債券投資家は「足で投票し」、米連邦準備制度の継続的な利下げと次回の政府の財政政策の拡大に賭け、長期インフレを押し上げると見られています。10年債の利回りが5%に押し上げられると、米連邦準備制度の今後の利下げ策に影響を及ぼす可能性があります。

米国大統領選挙と米連邦準備制度会議の結果が分かる直前、「債券卫士(bond vigilantes)」が市場を席巻し、10年債の利回りを5%まで押し上げることで、米連邦準備制度が今後の利下げの必要性を再考することを迫られています。

「債券卫士(bond vigilantes)」は、1980年代にウォール街のベテランアナリストEd Yardeniによって初めて提唱された概念であり、債券価格を下げ、債券利回りを高めることで政府や中央銀行に政策変更を強いる投資家を指します。

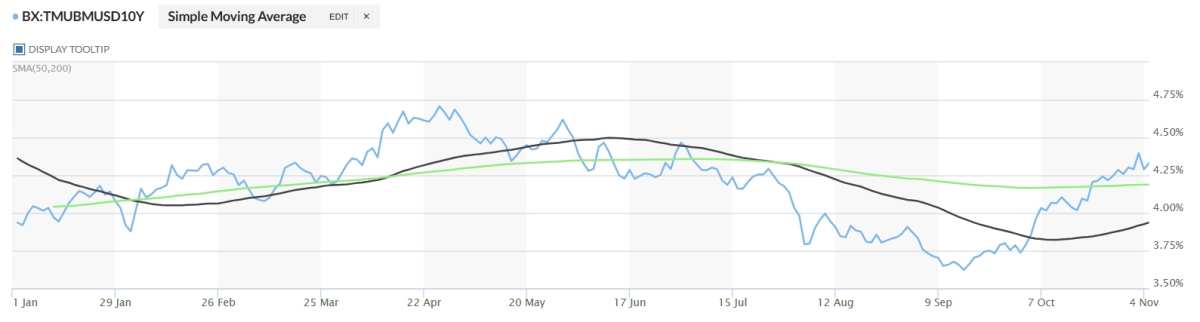

FactSetのデータによると、10月以来、10年債利回りが50ベーシスポイント上昇しました。今週の一時的な調整を経ても、現在の10年債利回りは依然として高水準の4.309%を維持し、50日移動平均線と200日移動平均線の上に位置しています。

FactSetのデータによると、10月以来、10年債利回りが50ベーシスポイント上昇しました。今週の一時的な調整を経ても、現在の10年債利回りは依然として高水準の4.309%を維持し、50日移動平均線と200日移動平均線の上に位置しています。

Ed Yardeniは月曜日のレポートで、債券卫士が市場を主導し、10年債利回りを5%に押し上げる可能性があると警告し、それが米連邦準備制度の今後の利下げ策に影響を与えるかもしれないと述べています。

Yardeniは、9月のインフレ率が前年同月比で下がり、10月の雇用増加と製造業活動が予想を下回ったことを考慮すると、債券市場は「通常は利回り上昇を阻止する要因」を無視しているようです。

投資家は、刺激策――財政政策と通貨政策――により、これらの措置が必要でない経済に導入される可能性が高いことにより、注目しているようです。

これは米国債券市場が米国国債利回りの上昇によって「経済自体が引き締まった」としているため、米連邦準備制度理事会の利下げ計画に影響を与える可能性があります。Yardeniによれば、9月に米連邦準備制度理事会が基準利率を引き下げて金融政策を緩和することを決定したにもかかわらず、債券市場は最近、経済を「締める」要因として米国国債利回りの上昇に反応しています。

債券市場は再度の利下げの影響を容易に相殺できます。

これは、債券市場が米連邦準備制度理事会の利下げ幅が過大か、早すぎると見なしているため、長期インフレ期待を高めているためです。

米国経済が拡大を続け、s&p 500 indexが歴史的な高値を維持している状況下で、米連邦準備制度理事会が利下げを継続することは「不要」とYardeniは考えています。

さらなる利下げは、20世紀90年代の株式市場の崩壊の可能性を高めるでしょう。

米国の大統領選挙結果は、この状況をさらに悪化させる可能性があります。Yardeniによれば、次期政権がより多くの財政措置を講じる可能性に対する懸念がこれらの期待を強化しています。

現時点で、トランプ大統領とハリス副大統領は米国の膨大な債務をどのように処理するかを明確に述べていません。トランプの経済政策は広範囲な減税と関税を中心としているため、投資家はトランプの再選後、赤字が増大し、インフレ再度上昇するリスクがより高まると考えています。

ステートストリートのマクロ戦略アナリスト、Noel Dixonは、トランプが勝利する鍵となる要因は、共和党が下院と上院を制御できるかどうかであり、これにより彼が多くの財政議程を実行できるでしょう。

これは未知の領域です。このような場合、10年物米国債の満期利回りは4.3%から5%を超える可能性があります。

FactSet数据显示,10年期美债收益率10月以来累计上涨了50个基点。即便经历本周一回调,目前10年期美债收益率依然维持在4.309%的高位,位列50天和200天移动平均线之上。

FactSet数据显示,10年期美债收益率10月以来累计上涨了50个基点。即便经历本周一回调,目前10年期美债收益率依然维持在4.309%的高位,位列50天和200天移动平均线之上。