ヘッジファンドは、為替の変動が激しくなる際に利益を上げることができるオプションの購入を開始した。トレーダーは、米国とヨーロッパの政策に対立が生じると予想している。

智通財経APPによると、いくつかのfx 取引トレーダーは、選ばれた大統領ドナルド・トランプがホワイトハウスに戻った後、彼が率いる新しい米国政府の政策議題が、日々の取引規模が7.5兆ドルに達する為替取引市場に激しい変動を引き起こすことを賭け始めた。外為取引に特化したウォール街のヘッジファンドトレーダーは、すでに「トランプ取引」の波によるドル高の傾向に対処するためにドルの現金を保持するだけでなく、現在は、為替市場の変動が激しくなる際に大きな利益を上げることができるオプションに流れ込んでいる。つまり、トランプが就任した後、ドルが多くの通貨に対して短期間に「株式のような急騰」を見せる可能性を賭けている。

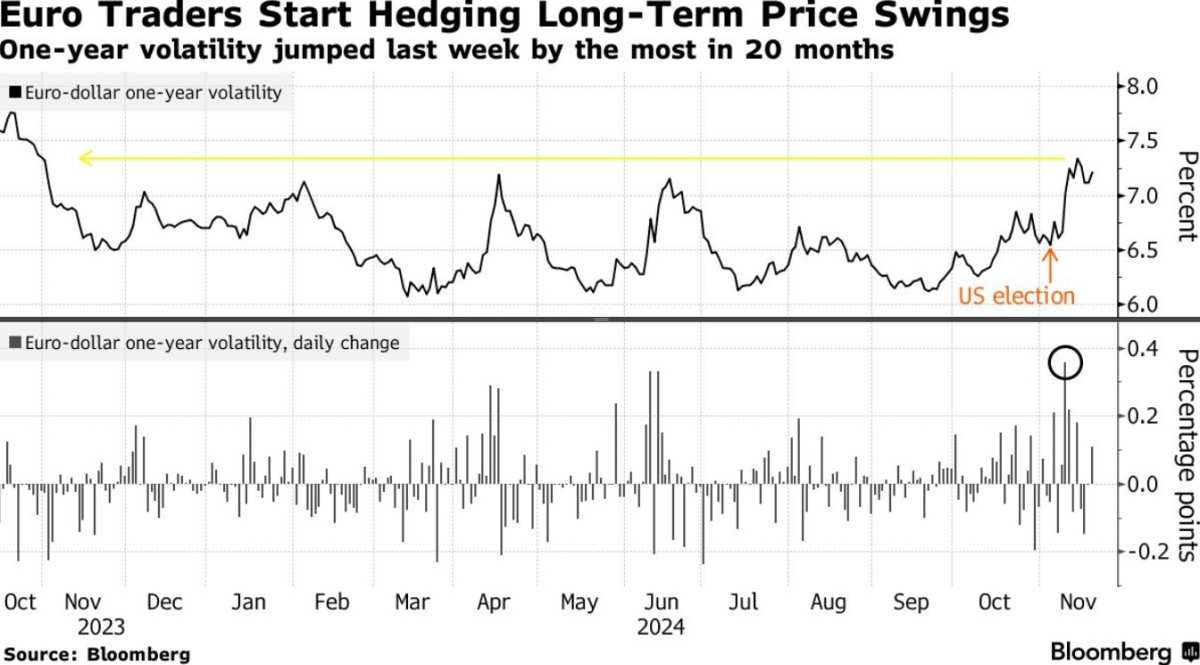

長年の相対的に穏やかな変動を経て、ユーロ対ドルの「1年物ボラティリティ指標」は、トランプが選挙に勝利した後に大幅に急上昇し、先週には直接近2年間の最高水準を更新した。トランプが公式にホワイトハウスに戻った後に続くさらに激しい変動に対処するため、ヘッジファンドはオプション契約の購入を急速に進めている。ドルがこれらの通貨に対して変動が激しくなれば、これらの契約は巨額の利益を得ることができ、ストラテジストたちも大幅に為替予測を修正した。

トランプ政権がユーロなどの通貨に重大な為替レートの衝撃をもたらす可能性のある政策をどれほど早く実施するかは現時点では不明であるが、ヨーロッパや中国などの重要市場に対する貿易関税の規模がどのようになるかも分からない。しかし、為替トレーダーは、「予測不可能性」が彼の任期中の主な特徴になることがますます確実であると考えている。この他、各国がトランプの政策にどのように対応し、これらの対策が為替市場にどのような影響を与えるかも未知数であり、これらの不確実な事象も資金がドルに流入し、避難先を求める原因となっている。

トランプ政権がユーロなどの通貨に重大な為替レートの衝撃をもたらす可能性のある政策をどれほど早く実施するかは現時点では不明であるが、ヨーロッパや中国などの重要市場に対する貿易関税の規模がどのようになるかも分からない。しかし、為替トレーダーは、「予測不可能性」が彼の任期中の主な特徴になることがますます確実であると考えている。この他、各国がトランプの政策にどのように対応し、これらの対策が為替市場にどのような影響を与えるかも未知数であり、これらの不確実な事象も資金がドルに流入し、避難先を求める原因となっている。

「これは退屈なfx市場を特別に興味深い環境に変えるものです。」バンクオブアメリカのG-10外貨オプション責任者、ジュリアン・ウェスが述べ、外貨ヘッジ製品への需要が回復していると付け加えました。「グローバルなどのヘッジファンドも、長年株式に焦点を当てていても、突然激しい変動に直面する可能性のある外貨エクスポージャーを目にしています。」

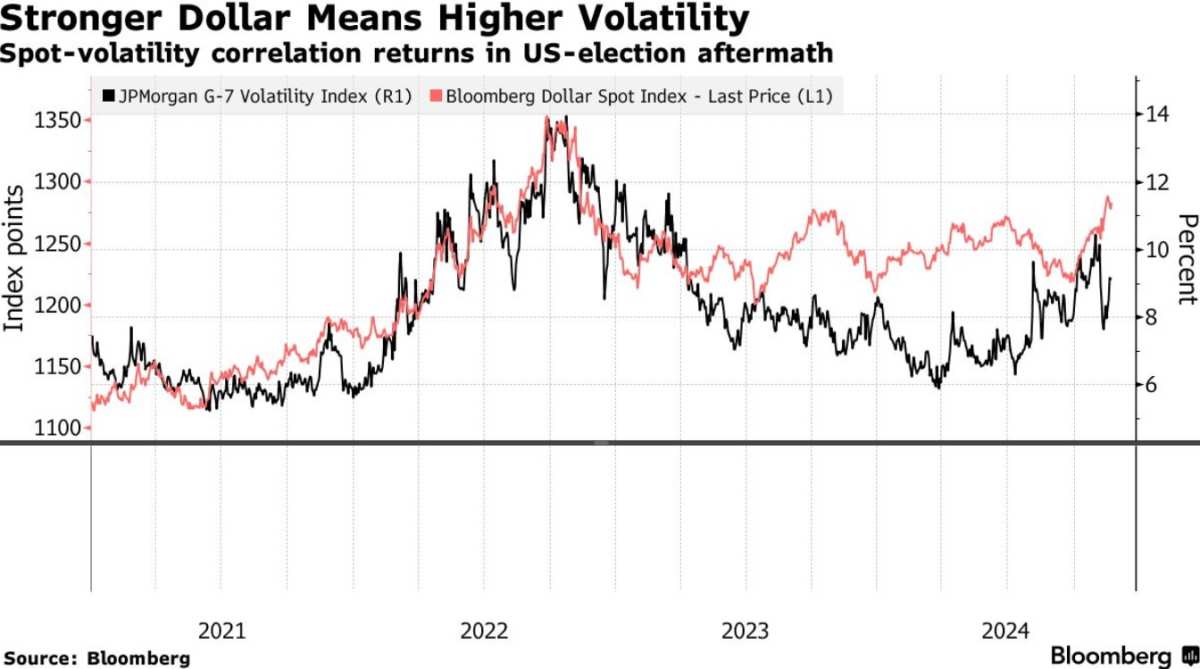

このトレンドは、過去数年の比較的静かな外貨市場が急激に変化したことを示しています。その期間、世界の主要中央銀行が相次いで利上げや利下げを行い、ドルの指数が大きく上昇したものの、その後ドルは利下げ周期に伴い急速に下落し、その間の変動性は依然として低位にあり、外貨市場は比較的静かな時期を迎えました。

現在、トランプが再び米国大統領に選出され、「アメリカ第一」及び「MAGA」政策の枠組みが再び登場すると予想され、これらの政策が米国内のインフレを加速させ、10年物米国債の満期利回り曲線を押し上げ、取引業者の価格設定論理に影響を与えると見込まれています。また、取引業者たちは一般的に、米国連邦準備制度と欧州中央銀行などの主要中央銀行の間の「政策のギャップ」が拡大し続けると予測しています。つまり、米国連邦準備制度は高金利を維持し、欧州中央銀行は経済の圧力により利下げをより強化することになり、これによりユーロ-ドルなどのグローバルな「主要通貨ペア」が激しく変動し、最終的には数年のボラティリティの範囲を脱することになります。

MAGAとは「再びアメリカを偉大にする」という意味の略語で、トランプが率いる米国政府の全政策の核心となるトーンを指すことができ、また、いくつかの主流メディアがトランプ自身や、トランプを熱烈に支持する米国の有権者を指すためにも用いられます。

米国の大統領選挙が終了した後、ウォール街の商業銀行はユーロ-ドル通貨ペアの予測を引き下げ、トランプ就任後の数ヶ月以内にこの通貨ペアがパリティに達すると予測しています。つまり、ユーロがドルに対して1:1まで下落すると予測しています。

「我々は、トランプがもしかすると導入する政策がマクロ経済の差別化のために広範なスペースを創出し、外貨市場においてより大きな変動が起こり、短期間にドルが多くの通貨に対して激しく動くことを促すだろうと考えています。」野村証券のG-10戦略責任者ドミニク・バニングが述べました。

市場はトランプが就任した後、ドルが急速に強くなると予測しており、それがヘッジコストの引き上げを支持する理由にもつながっています。ドルの需要が極端に高まる時、ドルと外貨市場の変動性との関連性が最も強くなるからです。

国民西敏寺銀行グループ(ナットウエストグループ)のオプション取引チームは、fx市場における「トランプ取引」の活動が主にユーロ、豪ドル、そして円が米ドルに対して大幅に弱くなることに賭けることに集中していると述べており、ubsグループのトレーダーは、アジア通貨が全般的に弱くなることに賭けることも人気のある取引であると指摘しています。

「ボラティリティの観点から見て、関税とトランプ政策の影響を最も受けると見なされる主権通貨は、引き続き『ボラティリティ取引』に好まれるだろう」と国民西敏寺銀行のfxオプション取引の共同責任者であるヘンリー・ドライスデールは述べています。

もちろん、トランプ就任式前の市場価格設定において、fxトレーダーたちが予想していたfx市場の動揺が大部分はすでに消化されており、長期的にはfx市場の変動が予想よりも相対的に穏やかになるリスクが存在します。fx市場はトランプが就任する前に相対的に穏やかな価格設定の動向を続ける可能性があります。これは大まかに言って、トランプが前回大統領を務めていた期間に起こったことに類似しており、一部の理由として貿易関税のような政策が計画から最終的に実施されるまでの時間が市場の予想よりもはるかに長く、関税政策が実施される前に市場が長期間にわたって相対的に静かな消化時間を過ごし、予想されていた短期間の激しい揺れは発生しなかったことが挙げられます。

今回は、共和党が下院と上院を制御することが、彼が計画している政策の実施がより激しく迅速になる可能性を意味しています。さらに、トランプが定期的にツイートすることによって引き起こされる日常的な為替レートの変動も、短期的なfx市場のボラティリティを急増させる要因になり得ます。これもトレーダーたちが前回の任期内に鮮明に記憶している出来事です。

ubsグループのグローバルfxリサーチ責任者であるシャハーブ・ジャリヌスは次のように述べています。「2025年はfx市場の動揺と不確実性の年になるでしょう。トランプが就任後に何が起こるかはまだわかりませんし、多くの矛盾や様々な立場間の激しい対立感情が存在します。」

尽管目前尚不清楚特朗普政府将以多快的速度实施可能对欧元等货币造成重大汇率冲击的政策,比如对于欧洲以及中国等重要市场的贸易关税规模究竟如何,但是,外汇交易员们似乎愈发确定,“不可预测性”将成为他任期内的主要特征。此外,各国将如何应对特朗普所带来的政策措施,以及这些对策将对外汇市场产生何种影响,也是一个未知因素,这些不确定事件也促使资金流入美元寻求避险。

尽管目前尚不清楚特朗普政府将以多快的速度实施可能对欧元等货币造成重大汇率冲击的政策,比如对于欧洲以及中国等重要市场的贸易关税规模究竟如何,但是,外汇交易员们似乎愈发确定,“不可预测性”将成为他任期内的主要特征。此外,各国将如何应对特朗普所带来的政策措施,以及这些对策将对外汇市场产生何种影响,也是一个未知因素,这些不确定事件也促使资金流入美元寻求避险。