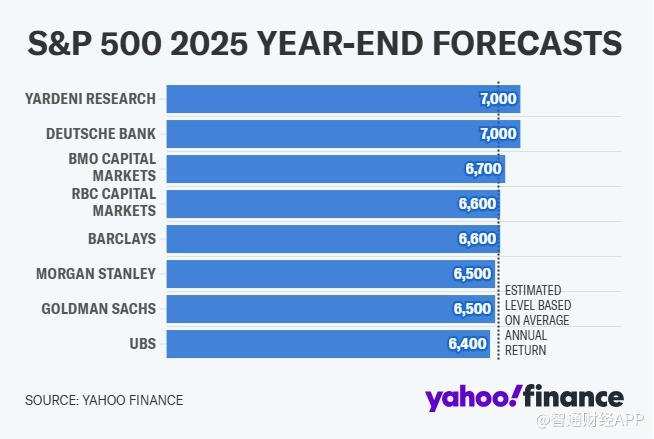

バークレイズとRBC資本市場の株式戦略チームはそれぞれ、2025年末までにs&p 500 indexが6,600ポイントに達すると予測しています

智通財経APPの情報によると、月曜日にバークレイズとRBC資本市場の株式戦略チームはそれぞれ、2025年末までにs&p 500 indexが6,600ポイントに達すると予測しました。この目標は、ベンチマーク指数が今後12ヶ月で約10.5%上昇することを意味し、過去100年の長期歴史的平均年回り率にほぼ一致します。

RBC資本市場の米国株式戦略主任ロリ・カルバシナは顧客向けの報告書で、「データは、もう一つの経済と企業の利益が堅実に成長する年、そしていくつかの政治的な強気とインフレーションのさらなる緩和(これによりs&p 500のperが高く保たれる)は、来年の株式市場のさらなる上昇を促すだろう」と述べました。

バークレイズ米国株式戦略主任ヴェヌ・クリシュナは「インフレが正常化し続け、マクロ経済の弾力性が強化され、大型テクノロジー株が毎株利益(eps)の成長をリードする中、s&p 500 indexは引き続き上昇すると考えています」と述べました。

バークレイズ米国株式戦略主任ヴェヌ・クリシュナは「インフレが正常化し続け、マクロ経済の弾力性が強化され、大型テクノロジー株が毎株利益(eps)の成長をリードする中、s&p 500 indexは引き続き上昇すると考えています」と述べました。

この2社の予測は、ウォール街全体の楽観的な気持ちを継続しており、株式市場は来年も引き続き上昇すると見込まれています。

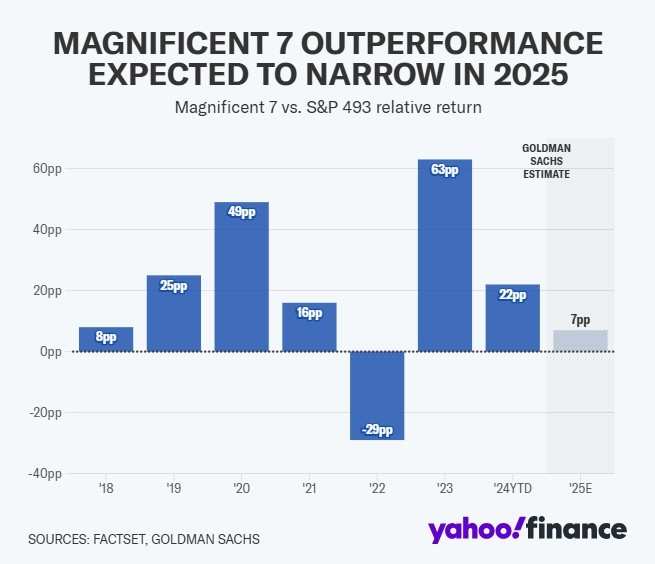

しかし、2025年の市場パフォーマンスについての最も議論を呼んでいる質問の一つは、牛市の前18ヶ月が「七大巨頭」テクノロジー株によって主導されたトレンドが続くのか、それとも利益がその他のセクターにより広く分配されるのかということです。

Calvasinaは、市場のリーダーシップの不純物拡散が最も可能性が高いと考えており、これはゴールドマンサックスの最近の予測と一致して、大型テクノロジー株のパフォーマンスの優位性が2025年に「縮小」すると予測しています。彼女は、現在の成長取引は過度に混雑しているため、より多くの資金がバリュー株セクターに流入する可能性があると指摘しています。また、大型テクノロジー株と比較して、他の株はより魅力的なバリュエーションを持っています。同時に、2025年の利益予測は、大型テクノロジー株の利益成長が鈍化する一方で、s&p 500 indexの他の493銘柄の利益成長が加速することを示しています。

「近年、バリュー株がアウトパフォームするためには、GDP成長が少し早くなる必要があります」とCalvasinaは述べました。彼女は、2025年のGDP成長率は2.1%から3%の範囲になると予測しており、これは現在の彭博の2%のコンセンサス予測を上回っています。「市場のリーダーシップの不純物拡散やバリュー株への移行が優位になると考えていますが、この傾向はまだ観察が必要です。」

一方、Krishnaは、最近の四半期において、アップル(AAPL.US)、Alphabet(GOOGL.US, GOOG.US)、マイクロソフト(MSFT.US)、アマゾンドットコム(AMZN.US)、Meta(META.US)、テスラ(TSLA.US)、およびエヌビディア(NVDA.US)が全てウォール街の予想を上回ったことを指摘しており、これは市場が2025年の大型テクノロジー株の利益成長に対する期待がまだ楽観的でない可能性があることを示唆しています。

Krishnaは「大型テクノロジー株は今年のように、s&p 500のeps成長の重要な原動力となる可能性があります」と述べています。しかし、これが直接的に株価上昇に転化するかどうかは未確定です。「過去の二つの四半期決算は、epsの超過期待成長だけでは、株価をさらに押し上げるには不十分である可能性を示しています。その理由は、市場が次の成長段階(AI構築など)に伴う資本の集約度に対する懸念を抱いているからです。」

とはいえ、ウォール街の株式市場上昇に関する予測にはある程度の警告も伴っています。

RBCのCalvasinaは、s&p 500 indexが2025年末までに6,600ポイントに上昇する過程で、短期的に5%-10%の調整が起こる可能性が高いと警告しています。「私たちは、大型テクノロジー崩壊が短期的にs&p 500で5%-10%の調整が起こることを心配しており、その主な理由は、現在の市場ポジションが高く、投資家の感情が過熱しており、2024年のバリュエーションが若干過度であるため、s&p 500はネガティブなニュースに対してより敏感であり、ただ一息つく機会を必要としている可能性があるからです。」

さらに、Calvasinaは10年物米国債の満期利回りのさらなる上昇、米国連邦準備制度による2025年の利下げ期待の調整、およびドル高といった潜在的な不利要因に注意を払っています。

全体的に見て、回調リスクが存在するにもかかわらず、アナリストたちは2025年の米国株のブルマーケットは引き続き続くと一般的に考えています。

巴克莱美国股票策略主管Venu Krishna则认为,“随着通胀继续正常化,宏观经济韧性增强,以及大型科技股保持每股收益(EPS)增长的领导地位”,标普500指数将继续上行。

巴克莱美国股票策略主管Venu Krishna则认为,“随着通胀继续正常化,宏观经济韧性增强,以及大型科技股保持每股收益(EPS)增长的领导地位”,标普500指数将继续上行。