保険ファンドが先行しました。今後の利下げに賭ける注文も増えました

最近、市場では政策支援へのベットが増加しました。

中国国債10年の満期利回りが2%の心理的な関門を下回ることになり、この点に再び触れたのは9月24日であり、2002年4月以来の最低水準となりました。

中国国債10年利回りはすでに連続5週間下落しており、今日は一時的に2ベーシスポイント下落し1.9995%となりました。

中国国債10年利回りはすでに連続5週間下落しており、今日は一時的に2ベーシスポイント下落し1.9995%となりました。

30年期国債利回りは3.1ベーシスポイント下落し、2.17%となりました。先月、この利回りは日本国債の利回りを下回り、20年ぶりの出来事となりました。

国債利回りの下落により、人民元の為替レートも影響を受けました。

現時点で、オフショア人民元対米ドルは0.46%超下落し、7.2813で取引されています。

陸元はドルに対して0.28%下落し、7.2686を記録しています。

債市の上昇の原因

この債市の上昇の原因について、分析によると、市場は一層の緩和を予期している一方で、ファンドや保険などの機関が先行投資を行っていると指摘されています。

ここ数ヶ月、中国人民銀行は着実に金利を引き下げており、経済を刺激しています。

9月には、中国人民銀行が金融機関の必要準備率を0.5%引き下げ、引き下げ後の加重平均預金準備率は約6.6%となります。また、基準の7日逆レポ金利を20ベーシスポイント引き下げ、1.5%にしました。

10月、中央銀行が1年定期ローン市場の板情報金利を25ベーシスポイント引き下げ、3.1%に調整しました。随後のfinancial street holdingsフォーラムでは、中国の中央銀行総裁であるPan Gongsheng氏が利下げ・利下げのサインを示しました。

彼は、年末まで市場の流動性状況を考慮し、0.25-0.5パーセントの利下げのタイミングを選択すると述べました。彼はまた、年末まで7日リバーポ利率をさらに20ベーシスポイント引き下げる可能性も示唆しました。

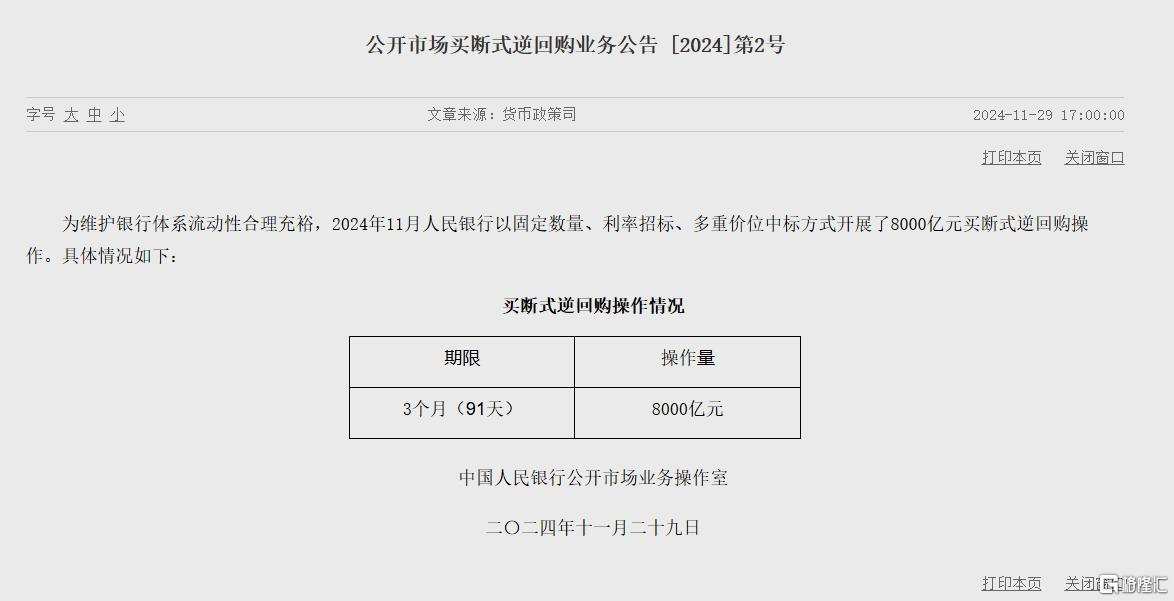

同時に、中央銀行は先週金曜日に、銀行システムの流動性を適切に保つため、固定数量および金利入札、多数の価格水準で合計8000億人民元の逆レポ取引を3か月の期間で実施しました。これは、前月の10月における金額の5000億元と比較しています。

さらに、中国の中央銀行は11月には公開市場で2000億元の国債を純購入しました。

現時点で、市場全体は景気の低迷が中国の中央銀行による緩和策を強めるだろうと一般的に予想しており、預金準備率をさらに引き下げ、市場により多くの流動性を供給することを含むでしょう。

これに対し、ocbc bankアジアのマクロ研究責任者トミー・シーは、中国の国債の上昇は、利下げ期待、流動性支援、および経済の基本面によって主に推進されていると述べました。

彼はさらに、中国の中央銀行が先月、流動性支援を拡大したと補足しました。M&A主権債券を買うことで、負債供給の増加に対抗する助けとなります。

国内要因に加えて、海外ではトランプ大統領の高関税計画による影響があり、政策金利は今後も引き続き下落する見込みです。

モルガンスタンレーによると、来年第1四半期末までに、中国中央銀行は政策金利を40ベーシスポイント引き下げる見通しです。

さらに、ファンドや保険の動向も今回の債券市場の活況を後押ししています。

上海のある資産運用機関のトレーダーによると、11月末以降の債券市場取引は株式市場とは関連が乏しく、多くの機関が年末に市場に参入しようとしているため、来年の業績向上のために適切な短期商品を選択し、購入しています。

もう1人の深センの大手証券会社の固定収益アナリストは、現在市場では資金面が緩和されており、期待も穏やかです。データから見ると、今回の債券市場の活況は主にファンドや保険会社の資金による買い注文に起因しています。

今後は依然として政策シグナルの具体化を待つ必要があります。

降准、利下げのほか、次にマクロの観点では、重要な会議が2つ控えています:政治局会議と中央経済作業会議。

それに伴い、2025年の経済計画と成長目標が明らかになる見込みであり、両会議は共に12月中旬頃に開催される見通しです。

今後を展望すると、中信証券は、短期的には多くの惰性が存在するため、長期国債の満期利回りが2%の重要水準付近を試探する可能性がありますが、さらなる持続的な下落には、より強力な買い催しを必要とし、一定程度は、次の重要会議が将来の財政および通貨政策に対する方向性をどのように与えるかに依存します。

予想外の安定成長政策が存在する場合、短期の長期金利は調整を受ける可能性がありますが、調整の幅は9月の高値を超えるのは難しいと予想されます;

政策が予想を下回る場合、長期国債の利回りは揺れながら強いトレンドを維持する可能性があり、今後の金融緩和空間が再確認された後、中枢は2%未満に下落する可能性があります。

トミー・シー氏は、債券の利回りがさらに下落する抵抗が高まる可能性があると述べました。これは、政府債券の発行量の増加や目前に控える重要会議によるものです。

マッキンゼー・キャピタルの中国株ストラテジーヘッド、Eugene Hsiao氏は、中国の満期利回りが現在2%に近づいているものの、実際には米国の10年国債の満期利回りとの差が縮小しており、これは中国株式の流入にとって利好となっています。

中国10年期国债收益率已经连续第五周下跌,今日一度下跌2个基点至1.9995%。

中国10年期国债收益率已经连续第五周下跌,今日一度下跌2个基点至1.9995%。