2023年が世界の主要中央銀行が金融政策を緩和する決定的な転換点になるのであれば、2024年は高い不確実性と長い反インフレの「最後の1マイル」という現実の影響に直面することになります。

2023年がグローバルな中央銀行が間もなくベンチマーク政策を緩和する決定的な転換期を象徴するのであれば、2024年は高い不確実性と長い反インフレの「最後の1マイル」の現実に直面することになります。

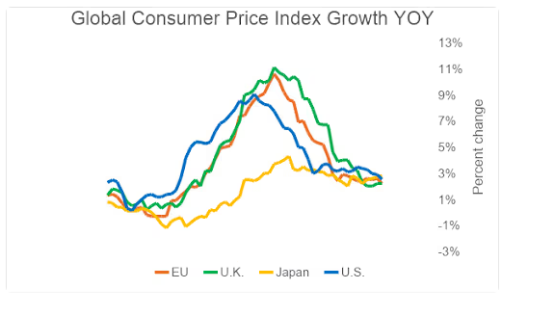

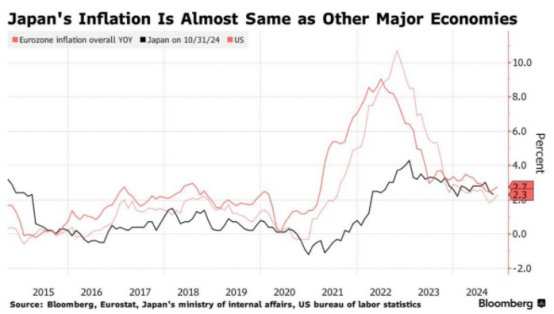

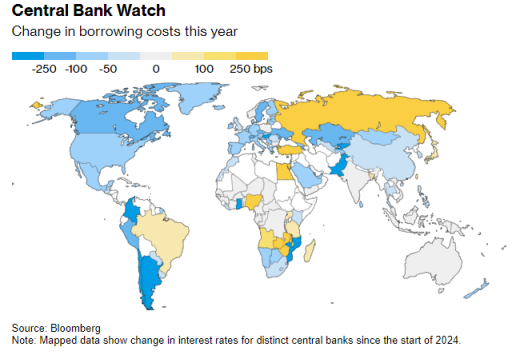

2024年を振り返ると、インフレ抑制の戦いが顕著な進展を見せる中で、世界と真逆の日本銀行を除いて、大多数の主要中央銀行は慎重に利下げサイクルを開始しました。しかし、地域ごとの経済状況が異なるため、各大中央銀行は一貫したペースを維持できず、さらに2024年は選挙年であるため、政策決定者たちにも多くの不確実性が生じています。

2025年を展望すると、地域ごとに異なる成長と、トランプの復帰やドイツとフランスの政治の混乱などのリスクが背景にある中で、経済と政治が主要な中央銀行の金融政策を決定する際の重要な考慮要素になると予想されます。

2025年を展望すると、地域ごとに異なる成長と、トランプの復帰やドイツとフランスの政治の混乱などのリスクが背景にある中で、経済と政治が主要な中央銀行の金融政策を決定する際の重要な考慮要素になると予想されます。

歴史的な引き締めがインフレを抑制し、利下げサイクルが正式に始まりました。

2024年上半期、インフレを抑制するために、世界の主要中央銀行は金利を歴史的高水準に引き上げた後、「higher for longer」というトーンを維持し、制限的な範囲内で金利を維持してインフレを目標範囲へと近づけるよう努めました。しかし同時に、経済成長にも影響が出ており、「ソフトランディング」を実現できるかどうかがほとんどの中央銀行が考慮すべき別の要因となっています。

下半期、インフレと経済成長の持続的な鈍化の中、スイス中央銀行が「先頭」を切って利下げを行い、グローバルなデフレ周期の起動を促進する道を開いた。

グローバルな10大先進国市場の中央銀行の中で、今年は7行が利率を引き下げ、豪州とノルウェーだけが利率を維持している。一方、日本は利上げモードにある。

しかし、利下げの道のりは順風満帆ではなく、「ソフトランディング」がすべての国の主流のナラティブにはなっていない。また、トランプが再び政権に戻ることで、政策立案者やマーケットのインフレに対する懸念が再燃し、国々の混乱した政治が経済成長の見通しにも影響を与えているため、グローバルな緩和の道は再び分岐点に差し掛かっているようだ。

以下は智通財経APPが整理した2024年のグローバル主要中央銀行の貨幣政策動向です。

米国連邦準備制度

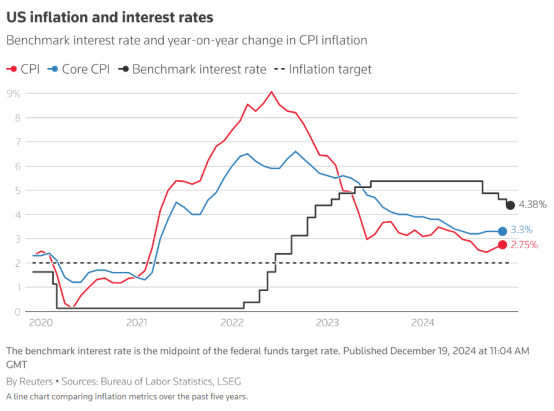

2022年と2023年、米国連邦準備制度はインフレ急騰に対応するため大規模に利上げを行った。しかし連続して8回動きがなかった後、今年の9月に初めて利下げを迎え、貸出コストを50ベーシスポイント引き下げることを発表し、正式に利下げサイクルを開始した。その後、過去2回の会議でそれぞれ利率を25ベーシスポイント引き下げ、2024年には合計で100ベーシスポイントの利下げを行った。

インフレの緩和と雇用市場の冷却は、連邦準備制度が利下げを起動する理由ですが、9月という時期は年初の市場予測である3月よりもかなり遅れています。連邦準備制度によれば、雇用市場は年の中頃まで冷却の兆候を示さないとのことです。

今年の前6ヶ月間は、インフレ圧力が持続し、雇用市場は常に健全な水準を維持していました。新たな雇用者数は4月に20万人を下回るだけで、失業率は5月になってようやく4%以上に達しました。これにより、連邦準備制度は連邦基金利率の目標範囲を5.25%から5.5%の歴史的高水準に保つ自信を持ち、市場のいかなる突発的な事態にも対処できるようにしています。

しかし、連邦準備制度の表現は7月に微妙な変化を見せ始めました。連邦準備制度が7月31日に発表した金融政策声明には、労働市場とインフレに関する説明の調整が含まれており、中央銀行が利下げに近づいていることを示唆しています。声明では、インフレが連邦準備制度の2%目標に向かって徐々に進展しており、価格の安定と最大の雇用を達成するリスクもより均衡が取れていると述べられています。議長のパウエルもその後の記者会見で9月の利下げの時期について言及しました。

7月の非農業部門のデータが雇用市場のさらなる冷却を示す中、連邦準備制度は9月に正式に利下げサイクルを起動しました。パウエルは記者会見で、この利下げの主な目的は雇用市場を安定させることであると明言しました。

しかし、連邦準備制度が予想以上に50ベーシスポイントの利下げを行ったにもかかわらず、パウエルはこれが経済の景気後退の予測を悪化させるものではないと強調しました。

年末時点で、米国経済の成長率は3%以上で、インフレ率も2%の目標水準を上回り、失業率も依然として非常に低く、株式市場と不動産価格は歴史的高水準にあります。連邦準備制度は利率を100ベーシスポイント引き下げたにもかかわらず、2023/24年における40年で最も迅速かつ大規模な利上げに対して、最後の利上げと初の利下げの間隔は14ヶ月に達しました——過去50年の平均間隔は約6ヶ月であり、連邦準備制度の立場はハト派ではありません。政策金利は依然として制限的な範囲内にあり、いわゆる中立金利からはまだ距離があります。

今年最後の会議でも、パウエルはタカ派のシグナルを発信しました。彼は、米国のインフレは顕著に冷却されたが、最近の進展速度は「失望的」であり、「我々の予想よりも遅い」と述べました。

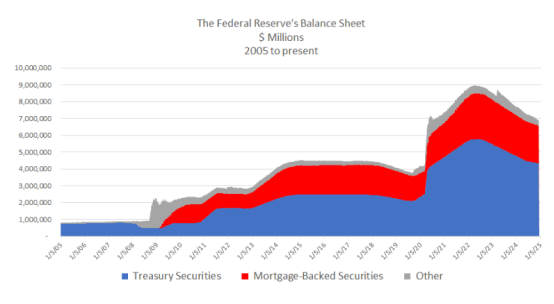

縮小均衡表の面では、米国の連邦準備制度(FRB)は年間を通じて徐々に進めており、資産負債表の規模は7兆ドルを下回った。

現在のところ、市場はFRBがいつ縮小を終えるのかにもっと注目している。FRBはすでに利下げ周期を起動しているが、縮小はまだ停止しておらず、これは実質的にはFRBが緩和サイクルに入っていないことを意味している。

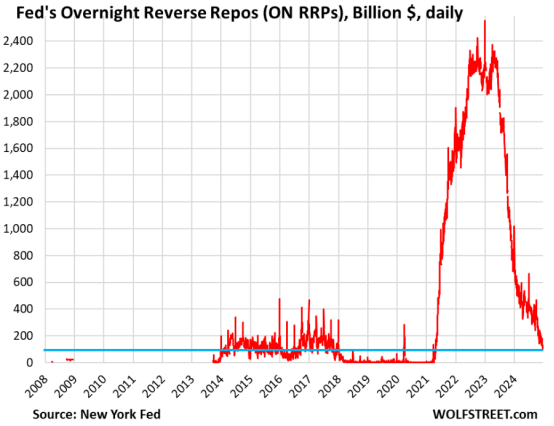

先週の金曜日までに、FRBのオーバーナイト逆レポ取引(ON RRP)の残高は980億ドルに下がり、2021年4月以来の最低水準となり、2022年12月末のピークである2.4兆ドルを下回った。一方で、先週の水曜日、当局はRRP契約の利率を目標範囲下限のレベルに対して5ベーシスポイント引き下げた。

量的引き締め(QT)の一環として、FRBは現在市場から2.1兆ドルの流動性を引き抜いており、ほとんどすべての引き抜きは準備金ではなくON RRPから来ている。

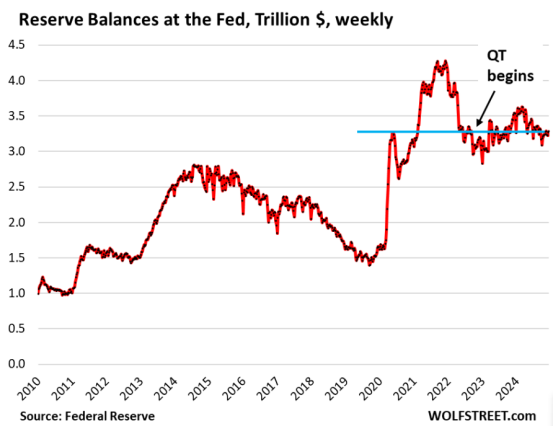

現在の準備金利(IOR)は4.40%、準備金の規模は3.28兆ドルに達しており、これはFRBが2022年夏にQTを開始した時の水準にある。準備金に関して言えば、QTはまだ始まっておらず、FRBの目標である「十分な」レベルに達する前にまだ長い道のりがあるかもしれない。

米国連邦準備制度理事会の11月の政策会議前に、ニューヨーク連邦準備銀行の調査を受けたウォール街の大手銀行は、QTが来年5月に終了するとの見通しを示し、その際に米国連邦準備制度は資産負債表をおおよそ6.4兆ドルに維持すると予想しています。

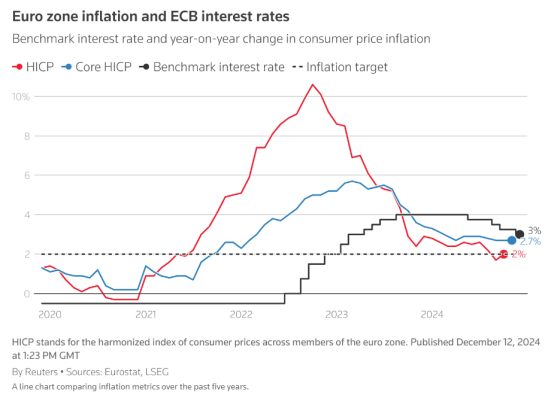

ヨーロッパ中央銀行

米国連邦準備制度と比較して、ヨーロッパ中央銀行の態度はよりハト派です。昨年、ヨーロッパ中央銀行は上昇し続けるインフレに対して対応が遅れ、利上げを停止するのも遅いと言えるでしょう。しかし現在、ヨーロッパ中央銀行は政策面で先行し、できるだけ早く金利を中立的な水準に戻すことを固く決意しているようです。

6月前、インフレが依然として目標水準を上回っているため、ヨーロッパ中央銀行は米国連邦準備制度と同様に高水準の金利を維持しましたが、違っているのはユーロ圏経済が緊縮政策の圧力に耐えられなくなっているようです。

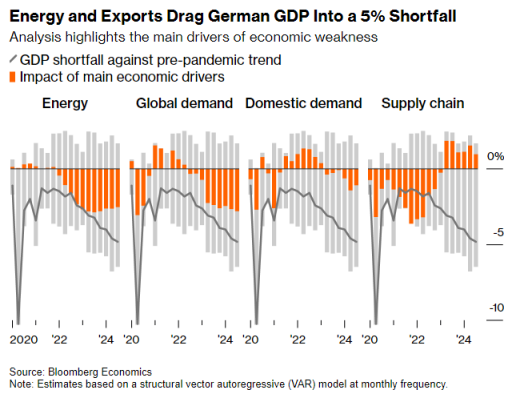

実際、貨幣政策の緊縮とロシア・ウクライナ紛争によって引き起こされたエネルギー危機の影響を受けて、ユーロ圏経済は2023年に疲弊の兆しを示しています。ユーロ圏20カ国のGDP成長率は今年回復を見せましたが、フランスとドイツという二大経済国の回復は依然として鈍いです。その中で、五年間の停滞を経た後、ドイツの現在の経済規模はパンデミック前の成長トレンドよりも5%小さくなっています。

経済成長の鈍化はヨーロッパ中央銀行の金融緩和計画を確固たるものにしました。ヨーロッパ中央銀行は6月に米国連邦準備制度よりも早く利下げを起動し、その後の四回の会議で三回利下げを行い、総緩和幅は100ベーシスポイントに達しました。

欧州中央銀行総裁ラガルドは12月の金利決定後の記者会見で、ユーロ圏経済が活力を失いつつあること、経済成長のリスクが下振れしていることを指摘した。

一方、ドイツとフランスの2大経済圏は、政治的困難に直面している。12月、ドイツ連邦議会は特別会議を開催し、ショルツ首相に対する信任動議の採決を行ったが、ショルツは過半数の議員の支持を得ることができず、来年2月23日に予定されている提前選挙が確定した。11月、ショルツは財務大臣クリスティアン・リンダーを解雇し、この親ビジネスの自由民主党党首が来年度の予算の穴を埋めるために新しい借入制限を一時停止する提案を拒否したことで、この政治危機を引き起こした。

フランスでは、国民議会が政府に対する不信任動議を可決した。フランス憲法に従い、首相ミシェル・バルニエが政府を代表して大統領に辞表を提出した。これは1962年以来、フランス政府が議会により倒された初めてのケースである。バルニエは議会を迂回して社会保障法案を強行採決しようとしたが、この動きは極右の国民連合と左翼政党連盟の強い反発を招いた。両派はそれぞれ政府に対して不信任動議を提出し、12月4日に採決で可決された結果、最終的に政府は倒れた。

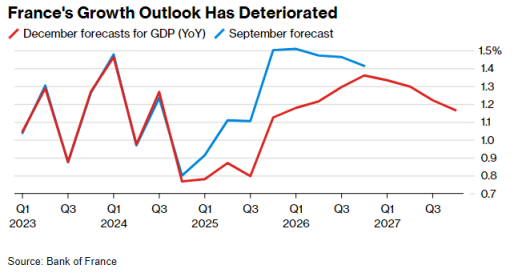

フランス大統領マクロンが国内で4人目の首相を任命した数日後、フランス中央銀行は国内の成長見通しを引き下げ、政治的混乱が家庭や企業の信頼を損なっていると述べた。

突如として訪れた政治的混乱と経済の低迷が重なり、ユーロがドルと平価になる可能性についての議論が再燃し、これにより欧州中央銀行の今後の金融政策の道筋が更加に複雑になった。

分析によれば、ドイツ経済の疲弱、フランスの政局の動揺、トランプ氏がホワイトハウスに戻ることによる貿易の衝撃を考慮すると、欧州中央銀行は2025年中期までは毎回の利上げ会議で引き続き利下げを行うと予測されている。

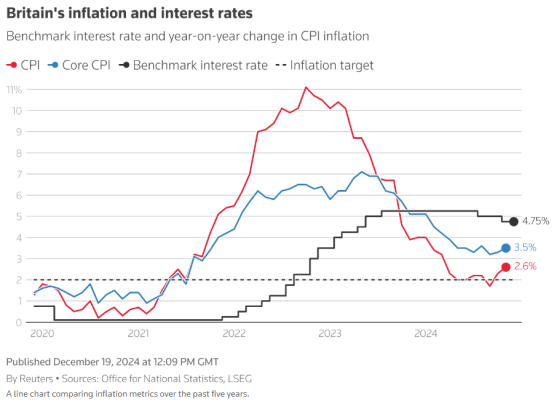

イギリス中央銀行

アメリカやヨーロッパなどの経済体と比較して、イギリス中央銀行は非常に遅く利下げを行っている。最新に発表された予算とそれに伴うすべての追加政府支出は、2025年の経済成長を促進することが期待されている。その一方で、イギリスのインフレはここ数ヶ月で再び上昇しており、サービス業のインフレは高止まりしている。

イギリス中央銀行は今年の8月に25ベーシスポイントの利下げを行った後、11月までに再度25ベーシスポイントの利下げを発表し、年内累計の利下げ幅はわずか50ベーシスポイントである。

イギリスの経済成長も同様に乏しく、2023年の年末には一時技術的なリセッションに陥ったが、今年の第一四半期と第二四半期のGDP成長は再び堅調な回復を見せ、イギリス中央銀行は上半期でインフレ対策に重心を置くことができた。その一方で、14年ぶりに政権を持つ労働党の初の予算案が再びインフレ懸念を呼び起こした。

しかし、最近の金利会議では、経済の減速に対応するために利下げが必要かどうかについて、政策立案者の間でより大きな意見の不一致が生じた。

12月の会議では、金融政策委員会(MPC)が6対3の投票結果で金利決定を承認し、市場は本来1人の委員が25ベーシスポイントの利下げを支持するだけだと予想していた。これは、インフレの持続的な証拠にもかかわらず、ますます多くの中央銀行関係者が即時の利下げを支持していることを示している。

最新のデータも示すように、イギリスの経済回復は再び停滞している。9月までの3ヶ月間で、イギリスのGDPは変わらず、以前の予測の0.1%の成長を下回った。第二四半期の経済成長も0.4%に下方修正された。

エバリーのマーケット戦略責任者であるマシュー・ライアンは、イギリスの中央銀行の関係者が今後の金利経路について「これまで以上に分裂しているように見える」と述べ、ハト派は脆弱なイギリス経済に焦点を当て、タカ派は最近のインフレ上昇を理由に段階的な利下げを支持していると指摘した。

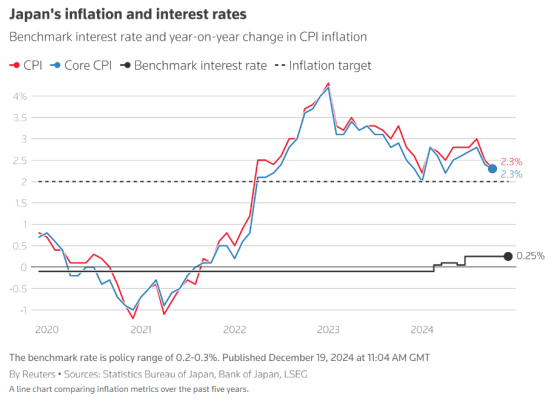

日本銀行

日本銀行は今年の3月に正式に利上げし、マイナス金利時代を終わらせ、7月に15ベ basispoints利上げした後、9月、10月、12月の三ヶ月間は連続して据え置いた。

多年来のデフレーションから脱却するために、日本銀行は3月前まで超緩和政策を維持していたが、それに伴い円は継続的に価値を下げていた。

円の継続的な価値下落は、輸入型インフレリスクをさらに悪化させ、G10の中で唯一利上げサイクルに入っている中央銀行として、日本銀行は7月に再度利上げしたが、これが予期せぬ金融市場の混乱を引き起こした。日本銀行の利上げと円高により、アービトラージ取引の逆転兆候が現れ、グローバル株式市場は8月初めに「ブラックマンデー」を迎えた。

当時、金融および資本市場の混乱により、日本銀行の関係者はタカ派の立場を翻すことを余儀なくされた。日本株式市場はすでに「ブラックマンデー」のすべての下げ幅を回復したが、日本銀行の一挙一動は依然としてグローバル投資家の神経を逆なでする。

最近の12月の金利会議の前に、市場は日本銀行がいつ利上げするかについて官僚の発言やメディアの報道によってますます混乱していた。

大和証券の上級日本国債ストラテジストであるKeiko Onogiは、「日本銀行が何をしたいのか分からない。7月以降、私はこの銀行が市場とのコミュニケーションを改善することを期待していたが、状況はあまり変わらなかった。就任当初、日本銀行総裁の植田和男はそのコミュニケーション方法が明確で整然としているために高く評価され、前任の黒田東彦との大きな違いと見なされていた。黒田東彦はしばしば予期せぬ決定で世界市場を驚かせた。

しかし、現在のインフレ水準、円、経済状況を考慮すると、日本銀行は確かに難しい状況に陥っている。それに加えて、日本国内の政治問題や海外の経済・政策の不確実性も中央銀行の金融政策に影響を与えている。

日本銀行は12月の会議で慎重なシグナルを発信し、植田和男は金利を維持する決定は主に賃金動向、海外経済の不確実性、次期米国政府の政策の評価に基づいていると述べた。

日本の将来の経済とインフレの見通しについて、中央銀行の発言は以前と似ており、特に目立った点はなかった。日本銀行は経済が緩やかに回復しているが、いくつかの弱点が依然として存在することを明言した。日本経済と物価見通しの不確実性は依然として高い。2026年度までの3年間の予測期間の後半において、インフレ水準は日本銀行の物価目標と基本的に一致する可能性がある。

その他の中央銀行

ほとんどの先進国では、同様にタカ派の立場を維持しているオーストラリア連邦準備銀行が、年間を通じて利下げを行わないことを貫いています。しかし最近、オーストラリア連邦準備銀行はインフレ問題に対する態度が和らぎ、経済成長が予想外に鈍化していることに注意を払っています。最近の減税措置にもかかわらず、高い金利が家計支出を減少させているためです。現在、市場では来年の2月に初めて利下げが行われる可能性が50%を超えていると考えられています。

これとは対照的に、スイス中央銀行は今年の3月に予想外の利下げを行い、新型コロナウイルスのパンデミック後に初めて金利を引き下げたG10国となりました。スイス中央銀行は今年、通貨緩和政策の最前線に立ち続け、インフレが持続的に下落する中で金利を0.5%に引き下げ、2022年11月以来の最低水準となりました。

主要中央銀行の他にも、スウェーデン、パキスタン、チリ、フィリピン、メキシコ、コロンビアの官僚たちは今年、金利を引き下げました。モロッコは借入コストを下げ、大規模投資を促進するために、2030年FIFAワールドカップの共同開催に向けた準備を含めています。

ロシアは今年、高いインフレと継続的なルーブルの下落に対処するために「暴力的」な利上げを選択しましたが、今年最後の会議では金利を21%に維持し、大多数のアナリストの予想を裏切りました。彼らはロシア中央銀行が持続的なインフレに対抗するために利上げを行うと予想していました。

2024年を振り返ると、世界の中央銀行は合計30回利上げを行い、193回利下げを行いました。

2025年の展望:トランプ2.0の到来 政治的トピックから逃れられない

世界の各中央銀行が次々と利下げの周期に入る中、政策緩和は間違いなく2025年も主旋律であり続けるでしょう。しかし、インフレや経済問題に加えて、地政学的要因、特にアメリカの次期大統領トランプ氏の潜在的な政策が、主要中央銀行が金融政策を策定する際に避けられないトピックとなっています。

トランプ氏は、就任後に急進的な関税計画を実施する意向を示しており、経済学者たちはこれが再び世界のインフレを引き上げる可能性があると広く見ています。

この慎重な感情は、12月の政策会議で十分に示されました。FRBの金利決定において、一人の官僚が利下げに反対し、さらにFRBはインフレ予想を引き上げ、来年の利下げ幅が小さいことを示唆しました。イギリスの中央銀行では、借入コストを引き下げることに三票の支持が得られました。日本では、一人の官僚が物価上昇のリスクが高まっているとして金利を引き上げることを提案しましたが、他の人々の票で否決されました。彼らは、賃金やトランプ政策に関するさらなる情報を待つことに賛成しました。

ヨーロッパでは、ロシアとウクライナの対立がすぐに終わる可能性があるにもかかわらず、この地域は将来的にロシアの報復に直面する可能性があるとされています。一部の官僚は、直接的な軍事衝突がいつかは発生するのではないかと心配しており、トランプの指導下でアメリカがNATO内部の安全保障を弱体化させることがあれば、ヨーロッパは危険にさらされると懸念しています。

グローバルな中央銀行が貨幣政策決定の独立性を維持しているにもかかわらず、高金利の背景のもとドルが強くなり、トランプが課す可能性のある関税がインフレを押し上げると、グローバルな政策緩和の見通しにさらなる不確実性が生じる可能性があります。

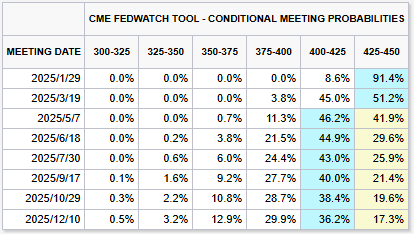

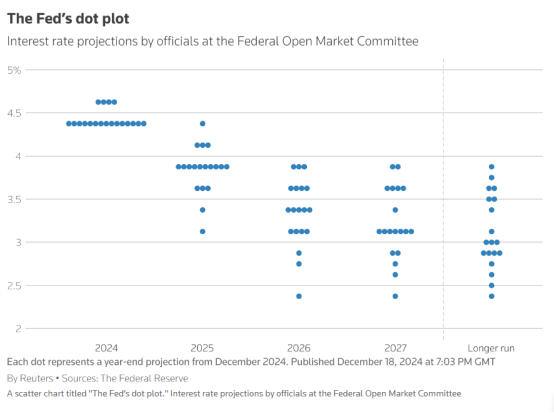

FRB:トランプの復帰

12月の会議が始まる前に、市場はFRBが「ハト派」利下げを採用するだろうと広く予想しており、2025年の政策緩和幅は政策決定者が3ヶ月前に予測した100ベーシスポイントのおおよそ半分になると考えていました。しかし、官僚たちの最新のハト派の立場に基づくと、現在市場はFRBが2025年に利下げを一度だけ行うと見込んでいます。

市場の期待が変わる見通しは、トランプが重要な選挙公約を実現する際に直面する可能性のあるいくつかの課題を際立たせます。FRBが政策を引き締めると、住宅ローンなどの重要な消費者金利が高止まりする可能性があり、インフレの鈍化程度が予想以下であれば、FRBが物価を引き下げるという約束が破綻することにもなります。

パウエルは12月の会議後の記者会見で、一部のFOMCメンバーがトランプ政策がもたらす影響についての初期評価を始めたことを明らかにしました。トランプの関税、減税、移民制限が政策にどのような影響を与えるかを評価しようとしています。

「一部の人々は確かに非常に初歩的なステップを踏み、この会議で政策の経済的影響の高度に条件付きの推定を彼らの予測に組み込むことを始めました」と、パウエルは2025年の経済成長とインフレの見通しについて述べています。

パウエルは、さらなる利下げに対して慎重になるよう再三促しています。

フィッチは、関税の引き上げが米国、カナダ、メキシコ、韓国、ドイツなど多くの国に悪影響を及ぼすと予測しており、グローバルな影響は2026年にはさらに顕著になる可能性があります。

フィッチは、「関税は米国のインフレを押し上げるだろう、そして実際、インフレは依然として厄介だ。移民への打撃は労働力供給の成長を減少させ、インフレを悪化させる可能性があるため、我々は米国のインフレ予想を引き上げた。しかし、それでも我々は来年に米連邦準備制度が利率を中性水準に緩やかに引き下げると予想しており、2025年末までに125ベーシスポイントの利下げが見込まれる。ただし、我々はもはや米連邦準備制度が2026年にさらに利下げを行うとは予想していない」と述べています。

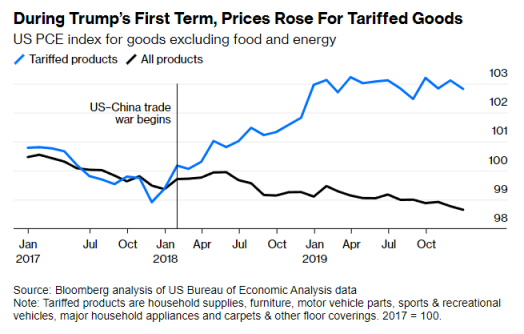

一部の市場関係者は、この懸念が誇張されているのではないかと疑っていますが、特に2018年にトランプの1.0関税がインフレに与えた影響と比較すると、それほど大きくはなかったのです。しかし実際には、その時の物価期待は適切に固定されました。

オックスフォード経済研究所の研究は、この類推に対しては慎重であるべきだと示しています。関税の影響を受ける製品には明らかにより高いインフレが見られました:

結局のところ、米連邦準備制度の金融政策を決定するのは、最大限の雇用と物価安定という二重の使命を追求することです。最新の11月の非農業雇用データによれば、新たに追加された雇用者数は市場の予想を上回って大きく反発し、失業率は4.2%に上昇しました。米連邦準備制度が最も重視するインフレ指標である11月のPCE物価指数は予想外に温度が下がり、指数は依然として米連邦準備制度の2%のインフレ目標を上回っていますが、目標にはますます近づいていることを示しています。

パウエルは、基本的な見通しは経済が引き続き好調で、持続的な成長、低失業率が続くと明確に述べています。官僚たちはインフレがゆっくりと減少することを予想しています。インフレがより多くの進展を示した場合、金利は再び下がります。「目標範囲のさらなる調整の程度とタイミング」は、「今後のデータ、変化する見通し、リスクのバランス」に依存します。

最新のドットプロットは、米国連邦準備制度が2025年に2回の利下げを予想していることを示しており、それぞれ25ベーシスポイントです。それに対して、9月の予想では4回の利下げがあり、それぞれ25ベーシスポイントであった。米国連邦準備制度は2026年にも2回の利下げを予想しており、それぞれ25ベーシスポイントであり、9月の予想と一致しています。

米国連邦準備制度は、トランプ政権の新政府が就任してからの最初の年のインフレ予測を以前の2.1%から現在の2.5%に引き上げました。2027年までにインフレは2%の目標水準に戻ると予想しており、これは利下げのペースが遅くなることを意味し、最終的な金利もやや高めの3.1%となり、2027年には達する見込みです。一方、9月の予想では最終金利は2.9%でした。長期のフェデラル・ファンド金利予想は3.0%に上昇しています。

ブラックロック投資研究所所長のJean Boivinは、米国連邦準備制度が市場に2025年の大幅な利下げの期待を打ち消したと指摘しました。

彼は、潜在的な貿易関税によるインフレ再発のリスクや、移民の減少が労働市場に与える圧力を考慮すると、2025年にあと2回の利下げのみという予測は合理的であると付け加えました。

モルガン・スタンレーの米国の経済学者Michael T Gapenとそのチームは最新の報告を発表し、米国連邦準備制度の現在のタカ派な見通しはその予測と基本的に一致していると述べました。トランプの貿易および移民政策はインフレを押し上げる可能性があり、米国連邦準備制度のさらなる利下げのタイミングを遅らせるかもしれません。

モルガン・スタンレーは、米国連邦準備制度の利下げの見通しはトランプの制限的政策が今後どのように実施されるかに依存しているが、これらの政策が経済活動に与える影響は遅れる可能性があると付け加えました。そのため、現在はタカ派な姿勢を取っているものの、後にはハト派な方向に転換する可能性があります。2018年のように、米国連邦準備制度がさらなる利上げを予測していたが、経済活動が減速した際に最終的に利下げを選択したことと同様です。

ゴールドマン・サックスは、長期的にはトランプの政策が経済成長に与える悪影響が短期的なインフレへの衝撃を上回る可能性があり、その結果、米国連邦準備制度が労働市場を支援するために利下げを行う可能性が高いと考えています。

美連邦準備制度の利下げの進展について、ゴールドマンサックスグループは2025年に25ベーシスポイントの利下げが2回のみ行われ、その後も利下げが続き、2026年末に2.6%に達すると予想しています。

シティグループの首席米国経済学者アンドリュー・ホレナーストは、雇用市場に疲れの兆候が見られた場合、美連邦準備制度のタカ派の政策基調は長続きせず、ハト派に転換する可能性があると考えています。

同行は次のように指摘しています:「今後数か月内に、雇用市場の持続的な疲労がより顕著となり、美連邦準備制度の利下げ速度は市場予想を上回る可能性があります。私たちは、パウエルと委員会が今後数か月で大幅にハト派の立場に転向することを予想しています。」

ヨーロッパ中央銀行:内の悩みと外の悩み

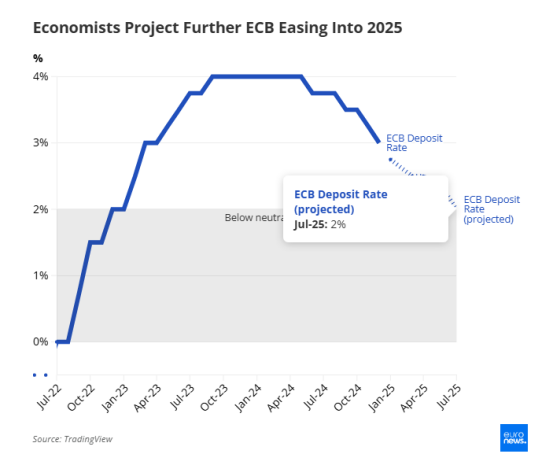

ヨーロッパ中央銀行は12月に今年四回目の利下げを発表し、今年と来年のインフレ予想を下方修正しました。ヨーロッパ中央銀行は依然としてハト派の立場を維持しており、来年さらに利下げを行う見込みです。現在、市場はヨーロッパ中央銀行が2025年までに少なくとも100ベーシスポイント利下げすることを完全に織り込んでおり、2023年1月以来の最低水準に達する見込みです。

ヨーロッパ中央銀行総裁ラガルドは、さらなる利下げについてあいまいな発言をしましたが、経済成長の下振れリスク、特にヨーロッパとトランプ政権下の米国との貿易関係が緊張する可能性によるリスクを強調しました。

グローバル金融サービス会社Eburyの市場戦略責任者マシュー・ライアンは、パウエルの発言がヨーロッパ中央銀行に与える影響は「相対的に穏やかだが、ゼロではない」可能性があると述べ、ヨーロッパ中央銀行はトランプ政策の影響を受ける可能性が高いと補足しました。

「米国とユーロ圏の経済の来年の見通しは全く異なる」とライアンは指摘し、ユーロ圏の経済成長は依然として脆弱で、厳しい貿易政策の影響を受けやすいと述べた。

貿易緊張の高まりが経済に与える悪影響から、バンクオブアメリカやゴールドマンサックスグループなどの大手銀行は、欧州中央銀行がさらなる大幅な利下げを行う可能性があると考えている。

バンクオブアメリカのエコノミスト、ルーベン・セグーラ・カユエラは、欧州中央銀行がタカ派からハト派の立場に転換したことは、さらなる大幅な利下げが行われる可能性を示す信号であると考えている。

彼は「ヨーロッパ中央銀行は来年の9月までに連続して1.5%まで利下げすると予想しています。」と述べ、さらにこの予測はデータの悪化とグローバルな貿易緊張のリスクの高まりを前提としていると付け加えた。

「貿易政策の不確実性再出現と関税の影響を考慮すると、利下げサイクルが加速するリスクは重大です。」

ゴールドマンサックスグループのエコノミスト、スヴェン・ジャリ・ステーンも、経済の見通しに基づいて利下げペースを加速する可能性を強調した。

「経済成長の鈍化とコアインフレ率が徐々に2%に低下するという予測を考慮すると、来年の1月に25ベーシスポイントの利下げを、3月には50ベーシスポイントの利下げを予想しています。」

ゴールドマンサックスグループは、2025年中頃までに継続的な利下げにより預金利率が1.75%にまで下がると予測しているが、ステーンは状況が悪化した場合には「より早く、より大幅な利下げ」が行われる可能性があると指摘した。

オランダ銀行のマクロリサーチ責任者ビル・ディバイニーは、貿易関税がユーロ圏に反インフレの影響を与え、インフレが欧州中央銀行の2%の目標を下回る可能性があると予測しています。

「私たちは、欧州中央銀行が来年の会議で毎回25ベーシスポイントの利下げを行い、4月には利下げを一時停止すると予想しています。最終的に、欧州中央銀行は預金金利を1%まで引き下げることになるでしょう。」

さらに、ユーロ圏内にも懸念すべき点があり、特に最近政府が崩壊したドイツとフランスは財政問題に直面しています。金融と財政政策がどのように連携するかが別の主要な問題となっています。

ラガルドは両者のバランスを強化するアプローチを取り、金融政策の決定は依然として柔軟であり、予め定められた道を進むことはないと述べました。

彼女は、この地域の大きな経済的課題は金融政策だけでは解決できないことを強調し、欧州中央銀行が「ヨーロッパ経済の万能ツール」となることはできないと指摘しました。

ヤーデニリサーチの社長であるウォール街のシニアアナリスト、エド・ヤーデニもこの見解に賛同し、EUがガバナンスと経済成長改革で果断な行動を取る必要があると呼びかけました。

しかし、一部のアナリストは欧州中央銀行のハト派的な立場に対して異なる見解を持っています。彼らは、マーケットの分裂を引き起こしている一つの重要な要因は、ラガルドがいわゆる「中立金利」について言及したことであり、政策立案者がこの問題を議論していないことを指摘しています。

マーケットは2025年末までに欧州中央銀行の重要金利が1.75%程度に引き下げられると予想しており、これはラガルドが木曜日に示した欧州中央銀行が見積もる金利1.75%-2.5%の下限に当たります。

さらに、オランダのブローカーであるAFS Groupの研究責任者アルネ・ペティメザスは、ラガルドがサービス業のインフレについて依然として高止まりしているとの発言をしたことで、彼女は「かなりタカ派」に聞こえると言いました。

エブリーのライアンは、ドルがさらなる強さを発揮し、ユーロとパリティに達すれば、欧州中央銀行も緩和のペースを遅らせる可能性があると述べました。「トランプ2.0の最大の影響は経済成長の鈍化になるだろう」と彼は付け加えました。

しかし、全体として、政策の方向性は明確です。12月の金融政策声明では、欧州中央銀行は「必要な限り十分に制限的な」金利の維持の約束を明らかに放棄し、その立場が明らかにより緩和的な方向転換を示したことがわかります。

ラガルドもこれを明確に示しました。彼女は最近の演説で、「長期間の制限政策の後、私たちは経済が時間通りに(2%)の目標に戻るという自信を高めています」と述べました。

「ラガルドは非常にハト派のように振る舞っています」とデンマーク銀行のチーフアナリストであるピエト・クリスチャンセンは言い、ラガルドのインフレリスクに関するコメントは現在のところ二重的であり、労働需要が減少し、経済成長が下振れリスクに直面していると述べました。

イギリス中央銀行:ハトとタカの激闘

イギリス中央銀行の今年最後の利率会議の意見の相違の程度は市場を驚かせ、この中央銀行が今後の政策路線において多少の迷いを見せることを示唆しています。

今年に入り、イギリス中央銀行は緩やかな利下げペースを維持しており、12月の会議では、金利維持を支持する金融政策委員会のメンバーが常に前景の不確実性を強調し、総裁のベイリーはイギリス中央銀行が現行の「漸進的方法」を維持して利下げを行う必要があると述べました。

イギリス中央銀行は「近い将来、全体のインフレが引き続きわずかに上昇する見込み」と示しました。公式データによると、11月のイギリスの消費者物価インフレは2.6%に上昇し、わずかにG7諸国の中で最高となり、イギリス中央銀行の先月の予測をわずかに上回っています。

同時に、この中央銀行は2024年の最後の四半期の成長予測を0.3%からゼロに下方修正しました。

イギリス中央銀行は、財務大臣レイチェル・リーブスが10月30日に発表した予算が短期的には経済成長に正の影響を与えると考えています。

しかし、金融政策委員会のメンバーは、雇用税の引き上げによるコストが物価上昇を通じて消費者に転嫁されるのか、または失業と賃金の成長鈍化を招くのかについては、現在仍然「特に不確実」と指摘しています。

さらに、イギリス中央銀行は、就任予定の米国大統領トランプの下での米国の貿易政策の変化がイギリスに与える影響も予測が難しいと付け加えました。

ベイリーは「経済の不確実性が増す中で、来年いつ利下げを行うか、どれだけ利下げをするかを約束することはできない」と述べました。

そのため、外部からはイギリス中央銀行の来年の利下げのペースは依然として緩慢であるとの見方があり、金融市場では約50ベーシスポイントの利下げが見込まれています。

キーエイ・イギリスのチーフエコノミストであるヤエル・セルフィンは「金融政策委員会が来年利率を緩和する能力は、挑戦的なインフレの状況によって制約されるだろう」と述べています。

彼女は補足した。「これにより、イギリスの中央銀行は、特にヨーロッパ中央銀行に対して、ユニークな立場に置かれることになる。ヨーロッパでは、経済成長の見通しが弱まる中で、利下げの緊急性が高まっている。」

Quilter Investorsの投資戦略アナリストであるリンゼー・ジェームズは、米連邦準備制度のタカ派の発言がイギリスの中央銀行に与える影響は微々たるものであり、会議後の市場でほとんど再評価が行われなかったことを指摘している。

しかし、彼女は、米ドルが上昇することでポンドが圧力を受け、輸入商品のインフレを引き上げ、最終的には利下げのペースを鈍化させる可能性があることを指摘した。

「ポンドとユーロは対ドルでさらに弱くなる可能性があり、特に燃料インフレの影響を受けやすく、食品インフレの影響は小さい。」これにより、利下げの余地が制限される。

ただし、経済学者の予測はより楽観的であり、イギリスの中央銀行が来年4回利下げを行うと予測している。その理由は、イギリス経済が疲弱であることだ。この国の経済は9月と10月に萎縮し、新型コロナウイルスのパンデミック以来初めての連続した萎縮を記録し、第三四半期の経済成長も停滞している。主な要因は、新政府が企業雇用主に対して250億ポンド(310億ドル)の増税を発表したためである。

ドイツ銀行のチーフイギリスエコノミストであるサンジャイ・ラジャは、イギリスの中央銀行が来年2月に25ベーシスポイントの利下げを行い、その後下半期までに75ベーシスポイントの利下げを行うと予測している。

日本銀行:異類の究明

日本銀行は12月の金利会議で基準金利を0.25%のまま維持し、日本経済活動と物価に対する金融および外為市場の影響を評価するための時間を選ぶ。

現在、日本銀行が直面している問題は、春季の賃金交渉の結果が出てから利上げを選択するのか、または円のさらなる下落を防ぐために早めに利上げを行うのかということです。

日本銀行総裁の植田和男は、「新しく就任する米国政府の政策には不確実性があるため、私たちはその影響をより注意深く検討する必要がある」と述べました。彼はまた、トランプの貿易および財政政策がグローバル経済と金融市場に巨大な影響を及ぼすだろうと指摘しました。

外為戦略家と日本企業は、トランプ政策が日本にもたらす可能性のある悪影響について懸念しています。

日本企業に対する調査の結果、約4分の3の企業がトランプの政策が自社の経営環境に悪影響を与えると予想しています。

外為戦略家は、日本銀行が来年3月またはそれ以降まで金利を据え置く場合、円がさらに下落する危険な状況が発生する可能性があると指摘しています。いくつかの戦略家は、金利差の拡大が円のアービトラージ取引の復活をもたらすかもしれず、「ブラックマンデー」の悪夢が再現される可能性があると言っています。

オックスフォード経済研究所の日本経済学部長であるShigeto Nagaiは、米連邦準備制度が2025年の利下げに関してより慎重な立場を取ることで、ドルのさらなる強化のリスクが高まると述べています。

彼は、「金融市場がトランプの政策について明確な理解を得ると、ドルがさらに強化され、円安が2025年に日本銀行の金利決定の主要な推進力になる可能性がある」と述べています。

「円安は2025年に日本銀行が直面するリスクになるでしょう。円安は実質収入を圧迫し、賃金に基づくインフレの動態を妨げることになります。」

ドルの脅威に加え、日本銀行の政策は国内の政治動乱の影響にも直面している。

日本銀行の政策正常化を支持していた石破茂が意外にも日本の首相に選出され、円のパフォーマンスを後押ししたが、10月に石破茂が早期選挙を行うことを決定したため、彼の政党は多数派を失った。日本の野党、国民民主党の党首は、中央銀行の利上げに反対し、政策立案者は財政と金融政策の策定にあたり、実質賃金が正の値に転換する必要があると述べた。

実際、今年3月の春季賃金交渉の結果が強力であったことが、日本銀行がマイナス金利を終了する前提条件となっている。したがって、賃金の動向が利上げの鍵を握り、これはインフレーションが持続可能かどうかを決定する要因となる。

日本では、毎年春に行われる労使交渉が日本経済の動向を観察する重要な変数の一つとなっており、日本全体の賃金上昇率に対する“風向き”の指針機能を果たしている。

植田和男は、金融政策は経済とインフレーションに依存すると述べ、経済の見通しが実現すれば利上げが行われるとのことだ。最近の経済データと見通しはほぼ一致しているとし、データを確認した後に調整のタイミングを決定する必要があると強調、春季賃金交渉の勢いにも注目する必要があると述べた。

2024年冬季ボーナスに関する調査結果は、12月2日現在、半導体などの製造業の持続的な回復により、日本企業が従業員に支給するボーナスの額が増加していることを示している。具体的なデータによると、一人当たりのボーナス支給額(加重平均)は約93.68万円に達し、前年比で3.49%増加しており、2年連続で過去最高を記録している。

現在、日本企業の冬季ボーナス支給額は4年連続で増加しており、1975年以降の調査で最高を記録している。今年の増加率は昨年冬季の1.08ポイントの増加となっている。今回の統計によると497社のうち、217社(約43.66%)が来年の春季労使交渉で冬季ボーナス支給額を決定する見込みである。

しかし、日本経済の“半壁江山”を占める中小企業が大企業の賃上げのペースについていけるかどうかは、来年の春季賃金交渉における不確実な要素である。

大企業は人材を引き付けるために賃金を引き上げる用意がある信号を発しているが、小企業がそれに追随できるかは不確実であり、多くの小企業は大手の競争相手が享受するグローバルな影響力と競争優位性を欠いている。

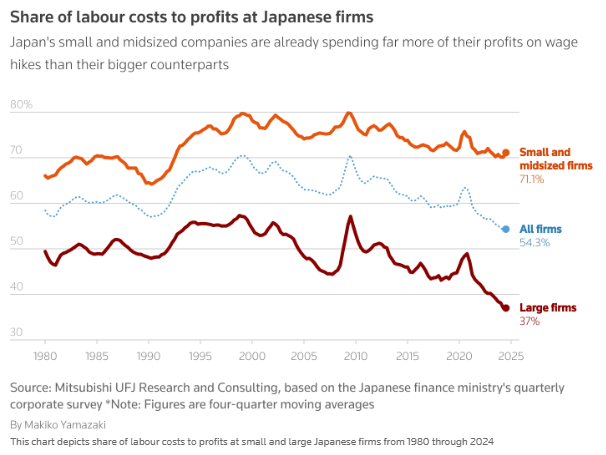

日本の財務省が先週発表した7月から9月の企業調査によれば、中小企業はおよそ70%の利益を賃金コストに充てており、大企業の約40%をはるかに上回っている。

最近の調査では、68%の中小企業が今年賃金を引き上げたが、ほとんどの企業は労働者を維持するためなどの必要性から行われており、収入の増加を反映しているわけではない。

日本商工会議所(JCCI)の調査でも、多くの中小企業が原材料とエネルギーコストの上昇に比べて、労働力コストを転嫁することが難しいと報告している。

ムーディーズのアナリスト、ステファン・アンリック氏は、日本銀行が早い段階で行動を起こさなかったにもかかわらず、さらなる政策の引き締めを決意しているようだと述べています。最新の経済データは日本銀行の選択肢を限らせており、日本経済の堅調さは日本銀行が大幅に利上げするには不十分ですが、現状は円のさらなる減価とインフレの悪化を招く可能性があります。

ムーディーズは、日本銀行が2025年にあと2回利上げを行うと予想しています。もし賃金や経済成長が予想を上回り、円が再度軟化したり、海外の中央銀行が利上げを行うと、日本銀行は引き締めを強化する可能性があります。

展望2025年,在全球各地区不同步的增长和包括特朗普的回归、德法政坛动荡等风险背景下,预计经济和政治将成为各大央行制定货币政策的主要考量因素。

展望2025年,在全球各地区不同步的增长和包括特朗普的回归、德法政坛动荡等风险背景下,预计经济和政治将成为各大央行制定货币政策的主要考量因素。