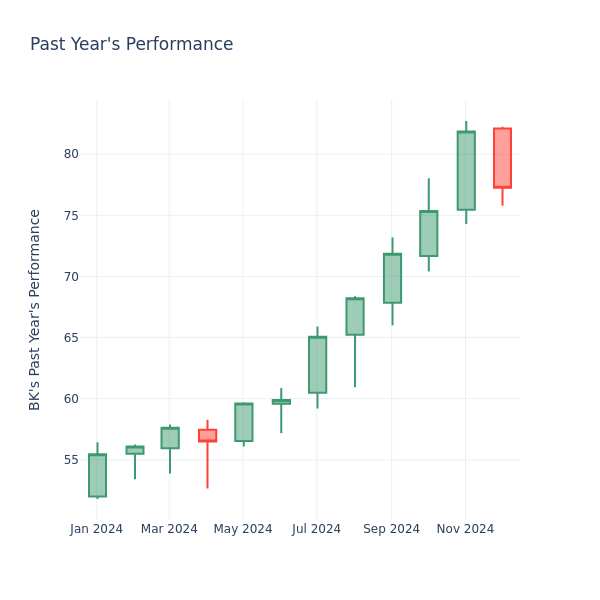

Looking into the current session, Bank of New York Mellon Inc. (NYSE:BK) shares are trading at $77.72, after a 0.80% decrease. Over the past month, the stock decreased by 5.62%, but over the past year, it actually spiked by 47.51%. With questionable short-term performance like this, and great long-term performance, long-term shareholders might want to start looking into the company's price-to-earnings ratio.

A Look at Bank of New York Mellon P/E Relative to Its Competitors

The P/E ratio measures the current share price to the company's EPS. It is used by long-term investors to analyze the company's current performance against it's past earnings, historical data and aggregate market data for the industry or the indices, such as S&P 500. A higher P/E indicates that investors expect the company to perform better in the future, and the stock is probably overvalued, but not necessarily. It also could indicate that investors are willing to pay a higher share price currently, because they expect the company to perform better in the upcoming quarters. This leads investors to also remain optimistic about rising dividends in the future.

Bank of New York Mellon has a lower P/E than the aggregate P/E of 43.67 of the Capital Markets industry. Ideally, one might believe that the stock might perform worse than its peers, but it's also probable that the stock is undervalued.

In conclusion, the price-to-earnings ratio is a useful metric for analyzing a company's market performance, but it has its limitations. While a lower P/E can indicate that a company is undervalued, it can also suggest that shareholders do not expect future growth. Additionally, the P/E ratio should not be used in isolation, as other factors such as industry trends and business cycles can also impact a company's stock price. Therefore, investors should use the P/E ratio in conjunction with other financial metrics and qualitative analysis to make informed investment decisions.

In conclusion, the price-to-earnings ratio is a useful metric for analyzing a company's market performance, but it has its limitations. While a lower P/E can indicate that a company is undervalued, it can also suggest that shareholders do not expect future growth. Additionally, the P/E ratio should not be used in isolation, as other factors such as industry trends and business cycles can also impact a company's stock price. Therefore, investors should use the P/E ratio in conjunction with other financial metrics and qualitative analysis to make informed investment decisions.

現在のセッションを見てみると、バンクオブニューヨークメロン社(NYSE:BK)のシェアは77.72ドルで取引されており、0.80%の減少を示しています。過去1ヶ月で株価は5.62%下落しましたが、過去1年では実際に47.51%上昇しました。このような疑わしい短期的なパフォーマンスと素晴らしい長期的なパフォーマンスを考えると、長期株主は企業のPERを調べ始める必要があるかもしれません。

バンクオブニューヨークメロンのPERを競合他社と比較してみる

PERは、現在のシェア価格を企業のEPSで測定します。これは長期的な投資家が企業の現在のパフォーマンスを過去の収益、ヒストリカルデータ、業種やインデックス、例えばS&P 500に対して分析するために使用します。より高いPERは、投資家が企業が将来的により良いパフォーマンスを発揮することを期待していることを示し、株価が過大評価されている可能性がありますが、必ずしもそうとは限りません。また、投資家が企業が今後の四半期により良いパフォーマンスを発揮すると期待しているため、現在のシェア価格を高く支払う意欲があることを示す場合もあります。これにより、投資家は将来の配当の増加に対して楽観的であり続けることになります。

バンクオブニューヨークメロンのPERは資本市場業種の集計PERである43.67よりも低いです。理想的には、株は競合他社よりもパフォーマンスが悪いと考えられるかもしれませんが、株が過小評価されている可能性もあります。

結論として、価格対利益比率は企業の市場パフォーマンスを分析するための有用な指標ですが、限界があります。低いPERは企業が過小評価されていることを示す場合がありますが、株主が将来の成長を期待していないことを示唆することもあります。さらに、PERは単独で使用されるべきではなく、業界のトレンドやビジネスサイクルなどの他の要因も企業の株価に影響を与える可能性があります。したがって、投資家は情勢に基づいた投資判断を下すため、PERを他の財務指標や定性的分析と併せて使用するべきです。

結論として、価格対利益比率は企業の市場パフォーマンスを分析するための有用な指標ですが、限界があります。低いPERは企業が過小評価されていることを示す場合がありますが、株主が将来の成長を期待していないことを示唆することもあります。さらに、PERは単独で使用されるべきではなく、業界のトレンドやビジネスサイクルなどの他の要因も企業の株価に影響を与える可能性があります。したがって、投資家は情勢に基づいた投資判断を下すため、PERを他の財務指標や定性的分析と併せて使用するべきです。

結論として、価格対利益比率は企業の市場パフォーマンスを分析するための有用な指標ですが、限界があります。低いPERは企業が過小評価されていることを示す場合がありますが、株主が将来の成長を期待していないことを示唆することもあります。さらに、PERは単独で使用されるべきではなく、業界のトレンドやビジネスサイクルなどの他の要因も企業の株価に影響を与える可能性があります。したがって、投資家は情勢に基づいた投資判断を下すため、PERを他の財務指標や定性的分析と併せて使用するべきです。

結論として、価格対利益比率は企業の市場パフォーマンスを分析するための有用な指標ですが、限界があります。低いPERは企業が過小評価されていることを示す場合がありますが、株主が将来の成長を期待していないことを示唆することもあります。さらに、PERは単独で使用されるべきではなく、業界のトレンドやビジネスサイクルなどの他の要因も企業の株価に影響を与える可能性があります。したがって、投資家は情勢に基づいた投資判断を下すため、PERを他の財務指標や定性的分析と併せて使用するべきです。

In conclusion, the price-to-earnings ratio is a useful metric for analyzing a company's market performance, but it has its limitations. While a lower P/E can indicate that a company is undervalued, it can also suggest that shareholders do not expect future growth. Additionally, the P/E ratio should not be used in isolation, as other factors such as industry trends and business cycles can also impact a company's stock price. Therefore, investors should use the P/E ratio in conjunction with other financial metrics and qualitative analysis to make informed investment decisions.

In conclusion, the price-to-earnings ratio is a useful metric for analyzing a company's market performance, but it has its limitations. While a lower P/E can indicate that a company is undervalued, it can also suggest that shareholders do not expect future growth. Additionally, the P/E ratio should not be used in isolation, as other factors such as industry trends and business cycles can also impact a company's stock price. Therefore, investors should use the P/E ratio in conjunction with other financial metrics and qualitative analysis to make informed investment decisions.