價格對帳單比率是多少?

價格對帳本比率,通常稱為 P/B 比率,是公司用於評估公司的市值和其帳面價值之間的關係的指標。計算公式是將公司的每股股票價格除以其每股帳面價值(BVPS)。價值投資者有時會使用價格對帳本比率尋找他們認為以低於其實價值的價格出售的股票。

公司的資產的帳面價值與資產負債表上的帳面值相同,這是通過抵消資產累計折舊來得到的。

如何通過公式和計算來確定價格對帳單比率

確定每股的帳本價值的公式如下:(總資產-負債總數)/目前流通的股份總數。只需查看市場上的股價報價就是確定每股的市場價格所需的。

如果 P/B 比率低,則可能表明該股票價格低估。另一方面,它可能表明業務有根本不正確的問題。這與大多數其他比率一樣,因公司而異。價格對帳本比率是另一個指標,表明如果公司立即破產,您是否為剩餘的金額支付過量。

如何理解價格對帳本比例

價格對帳本比率(P/B 比率)表示市場參與者對公司的每股帳面價值相比的公司股票價值。公司股票的市場價值是一種統計數據,可以看到未來,並代表公司預期的未來現金流量。每股帳面價值是會計中使用的衡量,以歷史成本的概念為基礎。它考慮過去的股票發行,增加利潤或虧損,並減去股息和股份回購。

價格對帳本比率是一種比較公司當前市值與其歷史帳面價值的方法。公司的市值可以通過將每股未償還股票價格乘以流通股總數來計算。公司的淨資產是構成其帳面價值的。

換句話說,如果一家公司出售其所有資產並償還所有負債,剩餘的價值將代表公司的帳本價值。對於希望以不合理的價格尋求增長的投資者來說,價格對帳本比率(P/B 比率)是一個有用的實際檢查。這個比率通常用於股本回報(ROE),這是一種增長指標。如果公司的盈利率和 ROE 之間存在很大差距,公司應該經常謹慎。

P/B 比率:其應用的現實例

假設公司的資產負債表顯示 100 萬美元的資產和 75 萬美元的負債。一個簡單的計算可顯示,該公司的帳面價值為 25 萬美元(減少 75 億美元)。

在流通 10 萬股的公司中,每股的帳面價值將為 2.50 美元。假設股價為 5 美元,則價格對帳本比率將為 2 倍(5 美元除以 2.50 美元)。

這表明該資產的帳本價值的估值為目前在市場上交易的兩倍,這可能或不意味著該資產的價格過高。這取決於盈率比率與其他在相同行業和規模營運的公司的比較。

價格對帳比例:為什麼重要?

價格對帳本比例至關重要,因為它為股東提供了一種工具,可以確定公司當前的市場價格在與公司資產負債表一起看起來是否合理。例如,如果一家公司的價格對帳本比例較高,股東可以透過其他指標(例如其歷史資產回報(ROA)或每股利潤增加的鏡頭來看,以判斷其他指標(EPS)的價值是否合適。價格對帳本比率是另一個常見的指標,用於審查可能的投資可能性的過程中。

使用 P/B 比率的限制

股票的帳面價值為投資者提供一個通常穩定且用戶友好的指標,可以輕鬆地與市場匯率進行比較,這是價格對帳本比率對股東有價值的原因之一。由於負盈利使價格對盈利比例無意義,而且負面帳值的企業比負利潤的企業少,因此 P/B 比較有負利潤的企業可能會使用 P/B 比率。

另一方面,當公司使用不同的會計準則時,P/B 比率可能無法比較,這在比較不同國家/地區的企業時尤其是如此。此外,P/B 比率可能對服務和信息技術公司並不那麼有幫助,因為這些類型的企業通常有很少可以在其資產負債表中看到的實體資產。最後,如果公司近年遭受大量虧損,估值可能會降低於零,因此在比較估價目的下而使盈率無意義。

計算中的帳面價值數字也可能因各種事件偏差,例如最近的購買、最近的清除或股份回購,這可能導致 P/B 比率不準確。除了價格對帳本比例外,投資者在尋找以公平價值折扣的公司進行交易時,還應分析其他估值指標。

摘要

價格對帳本比率,通常稱為 P/B 比率,是一種估值指標,用於將股票的當前市場價格與公司資產的「帳面價值」進行比較。如果 P/B 比率小於一,則相信市場正在低估該股票。這是因為公司資產的會計價值(如果出售)將大於公司股票的當前價格。因此,專業投資者通常將注意力集中在其他標準之外,價格對帳本比率低的公司。高盈利率是另一個指標,可能幫助投資者發現價格過高的公司並避開它們。

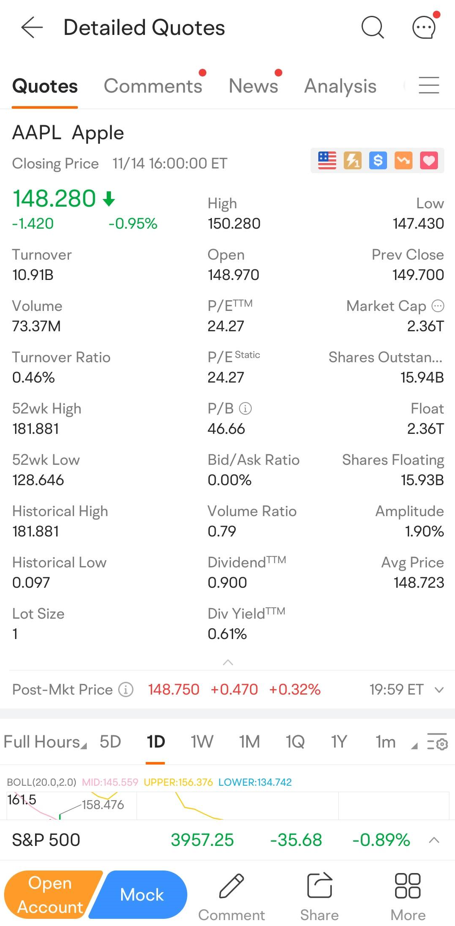

Moomoo 交易應用程序將為投資者提供個別股票的全面概述,例如報價,交易量,價格到盈利(P/E),盤價(P/B),市值等。 註冊 並立即下載 moomoo 應用程序以免費訪問最新的股市報價。

所提供的圖片不是最新的,任何證券僅供說明目的。