來源:華爾街見聞

作者:應依汝

東方財富證券表示,政策推動和流動性改善是牛市形成的關鍵。此外,兩輪牛市期間,國內經濟都開始增速換擋,催生改革政策。

2013年-2015年互聯網牛市和2019年-2021年新能源牛市都是在類似的宏觀下行、寬鬆流動性、政策持續扶持下的賽道型牛市。

2013年-2015年互聯網牛市和2019年-2021年新能源牛市都是在類似的宏觀下行、寬鬆流動性、政策持續扶持下的賽道型牛市。

2013年,進入4G時代,激增的網絡用户給互聯網應用爆發提供了許多可能: 互聯網金融伴隨着牛市在證券、銀行、保險、P2P、炒股軟件領域大規模擴張,雲計算在擴展到智慧城市、智慧安防、智慧醫療、智慧農村等領域,互聯網媒體興盛則帶動了在線文學、教育、文旅、影視、媒體應用。

2019年,我國進入雙碳時代的長期國家級戰略,給新能源賽道打下來堅實的方法論基礎:政策扶持下光伏風電新增裝機容量得到大幅擴張佔據市場核心,鋰礦資源公司實現稟賦變現獲得利潤暴增,鋰電材料和動力電池廠商也享受到了新能源車紅利。

從“互聯網牛市”到“新能源牛市”,兩輪牛市之間有何異同?東方財富證券分析師曲一平、陳然在其9月19日發佈的《從十倍股和滲透率角度,覆盤19-21新能源牛市和13-15互聯網牛市異同》報告中表示政策推動和流動性改善是牛市形成的關鍵。

東方財富證券分析了過去兩輪牛市形成的宏觀原因,一共有4點:

1.政策推動和流動性改善是牛市形成的關鍵

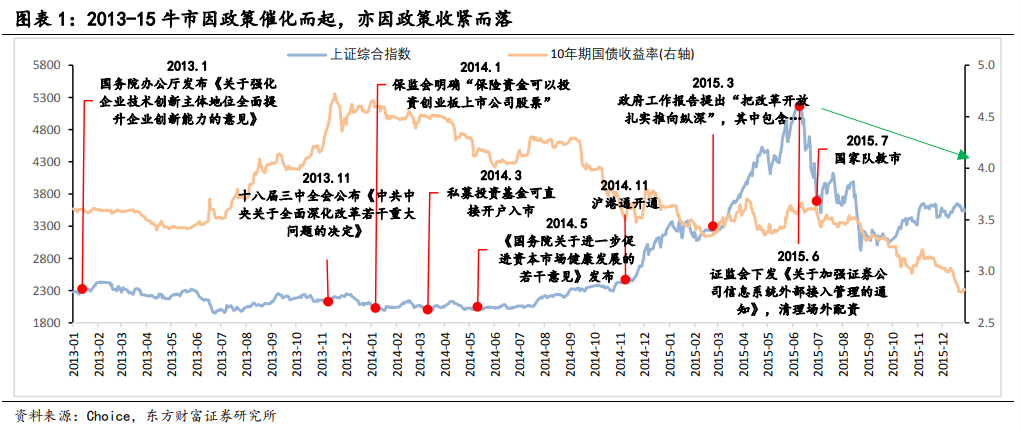

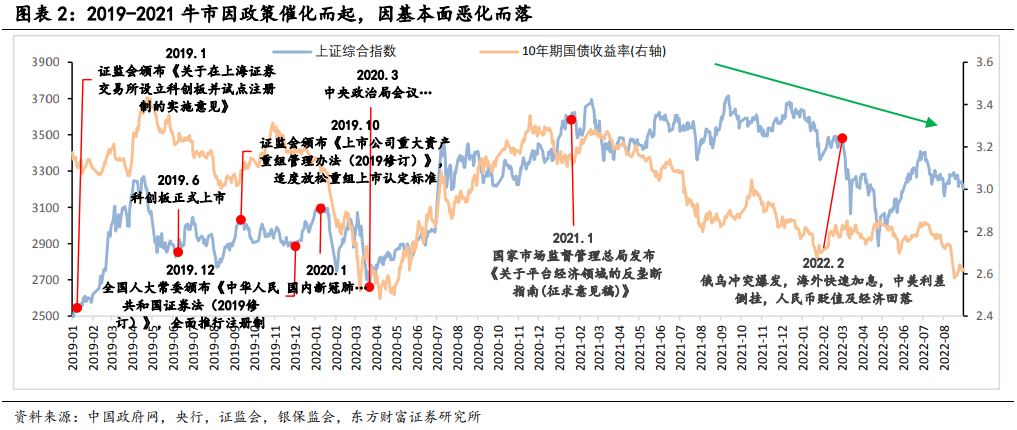

東方財富證券表示,兩輪牛市在資本市場改革中應運而生:

2013年的資本市場改革主要圍繞着鼓勵科技創新、健全多層次資本市場體系來展開,出臺多項政策加快建設股權市場、債券市場、期貨市場等;2019年則是以設立科創板、試點推行註冊製為主要抓手,減少企業融資障礙。

同樣,兩輪牛市也因政策和海外因素而告終:

2015年清理場外配資後,兩融餘額從2015.6的2.26萬億一路跌至2015.9的9200億,槓桿牛從此告一段落,此後2016-2017進入美聯儲加息週期,國內去槓桿政策延續;2022年則是在俄烏衝突、全球高通脹、海外快速加息和中美利差倒掛的情況下,國內經濟有所調整,持續了3年的結構性牛市回調。

2.宏觀層面:相似的下行壓力,迥異的經濟結構

東方財富證券表示,兩輪牛市期間,國內經濟都開始增速換擋,催生改革政策,GDP增速從“破7”到“破6”:

兩輪牛市期間,國內經濟均處於增速換擋期。2015年GDP實際同比增長6.9%,增速較2014年降低0.4個百分點,為1991年以來首度“破7”;2019年GDP實際同比增長6.0%,增速較2018年降低0.6個百分點,其中2019年三季度、四季度GDP同比增速均處於6%以下。

需求不足,通脹水平降至低位。2010年後國內通脹快速回落,2015年降至1.4%,遠低於過去十年3%左右的水平;2020年CPI亦出現大幅下降,當年11月CPI同比增速錄得-0.5%,為金融危機後首度轉負。

此外,面對經濟下行壓力,從“軟實力”到“硬科技”,逆週期政策重心轉變:

2013-2015和2019-2021年期間均提出發展培育新動能,前者的主要抓手為以TMT為代表的“軟實力”方面,而後者更注重新能源、半導體等“硬科技”,其根本原因在於國內經濟結構發生了重大變化:

一是對發展實體制造業的需求加大。二是隨着我國經濟體量不斷擴大,以國內大循環為主體、國內國際雙循環相互促進的新發展格局逐步形成,對科技自立自強的訴求增強。

3.流動性:降息和流動性投放延續資本市場高景氣

2014年和2019年牛市期間,央行均採取大幅降息舉措,資金成本顯著降低:

利率調整引發大量低成本資金入場。2013年-2014年,兩融餘額快速上升帶動市場交投活躍,2015年受大量場外槓桿資金推動,兩融餘額一度達到2.2萬億元。2019-2020年期間兩融餘額再度大幅上行,2021年H1達到峯值1.9萬億後回落,市場行情開始大幅結構性分化。兩次牛市得到受政策推動和資金大幅流入影響,A股上市公司募集資金數額大幅提升,例如在2015年、2020年度募集資金分別同比增長110%、39%。

外資持續淨流入,助力A股市場高景氣。2014年11月滬股通開通後,外資進軍A股之路正式開啟。第一波高峯期在2014年末至2015年上半年,北向資金規模快速擴張至1200億元。2019年下半年北向資金擴張再次提速,規模突破1萬億元,佔A股流通市值的2%以上,成為影響我國資本市場的重要因素之一。

牛市期間基金髮行提速,推動主題、賽道行情。A股市場高景氣影響下,基金髮行額大幅增長,2015年上半年,平均每日新成立基金份額超過100億元, 遠高於往年同期;2020年下半年,平均每日新成立基金份額進一步上升至180億元以上。大量專業基金進入市場,集中配置於熱點賽道,加快資本市場向結構性行情演變。

4.海外因素:牛市初期低經濟增速和人民幣升值特點

東方財富證券認為,牛市初期,全球經濟增速放緩,投資收益率下降:

2013年和2019年前後,全球GDP增速呈回落趨勢。同時,國際貿易和投資大幅萎縮,國際金融市場動盪,海外資金面臨“資產荒”,亟待尋求穩定且高收益的投資資產。

此外,海外利率處於低位,人民幣資產對外資吸引力增強:

2013-2015年,美國聯邦基金利率保持在0.25%的水平,中美利差在1個百分點以上;2019-2020年後受新冠疫情衝擊,美聯儲迅速將聯邦基金利率下調至0.25%,中美利差擴大到2個百分點以上。在這兩段時期內,人民幣資產擁有較高的比較優勢。

本文主要內容來自《從十倍股和滲透率角度,覆盤19-21新能源牛市和13-15互聯網牛市異同》,原文作者:東方財富證券曲一平、陳然

編輯/tolk

2013年-2015年互联网牛市和2019年-2021年新能源牛市都是在类似的宏观下行、宽松流动性、政策持续扶持下的赛道型牛市。

2013年-2015年互联网牛市和2019年-2021年新能源牛市都是在类似的宏观下行、宽松流动性、政策持续扶持下的赛道型牛市。