出典:財華洞察、本文は文章“強ドルの郷”から抜粋し、全世界の株式市場はどう行けばいいですか?“

作者:毛婷

全世界がFRBが手を引くのを待っている。

FRBは次々と利上げを行い、すでに米株三大指数ダウ指数、スタンダード500指数、ナスダック指数を8月16日の段階的高位からそれぞれ15.01%、15.68%と17.84%下げ、他の地域の資本市場も悲鳴をあげている。

FRBは次々と利上げを行い、すでに米株三大指数ダウ指数、スタンダード500指数、ナスダック指数を8月16日の段階的高位からそれぞれ15.01%、15.68%と17.84%下げ、他の地域の資本市場も悲鳴をあげている。

2022年9月21日に今年3回目の利上げ75ベーシスポイントを発表し、目標金利区間を3%-3.25%に引き上げた後、FRBは手を引くつもりはないようで、この中央銀行は今年中に3ポイント利上げし、2023年までに利上げが予想され、目標金利または最高4.6%に達し、さらに1.35ポイントの利上げ余地があることを意味している。

これと同時に、FRBは資産負債表を積極的に削減し、ドルを吸収し、ドルレートが大きく上昇し、ドル指数は20年に高位に達しており、次の図を参照されたい。

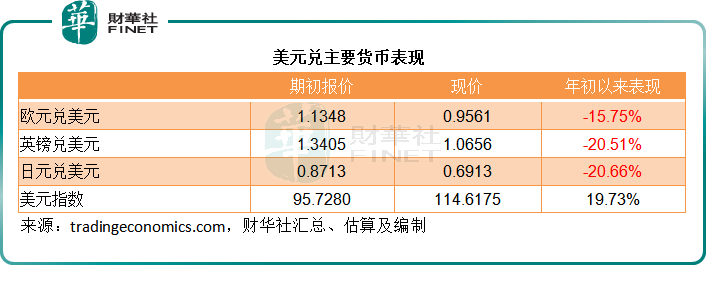

今年に入ってから、ドル指数は累計19.73%上昇し、これに対応するのは他の主要通貨為替相場の低下である。

ドル指数はドル対バスケットの主要通貨為替相場の表現を測定し、その中でユーロのこの指数における占める割合が最も大きく、57.6%に達し、次いで円(13.6%)、ポンド(11.9%)、カナダドル(9.1%)、スイスフラン(4.2%)などであった。

次の表から分かるように、ユーロはドル為替レートに対して今年に入ってから累計15.75%下落し、ポンドと円対ドル為替相場はさらに累計20%以上下落している。

ドルレートが上昇していますが、背後にある理由は何ですか?

強ドルは一朝一夕の功ではないが、予測できないわけではない。

FRBが2020年に大放水した際には自然放流が予想されていたが,大水灌漑が珍しい大牛市を迎えた場合には,彼が日収した場合にも,必然的に熊市の気まずい思いに直面することが予想される。

FRBの利上げの直接的な原因はインフレを抑圧し、インフレはどこから来たのか?2020年の大放水による経済刺激策による推進作用である。経済的には、消費支出が大幅に増加し、グローバルサプライチェーンの断裂などの問題に加え、供給不足の状況が持続的に出現し、インフレも伴っている。

現在、FRBがあえて大幅な利上げを行っているのは、米の現在の雇用情勢が非常に理想的で、失業率が下位にあり、新規ポストが上昇し続け、雇用参加度が強く維持されているためであり、FRBの利上げに底息を提供し、世界の資金が米に流入するのにも十分な理由を提供している。

図を見て、米財務省の長期総合収益率と長期実際収益率(インフレ調整された実際の収益率)を比較すると、市場のインフレに対する期待は最近安定しており、次の図の平坦な黒い曲線を見ることができ、市場がFRBの抑圧インフレの効果に対してまだ自信があることを意味する。

インフレの影響を差し引くと、実際の収益率は上昇傾向にあり、またこの曲線は最近急になり、金利が高くなる市場の期待が上昇していることが反映されている。

ドルはもともと国際間貿易の最も主要な決済通貨と各国の最も重要な準備通貨であり、米は依然として強い経済成長、金利上昇および利上げ期待、国際資金避難の選択肢としてのドルの魅力をさらに増加させ、FRBの縮小表もドルの流れを技術的に推進しており、これらがドルレートが最近高くなっている原因である。

ドルが強い以上、なぜ資金が米株を捨てるのか?

これはFRBの2020年初めの放水が、2021年に牛市場のピークに向かったためだ。取水に移行すると、資金の機会コストが増加し、評価値が上位にある株式投資を懐かしむことができず、次々と脱出した。

一方で、利上げは消費者の消費予想に影響を及ぼす可能性があります簡単な例を挙げると、クレジットカードの返済利息が増加し、価格に敏感な消費者が消費意欲を低下させるのは自然だ。

また、ドルレートが高い企業は、米株上場企業の将来の業績にも影響を与えている時価で最も高い$Apple (AAPL.US)$一例にする。

アップルの6月の四半期収入のうち、ヨーロッパ、大中華地区、日本とその他のアジア太平洋地域は合わせてその総収入の54.83%を占め、これらの地域の通貨対ドルは弱く、その製品の定価に不利であり、またこれらの地域の収入をドルに変換して入金する際には、期間の為替安により為替損失が生じる。

アップルは、ドルの強さがその6月の四半期収入の増幅に与える影響は約300ベーシスポイント(リンゴ期内の四半期収入の増幅は1.87%)であり、その首席財務官は業績発表会で、アップルの9月の四半期収入増幅はドルの強さによって600ベーシスポイントのマイナス影響を受けると予想した。

リンゴは例外ではない$Microsoft (MSFT.US)$、$Tesla (TSLA.US)$、$Coca-Cola (KO.US)$これらの一部の米企業の製品はすべて主に海外市場に販売され、同様にドルの強気のマイナス影響を受け、引き続きそれらの下半期あるいは来年の業績に反映され、その潜在的な成長をある程度相殺し、市場のそれらの業績に対する楽観的な期待を弱める。

これは米株が低下した内在的な原因だ。

強ドルは強豪の末ですか。

インフレが依然として極めて高い水準にあることを考慮すると、FRBの利上げ周期はまだ終了しておらず、縮表収水が継続して進行中であり、ドル相場にはまだ一定の支持がある。

しかし、世界の主要な大口商品は依然としてドル定価と決済であり、強いドルあるいはこれらの商品の価格をより高くし、さらに多国の利上げによる同方向効果に加え、企業拡張と投資の意欲および消費者の消費意欲を多かれ少なかれ低下させ、世界経済の成長をさらに減速させていることに注意しなければならない。

需要が低下し、商品の定価圧力とそれによるインフレ圧力はあるいは緩衝されることができ、インフレ状況が好転し、あるいは停滞リスクが低下すると、市場は利上げ予想の温度を下げ、一定の上昇を蓄積した米為替を転換させる可能性がある。

一方、欧州のエネルギー価格は正常化し、中国経済の回復による需要増加、あるいは世界経済回復の推進力となることが期待されており、これらの経済活力のより強い地域通貨相場が強くなり、ドルレートを弱くすることになる。

そのため短期的には、強ドルや急いでいるために一定の調整ポテンシャルが蓄積され、長期的には、世界経済のファンダメンタルズが良くなるにつれて、他の通貨の吸引力が上昇したり、ドルが高位に長くいるとは限らない。

株式市場のパフォーマンスも同様に、良質株式資産が資本ブームにより価格吸引力を示した場合、自然と認識力のある賢い資金を引き付けることになり、経済回復による推進作用に加えて将来の評価を修正することが期待される。

現在の株式市場は大暴落しており、低吸収の機会を提供しているかもしれない。

編集/Corrine

美联储接连大手笔加息,已经令美股三大指数道琼斯指数、标普500指数和纳斯达克指数自8月16日的阶段性高位分别回撤15.01%、15.68%和17.84%,其他地区的资本市场也一片哀嚎。

美联储接连大手笔加息,已经令美股三大指数道琼斯指数、标普500指数和纳斯达克指数自8月16日的阶段性高位分别回撤15.01%、15.68%和17.84%,其他地区的资本市场也一片哀嚎。