Source: Zhitong Finance and Economics

Gross domestic product (GDP) has contracted year-on-year for at least two consecutive quarters, which is defined as a "technical" recession. However, there is a big difference between a "technical" recession and a substantive recession, which is generally very rare, at least according to the definition of "American recession" on the official website of US authority NBER.

Known as the "stronghold of Nobel laureates in economics", NBER is the most authoritative economic research institution in the United States, and its "business cycle report" has been recognized by the federal government of the United States. Historically, recessions in the United States have been officially announced by the NBER, but the date of announcement often lags behind the actual start of the recession.

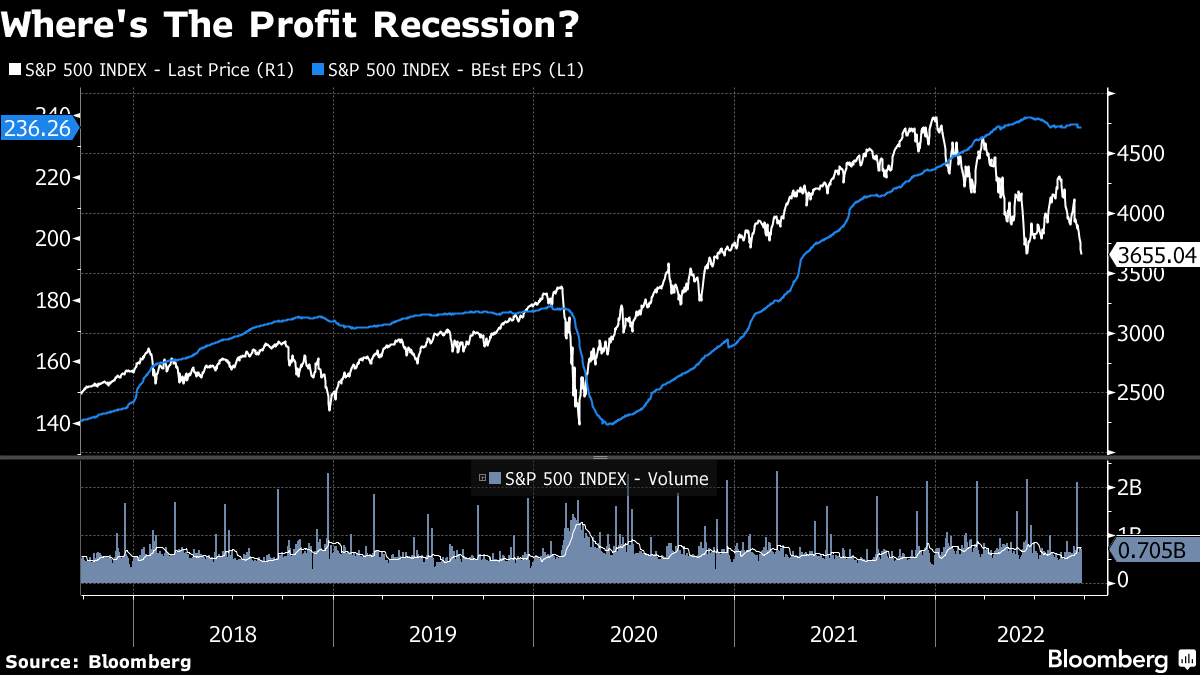

Some countries, including the United States, do not attach much importance to the "technical" recession.But for companies, they are afraid to take the risk of successive profit declines, and they are trying to avoid a "profit recession"-often defined as two consecutive quarters of falling profits.

Some countries, including the United States, do not attach much importance to the "technical" recession.But for companies, they are afraid to take the risk of successive profit declines, and they are trying to avoid a "profit recession"-often defined as two consecutive quarters of falling profits.

Judging from the earnings of companies in the S & P 500, despite heightened fears of a global recession, people do not think the economy is about to fall into recession. Some investors may think that these large companies may be more flexible because they have foreign exchange hedging instruments and diversified businesses. However, this may not be the case.

"creative accounting methods"

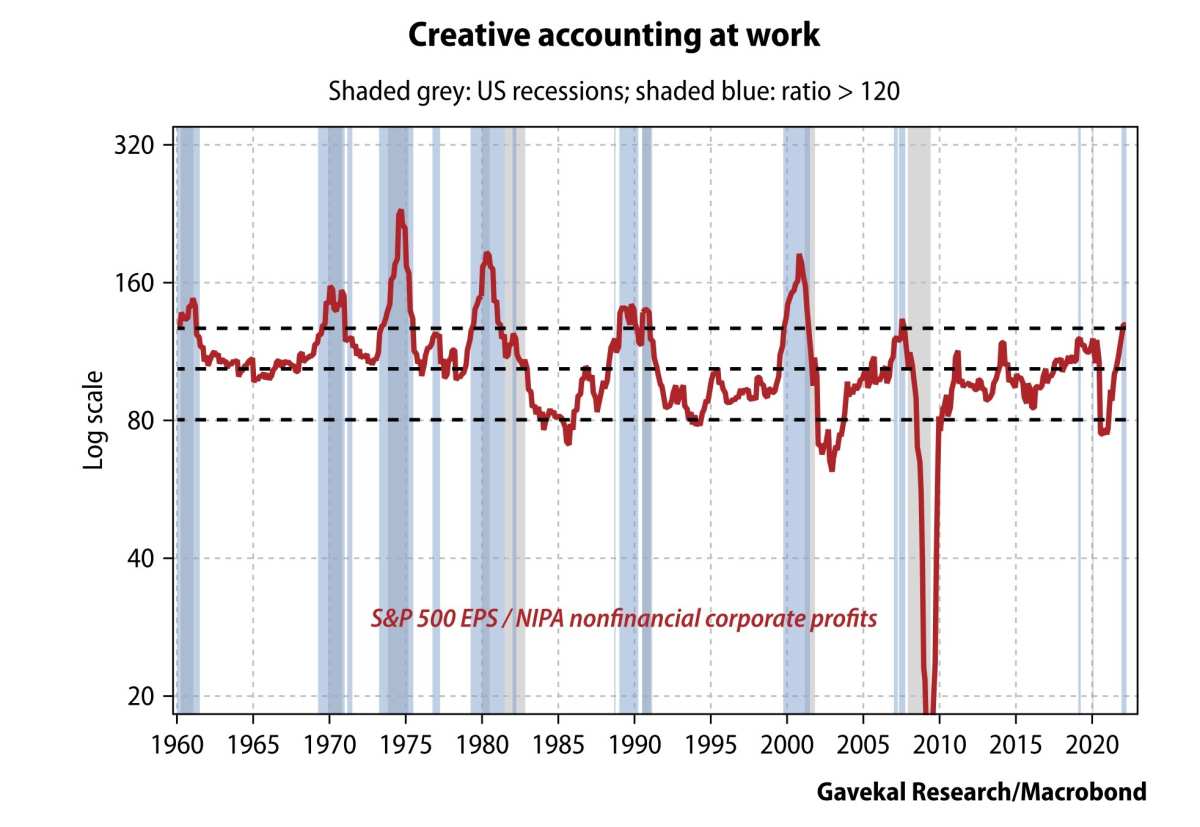

Charles Gave, an analyst at Gavekal Research, a research firm, believes thatMaybe some "creative accounting methods" are at work.Gave compared the profits of the S & P 500 with the profits of the economy as a whole (NIPA). From historical data, the two series of data clearly diverged on the brink of recession.

In fact, some analysts believe that this profit gap is likely to be a better predictor of recession than the inverted Treasury yield curve. Gave pointed out that since 1960Whenever earnings per share (EPS) are at least 20% higher than overall corporate earnings (NIPA) in the S & P 500, a recession follows. Now that the indicator has hinted at a recession, differences between the two data are taking place.

Economic recession "Forecast Index"

The logic behind it goes like this:As the business environment deteriorates, large listed companies find it difficult to generate profits that satisfy Wall Street and most investors, so they need outstanding accountants to rescue them.The "accounting magic" has appeared in US stocks on a large scale many times, which once caused a great headache for the Securities and Exchange Commission (SEC). But "accounting magic" often has its limitations, so the level of EPS will inevitably decline after that.Eventually the two key numbers converge again.

In August, SFTBY.US said it would reduce its stake in BABA to 14.6 per cent. As a result, the company is expected to gain about 2.4 trillion yen ($16.6 billion) from the revaluation of its remaining BABA shares. Softbank Corp. 's two vision funds suffered record losses in the first half of this year, a move that brought good returns and partly restored investor confidence.

Performance decline-Softbank Corp. announced a record loss in the first half of the year

In this case, there is no cash inflow; the only adjustment involves accounting treatment. With Softbank Corp. holding less than 20 per cent of BABA, the Chinese e-commerce giant no longer needs to enter Softbank Corp. 's financial statements as a partner. As a result, Softbank Corp. can be seen as a "passive investor", thus recording unrealized mark-to-market capital gains that could not have been realized before.

Will more companies follow suit?

This may explain why stock strategists are generally pessimistic about US stocks, and do not rule out the possibility that some companies exert "accounting magic" and over-beautify their earnings statements in order to maintain market value stability. Morgan Stanley, a Wall Street mogul, has previously pointed out that the price-to-earnings ratio of the S & P still embeds a "completely misplaced equity risk premium" given rising earnings risks.

Now, there are some unoptimistic signals in the market, and some large companies are already revising their previous performance guidance faster than last year.. As a result, some analysts believe that as long as global business giants such as FedEx Corp (FDX.US) issue several profit forecast warnings one after another-after FedEx Corp sharply revised its guidance for fiscal year 2023, and then the share price avalanche, the false "appearance" of these big companies' high profits will collapse instantly.

Edit / roy

包括美国在内的一些国家并不太重视“技术性”衰退,但对于企业来说,他们不敢冒着连续利润下滑的风险,他们正努力避免“盈利衰退”——通常定义为连续两个季度利润下降。

包括美国在内的一些国家并不太重视“技术性”衰退,但对于企业来说,他们不敢冒着连续利润下滑的风险,他们正努力避免“盈利衰退”——通常定义为连续两个季度利润下降。