Manchester United Plc's (NYSE:MANU) Shares May Have Run Too Fast Too Soon

Manchester United Plc's (NYSE:MANU) Shares May Have Run Too Fast Too Soon

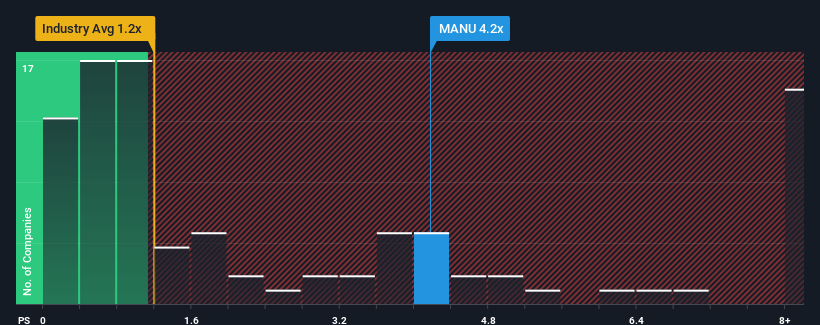

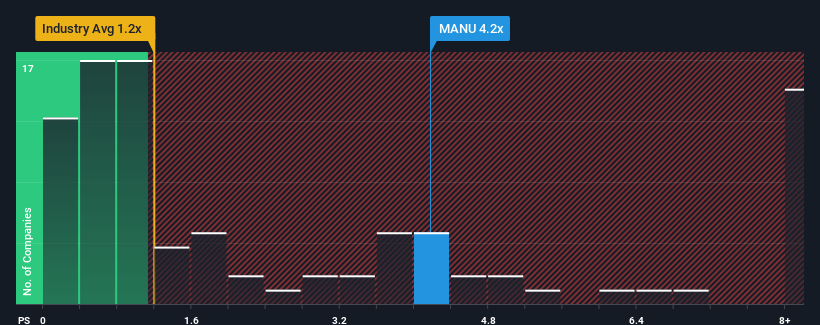

Manchester United plc's (NYSE:MANU) price-to-sales (or "P/S") ratio of 4.2x may look like a poor investment opportunity when you consider close to half the companies in the Entertainment industry in the United States have P/S ratios below 1.2x. However, the P/S might be quite high for a reason and it requires further investigation to determine if it's justified.

See our latest analysis for Manchester United

How Has Manchester United Performed Recently?

Manchester United's revenue growth of late has been pretty similar to most other companies. One possibility is that the P/S ratio is high because investors think this modest revenue performance will accelerate. If not, then existing shareholders may be a little nervous about the viability of the share price.

Keen to find out how analysts think Manchester United's future stacks up against the industry? In that case, our free report is a great place to start.What Are Revenue Growth Metrics Telling Us About The High P/S?

Manchester United's P/S ratio would be typical for a company that's expected to deliver very strong growth, and importantly, perform much better than the industry.

Manchester United's P/S ratio would be typical for a company that's expected to deliver very strong growth, and importantly, perform much better than the industry.

If we review the last year of revenue growth, the company posted a worthy increase of 11%. The solid recent performance means it was also able to grow revenue by 27% in total over the last three years. So we can start by confirming that the company has actually done a good job of growing revenue over that time.

Turning to the outlook, the next three years should generate growth of 4.3% each year as estimated by the three analysts watching the company. That's shaping up to be materially lower than the 9.9% each year growth forecast for the broader industry.

With this in consideration, we believe it doesn't make sense that Manchester United's P/S is outpacing its industry peers. Apparently many investors in the company are way more bullish than analysts indicate and aren't willing to let go of their stock at any price. There's a good chance these shareholders are setting themselves up for future disappointment if the P/S falls to levels more in line with the growth outlook.

The Final Word

It's argued the price-to-sales ratio is an inferior measure of value within certain industries, but it can be a powerful business sentiment indicator.

It comes as a surprise to see Manchester United trade at such a high P/S given the revenue forecasts look less than stellar. Right now we aren't comfortable with the high P/S as the predicted future revenues aren't likely to support such positive sentiment for long. This places shareholders' investments at significant risk and potential investors in danger of paying an excessive premium.

And what about other risks? Every company has them, and we've spotted 1 warning sign for Manchester United you should know about.

If companies with solid past earnings growth is up your alley, you may wish to see this free collection of other companies with strong earnings growth and low P/E ratios.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

曼聯集團(紐約證券交易所代碼:MANU)4.2倍的市銷率(或 “市銷率”),考慮到美國娛樂行業將近一半的公司的市銷率低於1.2倍,這可能看起來是一個糟糕的投資機會。但是,市銷率可能很高是有原因的,需要進一步調查以確定其是否合理。

查看我們對曼聯的最新分析

曼聯最近表現如何?

曼聯最近的收入增長與大多數其他公司非常相似。一種可能性是市銷率很高,因爲投資者認爲這種溫和的收入表現將加速。如果不是,那麼現有股東可能會對股價的可行性有些緊張。

想了解分析師如何看待曼聯的未來與整個行業的對立嗎?在這種情況下,我們的免費報告是一個很好的起點。收入增長指標告訴我們高市銷率有哪些?

曼聯的市銷率對於一家預計將實現非常強勁的增長,而且重要的是,表現要比行業好得多的公司來說是典型的。

曼聯的市銷率對於一家預計將實現非常強勁的增長,而且重要的是,表現要比行業好得多的公司來說是典型的。

如果我們回顧一下去年的收入增長,該公司公佈了11%的可觀增長。最近的穩健表現意味着它在過去三年中總收入增長了27%。因此,我們可以首先確認該公司在這段時間內在增加收入方面確實做得很好。

展望來看,根據關注該公司的三位分析師的估計,未來三年每年將實現4.3%的增長。這將大大低於整個行業每年9.9%的增長預期。

考慮到這一點,我們認爲曼聯的市銷率超過業內同行是沒有意義的。顯然,該公司的許多投資者比分析師所表示的要看漲得多,他們不願意以任何價格拋售股票。如果市銷售率降至更符合增長前景的水平,這些股東很有可能爲未來的失望做好準備。

最後一句話

有人認爲,在某些行業中,市銷率是衡量價值的較差指標,但它可以是一個有力的商業信心指標。

鑑於收入預測不太理想,曼聯以如此高的市銷率進行交易令人驚訝。目前,我們對高市銷率不滿意,因爲預期的未來收入不太可能長期支撐這種積極情緒。這使股東的投資面臨重大風險,潛在投資者面臨支付過高溢價的危險。

那其他風險呢?每家公司都有它們,我們發現了一個你應該知道的曼聯警告標誌。

如果過去盈利增長穩健的公司處於困境,那麼你可能希望看到這些盈利增長強勁、市盈率低的其他公司的免費集合。

對這篇文章有反饋嗎?對內容感到擔憂?直接聯繫我們。 或者,給編輯團隊 (at) simplywallst.com 發送電子郵件。

Simply Wall St 的這篇文章本質上是籠統的。我們僅使用公正的方法提供基於歷史數據和分析師預測的評論,我們的文章並非旨在提供財務建議。它不構成買入或賣出任何股票的建議,也沒有考慮到您的目標或財務狀況。我們的目標是爲您提供由基本數據驅動的長期重點分析。請注意,我們的分析可能不會考慮最新的價格敏感型公司公告或定性材料。華爾街只是沒有持有上述任何股票的頭寸。

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Moomoo Securities Australia Limited提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Moomoo Securities Australia Limited, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

風險及免責聲明

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Moomoo Securities Australia Limited提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Moomoo Securities Australia Limited, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用瀏覽器的分享功能,分享給你的好友吧