米国労働省統計局が発表した6月の米CPIが予想以上に減速し、広範囲に鈍化した。住居費の減速が目立った。米金融当局が年内に少なくとも2回の利下げを実施するとの観測が強まった。

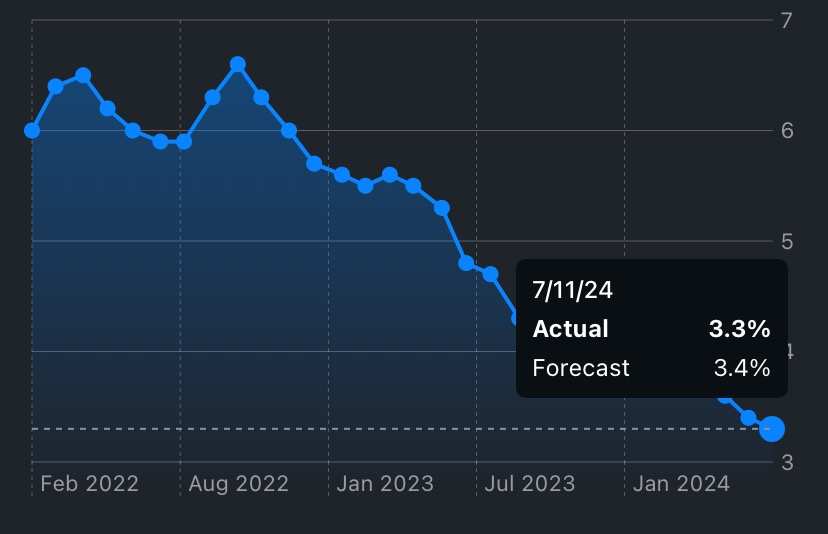

米6月の消費者物価指数(CPI)は前年比3.0%上昇、市場予想の3.1%を下回り、昨年6月以来の低水準に急低下した。前期が3.3%上昇。

前月比は0.1%下落、市場予想の0.1%上昇を下回り、2020年5月以来のマイナスとなった。前期が横ばい。

エネルギーと食品を除く米6月のコア消費者物価指数(CPI)は前年比3.3%上昇、市場予想の3.4%を下回り、2021年4月以来の低水準に低下した。前期が3.4%上昇。

エネルギーと食品を除く米6月のコア消費者物価指数(CPI)は前年比3.3%上昇、市場予想の3.4%を下回り、2021年4月以来の低水準に低下した。前期が3.4%上昇。

前月比は0.1%上昇、市場予想の0.2%を下回り、2021年8月以来の低水準となった。前期が0.2%上昇。

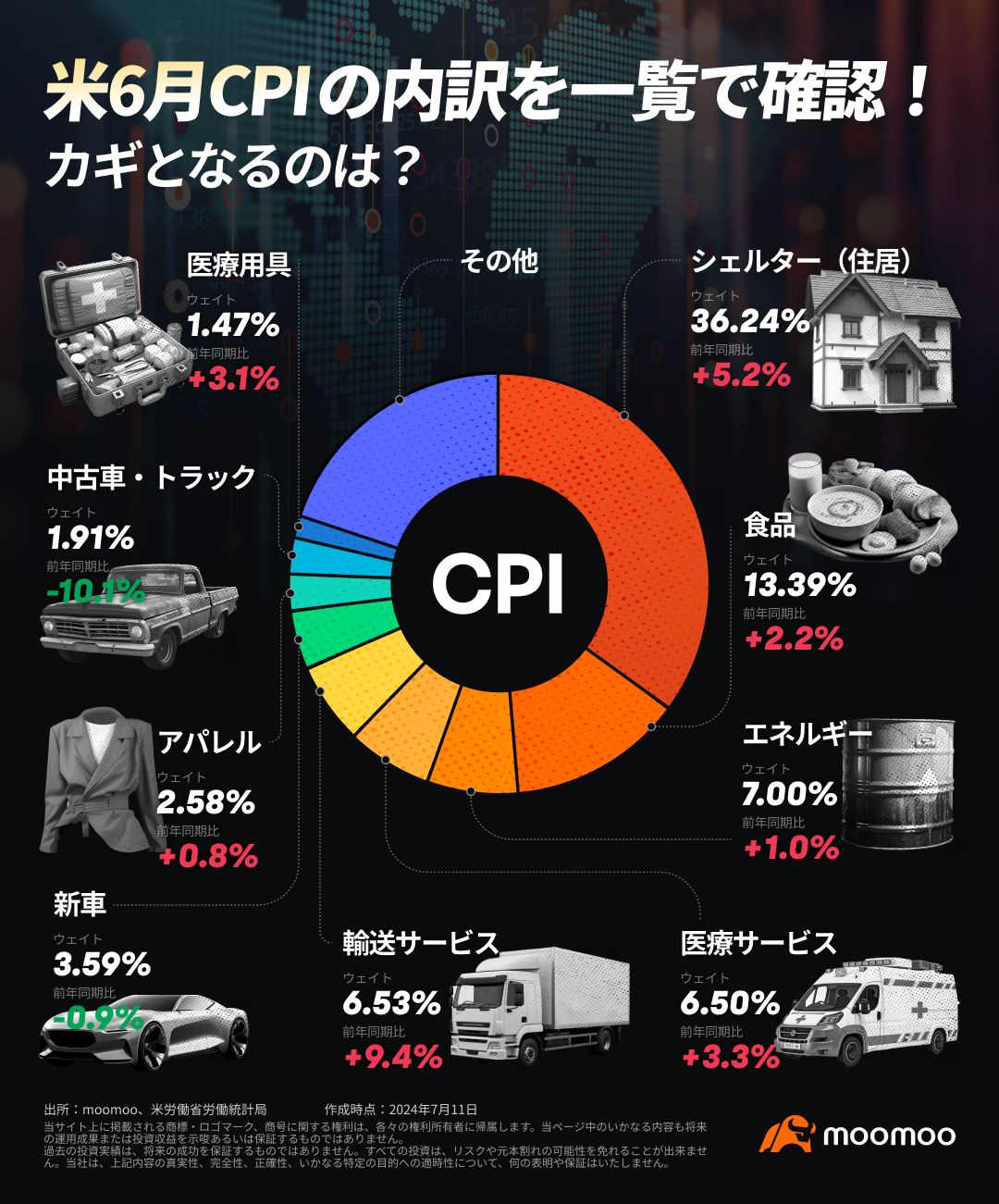

内訳は以下の通り:

BLSによると、ガソリン価格指数は5月に3.6%下落した後、6月には3.8%下落した。ガソリン価格の3.8%下落が6月のインフレを抑制し、食料品価格と住居費の0.2%上昇を相殺した。エネルギー価格の下落と住居の小幅な上昇に加え、中古車価格は前月比1.5%下落し、前年比10.1%下落した。中古車価格は2021年のインフレ高騰の主因の一つであった。

6月の住居指数は前月比0.2%上昇と5月の0.4%上昇から鈍化し、家賃は0.3%上昇と5月の0.4%上昇から低下した。OERも前月の0.4%増に対し、6月は0.3%増となり、約3年ぶりの低い伸び率だった。住宅関連コストはインフレの最も頑固な構成要素の一つであり、CPIのウェイトの約3分の1を占めているため、上昇の鈍化はもう一つの明るい兆しである。

「住宅インフレ率は前月比0.2%増と鈍化したことで、コアCPIは予想を下回り前月比0.1%増となった」とSAアナリストのDamir Tokic氏は指摘する。「この傾向が続けば、良い傾向となる。しかし、ガソリン・インフレ率は3.8%低下した。6月にガソリン先物が大きく上昇したにもかかわらず、これはせいぜい謎に包まれている程度だ。全体として、FRBは住宅が緩和傾向にあることを示すより多くの証拠を求めているが、6月の消費者物価指数データは9月利下げの可能性を高めている」

予想より弱いデータを受け、FF先物市場のトレーダーは、米連邦準備制度理事会(FRB)が9月から利下げに踏み切るとの見方を強めた。

「最新のインフレ率は、9月のFRB利下げへの道筋を強固なものにした」とPrincipal Asset Managementのチーフ・グローバル・ストラテジストSeema Shahは言う。「コアCPIの上昇幅が2021年以来最小となったことで、FRBは第1四半期のCPI上昇幅が一過性のものであったことを確信し、今年中に複数回の利下げを実施する可能性が高まった」

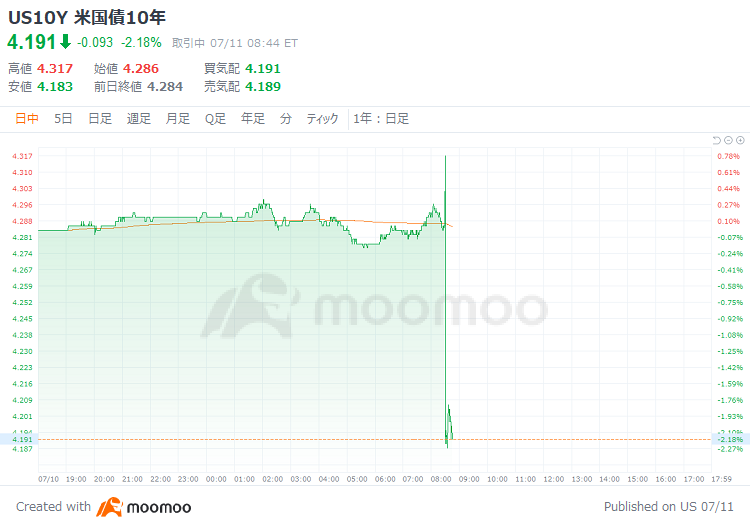

米国債利回りは急低下、ドルが急落している。利回りはあらゆる年限で低下し、2年債から10年債の利回りは少なくとも10ベーシスポイント(bp、1bp=0.01%)下げた。米10年債利回りは一瞬にして4.28%付近から4.19%付近へと急低下。ドル円は161.60付近から158.61近辺まで急落。

米労働省労働統計局(BLS)が、都市部の消費者が購入する商品やサービスの価格の変化を調査して指数化したもの。変動が激しい食品とエネルギー価格を除いたコア部分の指数も同時に発表される。米国のインフレターゲットの対象は個人消費支出(PCE)デフレータであり、日本を含め多くの国でインフレターゲットの対象とされているCPIではない。しかし、発表時期が対象月の翌月15日前後と、対象月の翌月末もしくは翌々月初めとなるPCEデフレータに比べて2週間程度早く、変化の傾向が似ているため、市場の注目度は物価関連指標の中で最も高い。計測期間中の代替品の扱いの違いなどから、PCEデフレータに比べると水準は若干高く出ることが多い。

moomooニュース ー Sherry

この記事は一部に自動翻訳を利用しています