八连阳,继续创新高!

“加强版”上证指数首秀开门红收涨0.04%的昨日,多只超长期国债ETF放量创历史新高。

今日 ,博时基金国债30ETF八连阳,继续创新高,鹏扬基金30年国债ETF盘中也创下116.3的历史新高。

10年期国债收益率继续下行逼近2.20%的前期低点,30年国债首次跌破2.4%关口。

10年期国债收益率继续下行逼近2.20%的前期低点,30年国债首次跌破2.4%关口。

债市一片欢声笑语的背后,有资金开始担忧央行前期的“融券”卖债举措可能会随时突袭市场。

尽管涨得如履薄冰,债市今日依旧全线飘红,各期限国债收益率继续下行,多只超长期国债ETF继续创新高,妥妥的在危险边缘疯狂试探了。

市场与央行的政策博弈,暂时看起来是市场占了上风,但谁知道后续会发生什么?

1

债牛行情再现

在OMO、LPR被均下调了10bp,紧接着MLF被超预期下调20bp后,长端利率加速下行,债市上演一波脉冲行情。

上周,多只债券ETF霸屏ETF周涨幅榜。博时基金国债30ETF、国泰基金十年国债ETF、富国基金证金债券ETF和海富通基金5年地方债ETF上周分别涨1.16%、0.65%、0.62%和0.35%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

本周债牛行情继续上演,7月29日,10年国债利率下探至2.16%,30年国债利率跌破2.4%关口,下探至2.39%。博时基金国债30ETF当日收涨0.43%,创历史新高。

火热的行情也吸引各路资金趋之若鹜。博时基金国债30ETF昨日获融资买入1355.73万元,融资净买入741.93万元,居全市场第一梯队。

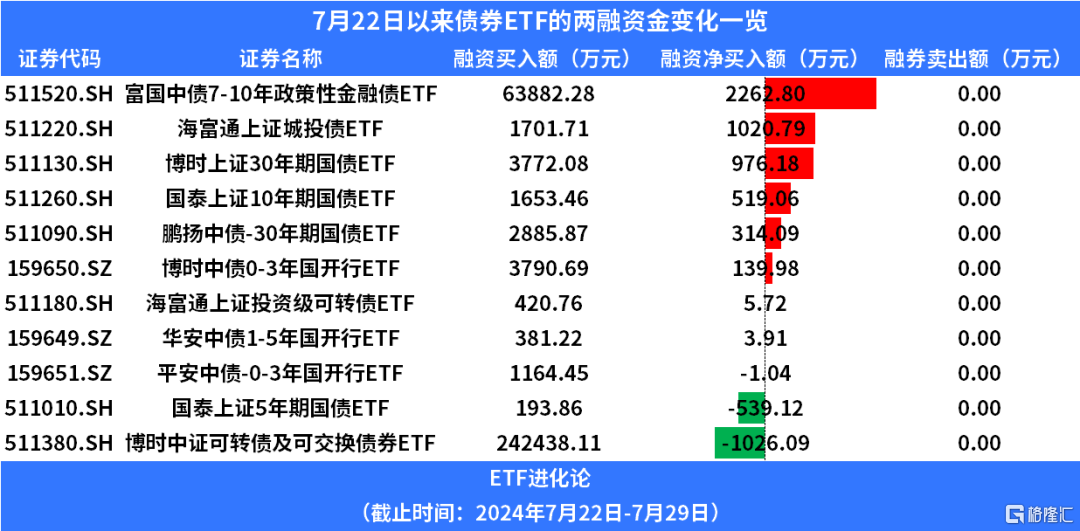

从央行7月22日降息以来,多只长期限国债ETF获杠杠资金加速流入。截至7月29日,博时基金国债30ETF获融资净买入976.18万元,国泰基金十年国债ETF净流入519.06万元、鹏扬基金30年国债ETF净流入314.09万元。

从ETF的申赎情况来看,7月22日-7月29日,资金最为青睐富国基金政金债券ETF和博时基金可转债ETF,期内合计净流入53.04亿元和19.97亿元;鹏扬基金30年国债ETF、国泰基金十年国债ETF和博时基金国债30ETF同期分别净流入1.11亿元、1.31亿元和0.62亿元。

2

长端利率的新下限在哪里

央行如期降息,就意味着债市万事大吉了吗?

7月1日上午,10Y国债活跃券240004收益率一度下行至2.20%,低于此前4月23日低点报在2.215%。当日13:10,央行发布“融券”公告后,10年国债活跃券的收益率瞬间跳涨,债市上演高位跳水行情。

7月25日,央行调降短期利率的三天后,政策利率MLF被超预期下调20bp至2.3%,叠加六大行开展新一轮存款利率下调,10年国债收益率趁势下破2.20%关口,跌至2.199%,昨日30年国债收益率也跌破2.4%关口。

自从管理层不断警示长端风险后,甚至7月第一天就放话要“融券”、时隔十年重启正回购工具以及MLF可免质押,如今10年期国债收益率2.1465%,再度逼近前期警示低点2.20%,30年国债收益率直接下破2.4%关口。

长期国债收益率不升反降,债市重新走出一轮强势行情,这是高高举起,然后轻轻放下吗?

事情或许没有这么简单。债市现在最担心的短期风险就是:不知道央行什么时候会“融券”卖债以及启动临时正回购,以至于市场开始热议是否止盈债基。

而央行之所以迟迟没有兑现“融券”的动作,一方面最近汇率压力减轻,另一方面临近月末,通常资金跨月前,央行或较少进行价格管控,对市场的呵护意味较浓。

最后,5月报道的“2.5%至3%可能是长期国债收益率的合理区间”的时候,市场还没有降息。如今降息动作落地,长期限国债收益率合理点位也应该相应下调。

债市的补涨行情持续性如何,关键在于长端利率的新下限在哪里。

招商证券认为,当10年国债下破2.2%且央行并未出现卖债落地的动作时,进一步打开了长债利率下行空间。该团队经过分析认为,短期10年国债利率下限可能在2%-2.1%。

这么来看,其实短期内,十年债也没太大的利率下行空间了,很可能又要新一轮博弈要继续了。

新一轮存款利率下调后,存款搬家可能意味着理财规模再扩容,债市存在较强的买盘支撑。

同时市场预期8-9月是政府债券供给高峰,可能对资金面和债市带来扰动,卖债动作要落地也存在一定限制。

3

债基规模持续增长

这一轮长债疯牛行情有多令人不可思议,ETF进化论往期已有多篇文章论述过了,最癫狂的时候,甚至有债券交易员喊话要把国债收益率干到零。

尽管对债券的疯狂早已司空见惯,却还是忍不住心有余悸。7月的某个周末,当读到辜朝明撰写于2008年的一本书上写道:

“每当这种时候,银行都会一蜂窝地购入政府债券,从而抬升政府债券价格,并压低政府债券收益率。总而言之,这也正是日本过去18年所发生的事。”

明明是艳阳高照的夏日正午,笔者却觉得背后阴风阵阵。如今发生的事,到底是市场的自我预期实现还是现实就已经发展到这一步了?

为此,笔者着手查阅日本泡沫破灭后,日本公募基金发展有何变化。

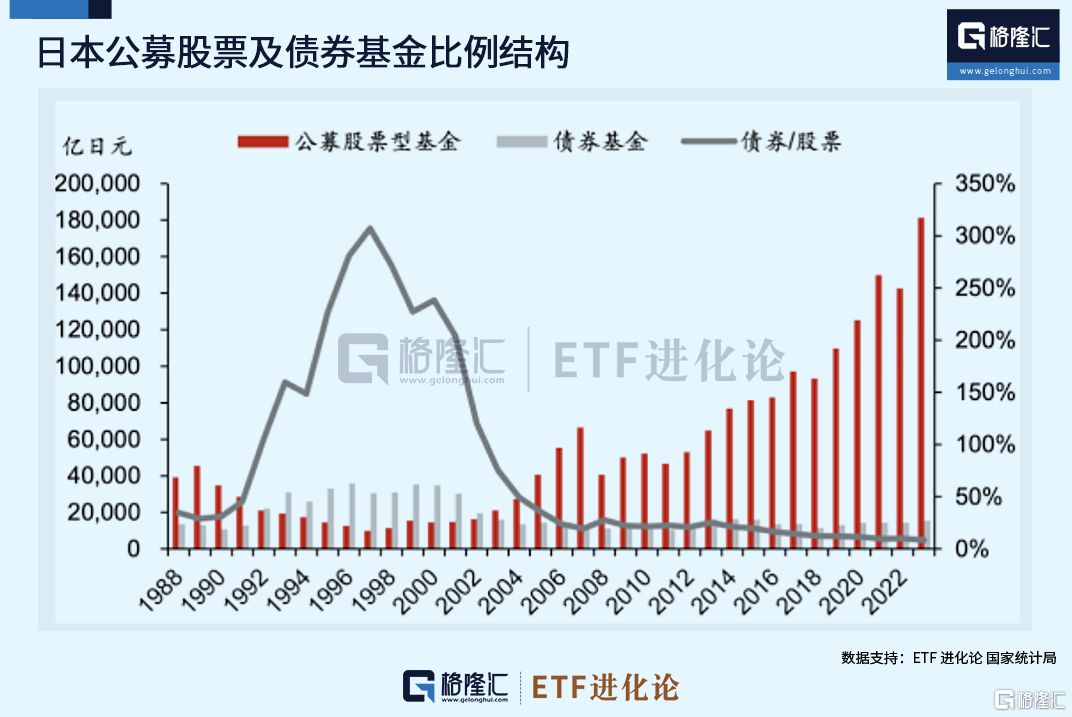

野村东方国际证券统计的数据显示,日本股市在1989年触及历史高位后持续下跌,公募股票基金规模也在1989年达到阶段性高峰的45.5万亿日元后连续8年缩水,1997年下滑至最低水平10万亿日元。

1990年,日本的股、债基金同时缩水,1991-1999年,债券基金规模快速扩大,与股票基金连续八年缩水形成鲜明对比,可谓是冰火两重天。

野村东方国际证券的研报写道:

1991-1999年期间债券基金市场规模的CAGR高达14.0%,而股票基金同期间的CAGR为-8.5%。债券市场规模在1992年超过股票基金市场,1995年达到股票基金的2倍,1997年为股票基金的3倍。

但过于低的利率同样不利于债券基金的规模增长。

1999年2月,日本央行实行“零利率”宽松货币政策,债券基金市场在1999年达到35.7万亿日元的历史高点后持续收缩。股票基金的规模在2003年就反超债基。截至2023年末,日本公募债券基金市场的规模为15.6万亿日元,仅为股票基金规模的8.6%。

那我们的公募市场股票基金和债基也呈现类似的趋势吗?

中基协数据显示,国内权益基金规模在2021年达到历史高点后,截至今年6月,连续第三年缩水。

2021年年底,股票基金+混合基金的合计规模为8.63万亿元。今年6月底,这类基金三年内缩水1.98万亿元至6.65万亿元。而债基同期规模却飙涨2.79万亿元至6.89万亿元,规模已经超过权益基金(不含QDII基金)。

债基“增”,主动权益基金“缩”的现状还将持续多久?

中泰证券首席经济学家李迅雷认为:

不要用太短视的心态来看待这一轮长周期的调整。未来的资产配置还是以收益稳定、分红率相对较高的低风险资产为主,无论是国债,还是权益类资产里的央企、大市值高分红的股票,或是黄金。

深处大变局的时代,局中人的我们总是迷惘,因为大多数人都做不到跳出来俯瞰整个局势,也因为我们太清楚:“经济有周期,人无再少年”。

大文豪雨果曾说:“只要还未泯灭希望,哪怕长夜漆黑,也将升起太阳。”