白酒股下跌,酒ETF、食品ETF、消費ETF龍頭、消費30ETF、消費ETF、食品飲料ETF、飲食ETF跌超2%。

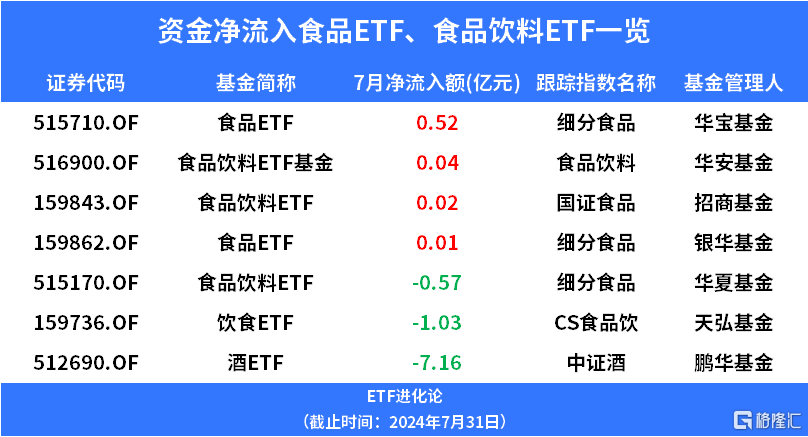

從ETF資金流向看,7月資金小幅流入華寶基金食品ETF、華安基金食品飲料ETF基金、招商基金食品飲料ETF、銀華基金食品ETF。

從基金重倉持股情況來看,2024Q2食品飲料配置比例(重倉持股市值佔重倉股票總市值比例)由2024Q1的14.1%回落至11.0%水平,環比回落3.2%,處於近年來低位。

分解來看,主要是白酒重倉比例下降2.6%至9.9%導致

分解來看,主要是白酒重倉比例下降2.6%至9.9%導致

二季度市場轉淡,消費需求較弱,市場對於白酒板塊預期較低。疊加二季度飛天茅台酒批價受擾動下行,市場對於食品飲料情緒階段性進一步走低,體現在資金面上可以觀測到白酒倉位出現大幅回落。進入7月以來隨着茅台酒價格回暖,板塊出現觸底趨勢。

從基金持倉食品飲料的股份數量來看,食品飲料2024Q2相比2024Q1整體的持倉數量減少,基金二季度普遍大幅減配食品飲料公司。食品飲料2024Q2持股市值環比2024Q1下降24.6%。多數公司基金持倉股份數量與基金持股市值的變化趨勢相同,表明基金減倉食品飲料是普遍行爲,且減倉偏好也基本一致。

基金十大重倉股中食品飲料降至2席,2024Q2市場整體的基金前十大重倉股,食品飲料席位降至兩席:貴州茅台、五糧液。相比於2024Q1的基金十大重倉股中,二季度瀘州老窖、中國平安、恒瑞醫藥跌出前十,騰訊控控、立訊精密、長江電力做爲新增公司入選。

食品飲料板塊二季度縮量調整,二季度爲消費傳統淡季,消費數據指標如CPI、社零數據等均未有強勁表現,終端需求也在低位運行。

對於白酒股,銀河證券認爲白酒板塊倉位風險和估值風險均已釋放,行業景氣度偏弱和市場集中度提升雙向趨勢下,疊加市場風險偏好低,更加傾向於交易後驗的業績而非業績前瞻。我們對其中優質標的的業績不悲觀。

對於食品飲料板塊,開源證券研報指出,淡旺季分明可能是近年來市場常態,在商務需求築底的過程中,更多消費由居民需求拉動,而居民需求具備較強的季節特徵,淡季消費場景釋放不強。二季度淡季表現也在預期之中。後續隨着消費旺季到來,預計行業需求也將邊際回暖。當前行業需求仍處於緩慢復甦過程,但也可以看到一些積極的因素正在出現。從外部環境來看,地產政策的超預期變化正在推動整體經濟進行改善;從板塊自身來看,淡季時渠道秩序相對穩定,企業也在調整自身策略,行業正在積累勢能,爲下個旺季到來做好準備。近期回調後板塊估值已在歷史低位,當下板塊內部分化加大,龍頭憑藉品牌與渠道優勢仍可保持穩定增長,業績確定性與持續性較強。並且多數龍頭企業均有加大分紅趨勢,“穩增長,低估值、多分紅”可能成爲未來一段時間內龍頭企業的共性特徵。當前資本市場更多是偏向於主題投資,行業輪動快,持續時間短,而食品飲料處於基本面築底,市場預期低位階段,建議加大關注,低位佈局。

分解来看,主要是白酒重仓比例下降2.6%至9.9%导致

分解来看,主要是白酒重仓比例下降2.6%至9.9%导致