拋售或仍未結束

儘管持倉已逼近「監管臨界點」,但巴菲特對美國銀行的拋售仍未停止。

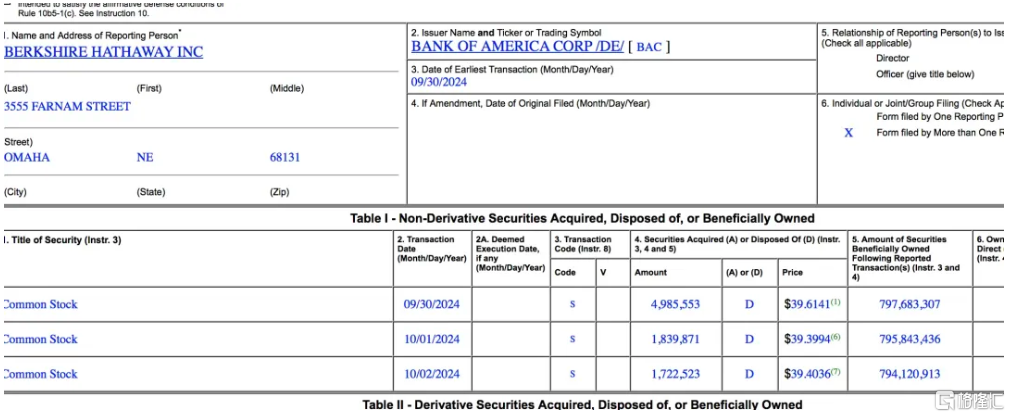

根據監管文件顯示,自上週一以來的(9月30日至10月7日)六個交易日中,巴菲特旗下的伯克希爾·哈撒韋公司連續拋售美國銀行股票,合計套現了約6.759億美元。

連續3個月拋售美國銀行股票

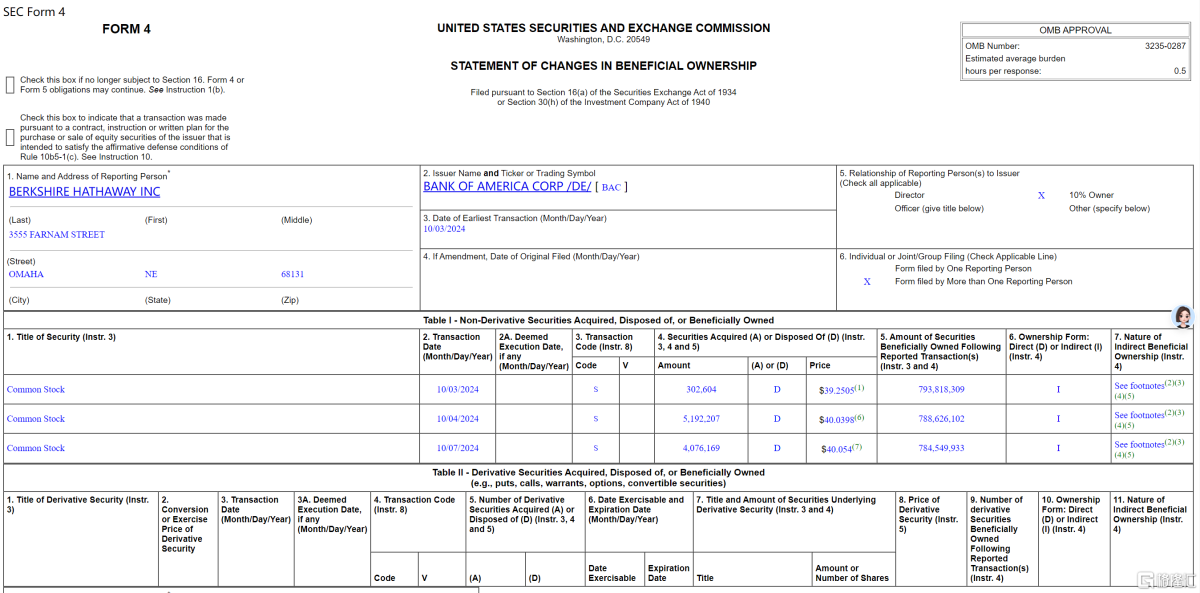

據美國證券交易委員會(SEC)監管信息顯示,繼上週的前三個交易日(9月30日至10月2日)拋售了價值約3.379億美元的美國銀行股票之後,巴菲特旗下的伯克希爾哈撒韋公司又在10月3日、4日、7日連續三個交易日減持957.1萬股美國銀行股票,合計套現約3.83億美元。

據美國證券交易委員會(SEC)監管信息顯示,繼上週的前三個交易日(9月30日至10月2日)拋售了價值約3.379億美元的美國銀行股票之後,巴菲特旗下的伯克希爾哈撒韋公司又在10月3日、4日、7日連續三個交易日減持957.1萬股美國銀行股票,合計套現約3.83億美元。

據統計,這是自7月中旬以來,該公司披露的第14輪出售美銀股票的交易,巴菲特已累計套現超100億美元。

不過,值得注意的是,巴菲特最近兩輪拋售的股票數量明顯少於之前幾輪。

據伯克希爾公司的備案文件顯示,當股價跌至39美元時,巴菲特的拋售往往會傾向於放緩。而截至週一,美國銀行的股價收於39.96美元。

最新一輪拋售後,伯克希爾目前仍持有美銀約10.1%的股份,價值約314億美元,穩居第一大股東地位,但距「監管臨界點」只差臨門一腳了。

根據美國SEC的相關規定,當伯克希爾持股比例低於10%時,將不再需要像現在這樣在兩個工作日內披露其交易情況,而是改爲每季度披露。

目前美國銀行仍是伯克希爾哈撒韋的第三大持倉。若不考慮稅收的影響,巴菲特自7月中旬以來出售美國銀行股票的總收益加上自2011年以來獲得的股息,已經超過了其購買美國銀行股份所花費的146億美元。

值得注意的是,前些年,巴菲特一直在增持美銀股份,並稱贊該銀行的領導層,但到目前爲止,他還沒有對自己近期持續減持的決定做出公開解釋。

或繼續拋售美國銀行

目前對於於巴菲特接連的拋售行爲是不是真的意味着要清倉美國銀行,還尚未可知。

不過按其習慣來說,當他開始賣出一隻股票時,最終會清倉該股。

近年來,伯克希爾已經清倉了多家銀行的股票,包括美國合衆銀行、富國銀行、紐約梅隆銀行。

分析人士認爲,巴菲特極可能在減持到持股不足10%後,繼續對美國銀行「沉默式」減倉。

箇中原因包括美銀的估值過高,以及聯儲局時隔四年半的減息行動。

據了解,美國銀行對於利率週期變化非常敏感,甚至可能比其他銀行業同行更加敏感。

轉投日本金融和航運股?

值得注意的是,近幾個月來,巴菲特大幅減持各類股票。

2024年上半年,巴菲特的股票總賣出額爲970億美元,而新購股票僅爲43億美元。截至6月底,伯克希爾的現金儲備接近2770億美元(約合1.95萬億元人民幣)。

Summit Global Investments的投資主管兼高級投資組合經理阿什·沙阿表示:「總而言之,巴菲特似乎認爲目前最好的投資是現金和國債。」

此前,在2024年年度股東大會上,巴菲特明確表示,相對於股票市場上的可用資金以及世界各地的衝突,持有大量現金「相當有吸引力」。

「我們很樂意花錢,但必須是(收購或投資的企業)正在做一些風險很小並且可以爲我們賺很多錢的事情。」

值得一提的是,伯克希爾上週委託銀行在全球市場上負責發行一隻日元債,這表明巴菲特可能會增加在日本的持股。

市場觀察人士表示,隨着伯克希爾重返日元債券市場,引發了巴菲特可能籌集資金投資日本的猜測,人們認爲他可能正在考慮購買日本的金融公司和航運公司。

据美国证券交易委员会(SEC)监管信息显示,继上周的前三个交易日(9月30日至10月2日)抛售了价值约3.379亿美元的美国银行股票之后,巴菲特旗下的伯克希尔哈撒韦公司又在10月3日、4日、7日连续三个交易日减持957.1万股美国银行股票,合计套现约3.83亿美元。

据美国证券交易委员会(SEC)监管信息显示,继上周的前三个交易日(9月30日至10月2日)抛售了价值约3.379亿美元的美国银行股票之后,巴菲特旗下的伯克希尔哈撒韦公司又在10月3日、4日、7日连续三个交易日减持957.1万股美国银行股票,合计套现约3.83亿美元。