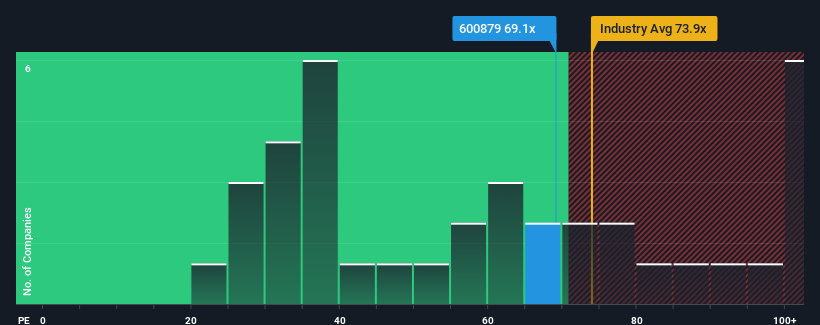

With a price-to-earnings (or "P/E") ratio of 69.1x China Aerospace Times Electronics CO., LTD. (SHSE:600879) may be sending very bearish signals at the moment, given that almost half of all companies in China have P/E ratios under 32x and even P/E's lower than 19x are not unusual. Although, it's not wise to just take the P/E at face value as there may be an explanation why it's so lofty.

Recent times haven't been advantageous for China Aerospace Times Electronics as its earnings have been falling quicker than most other companies. It might be that many expect the dismal earnings performance to recover substantially, which has kept the P/E from collapsing. If not, then existing shareholders may be very nervous about the viability of the share price.

Does Growth Match The High P/E?

There's an inherent assumption that a company should far outperform the market for P/E ratios like China Aerospace Times Electronics' to be considered reasonable.

If we review the last year of earnings, dishearteningly the company's profits fell to the tune of 50%. The last three years don't look nice either as the company has shrunk EPS by 47% in aggregate. Therefore, it's fair to say the earnings growth recently has been undesirable for the company.

If we review the last year of earnings, dishearteningly the company's profits fell to the tune of 50%. The last three years don't look nice either as the company has shrunk EPS by 47% in aggregate. Therefore, it's fair to say the earnings growth recently has been undesirable for the company.

Shifting to the future, estimates from the six analysts covering the company suggest earnings should grow by 36% each year over the next three years. That's shaping up to be materially higher than the 19% per annum growth forecast for the broader market.

In light of this, it's understandable that China Aerospace Times Electronics' P/E sits above the majority of other companies. Apparently shareholders aren't keen to offload something that is potentially eyeing a more prosperous future.

The Final Word

Generally, our preference is to limit the use of the price-to-earnings ratio to establishing what the market thinks about the overall health of a company.

We've established that China Aerospace Times Electronics maintains its high P/E on the strength of its forecast growth being higher than the wider market, as expected. At this stage investors feel the potential for a deterioration in earnings isn't great enough to justify a lower P/E ratio. Unless these conditions change, they will continue to provide strong support to the share price.

You always need to take note of risks, for example - China Aerospace Times Electronics has 3 warning signs we think you should be aware of.

If these risks are making you reconsider your opinion on China Aerospace Times Electronics, explore our interactive list of high quality stocks to get an idea of what else is out there.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.