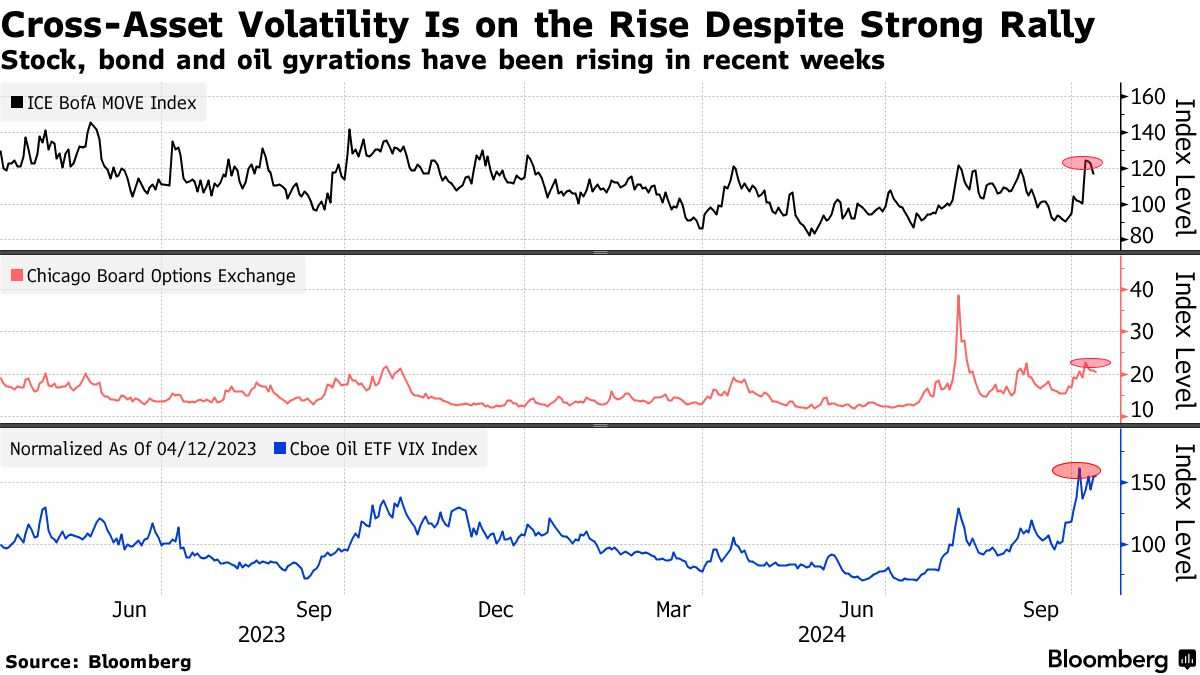

股市繼續創下紀錄,風險溢價仍然緊張,跨資產波動率指標卻徘徊在年初至今的高點附近。

現在拍下一張關於美國金融市場的快照,呈現出一幅無比健康的畫面:股市不斷創下歷史新高,公司債券價格沒有出現令人擔憂的跡象,大宗商品在全球經濟樂觀情緒的推動下保持活躍交易。但如果有專注於市場的「導演」深入市場進行探究,前景很快就會變得模糊。除了所有外在的樂觀看漲情緒外,波動性衡量指標趨於擴張在幾乎所有資產類別中都是一個同樣重要的話題。

比如,在此前8月和9月市場形勢急轉直下,變得對股債等交易不利時,華爾街交易員們措手不及,紛紛湧入對沖市場——推動對沖成本以及波動性衡量指數幾乎與市場本身一樣快地上漲。

而如今美股屢創新高之際,這種對沖熱潮卻正在各種資產上創造出不同尋常的輪廓。在其中一個例子中,美國股票和國債市場的波動性衡量指數剛剛限制了今年股債市場兩次較大規模的周漲幅。上漲使得兩個市場的波動性恐懼指標都達到了20多年來的最高水平——尤其是與標普500指數創下歷史新高的其他時期相比,意味着交易員們對於接下來股債行情的相對謹慎立場,並且推動一些交易員採取對沖措施應對可能即將來臨的下跌。

而如今美股屢創新高之際,這種對沖熱潮卻正在各種資產上創造出不同尋常的輪廓。在其中一個例子中,美國股票和國債市場的波動性衡量指數剛剛限制了今年股債市場兩次較大規模的周漲幅。上漲使得兩個市場的波動性恐懼指標都達到了20多年來的最高水平——尤其是與標普500指數創下歷史新高的其他時期相比,意味着交易員們對於接下來股債行情的相對謹慎立場,並且推動一些交易員採取對沖措施應對可能即將來臨的下跌。

總而言之,由於下個月的美國總統大選、聯儲局政策軌跡因經濟數據而產生不確定性以及最近的金融市場創傷令交易員們愈發謹慎,華爾街一些投資機構對於後市股債等市場行情的擔憂情緒仍然高漲。

來自加拿大皇家銀行資本市場(RBC Capital Markets)的衍生品策略主管艾米·吳·西爾弗曼表示:「不得不說一些低概率、非常糟糕的事件發生的可能性在升高。」「8 月份 VIX指數因日元平倉風波而猛烈飆升後,美國股票市場已經恢復正常並創下新高。然而,潛在的擔憂情緒仍然居高不下。」

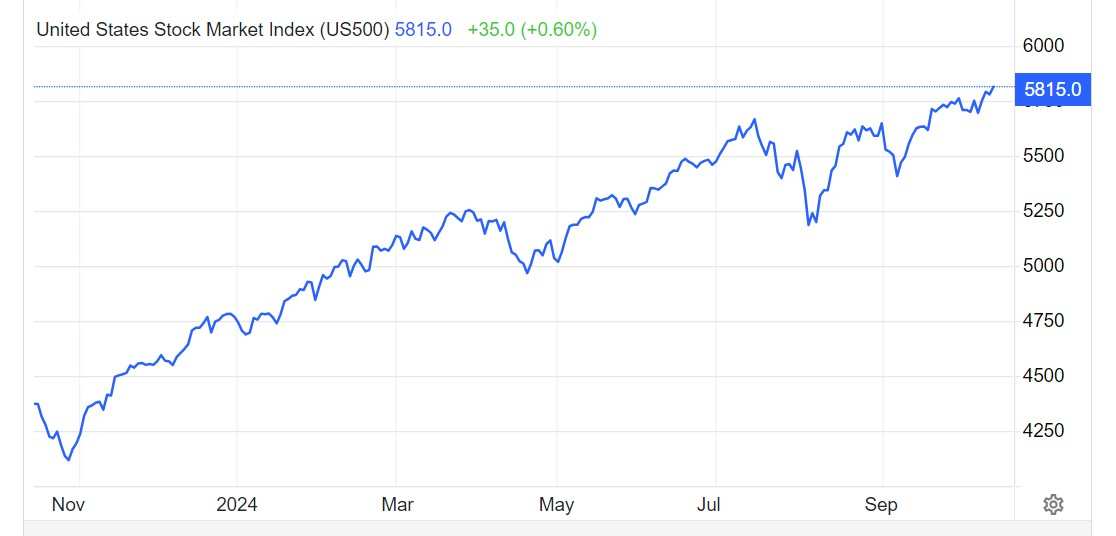

雖然包括股債在內的跨資產價格在投資者們近期焦慮時經常出現上漲,但現在的情況尤其極端,看漲和看跌的情緒都同樣非常明顯,基本上各自佔比50%。美股基準指數——標普500指數已連續五週上漲,在過去九週中的八週以周漲幅收尾,尤其是在摩根大通和富國銀行開啓美股新一輪業績期,且它們的業績均超過市場預期後,標普500指數在週五收於今年第45個歷史新高,盤中則達到歷史最高點位5822.13。在債券市場,美國投資級債券利差則創下三年多來最小幅度。

罕見的走勢圖:美股牛市期間,VIX指數也在上行

然而,由於8月初和9月全球金融市場暴跌的陰影難以消除,衡量投資者們緊張程度的指標正顯示出謹慎的讀數,這在股票市場的牛市時期是非常罕見的。

統計數據顯示,自本月初以來,股票市場恐慌指標——芝加哥期權交易所波動率指數(即VIX指數)和美債市場恐慌指標——洲際交易所美國銀行MOVE指數( ICE BofA MOVE)均大幅上漲。美國銀行 (Bank of America Corp.) 編制的全球跨資產風險指標達到了今年的第二高水平,僅次於8月初市場拋售的規模,那次拋售在幾天內抹去了全球股票價值數萬億美元。該指標追蹤全球股票、利率、貨幣和大宗商品市場的壓力,並衡量期權所隱含的未來價格波動。

換句話說,雖然現在美國股債市場一片平靜,但過去的衝擊效應以及充滿不確定的未來前景正在嚴重影響投資者們的情緒,並且已經有一批資金在爲美股市場下跌做好充足的準備工作。

對夏季混亂感到震驚的交易員們正在應對陷入僵局的美國總統競選、中東局部戰爭以及仍在擴張的美國經濟,然而美國經濟能否成功「軟着陸」繼續引發市場疑慮,比如本週的失業金申請數據近幾周以來首次高於預期。

與此同時,越來越多投資者認爲,聯儲局主席鮑威爾領導的聯儲局可能不太傾向於立即爲美國經濟注入新的活力。週四公佈的數據顯示,消費者通脹高於預期,上週美國就業報告井噴,導致交易員解除對2024年繼續減息50個點子的押注力度。今年具有FOMC投票權的亞特蘭大聯儲主席拉斐爾·博斯蒂克甚至表示,他願意在下個月跳過另一次減息。

「市場上幾乎有一種不信任感,」Academy Securities宏觀策略主管彼得·奇爾表示。「隔夜市場發生了一些大動作。投資者確實存在很多擔憂,但股市總體上呈上升趨勢。我們在此期間也經歷了幾次快速下跌。」

「空軍們」摩拳擦掌,欲捲土重來

在投資者連續五個月推動同步上漲之後,債券和股票的「空軍們」——即空頭頭寸也有正在重建的明顯跡象。根據IHS Markit的數據,看跌SPDR S&P 500 ETF Trust的(即標普500指數ETF)賭注已達到其已發行股票規模的2.4%,高於本月初的四年低點1.6%。同樣,iShares 20+ 年期美國國債 ETF 的空頭比率在8月份曾經創下 15個月以來的新低,但目前已升至 1% 以上。

期權市場統計數據顯示,在美股持續牛市行情之際,投資者們對美國股市大跌的對沖保護需求卻愈發旺盛,尾部風險對沖措施達到過去兩年罕見的水平。追蹤債券市場波動性的MOVE指數飆升至1月以來的最高水平,而原油市場的類似指標則飆升至兩年未見的水平。自8月以來,iShares iBoxx 投資級公司債券ETF的引伸波幅相對於實際價格波動有所上升,這是交易員爲損失保險買單的最新跡象。

在過去一個月,10年期美國國債收益率上漲了40個點子以上,標普500指數頂着美債收益率上行的重壓上漲了約3%,這是自2022年4月以來從未見過的反彈壯舉——即10年期美債收益率與美股趨同,通常來說美股上行期間美債收益率下行或者橫盤震盪。

來自哥倫比亞Columbia Threadneedle Investments的投資組合經理埃裏卡·馬斯邁耶表示:「儘管存在一些宏觀和微觀層面的風險,但市場一直非常強勁。」「隨着我們接近選舉最高峰期和下一次聯儲局利率決定,看到回調我們不會感到驚訝。」

除了美國大選以及聯儲局貨幣政策,業績期也是市場面臨的下一個重大考驗,標普500指數的整體市盈率已升至2021年以來的最高水平。雖然華爾街分析師們預計第三季度整體利潤將增長4%,爲一年來最低增速,但投資者仍非常關注業績,尤其是在標普500指數佔據高權重的美股七大科技巨頭的業績。Bloomberg Intelligence編制的數據顯示,華爾街分析師們普遍預計明年標普500成分公司整體利潤增幅將加快,有望將加速至14%。

「投資者表現出了極度的樂觀情緒,雖然估值非常高。」來自JonesTrading的首席市場策略師邁克爾·奧羅克表示。「經濟數據強勁,而且聯儲局FOMC上一個月激進的寬鬆立場助長了投資者們的過度自信。」

而如今美股屡创新高之际,这种对冲热潮却正在各种资产上创造出不同寻常的轮廓。在其中一个例子中,美国股票和国债市场的波动性衡量指数刚刚限制了今年股债市场两次较大规模的周涨幅。上涨使得两个市场的波动性恐惧指标都达到了20多年来的最高水平——尤其是与标普500指数创下历史新高的其他时期相比,意味着交易员们对于接下来股债行情的相对谨慎立场,并且推动一些交易员采取对冲措施应对可能即将来临的下跌。

而如今美股屡创新高之际,这种对冲热潮却正在各种资产上创造出不同寻常的轮廓。在其中一个例子中,美国股票和国债市场的波动性衡量指数刚刚限制了今年股债市场两次较大规模的周涨幅。上涨使得两个市场的波动性恐惧指标都达到了20多年来的最高水平——尤其是与标普500指数创下历史新高的其他时期相比,意味着交易员们对于接下来股债行情的相对谨慎立场,并且推动一些交易员采取对冲措施应对可能即将来临的下跌。