核心产品上市多年仍未摆脱亏损,华昊中天医药-B(02563)何去何从?

医药板块整体回暖的当下,港股市场也迎来了一家头顶美国孤儿药光环的创新药企——华昊中天医药-B(02563)。10月23日至10月28日期间,有着“合成生物学医药第一股”之称的华昊中天医药进行招股,招股价格区间为每股16港元至22港元,每手200股,预计在10月31日挂牌上市。

公开信息显示,按照招股价中位数19港元计算,公司募资约2.77亿港元,4名基石投资者合共认购2300万美元(约1.79亿港元),将予认购的发售股份总数占64.13%。

截至28日收盘,该股融资申购倍数为10.42倍,市场反应较为冷淡,若最终公开认购倍数不足15倍却开启主动回拨,公司上市后股价有较大概率下跌。而公司招股价上下限幅度高达38%,也似乎表明存在一定风险。

截至28日收盘,该股融资申购倍数为10.42倍,市场反应较为冷淡,若最终公开认购倍数不足15倍却开启主动回拨,公司上市后股价有较大概率下跌。而公司招股价上下限幅度高达38%,也似乎表明存在一定风险。

核心产品上市多年仍未摆脱亏损

公开资料显示,华昊中天医药成立于2002年,作为一家合成生物学技术驱动的生物医药公司,其致力于开发肿瘤创新药,现已成功开发了专注于微生物代谢产物新药研发的三大核心技术平台。

截至2024年10月14日,华昊中天医药拥有一种已商业化产品以及19种其他管线候选产品,现有临床试验及项目涵盖晚期乳腺癌、晚期非小细胞肺癌(NSCLC)、乳腺癌新辅助治疗、胃癌、食管癌、乳腺癌脑转移、肺癌脑转移、胶质母细胞瘤及其他实体瘤的适应症。

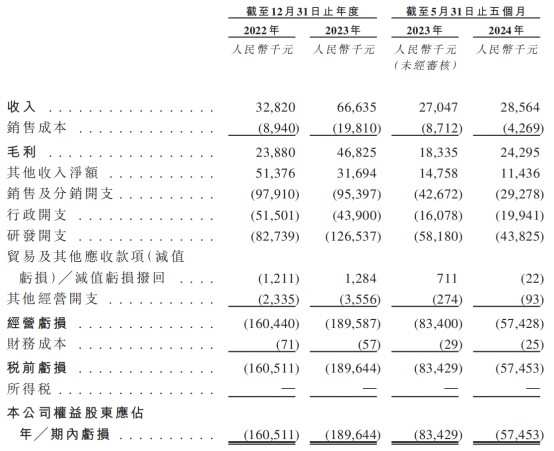

招股书显示,华昊中天至今并未实现盈利,公司2022年、2023年营收分别为3282万元、6664万元(单位为人民币,下同),期内亏损分别为1.61亿元、1.9亿元。2024年前5个月,公司营收为2856万元,较上年同期增长5.58%,经营亏损为5743万元,较上年同期缩窄31.14%。

核心产品上市多年却始终未能摆脱亏损,与医保价格谈判不无关系。据了解,公司的核心产品优替德隆注射液于2021年获得国家药监局批准上市时,销售均价为2388.71元/瓶,2022年被纳入国家医保药品目录,2023年3月1日谈判价格正式生效,该产品价格下降超过60%。

不过,得益于医保放量,产品销量相应有所增长。根据招股书披露,2021-2023年及2024年1-5月,优替德隆注射液的销量分别为29750瓶、18483瓶、90021瓶、38577瓶。

智通财经APP了解到,报告期内公司销售开支呈上升趋势,且一度高达1.9亿元。2019-2021年,华昊中天的销售费用分别为2179.36万元、1610.33万元和19178.39万元。2022-2023年及2024年1-5月,华昊中天的销售及分销开支分别为9791万元、9539.7万元、2927.8万元,其中营销开支占销售及分销开支的比例分别为28.8%、39.6%、39.7%。

期内,公司客户集中度较高,前五大客户贡献营收超八成。2021-2023年及2024年1-5月,华昊中天来自五大客户的销售收入分别为6034.28万元、2680.6万元、5894.7万元、2400.7万元,分别占总收入的84.91%、81.6%、88.5%、84%。

然而,在近年产能利用率下滑的趋势下,华昊中天此次上市却要继续募资扩产,这或将为公司未来带来不小的销售压力。

招股书显示,本次IPO公司计划将募资所得款项约44.9%用于推进核心产品的临床试验,约38.9%用于推进核心产品以外的研究及试验,约3.0%用于加强国内商业化能力和建立全球营销网络,约3.2%用于扩大产能。

据了解,华昊中天第一期生产设施的现有产能每年可生产50万瓶优替德隆注射液,第二期生产设施预计将于2025年投入运营,预计生产设施总产能于2025年达到每年至少100万瓶优替德隆注射液及至少200万粒优替德隆胶囊。

但根据招股书显示,近年公司生产利用率不足四成,同时存货结余和存货周转天数处于较高水平。2021-2023年及2024年1-5月,华昊中天第一期生产设施的利用率分别为13.66%、5.5%、39.4%、0%,同期公司分别有20975瓶、107608瓶、88745瓶优替德隆注射液入库,而同期销量分别为18483瓶、90021瓶和38577瓶。

智通财经APP了解到,截至2022年及2023年12月31日以及2024年5月31日,存货结余分别为约3110万元、2730万元及3120万元;截至2022年及2023年12月31日止年度以及截至2024年5月31日止五个月,存货周转天数分别为1098天、538天及1040天。

产能利用率明显未饱和,叠加公司产品结构单一,或将令市场担忧公司未来的盈利能力。

全面押注优替德隆,“孤儿药”光环难掩盈利隐忧?

从产品结构和研发管线来看,目前华昊中天主要围绕优替德隆注射液进行布局,在华昊中天的核心产品及19种候选产品中,有16种均是基于优替德隆这一单一活性药物成分,且其在公司产品组合中有三种制剂。至于BG22、BG18、BG44等其他候选产品,目前尚处于临床前的早期开发阶段。

公开信息显示,优替德隆注射液在晚期非小细胞肺癌、晚期乳腺癌、乳腺癌新辅助治疗等适应症的临床进展较为领先,均已达到3期临床试验。

近年来,公司研发投入持续上升,2022-2023年及2024年1-5月,华昊中天的研发开支分别为8273.9万元、12653.7万元、4382.5万元,同期核心产品研发开支占总研发开支的比例分别为61.4%、77.9%、70.1%。

可以看出,华昊中天已一门心思押注于优替德隆,但优替德隆的商业化潜力究竟几何?

智通财经APP了解到,2021年优替德隆注射液获批上市,结束了中国近二十年来缺乏自主研发的国产一类化疗创新药的局面。截至2024年10月14日,优替德隆注射液是唯一通过合成生物学技术开发并获批上市的化疗药物,也是自2010年起全球获批准的唯一具有新型分子结构的微管抑制剂类肿瘤药物。

优替德隆具有抗癌谱广的特点,前期研究结果显示对乳腺癌、肺癌、肝癌、肠癌和前列腺癌等常见肿瘤的抗肿瘤活性显着优于紫杉醇,对紫杉醇和其他多种化疗药的多药耐药性肿瘤也具有很好的疗效。

在美国,公司已自FDA取得优替德隆注射液治疗乳腺癌脑转移、优替德隆胶囊治疗晚期胃癌及食管癌的两项孤儿药认证。根据美国1983年颁布的《孤儿药法案(Orphan Drug Act)》,授权获得美国孤儿药资格认定的药物可以享受新药获批上市后7年市场独占权、免除NDA/BLA申请费、可能免除部分临床数据的申报要求、临床研究费用50%税收减免等一系列加速审评及特别扶持政策。

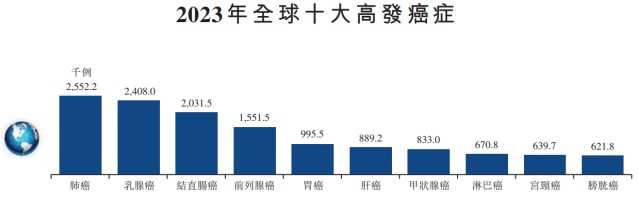

近年来,全球肿瘤药物市场规模快速扩张,由2018年的1281亿美元增加至2023年的2289亿美元,并预期将于2030年达到4198亿美元,2023年起复合年增长率为9.1%。而受益于创新药审批程序加快及医保付款方式改革等因素,中国肿瘤药物市场规模由2018年的1575亿元人民币增加至2023年的人民币2416亿元,并预期将于2030年达到5484亿元,2023年起复合年增长率为12.4%。

按2023年病例计,在全球十大高发癌症中乳腺癌排名第二,病例数达到240.8万例,拥有广阔的潜在市场空间。

不过,作为患病人群较少、市场需求较低的孤儿药,优替德隆注射液用于晚期乳腺癌的市场渗透率相对有限,且其纳入医保后降价超六成,也严重影响了盈利能力。

盈利表现疲软、研发布局仅靠单一核心产品,使得公司未来业绩蕴含着较大不确定性。仅靠抗癌孤儿药光环,恐怕华昊中天还不足以说服投资者用真金白银买单。