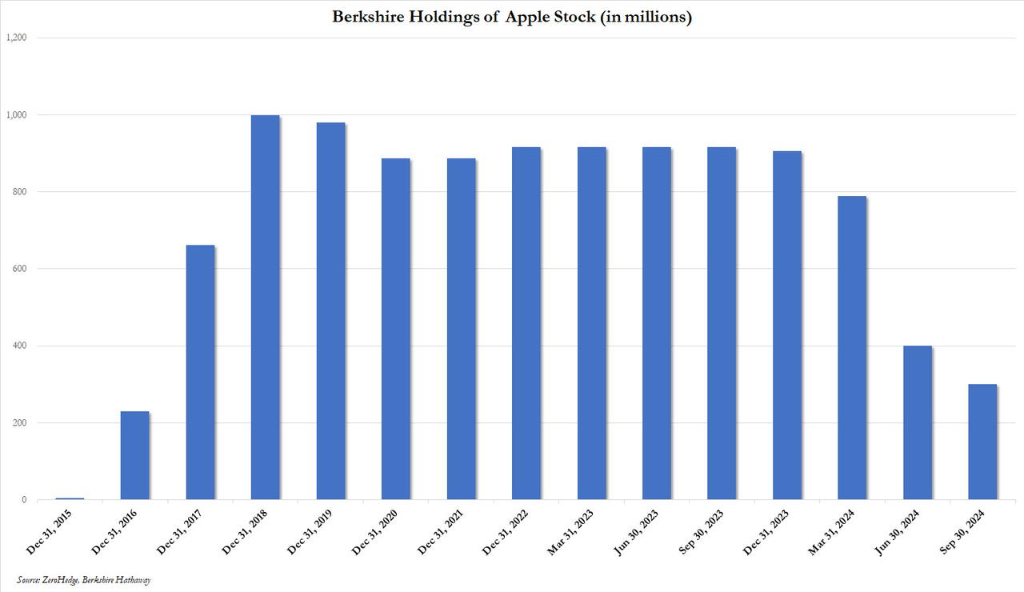

「他人が貪欲な時には恐れ、他人が恐怖に陥る時には貪欲になる」。第2四半期に約50%の減持を行った後、バークシャーは第3四半期に再びアップルの株式を約25%減持し、約10億株を大幅に売却し、保有時価総額は年初の1,743億ドルから699億ドルに減少しました。

投資界の伝説的な人物であるバフェットは、市場を驚愕させる「清算スタイル」の売りを展開しています。

第2四半期に約50%の減持を行った後、バークシャーは第3四半期に再びアップルの株式を25%減持し、10億株を売却し、保有株は3億株に減少しました。年初以降、アップルの保有株は9.05億株から3億株に急減し、減少率は67%に達しています。アップルは依然として最大の保有株ですが、保有時価総額は年初の1,743億ドルから699億ドルに減少しています。

バフェットの「売却攻勢」はこれにとどまりません。第3四半期には、バークシャーは株式を約346億ドル売却し、これで8四半期連続で株式の純売り手となりました。その中で、バンクオブアメリカの保有株も23%減少し、7.99億株に減少しました。さらに市場注目すべきことは、今四半期会社が2018年以来初めて自社株の買い戻しを停止したことです。

バフェットの「売却攻勢」はこれにとどまりません。第3四半期には、バークシャーは株式を約346億ドル売却し、これで8四半期連続で株式の純売り手となりました。その中で、バンクオブアメリカの保有株も23%減少し、7.99億株に減少しました。さらに市場注目すべきことは、今四半期会社が2018年以来初めて自社株の買い戻しを停止したことです。

持続的な売却の結果、バークシャーの現金準備高は史上最高の3,252億ドルに急上昇し、年初の1,680億ドルから大幅に増加しました。2008年の金融危機の際に「米国株を買え」と叫んでいた94歳の「オマハの予言者」とは対照的であり、現在の米国株市場への懸念を示唆しているようです。

バフェットは今年5月に一部の減持を資本利得税率の引き上げへの懸念に帰していましたが、このような大規模な現金化行動、自社株を含む全体市場への関心の急減と相まって、この投資の達人が米国株に対する用心深い姿勢を強調している可能性があります。

アップル千億ドルの大量売却!

バークシャーハサウェイの最新の第3四半期の財務諸表によると、同社はこの四半期、約1億株のアップル株を大幅に売却し、保有株数が3億株に減少しました。

保有株数から見ると、2024年初め以来、バークシャーは9.05億株の保有規模から3億株に大幅に減少し、減少率は67%に達しました。

時価総額の観点から、9月30日時点で、同社はたった699億ドルのアップル株を保有しており、6月30日の842億ドル、3月31日の1354億ドルからは62%、2023年12月31日の1743億ドルからは70%下落しています。

特筆すべきは、これらのアップル株の大部分は2016年から2018年にかけて1株平均35ドルで購入されました。先週金曜日の終値時点で、アップルの株価は222.91ドルでした。

バークシャーは、2024年の第1〜第3四半期の投資収益が765億ドルに達したと述べており、そのうち大部分がアップルに関連しています。

保有money market、買い戻しはしない!

バークシャーの売り攻勢はアップルだけに限られません。

財務諸表によると、第三四半期の会社の株式純売りは346億ドルに達し、これは連続して8四半期目の株式純売りとなった。

同期間に、同社は米国銀行の持股も10.33億株から7.99億株に削減し、23%の減少率となった。その結果、米国銀行の株は第二位の保有銘柄から第三位に降格し、アメリカンエキスプレス(保有株式の市場価値約420億ドル)に抜かれた。一方、同社はアメリカンエキスプレス、コカコーラ、そしてシェブロンの保有銘柄は基本的に安定している。

さらに注目すべきは、バークシャーが2018年以来初めての自社株買い戻しポリシー変更以来、自社株の買い戻し計画を一時停止したことである。この動きは、自社株でさえ、バフェットは現在の価格に魅力を感じていないと考えていることを示唆しているようだ。

継続的な保有減少の結果、バークシャーの現金準備金は史上最高に達した。第三四半期末には、会社の現金準備金が3252億ドルに膨れ上がり、年初の1680億ドルから大幅に増加した。

今年5月の株主総会でバフェットは、保有株の一部の減持を米国政府が資本利得税率を引き上げる可能性に対する懸念に帰すると述べましたが、このような大規模な"清算スタイル"の操作は、彼が現在の市場評価に対する慎重な態度を示唆しているように思われます。

経営業績から見ると、第三四半期のバークシャーの運営利益は100.9億ドルに達し、去年の同時期の107.6億ドルから6%減少しました。利益の減少は、保険事業の承保収入の大幅な減少と110億ドルの為替損失の影響を受けました。

具体的には、保険契約の利益は前年同期比で69%減少し、その一因はハリケーンヘレンによる55億5000万ドルの損失と、破綻した滑石サプライヤーに関連する裁判所の和解金である。しかし、傘下の自動車保険会社GEICOは目覚ましい成果を上げ、保険契約の利益が2倍になりました。鉄道輸送とエネルギー事業の利益も改善されています。

特筆すべきは、94歳の"オマハの賢人"が今年5月に述べたことで、非常に低リスクで見返りの高い投資機会が見つかる限り、売り急ぐつもりはないという点です。彼のこの発言は、2008年の金融危機時に"米国株を買い"と訴えた立場とは鮮明な対照をなしています。

言及すべきは、バフェットの指標(株式市場の総市場価値とGDPの比率)を基準とすると、現在の米国株市場は実際には安いとは言えないということです。