高盛专家Rubner称,1928 年以来选举年,标普500指数11月5日至12月31日的平均回报率为3.38%;1985年以来选举年,纳斯达克100这期间平均回报0.79%;1979年以来选举年,罗素2000这期间平均回报7.94%。

高盛研究资金流的专家Scott Rubner上月预计到今年底标普500指数将远超6000点,上周称美股开始进入将近一个世纪以来最佳的四季度交易阶段。特朗普胜选后,Rubner又高呼,今年末美股的上涨行情就从11月6日周三开始,并且可能比投资者预期的涨得还高。在10月美股下跌后,他不排除迎来资金轮动引领的更大规模股市反弹。

Rubner称,在今年最佳的交易季,资金的机械性再平衡流动将形成一个机构担心错过行情FOMO心理的反馈循环。本周三Rubner追踪的五大资金流向包括:

针对选举的对冲解除;重新杠杆化;回购;FOMO;衡量期权隐含波动率变化所致Delta变化的Vanna。

Rubner认为,短期选举对冲的解除创造了合成期权的需求。他提到,本周一,芝加哥期权交易所(CBOE)指数看跌/看涨期权比率创2021年9月24日以来最高水平。再杠杆放慢,波动率控制和风险平价的再杠杆很高。

回购方面,本次Rubner重申企业是美股的头号买家。此前Rubner报告称,高盛认为,企业回购的窗口将于10月28日周一开启。高盛交易台的数据显示,2007年以来,11月是一年中历来执行回购规模最大的月份,占年度回购规模的10.40%。高盛估算,2024年执行的回购股票价值将为9600亿美元,11 月的股票回购价值将为1000 亿美元。

Rubner也重申了以上数据,并再次提到,他估计11月19 个交易日的每日成交量加权平均价格需求约为60亿美元,这也可能对假期期间流动性较低的日子产生更大的潜在需求影响。

机构交易方面,Rubner提到,机构的投资组合在11月5日选举夜持续下降迹象。高盛的主经纪商业务(PB)团队称,基本面策略的股票基金经理在美国市场的合计投资组合敞口已降至2023年3月以来最低位。

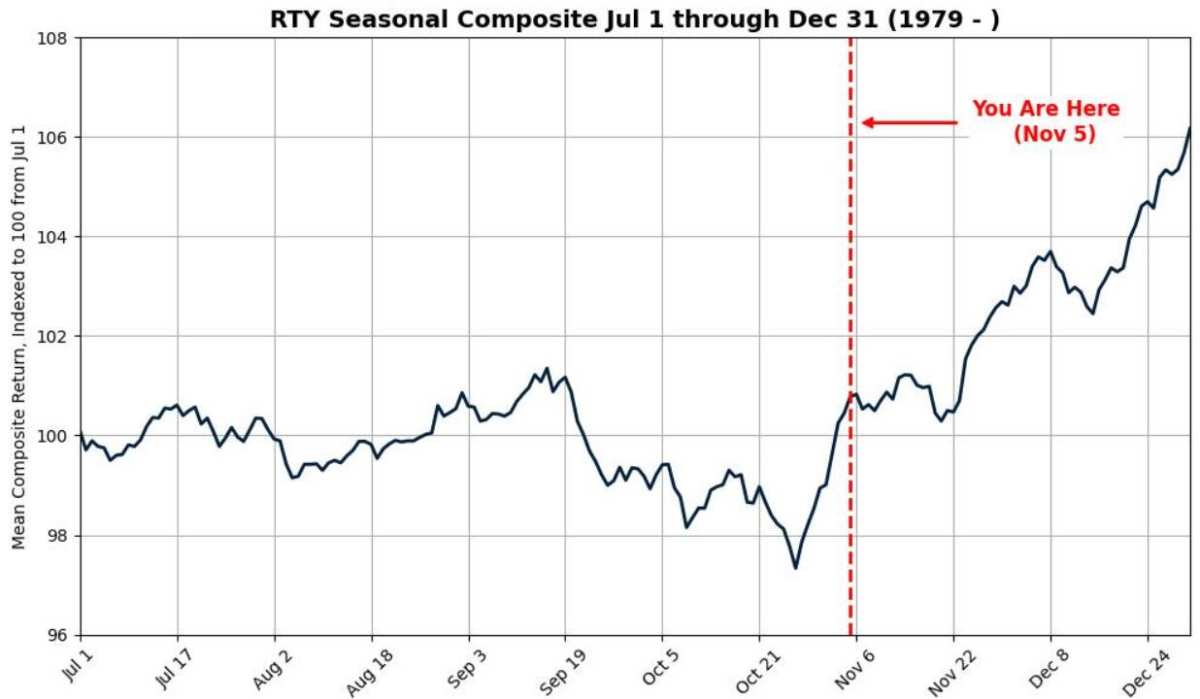

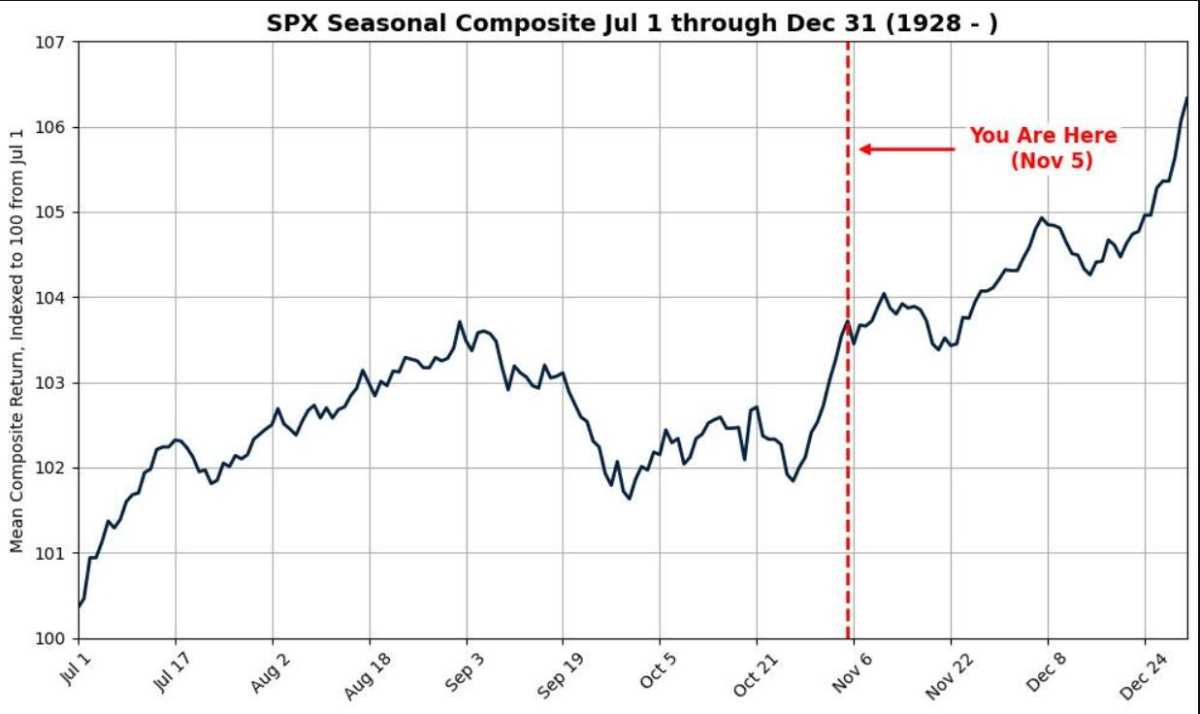

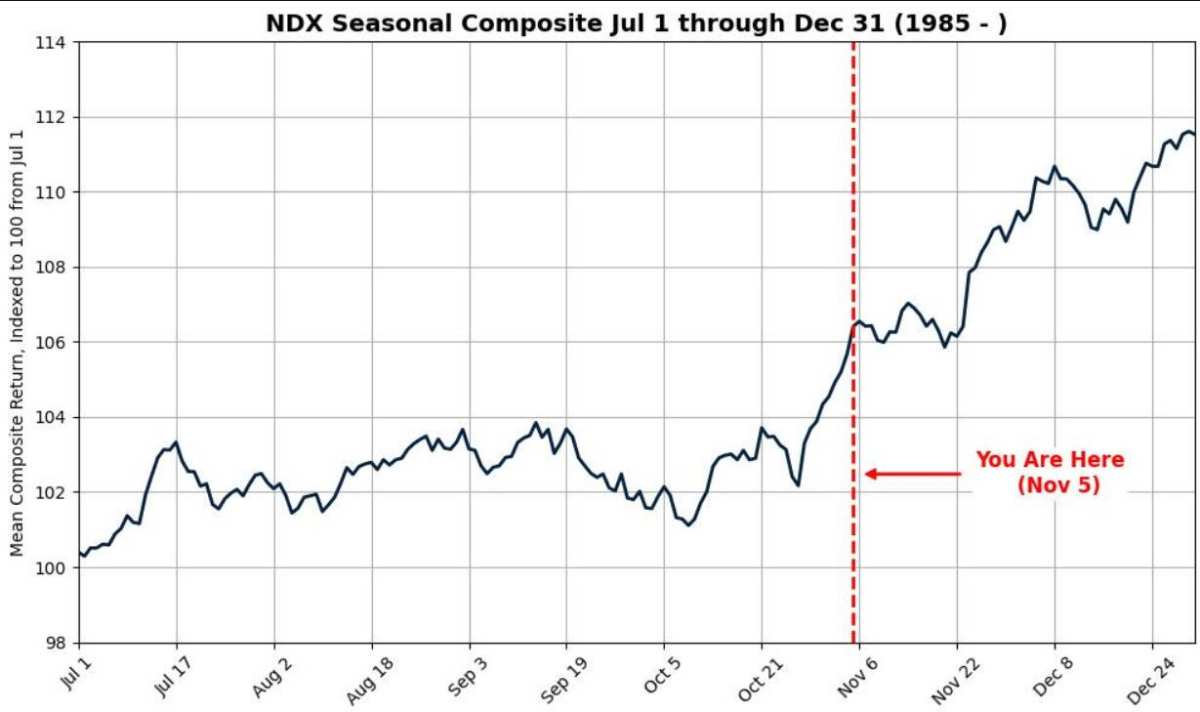

季节性因素方面,Rubner用将近百年来的数据展示,美股历来在每年11月到12月上涨,每逢选举年的这期间,标普的回报率超过3%:

- 1928年以来,每年11月5日至12月31日,标普500 指数的平均回报率为2.68%;1928 年以来的选举年,11月5日至12月31日,该指数的平均回报率为3.38%。

- 1985年以来,每年11月5日至12月31日,纳斯达克100指数的平均回报率为5.53%;1985年以来的选举年,11月5日至12月31日,该指数的平均回报率为0.79%。

- 1979年以来,每年11月5日至12月31日,罗素2000指数的平均回报率为5.7%;1979年以来的选举年,每年10月15日至12月31日,该指数平均回报率为7.94%。