いくつかの投資家は、「トランプ2.0」の取引方法を知っていると述べています。数年後、投資家がトランプの再登場を見つめると、彼らはトランプの第一期の貿易戦略マニュアルを思い出します。

智通财经APPの情報によると、火曜日のグローバルな株式、債券、外国為替取引の時間帯に投資家たちは、トランプの第一期に編纂された「グローバル貿易戦争取引戦略マニュアル」を再び引き出しました。特に、各国の大規模な機関投資家は、米国のトランプ大統領がソーシャルメディアでメキシコ、カナダ、中国に対して新たな関税を課すことを約束した後、彼らが管理するポートフォリオは今回はトランプのホワイトハウス再登場により良い準備ができており、ドルと米国株がほとんどの資産を上回ると確信しています。

しかし、機関投資家の中には非常に懸念しているところもある、彼らは気まぐれで怒りっぽいトランプが再登場後に市場の予想を裏切る「切り札」を次々に見せる可能性があることを心配している——これは彼の内閣メンバーの指名で既に明らかであり、株式・債券、金などの主要金融資産は前回のトランプ大統領の「経験主義的なシナリオ」に基づいた論理での評価ができないだろう。

火曜日の金融市場での取引状況から見ると、明らかにいくつかの投資家は、彼らがトランプの再登場後に正式に始まる「トランプ2.0」の時代をどう取引するかを非常に理解しています。何年も後、投資家がトランプの再登場を見つめると、彼らはトランプの第一期に彼の政策枠組みや金融資産の価格設定ロジックに基づいて編纂された貿易戦略マニュアルを思い出します。これは「経験主義」に基づいた取引戦略です。

火曜日の金融市場での取引状況から見ると、明らかにいくつかの投資家は、彼らがトランプの再登場後に正式に始まる「トランプ2.0」の時代をどう取引するかを非常に理解しています。何年も後、投資家がトランプの再登場を見つめると、彼らはトランプの第一期に彼の政策枠組みや金融資産の価格設定ロジックに基づいて編纂された貿易戦略マニュアルを思い出します。これは「経験主義」に基づいた取引戦略です。

トランプは2017年から2021年初頭の彼の第一期の間、絶えずツイートや関連する脅威的な措置を発表していました。その以来、金融市場には「筋肉記憶」が形成されたようで、彼が大統領任期の初日から新たな関税を実施するというTruth Socialアプリに投稿した後、投資家たちは「グローバル貿易戦争取引戦略マニュアル」に従ってドルと米国債に殺到し、ドル指数は急上昇し、メキシコペソ、カナダドル、及び多数のアジア通貨は短時間で急落し、トランプの経済成長政策の利益を受けるs&p 500 indexの先物が顕著に上昇しました。

しかし、金融市場のトレーダーたちが大きな予想外の表現がないか息を呑んで観察していると、トランプの最新の発言が投資家たちの彼の政策枠組みや口頭の脅威に対する期待を何も変えなかったことに気づきました。交渉的なスタイルが現れたにもかかわらず、投資家たちはトランプの八年前のスタイルよりも扱いやすいと感じました。

K2資産管理の研究責任者であるジョージ・ブーバラスは、「25%の関税のヘッドラインニュース……これは、まだ政策にはなっていないが、次期米国大統領トランプの任期中、中国企業の製造業を中国から米国・北米自由貿易協定の加盟国に転送することは許さないことをうまく示しています。」と述べています。

トランプ大統領と新しい内閣メンバーは1月20日に正式に就任する予定で、彼は最新のツイートで、カナダとメキシコを結集して国境を越えた麻薬と移民を取り締まる前に、これら2つの国からの輸入商品に最大25%の関税を即座に課すと述べています。また、中国からの商品の関税をもともと高い基準の上にさらに10%追加することを約束し、この行動を米国の麻薬問題(特にフェンタニル)と結びつけています。

この声明が出た後、ドルはメキシコペソに対して2%以上上昇し、カナダドルに対しては約1.4%上昇しました。

中国の香港株式市場と中国A株のベンチマーク株価指数はほとんど安定しているものの、投資家たちがトランプの新たな関税政策と来たる貿易交渉への圧力を結びつけていることから、ドルはオフショア人民元に対して4ヶ月ぶりの最高値に達しました。

「中国はトランプ1.0時代の関税引き上げに対する対応のテンプレートを持っています」と、上海のPanyao Asset Managementの副社長シモン・ユーは述べています。「その他の抑圧的措置、例えば高端テクノロジー関連の制裁については、中国は自給自足と輸入代替のプロセスを加速させる可能性があります。」

中国側は、米国政府に麻薬防止の法執行の進展を報告したと述べ、「貿易戦争や関税戦争には勝者はいない」としています。

似たようなことを感じるが、また少し違う。

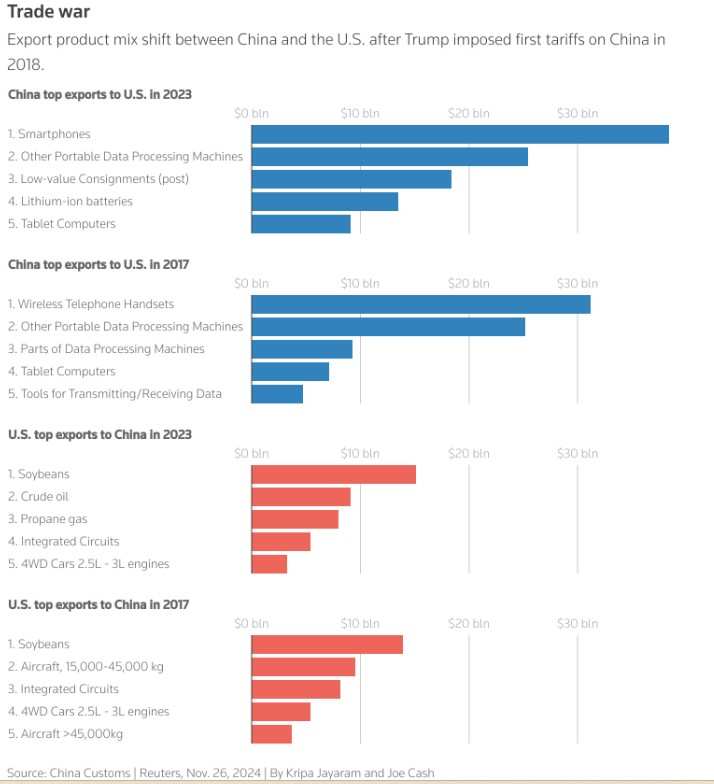

トランプの最新の関税引き上げ声明は、金融市場にとっては似たようなことを感じさせるが、また異なる点があります。似たようなのは、トランプが発起した貿易戦争が、彼がスピーチで頻繁に言及する「中国」を主なターゲットにしている点です。一方、メキシコへの関税の影響は金融市場を驚かせたようで、アジアの主要製造国にある米国の南部隣国に工場を持つ自動車メーカーや他の工業系メーカーの株価が大幅に下落し、投資家から大規模に売却されました。

さらに、アナリストは、トランプの提案が《米国-メキシコ-カナダ協定》の条項に違反している可能性があると指摘しています。

日本の大手自動車メーカー本田技研工業グループの株価が2%以上下落し、4ヶ月半ぶりの最低点に達しました。同時に、日本にメキシコに工場を持つ他の自動車および部品メーカーの株価も大幅に下落しました。報告によると、本田技研工業グループはメキシコ工場からの80%の車両生産をアメリカ本土に販売しています。

世界最大規模のコンシューマエレクトロニクス契約製造業者であり、最大規模のAIサーバー全体アセンブリメーカーの富士康(Foxconn)は、データセンターAIチップの大手企業エヌビディア(NVDA.US)とともに、メキシコで未来型のAIサーバー製造工場を建設するために協力しています。市場は両者がトランプ政権と交渉することへの期待を制限していますが、その株価はそれでも2ヶ月間で最大の単日下落幅を記録しました。

シンガポールのFullerton Fund Managementの投資戦略責任者ロバート・セントクレアは、「最終的な合意が市場の初期の期待とは大きく異なる可能性がある」と述べました。しかし、この資産管理会社は米国と中国の株式市場に対して楽観的な見方を持っています。

トランプ大統領はインフレ率に反対し、米国のハイエンド製造業の競争力と経済成長を高めることに尽力しています。これらの目標は、米国の輸入商品に対する関税政策があまり広範すぎず、またあまり極端ではないべきであることを決定しています。

確かに、トランプ本人の予測不可能性や、彼のソーシャルメディアを通じた交渉圧力的なスタイルは、金融市場に新たなバックグラウンドの変動と不安定要因をもたらしました。投資家は、通貨取引のヘッジを除いて、彼らには何もできないと感じるかもしれません。

トランプ就任前の数ヶ月間、明確なトレンドはありませんでしたが、多くのヘッドラインリスクが存在しました。Pictet Asset Managementのアジア特殊状況ヘッジファンドのマネージャー、ジョン・ビタは、「ソーシャルメディア上のコメントは人々を緊張させ、次に何が起こるのか分からない」と述べています。

ある意味では、これは金融市場の価格に既に反映されています。通貨の変動率と通貨オプションの予想変動率は数ヶ月間大幅に上昇しており、トレーダーはトランプが正式に就任した後、fx市場の変動性が急増することに賭けています。この時、豪ドルはさらに強くなる可能性があり、トレーダーは数年前の貿易戦争の取引戦略を思い出すだけで済みます。

「まるで時空を超えて2016年の年末に戻ったように感じる。」とニュージーランドのウェリントンにあるBNZ銀行のストラテジスト、ジェイソン・ウォンは語った。「マーケットは不安を感じるだろうが、これが彼のスタイルだ。」

トランプがどんなに過激であっても、米国株とusdは「日が沈まない」

「貿易戦争取引戦略マニュアル」によれば、トランプ2.0時代において、米国株およびusdは最も優れた資産として性能を示す可能性がある。

高盛、jpモルガンチェース、モルガンスタンレーを含むウォールストリートの金融巨頭たちがドナルド・トランプが米国大統領の最初の任期中に学んだ重要なことの一つは、トランプが取った前例のない関税政策により「グローバル経済」が混乱し「大動乱」時代にあったとしても、米国株は決して揺るがないことであり、米国株式市場の上昇幅は彼が自らの任期の巨大な成果を測るための最も典型的な方法であるということです。

トランプは前大統領任期中、さまざまな場面でアメリカの株式市場の大幅な上昇を、自身の経済成長促進政策の成果として強調し、アメリカ国民に株式市場の下落時に押し目買いを選ぶよう促していた。

いわゆるトランプ政権の「得点ボード」は、ウォール街や一部のアメリカの有権者にとって、s&p 500 indexのことを指しており、トランプは米国株を政績として見ており、ウォール街のコール勢力の最大の期待となっている。ウォール街のストラテジストたちは、トランプ2.0時代が高い赤字や新たなインフレ、再び始まる国際貿易戦争、さらにはグローバルな経済停滞を引き起こす可能性があると広く述べているが、この次の米国大統領は少なくとも米国株の上昇を維持するために市場コミュニケーション手段を取ることを心掛け、経済計画が米国経済の弾力性および米国株市場に悪影響を与えないよう力を尽くすだろう。

今年に入ってから、s&p 500 indexは累計で25%以上も急上昇し、20%以上の満期利回りを達成する見込みであり、過去100年間でこのような事態はわずか4回しか発生していない。ドイツ銀行は、米国株のベンチマーク指数であるs&p 500 indexが来年の年末までに7000ポイントに達する可能性があると予測しており、これは現在の株価レベルより約17%の上昇を意味する。これによりドイツ銀行は、米国株のさらなる上昇を予測する多くのウォール街の投資機関の中で最も楽観的な機関となっている。

ドルに関しては、トレーダーたちは「貿易戦争取引戦略マニュアル」に基づいて広く賭けをしており、トランプが再び米国大統領に選出されると「アメリカファースト」や「MAGA」政策の枠組みが再び進展することが予想されています。これらの政策は、米国内のインフレを加速させ、10年物米国債利回りを上昇させ、最終的にはドルが多くの国の通貨、特に米国への輸出が多い国の主権通貨に対して大きく上昇すると思われます。

米国の選挙が終わった後、ウォール街の商業銀行はユーロ・ドル通貨ペアの予測を下方修正し、トランプ政権の数ヶ月後にはこの通貨ペアがパリティ、つまりユーロがドルに対して1:1に下落することを予想しています。

国民西敏寺銀行グループ(ナットウエストグループ)のオプション取引チームは、fx市場における「トランプ取引」の活動が主にユーロ、豪ドル、そして円が米ドルに対して大幅に弱くなることに賭けることに集中していると述べており、ubsグループのトレーダーは、アジア通貨が全般的に弱くなることに賭けることも人気のある取引であると指摘しています。

从周二金融市场交易情况来看,很明显一些投资者非常清楚,他们知道如何交易特朗普上台后将正式开启的“特朗普2.0”时代。多年以后,当投资者看着特朗普重新上台,他们回想起来那本在特朗普第一任期根据他的政策框架以及金融资产定价逻辑所汇编的贸易战策略手册,这是一种基于“经验主义”的交易策略。

从周二金融市场交易情况来看,很明显一些投资者非常清楚,他们知道如何交易特朗普上台后将正式开启的“特朗普2.0”时代。多年以后,当投资者看着特朗普重新上台,他们回想起来那本在特朗普第一任期根据他的政策框架以及金融资产定价逻辑所汇编的贸易战策略手册,这是一种基于“经验主义”的交易策略。