The sector has investment value, and there are also phased trading opportunities.

This article is from Gelonghui's column: CICC Research, by Chen Yan, Xu Yuyan

Looking ahead to 2025, we believe that coal is expected to maintain a balance between supply and demand. Although the coal price center may decline slightly from year to year, it still remains in a relatively high position in history, supporting industry fundamentals. The overall ROE of the industry is expected to remain above 10% (interest debt ratio of about 30%) with low leverage. The sector has investment value and phased trading opportunities.

summary

summary

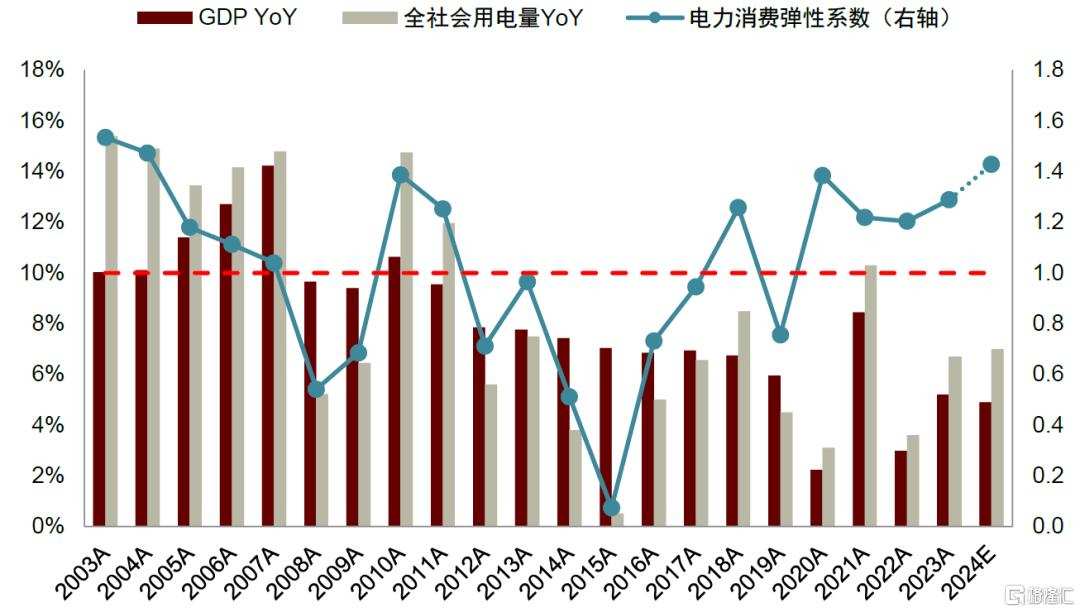

Demand for coal grew better than expected. Looking ahead to 2025, we expect a steady increase in coal demand, +2.3% year over year. The reason is that from a structural point of view, we believe that the structural transformation of old and new energy sources will not happen overnight; in the short term, coal will still play a role in energy infrastructure security. In terms of total volume, market expectations are that energy demand may be greatly hampered by the slowdown in demand in traditional high-energy industries such as steel and cement, but we believe that the elastic coefficient of energy demand may remain relatively high in the short term, mainly due to the rapid development of new types of productivity such as new energy sources, demand for energy is not low. At the same time, the increase in the level of electrification of terminal energy use is also driving up demand. As a result, demand for coal is still expected to maintain strong growth momentum.

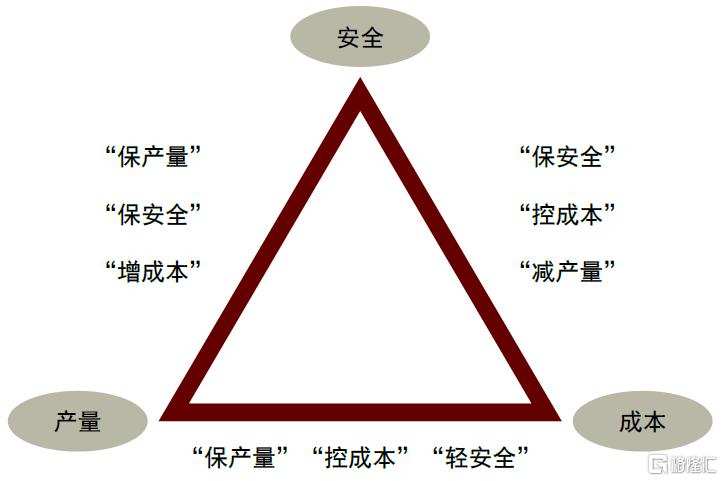

The possibility of a significant increase in coal supply is limited. Looking ahead to 2025, we expect a slight increase in raw coal production, +1.2% over the same period. The reason is that coal itself has an “impossible triangle”, that is, production, cost, and safety are mutually constrained. In the short term, we think the three may be able to maintain a weak balance, but in the long run, it may be difficult to balance the three. Therefore, in the context of stricter safety regulations and restrictions on coal prices, it is difficult to maintain a high level of production. Furthermore, insufficient investment in the past has also led to a decline in supply flexibility. Looking ahead, capacity expansion is facing constraints such as cost increases and carbon reduction policies, so the possibility of disorderly supply growth in the medium to long term in the industry is low.

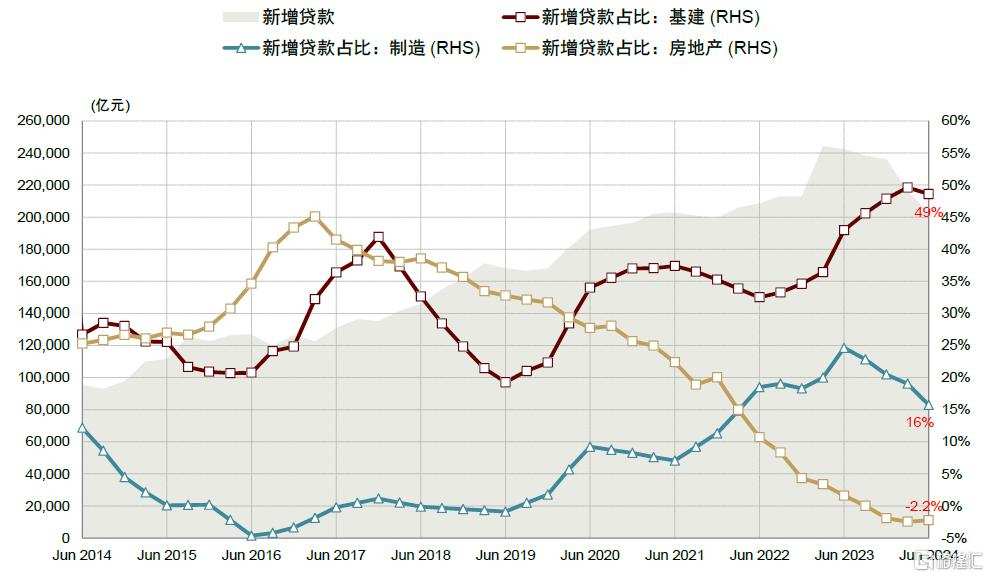

Changes in the credit structure are favorable to the fundamentals of coal supply and demand. In the “second half” of the financial cycle, real estate credit's ability to absorb capital contracted, and incremental capital poured into various industries, directly and indirectly supporting the fundamentals of coal supply and demand. First, countercyclical stimulation is beneficial to coal demand; second, new productivity capacity expansion is also beneficial to coal demand; third, the entry threshold for the coal industry is increasing, and the cycle for investment to be converted into supply is long, so credit changes have relatively little stimulus to industry supply.

risks

The recovery in coal demand fell short of expectations; coal supply exceeded expectations; international oil and gas prices fell beyond expectations.

The coal sector “has both offense and defense.” Looking ahead to 2025, we believe that as policy signals become more obvious, economic fundamentals are expected to improve, which will help coal demand to a certain extent, and coal is expected to maintain a balance between supply and demand. Although the coal price center may have declined slightly from year to year, the overall situation is expected to remain relatively high in history, supporting the profits of the coal industry, and the fundamentals of the sector are still stronger than many industries.

However, considering that the market performance of the coal sector has been good since 2021, if expectations of recovery of economic momentum increase, market attention may shift towards highly elastic offensive allocations. However, if the strength of the policy falls short of expectations, the market may also pay attention to coal targets with relatively stable profits and dividends.

Overall, we believe that the cyclical coal sector will still have strong investment value after next year, and there are also phased trading opportunities. The core reason is that the industry's supply and demand pattern is relatively good, that is, demand is resilient and supply remains tight.

► Demand for coal grew better than expected. From a structural perspective, we believe that the structural transformation of old and new energy sources will not happen overnight; in the short term, coal will still play a role in securing the energy infrastructure. In terms of total volume, market expectations are that energy demand may be greatly hampered by the slowdown in demand in traditional high-energy industries such as steel and cement. However, we believe that with the rapid development of new energy productivity, such as new energy, demand for energy is not low. At the same time, the increase in the level of electrification of terminal energy use is also driving up demand. As a result, demand for coal is still expected to maintain strong growth momentum.

► The possibility of a sharp increase in coal supply is limited. First, coal itself has an “impossible triangle”, that is, production, cost, and safety are mutually constrained. In the short term, we think the three may be able to maintain a weak balance, but in the long run, it may be difficult to balance the three. Therefore, in the context of stricter safety regulations and restrictions on coal prices, it is difficult to maintain a high level of production.

Furthermore, insufficient investment in the past has also led to a decline in supply flexibility. Looking ahead, capacity expansion is facing constraints such as increased costs and carbon reduction policies, so the possibility of disorderly supply growth in the medium to long term in the industry is low.

► Changes in the credit structure are favorable to the fundamentals of coal supply and demand. In the “second half” of the financial cycle, real estate credit's ability to absorb capital shrinks, and incremental capital flows to all walks of life, directly and indirectly supporting the fundamentals of coal supply and demand:

1) Countercyclical stimulation favors coal demand. Stimulated by countercyclical policies, capital absorption in infrastructure and other fields has increased, and we expect that weak demand in traditional energy-intensive industries may be mitigated to a certain extent;

2) New quality productivity and capacity expansion are beneficial to coal demand. Under industrial transformation and upgrading, incremental capital flows into the manufacturing sector with good demand prospects, promoting the rapid expansion of production capacity in related industries and bringing about incremental energy demand;

3) The entry threshold for coal is high, and there is little risk that supply will exceed expectations. With the overall decline in social investment returns, profit-seeking attributes drive capital to industries that are still profitable, leading to a rapid expansion of supply in related industries. Although coal is currently an industry with a relatively impressive return on investment, supply growth in the industry is more constrained due to stricter approvals, higher capital entry thresholds, and a long cycle of investment conversion into supply.

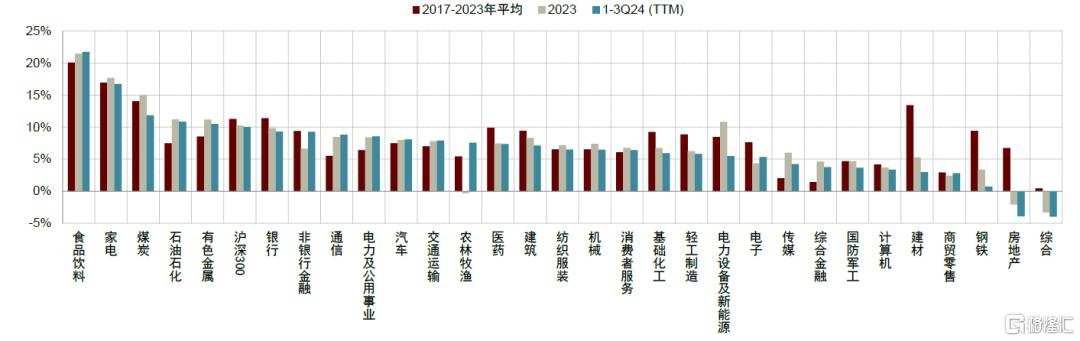

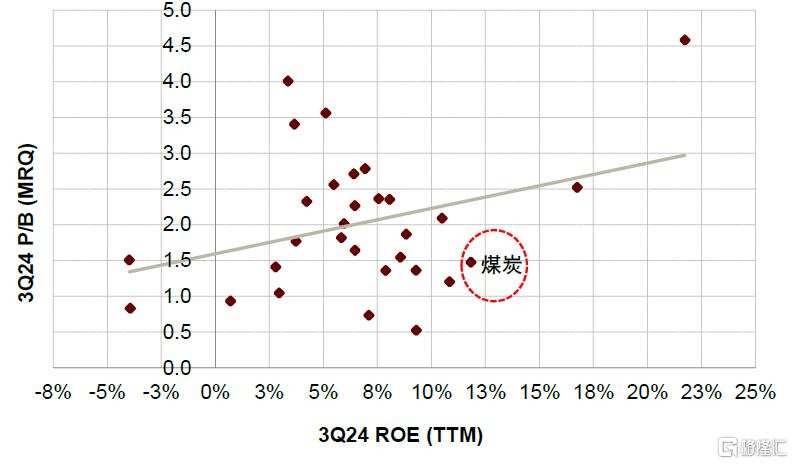

Chart 1: The ROE of the coal industry remains at a high level, better than most industries in the market

Source: Wind, CICC Research Division

Chart 2: Under the “impossible triangle” of coal, safety, production, cost, or difficulty are perfect

Source: CICC Research Division

Chart 3: Since 2017, the share of new real estate loans has declined, and the share of new loans related to infrastructure, manufacturing, etc. has increased

Source: Wind, CICC Research Division

Fundamentals support the valuation of the coal sector

In the short term, coal prices are strong. The central market may decline slightly next year, but they are still at a high level

Thermal coal: Although demand related to the real estate chain has continued to weaken since this year, demand for electric coal and chemical coal has been growing steadily, and domestic coal supply releases have been disrupted by production cuts in Shanxi. Against this backdrop, thermal coal prices did not drop significantly after the heating season ended in March, and port coal prices remained above 800 yuan/ton during the off-season. Admittedly, improvements in hydropower this year have dragged down the demand for thermal coal, but port coal prices are still fluctuating around 840-900 yuan/ton. Looking ahead to the future market, benefiting from the peak electricity and coal season+ policy expectations, in the short term, we think coal prices are expected to remain strong during the heating season. If daily consumption rebounds better than expected, coal prices are expected to rise; looking at next year, considering that demand momentum may still be moderately recovering, and there is a marginal increase in supply, the coal price center may decline slightly compared to this year; in the long run, a relatively healthy supply and demand pattern is expected to support thermal coal prices to maintain a relatively high historical level.

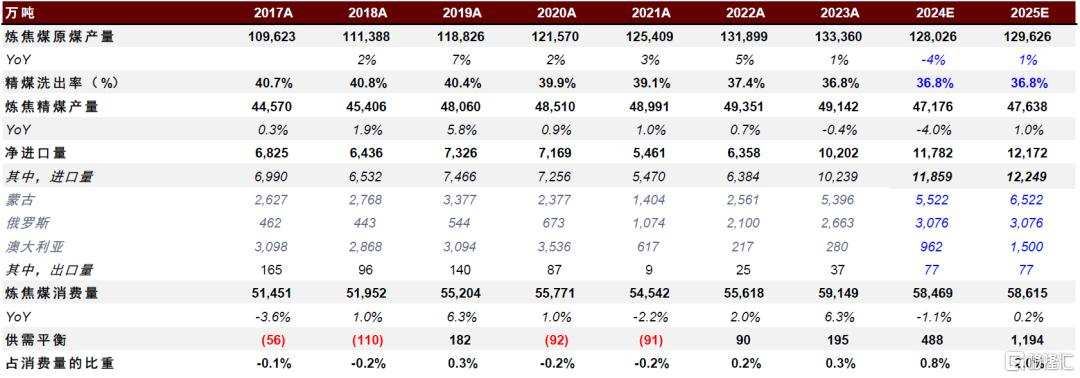

Coking coal: The decline in coal production in Shanxi since this year has greatly disrupted domestic coking coal supply, but the sharp increase in imported coal, especially Mongolian coal, has eased the tight domestic supply situation. With the recovery and increase in production in Shanxi since May, compounded by weak downstream demand and increased pressure on coking coal prices, the main coking coal price in the port hit 1,700 yuan/ton, returning to the normal level before the COVID-19 pandemic. Looking ahead, considering that real estate policies are expected to be more relaxed and fiscal policies are expected to be strengthened, we believe that the weak demand for coking coal may ease to help stabilize coal prices. However, considering that supply may still increase next year, the coal price center may also decline compared to this year.

Chart 4: Quarterly Price Performance of Major Coal Varieties

Note: 4Q24 ends on November 22, 2024

Source: Coal Resources Network, IHS McCloskey, CICC Research Division

Coal companies' profit expectations have stabilized, and healthy balance sheets support corporate dividends

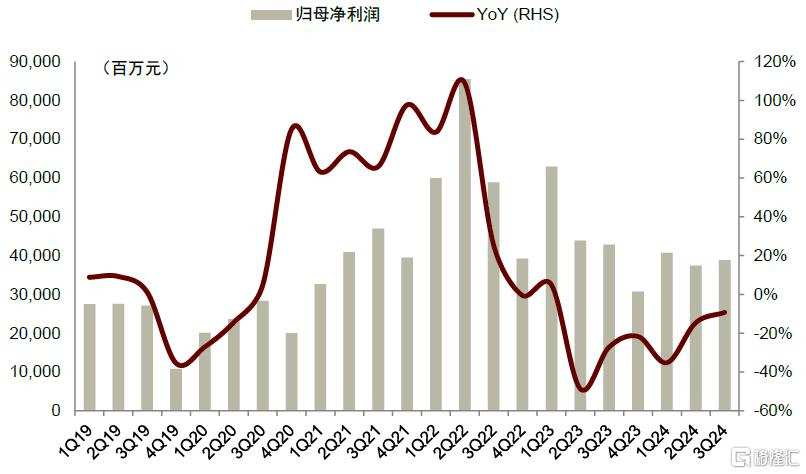

The decline in profits of coal companies has narrowed, and profit expectations are improving. Due to factors such as the downward trend in coal prices and production cuts in some regions, the 1-3Q24 coal mining and washing industry's operating profit ratio was -21% to 473.7 billion yuan. According to our statistics, net profit at the listed company level was -22% to 117 billion yuan compared to the same period. However, as the decline in coal prices narrowed, industry profits gradually stabilized. The net profit of 3Q24 listed companies was 38.9 billion yuan, -9.3%/+3.9% year over year. The profit for the single quarter was still higher than the same period before 2021.

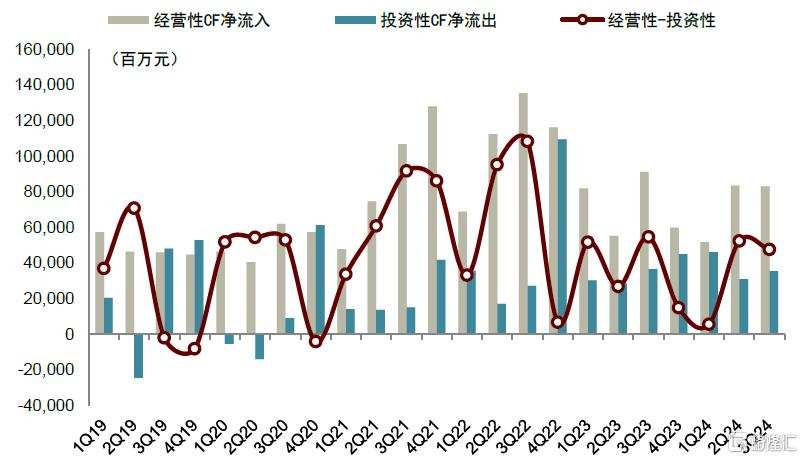

Coal companies have relatively abundant cash flow, and their debt remains healthy. Although the cash flow of coal companies has declined from a historical high in 2022, the overall level is still at a high level. The total net operating cash inflow of listed coal companies in the 1-3Q24 sample was -4.5% to 218.4 billion yuan, which fully covered investment and interest expenses. Against this background, overall industry debt remained relatively low. As of the 3Q24 sample, the overall interest-bearing debt ratio of listed coal companies was about 30%, the net debt ratio was about -3%, and the net debt ratio after excluding China's Shenhua was only 7%.

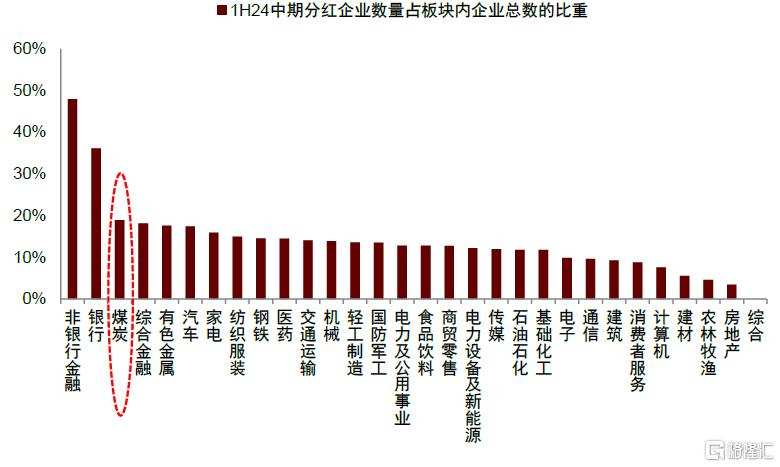

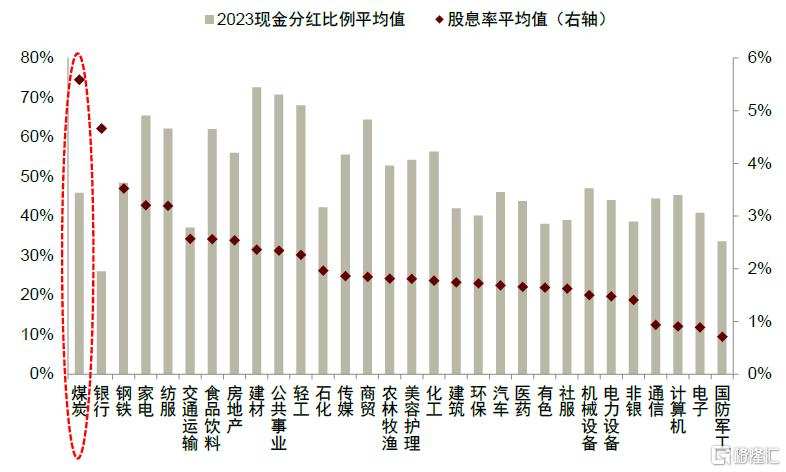

The dividend payout is stable and sustainable. The number of coal companies implementing mid-term dividends in 2024 accounted for 19% of the total number of companies in the coal sector, second only to the non-bank finance and banking sector. Some leading coal companies also paid mid-term dividends for the first time, reflecting the positive response of the Securities Regulatory Commission to encourage enterprises to reasonably increase investor returns, while also demonstrating the ability of coal companies to pay dividends. Looking ahead, on the basis of overall solid fundamentals, we expect the coal industry to continue to provide stable and sustainable dividends.

Chart 5: The decline in profits in the coal industry narrows

Note: Samples were taken from 34 listed coal companies

Source: Wind, CICC Research Division

Chart 6: Cash flow from the coal sector

Note: Samples were taken from 34 listed coal companies

Source: Wind, CICC Research Division

Chart 7: The coal sector's debt situation is healthy

Note: Samples are taken from 34 listed coal companies Source: Wind, CICC Research Department

Chart 8: The number of dividend companies as a share of the total number of sector companies in the mid-term 2024

Source: Wind, CICC Research Division

The valuation of the coal sector is still attractive

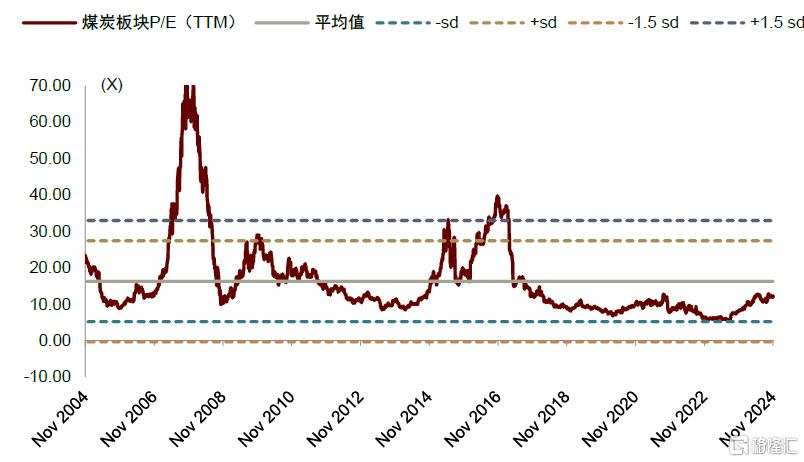

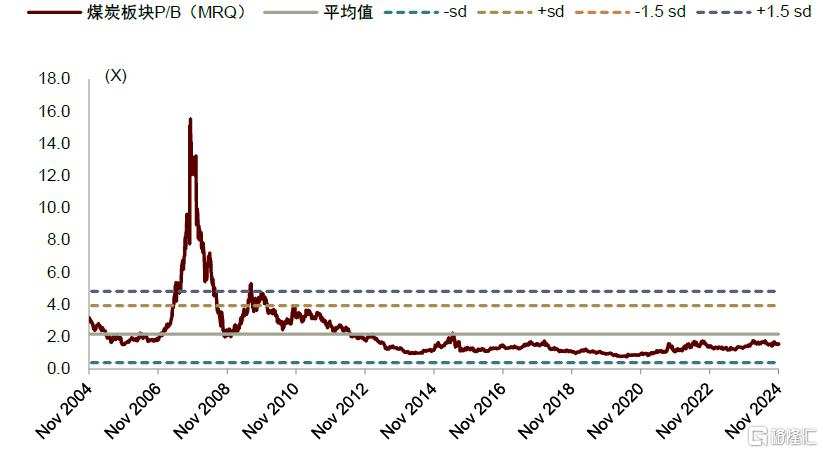

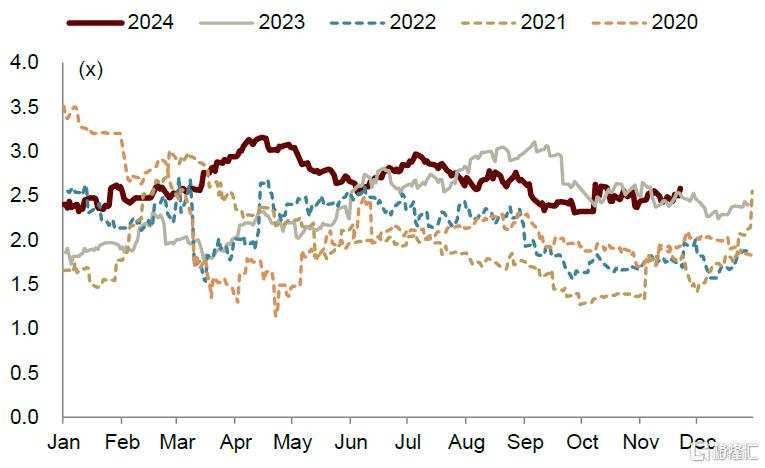

The valuation of coal is low. Looking at the coal sector vertically, the valuation of the coal sector is low. As of November 22, the P/E (TTM) of the coal sector was 11.9x, lower than the average value of 16.3x in the past 20 years, and is at the 48% historical level. The P/B (MRQ) of the sector is 1.5x, lower than the average value of 2.2 times over the past 20 years, and is at the historical level of 48%. Looking horizontally, the coal sector still has investment value. Combined with the ROE comparison (3Q24 coal sector ROE (TTM) is still 12%), we believe there is still room for improvement in sector valuation. Furthermore, the coal sector has leading dividend rates, which also provides it with a high margin of safety.

Chart 9: Coal sector P/E (TTM) over the past 20 years

Note: As of November 22, 2024

Source: Wind, CICC Research Division

Chart 10: Coal sector P/B (MRQ) over the past 20 years

Note: As of November 22, 2024

Source: Wind, CICC Research Division

Chart 11: Sector PB (MRQ) vs ROE (TTM)

Note: Valuation as of November 22, 2024 Source: Wind, CICC Research Department

Chart 12: Sector dividend ratio and corresponding dividend rate

Note: As of November 22, 2024

Source: Wind, CICC Research Division

Demand for coal is resilient

Demand for electricity and coal is growing steadily, and chemicals support non-electric coal

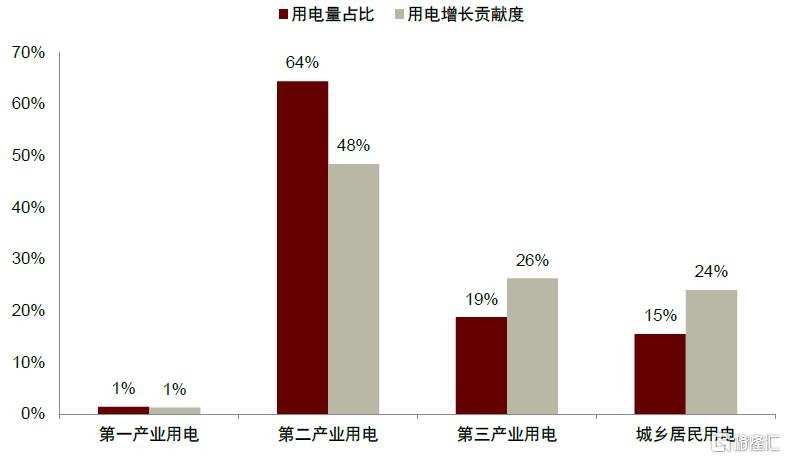

Demand for electricity continues to grow at a relatively rapid pace. The electricity consumption of the entire society from January to October 2024 was 8183.6 billion kilowatt-hours, +7.6% year-on-year (vs. 10M23 +5.8% YoY). Among them, electricity consumption in the secondary sector grew steadily, accounting for 64% of the country's total electricity demand, accounting for 64% of the country's total electricity demand, contributing 48% to the increase in total electricity demand; electricity consumption in the tertiary sector grew rapidly, +11.0% to 1531.5 billion kilowatt-hours. Electricity demand from the tertiary sector accounted for 19% of the country's total electricity consumption, but the growth contribution reached 26%, reflecting to some extent the rapid development of industries such as information technology and new energy sources; the electricity consumption of urban and rural residents also continued to grow rapidly, with a year-on-year increase of +12.3 % to 1265.9 billion kilowatt-hours, reflecting an increase in the level of electrification and a boost in electricity demand due to factors such as extreme weather.

Chart 13: The electricity consumption of the whole society from January to October 2024 was +7.6% compared to the same period last year

Source: Wind, CICC Research Division

Chart 14: Electricity consumption and incremental structure of the entire society from January to October 2024

Source: Wind, CICC Research Division

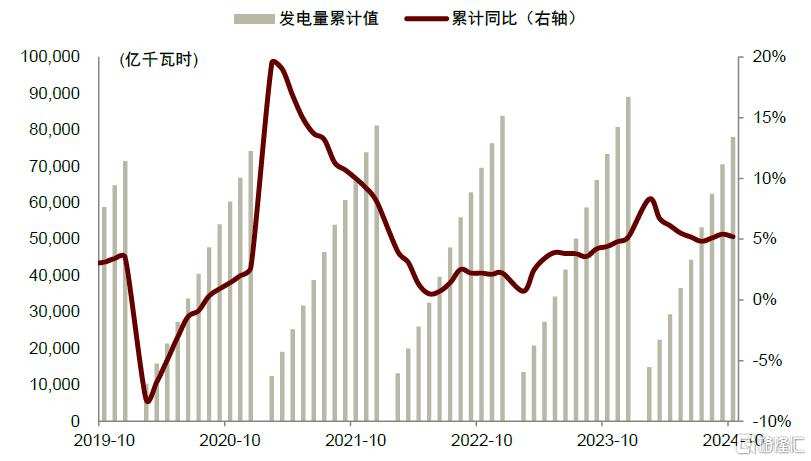

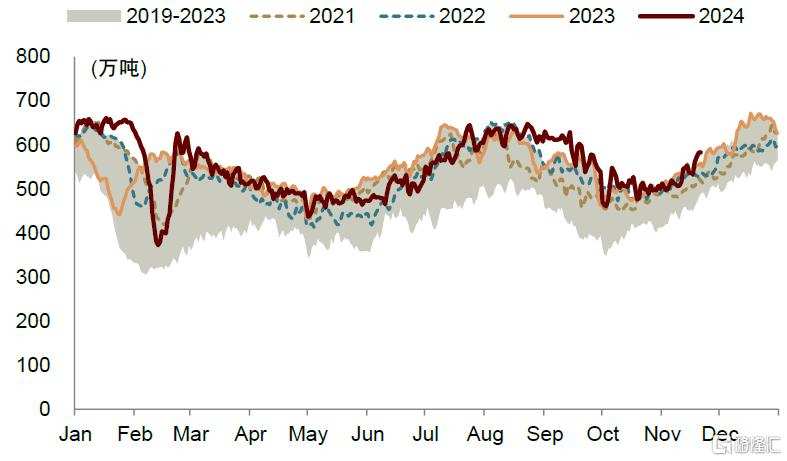

Thermal power was hampered by hydropower, but hydropower weakened after July. From January to October 2024, the country's cumulative power generation capacity (caliber above scale) was +5.2% to 7802.7 billion kilowatt-hours, of which thermal power generation capacity was +1.9% to 5223.1 billion kilowatt-hours. The weak growth in thermal power was mainly due to improvements in hydropower. Hydropower generation over the same period was +12.2% to 1110.1 billion kilowatt-hours, especially in the 2Q24 single quarter, +38% to 342.2 billion kilowatt-hours, +11% to 451.4 billion kilowatt-hours billion kilowatt-hours. However, after July, the Yangtze River basin experienced a sharp turn of floods and droughts. According to the Water Resources Network, precipitation in the August-October basin was 30% lower than the average for the same period of many years, ranking second to last in the same period in history since complete empirical data were available in 1961 [1]. Against this background, the country's hydroelectric power generation gradually weakened.

Chart 15: Cumulative power generation capacity above the national scale from January to October 2024

Source: Wind, CICC Research Division

Chart 16: Thermal power generation capacity above the national scale from January to October 2024

Source: Wind, CICC Research Division

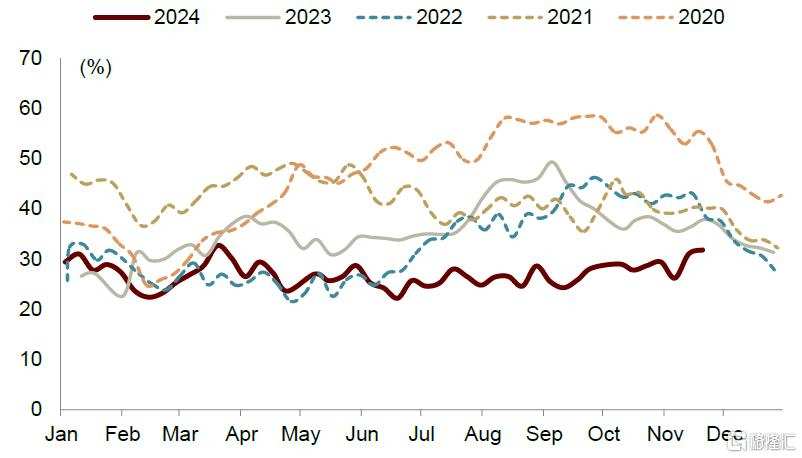

Traditional demand for cement, steel, etc. is weak, and chemicals contribute to the increase in demand for non-electric coal. 1) Low cement delivery rate: Real estate is still in the process of stabilizing, and physical superposition infrastructure projects are progressing slowly. Demand for cement has been running low since this year. Cement production from January to October 2024 was 1.5 billion tons, compared to -10.3%; 2) Decreased steel production: the steel industry is also still affected by weak demand for real estate and infrastructure. Crude steel production from January to October 2024 was -3.0% to 0.851 billion tons, iron and water production increased at -4.0% to 0.715 billion tons; 3) High growth in chemical coal: in coal Against the backdrop of chemical production capacity investment and oil and coal price differences remaining relatively high, chemical coal consumption has maintained relatively rapid growth since this year. CCTD data shows that since this year (as of 11-15), the average coal consumption of chemical coal is about +9% compared to the same period last year.

Demand for electricity and coal can still be expected to grow, and a marginal improvement in non-electricity demand is expected

Demand for electricity and coal is growing rigidly

Demand for electricity and coal is supported this winter and spring. Although 2Q24 hydropower was booming and electricity and coal were under pressure, demand for electricity and coal ushered in strong support due to high temperatures, aridity, and rapid weakening of hydropower in some regions after July. As a result, Japan's coal consumption remained extremely strong at the end of “peak summer”. Downstream electricity and coal stocks were eliminated, creating some space for the heating season to be replenished. In the short term, we are optimistic that daily coal consumption will rise seasonally. Demand for electricity and coal is expected to remain strong this winter and spring, but the intensity of daily consumption growth may require further observation of climate trends. The National Climate Center predicts that temperatures in most parts of the country from December to February will be higher than in the same period of the year [2].

Chart 17: Daily coal consumption of end users in 25 provinces is on an upward trajectory

Note: Data as of November 21, 2024

Source: CCTD, CICC Research Division

Electricity demand is expected to continue to grow at a relatively rapid pace. Considering that electricity demand grew more than expected under the influence of high temperatures this summer, the China Telecommunication Union raised the domestic electricity demand forecast for 2024 at the end of October. The year-on-year growth rate of electricity consumption in the whole society was raised from +6.5% [3] previously estimated to +7.0% [4], which is 0.3ppt higher than the actual growth rate in 2023. If combined with the CICC Macro Group's forecast for domestic GDP growth (2024E +4.9% YoY vs. 2023A +5.2% YoY), the elasticity of electricity consumption in 2024 is even higher than last year. The reason for this is that, in addition to the effects of abnormal weather, we believe that the conversion of kinetic energy between the old and the new economy and the improvement of the level of electrification are the core. Therefore, looking ahead, we expect domestic electricity demand to maintain a relatively rapid growth rate.

Chart 18: Combined with the judgment of the China Telecommunication Union and the CICC Macro Group, domestic electricity demand is flexible or remains at a high level

Source: Wind, China Telecommunication Union, CICC Research Division

Chart 19: Judging from the share of electricity consumption, electricity demand in real estate infrastructure-related fields is weak, and electricity demand in emerging manufacturing and service industries is showing growth momentum

Source: Wind, CICC Research Division

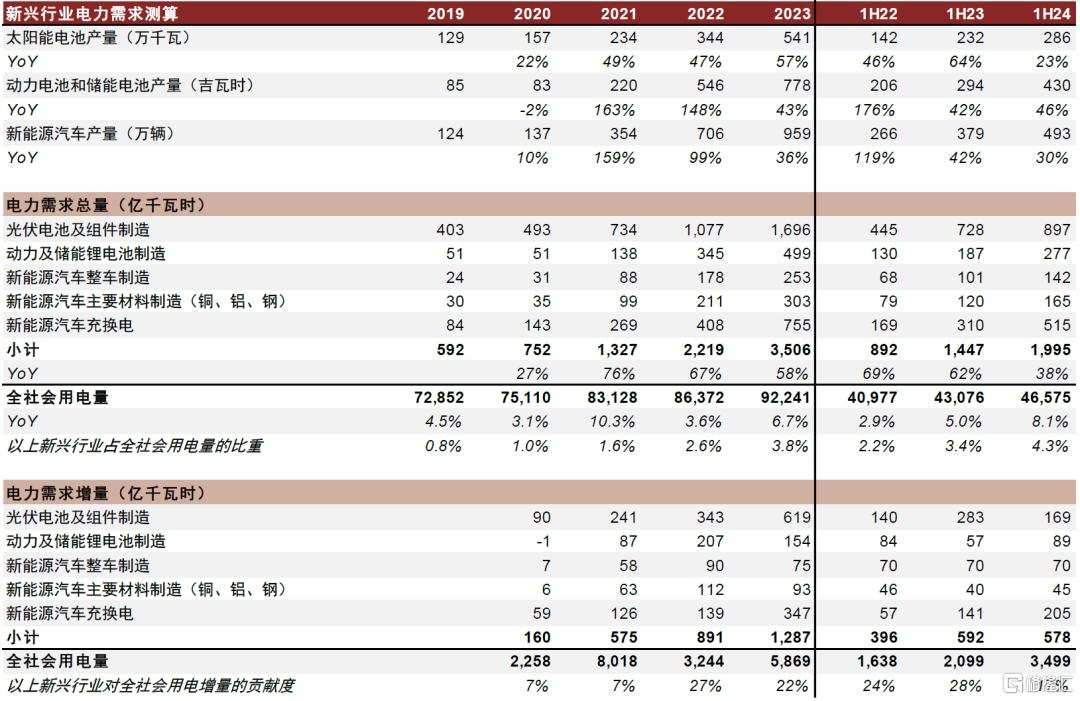

The increase in electricity demand in the NEV and NEV related industry chains may account for more than 20% of the increase in total domestic electricity demand. The electricity consumption of the whole society in 2023 was +586.9 billion kilowatt-hours compared to the same period. We roughly estimate that more than 20% of this increase may come from industries such as photovoltaic equipment, NEV manufacturing, and charging and switching services. Considering that we only calculated the electricity consumption of key links in these industries, and did not count the smelting and processing of primary raw materials and the manufacturing of charging and switching equipment, we believe that the total electricity consumption of the entire upstream and downstream industry chains of the industry may be higher than the proportion we have estimated. Judging from the trend, the electricity consumption growth rate of these industries slowed to a certain extent in the first half of this year, but they still maintained double-digit growth. Looking forward to the future, as the penetration rate of new energy equipment and new energy vehicles continues to increase, we expect these industries to continue to drive domestic electricity demand.

Technological innovations such as artificial intelligence have given birth to new growth points for electricity demand. As an important part of new types of productivity, artificial intelligence has broad scope for long-term development. We believe that the continuous expansion of computing power behind it is expected to drive the growth of electricity demand. In 2024, the International Energy Agency predicts that under the benchmark scenario, electricity consumption for data centers, digital currency, and artificial intelligence will increase from 460 billion kilowatt-hours in 2022 to 800 billion kilowatt-hours in 2026 [5]. CICC Research Department in “ESG Industry Chain Research Series (1): From Computing Power to Green Computing Power - What are the Drivers of Transformation and What is the Impact?” China predicts that domestic data center electricity consumption will exceed 400 billion kilowatt-hours in 2025, up from 270 billion kilowatt-hours in 2022.

Chart 20: We estimate that electricity demand in emerging industries such as photovoltaics, power and energy storage batteries, NEV manufacturing, and NEV charging and switching is growing rapidly

Note: 1) The electricity consumption in the power and energy storage lithium battery manufacturing process does not include the electricity consumption in the upstream material production process, such as the electricity consumption of upstream raw materials such as smelting and processing nickel, coke, petroleum coke, needle coke, etc.; 2) The electricity consumption for key processes is calculated only

Source: Wind, China Telecommunication Union, government website, company announcements, International Copper Association, International Aluminum Association, China Photovoltaic Industry Association, Institute of Semiconductors, Chinese Academy of Sciences, CICC Research Division

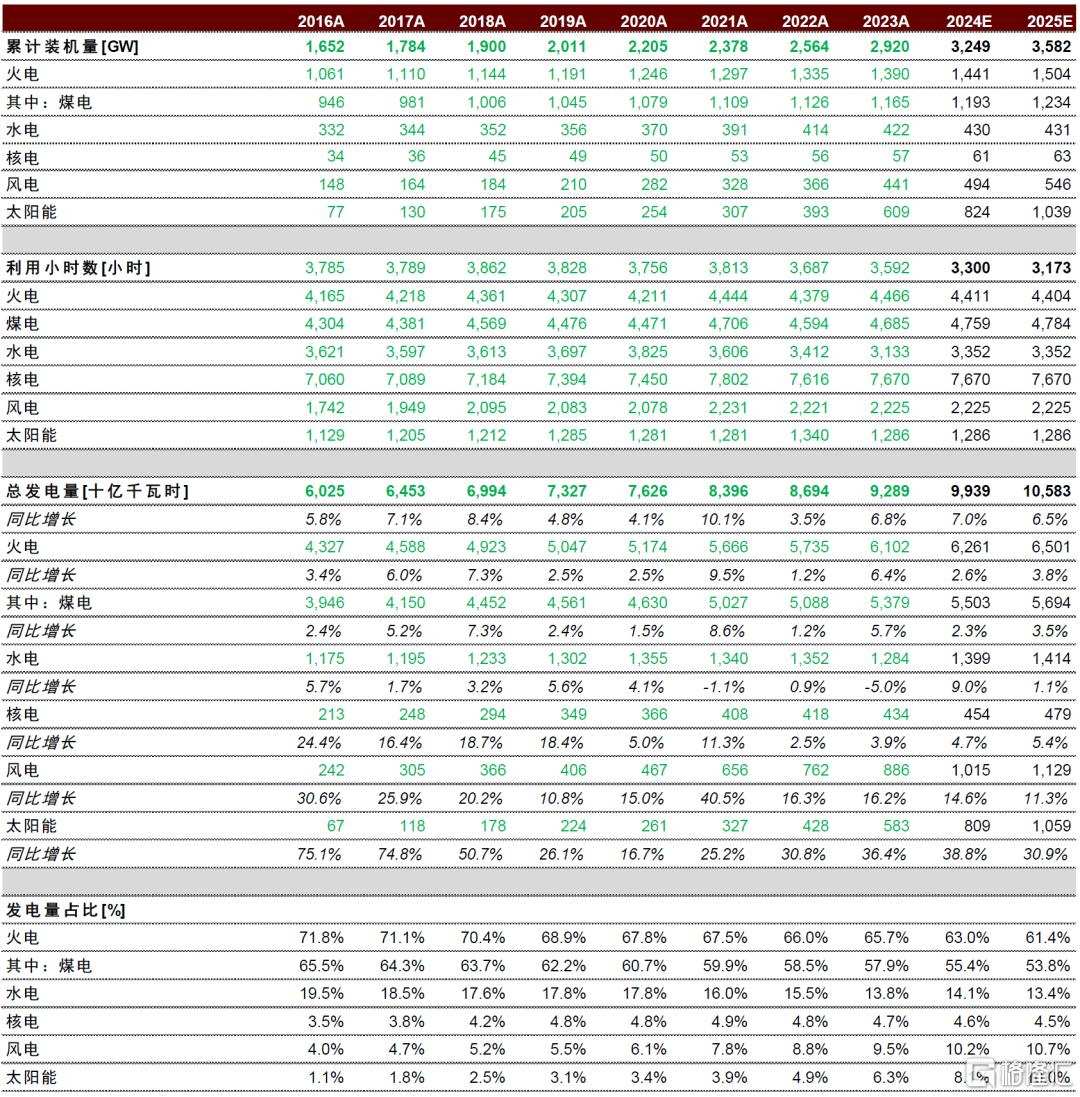

There is still room for growth in demand for coal power. Based on the judgment of economic growth and electricity demand, we expect full-caliber power generation to be around +6.5% year-on-year in 2025. Considering renewable energy or maintaining a relatively rapid growth in power generation and marginal improvement in hydropower, we estimate that there is still room for growth in coal power. It is estimated that full-caliber coal power will be around +3.5% year-on-year in 2025.

Chart 21: We expect there is still room for growth in coal power in 2025

Source: Wind, China Telecommunication Union, CICC Research Division

Chemicals contribute to the growth of non-electric coal

There is a marginal boost in demand for steel and cement. We believe that with the gradual strengthening of the policy and speeding up the issuance and use of special bonds, the physical workload may be boosted, and the weak demand for steel and cement is expected to improve marginally, but the extent of improvement still needs to be observed at the pace of implementation of the policy.

Coal chemical production capacity continues to increase, supporting the demand for chemical coal. Since this year, the oil and coal price ratio has remained relatively high, which is beneficial to the commencement of coal chemical construction. Furthermore, from a policy perspective, in the context of a complex geographical situation, the country is paying more and more attention to the supply security of key raw materials. Many large-scale coal chemical projects have been approved in the past two years, reflecting to some extent the country's support for the development of coal chemicals to deal with potential supply chain risks that petrochemicals may face. As coal chemical production capacity expands, we believe that the impact of chemicals on non-electric coal is expected to become more prominent. However, we also suggest that the new US government's policy proposals may increase the risk of oil prices falling back, thereby affecting the oil and coal price ratio and disrupting the operating rate of coal chemicals.

Chart 22: The low operating rate of petroleum asphalt reflects to some extent the slow progress of physical infrastructure work

Note: Data as of November 22, 2024

Source: National Bureau of Statistics, General Administration of Customs, Longzhong Petrochemical, CICC Research Department

Chart 23: The oil and coal price ratio is comparable to the same period last year, and is still at a relatively high level

Note: Data as of November 22, 2024; calculated uniformly according to standard coal caliber

Source: Company Announcements, CICC Research Division

Stable release of domestic supply

Medium- to long-term existence restrictions

Production improved marginally, but remained stable throughout the year, and potential future growth is limited

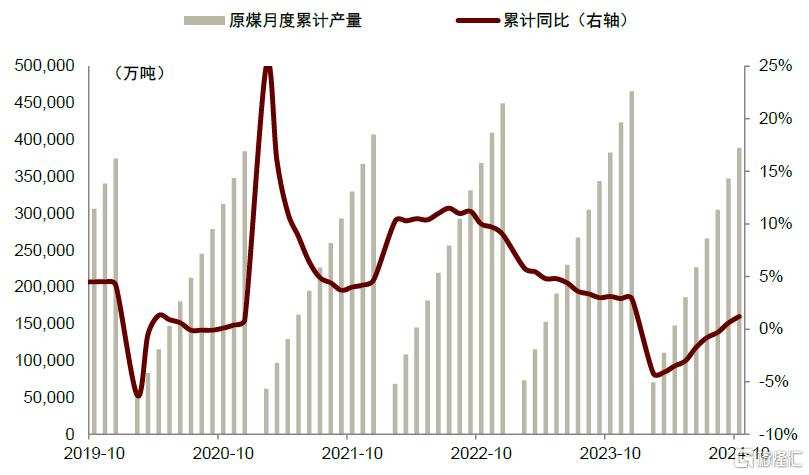

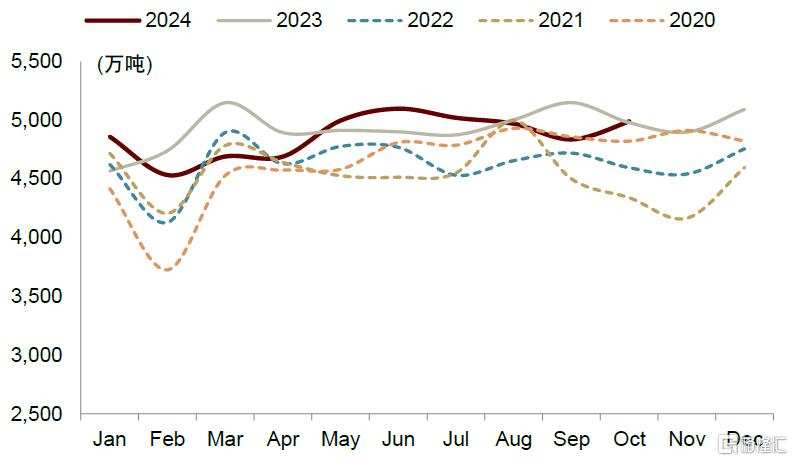

Coal production has improved marginally, but the pace of production is still mainly steady. According to data from the National Bureau of Statistics, raw coal production in October was 411.8 million tons, +4.6% year-on-year. From January to October 2024, the cumulative production of raw coal reached 3.89 billion tons, +1.2% year-on-year. Since Shanxi proposed improving the quality and efficiency of coal in May [6], domestic coal production has gradually recovered. Looking ahead, in order to balance economic growth and production safety, we believe that the pace of coal production will continue to be stable, with a steady recovery in the short term as the main tone.

Chart 24: Cumulative production of raw coal

Source: Wind, CICC Research Division

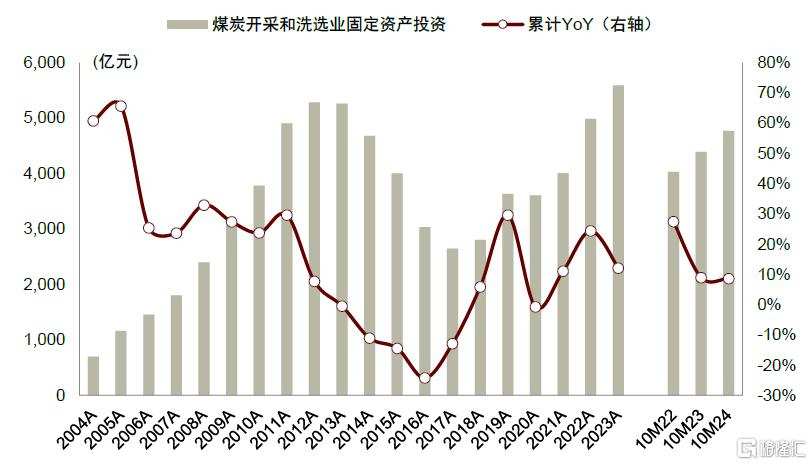

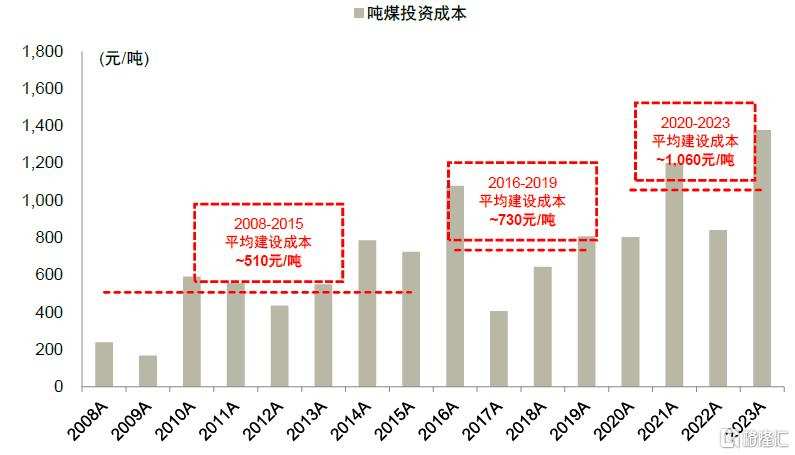

Potential supply increases are relatively limited. 1) Higher fixed asset investment is difficult to reflect actual production capacity investment. From January to October 2024, the cumulative fixed asset investment in the coal mining and washing industry was +8.6%. Judging from the absolute value, capital expenditure in the coal industry is at a historically high level, but considering that the investment includes enterprise maintenance expenses, mine intelligence, and other investment in business transformation and upgrading, and that mining construction costs have increased markedly, we believe that the actual investment of coal companies to build new mines may be relatively limited, and that more investment may be used for safe investment, intelligent construction, and enterprise transformation and upgrading. For example, we have calculated that the construction investment cost of approved coal projects has increased since 2008. The average construction cost of a ton of coal for approved projects in 2020-2023 is about 1,060 yuan, an increase of 45% compared to the average cost of 730 yuan in 2016-2019.

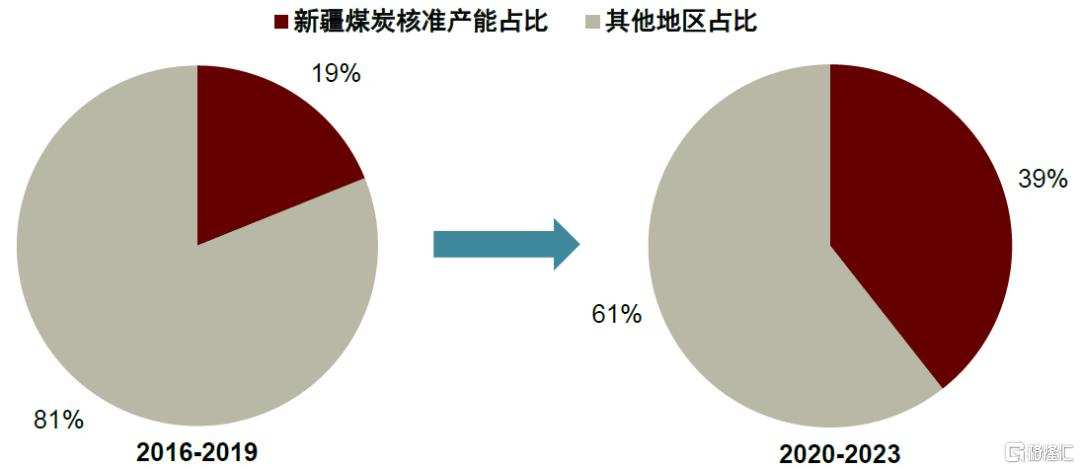

2) The overall or limited supply of new coal projects. Judging from the situation of coal projects approved by the Development and Reform Commission and the Energy Administration, since the introduction of “double carbon,” the approved production capacity scale for coal projects has decreased compared to the previous one. The average production capacity approval scale for 2020-2023 is about 40 million tons/year, which is halved from the average of 80 million tons/year in 2008-2019. This is reflected in the green transformation, where the country not only guides rational consumption of coal from the demand side, but also maintains a relatively cautious attitude in terms of supply investment.

Chart 25: Fixed Asset Investment in the Coal Mining and Washing Industry

Source: Wind, CICC Research Division

Chart 26: Statistics on approved coal projects show an increase in tons of coal construction expenses

Note: 1) Excluding mining rights fees; 2) Using 242 projects approved by the Development and Reform Commission and the Energy Administration from 2008 to 2023 as a statistical sample, with a total production capacity of 1.19 billion tons

Source: Coal Resources Network, NDRC, Energy Administration, CICC Research Division

Geographic mismatches hinder supply, and coal costs in Xinjiang support coal prices

We expect further development of coal resources in the central and western regions, particularly in Xinjiang, as coal supply in some traditional production areas gradually decreases. While energy consumption is still concentrated in the central and eastern regions, we believe that capacity, transportation costs, etc. may support the bottom of coal prices.

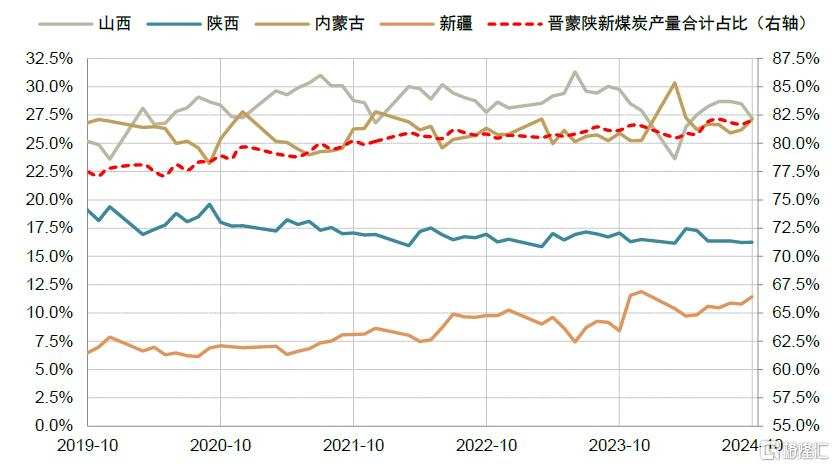

► Supply continues to be concentrated in the Midwest. From January to October 2024, raw coal production in the four major production areas of Inner Mongolia, Shanxi, Shaanxi, and Xinjiang was 10.61, 1.045, 0.641, and 0.425 billion tons, respectively, and +6,231, -8,389, +988, and +75.65 million tons, respectively. Together, the four regions accounted for 81% of the total domestic raw coal production. Apart from the impact of production cuts in Shanxi, the remaining three production regions continued to release production capacity. Meanwhile, production in Anhui, Heilongjiang, Yunnan and other places declined due to coal mine safety accidents and natural decline in mines. Considering the relatively limited potential development resources and relatively complex geology in the central and eastern regions, we believe that domestic coal supply may continue to show a trend of expansion in the west and decline in the east, and the geographical mismatch between supply and demand still exists. In the long run, we believe that the problem of geographical mismatch is expected to be gradually mitigated through transportation capacity expansion, ultra-high pressure, and local transformation of resources, but in the short term, transportation is still a hard constraint on coal supply.

► The coal security and supply capacity of Xinjiang has been improved, and rigid transportation costs support coal prices. From January to October 2024, the cumulative production in Xinjiang accounted for 10.9% of the country's total production, up 1.1 ppt from 9.8% in 2023 and 4.6 ppt from 6.3% in 2019. Looking ahead, we expect that Xinjiang's coal production and export volume are expected to increase steadily, and the importance of supply will continue to rise. Changes in the coal project approval situation also reflect the long-term trend of increasing coal supply in Xinjiang. The total production capacity of coal projects approved in the Xinjiang region in 2020-2023 accounted for nearly 40% of the production capacity involved in nationally approved projects during the same period, compared to less than 20% in 2016-2019. As coal from Xinjiang increases, we expect that its rigid transportation costs may support the bottom of coal prices. We roughly estimate that the transportation cost of shipping Jiang coal to Beifang Port is around 650 yuan/ton (the price of Jiang coal mainly radiates neighboring regions, but the price of the port and Kengkou is linked, so estimating the cost of shipping to the port can also provide some reference significance). Considering the cost of coal in Xinjiang, we expect that the port's spot price may require around 750 yuan/ton to fully guarantee the enthusiasm of Xinjiang coal shipping.

Chart 27: The share of coal production in the new regions of Jinshan, Shaanxi, and Mengxin increased steadily

Source: Wind, CICC Research Division

Chart 28: Judging from the status of approved coal projects, we expect more supply increases in the medium to long term may come from Xinjiang

Source: NDRC, Energy Administration, Coal Resources Network, CICC Research Division

Chart 29: Estimation of coal transportation costs in Xinjiang

Source: Wind, China Railway 95306 Network, Company Announcements, CICC Research Department

Structural growth in imports, and costs support overseas coal prices

The increase in coal imports has narrowed, and imports of high-calorific value thermal coal and main coking coal may continue to be limited

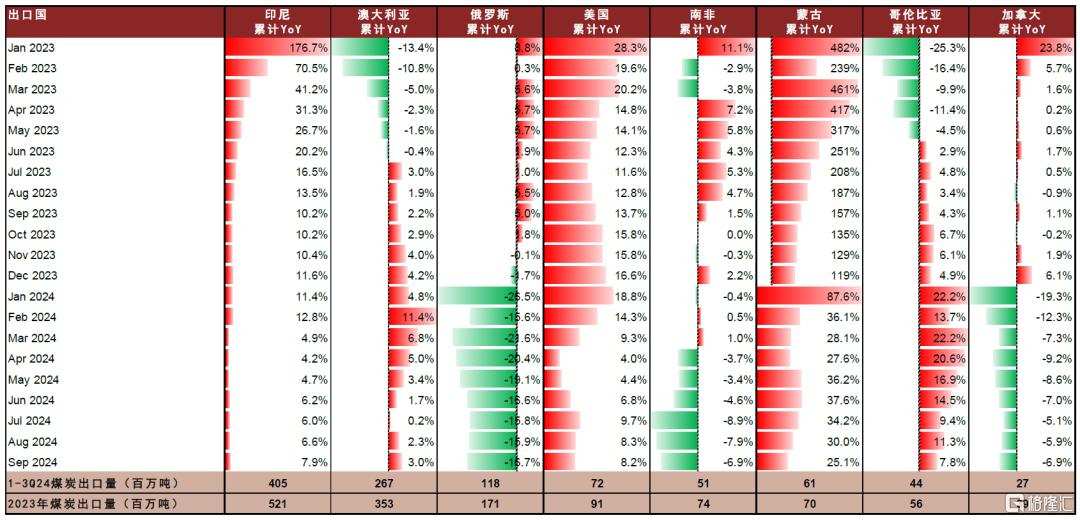

Imports maintained double-digit growth, with Australia and Mongolia contributing to the increase. From January to October 2024, China's cumulative coal imports increased 13.5% year-on-year to 0.435 billion tons, and have maintained double-digit growth since the beginning of 2023. From a structural point of view, Indonesia, Australia, Mongolia, and Russia are the main sources of coal imports from China. The total import volume accounted for 92% of China's total coal imports in January-October. The increase in imports came mainly from Australia and Mongolia. However, imports of Russian coal have been reduced due to cost, transportation, etc. By type, imports of non-coking coal (that is, generalized thermal coal) in January-October were +32.94 million tons or +11% year on year. The increase was mainly contributed by Australia; imports of coking coal were +18.12 million tons or +22% year over year, of which 60% of the increase came from Mongolia and Australia.

There is still room for growth in total imports, but the increase in high-calorific value thermal coal and high-quality main coking coal may be limited. Considering that the center of overseas natural gas prices remains relatively high, and that marginal costs also provide some support for overseas coal prices, we believe that imported thermal coal with high calorific value and domestic coal may maintain a state of inversion in price, limiting the improvement of the thermal coal import structure. Due to the relatively slow recovery of coking coal supply in Australia, we expect the increase in domestic imports of high-quality main coking coal may also be relatively limited in the short term.

Figure 30: Distribution of coal import sources

Source: Coal Resources Network, CICC Research Division

Figure 31: Major Sources of Coal Imports by Type

Source: Coal Resources Network, CICC Research Division

Global demand for coal is growing, and supply is disrupted

Global demand for coal and electricity continues to grow, and transportation constraints and geopolitical conflicts disrupt supply. From a demand perspective, global thermal coal consumption is still resilient, mainly contributing to growth in emerging markets such as China, India, and Vietnam. Ember data shows that in the first three quarters of 2024, global coal power generation was +1.8% year-on-year. Among them, China's demand for coal and electricity has been growing steadily; driven by demand, India's coal and electricity demand has maintained rapid growth, and Vietnam's demand for coal and electricity has also recorded a relatively obvious increase under the influence of industrial growth and extreme weather. From a supply perspective, Indonesian coal exports continued to grow in the first three quarters of 2024, but the growth rate declined slightly from last year; Australian coal exports increased slightly; with the gradual restoration of Baltimore port navigation in late May, US coal exports accelerated; Mongolian coal exports continued to grow rapidly; and due to geographical conflicts and capacity issues, Russian coal exports were blocked; and railway transportation disruptions also affected coal exports from South Africa, Canada and other places.

Chart 32: Growth rate of coal power generation in major regions of the world in the first three quarters of 2024

Note: Blank data is incomplete

Source: Ember, CICC Research Division

Chart 33: Growth rate of coal exports in major regions of the world in the first three quarters of 2024

Note: The statistical caliber of Russian coal exports and year-on-year growth in the chart is maritime coal exports. The total volume of Russian coal exports in 2023 is about 0.21 billion tons

Source: IHS McCloskey, Kpler, China Coal Economy Network, CICC Research Division

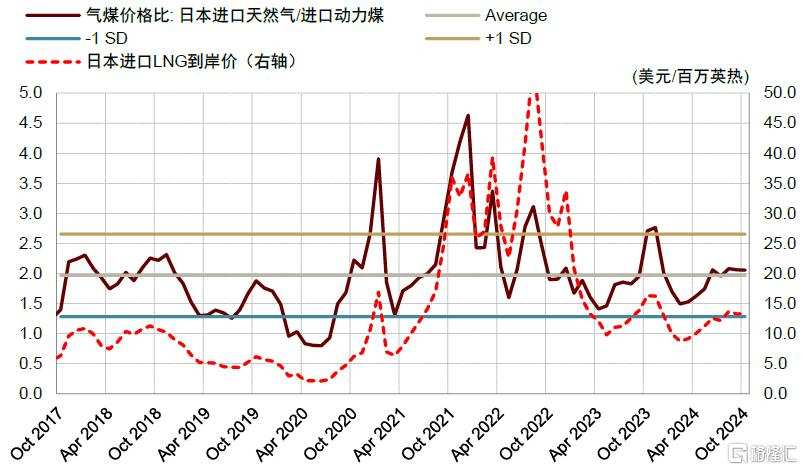

Overseas natural gas prices have fallen from historic highs, but they are still in a relatively high position

Natural gas remains high in the short term, supporting thermal coal prices. There is a high correlation between overseas thermal coal and overseas natural gas prices. Although the current price of natural gas has fallen from the extreme value in 2022, the overall price is still relatively high in history. Prices of European natural gas and natural gas imported from Japan have rebounded since this year due to relatively frequent supply disturbances and marginal improvement in demand. Looking ahead, we believe that overseas natural gas supply is still disturbed by geographical uncertainty, and natural gas prices may continue to fluctuate high in the short term, which is expected to provide some support for overseas thermal coal prices.

Chart 34: European gas prices have rebounded, supporting local coal prices

Source: IHS McCloskey, Investing.com, CICC Research Division

Chart 35: The recovery in gas prices in Asia and the Pacific provides some support for thermal coal prices in the region

Source: IHS McCloskey, Wind, CICC Research Division

Healthy supply and demand support coal prices to maintain historically high levels

Coal supply and demand are expected to remain balanced in 2025, and coal prices will remain historically high. Looking ahead to 2025, we believe demand for coal is expected to grow steadily. Looking at the main demand segments, we assume that: 1) under the high elasticity of electricity demand and a slight marginal recovery in hydropower, demand for electricity and coal may increase by 3.5% next year; 2) in non-electric coal, countercyclical adjustment forces, demand for coal for steel and building materials is expected to gradually stabilize, and demand for chemical coal will maintain a relatively rapid growth rate under production capacity investment.

At the supply level, we believe that the main production areas will continue to balance economic growth and safe production. Assuming that supply in Shanxi continues to recover but may still fall below the level of 2023, the country's raw coal production may increase by 1.2% next year. At the import level, we expect that total imports may still increase, but imports of high-calorific value thermal coal and high-quality coking coal may still be limited. Overall, we expect an overall balance between coal supply and demand. The coal price center may decline slightly, but it is still in a relatively high position in history.

Chart 36: Coal supply-demand balance

Source: Coal Resources Network, Wind, CICC Research Division

Coking coal: reality is weak, expectations come first

In the short term, we believe demand is central to determining the price of coking coal. Stimulated by favorable policies, demand for coking coal is expected to be the first to recover in 3Q24, leading to a rebound in coal prices. However, a weak reality still exists. Under the slow recovery of molten iron production and a restorative increase in production in Shanxi, coking coal prices have insufficient momentum and have fallen back to pre-COVID-19 levels. Looking ahead, if demand recovery is further implemented, we believe that the characteristics of tight supply and demand for coking coal and scarce resources will help the price of coking coal to rebound.

In the long run, we believe that the tight supply of high-quality coking coal will support coal prices. On the one hand, stocks of mine resources are running out and coal quality is declining. We judge that domestic coking coal supply has basically reached its peak, supply elasticity is weak, and there is a risk of further decline in total volume. In particular, in high-quality main coking coal, the country shows obvious structural and regional shortages; on the other hand, with the deepening of mining, the risk of mining difficulties and safety accidents is increasing, and the “impossible triangle” of the coal industry is becoming more obvious. In the context of, it is difficult for coal companies to balance production and costs, or as a result Companies “guarantee cost → reduce production” or “guarantee production → increase cost”, both directly or indirectly support the price of coking coal.

The high-quality development of steel places higher demands on bifocal quality, and high-quality coking coal is scarce. In the coking process, under normal circumstances, the proportion of main coking coal is 35%, the proportion of fertilizer coal is 15%, and the remainder is coking coal; according to “Distribution Characteristics of Scarce Coking Coal Resources in China” (Deng Xiaoli, 2018), China's main coking coal and fertilizer stocks accounted for 18% and 8% in 2018, and coking raw coal production accounted for 23% and 7% in 2023. Judging from reserves and production, China's main coking coal shows structural shortages. Looking ahead, the high-quality development of steel places higher demands on double coke quality: on the one hand, under the trend of large-scale domestic blast furnaces, the coke CSR index (that is, heat strength) is becoming more important. Generally, the ratio of main coking coal is positively correlated with CSR, and increased furnace capacity drives demand for main coking coal; on the other hand, high-strength steels, such as special steel products, have a high threshold for sulfur content. Coke coal with low sulfur and high volatile content can help reduce the sulfur content of coke.

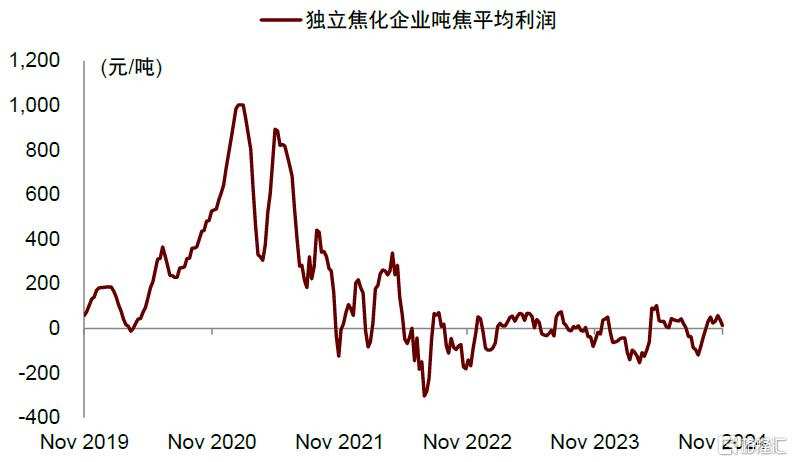

Demand: Weak reality, wait for demand to pick up

Demand continues to weaken. Against the backdrop of pessimistic demand expectations, overall black prices have been under great pressure since this year. Coke steel has generally arranged maintenance and production cuts, but coking coal prices are resilient. Coking steel profits have shrunk due to scissor differences, and operating rates have declined further, causing the industrial chain to fall into continuous negative feedback, which in turn has dragged down demand for coking coal. We believe that further loosening real estate policies, speeding up the issuance of special bonds may drive a gradual recovery in demand, but the pace of recovery requires further observation.

Chart 37: National monthly consumption of coking refined coal

Source: Coal Resources Network, CICC Research Division

Chart 38: Tons of coke profit on the brink of loss

Source: Wind, CICC Research Division

Chart 39: Tons of steel profits have declined, reflecting to some extent that demand for construction engineering is still weak and demand in the manufacturing industry is relatively strong

Source: Mysteel, CICC Research Division

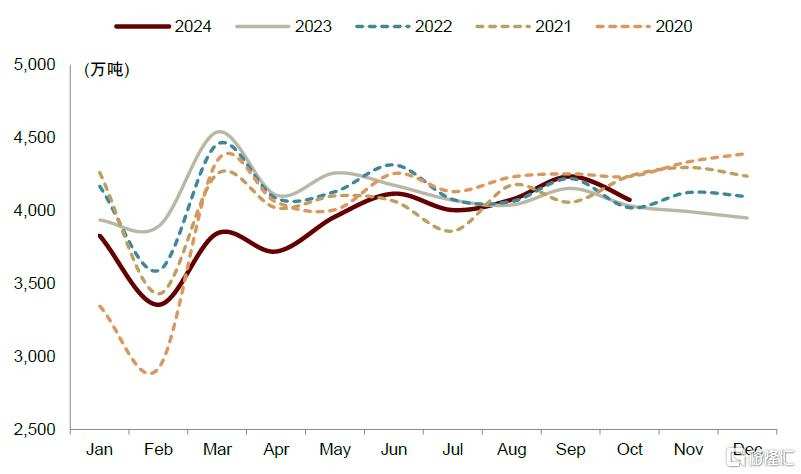

Supply: The supply elasticity of high-quality primary coking coal is insufficient, and scarce properties are highlighted

The lack of supply flexibility is difficult to rectify. In 2023, Shanxi contributed ~ 25% of the country's thermal coal supply and ~ 47% of coking refined coal supply. In 2023, the entire province of Shanxi produced 1.378 billion tons of coal. The “Notice on the 2024 Work Plan for Stable Coal Production and Supply in Shanxi Province” proposes that in 2024, the province's coal production will be around 1.3 billion tons. This production target is -78 million tons compared to the actual production in 2023. In May 2024, in order to consolidate economic growth and catch up with annual production targets, Shanxi encouraged some mines to speed up production under the premise of ensuring safety. From January to October, Shanxi raw coal production was -7% (or -83.9 million tons), of which Shanxi coking refined coal production was -7% (or -14.4 million tons, accounting for a decrease of 73% in the country); in terms of production recovery, coking coal production in Shanxi has recovered to close to the same period in 2023 since August. Looking ahead to 2025, considering stricter safety supervision, we believe that stable production and stable supply is the main tone. The possibility of another sharp release of supply from Shanxi compared to the current level is relatively limited, and the lack of flexibility in coking coal supply may still be difficult to change.

Most of the newly approved projects are thermal coal, and the increase in coking coal production capacity is limited. Judging from the new projects, most of the coal projects approved by the country in the past three years have been thermal coal; judging from the situation of listed companies, the increase in supply of coking coal companies is more dependent on group asset injection, and the number of coking coal mines under construction is relatively small. Therefore, we expect that within the visible range of the next 3-5 years, it will be difficult for the market to release significant new supply.

High-quality coking coal is becoming more scarce, and the cost of obtaining resources has increased, raising the threshold for increasing supply. According to the “China Coking Coal Medium- and Long-Term Supply and Demand Forecast Study” (Li Liying, 2019), as of 2017, the average extractable life of coking coal in China was 26 years, and coal production mines are facing exhaustion problems. In particular, the continuous problem of high-quality main coking coal needs to be solved urgently. Furthermore, the elution rate of coking refined coal in China has declined, mainly as the depth of coal mining deepens, ash and sulfur content rises, making washing more difficult. In this context, the scarce nature of domestic coking coal resources continues to be highlighted, the cost of obtaining mineral rights has increased markedly, and the capital entry threshold has been raised accordingly.

Chart 40: National monthly supply of coking refined coal

Source: Coal Resources Network, CICC Research Division

The increase in imports mainly comes from Mongolia, but the thermal intensity of coal is limited, and the price advantage has also weakened. The main increase in China's coking coal imports is still Mongolia. In the report “Approaching Mongolian Coal: The “Black Gold” Movement in the Northern Plateau, we determined that there is still room for growth in Mongolian coal supply over the next three years with improved production and transportation conditions. The annual increase is expected to increase by more than 10 million tons. However, there is limited room for production expansion in Australia and Russia, and the increase is expected to be relatively stable. However, from a structural point of view, although the quality of Mongolian coal is at an upper middle level, and indicators such as ash and sulfur content are all good, the thermal strength (CSR) index is slightly insufficient, which is limited in large-scale blast furnace operations, making it difficult to replace high-quality domestic coking coal on an equal basis. Therefore, we expect that the country may still face structural shortages of high-quality coking coal. Furthermore, considering that the price of high-quality coking coal in Mongolia is already basically comparable to the price of domestic main coking coal, and the price advantage is weakening, we expect that the increase in Mongolian coal may be affected by more fluctuations in domestic coal prices.

Chart 41: Coking coal supply-demand balance

Source: General Administration of Customs, Coal Resources Network, CICC Research Department

This article is excerpted from “Coal 2025 Outlook: Aggressive or Defendable, Move at the Right Time” published by CICC on November 30, 2024. Analysts:

Chen Yan CFA Analyst SAC Certification Number: S0080515060002 SFC CE Ref: ALZ159

Seo Yeon Analyst SAC Certification Number: S0080524070009