0001964630 2024 FY false xbrli:shares iso4217:USD iso4217:USD xbrli:shares xbrli:pure iso4217:AUD iso4217:EUR vste:segment vste:subsidiary iso4217:AUD vste:aUDPerNote vste:note vste:appointee utr:MW vste:tranche 0001964630 2023-07-01 2024-06-30 0001964630 dei:BusinessContactMember 2023-07-01 2024-06-30 0001964630 ifrs-full:OrdinarySharesMember 2023-07-01 2024-06-30 0001964630 ifrs-full:WarrantsMember 2023-07-01 2024-06-30 0001964630 2024-06-30 0001964630 2022-07-01 2023-06-30 0001964630 2021-07-01 2022-06-30 0001964630 2023-06-30 0001964630 ifrs-full:IssuedCapitalMember 2021-06-30 0001964630 ifrs-full:ReserveOfSharebasedPaymentsMember 2021-06-30 0001964630 ifrs-full:CapitalReserveMember 2021-06-30 0001964630 ifrs-full:ReserveOfExchangeDifferencesOnTranslationMember 2021-06-30 0001964630 ifrs-full:RetainedEarningsMember 2021-06-30 0001964630 2021-06-30 0001964630 ifrs-full:RetainedEarningsMember 2021-07-01 2022-06-30 0001964630 ifrs-full:ReserveOfExchangeDifferencesOnTranslationMember 2021-07-01 2022-06-30 0001964630 ifrs-full:CapitalReserveMember 2021-07-01 2022-06-30 0001964630 ifrs-full:IssuedCapitalMember 2022-06-30 0001964630 ifrs-full:ReserveOfSharebasedPaymentsMember 2022-06-30 0001964630 ifrs-full:CapitalReserveMember 2022-06-30 0001964630 ifrs-full:ReserveOfExchangeDifferencesOnTranslationMember 2022-06-30 0001964630 ifrs-full:RetainedEarningsMember 2022-06-30 0001964630 2022-06-30 0001964630 ifrs-full:RetainedEarningsMember 2022-07-01 2023-06-30 0001964630 ifrs-full:ReserveOfExchangeDifferencesOnTranslationMember 2022-07-01 2023-06-30 0001964630 ifrs-full:CapitalReserveMember 2022-07-01 2023-06-30 0001964630 ifrs-full:IssuedCapitalMember 2023-06-30 0001964630 ifrs-full:ReserveOfSharebasedPaymentsMember 2023-06-30 0001964630 ifrs-full:CapitalReserveMember 2023-06-30 0001964630 ifrs-full:ReserveOfExchangeDifferencesOnTranslationMember 2023-06-30 0001964630 ifrs-full:RetainedEarningsMember 2023-06-30 0001964630 ifrs-full:RetainedEarningsMember 2023-07-01 2024-06-30 0001964630 ifrs-full:ReserveOfExchangeDifferencesOnTranslationMember 2023-07-01 2024-06-30 0001964630 ifrs-full:ReserveOfSharebasedPaymentsMember 2023-07-01 2024-06-30 0001964630 ifrs-full:IssuedCapitalMember 2023-07-01 2024-06-30 0001964630 ifrs-full:CapitalReserveMember 2023-07-01 2024-06-30 0001964630 ifrs-full:IssuedCapitalMember 2024-06-30 0001964630 ifrs-full:ReserveOfSharebasedPaymentsMember 2024-06-30 0001964630 ifrs-full:CapitalReserveMember 2024-06-30 0001964630 ifrs-full:ReserveOfExchangeDifferencesOnTranslationMember 2024-06-30 0001964630 ifrs-full:RetainedEarningsMember 2024-06-30 0001964630 2023-12-18 0001964630 vste:PromissoryNoteEDFMember 2024-06-30 0001964630 2024-01-09 0001964630 vste:BackstopAgreementNaborsMember 2024-01-12 0001964630 vste:TermLoanBackstopAgreementNaborsMember 2024-06-30 0001964630 vste:ARENAMember ifrs-full:LoansAndReceivablesCategoryMember 2023-02-13 0001964630 vste:ARENAMember ifrs-full:LoansAndReceivablesCategoryMember 2023-01-27 0001964630 vste:MabanaftMember vste:ProjekttragerMember ifrs-full:LoansAndReceivablesCategoryMember 2023-01-27 0001964630 vste:AustralianFederalGovernmentMember ifrs-full:LoansAndReceivablesCategoryMember 2023-01-27 0001964630 srt:MinimumMember 2023-07-01 2024-06-30 0001964630 srt:MaximumMember 2023-07-01 2024-06-30 0001964630 vste:MabanaftMember 2024-02-01 2024-02-29 0001964630 vste:SiliconAuroraMember 2022-06-01 2022-06-30 0001964630 vste:ConsultingFeesMember 2023-07-01 2024-06-30 0001964630 vste:ConsultingFeesMember 2022-07-01 2023-06-30 0001964630 vste:ConsultingFeesMember 2021-07-01 2022-06-30 0001964630 vste:MarginFeesMember 2023-07-01 2024-06-30 0001964630 vste:MarginFeesMember 2022-07-01 2023-06-30 0001964630 vste:MarginFeesMember 2021-07-01 2022-06-30 0001964630 vste:CSIROMember 2023-07-01 2024-06-30 0001964630 vste:CSIROMember 2022-07-01 2023-06-30 0001964630 vste:CSIROMember 2021-07-01 2022-06-30 0001964630 vste:OtherMember 2023-07-01 2024-06-30 0001964630 vste:OtherMember 2022-07-01 2023-06-30 0001964630 vste:OtherMember 2021-07-01 2022-06-30 0001964630 ifrs-full:GoodsOrServicesTransferredAtPointInTimeMember 2023-07-01 2024-06-30 0001964630 ifrs-full:GoodsOrServicesTransferredAtPointInTimeMember 2022-07-01 2023-06-30 0001964630 ifrs-full:GoodsOrServicesTransferredAtPointInTimeMember 2021-07-01 2022-06-30 0001964630 ifrs-full:GoodsOrServicesTransferredOverTimeMember 2023-07-01 2024-06-30 0001964630 ifrs-full:GoodsOrServicesTransferredOverTimeMember 2022-07-01 2023-06-30 0001964630 ifrs-full:GoodsOrServicesTransferredOverTimeMember 2021-07-01 2022-06-30 0001964630 vste:ARENAGrantMember 2023-07-01 2024-06-30 0001964630 vste:ARENAGrantMember 2022-07-01 2023-06-30 0001964630 vste:ARENAGrantMember 2021-07-01 2022-06-30 0001964630 vste:RDTaxCreditRecoveriesMember 2023-07-01 2024-06-30 0001964630 vste:RDTaxCreditRecoveriesMember 2022-07-01 2023-06-30 0001964630 vste:RDTaxCreditRecoveriesMember 2021-07-01 2022-06-30 0001964630 vste:ARENAGrantMember 2024-06-30 0001964630 vste:ARENAGrantMember 2023-06-30 0001964630 vste:ConvertibleNotesRealisedLossMember 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNotesRealisedLossMember 2022-07-01 2023-06-30 0001964630 vste:ConvertibleNotesRealisedLossMember 2021-07-01 2022-06-30 0001964630 vste:ConvertibleNotesUnrealisedGainMember 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNotesUnrealisedGainMember 2022-07-01 2023-06-30 0001964630 vste:ConvertibleNotesUnrealisedGainMember 2021-07-01 2022-06-30 0001964630 vste:PromissoryNoteUnrealisedGainMember 2023-07-01 2024-06-30 0001964630 vste:PromissoryNoteUnrealisedGainMember 2022-07-01 2023-06-30 0001964630 vste:PromissoryNoteUnrealisedGainMember 2021-07-01 2022-06-30 0001964630 vste:WarrantsUnrealisedGainMember 2023-07-01 2024-06-30 0001964630 vste:WarrantsUnrealisedGainMember 2022-07-01 2023-06-30 0001964630 vste:WarrantsUnrealisedGainMember 2021-07-01 2022-06-30 0001964630 country:AU 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:DerivativeFinancialInstrumentsMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:DerivativeFinancialInstrumentsMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:DerivativeFinancialInstrumentsMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:ContractLiabilityMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:ContractLiabilityMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:ContractLiabilityMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:LeaseLiabilitiesMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:LeaseLiabilitiesMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:LeaseLiabilitiesMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:ShareOfLossEquityAccountedInvesteeMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:ShareOfLossEquityAccountedInvesteeMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:ShareOfLossEquityAccountedInvesteeMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:UnusedTaxLossesMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:UnusedTaxLossesMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:UnusedTaxLossesMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:ProvisionsAndAccrualsMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:ProvisionsAndAccrualsMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:ProvisionsAndAccrualsMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:PatentExpenditureMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:PatentExpenditureMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:PatentExpenditureMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:BlackholeExpenditureMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:BlackholeExpenditureMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:BlackholeExpenditureMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxAssetMember 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember us-gaap:ConvertibleDebtSecuritiesMember 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember us-gaap:ConvertibleDebtSecuritiesMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember us-gaap:ConvertibleDebtSecuritiesMember 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:PropertyPlantAndEquipmentMember 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:PropertyPlantAndEquipmentMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:PropertyPlantAndEquipmentMember 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:UnrealisedForeignExchangeGainsLossesMember 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:UnrealisedForeignExchangeGainsLossesMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:UnrealisedForeignExchangeGainsLossesMember 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:RightofuseAssetsMember 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:RightofuseAssetsMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:RightofuseAssetsMember 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember vste:PrepaidExpensesMember 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember vste:PrepaidExpensesMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember vste:PrepaidExpensesMember 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember 2023-07-01 2024-06-30 0001964630 vste:DeferredTaxLiabilityMember 2024-06-30 0001964630 vste:DeferredTaxAssetMember vste:DerivativeFinancialInstrumentsMember 2022-06-30 0001964630 vste:DeferredTaxAssetMember vste:DerivativeFinancialInstrumentsMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:DeferredIncomeMember 2022-06-30 0001964630 vste:DeferredTaxAssetMember vste:DeferredIncomeMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:DeferredIncomeMember 2023-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:LeaseLiabilitiesMember 2022-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:LeaseLiabilitiesMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:ShareOfLossEquityAccountedInvesteeMember 2022-06-30 0001964630 vste:DeferredTaxAssetMember vste:ShareOfLossEquityAccountedInvesteeMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:UnusedTaxLossesMember 2022-06-30 0001964630 vste:DeferredTaxAssetMember ifrs-full:UnusedTaxLossesMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxAssetMember vste:ProvisionsAndAccrualsMember 2022-06-30 0001964630 vste:DeferredTaxAssetMember vste:ProvisionsAndAccrualsMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxAssetMember 2022-06-30 0001964630 vste:DeferredTaxAssetMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember us-gaap:ConvertibleDebtSecuritiesMember 2022-06-30 0001964630 vste:DeferredTaxLiabilityMember us-gaap:ConvertibleDebtSecuritiesMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:PropertyPlantAndEquipmentMember 2022-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:PropertyPlantAndEquipmentMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:RightofuseAssetsMember 2022-06-30 0001964630 vste:DeferredTaxLiabilityMember ifrs-full:RightofuseAssetsMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember vste:PrepaidExpensesMember 2022-06-30 0001964630 vste:DeferredTaxLiabilityMember vste:PrepaidExpensesMember 2022-07-01 2023-06-30 0001964630 vste:DeferredTaxLiabilityMember 2022-06-30 0001964630 vste:DeferredTaxLiabilityMember 2022-07-01 2023-06-30 0001964630 vste:PublicWarrantsMember 2023-07-01 2024-06-30 0001964630 vste:PrivateWarrantsMember 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNotesAgCentralMember 2024-06-30 0001964630 vste:ConvertibleNotesAgCentralMember 2023-06-30 0001964630 vste:SeniorConvertibleNotesAgCentralAndNaborsLuxMember 2024-06-30 0001964630 vste:SeniorConvertibleNotesAgCentralAndNaborsLuxMember 2023-06-30 0001964630 vste:ShareholdersLoanAgCentralMember 2024-06-30 0001964630 vste:ShareholdersLoanAgCentralMember 2023-06-30 0001964630 vste:PromissoryNoteEDFMember 2023-06-30 0001964630 vste:BackstopAgreementNaborsMember 2024-06-30 0001964630 vste:BackstopAgreementNaborsMember 2023-06-30 0001964630 vste:PromissoryNoteEDFMember 2023-12-19 0001964630 vste:PromissoryNoteEDFMember 2023-12-19 2023-12-19 0001964630 vste:PromissoryNoteEDFMember 2023-07-01 2024-06-30 0001964630 vste:PromissoryNoteEDFMember 2022-07-01 2023-06-30 0001964630 vste:AverageEffectiveInterestRateMember vste:PromissoryNoteEDFMember 2024-06-30 0001964630 vste:BackstopAgreementNaborsMember 2023-10-19 0001964630 2023-10-19 0001964630 vste:BackstopAgreementAmendmentNaborsMember 2023-12-07 0001964630 vste:BackstopAgreementNaborsMember 2024-01-09 2024-01-09 0001964630 vste:ConvertibleNote3Member 2024-06-30 0001964630 vste:IssuanceTranche1Member vste:ConvertibleNote3Member 2024-06-30 0001964630 vste:IssuanceTranche2Member vste:ConvertibleNote3Member 2024-06-30 0001964630 vste:IssuanceTranche3Member vste:ConvertibleNote3Member 2024-06-30 0001964630 vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche1Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche2Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche3Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche4Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche5Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche6Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche7Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche8Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche9Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:IssuanceTranche10Member vste:ConvertibleNote4Member 2024-06-30 0001964630 vste:ConvertibleNote5Member 2024-06-30 0001964630 vste:IssuanceTranche1Member vste:ConvertibleNote5Member 2024-06-30 0001964630 vste:IssuanceTranche2Member vste:ConvertibleNote5Member 2024-06-30 0001964630 vste:SeniorConvertibleNoteMember 2024-06-30 0001964630 vste:IssuanceTranche1Member vste:SeniorConvertibleNoteMember 2024-06-30 0001964630 vste:IssuanceTranche2Member vste:SeniorConvertibleNoteMember 2024-06-30 0001964630 vste:IssuanceTranche3Member vste:SeniorConvertibleNoteMember 2024-06-30 0001964630 vste:IssuanceTranche4Member vste:SeniorConvertibleNoteMember 2024-06-30 0001964630 vste:IssuanceTranche5Member vste:SeniorConvertibleNoteMember 2024-06-30 0001964630 vste:ConvertibleNotesAgCentralAndNaborsLuxMember 2024-06-30 0001964630 vste:ConvertibleNotes34And5Member 2024-06-30 0001964630 vste:CouponInterestRateMember vste:ConvertibleNotes34And5Member 2024-06-30 0001964630 vste:ConvertibleNotes34And5Member 2023-07-01 2024-06-30 0001964630 vste:SeniorNotesInterestRateMember vste:SeniorConvertibleNoteMember 2024-06-30 0001964630 vste:SeniorConvertibleNoteMember 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNote3Member 2023-06-30 0001964630 vste:ConvertibleNote4Member 2023-06-30 0001964630 vste:ConvertibleNote5Member 2023-06-30 0001964630 vste:SeniorConvertibleNoteMember 2023-06-30 0001964630 vste:ConvertibleNotesAgCentralAndNaborsLuxMember 2023-06-30 0001964630 vste:ConvertibleNote3Member 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNote3Member 2022-07-01 2023-06-30 0001964630 vste:ConvertibleNote4Member 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNote4Member 2022-07-01 2023-06-30 0001964630 vste:ConvertibleNote5Member 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNote5Member 2022-07-01 2023-06-30 0001964630 vste:SeniorConvertibleNoteMember 2022-07-01 2023-06-30 0001964630 vste:ConvertibleNotesAgCentralAndNaborsLuxMember 2023-07-01 2024-06-30 0001964630 vste:ConvertibleNotesAgCentralAndNaborsLuxMember 2022-07-01 2023-06-30 0001964630 vste:AverageEffectiveInterestRateMember vste:ConvertibleNotesAgCentralAndNaborsLuxMember 2024-06-30 0001964630 vste:AverageEffectiveInterestRateMember vste:ConvertibleNotesAgCentralAndNaborsLuxMember 2023-06-30 0001964630 vste:ShareholderLoanAgCentralEnergyMember 2023-06-30 0001964630 vste:AverageEffectiveInterestRateMember vste:ShareholderLoanAgCentralEnergyMember 2024-06-30 0001964630 vste:AverageEffectiveInterestRateMember vste:ShareholderLoanAgCentralEnergyMember 2023-06-30 0001964630 vste:ShareholderLoanAgCentralEnergyMember 2023-07-01 2024-06-30 0001964630 vste:ShareholderLoanAgCentralEnergyMember 2022-07-01 2023-06-30 0001964630 vste:ShareholderLoanAgCentralEnergyMember 2021-07-01 2022-06-30 0001964630 vste:NaborsTransitionEnergyCorpMember 2023-07-01 2024-06-30 0001964630 vste:NaborsTransitionEnergyCorpMember 2022-07-01 2023-06-30 0001964630 vste:NeptuneMergerSubInc.Member 2023-07-01 2024-06-30 0001964630 vste:NeptuneMergerSubInc.Member 2022-07-01 2023-06-30 0001964630 vste:NWQHPPPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:NWQHPPPtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:SolarMethanol1PtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:SolarMethanol1PtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:VastSolarAuroraPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:VastSolarAuroraPtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:VastSolar1PtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:VastSolar1PtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:VastSolarConsultingPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:VastSolarConsultingPtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:VastEmployeeShareholdingsPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:VastEmployeeShareholdingsPtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:VastIntermediateHoldCoPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:VastIntermediateHoldCoPtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:VastAustraliaHoldCoPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:VastAustraliaHoldCoPtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:HyFuelSolarRefineryPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:HyFuelSolarRefineryPtyLtdMember 2022-07-01 2023-06-30 0001964630 vste:VastRenewablesHoldCoCorpMember 2023-07-01 2024-06-30 0001964630 vste:VastRenewablesHoldCoCorpMember 2022-07-01 2023-06-30 0001964630 vste:VastRenewablesManagementServicesLLCMember 2023-07-01 2024-06-30 0001964630 vste:VastRenewablesManagementServicesLLCMember 2022-07-01 2023-06-30 0001964630 vste:VastUSProjectsHoldCoCorpMember 2023-07-01 2024-06-30 0001964630 vste:VastUSProjectsHoldCoCorpMember 2022-07-01 2023-06-30 0001964630 vste:ElPasoProjectCoLLCMember 2023-07-01 2024-06-30 0001964630 vste:ElPasoProjectCoLLCMember 2022-07-01 2023-06-30 0001964630 vste:AustraliaAndUnitedStatesMember 2024-06-30 0001964630 vste:EDFAustraliaMember 2023-07-01 2024-06-30 0001964630 vste:EDFAustraliaMember 2022-07-01 2023-06-30 0001964630 vste:EDFAustraliaMember 2024-06-30 0001964630 vste:EDFAustraliaMember 2023-06-30 0001964630 vste:ReimbursementReceivableMember 2025-08-31 0001964630 vste:SiliconAuroraMember 2022-06-15 2022-06-15 0001964630 vste:SiliconAuroraMember 2022-06-15 0001964630 vste:SiliconAuroraMember 2022-07-31 0001964630 vste:DeferredConsiderationPayableMember vste:SiliconAuroraMember 2025-01-31 0001964630 vste:SiliconAuroraMember 2023-07-01 2024-06-30 0001964630 vste:SiliconAuroraMember 2024-06-30 0001964630 ifrs-full:GrossCarryingAmountMember ifrs-full:OfficeEquipmentMember 2023-06-30 0001964630 ifrs-full:GrossCarryingAmountMember ifrs-full:OfficeEquipmentMember 2022-06-30 0001964630 ifrs-full:GrossCarryingAmountMember ifrs-full:OfficeEquipmentMember 2023-07-01 2024-06-30 0001964630 ifrs-full:GrossCarryingAmountMember ifrs-full:OfficeEquipmentMember 2022-07-01 2023-06-30 0001964630 ifrs-full:GrossCarryingAmountMember ifrs-full:OfficeEquipmentMember 2024-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember ifrs-full:OfficeEquipmentMember 2023-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember ifrs-full:OfficeEquipmentMember 2022-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember ifrs-full:OfficeEquipmentMember 2023-07-01 2024-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember ifrs-full:OfficeEquipmentMember 2022-07-01 2023-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember ifrs-full:OfficeEquipmentMember 2024-06-30 0001964630 srt:OfficeBuildingMember 2024-06-30 0001964630 srt:OfficeBuildingMember 2023-06-30 0001964630 ifrs-full:LandMember 2024-06-30 0001964630 ifrs-full:LandMember 2023-06-30 0001964630 ifrs-full:GrossCarryingAmountMember vste:OfficeBuildingAndLandMember 2023-06-30 0001964630 ifrs-full:GrossCarryingAmountMember vste:OfficeBuildingAndLandMember 2022-06-30 0001964630 ifrs-full:GrossCarryingAmountMember vste:OfficeBuildingAndLandMember 2023-07-01 2024-06-30 0001964630 ifrs-full:GrossCarryingAmountMember vste:OfficeBuildingAndLandMember 2022-07-01 2023-06-30 0001964630 ifrs-full:GrossCarryingAmountMember vste:OfficeBuildingAndLandMember 2024-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember vste:OfficeBuildingAndLandMember 2023-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember vste:OfficeBuildingAndLandMember 2022-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember vste:OfficeBuildingAndLandMember 2023-07-01 2024-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember vste:OfficeBuildingAndLandMember 2022-07-01 2023-06-30 0001964630 ifrs-full:AccumulatedDepreciationAndAmortisationMember vste:OfficeBuildingAndLandMember 2024-06-30 0001964630 ifrs-full:NotLaterThanOneYearMember vste:OfficeBuildingAndLandMember 2024-06-30 0001964630 ifrs-full:NotLaterThanOneYearMember vste:OfficeBuildingAndLandMember 2023-06-30 0001964630 vste:LaterThanOneYearButNotLaterThanFiveYearsMember vste:OfficeBuildingAndLandMember 2024-06-30 0001964630 vste:LaterThanOneYearButNotLaterThanFiveYearsMember vste:OfficeBuildingAndLandMember 2023-06-30 0001964630 vste:OfficeBuildingAndLandMember 2024-06-30 0001964630 vste:OfficeBuildingAndLandMember 2023-06-30 0001964630 vste:FullyPaidOrdinarySharesMember 2024-06-30 0001964630 vste:FullyPaidOrdinarySharesMember 2023-06-30 0001964630 vste:FullyPaidOrdinarySharesFollowingCapitalReorganisationMember 2024-06-30 0001964630 vste:FullyPaidOrdinarySharesFollowingCapitalReorganisationMember 2023-06-30 0001964630 vste:IssuedToMEPShareholdersMember vste:MEPShareholdersMember 2024-06-30 0001964630 vste:IssuedToVASTEmployeesMember vste:VastEmployeesMember 2024-06-30 0001964630 vste:IssuedToAgCentralEnergyPtyLtdMember vste:AgCentralEnergyPtyLtdMember 2024-06-30 0001964630 vste:LegacyVASTSharesMember 2023-07-01 2024-06-30 0001964630 vste:LegacyVASTSharesMember 2024-06-30 0001964630 vste:SeniorConvertibleNotesAgCentralAndNaborsLuxMember 2023-07-01 2024-06-30 0001964630 vste:OrdinarySharesConvertedFromNETCClassACommonStockMember 2023-07-01 2024-06-30 0001964630 vste:NETCClassACommonStockMember 2023-07-01 2024-06-30 0001964630 vste:NETCClassFCommonStockMember 2024-06-30 0001964630 vste:ClassFCommonStockMember 2021-03-30 2021-03-30 0001964630 vste:ClassFCommonStockMember 2021-03-30 0001964630 vste:AcceleratedEarnbackSharesMember 2024-06-30 0001964630 vste:EarnbackSharesMember 2023-07-01 2024-06-30 0001964630 vste:OrdinarySharesConvertedFromFounderSharesMember 2023-07-01 2024-06-30 0001964630 vste:NaborsLuxMember 2023-07-01 2024-06-30 0001964630 vste:IssuedToAgCentralAndNaborsLuxMember 2023-07-01 2024-06-30 0001964630 vste:IssuedToGuggenheimSecuritiesMember 2023-07-01 2024-06-30 0001964630 vste:NETCMember 2024-06-30 0001964630 vste:SharesIssuableTriggeringEvent1Member 2024-06-30 0001964630 vste:SharesIssuableTriggeringEvent1Member 2023-07-01 2024-06-30 0001964630 vste:SharesIssuableTriggeringEvent2Member 2024-06-30 0001964630 vste:SharesIssuableTriggeringEvent2Member 2023-07-01 2024-06-30 0001964630 vste:SharesIssuableTriggeringEvent3Member 2024-06-30 0001964630 vste:SharesIssuableTriggeringEvent3Member 2023-07-01 2024-06-30 0001964630 ifrs-full:DiscountRateMeasurementInputMember 2023-07-01 2024-06-30 0001964630 vste:TermMatchedRiskFreeRateMeasurementInputMember 2023-07-01 2024-06-30 0001964630 vste:A4Member vste:NETCMember 2024-06-30 0001964630 vste:ManagementEquityPlanMember 2021-06-30 0001964630 vste:ManagementEquityPlanMember 2020-07-01 2021-06-30 0001964630 vste:ManagementEquityPlanMember srt:MaximumMember 2021-06-30 0001964630 vste:ManagementEquityPlanMember srt:MaximumMember 2020-07-01 2021-06-30 0001964630 vste:ManagementEquityPlanMember srt:MinimumMember 2021-06-30 0001964630 vste:ManagementEquityPlanMember srt:MinimumMember 2020-07-01 2021-06-30 0001964630 vste:ManagementEquityPlanMember 2023-12-18 0001964630 vste:ManagementEquityPlanMember 2023-07-01 2024-06-30 0001964630 vste:IssuedToVASTEmployeesMember vste:VastEmployeesMember 2023-12-18 0001964630 ifrs-full:WarrantsMember ifrs-full:Level1OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2024-06-30 0001964630 ifrs-full:WarrantsMember ifrs-full:Level1OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2023-06-30 0001964630 vste:NETCEarnoutsMember ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2024-06-30 0001964630 vste:NETCEarnoutsMember ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2023-06-30 0001964630 vste:DerivativeLiabilitiesPromissoryNoteMember ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2024-06-30 0001964630 vste:DerivativeLiabilitiesPromissoryNoteMember ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2023-06-30 0001964630 vste:DerivativeLiabilitiesConvertibleNotesAndSeniorConvertibleNotesMember ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2024-06-30 0001964630 vste:DerivativeLiabilitiesConvertibleNotesAndSeniorConvertibleNotesMember ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2023-06-30 0001964630 vste:BlackScholesFormulaMember ifrs-full:InterestRateMeasurementInputMember 2024-06-30 0001964630 vste:BlackScholesFormulaMember ifrs-full:HistoricalVolatilityForSharesMeasurementInputMember 2024-06-30 0001964630 ifrs-full:HistoricalVolatilityForSharesMeasurementInputMember 2023-06-30 0001964630 ifrs-full:HistoricalVolatilityForSharesMeasurementInputMember 2024-06-30 0001964630 ifrs-full:HistoricalVolatilityForSharesMeasurementInputMember 2022-07-01 2023-06-30 0001964630 ifrs-full:HistoricalVolatilityForSharesMeasurementInputMember 2023-07-01 2024-06-30 0001964630 ifrs-full:InterestRateMeasurementInputMember 2023-06-30 0001964630 ifrs-full:InterestRateMeasurementInputMember 2024-06-30 0001964630 ifrs-full:InterestRateMeasurementInputMember 2023-07-01 2024-06-30 0001964630 ifrs-full:InterestRateMeasurementInputMember 2022-07-01 2023-06-30 0001964630 ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2022-06-30 0001964630 vste:DerivativeLiabilitiesPromissoryNoteMember ifrs-full:Level3OfFairValueHierarchyMember 2023-07-01 2024-06-30 0001964630 vste:DerivativeLiabilitiesSeniorConvertibleNotesMember ifrs-full:Level3OfFairValueHierarchyMember 2023-07-01 2024-06-30 0001964630 vste:DerivativeLiabilitiesConvertibleNotesMember ifrs-full:Level3OfFairValueHierarchyMember 2023-07-01 2024-06-30 0001964630 vste:DerivativeLiabilitiesConvertibleNotesAndSeniorConvertibleNotesMember ifrs-full:Level3OfFairValueHierarchyMember 2023-07-01 2024-06-30 0001964630 ifrs-full:Level3OfFairValueHierarchyMember ifrs-full:FinancialLiabilitiesAtAmortisedCostCategoryMember 2024-06-30 0001964630 ifrs-full:Level3OfFairValueHierarchyMember 2023-06-30 0001964630 ifrs-full:Level3OfFairValueHierarchyMember 2023-07-01 2024-06-30 0001964630 ifrs-full:Level3OfFairValueHierarchyMember 2024-06-30 0001964630 vste:BlackScholesFormulaMember ifrs-full:HistoricalVolatilityForSharesMeasurementInputMember 2023-12-18 0001964630 vste:ConvertibleNotes34And5Member ifrs-full:InterestRateMeasurementInputMember 2023-12-18 0001964630 vste:SeniorConvertibleNoteMember ifrs-full:InterestRateMeasurementInputMember 2023-12-18 0001964630 ifrs-full:CurrencyRiskMember 2024-06-30 0001964630 ifrs-full:CurrencyRiskMember 2023-06-30 0001964630 vste:PromissoryNoteMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:PromissoryNoteMember vste:NotLaterThanTwoMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:PromissoryNoteMember vste:LaterThanTwoMonthsAndNotLaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:PromissoryNoteMember vste:LaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:BackstopAgreementNaborsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:BackstopAgreementNaborsMember vste:NotLaterThanTwoMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:BackstopAgreementNaborsMember vste:LaterThanTwoMonthsAndNotLaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:BackstopAgreementNaborsMember vste:LaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:NotLaterThanTwoMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:LaterThanTwoMonthsAndNotLaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:LaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2024-06-30 0001964630 vste:ConvertibleNotesMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:ConvertibleNotesMember vste:NotLaterThanTwoMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:ConvertibleNotesMember vste:LaterThanTwoMonthsAndNotLaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:ConvertibleNotesMember vste:LaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:ShareholdersLoanAgCentralMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:ShareholdersLoanAgCentralMember vste:NotLaterThanTwoMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:ShareholdersLoanAgCentralMember vste:LaterThanTwoMonthsAndNotLaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:ShareholdersLoanAgCentralMember vste:LaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:NotLaterThanTwoMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:LaterThanTwoMonthsAndNotLaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:LaterThanThirtySixMonthsMember ifrs-full:LiquidityRiskMember 2023-06-30 0001964630 vste:EDFJDAMember 2023-12-07 0001964630 vste:EDFJDAMember 2023-12-07 2023-12-07 0001964630 2023-12-07 0001964630 vste:NETCClassACommonStockMember 2024-06-30 0001964630 vste:BackstopCommitmentFeeMember 2024-06-30 0001964630 vste:NETCMember 2023-12-18 0001964630 vste:IssuedToSettleTransactionExpensesMember 2023-02-14 0001964630 vste:OrdinarySharesNETCSponsorMember 2023-07-01 2024-06-30 0001964630 vste:AgCentralEnergyPtyLtdMember 2024-06-30 0001964630 vste:NaborsLuxMember 2024-06-30 0001964630 vste:NaborsLuxAndAGCentralEnergyMember 2024-06-30 0001964630 vste:PIPEFinancingMember vste:AgCentralEnergyPtyLtdMember 2023-07-01 2024-06-30 0001964630 vste:PIPEFinancingMember vste:NaborsLuxMember 2023-07-01 2024-06-30 0001964630 vste:PIPEFinancingMember 2023-07-01 2024-06-30 0001964630 vste:PromissoryNoteEDFMember 2023-12-18 0001964630 vste:IssuedToLegacyVastShareholdersMember 2023-02-14 0001964630 vste:IssuedToOtherMember 2023-02-14 0001964630 vste:IssuedToNETCInitialStockholdersMember 2023-02-14 0001964630 vste:IssuedToAgCentralAndNaborsLuxMember 2023-02-14 0001964630 2023-02-14 0001964630 vste:AgCentralEnergyPtyLtdMember ifrs-full:JointControlOrSignificantInfluenceMember 2024-06-30 0001964630 vste:AgCentralEnergyPtyLtdMember ifrs-full:JointControlOrSignificantInfluenceMember 2023-06-30 0001964630 vste:AgCentralEnergyPtyLtdMember ifrs-full:JointControlOrSignificantInfluenceMember 2022-06-30 0001964630 vste:AgCentralPtyLtdMember ifrs-full:JointControlOrSignificantInfluenceMember 2024-06-30 0001964630 vste:AgCentralPtyLtdMember ifrs-full:JointControlOrSignificantInfluenceMember 2023-06-30 0001964630 vste:AgCentralPtyLtdMember ifrs-full:JointControlOrSignificantInfluenceMember 2022-06-30 0001964630 vste:NaborsIndustriesLtd.Member ifrs-full:JointControlOrSignificantInfluenceMember 2024-06-30 0001964630 vste:NaborsIndustriesLtd.Member ifrs-full:JointControlOrSignificantInfluenceMember 2023-06-30 0001964630 vste:NaborsIndustriesLtd.Member ifrs-full:JointControlOrSignificantInfluenceMember 2022-06-30 0001964630 ifrs-full:OtherRelatedPartiesMember 2023-07-01 2024-06-30 0001964630 ifrs-full:OtherRelatedPartiesMember 2022-07-01 2023-06-30 0001964630 ifrs-full:OtherRelatedPartiesMember 2021-07-01 2022-06-30 0001964630 ifrs-full:KeyManagementPersonnelOfEntityOrParentMember 2023-07-01 2024-06-30 0001964630 ifrs-full:KeyManagementPersonnelOfEntityOrParentMember 2022-07-01 2023-06-30 0001964630 ifrs-full:KeyManagementPersonnelOfEntityOrParentMember 2021-07-01 2022-06-30 0001964630 vste:RelatedPartyNaborsLux2S.a.r.1.Member 2024-06-30 0001964630 vste:RelatedPartyNaborsLux2S.a.r.1.Member 2023-06-30 0001964630 vste:RelatedPartyCapitalAirportGroupMember 2024-06-30 0001964630 vste:RelatedPartyCapitalAirportGroupMember 2023-06-30 0001964630 vste:RelatedPartyLeaseArrangementMember 2023-07-01 2024-06-30 0001964630 vste:RelatedPartyLeaseArrangementMember 2022-07-01 2023-06-30 0001964630 ifrs-full:JointVenturesWhereEntityIsVenturerMember 2024-06-30 0001964630 ifrs-full:JointVenturesWhereEntityIsVenturerMember 2023-06-30 0001964630 vste:ShareholderMember 2024-06-30 0001964630 vste:ShareholderMember 2023-06-30 0001964630 vste:ConvertibleNote3Member vste:ShareholderMember 2024-06-30 0001964630 vste:ConvertibleNote3Member vste:ShareholderMember 2023-06-30 0001964630 vste:ConvertibleNote4Member vste:ShareholderMember 2024-06-30 0001964630 vste:ConvertibleNote4Member vste:ShareholderMember 2023-06-30 0001964630 vste:ConvertibleNote5Member vste:ShareholderMember 2024-06-30 0001964630 vste:ConvertibleNote5Member vste:ShareholderMember 2023-06-30 0001964630 vste:SeniorConvertibleNoteMember vste:ShareholderMember 2024-06-30 0001964630 vste:SeniorConvertibleNoteMember vste:ShareholderMember 2023-06-30 0001964630 ifrs-full:LongtermBorrowingsMember 2024-06-30 0001964630 ifrs-full:LongtermBorrowingsMember 2023-06-30 0001964630 ifrs-full:LongtermBorrowingsMember 2021-06-30 0001964630 ifrs-full:LeaseLiabilitiesMember 2021-06-30 0001964630 ifrs-full:LongtermBorrowingsMember 2021-07-01 2022-06-30 0001964630 ifrs-full:LeaseLiabilitiesMember 2021-07-01 2022-06-30 0001964630 ifrs-full:LongtermBorrowingsMember 2022-06-30 0001964630 ifrs-full:LeaseLiabilitiesMember 2022-06-30 0001964630 ifrs-full:LongtermBorrowingsMember 2022-07-01 2023-06-30 0001964630 ifrs-full:LeaseLiabilitiesMember 2022-07-01 2023-06-30 0001964630 ifrs-full:LeaseLiabilitiesMember 2023-06-30 0001964630 ifrs-full:LongtermBorrowingsMember 2023-07-01 2024-06-30 0001964630 ifrs-full:LeaseLiabilitiesMember 2023-07-01 2024-06-30 0001964630 vste:AgCentralEnergyPtyLtdMember ifrs-full:LongtermBorrowingsMember 2023-07-01 2024-06-30 0001964630 vste:AgCentralEnergyPtyLtdMember ifrs-full:LeaseLiabilitiesMember 2023-07-01 2024-06-30 0001964630 vste:NaborsLuxMember ifrs-full:LongtermBorrowingsMember 2023-07-01 2024-06-30 0001964630 vste:NaborsLuxMember ifrs-full:LeaseLiabilitiesMember 2023-07-01 2024-06-30 0001964630 ifrs-full:LeaseLiabilitiesMember 2024-06-30

美国

证券交易委员会

华盛顿特区20549

形式 20-F

(标记一)

O 根据1934年证券交易所法第12(b)或(g)条的登记声明

或

X 根据1934年证券交易法第13或15(d)条提交的年度报告

截至本财政年度止6月30日 , 2024

或

O 根据1934年证券交易法第13或15(d)条提交的过渡报告

或

O 壳牌公司根据1934年证券交易法第13或15(d)条提交的报告

委员会文件号: 001-41891

广阔可再生能源有限公司

(注册人章程中规定的确切名称)

不适用

(注册人姓名英文译本)

澳大利亚

(注册成立或组织的司法管辖权)

7.02套房 , 沃克街124号 ,

北悉尼 , 新南威尔士州2060 ,

澳大利亚

(主要行政办公室地址)

亚历克·沃 , 7.02套房

沃克街124号 ,

北悉尼 , 新南威尔士州2060 ,

澳大利亚

+61 2 4072 2889

(公司联系人姓名、电话、电子邮件和/或传真号码及地址)

根据该法第12(B)条登记或将登记的证券:

每个班级的标题 交易

符号

上的每个交易所的名称

哪些注册

普通股,无面值 VSTE 纳斯达克股市有限责任公司 凭证,每份完整凭证可按每股11.50美元的行使价行使一股普通股 VSTEW 纳斯达克股市有限责任公司

根据该法第12(G)条登记或将登记的证券: 没有一

根据该法第15(D)条负有报告义务的证券: 没有一

注明截至公司报告涵盖期间结束时发行人每类资本或普通股的已发行股份数量:截至2024年6月30日,发行人已 29,973,504 已发行普通股。

如果注册人是证券法规则405中定义的知名经验丰富的发行人,请用复选标记表示。是 O 不是 X

如果本报告是年度报告或过渡报告,则通过复选标记表明注册人是否不需要根据1934年证券交易法第13条或第15(d)条提交报告。是的 O 不是 X

注-勾选上述复选框不会解除根据1934年《证券交易法》第13或15(D)条要求提交报告的任何注册人在这些条款下的义务。

用复选标记表示注册人(1)是否在过去12个月内(或注册人被要求提交此类报告的较短时间内)提交了1934年《证券交易法》第13条或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类提交要求。是 X 没有 O

用复选标记表示注册人是否在过去12个月内(或在注册人被要求提交此类文件的较短时间内)以电子方式提交了根据S-T规则第405条(本章232.405节)要求提交的每个交互数据文件。是 X 没有 O

用复选标记表示注册者是大型加速文件服务器、加速文件服务器、非加速文件服务器还是新兴成长型公司。请参阅《交易法》第12b-2条规则中“大型加速申报公司”、“加速申报公司”和“新兴成长型公司”的定义。

大型加速文件服务器 O 加速文件管理器 O 非加速文件服务器 X 新兴成长型公司 X

如果一家新兴成长型公司按照美国公认会计原则编制其财务报表,用勾号表示注册人是否已选择不使用延长的过渡期来遵守†根据交易所法案第13(A)节提供的任何新的或修订的财务会计准则。 O

† 新的或修订的财务会计准则是指财务会计准则委员会在2012年4月5日之后发布的对其会计准则编纂的任何更新。

用复选标记表示注册人是否提交了一份报告,证明其管理层根据《萨班斯-奥克斯利法案》(《美国联邦法典》第15编,第7262(B)节)第404(B)条对其财务报告的内部控制的有效性进行了评估,该评估是由编制或发布其审计报告的注册会计师事务所进行的。 O

如果证券是根据该法第12(B)条登记的,应用复选标记表示登记人的财务报表是否反映了对以前发布的财务报表的错误更正。 O

用复选标记表示这些错误更正中是否有任何重述需要对注册人的任何执行人员在相关恢复期间根据第240.10D-1(B)条收到的基于激励的补偿进行恢复分析。 O

用复选标记表示注册人在编制本文件所包括的财务报表时使用了哪种会计基础:

O 美国公认会计原则 X 国际财务报告准则 国际会计准则委员会发布

O 其他

如果在回答前一个问题时勾选了“其他”,请用勾号表示登记人选择遵循哪个财务报表项目。项目17 O 项目18 O

如果这是一份年度报告,请用复选标记表示注册人是否为空壳公司(如《交易法》第12b-2条所定义)。是 O **编号: X

目录

关于这份年报

除文意另有所指或本年度报告(“年度报告”或“报告”)另有说明外,“远大”、“本公司”及“本公司”均指远大再生能源有限公司及其合并附属公司作为一个合并实体。本年度报告中提及的所有“资本重组”系指根据日期为2023年2月14日的企业合并协议(于2023年10月19日修订的“企业合并协议”及据此拟进行的交易,“资本重组”)由纳伯斯能源收购公司、特拉华州一家公司(“NETC”)、Vavast和SPAC合并子公司、特拉华州一家海王星合并子公司、特拉华州一家特拉华州公司和本公司的全资直接子公司(“合并子公司”)、纳博斯能源转换赞助商有限责任公司以及之间达成的交易。一家特拉华州有限责任公司(“NETC发起人”)(仅就第5.20、7.10(A)和7.16条)和Nabors Industries Ltd.(“Nabors”)(仅就第7.8(D)和7.18条),据此,除其他事项外,并在符合其中所载条款和条件的情况下,合并子公司与NETC合并并并入NETC(“合并”),随着纳斯达克继续作为尚存的法团及本公司的全资直接附属公司(“尚存公司”),本公司成为在纳斯达克上市的公司(“VSTE”及“VSTEW”),上市编号为“VSTE”及“VSTEW”。

某些已定义的术语

本年度报告中使用的以下术语具有以下含义:

“加速赚回股份”是指根据Nabors支持协议,Vast在合并中向NETC发起人发行的1,500,000股普通股,作为部分赚回股份的加速;

“AgCentral”指AgCentral Energy Pty Ltd.,澳大利亚自营股份有限公司;

“AgCentral贷款协议”是指Vast与AgCentral之间的贷款协议,AgCentral贷款是根据该协议提供的。

“AgCentral贷款”指AgCentral在生效时间之前持有的Vast债务;“AgCentral认购协议”指Vast和AgCentral于2023年2月14日签订的认购协议;

“ASIC”指的是澳大利亚证券和投资委员会;

“ASIO”适用于《1979年澳大利亚安全情报组织法》(Cth);

“ASX”指澳大利亚证券交易所有限公司;

“ASX上市规则”是ASX的交易所上市规则。

“工厂平衡”是指发电厂输送能源所需的所有支持部件和辅助系统,发电机组本身除外;

“BCA修正案”是指NETC、NETC赞助商、Vast和Merger Sub于2023年10月19日对业务合并协议的修正案和豁免;

“BESS”是指电池储能系统;

“资本重组”指的是业务合并协议中设想的交易;

“业务合并协议”指的是NETC、Merger Sub、Vast、NETC发起人和Nabors之间于2023年2月14日签署的某些业务合并协议,经BCA修正案修订;

“MAG”指首都机场集团;

“堪培拉认购协议”指的是Vast与MAG于2023年9月18日签订的认购协议,并于2023年12月13日修订;

“堪培拉认购”是指MAG认购并购买堪培拉认购协议规定的最多数量的普通股,以换取购买价格,并按照其中规定的条款和条件;

“关闭”是指资本重组的关闭;

“截止日期”至2023年12月18日;

“代码”适用于经修订的1986年美国国税法;

“宪法”指的是广大的宪法;

“可转换融资”是指向AgCentral和Nabors Lux私募发行高级可转换票据,总购买价格为1000万美元;

“公司法”适用于《2001年澳大利亚公司法》(Cth);

“MPS”是集中式太阳能热能发电;

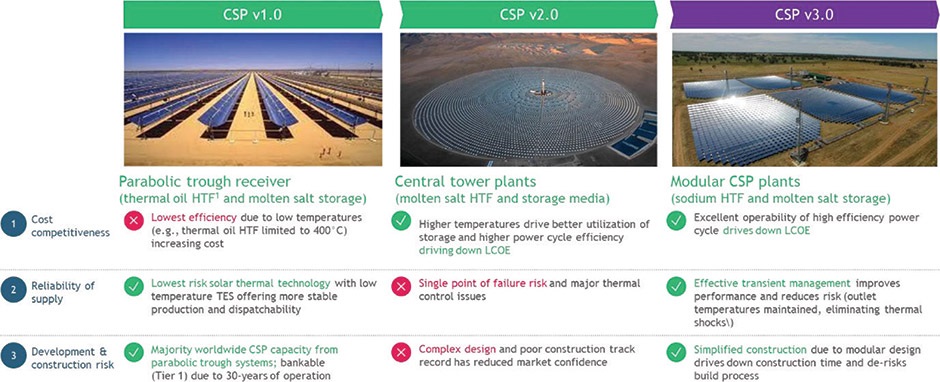

“CSPv3.0”指的是该公司的新发电技术,该技术将Parabolic Trough MPS系统的模块化和可靠性优势与Central Tower MPS系统的规模经济相结合,并提供具有成本竞争力、可靠且高效的MPS。

“CSP 1.0”或“第一代CSP系统”是指槽式CSP系统;

“MPS 2.0”或“第二代MPS系统”指的是中央塔式MPS系统;

“CST”是指集中的太阳热能;

“DGCL”适用于特拉华州普通公司法;

“DT”指的是存托信托公司;

“赚回股份”是指在赚回期内实现某些股价目标后可能向NETC发起人发行的最多2,400,000股普通股;

“收益期”是指截止日期后七十(70)天至截止日期五周年之间的时期;

“盈利股份”是指合资格大股东在盈利期内有资格收到的总计最多2,799,999股额外普通股;

“EDF”指的是EDF Australia Pacific Pty Ltd;

“EDF票据”是指根据EDF票据购买协议,Vast HoldCo于2023年12月18日向EDF发行的本金总额为10,000,000欧元的可交换答应票据;

“EDF票据购买协议”是公司、Vast HoldCo和EDF于2023年12月7日签订的票据购买协议;

“有效时间”指合并的有效时间;

“EGC”指《证券法》第2(a)(19)条定义的新兴成长型公司;

“合格大股东”指普通股持有人(在考虑根据票据持有人支持和贷款终止协议进行的现有AgCentral债务转换以及EMEA股份转换后)生效时间之前;前提是,任何人在有效时间之前仅因完成可转换融资或PIPE Finance应为该等普通股的合格大股东;

“总承包”指的是工程、采购和施工;

“股权认购”是指Nabors Lux ' s和AgCentral认购和购买股权认购协议规定的最多数量的普通股,以换取购买价格,并按照其中规定的条款和条件;

“股权认购协议”指AgCentral认购协议和Nabors Lux认购协议;

“ESG”指的是环境、社会和治理;

“交易法”是指经修订的1934年证券交易法;

“现有Vast可转换票据”是指AgCentral在生效时间之前持有的Vast可转换票据;

“融资”是指可转换融资、股权认购、增量融资和PIPE融资的统称;

“FIRB”指澳大利亚外国投资审查委员会;

“创始人股份”指的是NETC F类普通股、NETC F类普通股转换后可发行的NETC b类普通股以及NETC b类普通股转换后可发行的NETC A类普通股;

“MAG不赎回协议”是该协议 首都机场集团和Nabors Lux同意发行股票。

“古根海姆证券”指古根海姆证券有限责任公司;

“HTF”指的是热传递液;

“IASB”是国际会计准则理事会;

“IEA”指国际能源署;

“IEP”是指独立能源生产商;

“IFRS”是国际会计准则理事会“IASB”发布的国际财务报告准则;

“增量资金”是指Nabors Lux向Vast支付的250万美元购买价,作为根据十月票据认购协议发行的优先可转换票据的代价;

“增量融资承诺费”指的是Vast根据Nabors后备协议向Nabors Lux发行的350,000股普通股;

“IRS”指美国国税局;

“ICT”是投资税收抵免;

“就业法案”是针对2012年《快速启动我们的商业初创法案》的;

“JSS示范工厂”指的是Jemalong太阳能站,从2018年初运营到2020年退役;

“LCOE”是为了拉平能源成本;

“遗产大股东”指的是遗产大股东的前持有者;

“遗留Vast股份”是指在收盘前存在的Vast资本中的所有股份;

“书面协议”是指NETC、其高级职员和董事、NETC赞助商和Nabors Lux之间日期为2021年11月16日的书面协议;

“欧洲环保局契约”是针对2020年7月30日或前后签订的Vast管理股权计划契约,并于2023年2月14日修订;

“EMEA De-SPAC侧契约”指Vast的管理股权计划De-SPAC侧契约,日期为2023年2月14日或前后;

“欧洲环保局股份”是指欧洲环保局股份转换前根据欧洲环保局契约授予的所有股份;

“合并”是指Merger Sub与NETC合并,NETC作为Vast的全资直接子公司在合并后继续存在;

“Merger Sub”是Neptune Merger Sub,Inc.,特拉华州公司;

“合并子公司普通股”是指合并子公司每股面值0.0001美元的普通股;

“Nabors”指Nabors Industries Ltd.,百慕大豁免公司;

“Nabors Backstop”是指Nabors根据Nabors Backstop协议以每股10.20美元的购买价格购买普通股的1000万美元承诺;

“Nabors Backstop协议”指Vast和Nabors Lux于2023年10月19日签署的Backstop协议,并于2023年12月8日修订;

“Nabors Corporate”指Nabors Corporate Services,Inc.,一家特拉华州公司。

“Nabors Lux”属于Nabors Lux 2 S.a.r. l,卢森堡私人有限责任公司(société à responsabilité limitée);

“Nabors Lux认购协议”是由Vast和Nabors Lux于2023年2月14日签订的认购协议;

“纳斯达克”指纳斯达克证券市场有限责任公司。

“纳斯达克上市规则”是指纳斯达克的交易所上市规则;

“NEM”指的是澳大利亚国家电力市场;

“NETC”是Nabors Energy Transition Corp.,特拉华州公司;

“NETC董事会”指NETC董事会;

“NETC宪章”指的是NETC第二次修订和重述的公司注册证书,日期为2023年5月12日;

“NETC A类普通股”是指在资本重组完成之前NETC的A类普通股,每股面值0.0001美元;

“NETC b类普通股”是指在资本重组完成之前NETC的b类普通股,每股面值0.0001美元;

“NETC F类普通股”是指在资本重组完成之前NETC的F类普通股,每股面值0.0001美元;

“NETC普通股”是指NETC A类普通股、NETC F类普通股和NETC b类普通股的统称;

“NETC独立董事”指科琳·卡尔霍恩、玛丽亚·耶莱斯库·德雷福斯和詹妮弗·吉尔·罗伯茨;

“NETC初始股东”是指NETC F类普通股的前股东,其中包括NETC发起人和NETC的独立董事;

“NETC IPO”是指NETC首次公开发行NETC单位,于2021年11月18日完成;

“NETC管理层”指的是NETC的前任官员和董事;

“NETC优先股”是指NETC在资本重组完成之前的优先股,每股面值0.0001美元;

“NETC私募股权认购证”是指在NETC IPO结束同时向Nabors Lux、NETC的某些独立董事和私募中的某些其他各方发行的NETC认购证;

“NETC公开股”是指在NETC IPO中作为NETC单位的一部分出售的NETC A类普通股股份(无论是在NETC IPO中还是之后在公开市场上购买的),这些股票可能会被赎回;

“NETC公众股股东”指原NETC公众股股东;

“NETC公开招股说明书”是指在NETC IPO中作为NETC单位的一部分出售的NETC招股说明书(无论是在NETC IPO中还是此后在公开市场上购买的);

“NETC特别会议”是指NETC股东特别会议,以批准合并和资本重组及其任何延期或延期等事项;

“NETC Sponsor”指的是Nabors Energy Transition Sponsor LLC,一家特拉华州有限责任公司;“NETC股东”指的是NETC初始股东和NETC公众股东;

“NETC单位”是指在NETC IPO中出售的NETC单位,每个单位包括一股NETC A类普通股和一份NETC公开募股的一半;

“NETC基金单位持有人”指的是NETC基金单位的前持有人;

“NETC认购证”是指NETC私募认购证和NETC公开认购证的统称;

“NETC令状协议”是指原始私人令状协议和原始公共令状协议的统称;

“NETC证持有人”指的是NETC证的前持有人;

“NETV”指Nabors Energy Transition Ventures,LLC,一家特拉华州有限责任公司;

“票据持有人支持和贷款终止协议”是由Vast和AgCentral签署的日期为2023年2月14日的特定书面协议;

“票据认购协议”是指公司与AgCentral和Nabors Lux各自于2023年2月14日签订的票据认购协议,根据该协议,Nabors Lux和AgCentral各自同意认购和购买最多500万美元(或本金总额1000万美元)的高级可转换票据;

“NISE”指的是IEA的净零排放情景;

“十月协议”是指《Nabors Backstop协议》、《BCA修正案》、《支持协议修正案》和《十月票据认购协议》;

“十月票据认购协议”指Vast和Nabors Lux于2023年10月19日签订的票据认购协议,涉及购买250万美元高级可转换票据;

“OEM”是对原始设备制造的;

“普通股”是指Vast资本中的普通股;

“原始私人令状协议”是指NETC与大陆股票转让与信托公司(作为令状代理人)之间于2021年11月16日签订的私人令状协议;

“原始公开许可证协议”是指NETC与大陆股票转让与信托公司(作为授权代理人)之间于2021年11月16日签订的公开许可证协议;

“O & M”指的是运营和维护;

“PHES”是抽水蓄能;

“PIPE融资”是指与资本重组有关的向AgCentral和Nabors Lux私募发行普通股,收购价为每股10.20美元,总收购价为3000万美元(在每种情况下,从Nabors Lux和AgCentral收到的收益(如适用)减少一美元,根据各自的票据认购协议和十月票据认购协议);

“PIPE股份”是指PIPE融资中发行的普通股;

“PPA”是指电力购买协议;

“先前的NETC章程”指的是NETC修订和重述的公司注册证书,日期为2021年11月16日;

“私募股权凭证”是指NETC私募股权凭证在生效时间自动转换成的私募股权凭证;

“公开招股说明书”指的是NETC公开招股说明书在生效时间自动转换成的招股说明书;

“PV”是指太阳能发电系统;

“PTC”是生产税收抵免;

“P50”是指一年内超过50%的可能性的年度发电量水平;

“P90”是指一年内超过90%的可能性的年度发电量水平;

“赎回股份”是指NETC公众股东已根据NETC章程有效行使其赎回权的NETC A类普通股股份;

“RRA各方”是指公司以外的列为股东和登记权协议签署方的各方;

“SAF”是指可持续航空燃料;

“萨班斯-奥克斯利法案”指2002年萨班斯-奥克斯利法案;

“SEC”指美国证券交易委员会;

“证券法”是指经修订的1933年证券法;

“优先可转换票据”是指可转换融资中发行的优先可转换票据以及根据十月票据认购协议发行的优先可转换票据;

“GS”指的是蒸汽发生系统;

“股东和登记权协议”是指公司及其各方于2023年12月18日签订的股东和登记权协议;

“SM 1”或“太阳能甲醇1”是一个每天20吨的太阳能甲醇示范设施,该设施将与VS 1共存并部分由VS 1提供动力;

“分拆调整”是指在EP股份转换和现有AgCentral债务转换后立即发生的普通股转换(无论是通过分拆还是合并),其中在该调整后立即发行的普通股总数为20,499,999;

“STEPS”是指IEA规定的能源政策情景;

“支持协议”是指NETC、NETC赞助商、Vast、Nabors Lux和NETC独立董事于2023年2月14日签署的特定协议书,并经支持协议修正案修订;

“支持协议修正案”是指NETC赞助商、NETC、Vast、Nabors Lux和NETC独立董事于2023年10月19日签署的支持协议第1号修正案;

“TES”指的是热能存储;

“交易日”指普通股在普通股当时交易的主要证券交易所或证券市场实际交易的任何一天;

“触发事件I”是指收益期内任何三十(30)个连续交易日期间内任何二十(20)个交易日内,一股普通股在当时普通股上市的交易所报价的成交量加权平均收盘价大于或等于12.50美元的日期;

“触发事件II”是指收益期内任何三十(30)个连续交易日期间内任何二十(20)个交易日内,一股普通股在当时普通股上市的交易所报价的成交量加权平均收盘价大于或等于15.00美元的日期;

“触发事件III”是指收益期内任何三十(30)个连续交易日期间内任何二十(20)个交易日内,一股普通股在当时普通股上市的交易所报价的成交量加权平均收盘价大于或等于17.50美元的日期;

“触发事件IV”是指根据有关采购南澳大利亚奥古斯塔港30 MW/288兆瓦/小时集中太阳能发电项目的合同发出继续通知的日期(由Vast Board真诚确定);

“触发事件”是指触发事件I、触发事件II、触发事件III和触发事件IV,统称;

“信托账户”是指持有NETC IPO和NETC私募认购证同期私募收益(包括之前未释放给NETC用于缴税的利息)的信托账户;

“美国公认会计原则”是指美国普遍接受的会计原则;

“Vast Board”指Vast董事会;

“大董事”指的是大董事;

“Vast HoldCo”指Vast Intermediate HoldCo Pty Ltd,该公司的直接全资子公司;

“大额认购证”是指购买一整股普通股的认购证,包括私募认购证和公开认购证;

“大股东”是指普通股持有人;

“VS 1”或“Vast Solar 1”指的是位于南澳大利亚州奥古斯塔港的30 MW / 288 MWh参考太阳能发电厂;

“VS 2”或“Vast Solar 2”适用于昆士兰西北混合电力项目,这是一个50 MW混合基荷MPS/PV/BESS/天然气项目,位于芒特Isa;

“VWAP”是指成交量加权平均价格;以及

“1414 Degrees”指1414 Degrees Limited。

财务资料的列报

除非另有说明,Vast的财务信息是根据国际会计准则理事会(“IASB”)颁布的国际财务报告准则(“IFRS”)编制的。由于四舍五入,本报告中列出的某些数字可能与提供的总数相加不完全一致,而且百分比可能也不准确反映绝对数字。

如本文所述,Vast以美元发布其合并财务报表。在本文件中,除非另有说明,所有货币金额均以美元为单位,所有提及的“$”、“US$”、“USD”和“dollars”均指美元,所有提及的“A$”和“澳元”均指澳元。

汇率

Vast以美元列报其合并财务报表。各集团公司功能货币的确定是根据集团公司运营时使用的主要货币。我们的功能货币是澳元。我们子公司的功能货币通常为当地货币。

在每个报告期末,根据当时的汇率对资产和负债进行外币兑换为美元。收入和费用交易使用与交易日期的汇率相近的汇率兑换成美元,包括在适当时使用平均汇率。对于收入和费用账户,采用平均月外币汇率。将外币功能货币财务报表兑换为美元而产生的调整将作为股东赤字的单独组成部分的一部分记录,并在我们的综合全面损失表中报告。外币交易损益将计入本期其他收入(费用)净额。

关于前瞻性陈述和风险因素摘要的警示说明

本报告和本文引用的文件包括符合1933年证券法(经修订)第27A条和1934年《证券交易法》(经修订)第21E条含义的前瞻性陈述。前瞻性陈述涉及预期、信念、预测、未来计划和战略、预期事件或趋势以及与非历史事实有关的类似表述。前瞻性陈述在适用的情况下反映了Vavast对其资本资源、投资组合业绩和经营结果等的看法。同样,Vavast关于其业务的预期增长、预期的市场状况、人口统计数据和运营结果的所有陈述都是前瞻性陈述。在某些情况下,您可以通过使用诸如“预期”、“大约”、“相信”、“继续”、“可能”、“估计”、“预期”、“打算”、“可能”、“展望”、“计划”、“潜在”、“预测”、“寻求”、“应该”、“将”或这些词语或其他类似词语的否定版本等术语来识别这些前瞻性陈述。

本报告中包含的前瞻性陈述反映了Vast对未来事件的看法(如适用),并受到许多已知和未知的风险、不确定性、假设和情况变化的影响,可能导致其实际结果与任何前瞻性陈述中表达的结果存在重大差异。Vast不保证所描述的交易和事件将按所描述的那样发生(或者它们根本会发生)。有一些重要因素可能导致我们的实际结果、活动水平、绩效或成就与前瞻性陈述中表达或暗示的结果、绩效或成就存在重大差异。这些重要因素包括以下列表中的项目,其中还总结了我们的一些最主要的风险:

• 如果对我们的MPS技术的需求没有如预期那样增长,将对我们的收入产生负面影响并损害我们的整体业绩。

• 将我们的业务扩大到澳大利亚以外是计划中的增长途径,但这一战略也带来了国内可能不会遇到的额外风险。这些风险可能会对我们的业务和财务业绩产生重大不利影响。

• CSPv3.0等新发电技术的商业部署很困难,因为现有技术受益于成熟的业绩记录、装机基础和较低的价格。

• 绿氢和下游衍生品生产(例如,绿色甲醇、绿色氨)行业是一个新兴市场,可能不会得到市场的广泛接受。

• 我们可能无法以盈利和/或满足客户要求的方式成功完成或运营我们的项目。

• 我们的供应商未能继续及时或根本提供我们项目所需的必要原材料或其他零部件(包括任何特种材料和零部件),或者我们无法及时或以我们可以接受的条款获得这些零部件的替代来源,可能会对我们的业务产生不利影响。

• 我们的业务和增长战略依赖于持续获得用作主要热传递流体(“HTF”)的金属钠。

• 我们的项目建设延迟或成本大幅超支可能会给我们的业务带来重大风险,并可能对我们的业务、财务状况和经营业绩产生重大不利影响。

• 我们有效运营业务的能力在很大程度上取决于Nabors Corporate和NETV分别根据服务协议和开发协议向我们提供的某些行政和其他支持职能,如果我们无法承担成本,我们有效运营业务的能力可能会受到影响-服务协议和/或开发协议到期或终止后,有效建立我们自己的行政和其他支持职能。

• 如果我们未能成功获得新合同和/或开发我们正在筹备的项目,可能会对我们的业务运营和财务业绩产生负面影响。

• 我们尚未完成当前项目的承包、施工和调试。尽管我们还无法具体预测将VS 1和SM 1上线所需的资本支出,但我们现在相信其成本将远高于我们之前的估计。无法保证我们的项目将按照本年度报告中所述进行承包、建造、委托和运营,或者根本无法保证。

• 我们的技术尚未在公用事业规模上得到验证,而且我们在制造产品套件方面的直接经验有限。

• 我们没有任何商业规模的运营历史/现场测量数据。能源生产预测可能低于生产模型预测的估计。

• 我们有经营亏损的历史,未来可能会产生大量额外费用和经营亏损。管理层得出的结论是,我们的独立注册会计师事务所的报告包含一个解释性段落,该段落对我们继续作为“持续经营企业”的能力表示严重怀疑。

• 我们将需要大量资本来实现我们的增长计划,但获得资金可能不确定,因为我们可能无法以有利的条件获得额外融资,甚至根本无法获得额外融资。

• 我们的业务部分受益于联邦、州和地方政府对可再生能源的支持,而此类支持的下降可能会损害我们的业务。

• 管理团队在美国运营上市公司方面经验有限。

• VS 1参考项目对业务的未来很重要,需要相对于杰马隆太阳能站(“JSS示范工厂”)大幅扩大规模,并具有与技术准备度、组织交付能力和产量增加等因素相关的重大风险。

• 我们可能无法调整我们的技术和产品以满足不断变化的客户偏好或行业法规,而我们的竞争对手可能会创造出减少对我们产品需求的产品。

• 我们尚未将熔盐TES集成到我们的整体技术产品中。

• 我们的性能和动态模型在商业规模上的验证有限,并且主要基于计算机模拟分析。

• RRA各方(包括AgCentral、我们的高管、董事、Nabors Lux、NETC及其附属公司的前任高管和董事)之间的所有权集中可能会阻止新投资者影响重大公司决策。

• 某些出售证券持有人以低于截至本年度报告日期普通股市场价格的价格收购其普通股,即使普通股价格下跌,也可能赚取正回报率,并且可能愿意以低于在公开市场收购普通股的股东的价格出售其普通股。

• 我们可能会在行使未到期的公开招股凭证之前在对凭证持有人不利的时间赎回,从而使此类凭证毫无价值。

• 作为美国证券交易委员会规则和法规下的“外国私人发行人”,我们被允许并且将向美国证券交易委员会提交的信息少于在美国注册成立的公司或以其他方式不作为“外国私人发行人”提交的信息,并将遵循某些母国公司治理实践,而不是适用于美国发行人的纳斯达克要求。因此,有关该公司的公开信息将少于非外国私人发行人的发行人。

虽然前瞻性陈述反映了我们的诚信信念,但它们并不能保证未来业绩。我们没有义务公开更新或修改任何前瞻性陈述,以反映本报告日期后基本假设或因素、新信息、数据或方法、未来事件或其他变化的变化,适用法律要求的除外。如需进一步讨论可能导致我们未来的业绩、业绩或交易与任何前瞻性陈述中表达的因素存在重大差异的这些和其他因素,请参阅题为“风险因素”的部分。您不应过度依赖任何前瞻性陈述,这些陈述仅基于我们(或做出前瞻性陈述的第三方)当前可用的信息。

第一部分

项目1.董事、高级管理人员和顾问的身份

A. 董事和高级管理人员

截至本报告日期,公司董事和执行人员的情况载于本报告第6.A项。公司每位董事和执行官的营业地址为7.02室,124 Walker Street,North Sydney,NSW 2060,Australia。

胡麻B. 顾问

White & Case LLP一直担任该公司的美国证券法律顾问,并在资本重组完成后继续担任该公司的美国证券法律顾问。

Gilbert + Tobin一直担任公司在澳大利亚法律方面的法律顾问,并在资本重组完成后继续担任公司在澳大利亚法律方面的法律顾问。

C. 审计师

普华永道在截至2021年6月30日的年度以及此后结束的所有财年中担任Vast的独立注册会计师事务所。

项目2.报价统计数据和预期时间表

不适用。

项目3.关键信息

A. [保留]

胡麻B. 资本化和负债化

不适用。

C. 提供和使用收益的原因

不适用。

D. 风险因素

投资我们的证券涉及风险。在评估您购买我们证券的决定时,您应仔细考虑下文描述的风险,包括此处包含的年度财务报表和财务报表附注。这些风险因素中描述的一个或多个事件或情况的发生,单独或与其他事件或情况结合,可能会对公司的业务、现金流、财务状况和经营业绩产生重大不利影响。我们目前不知道或我们目前认为不重要的其他风险也可能损害我们的业务运营。下文描述的风险因素不一定详尽无遗,我们鼓励您对公司的业务进行自己的调查。除非文意另有所指,否则本“风险因素”中提及的“我们”、“我们”、“我们的”和“公司”是指Vast及其合并子公司。

一般风险

如果对我们的MPS技术的需求没有如预期那样增长,将对我们的收入产生负面影响并损害我们的整体业绩。

我们相信,而且我们的增长计划也假设,集中太阳能解决方案的市场将继续增长,我们将提高对该市场的渗透率,并且随着时间的推移,我们向该市场销售的收入将增加。如果我们对这个市场的规模或我们在这个市场上销售我们的产品和服务的能力的期望是

不正确(无论是由于不可预见的政府干预还是其他原因),我们的收入都会受到影响,我们的业务也会受到损害。

市场机会的某些估计和市场增长的预测可能被证明是不准确的。

对我们CSP技术应用的总潜在市场的估计包括在本年度报告中,我们不时发表声明,估计我们的解决方案的潜在市场和集中式太阳能市场的总体情况。市场机会估计和增长预测,无论是从第三方来源获得的,还是从内部制定的,都受到重大不确定性的影响,所基于的假设和估计可能被证明是不准确的。与目标市场的规模和预期增长、市场需求和采用率、满足这种需求的能力和定价有关的估计和预测也可能被证明是不准确的。特别是,对当前和预计的市场机会的估计很难预测。预计的潜在市场可能在很多年内都不会实现,即使有的话,即使市场达到了规模估计和增长预测,我们的业务也可能无法以类似的速度增长。

将我们的业务扩大到澳大利亚以外是计划中的增长途径,但这一战略也带来了国内可能不会遇到的额外风险。这些风险可能会对我们的业务和财务业绩产生重大不利影响。

作为我们业务战略的一部分,我们打算继续考虑通过寻找机会在澳大利亚以外的市场提供解决方案来扩大我们的目标市场,我们预计未来将从澳大利亚以外的业务中产生一部分收入。国际市场的运营可能需要我们应对新的预期和意外的监管、营销、销售和其他挑战。这些努力可能耗时且成本高昂,并且无法保证我们能够成功应对我们进入国际市场并试图扩张时可能面临的这些挑战和其他挑战,包括:

• 培养和管理经验丰富的外国劳动力,并监督和确保外国分包商的绩效;

• 由于距离、语言和文化差异,在开发、配备人员和同时管理大量不同的海外业务方面遇到困难;

• 计划的招标过程延误;

• 与多个国际地点相关的差旅、基础设施以及法律和合规成本增加;

• 对我们的外国收入征收的额外预扣税或其他税款,以及对对外贸易或投资的关税或其他限制;

• 外国法律或监管要求的实施或意外不利变化,其中许多与澳大利亚不同;

• 外币汇率风险增加;

• 一些外国销售的付款周期更长,执行合同和收取应收账款可能遇到困难;

• 海外收入汇回国内困难;

• 遵守外国的众多立法、监管或市场要求,

• 遵守澳大利亚法律,例如1995年《刑法》(Cth)第70.2条、美国法律,例如美国《反海外腐败法》以及禁止向政府官员行贿和行贿的当地法律;

• 有利于本地竞争对手或禁止外资拥有某些业务的法律和商业惯例;

• 潜在的不利税务后果;

• 遵守外国法律、欧盟委员会等国际组织的法律、条约和其他国际法;

• 因控制权变更而无法继续受益于地方补贴;

• 不利的劳动法规;

• 澳大利亚和其他地方政府政策的变化;以及

• 我们运营所在国家的总体经济状况。

我们未来的国际业务还将受到一般地缘政治风险的影响,例如政治、社会和经济不稳定、COVID-19大流行等流行病、战争(包括乌克兰战争和中东冲突)、恐怖主义事件、外交和贸易关系的变化或对此类事件的反应。其中一个或多个因素可能会对我们的任何国际业务产生不利影响,扰乱供应链,导致收入低于我们预期和/或运营费用高于我们预期,并可能严重影响我们的运营业绩和财务状况。

我们在国际市场上的整体成功将部分取决于我们在不同的法律、监管、经济、社会和政治条件下取得成功的能力。我们可能无法成功制定和实施有效管理我们开展业务的每个国家/地区的这些风险的政策和战略。我们未能成功管理这些风险可能会损害我们的国际业务,减少我们的国际销售并增加我们的成本,从而对我们的业务、财务状况和经营业绩产生不利影响。

我们经营的行业竞争激烈,我们现在或未来的竞争对手可能能够比我们更有效地竞争,这可能会对我们的业务、收入、增长率和市场份额产生重大不利影响。

我们预计将参与竞争的市场和行业竞争激烈,许多规模和商业模式不一的公司,其中许多公司拥有自己的专有技术,与我们竞争相同的业务。我们的许多竞争对手拥有比我们更长的运营历史和更多的财务和其他资源,更大规模的制造业务,以及更低的劳动力和研发成本,可以集中他们的大量财务资源来发展竞争优势。我们的财务业绩在一定程度上取决于我们在及时和具有成本效益的基础上设计、开发、制造、组装、测试、营销和支持新产品和技术改进的能力。我们的竞争对手可能会以低于成本的价格提供能源解决方案,投入大量销售力量与我们竞争,或者试图通过提高薪酬来招聘我们的关键人员,这些都可以提高他们的竞争地位。此外,我们预计,随着现有竞争对手和新的市场进入者将新产品引入我们的市场,未来的竞争将会加剧。这些竞争因素中的任何一个都可能使我们更难吸引和留住客户,增加我们的销售和营销费用,降低利润率,导致我们为了竞争而降低价格,并减少我们的市场份额和收入,任何这些因素都可能对我们的财务状况和经营业绩产生实质性的不利影响。我们不能保证我们将继续有效地与我们目前的竞争对手或可能进入我们市场的更多公司竞争。

此外,我们还可能面临基于与我们的产品和服务竞争的技术发展的竞争。我们的竞争对手可能会开发出使我们的技术失去竞争力或过时的技术。例如,开发低成本、长寿命(8小时以上)且耐用的电池可能会使可变可再生能源的主要形式、太阳能系统(“ 光伏 ”)和风,以经济地储存阳光明媚时产生的能量,并且风吹过,以便在夜间或微风期间使用。这将限制我们CSPv3.0技术的一些用例和价值(“ CSPv3.0 ”),导致需求减少。此外,阿本戈亚,SA而Sener Group是两大MPS技术的主要开发商,由于其丰富的资源和运营历史,如果选择专注于CSPv.3.0技术,可能会在市场上拥有竞争优势。

更一般地说,如果我们不跟上产品和技术进步的步伐,并保持产品的竞争力,可能会对我们的竞争地位、收入和增长前景产生重大不利影响。我们的一些现有竞争对手拥有,而且我们的一些潜在竞争对手也可能拥有巨大的竞争优势。

我们预期的一些大型竞争对手可能拥有更广泛的产品供应、更大的销售和营销预算,以及与客户支持、潜在收购和制造业务相关的更多大量资源(包括财务和其他),并且可能能够利用他们与合作伙伴和客户的关系基于其他

产品以阻止潜在客户购买我们的MPS工厂的方式获得业务,包括以零或负利润率销售或产品捆绑销售。此外,创新初创公司和在研发方面进行大量投资的大型公司可能会发明与我们的技术竞争的类似或更好的技术。我们当前和潜在的竞争对手也可能在彼此之间或与第三方建立合作关系,这可能进一步增强他们的资源。如果我们无法成功竞争,或者如果成功竞争需要我们采取代价高昂的行动来应对竞争对手的行为,我们的业务、财务状况和运营业绩可能会受到不利影响。

包括太阳能和风能在内的可变可再生能源发电技术的广泛成功限制了我们技术的用例和潜在市场,这可能会对我们的前景、财务状况和运营结果产生重大不利影响。

澳大利亚和其他地方已经有大量可变可再生能源发电厂成功运营。澳大利亚已在住宅和公用事业规模上大量部署太阳能发电。随着太阳能电池板和太阳能发电所需的其他设备的价格持续下降,太阳能已成为澳大利亚白天和阳光明媚的最便宜的发电方式之一。同样,澳大利亚已经开发了数十个公用事业规模的风电场,是澳大利亚最便宜的发电方式之一。

一般来说,澳大利亚和其他地方的CSP工厂无法与光伏和风电装置提供的低价能源竞争。因此,我们不打算与光伏和风能在白天的电网输送方面竞争,也预计我们将无法成功竞争。投资者应该意识到,这将我们的CSP工厂的商业使用案例限制在很大程度上是隔夜应用和某些离网应用,从而减少了我们的CSP产品可以带来利润的日常电力需求的总份额。此外,由于CSP工厂的建设需要大量的前期固定成本,将CSP工厂将能源调度的时间限制在一天中的特定时间将减少固定成本摊销的总调度能源,从而增加能源成本并增加摊销固定成本所需的时间。这些限制可能会减少对我们产品的需求,限制我们的增长并减少收入,这可能会对我们的前景、财务状况和运营结果产生重大不利影响。

电

现有的电力公用事业行业法规以及法规的变化可能会给购买和使用太阳能产品带来技术、监管和经济障碍,从而可能会显着减少对我们太阳能产品的需求。

澳大利亚和其他地方有关电力公用事业行业的政府法规和政策,以及电力公用事业公司颁布的内部政策和法规,严重影响着发电产品和服务的市场。这些法规和政策通常与电价以及客户自有发电与更广泛电网的互联有关。

在澳大利亚和其他地方,政府和公用事业公司不断修改这些法规和政策。这些法规和政策可能会阻止客户购买可再生能源,包括太阳能系统。这可能会导致对我们太阳能系统的潜在需求大幅减少。例如,公用事业公司通常向较大的工业客户收取与电网断开连接或有能力将电网中的电力用于备用目的的费用。这些费用可能会增加我们的客户使用我们系统的成本,并使它们变得不那么可取,从而损害我们的业务、前景、财务状况和运营结果。此外,在许多地区,电网电价相对于高峰时段有所不同,太阳能系统产生的电力比电网较低的平均电价更贵。修改公用事业公司的定价政策或费率设计将要求我们降低太阳能系统的价格,以与电网的电价竞争。此外,政府在离网能源市场对其他燃料的支持,以及VS1日益严重的问题,将要求我们降低技术产出的价格。

此外,任何有利于现有电力公司的政府或内部公用事业法规和政策的变化都可能会降低我们的竞争力,并导致对我们产品和服务的需求显着减少。

传统公用事业发电或其他来源电力的零售价格大幅下降可能会损害我们的业务、财务状况、运营业绩和前景。

我们认为,政府和私营公司投资太阳能的一个重要动机是,与传统公用事业公司收取的成本相比,他们希望降低电力成本。公用事业电价的降低将使我们的太阳能发电系统的经济吸引力减弱。

投资于MPS或CSt的决定也可能受到其他可再生能源成本的影响。传统公用事业公司或其他可再生能源电力零售价格的下降将损害我们提供有竞争力定价的能力,并可能损害我们的业务。由于以下原因,传统公用事业或其他可再生能源的电价可能会下降:

• 建设大量新发电厂,包括利用天然气、核能、煤炭、可再生能源或其他发电技术的发电厂;

• 解除输电限制,使地方中心能够以更低的成本发电;

• 天然气价格下降;

• 公用事业费率调整和客户类别成本重新分配;

• 节能技术和减少电力消耗的公共倡议;

• 开发新的或低成本的储能技术,能够通过将负载转移到非高峰时间来降低客户的平均电力成本;或

• 开发新的能源发电技术,提供更便宜的能源。

如果传统公用事业或其他可再生能源的能源零售价格因上述任何原因或其他原因而下降,我们将处于竞争劣势,我们可能无法吸引新客户,并且我们的增长将受到限制。

CSPv3.0等新发电技术的商业部署很困难,因为现有技术受益于成熟的业绩记录、装机基础和较低的价格。

CSPv3.0等新发电技术的商业部署很困难,因为它必须与现有技术竞争,这些技术享有相对于新技术的某些优势,只是因为它们已经建成并投入运营。开发发电厂,无论是燃煤、天然气、光伏、风能、CSPv3.0还是其他,都需要大量的时间和金钱投资。这些成本与工厂最终产生多少能源无关。一旦建成并投入使用,通常会有强烈的动机在这些核电站的整个经济生命周期内运营它们。特别是,在已经投资建设成本的情况下,只要发电收入超过发电的增量成本,运营一座电厂在经济上就是合理的。此外,已运营的发电厂是目前已知的能够带来效益的商品,这使得它们比使用新技术的未建成发电厂更具吸引力,新技术充其量只能在未来的某个时候带来效益。因此,即使技术优越,新发电技术的商业部署,如CSPv3.0,可能仅限于在现有发电厂达到经济寿命结束时或需要增加发电能力的时候更换它们。这些结构性障碍可能会减少对我们产品的需求,推迟我们部署技术的速度,并限制我们在中短期内的增长,任何这些障碍都可能对我们的前景、财务状况和运营结果产生重大不利影响。

此外,在澳大利亚国家能源市场等以市场为基础的体系中,使用新技术的工厂产生的能源必须与使用煤炭和天然气等现有技术的工厂产生的能源具有价格竞争力。在许多情况下,煤炭、天然气和其他现有发电厂已经运行了很长一段时间,在这段时间内,它们已经摊销了固定的建设项目成本。因此,这类电厂现在能够盈利,即使它们以略高于边际可变成本的价格提供能源,而新建电厂很难或不可能与之匹敌。使这一劣势雪上加霜的是,现有发电厂的所有者是根深蒂固的市场参与者,他们似乎做出积极反应,限制新进入市场的公司和/或为提供市场准入而收取最高费用。我们可能被迫降低我们的能源价格,以与现有工厂提供的水平相匹配,或者我们可能根本无法在价格上与现有工厂竞争。如果我们是

被迫降低我们的能源价格,这将减少收入和利润率,从而对我们的前景、财务状况和运营业绩产生重大不利影响。如果我们无法成功地与现有工厂在价格上竞争,可能会减少对我们产品的需求并限制我们的增长,这可能会对我们的前景、财务状况和运营结果产生重大不利影响。

工业过程热量

工业过程热力市场极其分散且竞争激烈。

工业过程热市场极其分散和竞争激烈,由大量中小型公司组成,每家公司的需求普遍较低且不确定,相互竞争市场份额。这种碎片化可能会给我们带来风险,因为我们可能会发现很难利用规模经济,也很难投入必要的时间和精力来建立和维持与大量客户的关系。这可能会导致成本占项目总规模的百分比高于预期,导致利润率低于预期,进而可能损害我们的业务和财务前景。我们预计,在可预见的未来,工业过程热市场将保持竞争力,这将给我们实现强劲增长和可接受利润率的能力带来重大挑战。此外,未来几年,新技术和新兴技术可能会对该行业产生重大影响。如果我们无法应对这些竞争挑战,我们可能会失去市场份额给我们的竞争对手,并经历我们的利润全面下降。

许多棕地地点可能没有足够的邻近土地来促进CST/CST项目,并且可能位于辐射较差的地区。

现有的棕地工业加工工厂并不总是足够紧密地集中,并且可能没有足够的邻近土地来促进MPS项目。热量不能从生产到使用很远的距离传输。因此,虽然工业过程热力市场在我们的目标地区可能总数很大,但它们可能不够紧密地集中,无法有效地受益于我们的CSPv3.0技术。此外,这些设施可能位于太阳辐射较差的地区,这将增加使用我们的技术输送热量的成本。这可能会导致该市场细分市场的增长低于预期,直到现有棕地设施关闭并在更适合CSC的地区开发新的整合绿地设施。这可能会导致该行业的销售延迟或损失,并可能损害企业的财务前景。

工业过程热力市场的某些部门对补救责任敏感,这可能会推迟或阻止能源密集型工业向太阳能辐射良好的地区搬迁。

一些大型工业过程热用户(例如,氧化铝冶炼厂)可能承担大量的补救责任,阻止设施搬迁到更适合太阳能发电的地区。这可能会导致使用我们技术的热量成本更加昂贵,从而导致客户失去对此类解决方案的兴趣。这可能会导致相对于预期的销售延迟或损失,这可能会对我们的财务前景造成重大损害。

绿色燃料

绿氢和下游衍生品生产(例如,绿色甲醇、绿色氨)行业是一个新兴市场,可能不会得到市场的广泛接受。

绿色氢气及下游衍生产品生产领域仍然是氢气及下游衍生行业中相对较新的一部分,我们不能确定潜在客户是否会广泛接受氢气生产,或我们的产品是否会专门用于氢气生产。客户可能出于各种原因而不愿采用我们的解决方案,而不是传统电源或竞争电源,包括认为我们的技术未经验证、对我们的业务模式缺乏信心、认为备份服务提供商无法运营和维护我们的技术,以及对我们的产品缺乏认识或对监管或政治逆风的看法。此外,我们不能确定我们的相关产品是否会获得技术认证,这些认证可能是这些产品获得广泛市场接受所必需的。例如,我们可能无法获得国际航空运输协会关于其可能开发的相关绿色甲醇产品的技术认证(如可持续航空燃料技术认证)。此外,由于潜在的价格差异,公司使用绿色氢气而不是棕色氢气(或其他颜色的氢气)所需的时间可能比预期的要长。由于这是一个新兴行业,我们生产绿色氢气及其下游衍生产品(如绿色甲醇、绿色氨)的产品和服务被广泛接受,存在很高的不确定性和风险。如果市场发展比我们预期的慢,我们的业务就会受到损害。

与我们的业务线相关的风险

影响多个业务线的风险

我们可能无法以盈利和/或满足客户要求的方式成功完成或运营我们的项目。

MPS工厂的开发、安装、建设和调试以及MPS工厂的维护支持会带来许多风险,包括:

• 未能获得符合设计规范且能够按期交付的关键零部件和设备;

• 未能获得土地准入和使用的所有必要权利;

• 未能获得优质和及时履行的第三方服务;

• 建设或维护项目所需的劳动力、设备和商品成本增加;

• 许可和其他监管问题、许可证撤销和法律要求的变化;

• 供应链中断和零部件、设备或熟练劳动力短缺;

• 不可预见的工程问题;

• 客户未能接受或支付我们提供的MPS解决方案;

• 天气干扰、火灾、爆炸、地震、干旱和恐怖主义行为等灾难性事件;

• 涉及人身伤害或生命损失的事故;

• 健康或类似问题,包括大流行或流行病,例如COVID-19大流行;

• 劳资纠纷和停工;

• 危险物质和废物处理不当;以及

• 其他超出我们控制范围的事件。

这些因素中的任何一个都可能导致施工延误以及施工和其他成本超出我们预期。这可能会阻止我们完成项目的建设,导致当时现有的融资协议或要求在一定时间内完成项目建设的合同违约,导致项目无利可图,或以其他方式损害我们的业务、财务状况和经营成果。

我们的供应商未能继续及时或根本提供我们项目所需的必要原材料或其他零部件(包括任何特种材料和零部件),或者我们无法及时或以我们可以接受的条款获得这些零部件的替代来源,可能会对我们的业务产生不利影响。

我们依赖数量有限的第三方供应商来提供我们的MPS技术的某些原材料和零部件。我们依赖于供应商和分包商提供的基本材料、零件和分包商。我们的CSP系统所需的最重要原材料是钠、盐(硝酸钠/硝酸钾)、钢、不锈钢、玻璃、铜、铝、日用电气和电子元件、陶瓷和陶瓷纤维、隔热材料、铝土矿颗粒和/或硅砂和混凝土。由于供需趋势、能源成本、运输成本、通货膨胀、政府法规、全球贸易关系、关税和关税、货币汇率变化、价格管制、一般经济状况和其他不可预见的情况等因素,这些原材料的价格和可用性会受到超出我们控制范围的大幅波动。

我们的零部件由国内和国际第三方供应商生产,其中大多数原材料都可以随时获得并由制造国的独立承包商和供应商购买。许多

主要设备和系统部件是以单一或独家来源的方式采购的。此外,我们可能会发现自己依赖于从一个或更少的国家采购零部件(例如中国)。如果现有供应商无法提供我们需要的原材料(无论是由于国际贸易禁运还是其他原因),我们无法预测我们是否能够在我们要求的时间范围内以相当的成本获得替代供应商。例如,新冠肺炎疫情导致全球供应链严重中断,与我们行业的其他公司类似,我们观察到近年来大宗商品价格大幅上涨,在某些情况下涨幅高达30%至100%。俄罗斯对乌克兰的入侵和军事攻击,包括制裁和经济中断造成的间接影响,使现有的供应链限制进一步复杂化。我们的原材料和外购零部件的短缺、价格上涨和/或发货延迟已经发生,并可能在未来继续发生,如果我们不能成功缓解作为我们运营中使用的供应或材料的组件的钢铁、玻璃、混凝土和粘合剂等产品的影响,可能会对我们的运营结果产生重大不利影响。

此外,如果我们未能维持与供应商的关系或与新供应商建立关系,或者如果供应商未能表现出色或无法通过行业整合满足需求,我们的供应链可能会中断。

如果我们的供应商用来制造部件的工艺是专有的,我们可能无法从替代供应商那里获得类似的部件。此外,如果需要扩大生产或满足运营资本要求,我们的供应商可能无法或不愿筹集资金。因此,他们可能无法供应我们支持计划中的销售业务所需的必要原材料、库存和资本设备,这反过来可能对我们的销售量、盈利能力和现金流产生重大不利影响。供应商未能及时供应原材料或组件,或未能提供符合我们质量、数量和成本要求的原材料或组件,或以其他商业上合理的条款,可能会削弱我们制造产品的能力,或可能增加我们的生产成本。如果我们不能及时或按可接受的条件获得替代材料或部件,我们可能无法在规定的时间内将产品交付给我们的客户。

任何此类延误都可能导致安装延误、取消、无法留住客户、制造成本增加、罚款支付或收入和市场份额损失,其中任何情况都可能对我们的业务、财务状况和运营结果产生重大不利影响。

第三方未能及时生产优质产品或提供可靠的服务可能会导致我们的服务交付和项目完成延迟,这可能会损害我们的声誉,对我们与客户的关系产生负面影响,并对我们的增长产生不利影响。

我们的成功取决于我们及时提供服务和完成项目的能力,而这在一定程度上取决于第三方为我们提供及时可靠的产品和服务的能力。在提供服务和完成我们的项目时,我们依赖符合设计规范的产品和第三方提供的组件,以及分包商提供的服务。

我们还将依赖分包商来执行与我们项目相关的几乎所有建筑和安装工作;我们可能需要聘请我们之前没有项目经验的分包商。

如果我们的任何分包商无法提供满足或超过客户期望的产品或服务,或无法满足合同承诺和性能要求/规格(例如,关于向我们提供的涡轮机),我们的声誉、业务和运营结果可能会受到损害。此外,如果我们无法获得产品和服务提供商的保修和其他合同保护,我们可能会对客户承担责任或与受影响的产品和组件相关的额外成本,这可能会对我们的业务、财务状况和经营业绩产生重大不利影响。此外,这些产品或服务中的任何延迟、故障、效率低下或中断都可能对我们的解决方案的质量和性能产生不利影响,并需要大量费用来为此类产品和服务建立替代来源。这可能会导致我们难以留住现有客户和吸引新客户,并可能损害我们的品牌、声誉和增长。

如果我们的第三方供应商和制造商不遵守道德商业实践或适用的法律和法规,我们的声誉、业务、财务状况、运营业绩和前景可能会受到损害。

我们的声誉和客户购买我们产品和服务的意愿部分取决于我们的员工、制造商和客户是否遵守道德就业实践,例如童工、工资和福利、强迫劳动、歧视、安全和健康的工作条件以及所有法律和监管

与其业务开展有关的要求。我们不对供应商、制造商和零售客户行使控制权,也无法保证他们遵守道德和合法的商业行为。如果我们的供应商、制造商或客户未能遵守适用的法律、法规、安全规范、雇佣实践、人权标准、质量标准、环境标准、生产实践或其他义务、规范或道德标准,我们的声誉和品牌形象可能会受到损害,我们可能会面临诉讼、调查、执法行动、金钱责任、以及可能损害我们声誉、业务、财务状况、运营结果和前景的额外成本。

我们的业务和增长战略依赖于持续获得用作主要热传递流体(“HTF”)的金属钠。

使用液体钠金属作为从太阳能接收器到熔盐热传递系统的HTF是释放我们CSPv3.0系统关键优势的关键创新。该产品的供应商数量有限,任何阻碍或将这些供应商从市场上剔除的问题都可能导致我们的项目无法运营。如果我们无法以商业上可接受的价格获得足够数量的钠,或者根本无法获得足够数量的钠,我们可能会增加成本或无法建造或投入使用我们的MPS工厂,这将降低利润率和/或收入,并对我们的财务状况、运营结果和前景产生重大不利影响。

不利的天气条件和自然灾害可能会对我们的运营产生负面影响。这包括但不限于火山喷发等短期现象以及天气资源相对于历史时期的长期偏差。

我们可能会受到极端天气、地震、干旱、洪水和野火的影响,这可能会导致我们在某些局部地理区域的运营绩效出现暂时性、短期异常。延误和其他天气影响(包括与灰尘和云相关的影响)可能会对我们在发电和时间表方面满足项目截止日期的能力产生不利影响,并可能增加项目成本并降低我们的盈利能力。此外,与历史或预计的太阳辐射相比,我们工厂所在地的实际太阳辐射的任何重大减少都将减少能源输出,这可能会减少收入并对我们的财务状况、运营业绩和前景产生重大不利影响。

我们的一个或多个项目在施工、调试和/或运营期间发生重大安全事件可能会对人员、环境和财产造成损害,从而导致产生重大责任、工地长时间关闭、严重玷污我们技术的声誉并大幅降低赢得未来项目的可能性。

建筑工地和运行/通电的工业设施具有固有的危险性,并对建筑工人、雇员和其他游客构成一定的固有健康和安全风险。由于健康和安全法规的要求,健康和安全表现对我们活动的成功至关重要。2015年,我们在杰马龙的JSS示范工厂经历了由于糟糕的储罐设计和操作实践而导致的钠封损失事件,这导致了补救工作和设计改进。未来使用我们技术的项目可能会发生类似或更大规模的事件。任何不符合健康和安全表现的行为都可能导致不遵守相关法规要求的处罚,而导致重大健康和安全事件的失败很可能代价高昂,并可能使我们面临因人身伤害而导致的索赔。这样的失败可能会产生重大的负面宣传,并对我们的声誉、我们与相关监管机构或政府当局的关系以及我们吸引客户和员工的能力产生相应的影响,进而可能对我们的业务、财务状况和经营业绩产生重大不利影响。

我们的业务现在并可能受到澳大利亚和其他地方有关环境保护和运营安全的进一步联邦、州和地方法律法规的约束,这可能需要大量支出或导致可能对我们的业务产生重大不利影响的责任。

我们的业务正在并可能进一步受制于澳大利亚和其他地方的各种联邦、州和地方环境法律和法规,包括与向空气、水和土壤中释放或排放受管制物质,产生、储存、搬运、使用、运输和处置危险物质,保护物种或栖息地,保护历史或文化资源,人员接触受管制材料,以及员工的健康和安全有关的法律和法规。某些环境法对财产的现任和前任所有者和经营者规定了严格的、在某些情况下连带责任,以支付调查和清除或补救污染的费用,并规定了对自然资源的任何相关损害的责任,而不考虑过错。我们可能会受到第三方索赔,指控在我们现有或以前的物业或场外废物处置地点或其附近或从我们的现有或以前的物业或场外废物处置地点释放或暴露危险物质,造成财产损失和/或人身伤害。在一些

在司法管辖区,我们还可能需要遵守与未来设施相关的财务责任或退役要求。某些项目可能会受到环境影响评估程序的约束,这可能会增加开发项目所需的时间,并且可能包括可能改变或限制拟议项目运营的公众意见。违反这些法律和法规或任何未来的环境法律或法规、承担责任或不遵守这些法律和法规,可能会对我们的业务、财务状况或经营业绩产生重大不利影响。

对环境、社会和治理(“ESG”)问题和保护措施的日益关注可能会对我们的业务产生不利影响。

虽然我们可能会不时创建和发布有关ESG事宜的自愿披露,但这些自愿披露中的许多陈述都基于假设的预期和假设,这些预期和假设可能代表或可能不代表当前或实际的风险或事件或预期风险或事件的预测,包括与之相关的成本。鉴于所涉及的时间表很长,而且缺乏既定的单一方法来识别、衡量和报告许多ESG事项,此类预期和假设必然是不确定的,并且可能容易出错或被误解。ESG事宜还可能影响我们的供应商和客户,最终可能对我们的运营产生不利影响。

此外,有关ESG事务的公开声明越来越受到公共和政府当局与潜在“洗绿”风险相关的严格审查, I.e .,误导性信息或虚假声明夸大了潜在的ESG好处。据称针对我们或我们的供应商或客户的绿色清洗指控可能会导致声誉损害或难以获得资本。此外,当我们试图遵守和应对与ESG相关的进一步监管重点和审查时,我们可能会面临不断增加的成本。

利率上升可能会对我们的业务、运营业绩和财务状况产生不利影响。

我们需要持续获得资本来发展和发展我们的业务。我们的业务和经营业绩可能会受到资金可用性、条款和成本、利率上升或信用评级下降等因素的损害。这些变化可能会导致我们的业务成本增加,限制我们寻求收购机会的能力,减少现金流,并使我们处于竞争劣势。全球资本市场最近持续的混乱和波动可能导致信贷可用性收缩,影响我们为运营融资的能力。运营现金流或信贷可用性的大幅减少可能会对我们的财务状况和运营业绩产生重大不利影响。

我们的项目建设延迟或成本大幅超支可能会给我们的业务带来重大风险,并可能对我们的业务、财务状况和经营业绩产生重大不利影响。

我们继续推进正在开发的项目并按计划和预算完成设施建设或资本改进的能力可能会受到以下因素的不利影响:材料和劳动力成本以及监管合规性不断上升,无法获得或更新必要的许可证、通行权、许可证或按可接受的条款或按计划获得其他批准,涉及承包商、劳工组织、土地所有者的纠纷,政府实体、环保团体、原住民群体、出租人、合资伙伴和其他第三方、负面宣传、互联互通问题和其他因素。此外,我们依赖设计师、总承包商和分包商的经验和资源,他们在设计或施工过程中可能会遇到财务或其他问题。

如果任何开发项目或建设或基本建设改进项目未完成、被推迟或出现成本超支,某些相关成本可能无法获得批准收回或通过可能可用的监管机制收回,我们可能有义务支付延迟或终止付款或有义务承担合同项下的其他损害赔偿,可能会经历税收抵免或税收激励措施的损失,或延迟或减少回报,并可能被要求注销我们对该项目的全部或部分投资。任何此类事件都可能对我们的业务、财务状况、经营业绩和前景产生重大不利影响。

我们有效运营业务的能力在很大程度上取决于Nabors Corporate和NETV分别根据服务协议和开发协议向我们提供的某些行政和其他支持职能,如果我们无法承担成本,我们有效运营业务的能力可能会受到影响-服务协议和/或开发协议到期或终止后,有效建立我们自己的行政和其他支持职能。

在签署业务合并协议的同时,我们分别与Nabors Corporate和NETV签订了服务协议和开发协议。根据服务协议,根据

在某些情况下,我们可能会依赖Nabors Corporation的某些行政和其他资源来运营我们的业务。虽然截至目前为止,Nabors Corporation及NETV各自已分别履行其在服务协议及开发协议下的责任,但吾等不能确保Nabors Corporation及/或NETV将能够全部或部分履行其根据该等协议与吾等进行的业务。如果终止任何服务或完全终止服务协议,我们可能根本无法获得该等服务或以不如服务协议所述优惠的条款获得该等服务,并可能因此遭受经营困难或重大损失。虽然我们和我们的子公司此后可能会得到Nabors Corporation的非正式支持,但随着我们成为一家更加独立的公司,这种非正式支持的水平可能会随着服务协议的终止或到期而减少。我们自身管理系统的任何故障或重大中断都可能导致意想不到的成本、影响我们的业绩或使我们无法及时向供应商或员工付款以及执行其他管理服务。任何无法履行或终止服务协议或开发协议的行为,都可能对我们的业务、财务状况和经营业绩产生重大不利影响。

我们从无关联第三方获得的条款可能比我们在与NETV的服务协议和开发协议中获得的条款更好。

根据服务协议,Nabors Corporate(Nabors的全资子公司和NETC Sponsor的子公司以及NETC的某些前高级官员、董事和投资者(也是Nabors的高级官员、董事和投资者)将有权获得根据该协议签订的工作说明书中规定的某些费用,并报销自付成本和费用,以换取提供与运营相关的服务,工程、设计规划和其他运营或技术事宜。此外,根据开发协议,NETV将根据根据该协议签订的独立项目预算中的详细说明,逐个项目从我们收到付款。

服务协议和开发协议的条款是根据业务合并协议的执行进行谈判的。因此,我们没有进行无关联第三方之间的独立谈判。服务协议和开发协议的条款可能不反映如果我们在无关联第三方之间进行独立谈判,将会产生的条款,并且与无关联第三方的任何此类独立谈判可能会产生对我们更有利的条款。

独立能源生产商(“IEP”)业务线

如果我们未能成功获得新合同和/或开发我们正在筹备的项目,可能会对我们的业务运营和财务业绩产生负面影响。

我们的业务取决于我们赢得客户合同和采购订单的能力。合同提案和谈判很复杂,通常涉及漫长的投标和选择过程,这受到多种因素的影响。这些因素包括市场条件、融资安排和所需的政府批准。例如,如果我们未能按照合同条款履行义务,客户可能会要求我们提供保证金或信用证以保护客户。如果出现负面市场条件,或者我们未能获得充分的财务安排或所需的政府批准,我们可能无法开展特定项目,这可能会对我们的盈利能力产生不利影响。如果我们未能及时完成项目、未能达到所需的绩效标准或未能充分履行项目,那么我们可能会在该项目上产生损失,这可能会减少或消除我们的整体盈利能力。

我们的参与将涉及复杂的项目。我们在这类项目上的表现在很大程度上取决于我们管理与客户关系的能力,以及我们有效管理项目和及时部署适当资源(包括第三方承包商和我们自己的人员)的能力。如果项目未能在预定日期前完成或未能达到要求的性能标准,我们可能会招致大量额外成本,或者需要对客户因延迟完成或未能达到要求的性能标准而产生的纠正损坏的费用负责。项目绩效可能受到许多因素的影响,包括供应商和分包商不可避免的延误、政府不作为、公众反对、无法获得融资、天气状况、供应商材料不可用、客户要求的项目服务范围的变化、工业事故、环境危害和劳动力中断。如果这些事件发生,项目的总成本可能会超过我们的估计,我们可能会经历利润减少,或者在某些情况下,项目会出现亏损,这可能会降低或消除我们的整体盈利能力。此外,任何缺陷或错误,或未能满足我们客户的期望,都可能导致我们要求损害赔偿。

我们可能会在没有首先获得项目融资的情况下将大量资源投入到我们的项目开发和建设活动中,特别是我们的IEP业务线,这可能会增加我们的费用并使收回投资变得更加困难。

模块化CSPv3.0工厂的开发和建设涉及许多风险。在确定项目是否可行、经济吸引力或能够建设之前,我们可能需要花费大量资金用于初步工程、许可、法律和其他费用。此外,我们可能会选择在获得项目融资、获得最终监管批准和/或最终向客户销售(如果有的话)之前承担此类努力的成本。此外,我们可能无法为我们未来工厂产生的能源找到买家/承包商。

特定项目的成功完成可能会受到多种因素的不利影响,包括:未能或延迟获得所需或必要的土地权利,包括所有权、租赁和/或地役权;未能或延迟获得必要的许可证、执照或其他政府支持或批准,或克服公众或邻近土地所有者的反对意见;与项目土地成本相关的不确定性;不可预见的工程问题;我们模块化CSPv3.0工厂产生的能源的可用传输;施工延误和承包商绩效不足;停工或劳动力中断以及遵守劳动法规;成本超支;供应商提供的产品和零部件;不利的天气条件;环境、考古和地质条件;继续使用ARENA为VS 1拨款中指定的土地;以及建设和永久融资的可用性。

如果我们无法完成一个或多个工厂的开发或未能满足一个或多个商定的目标建设里程碑日期,我们可能会产生损失或承担我们无法抵消的损害赔偿或罚款,这将对我们在确认损失期间的净利润产生不利影响。我们预计某些项目将需要流动资金来开发和/或建设项目。如果我们无法完成一个项目,相关的营运资金投资也将是可能需要核销的风险,这将对我们在确认亏损期间的净利润产生不利影响。

我们的业务面临与建设、公用事业互连、成本超支和延误相关的风险,包括与获得政府许可有关的风险以及完成安装过程中可能出现的其他意外情况。

我们的CSPv3.0技术在特定地点的建造、安装和运行通常要根据与建筑规范、安全、环境保护和相关事项相关的适用法律和条例接受监督和监管,通常需要各种政府批准和许可,包括环境批准和许可,这些批准和许可因司法管辖区而异。在某些情况下,这些审批和许可需要定期续签。我们预计,要跟踪对我们的安装具有管辖权的每个当局的要求,设计我们的产品以符合这些不同的标准,并获得所有适用的批准和许可,将是困难和昂贵的。我们无法预测某一项目所需的所有许可是否或何时会获得批准,也无法预测与许可相关的条件是否可以实现。拒绝一个项目所必需的许可或公用事业连接,或强加不切实际的条件,都会损害我们开发该项目的能力。此外,我们无法预测批准过程是否会因复杂性和上诉而延长。项目审批过程的拖延可能会削弱或推迟我们和我们的客户开发该项目的能力,或者可能会大幅增加成本,使该项目对我们或我们的客户不再具有吸引力。此外,审查和许可过程中的意外延误可能会推迟安装的时间,因此可能会对与安装相关的收入的确认时间产生不利影响,这可能会损害我们在特定时期的运营业绩。

此外,我们安装的完成可能取决于天然气电网(如适用)和当地电网(如适用)的可用性和及时连接。在某些司法管辖区,公用事业公司或政府可能会拒绝我们的连接请求,或者可能要求我们缩小某些项目的规模。我们与公用事业公司联系的能力出现任何延误、安装相关服务的延误或我们的总承包商或分包商安装相关服务的表现不佳将对我们的业绩产生重大不利影响,并可能导致经营业绩因期而发生重大变化。

此外,我们可能会依赖第三方总承包商的能力来安装我们的产品并满足我们的安装要求。我们与承包商或其分包商的合作可能会导致我们被要求遵守额外规则、工作条件、现场补救和其他工会要求,这可能会增加安装项目的成本和复杂性。我们的一些总承包商及其分包商提供的安装相关服务的及时性、彻底性和质量可能达不到期望或标准,这可能导致发电量减少并对我们的财务业绩产生影响。

使用我们技术开发的MPS工厂可能无法产生我们生产模型估计的产量水平。

我们将建造的模块化MPS工厂将面临各种运营风险,这可能导致它们产生的产量低于预期。主要风险包括我们使用代表性年份,该年份作为任何特定地点历史数据的参考点,并用于为该地点产生预期经济回报和预期发电量。此外,这些风险包括我们、我们的客户或供应商的设备故障或退化;无法找到合适的替换设备或零件;或太阳辐射低于预期。工厂运营的任何长期中断,或工厂因任何原因未能产生预期产量,都可能对我们的业务和经营业绩产生重大不利影响,因为我们的声誉受到损害并因此引起客户的不满。

我们可能无法从相关联邦、州和地方监管机构获得重大危险设施许可证以及VS 1和其他项目的其他相关许可证。

要使用我们的技术建造和运营VS1和未来的商业规模项目,我们(或各自的所有者)将必须从各种监管机构获得重大危险设施许可证和其他相关许可证。我们预计,在开发和运营其他CSP项目时,我们将需要从适当的监管机构获得类似的许可证。如果我们延迟或无法获得相关的运营许可和批准,我们可能无法按计划或在计划的地点或预期的时间表建造我们的工厂。如果我们延迟或无法获得或维持运营VS1或另一家CSP工厂所需的许可证,有关工厂可能被迫长时间关闭,从而对工厂的整体生产造成重大不利影响。这可能发生在施工前、施工期间、试运行期间或项目开发和交付生命周期的任何阶段。如果我们延迟或无法在需要时获得适当的许可和批准,我们来自受影响项目的收入可能会推迟或减少。此外,我们的其他项目可能会因为在市场上的声誉损失而被推迟或取消,这反过来可能会大大限制我们的增长。

原始设备制造商(OEM)业务线

用作我们业务投入或其他用途的材料和商品成本增加可能会对我们的业务产生不利影响。

我们面临钢铁、玻璃、混凝土和粘合剂等材料的某些商品价格上涨的市场风险,这些材料被用作我们业务中使用的供应或材料的组件。例如,在新冠肺炎大流行期间,原材料成本波动极大,在某些情况下上涨了30%至100%。此外,我们客户的资本预算可能会受到某些材料价格的影响,客户支出的减少可能会导致项目获奖减少和竞争加剧。这些价格可能会受到一般市场状况(例如,外汇汇率波动)和其他因素的实质性影响,包括澳大利亚与其他国家的贸易关系或实施的外币限制和/或关税。不能保证,如果大宗商品价格上涨,价格上涨是可以恢复的。此外,我们预计我们的许多合同将是固定价格的,这将不允许我们调整价格,因此,材料成本的增加可能会降低我们在此类项目方面的盈利能力。

我们打算生产多年来我们设计或共同设计和改进但尚未商业批量生产的产品。

我们的CSPv3.0技术采用了我们多年来设计或共同设计和改进的许多产品和组件。这包括但不限于定日镜、钠接收器、钠/盐热交换器和控制系统软件。由于这些产品是为我们的CSPv3.0技术而定制设计的,因此我们和任何其他方均尚未商业批量生产这些产品。当我们加大这些产品的制造力度时,制造的产品质量可能达不到标准,制造的升级需要比预期更长的时间和/或成本显着高于预期。其中任何一项都可能导致成本增加、业绩不佳、对技术失去信心或增长有限,这可能会对我们的前景、财务状况和运营结果产生重大不利影响。

运营与维护(“O & M”)

我们设施的运营和维护面临许多运营风险,其后果可能会对我们的业务、财务状况、运营业绩和前景产生重大不利影响。

我们设施的运营、维护、翻新、建设和扩建涉及风险,包括设备或流程的故障或故障、燃料中断以及性能低于预期的产出或效率水平。我们的一些设施可能需要大量资本支出来维持峰值效率或维持运营。无法保证我们的维护计划能够在我们设施中的潜在故障发生之前检测到它们,或消除发生故障时的所有不利后果。此外,与天气相关的干扰、停工和其他不可预见的问题可能会扰乱我们设施的运营和维护,并可能对我们造成重大不利影响。

我们计划与某些关键设备的制造商签订持续的维护和服务协议。如果制造商无法或不愿意提供令人满意的维护或保修支持,我们可能必须与其他提供商达成替代安排。这些安排对我们来说可能比预期更昂贵,而且增加的费用可能会对我们的业务产生重大不利影响。如果我们无法达成令人满意的替代安排,我们无法获得技术专业知识或零部件可能会对我们产生重大不利影响。

虽然我们将维持备件库存或以其他方式安排获取备件以更换某些关键设备,并维持财产损失保险以防范某些运营风险,但这些保护可能不足以弥补收入损失或增加的费用和罚款,如果我们无法在遵守销售合同所需的水平上运营我们的发电设施。

我们的O & m业务部门尚未拥有足够的资源和足够的合格员工来执行CSPv3.0工厂所需的运营任务,我们也没有表现出运营记录或足够的财务实力来充当第三方O & m提供商。

我们的O & m业务部门需要大量的财务资源和足够的合格员工来执行我们的CSPv3.0工厂所需的O & m任务。为了建立这一业务部门,我们需要吸引和培训适当的员工,并开发运营和维护我们的CSPv3.0工厂所需的特定能力。此外,为了获得客户作为第三方O & m提供商,我们需要展示CSPv3.0工厂成功运营的记录,并发展和保持财务实力,以让潜在客户相信我们将继续运营我们的O & m业务部门。

如果我们未能吸引和培训相关员工,发展所需的O & m能力和强大的运营记录,或者发展和保持足够的财务实力,我们的O & m业务部门可能无法获得当前和未来项目的合同,导致无法执行我们的整体业务战略。

工程、采购和建筑(“EPC”)

CSPv3.0施工很复杂,VS 1和其他项目的工程、采购和施工可能需要我们就拆分式总承包合同进行谈判、聘请和监督多家建筑公司,这可能会导致延误和成本超支。

理想情况下,按照公用事业规模发电厂开发项目的惯例,我们将聘请一方来管理所有项目的工程、采购、施工、调试和升级,包括VS 1和其他早期管道项目,该方保证合同条款有关时间、成本和质量。这种类型的综合工程、采购、施工、调试和加速服务被称为“Epc包裹”(“ EPC包装 ”).然而,我们认为,由于CSPv3.0的新颖要求,市场上可能无法提供EpPC Wrap,或者对于VS 1和其他处于早期阶段的项目来说可能过于昂贵。如果是这种情况,我们预计我们将不得不聘请多方来管理VS 1和其他受影响项目的工程、采购、施工、调试和加速的不同方面。这被称为分离式PC(“ 分体式PC ”).

我们未来可能在拆分式总承包基础上开发和交付的项目(例如VS 1)将使我们作为潜在所有者面临界面和性能风险。特别是,我们可能会在集成和连接我们拥有不同EPC承包商的CSPv3.0工厂的子系统时承担更高的成本(包括潜在的损害)或出现延迟,因为此类承包商可能无法正确集成或协调其绩效义务。此外,仅仅由于需要多个承包商,我们将面临比一个此类承包商更大的风险

没有达到我们的要求或根本没有达到。如果VS 1或我们开发的其他项目被推迟、产生额外成本或工厂绩效受到负面影响,我们可能会遭受声誉损害,并可能被要求向客户支付违约金。这可能会导致对我们产品的需求减少,并且部署早期的成本高于预期,这反过来可能会对我们的财务状况和运营业绩产生重大不利影响。

由于我们的技术相对新兴,并且现有承包商对技术缺乏熟悉,因此我们聘请的承包商存在未能遵循MPS工程最佳实践的风险。

由于我们的CSPv3.0技术是新技术,而CSP项目总体上相对有限,市场上的大多数承包商对我们的CSPv3.0技术和/或CSP总体上都不熟悉。作为补偿,承包商可能会以高额风险溢价为其服务定价,这将影响项目经济,或者由于他们不了解可能阻止承包商履行其义务的风险,从而在出现意外问题时无法按照我们的规范交付或运营工厂,因此可能会低估其服务价格。如果我们被要求赔偿承包商认为与新技术相关的风险,我们可能会招致比预期更高的成本,这可能会损害使用CSPv3.0的项目的商业可行性。这可能要求我们在每个项目上投入更多资金,减少对我们产品的需求,并限制增长,这可能会对我们的前景、财务状况和运营结果产生实质性的不利影响。另一方面,如果我们的承包商在建造我们的工厂时产生意外成本,他们可能会推迟建设、拒绝施工、未能按照我们的规格交付工厂或要求额外资金。这可能会导致成本和进度超支、工厂性能不佳以及高于预期的维护成本,这可能会对我们的声誉、前景、财务状况和运营结果产生重大不利影响。

此外,由于他们缺乏经验、承包商市场繁忙以及CSPv3.0的新颖性,承包商可能没有能力按时、按预算或根本没有能力交付符合我们规格的CSPv3.0工厂。此外,由于具有一般CSP经验的承包商有限,如果我们聘请的承包商无法按时、按预算或根本不能交付部分或全部CSPv3.0工厂,我们可能无法及时或根本找出或聘请合适的替代者。此外,在繁忙的市场中,在开发和/或运营我们的工厂项目方面,可能很难获得有限的工厂和支持服务(例如,附近城镇的住宿)。如果我们无法确定、吸引和聘用有能力交付符合我们规格的CSPv3.0工厂或获得相关工厂和支持服务的承包商,将对我们的业务、运营结果和财务状况产生重大不利影响。

与我们项目相关的风险

项目完成风险

我们尚未完成当前项目的承包、施工和调试。尽管我们还无法具体预测将VS 1和SM 1上线所需的资本支出,但我们现在相信其成本将远高于我们之前的估计。 无法保证我们的项目将按照本年度报告中所述进行承包、建造、委托和运营,或者根本无法保证。

我们目前的项目尚未签订具有约束力的建筑合同,也未获得所有必要的环境、监管、建设和分区许可。我们不能保证我们将能够以商业上有利的条件签订开发我们的项目所需的合同,或者我们将能够获得我们所需的所有环境、监管、建设和分区许可。如果我们不能以有利的条件签订有利的合同或获得必要的监管和土地使用批准,我们可能无法按照本年度报告中的描述建造和运营我们的资产,或者根本不能。即使在它们建成后,我们的项目仍必须经过广泛的测试和调试,才能开始运营。不能保证我们不会因为这样的测试或试运行而需要对这些设施进行调整,因为这可能会导致延误和成本高昂。最后,一般来说,项目的建设本身就存在成本超支和延误的风险。如果我们无法按照本年报中所述建造、委托和运营我们所有的项目,或者在建造时和如果建造时,它们无法实现本年报中描述的目标,或者如果我们在建设过程中遇到延误或成本超支,我们的业务、经营业绩、现金流和流动性可能会受到重大不利影响。例如,目前拟议的供资取决于是否就VS1作出最后投资决定。

我们尚未与许多供应商签订具有约束力的建筑合同,但我们预计,过去几年全行业的通胀压力增加了我们行业的材料和劳动力成本,这将增加我们建设和开发VS 1、SM 1和我们其他项目的预期费用。 这可能会使我们更难为这些项目的建设、测试和调试提供资金,甚至可能

导致我们的一个或多个项目不再具有经济可行性。特别是,尽管我们还无法具体预测将VS 1和SM 1上线所需的资本支出,但我们现在相信,其成本将远远高于我们之前的估计(VS 1为22,000万澳元)和SM 1为8,000万澳元)。我们继续与承包商和供应商谈判,以最终确定商业上可接受的条款。

虽然我们相信我们将有足够的资金来执行我们的短期业务计划,即完成将VS 1推进到最终投资决策的工作和流程,但我们的资金将不足以资助完成VS 1和SM 1或以其他方式开展我们的长期业务,我们将需要大量额外资金来满足预计的资本支出。与VS 1、SM 1和其他项目的建设和开发相关的融资义务和运营要求。我们正在积极寻求许多潜在的融资机会,包括政府拨款、政府贷款、公共和私募股权和债务发行、合资企业和合作以及其他战略机会和手段。无法保证我们能够获得足够的资金来以商业上可接受的条款或根本完成VS 1、SM 1或任何其他项目或业务目标。

CSP建设很复杂,因为它由太阳能场、电力模块和热能存储(“TES”)能力组成。

MPS建设需要太阳能场、电源块和TES的复杂组成。CSPv3.0构建的某些方面是模块化的,因为太阳能领域中的每个太阳能电池阵列都可以独立开发。然而,剩余的建设与传统的化石燃料发电厂类似,包括安装蒸汽发生系统、蒸汽涡轮机、冷凝器、空冷冷凝器和工厂控制系统。这种单元流程的组合需要精确的工程、施工、调试和运营能力,随着技术的商业化,其中一些能力我们尚未开发。如果我们无法成功开发或集成CSPv3.0的各个组件,我们可能无法按照预期的时间表或根本无法交付完整的商业化工厂,这可能会减少收入,限制我们执行商业化战略的能力并损害我们的声誉。

我们开发的项目可能没有足够的传输访问权限(包括许可)以及需要的添加和升级。

我们的发电站通常需要连接到更广泛的电网,以促进工厂的建设和运营,并使我们能够向市场提供能源。对于“上网”项目来说,连接到输电网是将能源输送到更广泛的能源市场的基本要求。如果我们无法连接到电网,工厂产生的能源就无法转化为我们的收入。即使对于“离网”项目,连接到输电网对于工厂建设和维护也很重要。此外,“离网”工厂产生的能源仍然需要输送到可能在附近也可能不在附近的使用点。

除了与输电线路的物理连接外,我们的项目还将受到输电基础设施数量和质量的影响。由于输电线路拥堵,我们的工厂可能无法以峰值容量运行,这可能是由多种因素造成的,例如可用输电容量不足、电力供需状况的大幅波动或间歇性发电比例高。尽管我们将尝试使用输电研究来评估和解决此类问题,但输电研究可能无法适当量化在快速变化的电网背景下潜在限电的数量和可能性。

如果我们无法获得满足我们要求的传输访问权限,或者根本无法获得满足我们要求的传输访问权限,我们的业务和运营业绩可能会受到重大不利影响。

我们的技术尚未在公用事业规模上得到验证,而且我们在制造产品套件方面的直接经验有限。

我们的技术尚未在公用事业规模上实施。以这种规模部署我们的CSPv3.0技术可能会带来小型实现中没有面临的各种挑战,或者小型实现中存在的困难可能会加剧。

此外,我们在制造CSPv3.0工厂所需组件方面的经验有限。这种有限的经验可能会在设备及时交付的可靠性、制造和零件更换的便利性以及项目支持制造商变更的财务资源方面造成不确定性。这可能会严重推迟或停止项目交付,包括VS 1和其他下游管道项目,这可能会对我们的商业化和增长战略产生不利影响。

运营风险

我们可能低估了使用我们的CSPv3.0的项目在运营的头几年和最后几年以及项目生命周期后期增加的运营成本、产量损失和/或所需的维护储备(“老化问题”)。

“萌芽”问题(与商业化技术的早期阶段相关的未知因素)在新一代技术运行的头几年很常见。我们可能低估了运营和维护成本的增加、产量的损失和/或运营头几年所需的维护储备。由于我们没有重大的直接可比历史数据来指导我们的估计,我们的估计主要基于其他抛物线型槽式和中央塔式CSP工厂的运营和维护成本、产量损失和所需的维护储备,以及管理层对该等工厂与CSPv3.0工厂之间预期差异的重大判断。如果我们低估了这些成本,它可能会变成高于预期的运营和维护成本,或者产量下降,或者两者兼而有之。由于设备老化,在项目后期也可能经历类似的影响。这种可能的预算偏差与一项技术随着时间的推移得到验证和运行的程度有关。由于CSPv3.0才刚刚开始商业化,缺乏广泛的运营记录降低了人们对估计维护和维修成本准确性的信心。这可能在中短期内以高于预期的成本实现,从而导致低于预期的财务业绩。

收入风险-量

我们未来项目的能源生产可能会显示出超出预测预期的高度跨年度波动性。

惠誉等债务工具评级机构使用P50作为基本情况生产假设的基础,将一年期P90作为确定评级情况生产假设的起点。产量的年际变化性高于预期,可能导致此类机构对未来项目的债务工具评级弱于预期,这有可能大幅增加我们CSPv3.0项目的资金成本。此外,即使未来项目的债务工具没有得到任何债务工具评级机构的任何评级,这些评级机构使用的标准通常也会告知银行和其他贷款人承销债务的方式。产量的年际变异性高于预期,可能会导致我们可用的债务量减少,并可能给我们带来偿债风险。这可能导致使用我们技术的项目在经济上不再可行,这反过来可能会减少我们的产品和服务对客户的销售。

我们没有任何商业规模的运营历史/现场测量数据。能源生产预测可能低于生产模型预测的估计。

我们的能源生产预测目前基于基于供应商假设和相关工程估计的计算机模拟,缺乏商业规模的实际运营数据。我们的项目,特别是我们最早的商业项目,其产量预测将受到重大不确定性的影响,这可能会导致资本成本增加,甚至无法吸引在特定地点部署CSPv3.0所需的资本,这反过来又可能严重阻碍我们的商业化和增长战略。

我们相信,我们的项目可能能够从监管机制中获得收入,这些机制将收入与实际发电量实质上隔离开来(例如,容量支付);然而,这些机制可能无法在我们的目标地区实现。

MPS是少数能够提供间歇性可再生能源项目无法提供市场服务的可再生能源同步发电机之一,例如惯性、系统强度、频率控制、容量信用等。因此,我们相信使用我们技术的项目能够确保这些二级收入来源。然而,大多数用于奖励这些市场服务提供者的监管机制或拟议机制都处于开发的早期阶段,可能无法完全实现,这可能会导致收入减少和/或收入波动更大。

我们项目的可用性水平可能会受到技术可靠性和维护服务质量的显着影响。

设备内部的问题(包括工厂平衡问题)是我们CSPv3.0技术项目可用性的关键驱动因素。我们使用来自不太成熟的制造商或缺乏重要运营记录的制造商的零件、系统和组件可能会使我们面临更大的设备性能问题风险。此外,我们可能

如果制造商停止生产或未能向我们交付,则面临着订购替换零件的漫长交货时间,或者需要找到替代替换零件。如果我们集成到工厂的设备遇到重大问题,或者如果我们无法及时或根本无法获得替换或替代设备,整个工厂可能会出现停工情况。这反过来可能会导致项目收入低于预期,损害我们在行业内的声誉并减少未来的需求。

收入风险-价格

VS 1后我们的项目管道可能无法获得长期购电协议(“PPA”)、差价合同、上网电价和绿色证书等监管激励机制。

在CSPv3.0被认为是“成熟”或“成熟”的技术之前,我们利用CSPv3.0的项目可能无法从财务实力雄厚的交易对手那里获得长期PPA或监管激励机制。在此之前,我们可能需要与较弱的交易对手签订PPA和/或需要对商户定价造成重大风险和/或市场准入有限的PPA。不太理想的PPA交易对手或条款可能会导致我们项目的资本成本增加,甚至根本阻止我们为某些项目获得资本。如果我们无法开发参考项目或被迫为此承担更大的费用,我们可能无法证明CSPv3.0是一项“经过验证”和“成熟”的技术,这可能会对我们的前景、财务状况和运营结果产生重大不利影响。

债务结构

我们的项目可能需要超出现有融资提供商在我们的一些或所有目标地区可能愿意提供的还款范围。

我们的CSPv3.0技术的假设经济寿命为30年。然而,融资提供者不得提供与假设的经济生活相称的期限。如果融资提供商坚持缩短债务期限并加速债务摊销,那么使用CSPv3.0技术的项目的项目经济性可能会弱于预期。此外,为了满足这种短期融资,我们可能要求比能源消费者愿意支付的更高的承付款价格,这可能会导致项目无法确保承付款结构或要求融资提供商承担再融资风险。如果我们无法确保令人满意的承付款结构,我们可能无法获得建设和交付在建项目所需的资本,这可能会对我们的前景、财务状况和运营结果产生重大不利影响。

我们预计,要获得大型公用事业规模商业项目通常需要的任何债务融资,我们需要获得第三方能源评估和第三方工程报告,其形式和内容都令潜在贷方满意。未能获得此类评估和报告可能会导致延误、费用增加或项目取消。

我们预计,为了获得大型公用事业规模商业发电项目通常需要的债务融资类型,我们需要获得第三方能源评估和第三方工程报告,其形式和内容都令潜在贷方满意。这些报告受到了潜在贷款人的密切审查。如果其中任何一份报告被确定在范围、质量或作者方面不充分,潜在的贷方可能会要求更高的利率或可能根本不愿意放贷。因此,我们可能会被要求推迟或取消未来的商业项目,或为此类项目提供资金而产生额外费用。

与我们的企业运营相关的风险

如果我们无法适当管理我们的增长战略,我们的业务运营和财务业绩可能会受到不利影响。

我们预期的未来增长带来了许多管理、行政和运营挑战。我们管理运营增长的能力将要求我们继续改进我们的管理信息系统以及其他内部系统和控制。此外,我们的增长将增加我们吸引、发展、激励和留住管理层和专业员工的需求。我们的管理层无法有效管理增长或我们的员工无法实现预期绩效可能会对我们的业务产生重大不利影响。

我们将需要大量资本来实现我们的增长计划,但获得资金可能不确定,因为我们可能无法以有利的条件获得额外融资,甚至根本无法获得额外融资。

虽然我们相信我们将有足够的资金来执行我们的近期业务计划,完成从VS1到最终投资决定的工作和过程,但我们的资金将不足以完全执行我们的长期业务计划,我们将需要大量额外资金来满足与项目建设和开发相关的预计资本支出、融资义务和运营要求,这一点在本年度报告题为 业务 “我们将需要大量资金来实现我们的增长计划。在我们寻求筹集额外资本以实现各种目标的任何时候,包括在我们的项目流水线中开发项目、开发现有或未来的技术和解决方案、增加营运资本、获取新客户、在地理上扩张以及应对竞争压力,资本可能无法以有利的条件获得或根本无法获得。缺乏足够的资本资源可能会大大限制我们利用业务和战略机遇的能力,并对我们的业务前景、经营业绩和财务状况产生重大不利影响。任何通过出售带有股权成分的股权或债务证券筹集的额外资本都可能稀释我们现有的股权所有者。如果我们通过发行债务证券或通过贷款安排筹集资金,此类证券或贷款的条款可能需要支付巨额利息,包含限制我们业务的契约,或包含其他不利条款。如果我们无法遵守这些公约并偿还债务,我们可能会失去对业务的控制,并被迫减少或推迟计划中的投资或资本支出、出售资产、重组我们的业务或接受止赎程序,所有这些都可能对我们的业务造成实质性的不利影响。如果没有足够的额外资金可用,我们可能被要求推迟、缩小范围或取消我们业务战略的重要部分,包括获得潜在的新客户或继续开发新的或现有的技术或解决方案以及地理扩张。

超出我们控制范围的各种因素可能会影响资本的可用性或成本,包括国内或国际经济状况、关键基准利率和/或信用利差的增加、采用新的或修订的银行或资本市场法律或法规、减少政府激励措施或支持可再生能源的政策、市场风险的重新定价以及资本和金融市场的波动,与我们客户和我们运营所在司法管辖区的信用风险相关的风险,以及适用于能源行业的一般风险。美国和全球通胀上升和利率上升可能会阻止我们以令我们满意的条款或根本无法获得融资。

我们有经营亏损的历史,未来可能会产生大量额外费用和经营亏损。我们可能会在很长一段时间内继续无利可图。管理层得出的结论是,我们的独立注册会计师事务所的报告包含一个解释性段落,该段落对我们继续作为“持续经营企业”的能力表示严重怀疑。

我们有运营亏损的历史,可能会在很长一段时间内继续无利可图。截至2024年和2023年6月30日止年度,我们分别产生净亏损29340美元万和1,520美元万;截至2024年和2023年6月30日止年度,我们在经营活动中使用的现金净额分别为4,030美元万和9,10美元万。截至2024年和2023年6月,我们的流动净资产为3,360美元万,流动净负债为2,360美元万,净总赤字分别为8,30万和2,940美元万。截至6月30日,法国电力持有的2024年到期票据共计590美元万未偿还,并计入我们的负债。我们已经并将继续投资于资本开支或寻求发展机会,投资于融资和EDF票据的大部分收益。我们将需要进行大量的初始投资,以完成我们所有项目的建设和开始运营。我们可能无法实现盈利,如果我们实现了盈利,我们不能向您保证我们未来能够保持这种盈利能力。

我们预测,我们将继续产生大量运营现金外流,为我们的扩张提供资金,并履行我们的所有义务,包括支付未偿债务的利息和本金。因此,我们继续经营下去的能力主要取决于我们是否有能力满足我们的现金流预测,以及我们在必要时筹集资金的能力。由于上述原因,存在与事件或条件相关的重大不确定性,这些事件或条件可能会对我们作为一家持续经营企业的持续经营能力产生重大怀疑(或根据PCAOB标准提出重大怀疑),因此,我们可能无法在正常业务过程中变现我们的资产和履行我们的债务。合并财务报表不包括这一不确定性结果可能导致的任何调整。如果我们不能继续作为一家持续经营的企业,或者如果人们继续怀疑我们是否有能力这样做,您的投资价值将受到实质性的不利影响。

我们的收入、费用和经营业绩可能会大幅波动。

由于多种因素,我们的收入、费用和经营业绩可能会大幅波动,其中一些因素可能会导致不确定的全球经济环境中更明显的波动。除了本文中描述的其他风险之外” 风险因素 ”部分,以下因素可能导致我们的经营业绩波动:

• 合同履行的延迟、成本增加或其他可能影响盈利能力的意外变化,特别是一次性合同或有资金限制的合同;

• 私营和公共部门客户的消费模式;

• 天气状况;

• 政府客户经历的预算限制;

• 我们整合我们收购的任何公司的能力;

• 一个季度内开始和完成的客户合同的数量和重要性;

• 客户的持续信誉和偿付能力;

• 降低竞争对手提供的产品或服务的价格;以及

• 可能影响对我们产品或服务需求的立法和监管执行政策变化。

因此,特定未来时期的经营业绩难以预测,因此,先前的业绩不一定表明未来时期的预期业绩。上述任何因素或本文其他地方讨论的任何其他因素可能会对我们的业务、经营业绩和财务状况产生重大不利影响,从而对我们的价格产生不利影响。

我们的业务部分受益于联邦、州和地方政府对可再生能源的支持,而此类支持的下降可能会损害我们的业务。

我们部分受益于支持可再生能源的立法和政府政策,以及增强太阳能项目经济可行性的储能项目。这种支持包括鼓励或在某些情况下要求其他客户从可再生或低排放源采购电力或以其他方式采购我们等服务的立法和法规;并为我们或我们的客户提供税收和其他激励措施,以降低成本或增加收入。

如果没有这种支持,我们获得项目承诺的能力可能会受到不利影响。ARENA已宣布将于2023年2月13日为VS 1提供高达6500万澳元的资金,并于2023年1月27日从HyGATE计划中为SM 1提供高达1950万澳元和1240万欧元的资金。这笔资金的授予须满足多个先决条件,包括但不限于提供足够的股权以满足项目资金需求的能力、项目在指定日期之前实现财务结算以及获得相关许可和批准(例如电网连接)。此外,此类政府资助可能需要根据股东和注册权协议征得Nabors的同意,或触发Nabor在其中的额外权利,这可能会使获得这些赠款变得更加困难。

确保政府支持(例如赠款和优惠债务融资)可能会增加政府对我们或我们的子公司的监督和监管。

迄今为止,我们和我们的子公司一直是大量赠款的受益者,这些赠款有助于我们太阳能项目的开发和经济可行性。为了获得此类资金,我们或我们的子公司必须与政府达成协议,规范此类资金的使用方式,并包括详细的报告和“知识共享”要求,旨在协助政府促进适用技术的商业规模扩展。正如任何优惠或债务融资者的惯例一样,这些协议还包含对我们项目运营方式的控制和限制。因此,在获得政府拨款和优惠融资的情况下,我们或我们的子公司将受到有关业务开展方式的各种政府裁量权和监督。

如果我们无法或未能适当保护和执行我们的知识产权,我们的业务可能会受到损害,并且我们还可能被要求就我们的知识产权侵犯、挪用或侵犯第三方知识产权的索赔进行辩护或赔偿他人。

我们业务的成功部分取决于我们的专有技术,包括我们的软件、信息、流程和专业知识。我们依靠专利、版权、商标、商业秘密和其他正式和非正式保护来确保、保护和执行我们的知识产权。我们依靠澳大利亚、美国和其他国际司法管辖区的专利、版权、商标和商业秘密法提供的知识产权保护,以及许可协议和其他合同保护,来建立、维护和执行我们专有技术的权利和竞争优势。此外,我们还寻求通过与员工和顾问签订的保密和发明转让协议,以及与业务合作伙伴和其他第三方签订的保密协议来保护我们的知识产权。

我们可能成为工业间谍活动的目标,我们很难利用澳大利亚政府-提供资源来防止外国国家行为者实施的工业间谍活动,因为我们目前没有资格根据ASIO作为可以要求在澳大利亚进行安全评估的实体,因此只能要求澳大利亚警方对我们的员工进行检查,不能要求基线或秘密安全许可,其中包括ASIO评估。尽管我们采取了安全措施,但缺乏额外的政府保护可能会让我们面临可能为其他国家行事的员工窃取商业秘密、知识产权和行业知识的可能性。

尽管我们努力保护我们的专有权,但某些第三方(包括我们的业务合作伙伴)可能会试图在未经我们同意的情况下非法复制、获取或以其他方式使用我们的知识产权和专有信息,或者我们的许可人可能会拒绝以有利于业务的条款向我们许可必要的知识产权。尽管我们可能会在保护我们的技术方面付出高昂的成本,但我们无法确定我们是否已经或将能够充分保护它,我们的竞争对手将无法利用我们现有的技术或独立开发类似的技术,或者外国知识产权法将充分覆盖或保护我们的知识产权。

专利法、著作权法、商标法和商业秘密法在世界各地也有很大不同。一些外国国家对知识产权的保护程度不如澳大利亚或美国。因此,我们的知识产权可能不像在澳大利亚或美国以外的国家那样强大或容易执行,保护我们的知识产权、技术和其他专有权不被侵犯、挪用或未经授权使用的努力可能是困难和昂贵的。此外,与知识产权的有效性、可执行性和保护范围有关的法律标准是不确定的,知识产权法的任何变化或对知识产权的意外解释可能会损害我们执行商业秘密和其他知识产权的能力。未能充分保护我们拥有和独家授权的知识产权可能会导致我们的竞争对手利用我们的知识产权提供类似的产品,可能导致我们失去一些竞争优势,我们的收入减少,第三方提供的劣质产品造成声誉损害,这将对我们的业务、前景、财务状况和经营业绩造成不利影响。

此外,我们依靠我们的商标和品牌将我们的产品和服务与竞争对手的产品和服务区分开来,并维护我们的声誉。如果我们未能充分起诉、维护、执行或捍卫我们的商标,我们可能会失去此类商标的权利,我们的品牌和业务可能会受到不利影响。