Supplemental Financial & Operating Data Third Quarter Ended September 30, 2024 Exhibit 99.2

2Q3 2024 SUPPLEMENTAL FINANCIAL & OPERATING DATA Forward-Looking Statements This presentation contains forward-looking statements within the meaning of the federal securities laws. You can identify these statements by our use of the words “anticipates,” “assumes,” “believes,” “estimates,” “expects,” “guidance,” “intends,” “plans,” “projects,” and similar expressions that do not relate to historical matters. All statements other than statements of historical fact are forward-looking statements. You should exercise caution in interpreting and relying on forward-looking statements because they involve known and unknown risks, uncertainties, and other factors which are, in some cases, beyond the Company’s control and could materially affect actual results, performance, or achievements. Among those risks, uncertainties and other factors are: the impact of changes in general economic conditions and market developments, including inflation, interest rates, supply chain disruptions, consumer confidence levels, changes in consumer spending, unemployment levels and depressed real estate prices resulting from the severity and duration of any downturn in the U.S. or global economy; the impact of the changing interest rate environment on us, including our ability to successfully pursue investments in, and acquisitions of, additional properties and to obtain debt financing for such investments at attractive interest rates, or at all; risks associated with our completed transactions, including our ability or failure to realize the anticipated benefits thereof; our dependence on our tenants at our properties and their affiliates that serve as guarantors of the lease payments and the negative consequences any material adverse effect on their respective businesses could have on us; the possibility that any future transactions may not be consummated on the terms or timeframes contemplated, or at all, including our ability to obtain the financing necessary to complete any acquisitions on the terms we expect in a timely manner, or at all, the ability of the parties to satisfy the conditions set forth in the definitive transaction documents, including the receipt of, or delays in obtaining, governmental and regulatory approvals and consents required to consummate such transactions, or other delays or impediments to completing the transactions; the anticipated benefits of certain arrangements with certain tenants relating to our funding of “same store” capital improvements in exchange for increased rent pursuant to the terms of our agreements with such tenants, which we refer to as the Partner Property Growth Fund; our decision and ability to exercise our purchase rights under our put-call agreements, call agreements, right of first refusal agreements and right of first offer agreements; our borrowers’ ability to repay their outstanding loan obligations to us; our dependence on the gaming industry; our ability to pursue our business and growth strategies may be limited by the requirement that we distribute 90% of our REIt taxable income in order to qualify for taxation as a REIt and that we distribute 100% of our REIt taxable income in order to avoid current entity-level U.S. federal income taxes; the impact of extensive regulation from gaming and other regulatory authorities; the ability of our tenants to obtain and maintain regulatory approvals in connection with the operation of our properties, or the imposition of conditions to such regulatory approvals; the possibility that our tenants may choose not to renew their respective lease agreements following the initial or subsequent terms of the leases; restrictions on our ability to sell our properties subject to the lease agreements; our tenants and any guarantors’ historical results may not be a reliable indicator of their future results; our substantial amount of indebtedness and ability to service, refinance at attractive interest rates, or at all, and otherwise fulfill our obligations under such indebtedness; our historical financial information may not be reliable indicators of our future results of operations, financial condition and cash flows; the possibility that we identify significant environmental, tax, legal or other issues, including additional costs or liabilities, that materially and adversely impact the value of assets acquired or secured as collateral (or other benefits we expect to receive) in any of our completed transactions; the impact of changes to U.S. federal income tax laws or global tax laws; the possibility of adverse tax consequences as a result of our completed transactions, including tax protection agreements to which we are a party; increased volatility in our stock price, including as a result of our completed transactions; our inability to maintain our qualification for taxation as a REIT; the impact of climate change, natural disasters, war, political and public health conditions or uncertainty or civil unrest, violence or terrorist activities or threats on our properties and changes in economic conditions or heightened travel security and health measures instituted in response to these events; the loss of the services of key personnel; the inability to attract, retain and motivate employees; the costs and liabilities associated with environmental compliance; failure to establish and maintain an effective system of integrated internal controls; our reliance on distributions received from our subsidiaries, including VICI Properties OP LLC (“VICI OP”), to make distributions to our stockholders; the potential impact on the amount of our cash distributions if we were to sell any of our properties in the future; our ability to continue to make distributions to holders of our common stock or maintain anticipated levels of distributions over time; and competition for transaction opportunities, including from other REITs, investment companies, private equity firms and hedge funds, sovereign funds, lenders, gaming companies and other investors that may have greater resources and access to capital and a lower cost of capital or different investment parameters than us. Although the Company believes that in making such forward-looking statements its expectations are based upon reasonable assumptions, such statements may be influenced by factors that could cause actual outcomes and results to be materially different from those projected. The Company cannot assure you that the assumptions upon which these statements are based will prove to have been correct. Additional important factors that may affect the Company’s business, results of operations and financial position are described from time to time in the Company’s Annual Report on Form 10-k for the year ended December 31, 2023, Quarterly Reports on Form 10-Q and the Company’s other filings with the Securities and Exchange Commission. The Company does not undertake any obligation to update or revise any forward-looking statement, whether as a result of new information, future events, or otherwise, except as may be required by applicable law. Tenant, Borrower and Other Company Information The Company makes no representation as to the accuracy or completeness of the information regarding its tenants, including Bowlero Corp. (“Bowlero”), Caesars Entertainment, Inc. (“Caesars”), Century Casinos, Inc. (“Century Casinos”), Chelsea Piers in New York City (“Chelsea Piers”), Cherokee Nation Entertainment, L.L.C. (“CNE”), the Eastern Band of Cherokee Indians (“EBCI”), Foundation Gaming and Entertainment LLC (“Foundation Gaming”), Seminole Hard Rock Entertainment, Inc. (“Hard Rock”), JACk Ohio LLC (“JACk Entertainment”), MGm Resorts International (“MGM”), PENN Entertainment, Inc. (“PENN Entertainment”), PURE Canadian Gaming Corp. (“PURE Canadian”), and an affiliate of certain funds managed by affiliates of Apollo Global Management, Inc. (“Venetian Las Vegas Tenant”) borrowers and other companies included in this presentation. The historical audited and unaudited financial statements of Caesars, as the parent and guarantor of CEOC, LLC and MGm, as the parent and guarantor of MGm Lessee, LLC, the Company's significant lessees, have been filed with the Securities and Exchange Commission (“SEC”). Certain financial and other information for our tenants, guarantors, borrowers and other companies included in this presentation have been derived from their respective filings, if and as applicable, and other publicly available presentations and press releases. While we believe this information to be reliable, we have not independently investigated or verified such data. Market and Industry Data and Trademark Information This presentation may contain estimates and information concerning the Company's industry, including market position, rent growth, corporate governance, and other analyses of the Company's peers, that are based on industry publications, reports and peer company public filings. This information involves a number of assumptions and limitations, and you are cautioned not to rely on or give undue weight to this information. The Company has not independently verified the accuracy or completeness of the data contained in these industry publications, reports or filings. The industry in which the Company operates is subject to a high degree of uncertainty and risk due to a variety of factors, including those described in the "Risk Factors" section of the Company's public filings with the SEC. The brands, trademarks, service marks and logos (“Trademarks”) operated at our properties are Trademarks of their respective owners. Their use in this presentation does not imply a relationship or endorsement by the Trademark owners, nor does it suggest any affiliation with or sponsorship by VICI. None of these owners nor any of their respective officers, directors, agents or employees have approved any disclosure contained in this presentation or are responsible or liable for the content of this presentation. Any such Trademarks are used only to identify the products and services of their respective owners, and no sponsorship or endorsement on the part of VICI should be inferred from the use of the marks. Non‐GAAP Financial Measures This presentation includes reference to Funds From Operations (“FFO”), FFO per share, Adjusted Funds From Operations (“AFFO”), AFFO per share, and Adjusted EBITDA, which are not required by, or presented in accordance with, generally accepted accounting principles in the United States (“GAAP”). These are non-GAAP financial measures and should not be construed as alternatives to net income or as an indicator of operating performance (as determined in accordance with GAAP). We believe FFO, FFO per share, AFFO, AFFO per share and Adjusted EBITDA provide a meaningful perspective of the underlying operating performance of our business. For additional information regarding these non-GAAP financial measures see “Definitions of Non-GAAP Financial Measures” included on page 28 of this presentation. Financial Data Financial information provided herein is as of September 30, 2024 unless otherwise indicated. DISCLAIMERS

第3季度2024年度补充财务及营运数据目录 企业概况………………………………………………………………………….. 4 组合及财务亮点……………………………………………………………... 5 综合资产负债表………………………………………………………………. 6-7 综合营业收入表……………………………….…………………… 8-9 非GAAP财务指标…………………………………………………………….. 10-11 收入详细资料……………………………………………………………………………….. 12-13 年化合同租金和贷款收入………………………………....... 14 2024年展望……………………………………………………………………………….. 15 资本结构及主要信用指标………………………………………………………… 16 债务详情……………………………………………………………………………………. 17 地理分散化…………………………………………………………………. 18 现行租约条款摘要…………………………………………………………. 19-22 投资活动…………………………………………………………………………… 23 近期资本市场活动………………………………..…………………………… 24 游戏内嵌增长管道………………………………………………………. 25 其他体验内嵌增长管道……………………………………….. 26 分析师覆盖范围……………………………………………………….. 27 非GAAP财务指标定义…………………………….………………..... 28

第4季度2024年度补充财务及营运数据 企业概况 vici properties是标普500®体验性房地产投资信托,拥有市场领先的游戏、款待和娱乐目的地中最大的投资组合之一,包括凯撒宫拉斯维加斯、美高梅度假村和拉斯维加斯威尼斯度假村,三个在拉斯维加斯大道上最具标志性的娱乐设施。vici properties在美国和加拿大拥有93个体验性资产,包括54个游戏楼和39个其他体验性楼宇。投资组合约12700万平方英尺,拥有约60,300间酒店客房和超过500家餐厅、酒吧、夜总会和体育书籍。其物业由行业领先的游戏、休闲和款待运营商根据长期三重净租赁协议占据。 vici properties具有与其他体验性行业的领先运营商建立房地产和融资合作伙伴关系的不断增长的阵列,包括Bowlero、Cabot、Canyon Ranch、Chelsea Piers、Great Wolf Resorts、Homefield和Kalahari Resorts. VICI Properties还拥有四个锦标高尔夫球场和毗邻拉斯维加斯大道33英亩未开发和正在开发的土地。VICI Properties的目标是通过与最优质的体验性地点制造商和运营商合作的策略,拥有最优质和最具生产力的体验性房地产投资组合。欲了解更多信息,请访问www.viciproperties.com。 高级管理层 董事会成员 联系信息 Edward Pitoniak 首席执行官及董事 John Payne 总裁兼首席运营官 David Kieske 执行副总裁、首席财务官及财务秘书 Samantha Gallagher 执行副总裁、总顾问及秘书 Gabriel Wasserman 高级副总裁、首席会计官及董事总经理,V.E.C.S. Kellan Florio 高级副总裁、首席投资官 Moira McCloskey 高级副总裁、资本市场 James Abrahamson* 董事、主席 Diana Cantor* 董事、审计委员会主席 Monica Douglas* 董事 Elizabeth Holland* 董事、提名和治理委员会主席 Craig Macnab* 董事、薪酬委员会主席 Edward Pitoniak 董事、首席执行官 Michael Rumbolz* 董事 注:*代表独立董事 公司总部 - VICI Properties Inc. 纽约麦迪逊大道535号,28楼 纽约,纽约 10022 (646) 949-4631 上市详情 股票代码: VICI 交易所: NYSE 转让代理人 - Computershare 7530 Lucerne Drive, Suite 305 Cleveland, OH 44130 (800) 962‐4284 www.computershare.com 网站 www.viciproperties.com 领英 www.linkedin.com/company/vici-properties-inc 投资者关系 investors@viciproperties.com

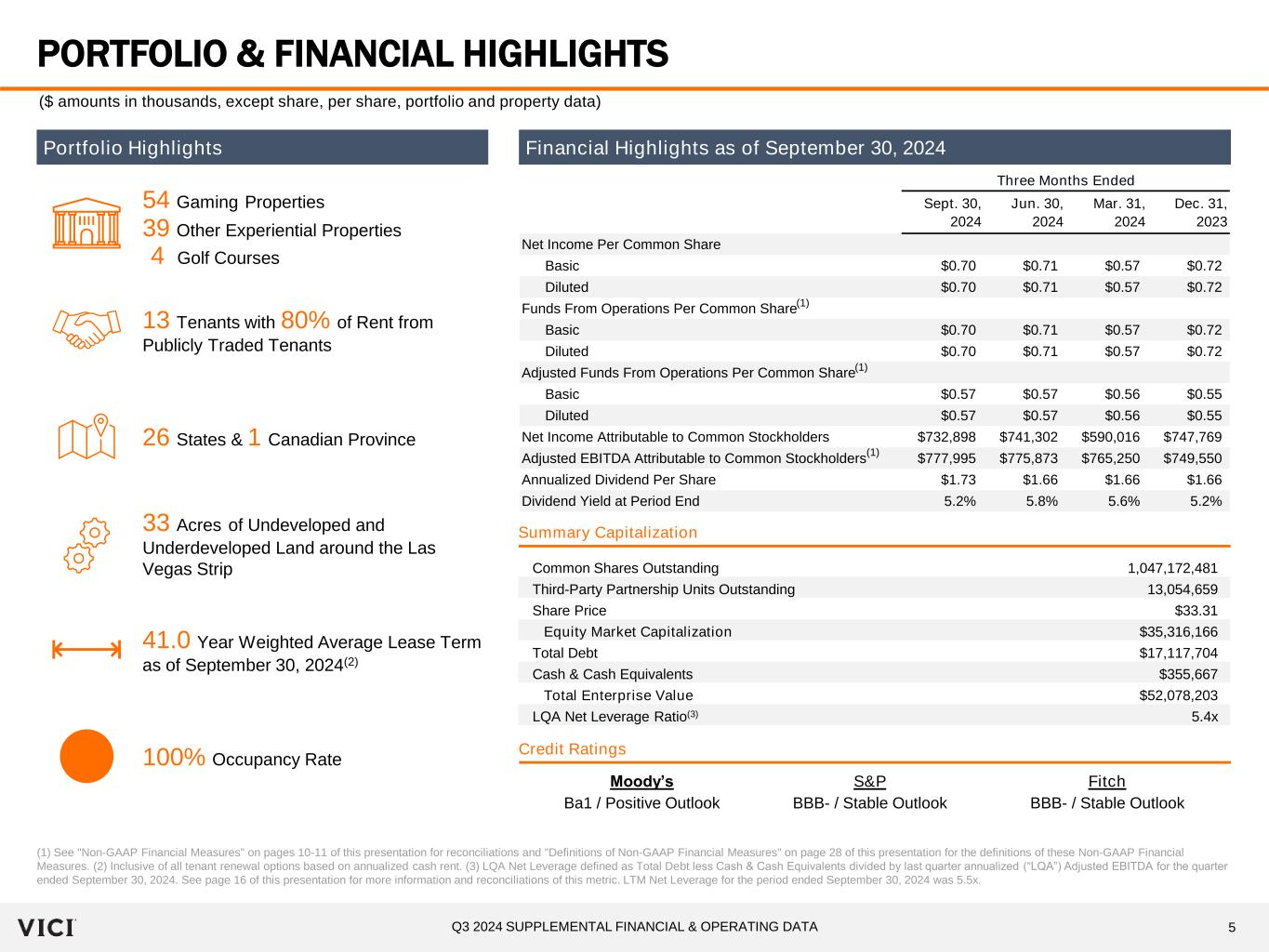

2024年第三季度补充财务和营运数据 自2024年9月30日结束的三个月2024年6月30日2024年3月31日2024年12月31日 每股普通股净利润 基本0.70美元0.71美元0.57美元0.72美元稀释0.70美元0.71美元0.57美元0.72美元每股基本普通股运营资金 0.70美元0.71美元0.57美元0.72美元稀释0.70美元0.71美元0.57美元0.72美元调整后每股普通股运营资金 基本0.57美元0.57美元0.56美元0.55美元稀释0.57美元0.57美元0.56美元0.55美元归属于普通股股东的净收入732,898美元741,302美元590,016美元747,769美元调整后归属于普通股东的EBITDA777,995美元775,873美元765,250美元749,550美元每股年度股利1.73美元1.66美元1.66美元1.66美元期末的股息率5.2%5.8%5.6%5.2%投资组合和财务亮点(1) 请参见本简报第10-11页的“非GAAP财务指标”进行调解,参见本简报第28页的“非GAAP财务指标定义”以了解这些非GAAP财务指标的定义。(2) 包括所有基于年化现金租金的租户续租选项。(3) LQA净杠杆率定义为总债务减去现金和现金等价物,除以截至2024年9月30日结束的季度LQA调整后EBITDA。详情请参见本简报第16页,以获取有关此指标的更多信息和调解。截至2024年9月30日的LTm净杠杆率为5.5倍(以千元计算,除股份、每股、投资组合和财产数据外)截至2024年9月30日的财务突出部分普通股股份1,047,172,481第三方合伙单位13,054,659股价33.31美元股本市值35,316,166美元总债务17,117,704美元现金及现金等价物355,667美元总企业价值52,078,203美元LQA净杠杆率(3) 5.4倍摘要资本化投资组合亮点 54个游戏业务 33英亩位于拉斯维加斯大道周围的未开发和正在开发中土地 26个州及1个加拿大省 作为2024年9月30日的41.0年加权平均租期(2) 100%的占有率 13位租户,其中80%来自上市租户 41个其他体验性业务 4个高尔夫球场

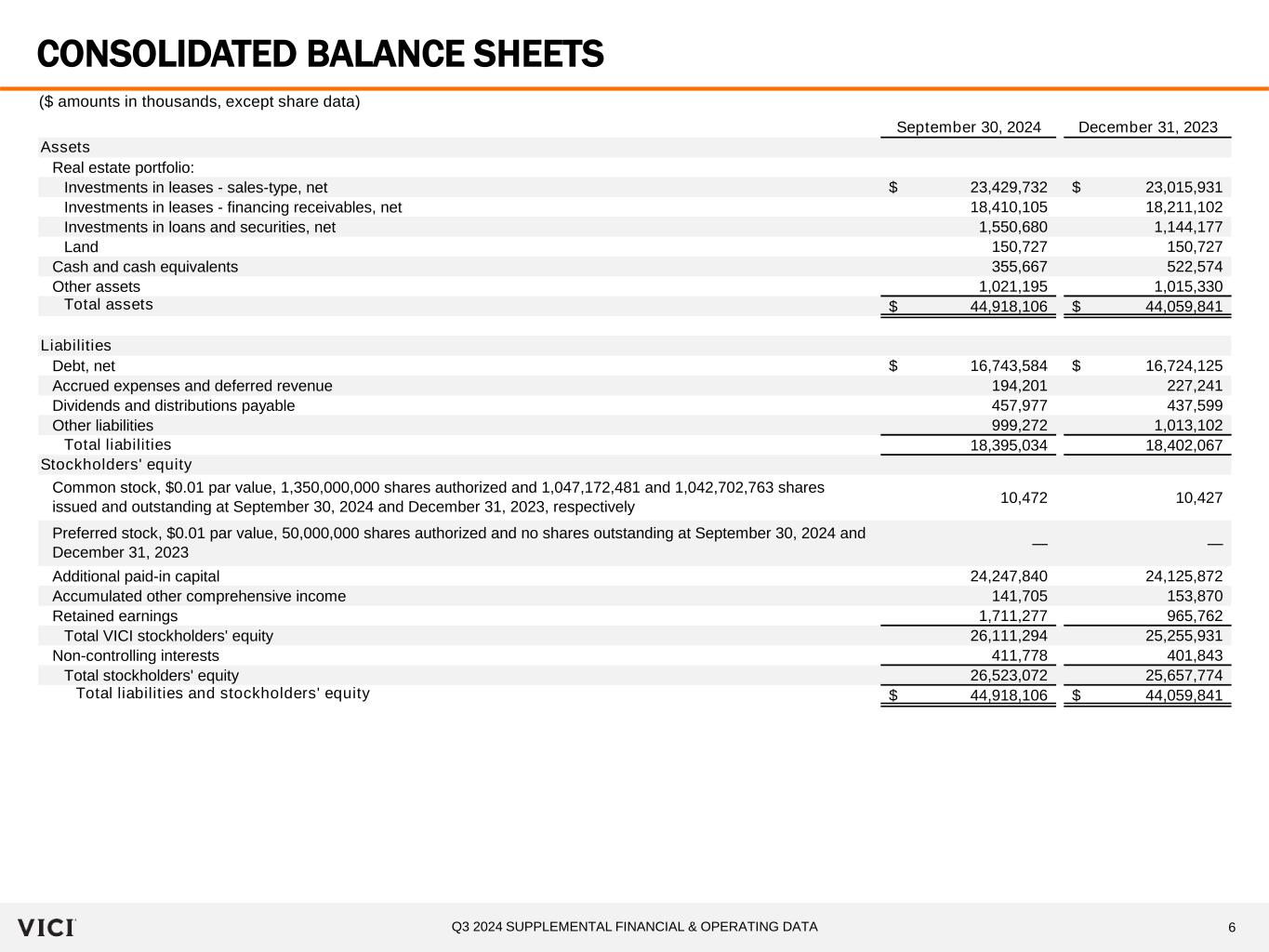

2024年第三季度补充财务和营运数据,截至2024年9月30日和2023年12月31日资产 房地产组合:租赁投资-销售型净额23,429,732美元 23,015,931美元 租赁投资-融资应收款净额18,410,105 18,211,102 过渡性投资及证券净额1,550,680 1,144,177 土地150,727 150,727 现金及现金等价物355,667 522,574 其他资产1,021,195 1,015,330 总资产44,918,106美元 44,059,841美元 负债 负债净额16,743,584美元 16,724,125美元 欠款和逾期费用194,201 227,241 股息和分配应付457,977 437,599 其他负债999,272 1,013,102 总负债18,395,034 18,402,067 股东权益 普通股0.01美元面值,授权发行13.5亿股,截至2024年9月30日和2023年12月31日分别已发行并流通的股份为1,047,172,481和1,042,702,763股 0.01美元面值的优先股,授权发行5,000万股,截至2024年9月30日和2023年12月31日并无流通股份 合并资产负债表(以千美元计)

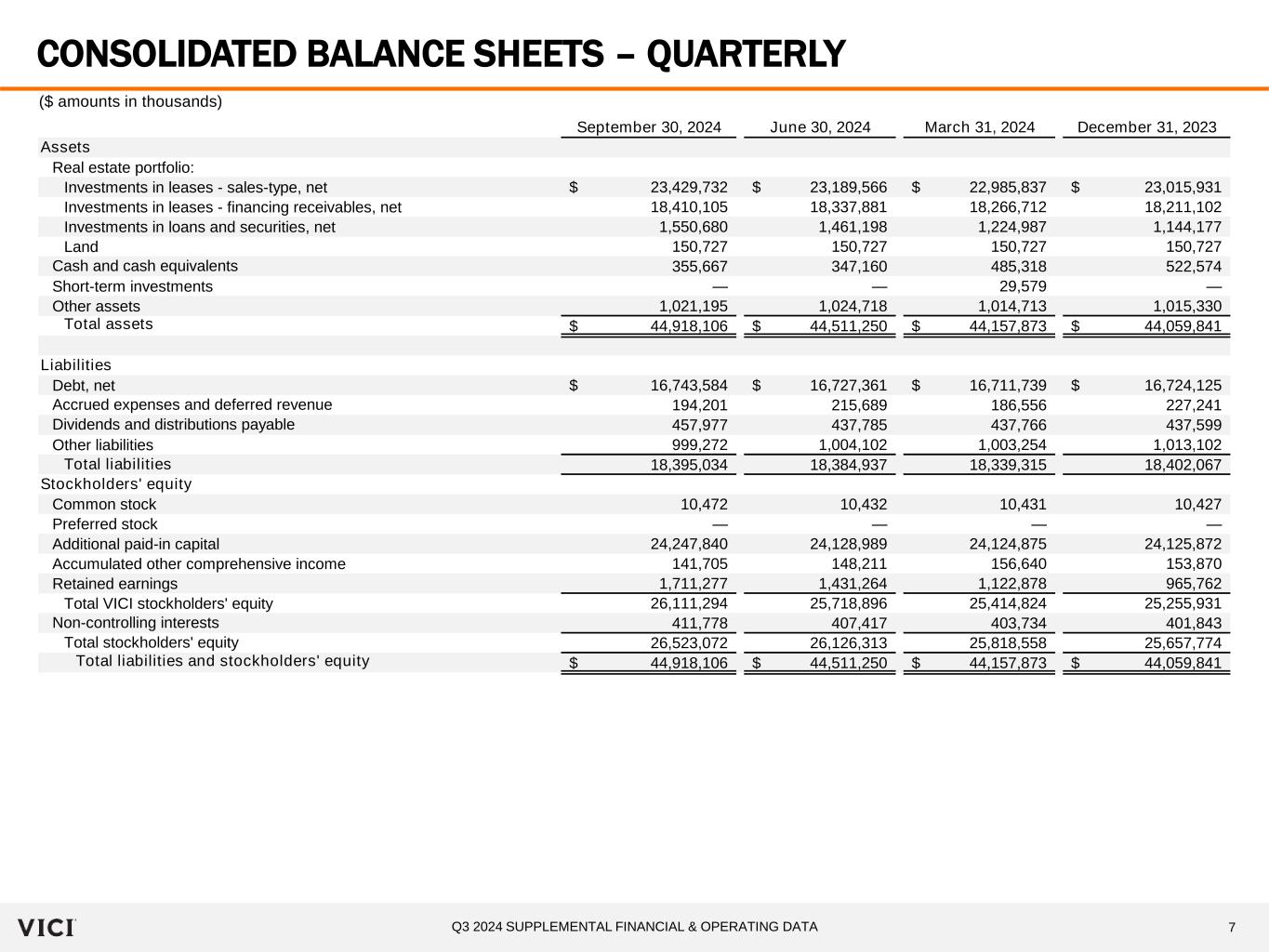

2024年第四季度补充财务和运作数据,截至2024年9月30日、6月30日、3月31日和2023年12月31日 资产 房地产组合:租赁投资-销售型净额23,429,732美元 23,189,566美元 22,985,837美元 23,015,931美元 租赁投资-融资应收款净额18,410,105 18,337,881 18,266,712 18,211,102 过渡性投资及证券净额1,550,680 1,461,198 1,224,987 1,144,177 土地150,727 150,727 150,727 150,727 现金及现金等价物355,667 347,160 485,318 522,574 短期投资—————— 29,579 其他资产1,021,195 1,024,718 1,014,713 1,015,330 总资产44,918,106美元 44,511,250美元 44,157,873美元 44,059,841美元 负债 负债净额16,743,584美元 16,727,361美元 16,711,739美元 16,724,125美元 欠款和逾期费用194,201 215,689 186,556 227,241 股息和分配应付457,977 437,785 437,766 437,599 其他负债999,272 1,004,102 1,003,254 1,013,102 总负债18,395,034 18,384,937 18,339,315 18,402,067 股东权益 普通股10,472 10,432 10,431 10,427 优先股—————— 附加资本24,247,840 24,128,989 24,124,875 24,125,872 累积其他全面收入141,705 148,211 156,640 153,870 保留盈余1,711,277 1,431,264 1,122,878 965,762 VICI所有股东权益26,111,294 25,718,896 25,414,824 25,255,931 非控股权益411,778 407,417 403,734 401,843 总股东权益26,523,072 26,126,313 25,818,558 25,657,774 总负债与股东权益44,918,106美元 44,511,250美元 44,157,873美元 44,059,841美元 合并资产负债表-季度版(以千美元计)

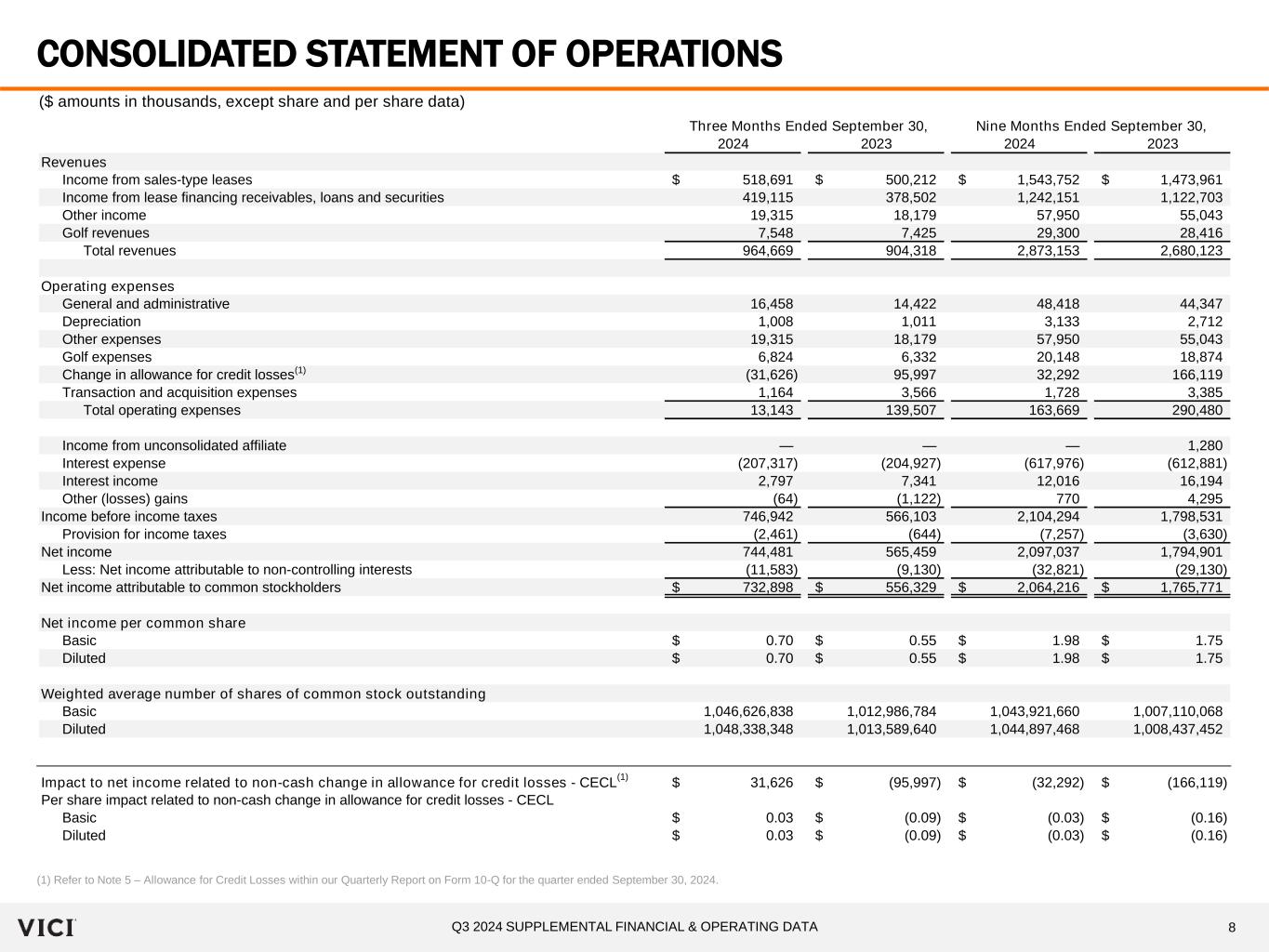

2024年9月30日结束三个月,2023年结束九个月的补充财务和营运数据

收入

销售型租赁收入 518,691$ 500,212$ 1,543,752$ 1,473,961$

租赁融资收入、贷款和证券收入 419,115 378,502 1,242,151 1,122,703

其他收入 19,315 18,179 57,950 55,043

高尔夫收入 7,548 7,425 29,300 28,416

总收入 964,669 904,318 2,873,153 2,680,123

营业费用

一般及行政费用 16,458 14,422 48,418 44,347

折旧 1,008 1,011 3,133 2,712

其他费用 19,315 18,179 57,950 55,043

高尔夫费用 6,824 6,332 20,148 18,874

信用损失拨备变动 (31,626) 95,997 32,292 166,119

交易及收购费用 1,164 3,566 1,728 3,385

总营业费用 13,143 139,507 163,669 290,480

未合并企业的收益 — — — 1,280

利息费用 (207,317) (204,927) (617,976) (612,881)

利息收入 2,797 7,341 12,016 16,194

其他(亏损)收益 (64) (1,122) 770 4,295

所得税前收入 746,942 566,103 2,104,294 1,798,531

所得税费用 (2,461) (644) (7,257) (3,630)

净收入 744,481 565,459 2,097,037 1,794,901

扣除:非控股权益的净收入 (11,583) (9,130) (32,821) (29,130)

归属于普通股股东的净收入 732,898$ 556,329$ 2,064,216$ 1,765,771$

每股普通股的净收入

基本 0.70$ 0.55$ 1.98$ 1.75$

稀释 0.70$ 0.55$ 1.98$ 1.75$

基本普通股平均持股量 1,046,626,838 1,012,986,784 1,043,921,660 1,007,110,068

稀释 1,048,338,348 1,013,589,640 1,044,897,468 1,008,437,452

与信用损失拨备非现金变动相关的净收入影响 - CECL 31,626$ (95,997)$ (32,292)$ (166,119)$

与信用损失拨备非现金变动相关的每股影响 - CECL 基本 0.03$ (0.09)$ (0.03)$ (0.16)$

稀释 0.03$ (0.09)$ (0.03)$ (0.16)$

综合营业表 (以千美元为单位,股份和每股数据除外)

(1) (1) 请参见2024年9月30日的季度报告第10-Q表中有关信用损失拨备的注5。 (1)

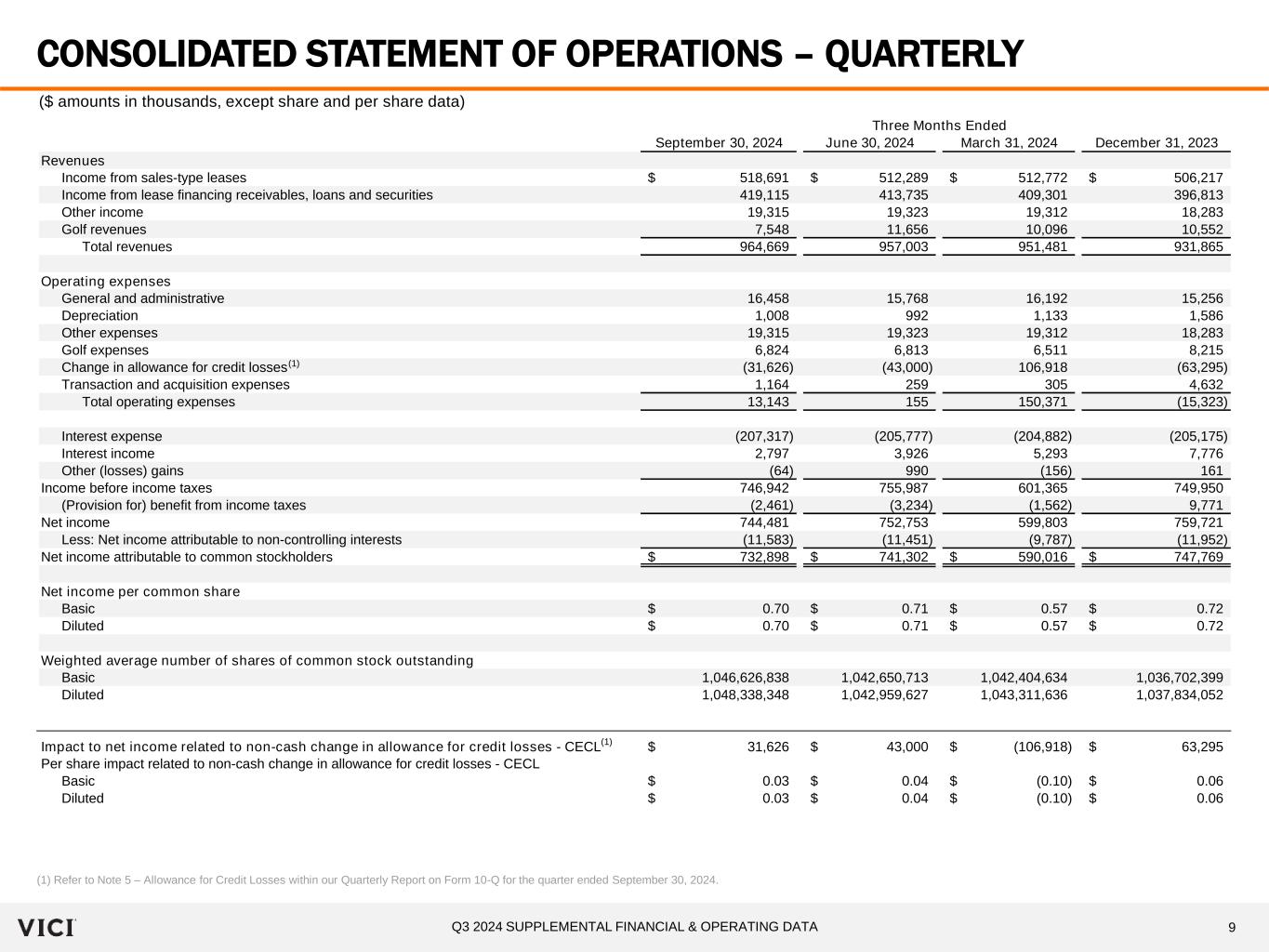

2024年第三季补充财务及营运数据 自2024年9月30日至6月30日至3月31日至12月31日的三个月 收入出售型租赁所得 518,691$ 512,289$ 512,772$ 506,217$ 租赁应收款、贷款和证券所得 419,115 413,735 409,301 396,813 其他收入 19,315 19,323 19,312 18,283 高尔夫收入 7,548 11,656 10,096 10,552 总收入 964,669 957,003 951,481 931,865 营业费用 总部及行政 16,458 15,768 16,192 15,256 折旧费用 1,008 992 1,133 1,586 其他费用 19,315 19,323 19,312 18,283 高尔夫费用 6,824 6,813 6,511 8,215 信用损失拨备变动 (31,626) (43,000) 106,918 (63,295) 交易及并购费用 1,164 259 305 4,632 总营业费用 13,143 155 150,371 (15,323) 利息支出 (207,317) (205,777) (204,882) (205,175) 利息收入 2,797 3,926 5,293 7,776 其他(亏损)利得 (64) 990 (156) 161 税前盈利 746,942 755,987 601,365 749,950 所得税(费用)利益 (2,461) (3,234) (1,562) 9,771 净利润 744,481 752,753 599,803 759,721 减:非控制权益净利(11,583) (11,451) (9,787) (11,952) 归属于普通股东的净利 732,898$ 741,302$ 590,016$ 747,769$ 每股普通股利润 基本 0.70$ 0.71$ 0.57$ 0.72$ 稀释 0.70$ 0.71$ 0.57$ 0.72$ 普通股权加权平均股数 基本 1,046,626,838 1,042,650,713 1,042,404,634 1,036,702,399 稀释 1,048,338,348 1,042,959,627 1,043,311,636 1,037,834,052 与信用损失抵押担保项下的净收入影响 - CECL 31,626$ 43,000$ (106,918)$ 63,295$ 关于信用损失抵押担保项下的非现金变动的每股影响 - CECL 基本 0.03$ 0.04$ (0.10)$ 0.06$ 稀释 0.03$ 0.04$ (0.10)$ 0.06$ 合并营运状况报表-季度 ($千除外,每股及每股数据) 参见我们截至2024年9月30日的季度10-Q表格中的注5-信用损失抵押保证金事项。

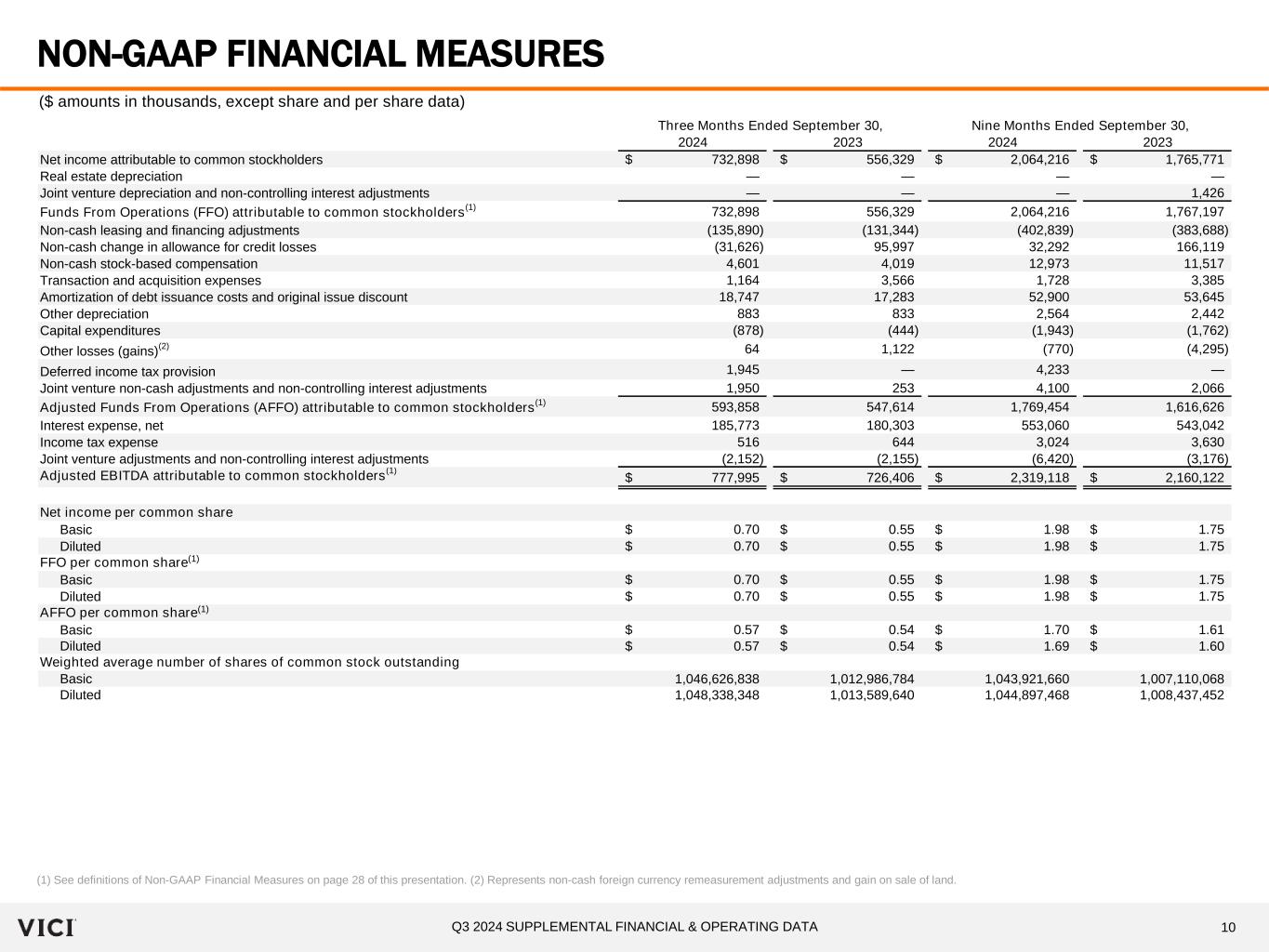

10Q3 2024 附加财务及营运数据 截至2024年9月30日三个月,截至2024年9月30日九个月 2023年2024年2023年 2024年2023年 归属于普通股股东的净收益 732,898$ 556,329$ 2,064,216$ 1,765,771$ 房地产折旧 — — — — 合资公司折旧及非控股权益调整 — — — 1,426 所有基金类型自营业务(FFO)归属于普通股股东 (1) 732,898 556,329 2,064,216 1,767,197 非现金租赁和融资调整 (135,890) (131,344) (402,839) (383,688) 非现金信贷损失拨备变动 (31,626) 95,997 32,292 166,119 非现金股份报酬 4,601 4,019 12,973 11,517 交易和收购费用 1,164 3,566 1,728 3,385 偿债发行成本和原始发行折价 18,747 17,283 52,900 53,645 其他折旧 883 833 2,564 2,442 资本支出 (878) (444) (1,943) (1,762) 其他损失 (收益) (2) 64 1,122 (770) (4,295) 延期所得税赋销 1,945 — 4,233 — 合资公司非现金调整及非控股权益调整 1,950 253 4,100 2,066 调整后的自营业务(AFFO)归属于普通股股东 (1) 593,858 547,614 1,769,454 1,616,626 利息费用,净额 185,773 180,303 553,060 543,042 所得税费用 516 644 3,024 3,630 合资公司调整及非控股权益调整 (2,152) (2,155) (6,420) (3,176) 调整后的EBITDA归属于普通股股东 (1) 777,995$ 726,406$ 2,319,118$ 2,160,122$ 每普通股基本净收益 0.70$ 0.55$ 1.98$ 1.75$ 每普通股稀释 0.70$ 0.55$ 1.98$ 1.75$ 每普通股基本FFO 0.70$ 0.55$ 1.98$ 1.75$ 每普通股稀释FFO 0.70$ 0.55$ 1.98$ 1.75$ 每普通股基本AFFO 0.57$ 0.54$ 1.70$ 1.61$ 每普通股稀释AFFO 0.57$ 0.54$ 1.69$ 1.60$ 加权平均发行在外普通股数量 基本 1,046,626,838 1,012,986,784 1,043,921,660 1,007,110,068 稀释 1,048,338,348 1,013,589,640 1,044,897,468 1,008,437,452 非依照中国金融报告准则之财务衡量指标(金额以千元计算,除股份及每股数据外) (1) 请参阅本演示文稿第28页的非依照中国金融报告准则之财务衡量指标的定义。 (2) 代表非现金外币重测调整及土地出售收益。 (1) (1)

2024年第三季度补充财务及营运数据 2024年9月30日三个月 2024年6月30日 2024年3月31日 2023年12月31日归属于普通股股东的净利润 732,898$ 741,302$ 590,016$ 747,769$ 房地产折旧 — — — — 合资企业折旧及非控股权益调整 — — — — 普通股股东的营运资金 (FFO) (1) 732,898 741,302 590,016 747,769 非现金租赁及融资调整 (135,890) (131,283) (135,666) (131,800) 信贷损失条款变动数 (31,626) (43,000) 106,918 (63,295) 非现金股份报酬 4,601 4,579 3,793 4,019 交易及收购费用 1,164 259 305 4,632 债务发行成本摊销及原始发行折扣 18,747 17,644 16,509 16,807 其他折旧 883 835 846 1,299 资本支出 (878) (633) (432) (1,080) 其他亏损(利得) (2) 64 (990) 156 (161) 递延所得税费用(利益) 1,945 1,853 435 (10,426) 合资企业非现金调整及非控股权益调整 1,950 1,859 291 2,650 普通股股东的调整后营运现金流 (AFFO) (1) 593,858 592,425 583,171 570,414 利息费用,净额 185,773 184,207 183,080 180,592 所得税费用 516 1,381 1,127 655 合资企业调整及非控股权益调整 (2,152) (2,140) (2,128) (2,111) 普通股股东的调整后EBITDA (1) 777,995$ 775,873$ 765,250$ 749,550$ 每普通股基本净收益 0.70$ 0.71$ 0.57$ 0.72$ 每普通股稀释净收益 0.70$ 0.71$ 0.57$ 0.72$ 每普通股基本FFO 0.70$ 0.71$ 0.57$ 0.72$ 每普通股稀释FFO 0.70$ 0.71$ 0.57$ 0.72$ 每普通股基本AFFO 0.57$ 0.57$ 0.56$ 0.55$ 每普通股稀释AFFO 0.57$ 0.57$ 0.56$ 0.55$ 普通股股本加权平均数基本 1,046,626,838 1,042,650,713 1,042,404,634 1,036,702,399 普通股股本加权平均数稀释 1,048,338,348 1,042,959,627 1,043,311,636 1,037,834,052 非GAAP财务指标-季度 (1) 请参阅本简报第28页的非GAAP财务指标定义。 (2) 代表非现金外币重新评价调整和土地出售收益。 (以千元为单位,股票和每股数据除外)

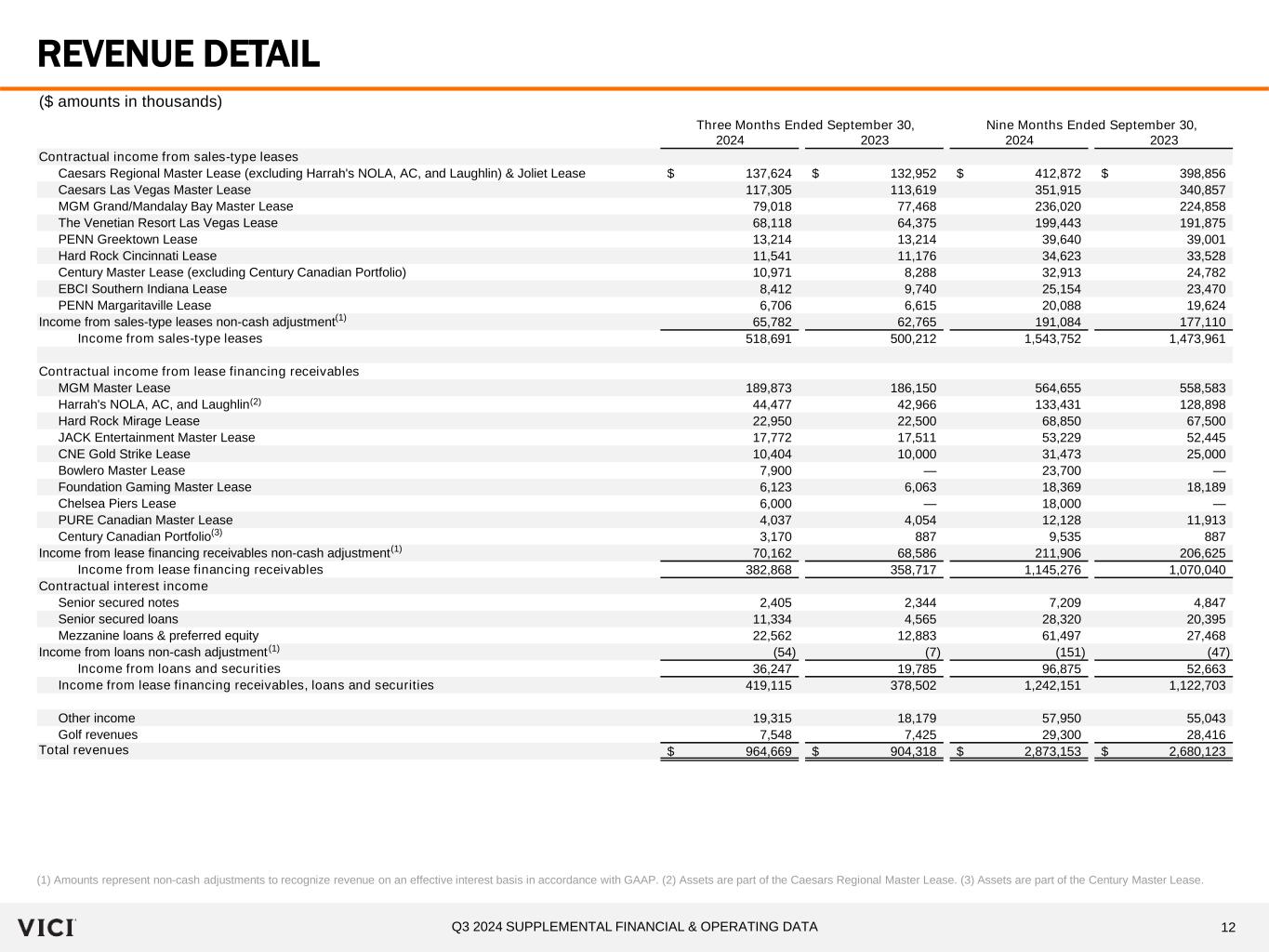

2024年第三季度补充财务及营运数据 三个月截至9月30日,九个月截至2024年9月30日 2024年 2023年 2024年 2023年 销售型租赁契约收入 Caesars区域主租约(不包括Harrah的NOLA、AC和Laughlin)及Joliet租约 137,624美元 132,952美元 412,872美元 398,856美元 Caesars赌城主租约 117,305 113,619 351,915 340,857 MGm大帝/曼德勒湾主租约 79,018 77,468 236,020 224,858 威尼斯人度假酒店拉斯维加斯租约 68,118 64,375 199,443 191,875 PENN Greektown租约 13,214 13,214 39,640 39,001 辛辛那堤硬石租约 11,541 11,176 34,623 33,528 世纪主租约(不包括世纪加拿大投资组合) 10,971 8,288 32,913 24,782 EBCI南印第安纳租约 8,412 9,740 25,154 23,470 PENN Margaritaville租约 6,706 6,615 20,088 19,624 销售型租赁收入非现金调整 65,782 62,765 191,084 177,110 销售型租赁收入 518,691 500,212 1,543,752 1,473,961 租赁融资应收收入 MGm主租约 189,873 186,150 564,655 558,583 Harrah's NOLA、AC和Laughlin 44,477 42,966 133,431 128,898 硬石奇景租约 22,950 22,500 68,850 67,500 JACk娱乐主租约 17,772 17,511 53,229 52,445 CNE Gold Strike租约 10,404 10,000 31,473 25,000 Bowlero主租约 7,900 - 23,700 - Foundation Gaming主租约 6,123 6,063 18,369 18,189 Chelsea Piers租约 6,000 - 18,000 - PURE加拿大主租约 4,037 4,054 12,128 11,913 世纪加拿大投资组合 3,170 887 9,535 887 租赁融资应收收入非现金调整 70,162 68,586 211,906 206,625 租赁融资应收收入 382,868 358,717 1,145,276 1,070,040 租赁合同利息收入 高级贷款票据 2,405 2,344 7,209 4,847 Senior secured loans 11,334 4,565 28,320 20,395 授信债券和优先股 22,562 12,883 61,497 27,468 贷款收入非现金调整(54) -(7)-(151)-(47)- 贷款和证券收入 36,247 19,785 96,875 52,663 租赁融资应收收入、贷款和证券收入 419,115 378,502 1,242,151 1,122,703 其他收入 19,315 18,179 57,950 55,043 高尔夫收入 7,548 7,425 29,300 28,416 总收入 964,669美元 904,318美元 2,873,153美元 2,680,123美元 收入明细(1)金额代表根据美国通用会计准则以有效利息基准确认收入的非现金调整。(2)资产属于Caesars区域主租约。(3)资产属于世纪主租约。(金额以千为单位)(1)(1)(1)(2)(3)

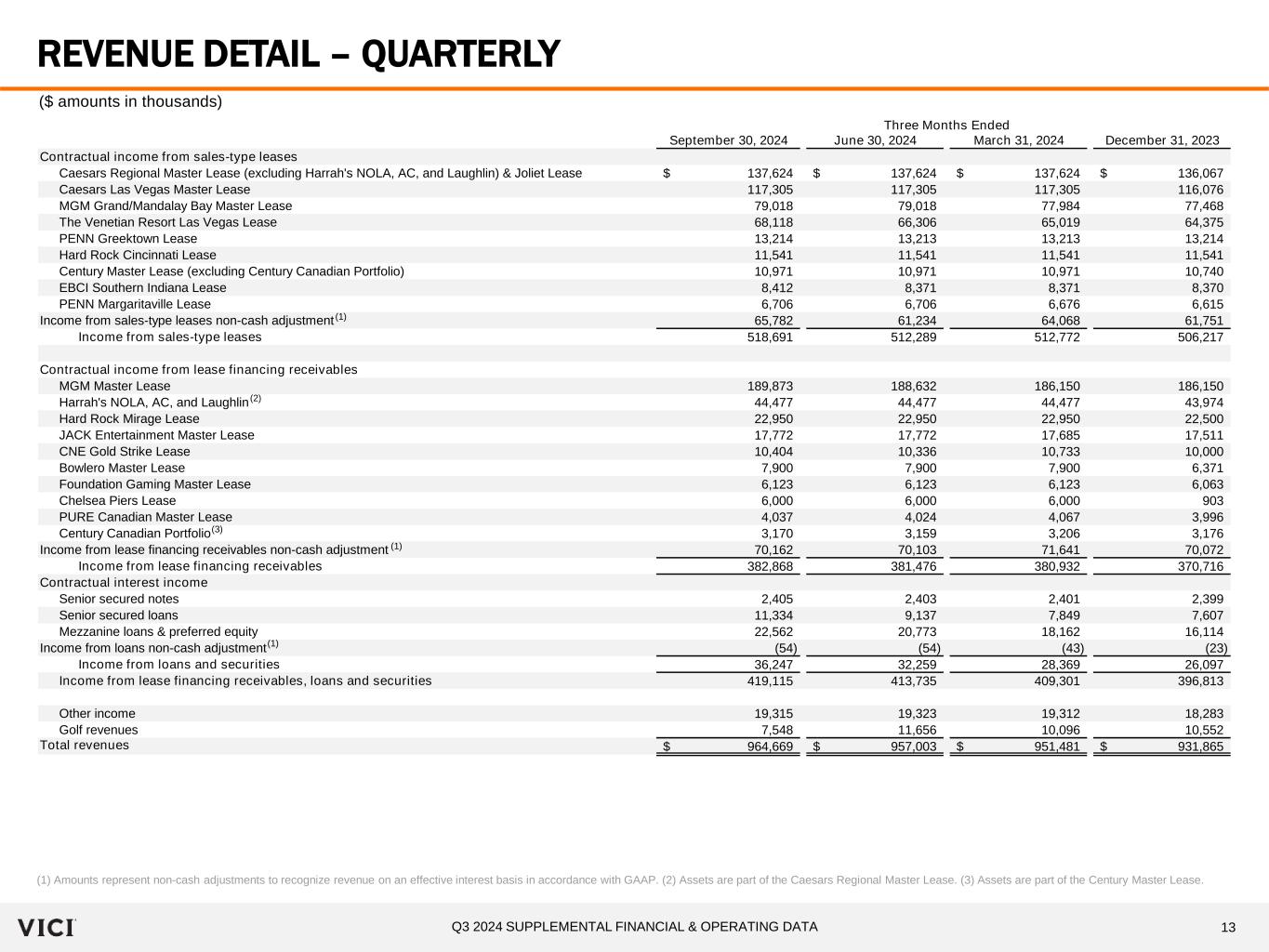

2024年第3季度补充财务及运营数据截至2024年9月30日的三个月 2024年6月30日 2024年3月31日 2023年12月31日 销售类租赁的合同收入 凯撒区域型主租赁(不包括哈拉斯新奥尔良、大西洋城和劳夫林)&乔利埃特租赁 137,624美元 137,624美元 137,624美元 136,067美元 凯撒拉斯维加斯主租赁 117,305 117,305 117,305 116,076 美高梅大/曼德勒湾主租赁 79,018 79,018 77,984 77,468 威尼斯度假村拉斯维加斯租赁 68,118 66,306 65,019 64,375 佩恩格里克敦租赁 13,214 13,213 13,213 13,214 俄亥俄州辛辛那提硬石租赁 11,541 11,541 11,541 11,541 世纪主租赁(不包括世纪加拿大投资组合) 10,971 10,971 10,971 10,740 EBCI南印第安纳租赁 8,412 8,371 8,371 8,370 佩恩乐园债务协议租赁 6,706 6,706 6,676 6,615 销售类租赁收入非现金调整 65,782 61,234 64,068 61,751 销售类租赁收入 518,691 512,289 512,772 506,217 租赁融资应收收入 MGm主租赁 189,873 188,632 186,150 186,150 哈拉斯新奥尔良、大西洋城和劳夫林 44,477 44,477 44,477 43,974 硬石狮岩租赁 22,950 22,950 22,950 22,500 JACk Entertainment主租赁 17,772 17,772 17,685 17,511 CNE Gold Strike租赁 10,404 10,336 10,733 10,000 Bowlero主租赁 7,900 7,900 7,900 6,371 Foundation Gaming主租赁 6,123 6,123 6,123 6,063 切尔西码头租赁 6,000 6,000 6,000 903 纯加拿大主租赁 4,037 4,024 4,067 3,996 世纪加拿大投资组合 3,170 3,159 3,206 3,176 租赁融资应收收入非现金调整 70,162 70,103 71,641 70,072 租赁融资应收收入 382,868 381,476 380,932 370,716 合同利息收入 高安全性票据 2,405 2,403 2,401 2,399 优先担保贷款 11,334 9,137 7,849 7,607 散备款及优先股 22,562 20,773 18,162 16,114 贷款非现金调整(54) (54) (43) (23) 贷款和证券收入 36,247 32,259 28,369 26,097 租赁融资应收收入、贷款和证券收入 419,115 413,735 409,301 396,813 其他收入 19,315 19,323 19,312 18,283 高尔夫收入 7,548 11,656 10,096 10,552 总收入 964,669美元 957,003美元 951,481美元 931,865美元 营收详情-季度 (1)金额表示根据美国通用会计原则按有效利率基础认识收入的非现金调整(2)资产属于凯撒区域型主租赁。(3)资产属于世纪主租赁。(美元金额以千为单位)(1)(1)(1)(2)(3)

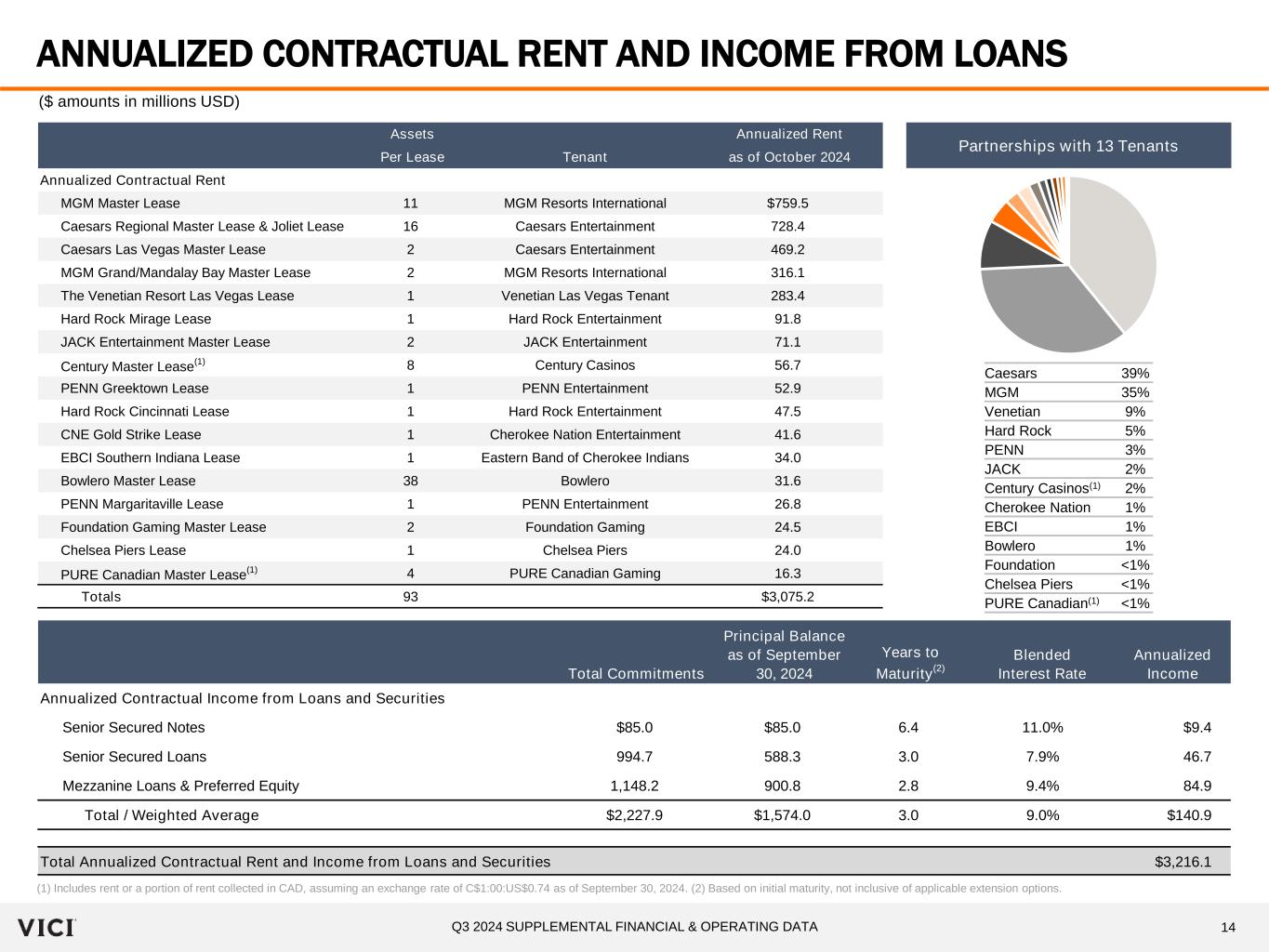

14Q3 2024 补充财务及营运数据 年化合同性租金和贷款收入(1) 包括在加币收取的租金或部分租金,假设截至2024年9月30日的汇率为1加元:0.74美元。 (2)基于初始到期日,不包括适用的展期选择权。 (以百万美元计算) 凯撒 39% 美高梅 35% 威尼斯人 9% 硬石 5% PENN 3% JACk 2% 世纪赌场(1)2% 切罗基族 1% 东方切罗基印第安人 1% Bowlmor 1% 基金会 <1% 车坛皮尔斯 <1% 纯粹加拿大(1)<1% 与13名租户的合作关系 资产 每租赁户的年化租金 2024年10月年化合同性租金 美高梅主租约 11 美高梅国际渡假村 $759.5 凯撒区域主租约及强里埃特租赁 16 凯撒娱乐 728.4 凯撒拉斯维加斯主租约 2 凯撒娱乐 469.2 美高梅格兰德/曼德勒湾主租约 2 美高梅国际渡假村 316.1 威尼斯人度假村拉斯维加斯租约 1 威尼斯人拉斯维加斯租户 283.4 硬石米拉奇租约 1 硬石娱乐 91.8 JACk娱乐主租约 2 JACk娱乐 71.1 世纪主租约(1)8 世纪赌场 56.7 PENN Greektown 租约 1 佩恩国民博彩 52.9 硬石辛辛那提租约 1 硬石娱乐 47.5 CNE Gold Strike 租约 1 切罗基族娱乐 41.6 东方切罗基印第安人南印第安纳租约 1 Bowlmor主租约 38 Bowlmor 31.6 PENN Margaritaville 租约 1 佩恩国民博彩 26.8 基金会游戏主租约 2 基金会游戏 24.5 车坛皮尔斯租约 1 车坛皮尔斯 24.0 车坛皮尔斯加拿大主租约(1)4 纯粹加拿大游戏 16.3 总计 93 $3,075.2 总承诺本金余额截至2024年9月30日 到期年数(2) 混合利率 年化收入 来自贷款和证券的年化合同性收入 高级抵押票据 $85.0 $85.0 6.4 11.0% $9.4 高级抵押贷款 994.7 588.3 3.0 7.9% 46.7 夹层贷款及优先股权 1,148.2 900.8 2.8 9.4% 84.9 总和/加权平均 $2,227.9 $1,574.0 3.0 9.0% $140.9 贷款和证券的年化合同性租金和收入总额 $3,216.1

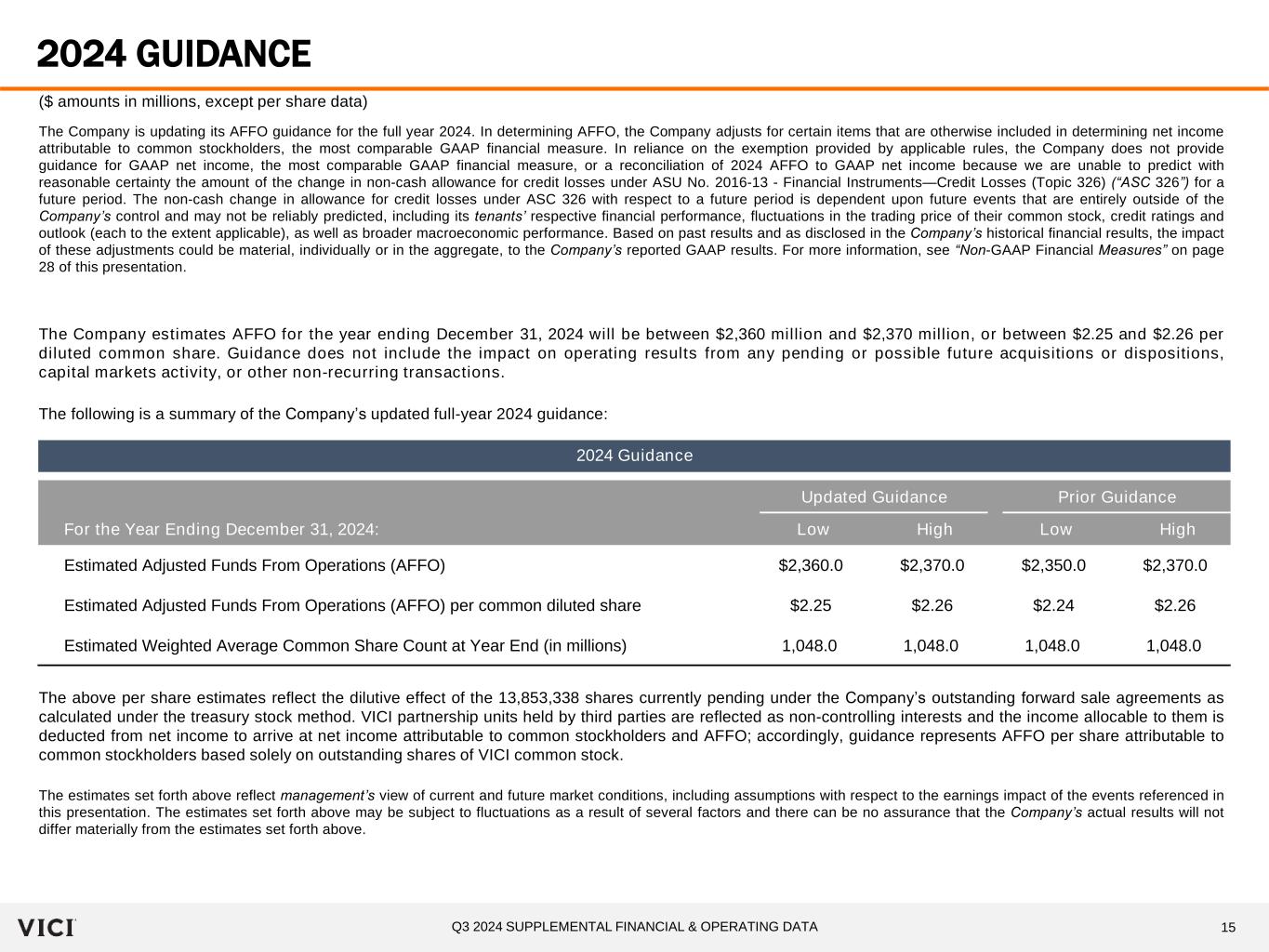

2024年第3季补充财务和营运数据 更新指引 前瞻指引 截至2024年12月31日的年度: 低 高 低 高 预估调整后营运资金来自营运(AFFO) 2,360.0 2,370.0 2,350.0 2,370.0 预估调整后营运资金来自营运(AFFO)每股普通股摊薄 2.25 2.26 2.24 2.26 预估年底普通股加权平均股份数(以百万计) 1,048.0 1,048.0 1,048.0 1,048.0 2024年指引 2024年指引(金额以百万为单位,除每股数据) 公司正在更新其整个2024年的AFFO指引。 在确定AFFO时,公司会调整一些项目,否则这些项目会包括在确定归属于普通股股东的净收入中,这是最可比的GAAP财务指标。基于适用规则所提供的豁免,本公司没有提供2024年GAAP净收入或2024年AFFO与GAAP净收入的重建指引,因为我们无法合理确定根据ASU No. 2016-13 - 金融工具—信用损失(主题326)(“ASC 326”)的无现金信用损失津贴在未来期间的变动金额。对于未来期间根据ASC 326进行的无现金信用损失津贴变化取决于公司无法控制的未来事件,可能无法可靠预测,包括其租户各自的财务表现、其普通股的交易价格波动、信用评级和展望(在适用范围内),以及更广泛的宏观经济表现。根据过去的结果以及在公司历史财务结果中披露的信息,这些调整的影响可能是实质的,独立或合计,对公司的报告GAAP结果。有关更多信息,请参见本演示文稿第28页的“非GAAP财务指标”。 公司预估,截至2024年12月31日的年度AFFO将在236000万和237000万之间,每股普通股摊薄在2.25和2.26之间。指引不包括任何未完成或可能的未来收购或处分、资本市场活动或其他非经常性交易对营运结果的影响。 以下是本公司更新的2024年全年指引摘要: 以上每股估计反映了根据库藏股法计算的目前待定的1385.33万股担保出售协议的稀释效应。第三方持有的VICI合作伙伴单元作为非控制权益计入,并将归他们的收入从净收入中扣除,以得出归属于普通股股东的净收入和AFFO;因此,指引仅代表基于VICI普通股优先股的未来每股AFFO。上述估计反映了管理层对当前和未来市场条件的看法,包括有关本演示中提到事件的收益影响的假设。上述估计可能会因多个因素的波动而波动,并且不能保证公司的实际结果不会与上述估计有实质差异。

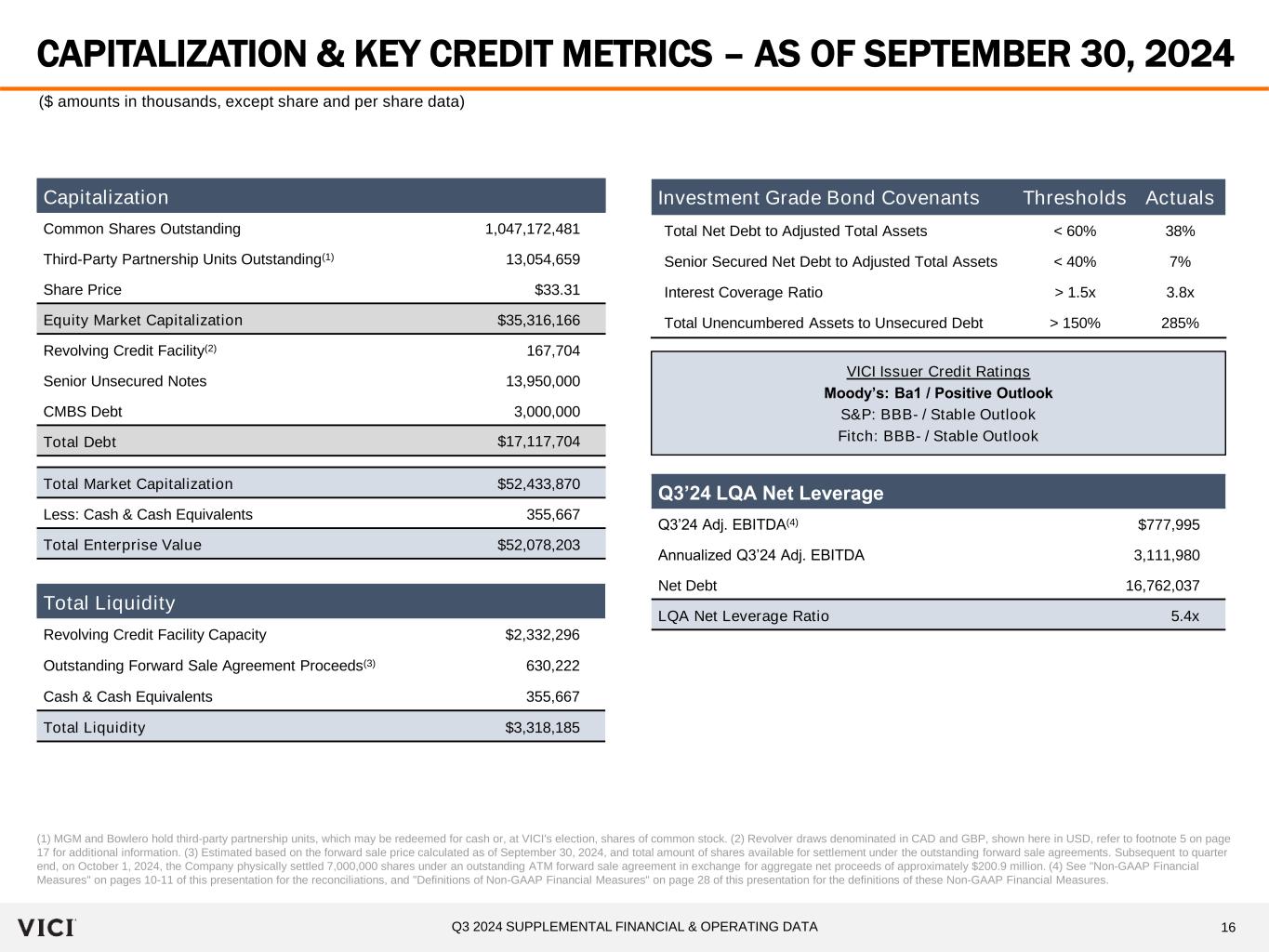

2024年第3季补充财务及运营数据 资本化与关键信用指标 - 截至2024年9月30日(1) 美高梅和Bowlero持有第三方合作伙伴单位,可按现金赎回,或按VICI的选择,换取普通股。 (2) 以加币和英镑表示的循环信贷额度,在此以美元显示,详情请参见第17页的脚注5。 (3) 估计基于截至2024年9月30日计算的预售价格,以及未来销售协议下可结算的股份总数。在季度结束后,即2024年10月1日,公司通过一项尚未来临的ATm预售协议,实物结算了7,000,000股,以约2千090万美元的总净收益交换。 (4)请参见本演示文稿第10-11页中的“非通用会计准则财务指标”以进行调和,以及本演示文稿第28页中的“非通用会计准则财务指标定义”以了解这些非通用会计准则财务指标的定义。 (金额以千美元计算,股份和每股数据除外) 资本化 未发行普通股股份总计1,047,172,481 第三方合作伙伴单位总计(1) 13,054,659 股价为33.31美元 股本市值为35,316,166 循环信贷设施(2) 167,704 高级无抵押票据13,950,000 CMBS债务 3,000,000 总负债为17,117,704 总市值为52,433,870 减:现金及现金等价物 355,667 总企业价值为52,078,203 第3季'24最近四个季度净杠杆率 第3季'24调整EBITDA(4) 777,995 第3季'24调整EBITDA年化数为3,111,980 净债务为16,762,037 最近四个季度净杠杆率为5.4倍 VICI发行人信用评级 报告 - 稳定输出 Moody's: Ba1 / 正面展望 S&P: BBb- / 稳定展望 Fitch: BBb- / 稳定展望 投资级别债务契约阈值 实际情况 总净债务占调整总资产比例 < 60% 38% 高级有抵押净债务占调整总资产比例 < 40% 7% 利息保障率 > 1.5倍 3.8倍 总未抵押资产占无抵押债务比例 > 150% 285% 总流动性 循环信贷设施容量为2,332,296 现有未来销售协议收益(3) 630,222 现金及现金等价物 355,667 总流动性为3,318,185

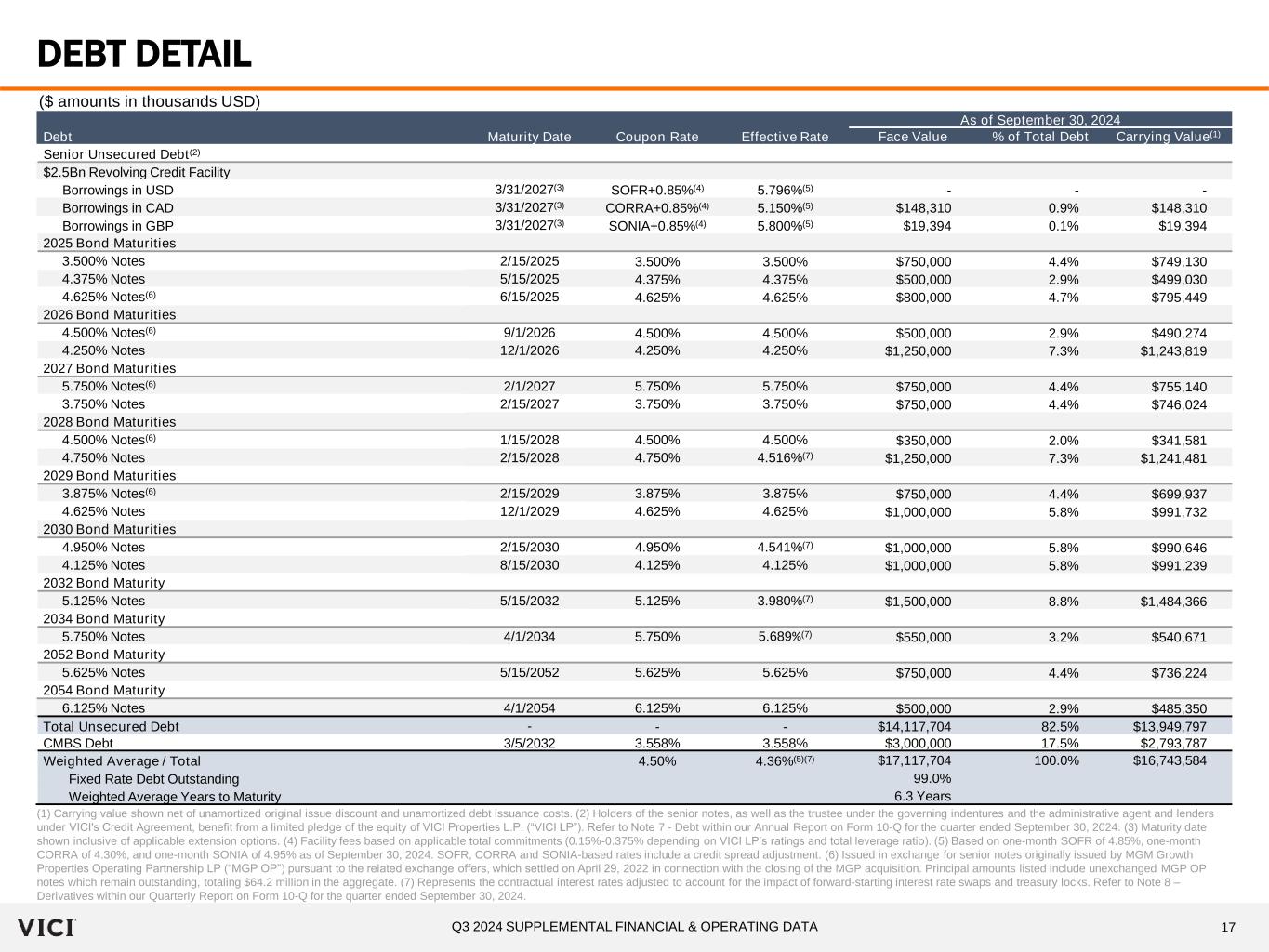

17Q3 2024补充财务及营运数据债务明细(1)运作负债净额显示纯借出折让及未摊销债券发行费用。(2)高级票据持有人以及凯撒娱乐信托统治契约下的受托人、行政代理人和贷款人受惠于对凯撒娱乐资产LP的股本的有限抵押(“VICI LP”)。有关2024年9月30日结束季度的年度报告表格第10-Q的第7款 - 债务。(3)到期日包括适用的展期选项。(4)按照适用总承诺基准收取的资金费用(取决于VICI LP的评级和总杠杆率的0.15%-0.375%)。根据2024年9月30日的一个月SOFR 4.85%、一个月CORRA 4.30%和一个月SONIA 4.95%计算。截至2024年9月30日,基于SOFR、CORRA和SONIA的利率包括一个信用价差调整。(6)根据与MGP收购关闭相关的交换要约而发行,代表尚未兑换的MGP OP票据,总额6420万。n(7)代表根据基本利率计算的合约利率,纳入进行的起始利率掉期和国库锁定的影响。有关2024年9月30日结束季度的第10-Q季度报告中的第8款 - 衍生工具。($千美元)截至2024年9月30日,债务到期日票券利率有效利率票面价值总债务的百分比运作负债(1)2.5十亿美元循环信贷 余额在美元 3/31/2027 SOFR+0.85% 5.796% - - - 在加元3/31/2027借款CORRA+0.85% 5.150% 148,310美元 0.9% 148,310美元 在英镑3/31/2027借款SONIA+0.85% 5.800% 19,394美元 0.1% 19,394美元 2025票券到期 3.500%票据 2/15/2025 3.500% 3.500% 750,000美元 4.4% 749,130美元 4.375%票据 5/15/2025 4.375% 4.375% 500,000美元 2.9% 499,030美元 4.625%票据(6) 6/15/2025 4.625% 4.625% 800,000美元 4.7% 795,449美元 2026票券到期4.500%票据(6) 9/1/2026 4.500% 4.500% 500,000美元 2.9% 490,274美元 4.250%票据 12/1/2026 4.250% 4.250% 1,250,000美元 7.3% 1,243,819美元 2027票券到期5.750%票据(6) 2/1/2027 5.750% 5.750% 750,000美元 4.4% 755,140美元 3.750%票据 2/15/2027 3.750% 3.750% 750,000美元 4.4% 746,024美元 2028票券到期4.500%票据(6) 1/15/2028 4.500% 4.500% 350,000美元 2.0% 341,581美元 4.750%票据 2/15/2028 4.750% 4.516% 1,250,000美元 7.3% 1,241,481美元 2029票券到期3.875%票据(6) 2/15/2029 3.875% 3.875% 750,000美元 4.4% 699,937美元 4.625%票据 12/1/2029 4.625% 4.625% 1,000,000美元 5.8% 991,732美元 2030票券到期4.950%票据 2/15/2030 4.950% 4.541% 1,000,000美元 5.8% 990,646美元 4.125%票据 8/15/2030 4.125% 4.125% 1,000,000美元 5.8% 991,239美元 2032票券到期5.125%票据 5/15/2032 5.125% 3.980% 1,500,000美元 8.8% 1,484,366美元 2034票券到期5.750%票据 4/1/2034 5.750% 5.689% 550,000美元 3.2% 540,671美元 2052票券到期5.625%票据 5/15/2052 5.625% 5.625% 750,000美元 4.4% 736,224美元 2054票券到期6.125%票据 4/1/2054 6.125% 6.125% 500,000美元 2.9% 485,350美元 总负债 - - - 14,117,704美元 82.5% 13,949,797美元 CMBS负债3/5/2032 3.558% 3.558% 3,000,000美元 17.5% 2,793,787美元加权平均/总额 4.50% 4.36% 17,117,704美元 100.0% 16,743,584美元固定利率负债尚未清偿99.0%加权平均年限 6.3年

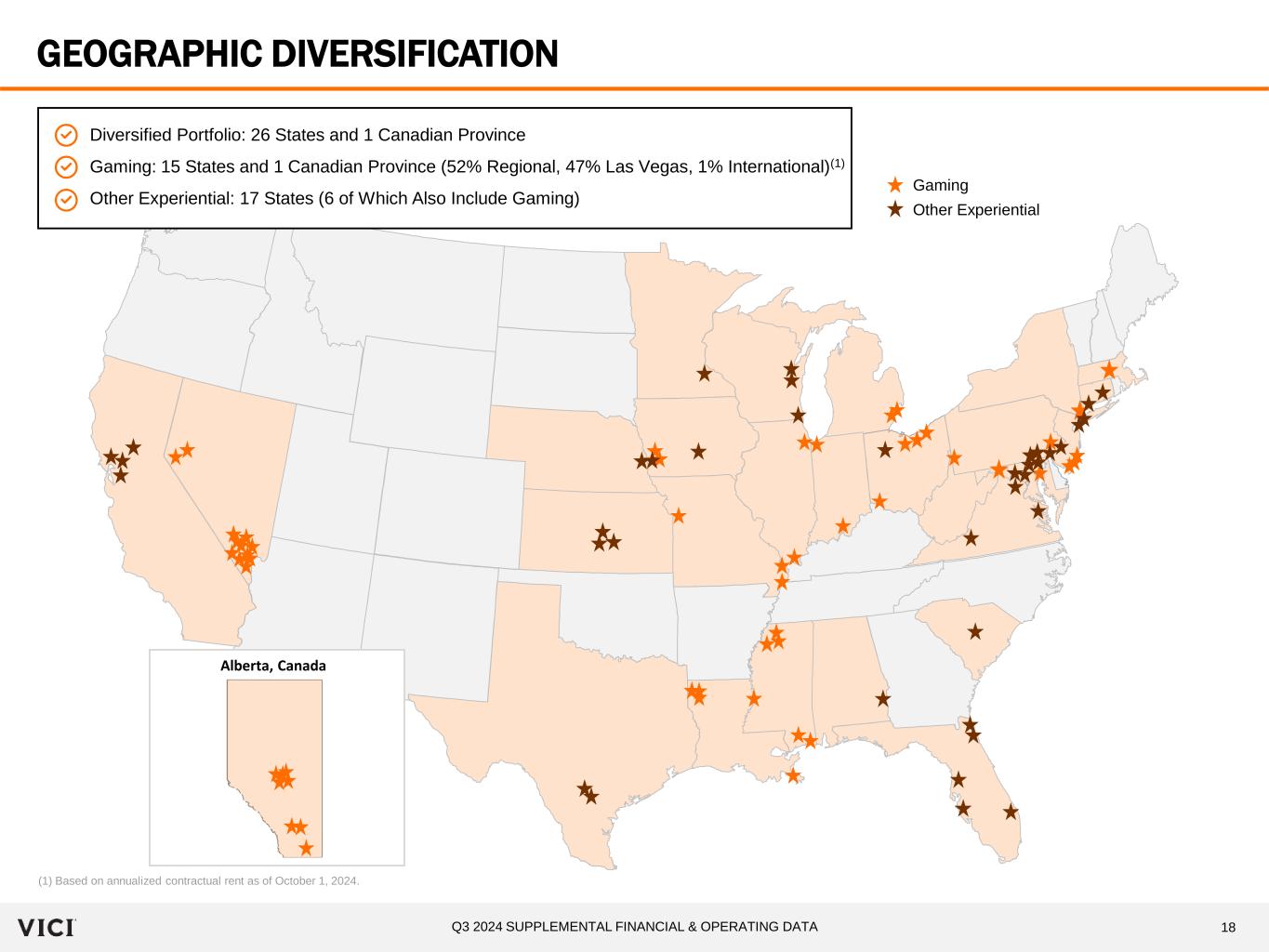

18Q3 2024补充财务及营运数据 地理多元化(1) 截至2024年10月1日的年化合同租金。 多元化组合:26个州和1个加拿大省份 游戏:15个州和1个加拿大省份(52%区域型,47%拉斯维加斯,1%国际)(1) 其他体验:17个州(其中6个也包括游戏) 加拿大亚伯达省 游戏 其他体验

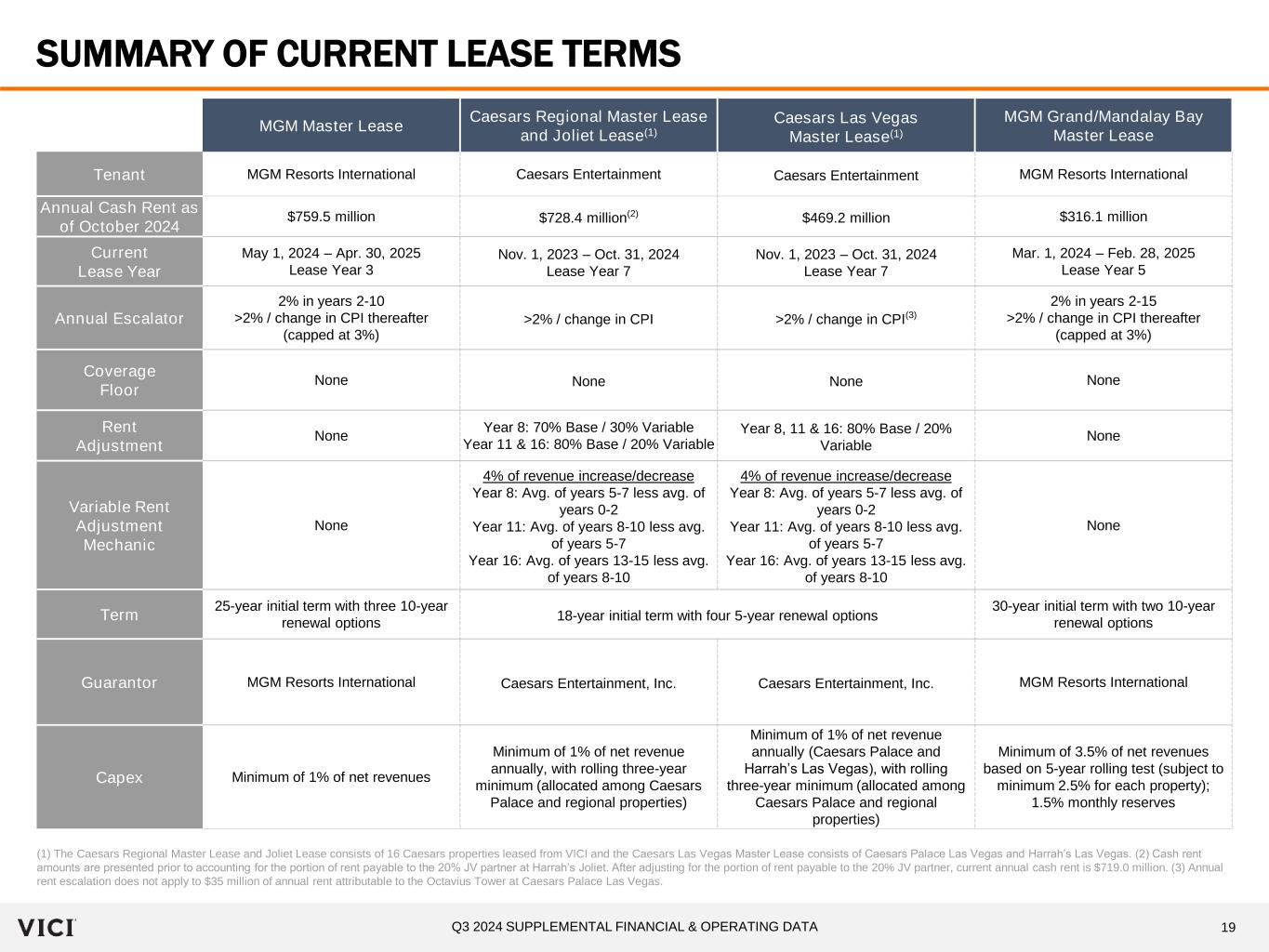

19Q3 2024补充财务及营运数据 MGm主租赁 凯撒区域主租赁 和乔里埃特租赁(1) 凯撒拉斯维加斯主租赁(1) MGm Grand/Mandalay Bay 主租赁 承租方 MGM Resorts International 凯撒娱乐 凯撒娱乐 MGM Resorts International 截至2024年10月的年现金租金 $75950万 $72840万(2) $46920万 $31610万 目前租赁年度 2024年5月1日至2025年4月30日 租赁年度3 2023年11月1日至2024年10月31日 租赁年度7 2023年11月1日至2024年10月31日 租赁年度7 2024年3月1日至2025年2月28日 租赁年度5 年增费 2%在2-10年内 超过2% / 之后按CPI变化(不超过3%) 超过2% / 按CPI变化 超过2% / 按CPI变化(3) 2%在2-15年内 超过2% / 之后按CPI变化(不超过3%) 除此之外,覆盖 年提升 无 无 无 无 无 租金调整 无 第8年: 70%基准 / 30%变量 第11和16年: 80%基准 / 20%变量 第8、11和16年: 80%基准 / 20%变量 无 变量租金调整机制 无 收入增加/减少的4% 第8年: 前5-7年平均减去前0-2年平均 第11年: 前8-10年平均减去前5-7年平均 第16年: 前13-15年平均减去前8-10年平均 收入增加/减少的4% 第8年: 前5-7年平均减去前0-2年平均 第11年: 前8-10年平均减去前5-7年平均 第16年: 前13-15年平均减去前8-10年平均 无 租赁期 25年初始期限,三次10年续租期 18年初始期限,四次5年续租期 30年初始期限,两次10年续租期 担保方 MGM Resorts International 凯撒娱乐有限公司 凯撒娱乐有限公司 MGM Resorts International 资本支出 年净收入的最低1% 每年净收入的最低1%,连续三年最低(分配至凯撒皇宫和地区性物业中) 每年净收入的最低1% (凯撒皇宫和哈拉斯拉斯维加斯),连续三年最低(分配至凯撒皇宫和区域地产) 按5年滚动测试的净收入的最低3.5% (每个物业的最低2.5%; 每月1.5%的准备金) 目前租赁条款摘要 (1) 凯撒区域主租赁和Joliet租赁包括从VICI租赁的16个凯撒物业,凯撒拉斯维加斯主租赁包括凯撒拉斯维加斯皇宫和哈拉斯拉斯维加斯。(2) 现金租金金额是在计算支付给哈拉斯乔里埃特20%合资伙伴的部分租金前呈现的。在调整为支付给20%合资伙伴的租金部分后,当前年度现金租金为$71900万。(3) 年租金递增不适用于归因于凯撒拉斯维加斯方式塔楼的每年租金的$3500万。

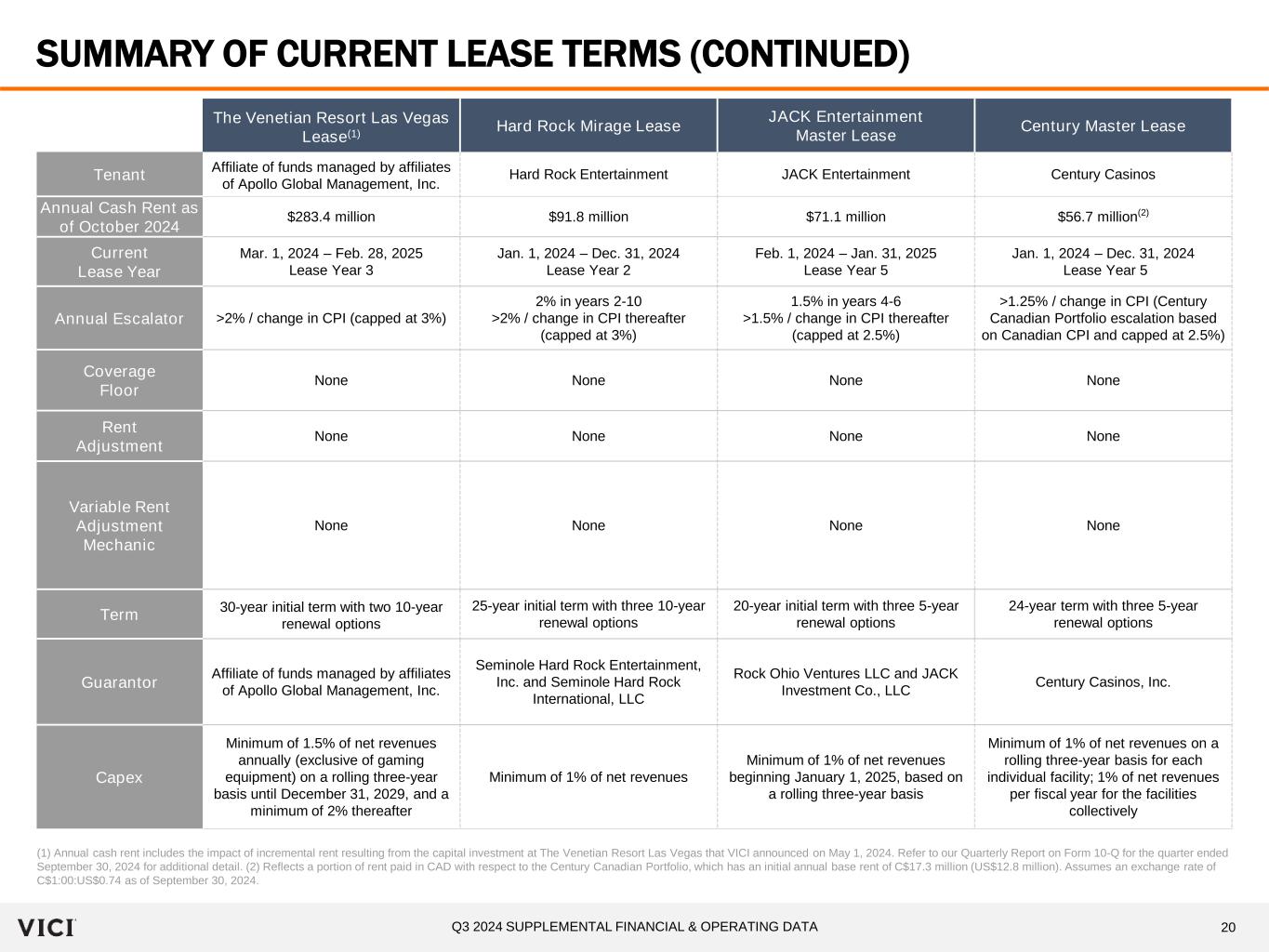

20Q3 2024补充财务与营运数据摘要 持续租约概况 The Venetian Resort Las Vegas 租约(1) Hard Rock Mirage 租约 JACk Entertainment 主租约 世纪主租约 承租人 为阿波罗全球管理公司附属公司基金所管理的附属公司 哈德洛克娱乐 JACk Entertainment 世纪赌场 2024年10月份现金租金 28340万美元 9180万美元 7110万美元 5670万美元(2) 目前租约年份 2024年3月1日至2025年2月28日 第3年 2024年1月1日至12月31日 第2年 2024年2月1日至2025年1月31日 第5年 2024年1月1日至12月31日 第5年 每年租金指数调整率 >2% / CPI变动 (上限为3%) 在第2至第10年为2% >2% / 之后CPI变动(上限为3%) 在第4至第6年为1.5% >1.5% / 之后CPI变动 (上限为2.5%) >1.25% / CPI变动(世纪加拿大组合资产结构按照加拿大指数上限为2.5%) 保险 和 租金调整 没有 没有 没有 没有 租金调整 无任何机制 无任何机制 无任何机制 无任何机制 期限 初始30年期限,两个 10年续约选项 初始25年期限,三个 10年续约选项 初始20年期限,三个 5年续约选项 24年期限,三个 5年续约选项 保证人 阿波罗全球管理公司附属公司 塞米诺尔哈德洛克娱乐公司 和 塞米诺尔哈德洛克国际有限责任公司 碎石俄亥俄风险投资有限责任公司 和 JACk 投资公司 世纪赌场公司 资本开支 每年抽取营收的最低1.5%(不含博彩设备) 基于三年滚动的方式直到2029年12月31日,之后至少2% 每年抽取营收的最低1% 从2025年1月1日开始按照三年滚动方式的最低1% 每个独立设施按照三年滚动方式的最低1% 以及每年对所有设施的总收入的1% (1) 年度现金租金包括VICI于2024年5月1日公布的在The Venetian Resort Las Vegas进行的资本投资所产生的增量租金的影响。详情请参见我们截至2024年9月30日季度10-Q报告。 (2) 反映了与世纪加拿大投资组合相关的部分以加元支付的租金,该投资组合的初始年度基本租金为C$1730万(美元$1280万)。假设为2024年9月30日的汇率为C$1:00:US$0.74。

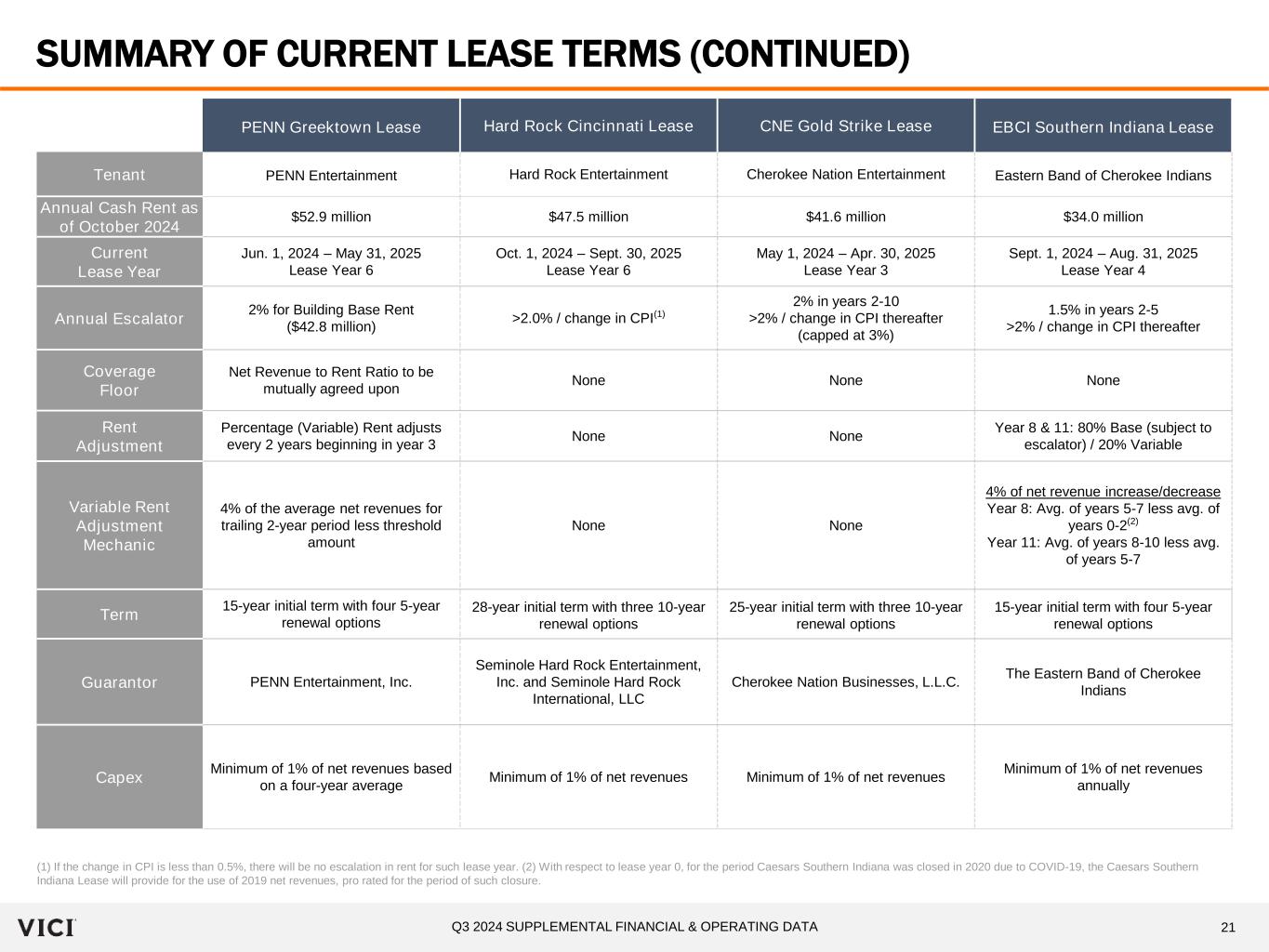

2024年第3季补充财务及营运数据目前租约条款摘要(续):(1)如果CPI变化小于0.5%,则该租赁年度租金不会上涨。 (2)关于第0租赁年度,由于Caesars Southern Indiana于2020年因COVID-19而关闭,Caesars Southern Indiana租约将提供2019年净收入的使用,根据关闭期间的比例而定。 PENN Greektown Lease Hard Rock Cincinnati Lease CNE Gold Strike Lease EBCI Southern Indiana Lease 租户:PENN Entertainment Hard Rock Entertainment Cherokee Nation Entertainment Eastern Band of Cherokee Indians 截至2024年10月的年度现金租金 $5290万 $4750万 $4160万 $3400万 目前租约年份 2024年6月1日 - 2025年5月31日 第6年 2024年10月1日 – 2025年9月30日 第6年 2024年5月1日 – 2025年4月30日 第3年 2024年9月1日 – 2025年8月31日 第4年 年度涨幅:基础租金2%($4280万) >2.0%/ CPI变化(1) 第2至第10年2%,此后CPI变化 >2%,并限制在3%之内 第2至第5年1.5%,此后CPI变化 >2% 覆盖范围:楼层净收入与租金比率需达成双方共识 无 无 无 租金调整百分比(可变)每2年调整一次,从第3年开始 无 无 第8和第11年:80%基础(受涨幅限制)/ 20%可变租金调整机制:对于过去2年的平均净收入,减去门槛数额的4% 无 无 增减的净营收4% 第8年:第5至第7年的平均值减去第0至第2年的平均值(2)第11年:第8至第10年的平均值减去第5至第7年的平均值 租赁期:15年的初始期限,包括四个 5年续约选择 28年的初始期限,包括三个10年的续约选择 25年的初始期限,包括三个10年的续约选择 15年的初始期限,包括四个5年的续约选择 保证人:PENN Entertainment, Inc. Seminole Hard Rock Entertainment, Inc.和Seminole Hard Rock International, LLC Cherokee Nation Businesses, L.L.C. The Eastern Band of Cherokee Indians 资本支出:基于四年平均净收入的最低1% 每年最低1%的净收入 每年最低1%的净收入 每年最低1%的净收入

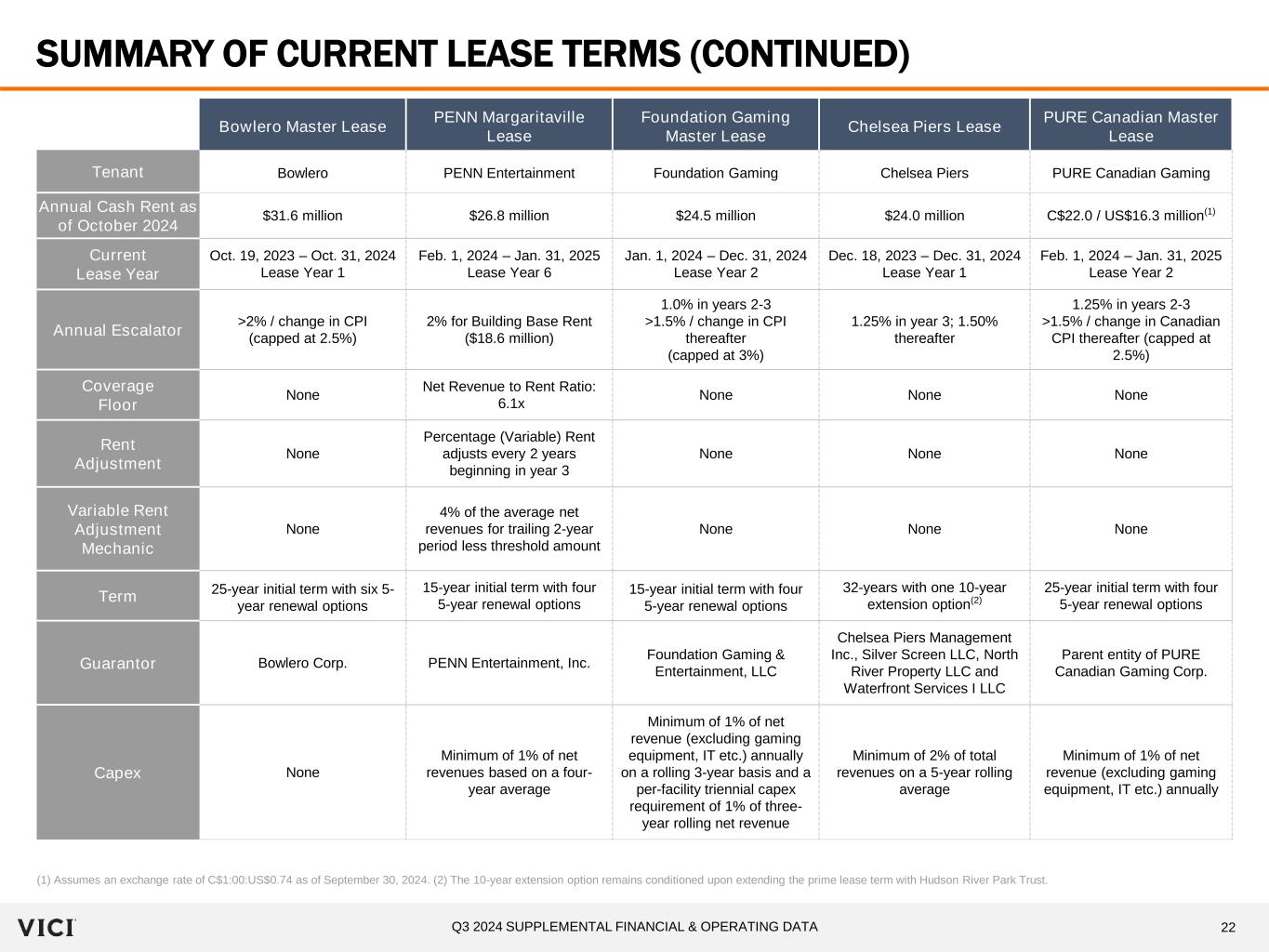

2024年第三季度补充财务及营运数据 现行租赁条款摘要(续) Bowlero Master Lease PENN Margaritaville Lease Foundation Gaming Master Lease Chelsea Piers Lease PURE Canadian Master Lease 承租方 Bowlero PENN Entertainment Foundation Gaming Chelsea Piers PURE Canadian Gaming 截至2024年10月的年度现金租金 $3160万 $2680万 $2450万 $2400万 22.0百万加元 / 1630万美元(1) 目前租赁年度 2023年10月19日至2024年10月31日 租赁第1年 2024年2月1日至2025年1月31日 租赁第6年 2024年1月1日至12月31日 租赁第2年 2023年12月18日至2024年12月31日 租赁第1年 2024年2月1日至2025年1月31日 租赁第2年 年度加成 >2% / CPI的变化(上限为2.5%) 2%的基础租金年上涨 ($1860万) 第2-3年1.0% 下一年年底之后1.5% / CPI的变化 1.25% 第3年; 其后1.50% 第2-3年上升1.25% >1.5% / 加拿大CPI的变化 上限为2.5% 覆盖 部位 无 净收益与租金比率: 6.1倍 无 无 无 租金调整 无 百分比(变量) 租金每2年调整从第3年开始 无 无 无 变量租金调整机制 无 4%的过去2年平均净收入 减去阈值金额 中的净收益 最低值 无 无 无 租赁期 25年初期期限 可再续6次5年 15年初期期限 可再续4次5年 15年初期期限 可再续4次5年 32年 初始期限,可再续10年(2) 25年初期期限 可再续4次5年 保证方 Bowlero Corp. PENN Entertainment, Inc. Foundation Gaming & Entertainment, LLC Chelsea Piers Management Inc., Silver Screen LLC, North River Property LLC and Waterfront Services I LLC PURE Canadian Gaming Corp. 泽金 None 最低值为净收入的1%, 基于四年平均 基于净收入的最低值(不包括游戏设备等) 按滚动3年制度执行, 每年进行维修的最低费用和每家设施的三年限制维修费用最低为营收的2% 当定为五年滚动平均值时的总收入的最 低值 基本上执行 每年营业收入(不包括游戏设 备等)的1%(1) 根据2024年9月30日加元货币:美元1:00:0.74的汇率(2) 延长10年的选项将取决于扩展哈德逊河公园信托基本租赁期限后。

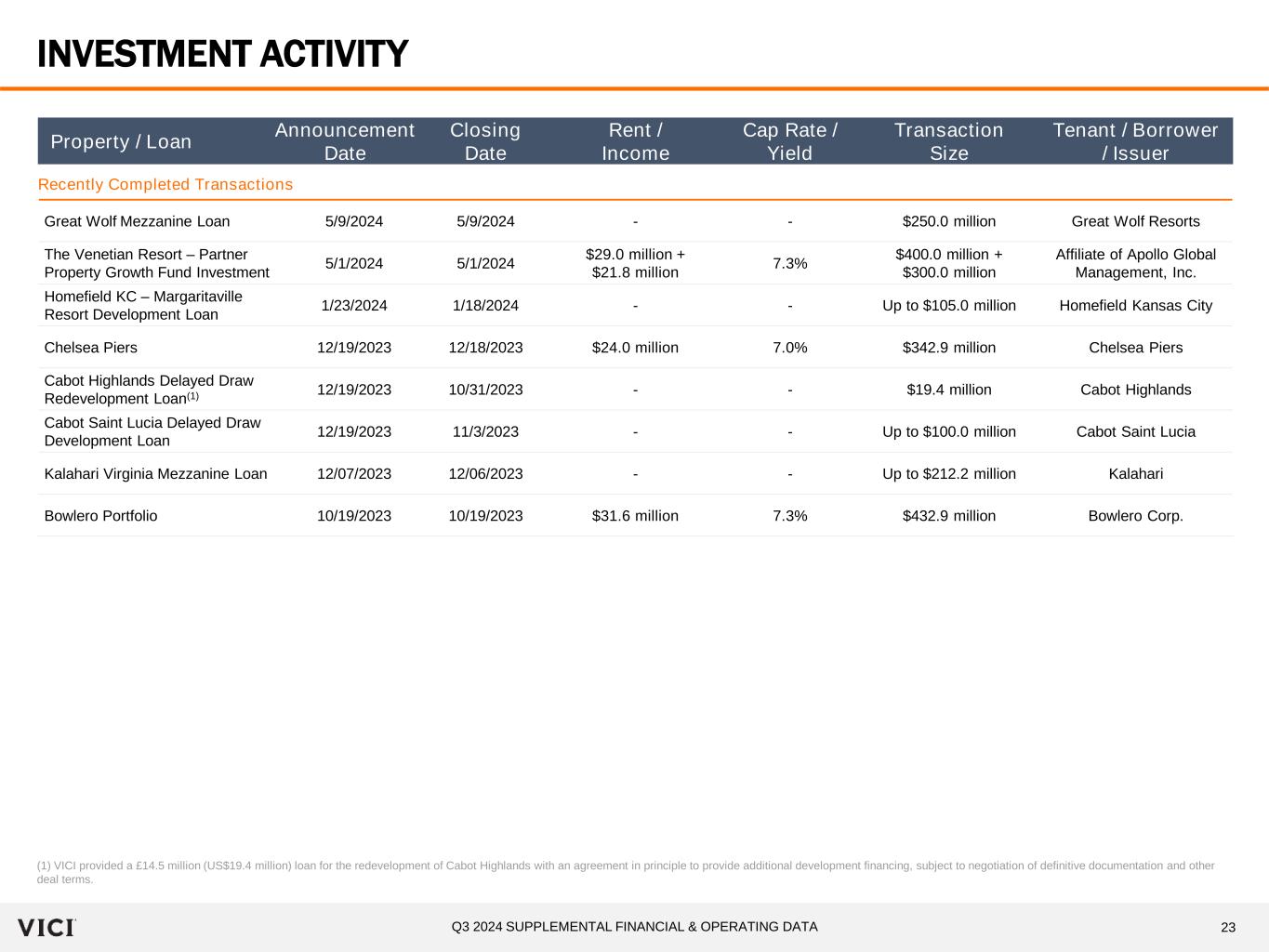

23Q3 2024补充财务和营运数据投资活动(1) VICI提供了£1450万(US$1940万)的贷款,支持Cabot Highlands的重建,并原则上同意提供额外的发展融资,须协商明确文件和其他交易条款。财产/贷款公告日期交易日期租金/收入资本化率/收益交易量租户/借款人/发行人最近完成的交易Great Wolf Mezzanine Loan 5/9/2024 5/9/2024 - - $25000万 Great Wolf Resorts The Venetian Resort – Partner Property Growth Fund Investment 5/1/2024 5/1/2024 $2900万 + $2180万 7.3% $40000万 + $30000万 阿波罗全球管理公司的附属企业 Homefield KC – Margaritaville Resort Development Loan 1/23/2024 1/18/2024 - - Up to $10500万 Homefield Kansas City Chelsea Piers 12/19/2023 12/18/2023 $2400万 7.0% $34290万 Chelsea Piers Cabot Highlands Delayed Draw Redevelopment Loan(1) 12/19/2023 10/31/2023 - - $1940万 Cabot Highlands Cabot Saint Lucia Delayed Draw Development Loan 12/19/2023 11/3/2023 - - Up to $10000万 Cabot Saint Lucia Kalahari Virginia Mezzanine Loan 12/07/2023 12/06/2023 - - Up to $21220万 Kalahari Bowlero Portfolio 10/19/2023 10/19/2023 $3160万 7.3% $43290万 Bowlero Corp.

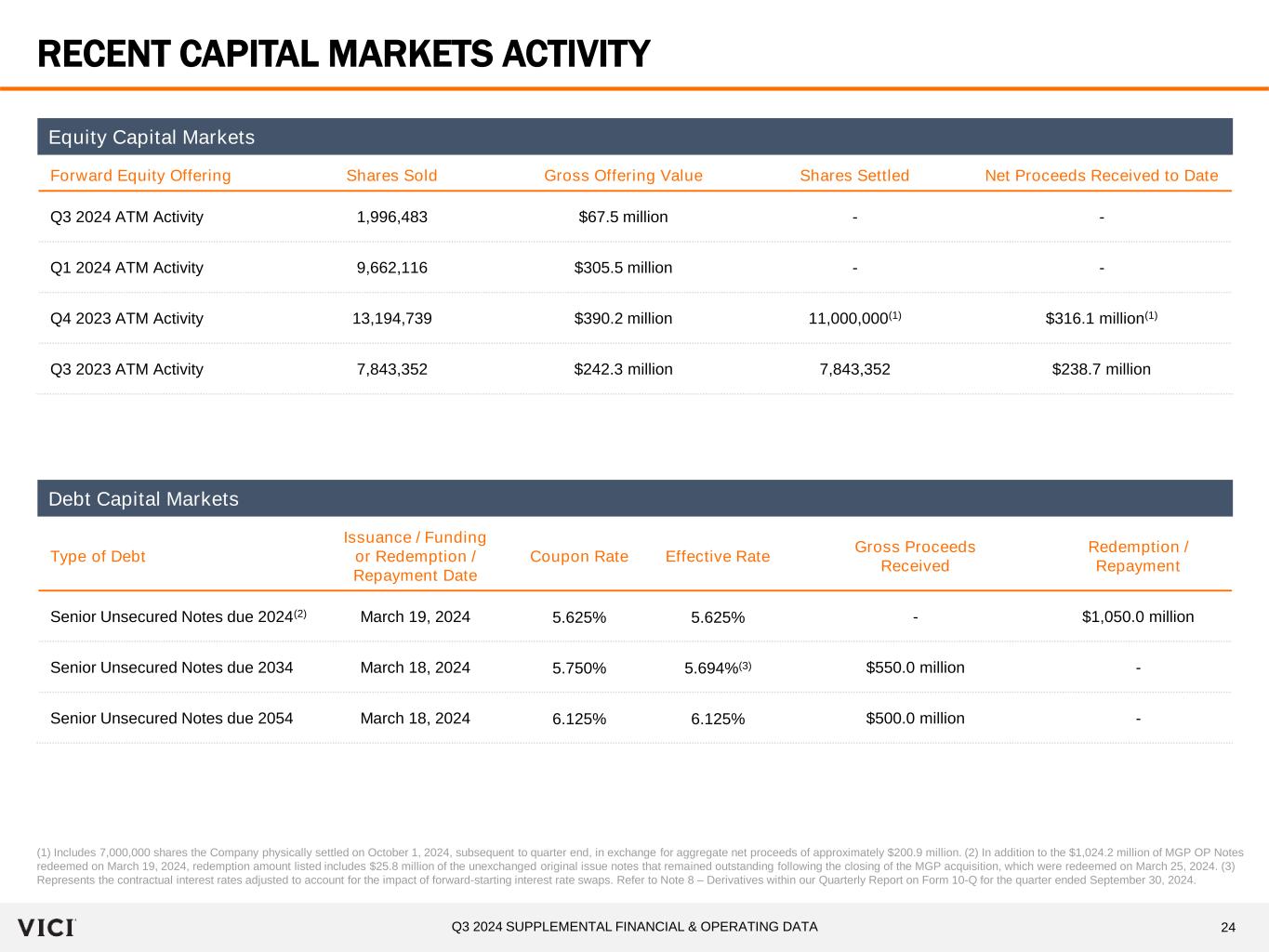

24Q3 2024补充财务和营运数据近期资本市场活动(1) 包括公司于2024年10月1日实物交割的700万股,交换获得约$20090万的总净收益。(2) 除了2024年3月19日赎回的102420万美元MGP OP票据外,赎回金额还包括MGP收购交易结束后尚未兑换的原始发行票据2580万美元,这些票据于2024年3月25日赎回。(3) 代表根据期权利率互换的影响调整的合约利率。请参阅关于我们截至2024年9月30日的季度报告10-Q中关于衍生工具的说明8。前向股本增发已售出股份发行总额已解决股份净收益收到的款项 Q3 2024 ATm Activity 1,996,483 $6750万 - - Q1 2024 ATm Activity 9,662,116 $30550万 - - Q4 2023 ATm Activity 13,194,739 $39020万 11,000,000(1) $31610万(1) Q3 2023 ATm Activity 7,843,352 $24230万 7,843,352 $23870万 股本市场债务发行/筹资或赎偿日期票息率实际利率已领取的总发行总额赎回/还款到期债券 due 2024(2) 2024年3月19日 5.625% 5.625% - $105000万 到期债券 due 2034 2024年3月18日 5.750% 5.694%(3) $55000万 - 到期债券 due 2054 2024年3月18日 6.125% 6.125% $50000万 - 债券市场

2024年第三季度补充财务和营运数据 游戏嵌入式增长管道 此处的看跌/看涨协议和最优先购买权协议的描述被呈现为此类协议的摘要,可能受到适用协议中所述的其他条款和条件的约束。 看跌/看涨协议 Harrah's Hoosier Park和Horseshoe Indianapolis:VICI有权通过13.0倍初始年租金(7.7%上限利率)的方式从Caesars手中收购Harrah's Hoosier Park和Horseshoe Indianapolis,进行出租回购交易。 Caesars有权通过12.5倍初始年租金(8.0%上限利率)的方式将Harrah's Hoosier Park和Horseshoe Indianapolis出售给VICI,进行出租回购交易。 该看跌/看涨协议可于2024年12月31日前行使。 VICI在其2024年第二季度盈利连接中宣布,它已选择不行使此通知权。 最优先购买权协议 拉斯维加斯大道资产(1):VICI有权优先购买拉斯维加斯大道的数个特定资产中的前两个的土地和房地产资产,如果Caesars出售该些资产,无论根据运营公司/资产公司还是整体公司出售。 第一项受最优先购买权协议约束的资产将是:Flamingo Las Vegas、Horseshoe Las Vegas、Paris Las Vegas和Planet Hollywood Resort&Casino之一。 第二项受最优先购买权协议约束的资产将从前述四个财产中选择一个,再加上The LINQ Hotel&Casino。 (1) Caesars没有合约义务出售受最优先购买权协议约束的资产,并将独立做出关于是否触发最优先购买权协议的财务决定,而VICI将独立做出购买该些资产的财务决定。 (2)受Caesars相关合资企业合伙伙伴的同意要求。 Caesars Forum会议中心:VICI有权通过13.0倍初始年租金的方式(7.7%上限利率)于2025年9月18日至2028年12月31日之间,从Caesars手中购买Caesars Forum会议中心,进行出租回购交易。 Caesars有权通过13.0倍初始年租金的方式(7.7%上限利率)在2024年12月31日前,将Caesars Forum会议中心出售给VICI,进行出租回购交易。 Horseshoe Casino Baltimore(1)(2):VICI有优先购买权,就Horseshoe Baltimore的土地和房地产资产进行出租回购交易,如果Caesars出售该物业。 Caesars Virginia Development(1)(2):VICI有优先购买权,就由Caesars和EBCI在弗吉尼亚州丹维尔开发新赌场度假村的土地和房地产资产进行出租回购交易。

2024年第3季度副本财务及运营数据其他体验型嵌入式增长渠道此处的Call协议、最优先购买权协议和要约最优先购买权协议的描述被呈现为此类协议的摘要,这些协议可能受到附属协议所述的其他条款和条件的约束。Canyon Ranch Lenox和Canyon Ranch Tucson:VICI有权按照预先协商的条件在稳定后通过出售后租赁交易召回Canyon Ranch Tucson和Canyon Ranch Lenox的每个房地产资产,但受到某些条件的约束。如果行使了召回权利,Canyon Ranch将继续经营相应的健康度假村,并与VICI签订长期三重净租赁协议。Longer Term Financing Partnerships的召回权协议Canyon Ranch Austin:VICI有权根据预先协商的条件在稳定后的24个月内通过出售后租赁交易召回Canyon Ranch Austin的房地产资产,但受到某些条件的约束。如果行使召回权利,Canyon Ranch将继续经营Canyon Ranch Austin,并与VICI签订长期三重净租赁协议。Cabot Citrus Farms:VICI已签署购买合同,根据该合同,VICI将将部分Cabot Citrus Farms贷款转换为某些Cabot Citrus Farms房地产资产的所有权,并与Cabot同时签订一份25年期的含有五个5年租户续约选项的三重净租赁协议。Canyon Ranch:VICI已签署首次融资协议,根据该协议,VICI将有权优先扮演Canyon Ranch未来绿地和合适的建设以及/或重建健康度假村房地产资本融资合作伙伴的角色,但无义务进行。Bowlero:VICI具有优先购买权,即在租赁期限的前8年Bowlero选择进行出售后租赁交易时,可以收购任何现有或未来的Bowlero资产房地产。Homefield KC和Margaritaville Resort:VICI有权召回新的Homefield Showcase Center、新的Homefield Baseball Center、Homefield Sports and Training Complex -奥拉西和Margaritaville Resort KansasCity等房地产资产,但受到某些条件的约束。如果行使召回权利,包括Margaritaville Resort在内的所有房地产将受到与VICI签订的单一长期三重净租赁协议的约束。Homefield:VICI已签署优先购买权协议,根据该协议,VICI有权在Homefield未来任何房地产资产以出售后租赁交易形式对其进行买卖,如果Homefield选择对这些资产进行货币化。Cabot Highlands:VICI在原则上同意为Cabot Highlands提供额外融资,同时也原则同意进入一份召回权协议,在度假村稳定后收购部分房地产资产,但需就明确文件和其他交易条款进行协商。

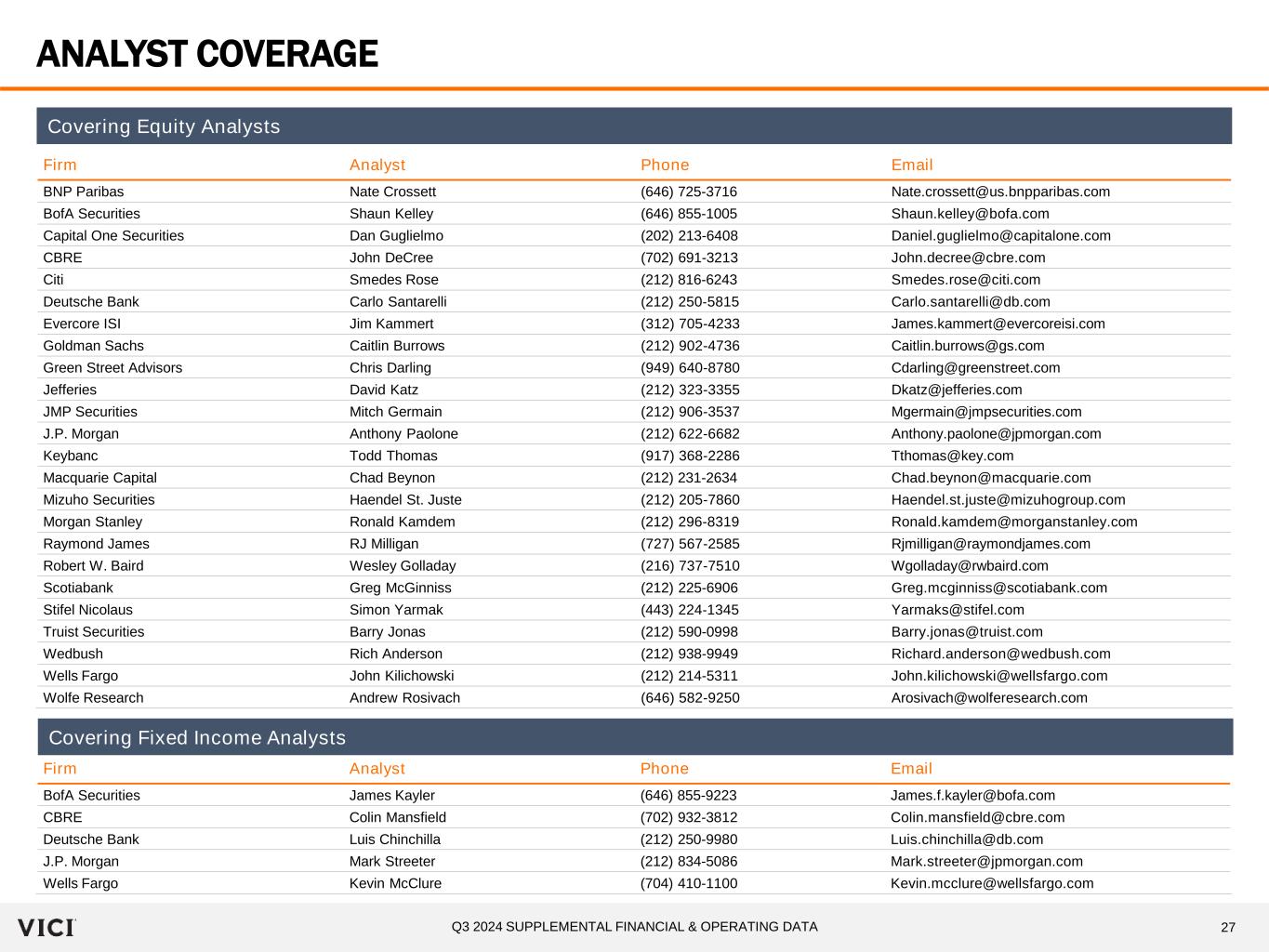

2024年第三季度补充财务和营运数据分析师覆盖的公司分析师联系方式如下:BNP Paribas - Nate Crossett(646)725-3716,Nate.crossett@us.bnpparibas.com;BofA Securities - Shaun Kelley(646)855-1005,Shaun.kelley@bofa.com;Capital One Securities - Dan Guglielmo(202)213-6408,Daniel.guglielmo@capitalone.com;CBRE - John DeCree(702)691-3213,John.decree@cbre.com;Citi - Smedes Rose(212)816-6243,Smedes.rose@citi.com;Deutsche Bank - Carlo Santarelli(212)250‐5815,Carlo.santarelli@db.com;Evercore ISI - Jim Kammert(312)705-4233,James.kammert@evercoreisi.com;Goldman Sachs - Caitlin Burrows(212)902-4736,Caitlin.burrows@gs.com;Green Street Advisors - Chris Darling(949)640-8780,Cdarling@greenstreet.com;Jefferies - David Katz(212)323-3355,Dkatz@jefferies.com;JMP Securities - Mitch Germain(212)906-3537,Mgermain@jmpsecurities.com;J.P. Morgan - Anthony Paolone(212)622-6682,Anthony.paolone@jpmorgan.com;Keybanc - Todd Thomas(917)368-2286,Tthomas@key.com;Macquarie Capital - Chad Beynon(212)231-2634,Chad.beynon@macquarie.com;Mizuho Securities - Haendel St. Juste(212)205-7860,Haendel.st.juste@mizuhogroup.com;Morgan Stanley - Ronald Kamdem(212)296-8319,Ronald.kamdem@morganstanley.com;Raymond James - RJ Milligan(727)567-2585,Rjmilligan@raymondjames.com;Robert W. Baird - Wesley Golladay(216)737-7510,Wgolladay@rwbaird.com;Scotiabank - Greg McGinniss(212)225-6906,Greg.mcginniss@scotiabank.com;Stifel Nicolaus - Simon Yarmak(443)224‐1345,Yarmaks@stifel.com;Truist Securities - Barry Jonas(212)590-0998,Barry.jonas@truist.com;Wedbush - Rich Anderson(212)938-9949,Richard.anderson@wedbush.com;Wells Fargo - John Kilichowski(212)214-5311,John.kilichowski@wellsfargo.com;Wolfe Research - Andrew Rosivach(646)582-9250,Arosivach@wolferesearch.com。Covering Fixed Income Analysts:BofA Securities - James Kayler(646)855-9223,James.f.kayler@bofa.com;CBRE - Colin Mansfield(702)932-3812,Colin.mansfield@cbre.com;Deutsche Bank - Luis Chinchilla(212)250-9980,Luis.chinchilla@db.com;J.P. Morgan - Mark Streeter(212)834-5086,Mark.streeter@jpmorgan.com;Wells Fargo - Kevin McClure(704)410-1100,Kevin.mcclure@wellsfargo.com;股票分析师覆盖的公司分析师。

2024年第3季补充财务及营运数据非GAAP财务指标定义 FFO是被房地产行业视为补充性指标和GAAP指标的一项非GAAP财务指标。与全国房地产投资信托协会(Nareit)使用的定义一致,我们将FFO定义为归属于普通股东的净利润(或损失)(按照GAAP计算),不包括(i)某些房地产资产出售的收益(或损失),(ii)与房地产相关的折旧和摊销,(iii)由于控制权变更而产生的收益和损失,(iv)与某些房地产资产和投资的减损相关的减损(当减损直接归因于该实体持有的可折旧房地产价值下降)以及(v)我们对这些从我们对未合并联营实体投资的比例份额的调整。 AFFO是我们用作补充营运指标来评估我们表现的非GAAP财务指标。我们通过增加或减去从FFO中非现金租赁和融资调整、非现金信贷损失变动、非现金股票基础报酬费用、与收购房地产投资相关的交易成本、债务发行成本和原始发行折价的摊销、其他非现金利息费用、非房地产折旧(包括与我们高尔夫球场运营相关的折旧)、资本支出(包括与我们高尔夫球场运营相关的固定资产、设备新增相关的费用)、与不可折旧房地产相关的减值费用、债务撤销的收益(或损失)和利率掉期解决的利息以及其他(损失)收益、递延所得税收益和开支、其他非经常性非现金交易、我们对我们对未合并联营实体的比例份额的非现金调整(包括对前述某些事项的基础差异的摊销)以及我们对与前述某些事项有关的非控股权益的非现金调整。我们通过从AFFO中增加或减去合同利息费用(包括前期启动利率掉期和国库锁定的影响)和利息收入(合计为利息费用,净额)、所得税费用和我们对对未合并联营实体的投资的比例份额进行调整,计算调整后的EBITDA。这些非GAAP财务指标:(i)不代表根据GAAP定义的营运现金流量;(ii)不应被视为营运绩效的净收入或营运、投资和融资活动现金流量的替代措施;(iii)不是作为衡量流动性的替代措施。此外,这些指标不应被视为流动性指标,也不能衡量我们资助所有现金需求的能力,包括我们向股东支付现金分配的能力、资助资本改善的能力或支付我们的债务利息的能力。投资者应当注意,所呈现的FFO、每股FFO、AFFO、每股AFFO和调整后的EBITDA可能不可与其他房地产公司(包括REITs)报告的同样标题的指标进行比较,因为并非所有房地产公司使用相同的定义。我们对这些指标的呈现不取代按照GAAP的财务业绩呈现。