2024年第三季度财务业绩发布会标题的第二行

法律免责声明 重要通知 本演示文稿中提到的P10, Inc.(“P10”或“公司”)仅作为各种子公司的控股公司提供信息。P10不提供投资顾问服务,本演示文稿既不是任何投资产品的要约,也不是P10提供的顾问服务要约。通过接受本演示文稿,您确认P10并未提供投资顾问服务。本演示文稿中提到的所有投资顾问服务均由注册为美国证券交易委员会(“SEC”)投资顾问的P10子公司提供。因此,本演示文稿可视为营销材料,在这种情况下,它只会是每个注册投资顾问子公司的营销材料。如果您对本演示文稿有任何疑问,请直接向相关子公司提出。注册为投资顾问并不意味着任何技能或培训的水平。本演示文稿并不构成出售的要约、购买要约的征求或任何证券或其他投资产品的推荐。这里描述的任何证券都没有得到任何美国联邦或州或非美国证券委员会或监管机构的推荐,包括SEC。此外,前述当局已确认此文档的准确性或已确定其充分性的行为均构成刑事犯罪。此处没有任何内容意图提供税务、法律或投资建议。 关于前瞻性信息的警告 本演示文稿中的某些陈述可能构成《1933年证券法》第27A条、《1934年证券交易法》第21E条和《1995年私募证券诉讼改革法》所定义的“前瞻性陈述”。诸如“将”、“期望”、“相信”、“估计”、“继续”、“预计”、“打算”、“计划”等类似表达旨在识别这些前瞻性陈述。前瞻性陈述讨论管理层目前关于我们财务状况、运营结果、计划、目标、未来绩效和业务的期望和预测。在本演示文稿中包含的任何前瞻性信息不应被视为未来计划、估计或期望将实现的陈述。前瞻性陈述反映了管理层当前的计划、估计和期望,并且本质上是不确定的。所有前瞻性陈述均受到已知和未知的风险、不确定性、假设和可能导致实际结果显著不同的其他重要因素的影响,包括与以下内容相关的风险:全球和国内市场及商业条件;业务和增长战略的成功执行以及与我们业务相关的监管因素;我们税务状态的变化;我们维护费用结构的能力;我们吸引和留住关键员工的能力;我们管理债务协议下责任的能力;我们进行收购和成功整合所收购业务的能力;与我们的运营、财务结果、财务状况、商业前景、增长策略相关的假设;以及我们管理超出我们控制的事件影响的能力。上述因素的列表并不详尽。有关这些风险和不确定性以及我们面临的其他风险的更多信息,请参阅我们于2023年12月31日结束的年度报告中包含的“风险因素”,该报告已于2024年3月13日提交给SEC,并在我们随后不时提交给SEC的报告中。包含在本演示文稿中的前瞻性陈述仅在此时有效。除非法律另有要求,否则我们没有义务更新或修订任何前瞻性陈述以反映新信息或未来事件。关于财务和运营预测的警告 本文件中包含的与公司有关的所有财务和运营预测、预测或估计,包括有关交易额、财务表现及股权占比的陈述,均基于各种估计、假设和假设情景准备。关于财务表现、估值和运营结果的预测和预测本质上是投机性的,并且部分基于对未来事件(及其影响的假设)进行预测,这些事件是无法预测的,因此对此没有任何形式的表述。公司的未来结果和成就将取决于多种因素,包括与任何预测信息相关的假设的准确性和合理性,以及重大的交易、业务、经济、竞争、监管、技术以及其他不确定性、偶发事件和发展,而这些在许多情况下将超出公司的控制。因此,本文件中包含的所有预测或预测(以及基于这些预测或预测的估计)不应被视为对未来结果的评估、预测或陈述,相关方不应依赖,并且不会被认为已经依赖这些预测或预测。实际结果可能会显著不同,并且可能远比本文件中设定的任何预测、预测或情景要糟糕。公司明确声明不承担更新或修订本文件中包含的任何预测、预测、模型或情景的义务,以反映公司对此的期望或任何基于的事件、条件或环境的变化。管理费资产(FPAUm) FPAUm反映了我们从中赚取管理费和顾问费的资产。我们的投资工具通常根据承诺资本赚取管理费和顾问费,在某些情况下,净投资资本,具体取决于费用条款。基于承诺资本的管理费和顾问费不受市场上涨或下跌的影响。P10, Inc.对非GAAP财务指标的使用 本演示文稿中包含的非GAAP财务指标(包括但不限于调整后的EBITDA、调整后的EBITDA边际、费用相关收入(“FRR”)、费用相关收益(“FRE”)、费用相关收益边际、调整后的净收入(“ANI”)、摊薄后ANI每股收益以及收费管理资产并非公司财务表现或流动性的GAAP指标,不应被视为净收入(亏损)的替代品,作为财务表现或现金流量的一种流动性指标,或根据GAAP得出的任何其他绩效衡量标准。本演示文稿后面包含了这些非GAAP指标与其最直接可比GAAP指标的对账。公司认为,展示这些非GAAP指标为投资者提供有用的附加信息,因为它可以提供与前期持续运营表现的更好比较。可以合理预期,未来期间将发生一个或多个排除项,但确认的金额可能因期而异。这些非GAAP指标不应被视为净收入或来自经营、投资或融资活动的现金流的替代品。我们鼓励您评估对非GAAP财务指标的每一个调整,以及管理层认为其适合于补充分析的原因。我们对这些指标的展示不应被解释为我们的未来结果不会受到非同寻常或非经常性事件的影响。

演讲者 Amanda Coussens 首席副总裁、首席财务官 & 首席合规官 Mark Hood 首席副总裁 & 首席行政官 Luke Sarsfield 主席 & 首席执行官

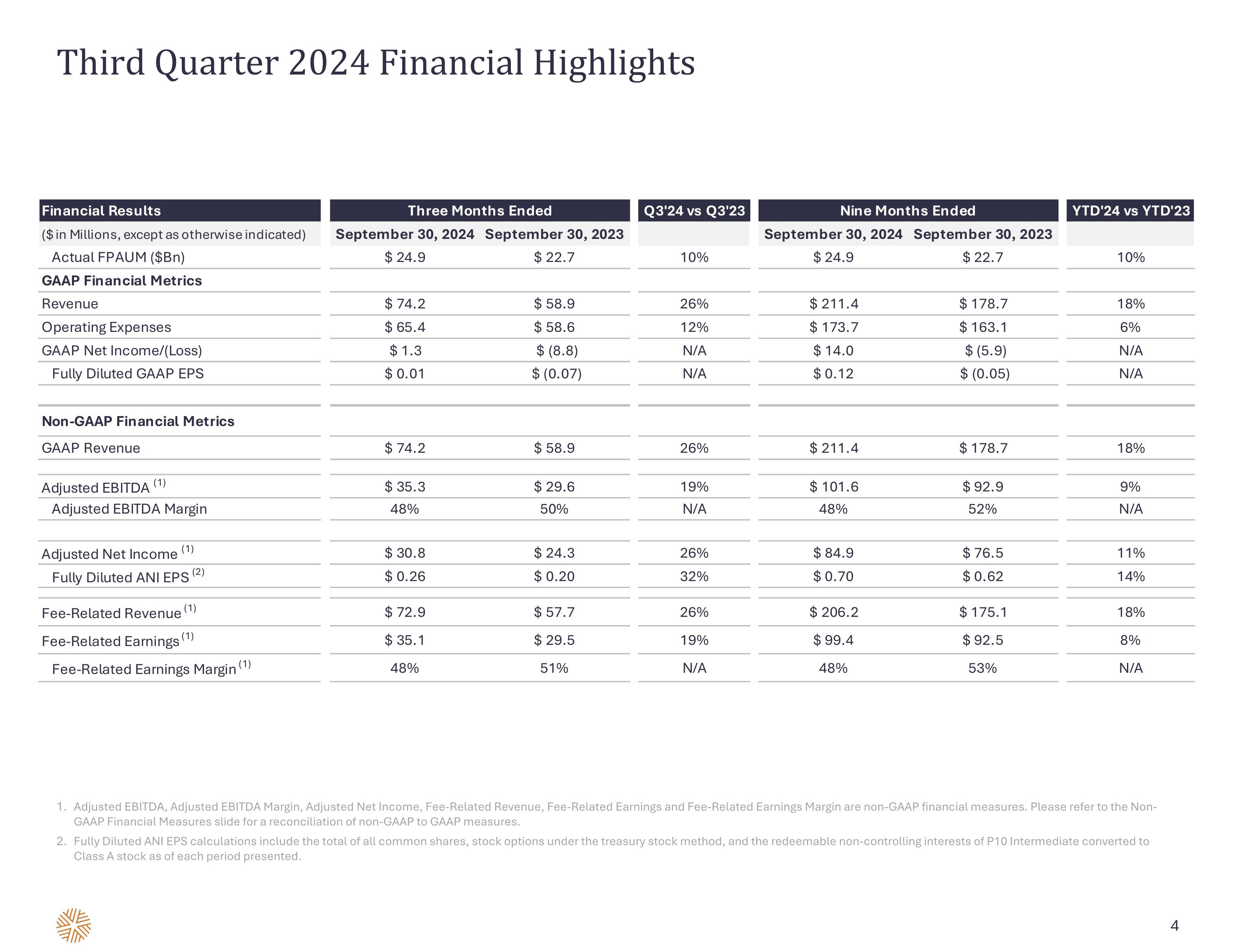

2024年第三季度财务亮点 调整后的EBITDA、调整后的EBITDA利润率、调整后的净利润、与费用相关的收入、与费用相关的收益和与费用相关的收益利润率是非GAAP财务指标。请参阅非GAAP财务指标幻灯片,以进行非GAAP与GAAP指标的对照。全面摊薄的ANI每股收益计算包括所有普通股、根据国库股票法计算的股票期权,以及在每个报告期转换为A类股票的可赎回非控股权益的总和。

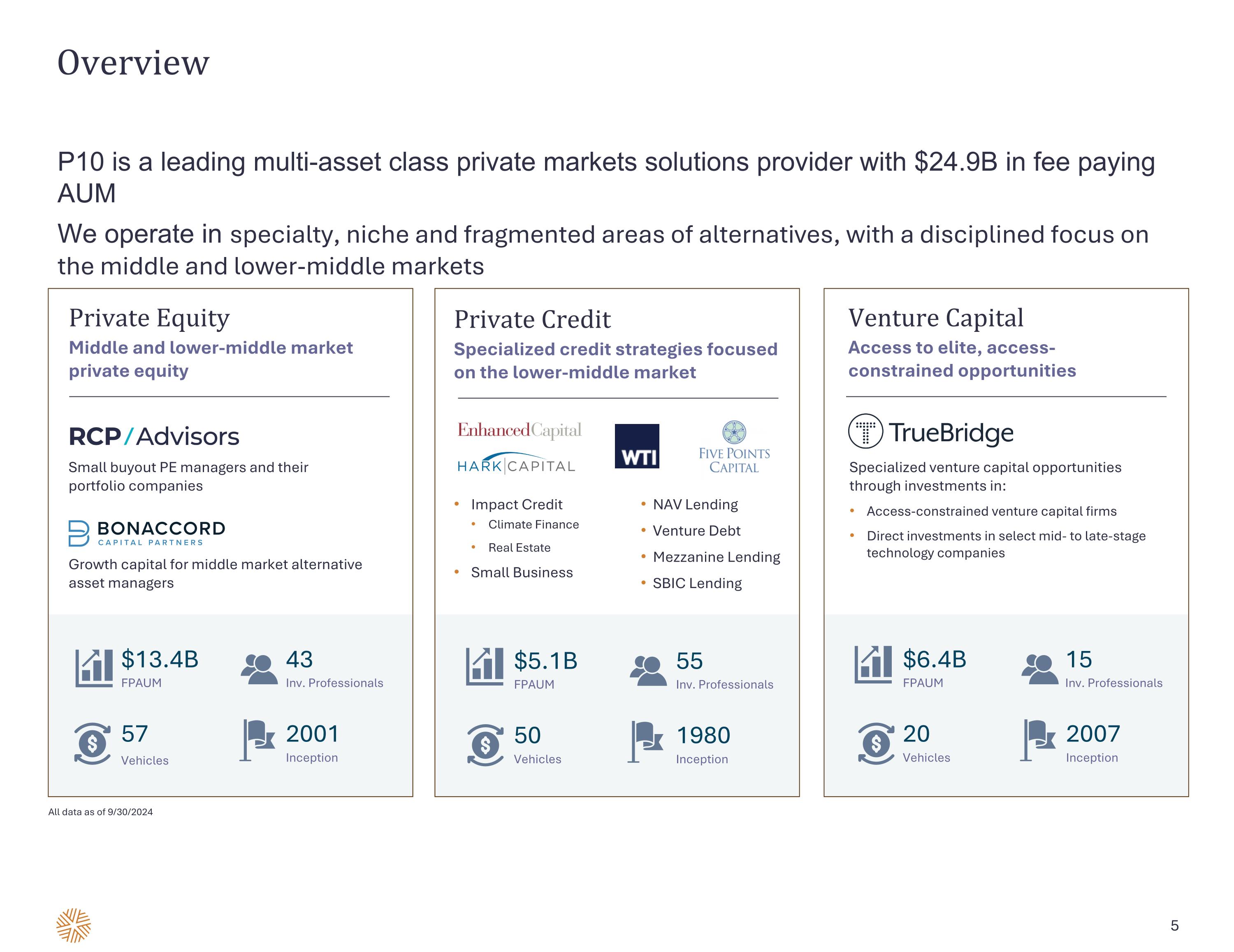

概述 P10 是一家领先的多资产类别私募市场解决方案提供商,管理着249亿美金的收费资产。我们在专业、利基和分散的替代性领域中运营,专注于中市场和低中市场。私人信贷 专注于低中市场的特殊信贷策略 影响力信贷 气候金融 房地产业 小企业净资产贷款 创投债务 夹层贷款 SBIC贷款 51亿美元的收费资产 50个产品 55名投资专业人士 1980年成立 创业投资 进入精英、受限机会 通过以下投资专门的风险投资机会:受限的风险投资公司、对中期到晚期科技公司的直接投资 64亿美元的收费资产 20个产品 15名投资专业人士 2007年成立 私募股权 中低市场的私募股权 小型收购PE管理人及其投资组合公司 为中市场替代资产管理人提供增长资本 134亿美元的收费资产 43名投资专业人士 57个产品 2001年成立 所有数据截至2024年9月30日

在2024年战略优先事项上取得显著进展 到目前为止建立的坚实基础将为我们未来的成功奠定基础 优化领导团队/公司组织 通过深化和扩大我们的客户业务推动有机增长 再次加速并购 通过协作和数据洞察推动运营效率 提供更好的透明度 战略及并购负责人 – Arjay Jensen 全球客户解决方案负责人 – Sarita Narson Jairath 改善董事会治理,例如,首任首席独立董事 Tracey Benford 在2024年前9个月筹集了近29亿美元的收费资产,提前一个季度超过25亿美元的全年指导。2024年迄今为止的主要融资和部署亮点:私募股权解决方案:16亿美元 私人信贷解决方案:71900万美元 创业投资解决方案:60200万美元 宣布于9月达成收购Qualitas基金协议 建立一个以流程为导向和积极主动的并购工作 增加了近期再融资带来的财务灵活性 利用数据和分析的整体视角来通知基金表现、关键绩效指标、策略和产品开发 策划一流的技术,管理供应商关系并利用共享软件工具 举办首次投资者日 在2024年第一季度引入FRR、FRE和FRE利润率,2025年管理的全部税前ANI和每股收益的详细报告 更新基金层面的融资动态

2024年第三季度亮点关键业务驱动托管的收费资产管理(FPAUM)为249亿,较2023年9月30日增长10%。在本季度,14亿的募资和资本部署被28500万的降级和到期抵消。在14亿中,大约30000万是提前从预计的第四季度关闭中拉动的。私募股权解决方案:11亿,私募信贷解决方案:22000万,风险投资解决方案:10500万,超过20000万的新单一投资账户(SMA)。财务亮点创纪录的营业收入为7400万,同比增长26%(剔除直接和次级基金的追补费用后为17%)。总追补费用为600万,使得年初至今的追补费用达到约2000万,超过我们的年度指导1600万,主要受到Bonaccord II在2024年期间关闭时机的推动。相关收费收入1为7300万,同比增长26%(剔除直接和次级基金的追补费用后为18%)。相关收费收益1为3500万,比2023年第三季度增长19%。48%的相关收费收益率1。调整后的净收入1(ANI)为3100万,同比增长26%。完全稀释后的ANI每股收益1为每股0.26,同比增长32%。调整后的息税折旧摊销前利润(EBITDA)、调整后的EBITDA利润率、调整后的净收入、相关收费收入、相关收费收益和相关收费收益率是非GAAP财务指标。请参考非GAAP财务指标幻灯片,以获得非GAAP与GAAP指标的对账。

2024年第三季度亮点续,资产负债表和资本回报11月7日-宣布每股0.035美元的季度现金分红,适用于A类和B类股票,2024年12月20日支付,适用于截至2024年11月29日业务结束时的持有人。宣布了一项修订和重述的信用协议,将总信用额度扩大到50000万。新协议还规定,允许在一定条件下将信用设施的金额增加至12500万。截至季度末及当前,我们有32500万的未偿债务,32500万为定期贷款,流动信贷无余额。信用设施上可用的资金为17500万(不包括可增加至12500万的可调特征)。截至第三季度末,现金及现金等价物约为6100万。在本季度回购了609,300股,按加权平均每股价格10.15美元回购,总计超过600万。我们在回购授权中剩余约1400万。截至2024年9月30日,已发行A类股票为53,813,892股,已发行B类股票为57,407,903股。最近发展10月9日-RCP Advisors二级和共同投资计划在PitchBook中排名靠前。9月19日-与P10的管理团队及策略领导举办了投资者日。9月17日-宣布达成收购Qualitas Funds的协议,该公司是一家领先的欧洲低中市场替代解决方案提供商,FPAUM约为10亿。

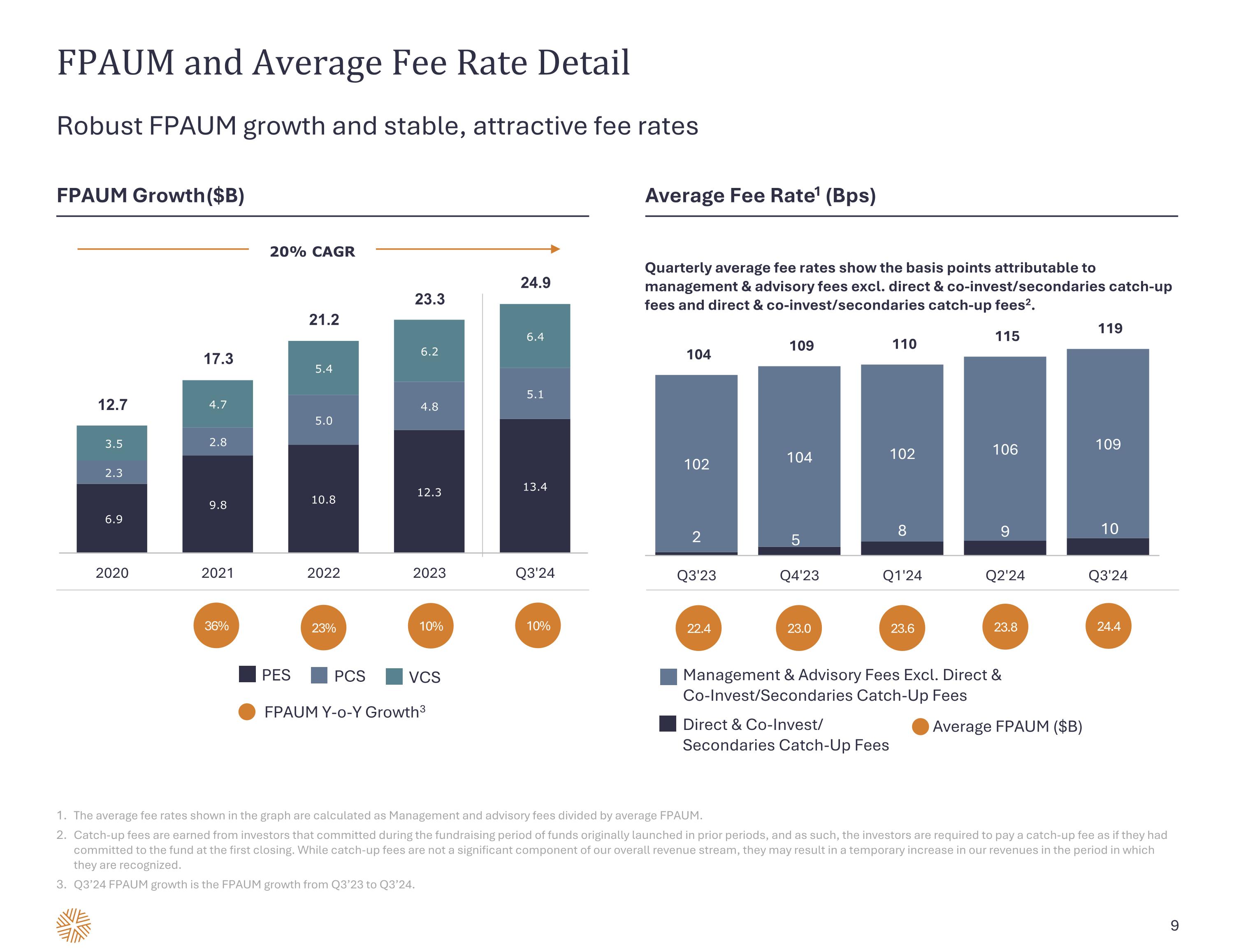

FPAUm and Average Fee Rate Detail Robust FPAUm growth and stable, attractive fee rates The average fee rates shown in the graph are calculated as Management and advisory fees divided by average FPAUm. Catch-up fees are earned from investors that committed during the fundraising period of funds originally launched in prior periods, and as such, the investors are required to pay a catch-up fee as if they had committed to the fund at the first closing. While catch-up fees are not a significant component of our overall revenue stream, they may result in a temporary increase in our revenues in the period in which they are recognized. Q3’24 FPAUm growth is the FPAUm growth from Q3’23 to Q3’24. FPAUm Growth ($B) 36% 23% 10% FPAUm Y-o-Y Growth3 Average Fee Rate1 (Bps) Quarterly average fee rates show the basis points attributable to management & advisory fees excl. direct & co-invest/secondaries catch-up fees and direct & co-invest/secondaries catch-up fees2. Management & Advisory Fees Excl. Direct & Co-Invest/Secondaries Catch-Up Fees 22.4 23.0 23.6 23.8 20% CAGR Direct & Co-Invest/ Secondaries Catch-Up Fees Average FPAUm ($B) PES PCS VCS 10% 24.4

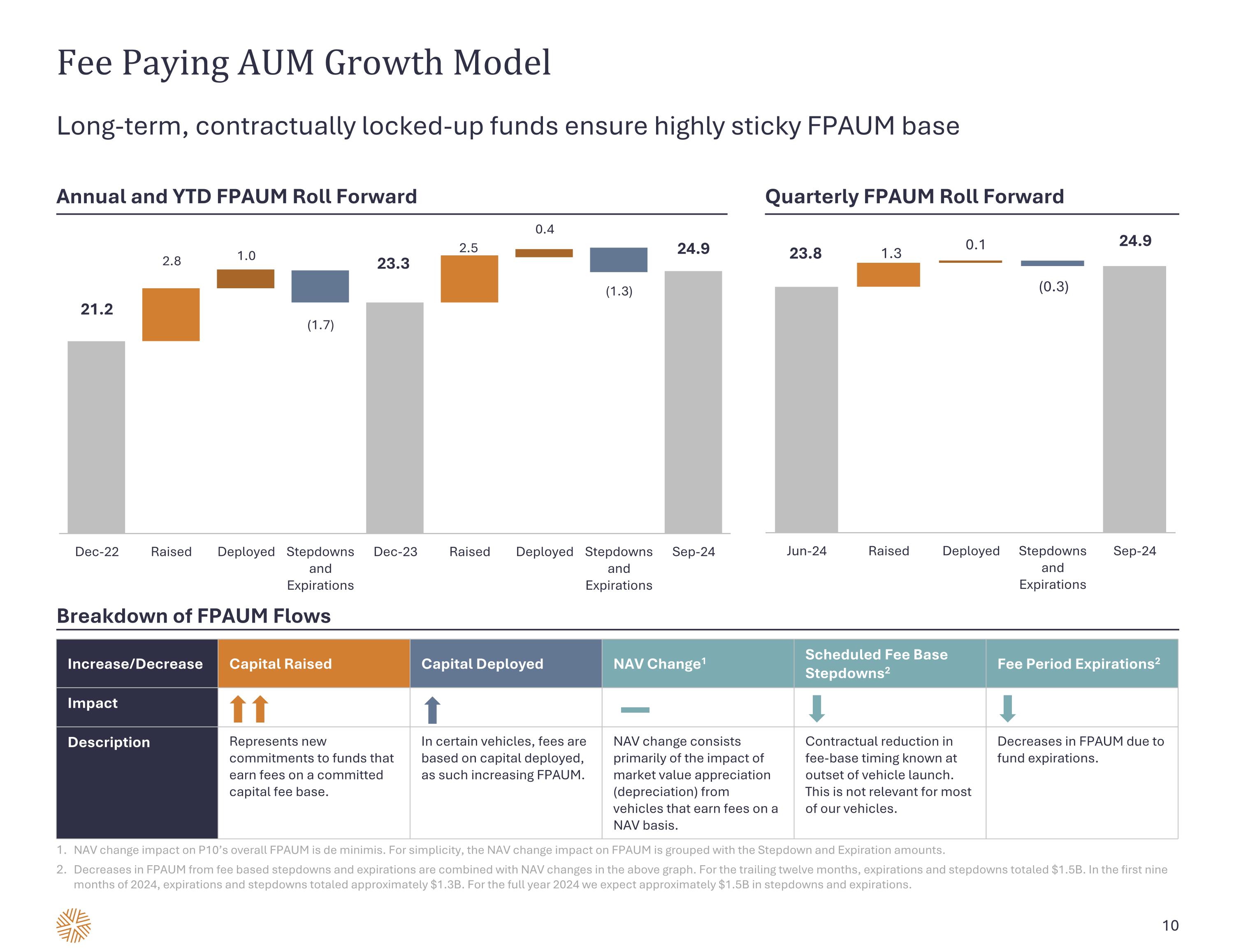

Increase/Decrease Capital Raised Capital Deployed NAV Change1 Scheduled Fee Base Stepdowns2 Fee Period Expirations2 Impact Description Represents new commitments to funds that earn fees on a committed capital fee base. In certain vehicles, fees are based on capital deployed, as such increasing FPAUm. NAV change consists primarily of the impact of market value appreciation (depreciation) from vehicles that earn fees on a NAV basis. Contractual reduction in fee-base timing known at outset of vehicle launch. This is not relevant for most of our vehicles. Decreases in FPAUm due to fund expirations. Fee Paying AUm Growth Model Long-term, contractually locked-up funds ensure highly sticky FPAUm base NAV change impact on P10’s overall FPAUm is de minimis. For simplicity, the NAV change impact on FPAUm is grouped with the Stepdown and Expiration amounts. Decreases in FPAUm from fee based stepdowns and expirations are combined with NAV changes in the above graph. For the trailing twelve months, expirations and stepdowns totaled $15亿. In the first nine months of 2024, expirations and stepdowns totaled approximately $13亿. For the full year 2024 we expect approximately $15亿 in stepdowns and expirations. Annual and YTD FPAUm Roll Forward Quarterly FPAUm Roll Forward Breakdown of FPAUm Flows

财务详情

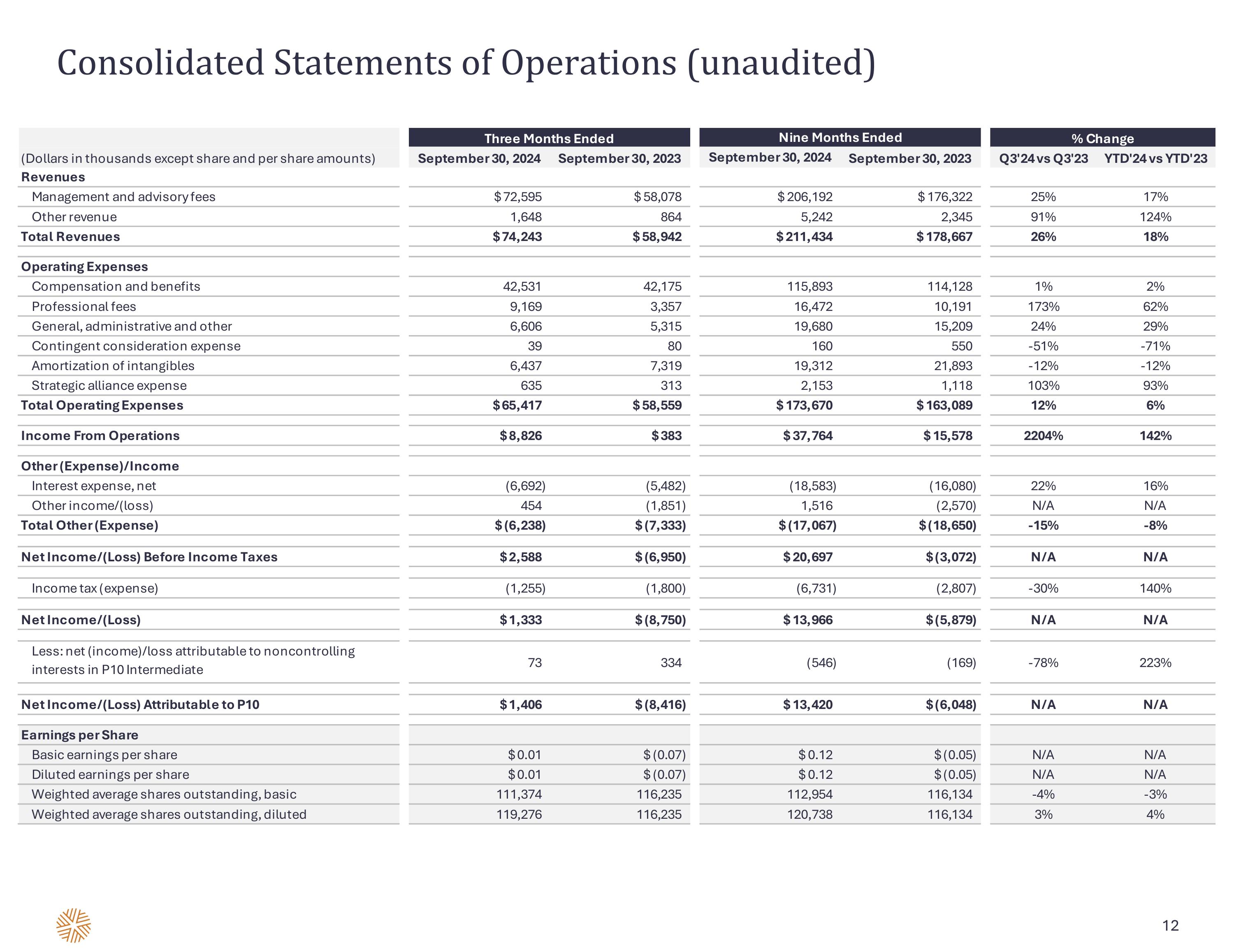

合并经营报表(未经审计)

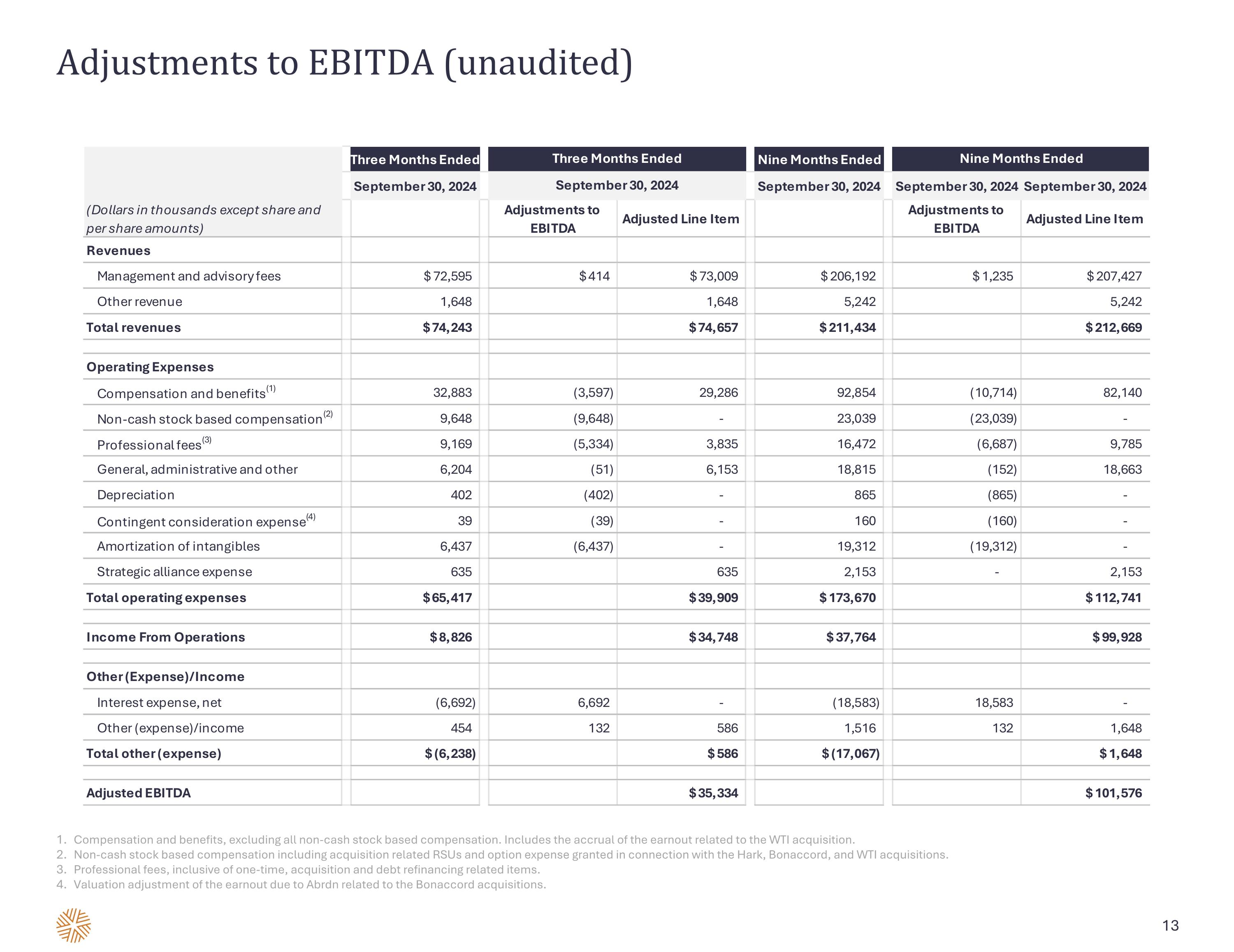

调整后的EBITDA(未经审计)补偿和福利,不包括所有非现金股票补偿。包括与WTI收购相关的收益累积。非现金股票补偿,包括与Hark、Bonaccord和WTI收购相关的限制性股票单位和期权费用。专业费用,包括一次性、收购和债务再融资相关事项。因Bonaccord收购而导致的与Abrdn相关的收益估值调整。

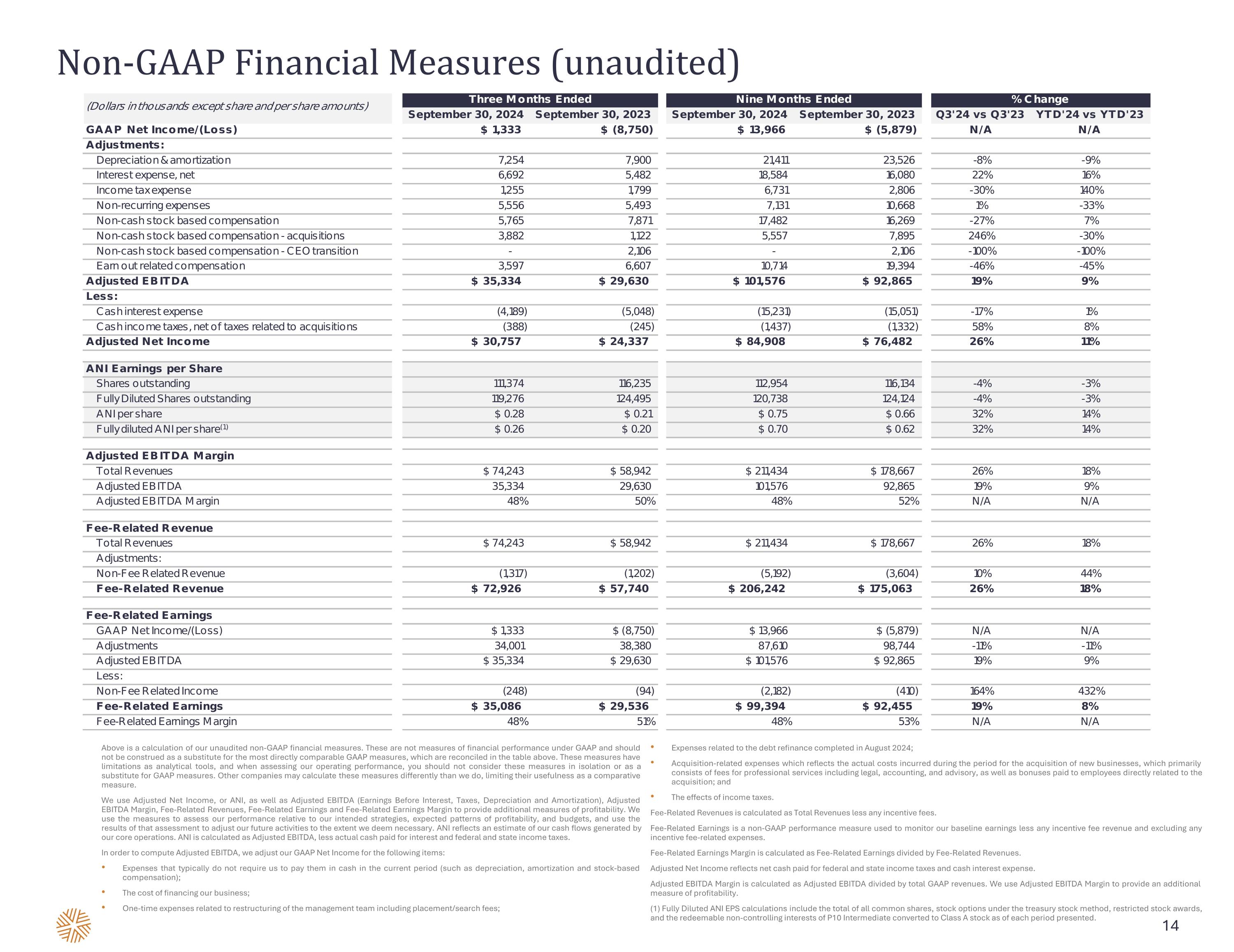

非GAAP财务指标(未经审计)上述为我们的未经审计的非GAAP财务指标计算。它们不是GAAP下的财务表现指标,不应被视为最直接可比的GAAP指标的替代品,这些指标在上表中进行了对照。这些指标作为分析工具有其局限性,在评估我们的经营表现时,不应将这些指标单独考虑或作为GAAP指标的替代品。其他公司可能会以不同于我们的方式计算这些指标,限制了它们作为比较指标的有效性。我们使用调整后的净收入(ANI)以及调整后的EBITDA(税息折旧及摊销前利润)、调整后的EBITDA利润率、费用相关的营业收入、费用相关的利润和费用相关的利润率来提供额外的盈利能力指标。我们使用这些指标来评估我们相对于我们预定策略、预期盈利模式和预算的绩效,并依据该评估的结果调整我们未来的活动,视情况而定。ANI反映了我们核心业务产生的现金流的估计。ANI的计算方式是调整后的EBITDA减去实际支付的利息和联邦及州所得税。为了计算调整后的EBITDA,我们将GAAP净收入调整以下项目:通常在当前期间不需要我们支付现金的费用(例如折旧、摊销和基于股票的补偿);融资我们业务的成本;与管理团队重组相关的一次性费用,包括委托/搜索费用;与2024年8月完成的债务再融资相关的费用;与新业务收购相关的费用,主要包括法律、会计和咨询等专业服务的费用,以及直接与收购相关的员工奖金;以及所得税影响。费用相关的营业收入计算为总营业收入减去任何激励费用。费用相关的利润是一个非GAAP绩效指标,用于监测我们的基础利润减去任何激励费用收入,并排除任何激励费用相关的支出。费用相关的利润率计算为费用相关的利润除以费用相关的营业收入。调整后的净收入反映了支付的联邦和州所得税及现金利息费用。调整后的EBITDA利润率计算为调整后的EBITDA除以总GAAP营业收入。我们使用调整后的EBITDA利润率提供额外的盈利能力指标。(1) 全稀释ANI每股收益计算包括所有普通股、根据国库股票法计算的股票期权、限制性股票奖励和作为每个报告期的可赎回非控制权益的P10中间体转换为A类股票的总数。

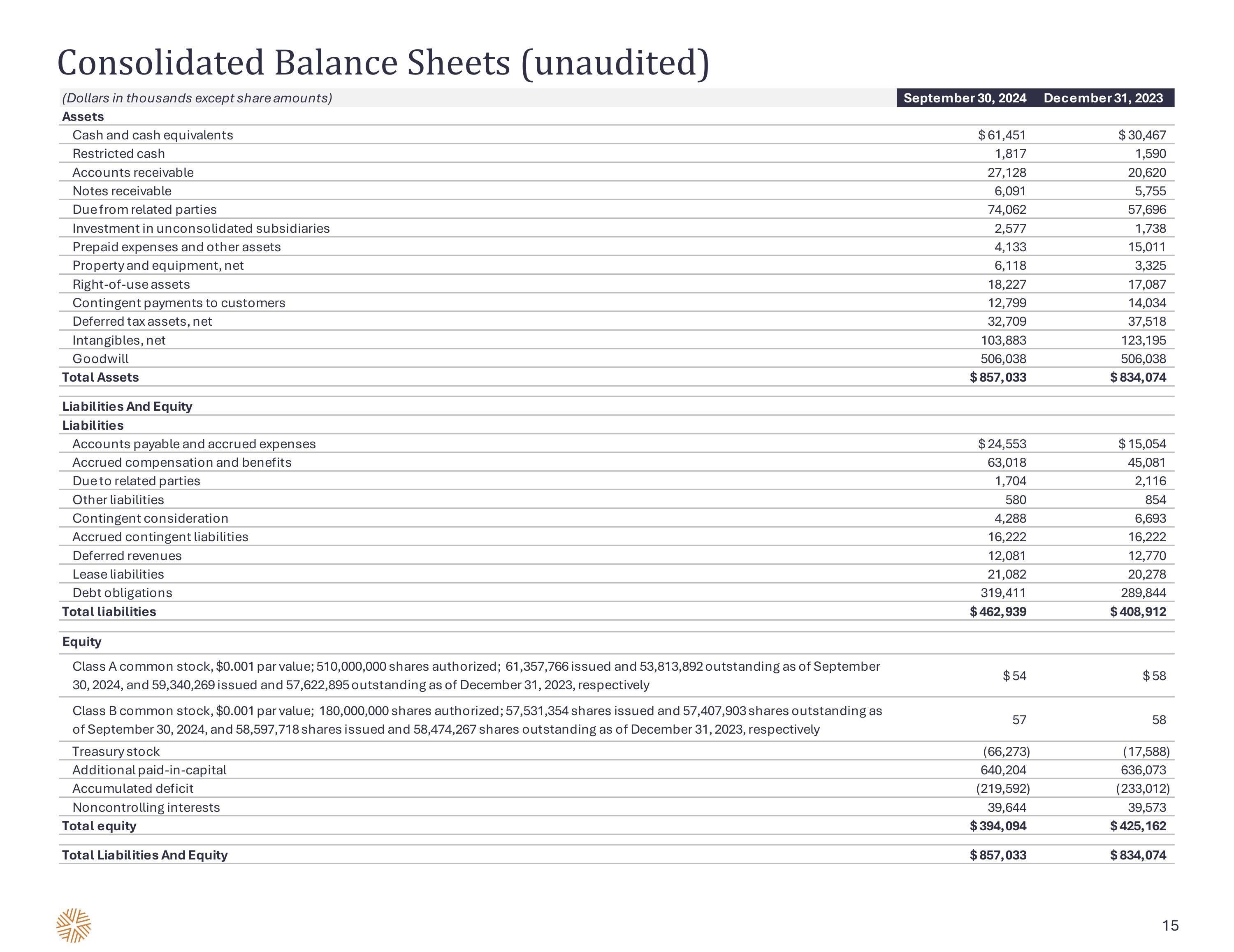

合并资产负债表(未经审核)

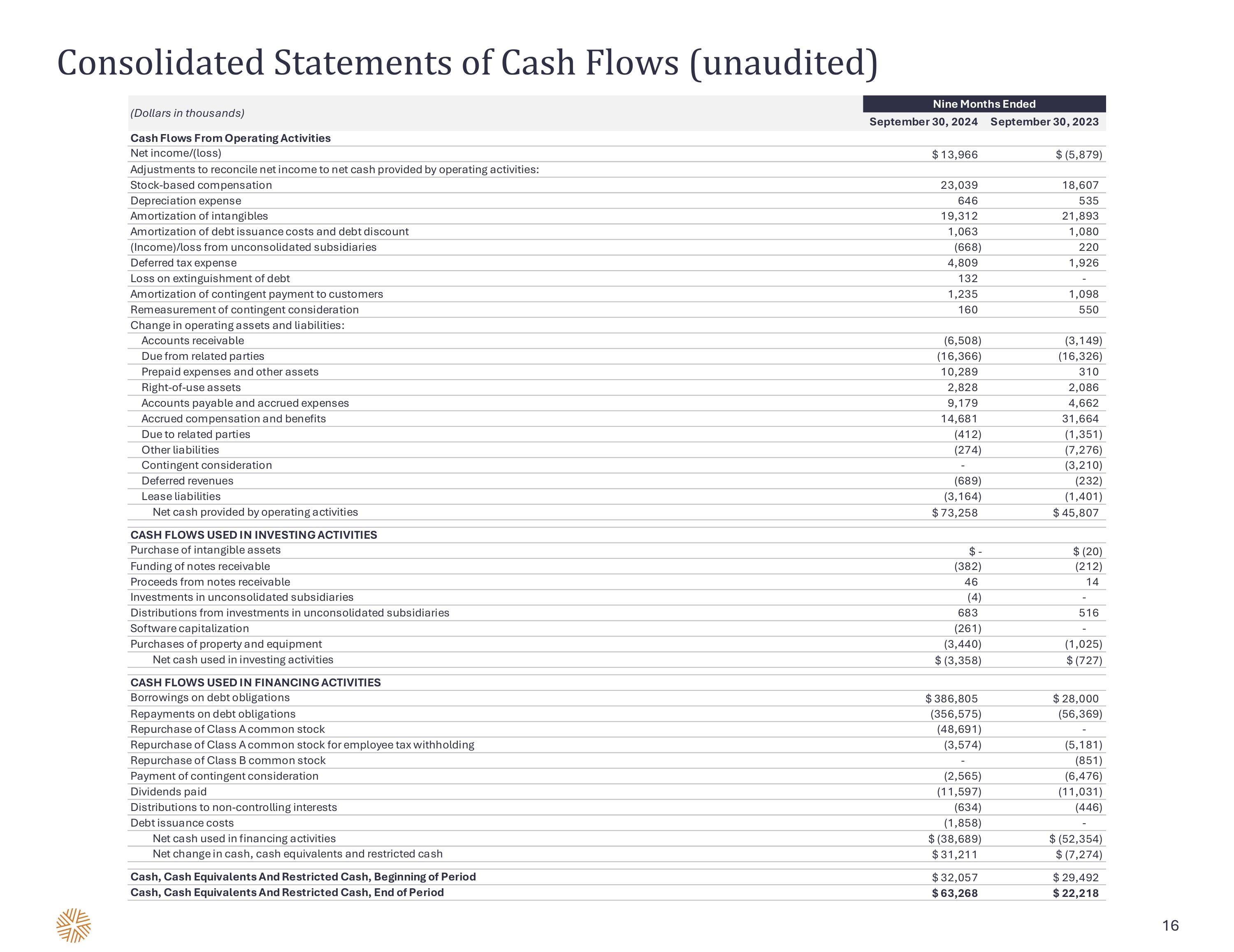

合并现金流量表(未经审核)

附录

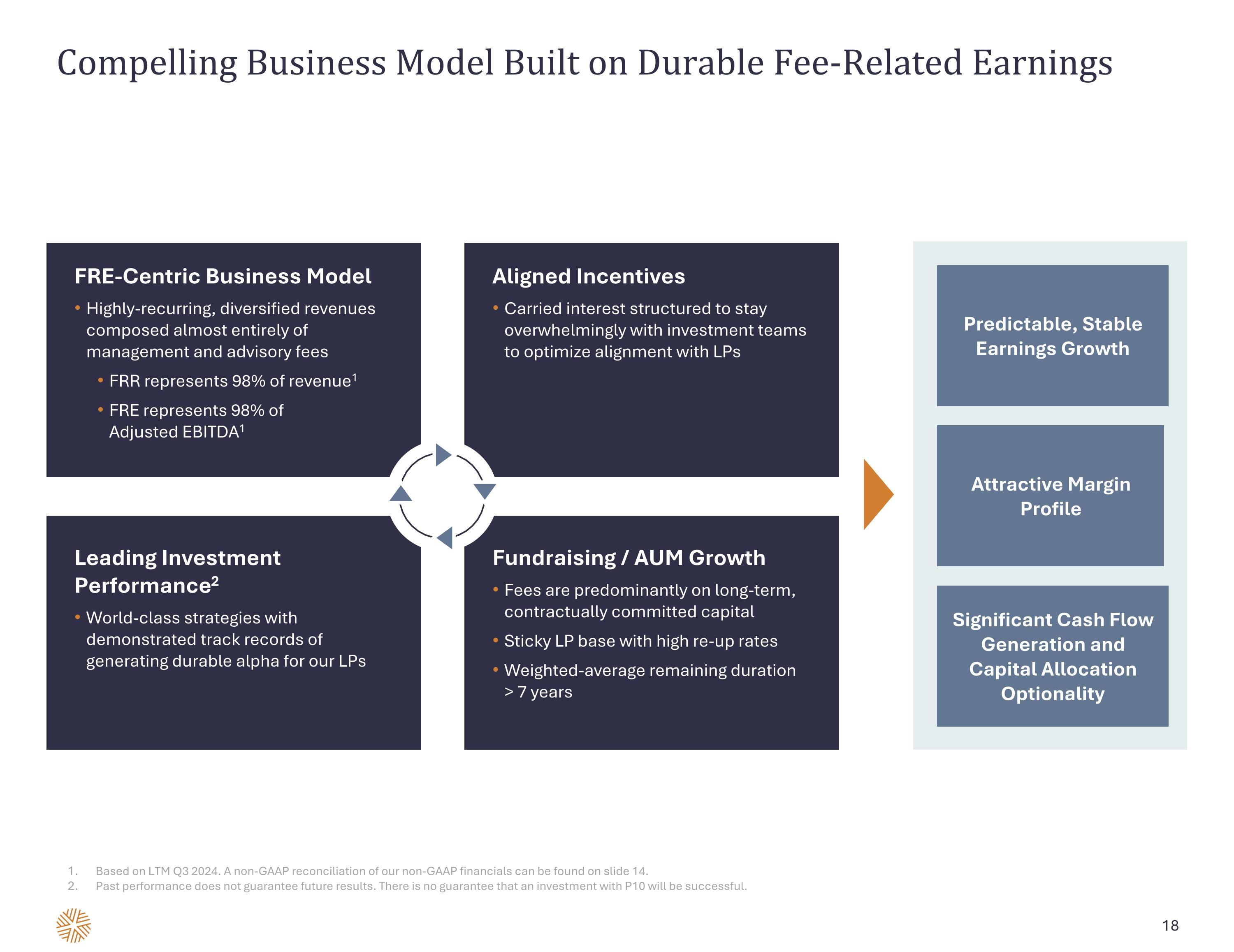

以FRE为中心的商业模式高度回报、多元化收入几乎完全由管理和顾问费用组成FRR占营收的98%1 FRE占 调整后的EBITDA的98%1 对齐激励措施 收益分成结构设计在投资团队中占据绝大多数,以优化与LPs的一致性 引领投资 表现2 世界级策略显示出为我们的LPs创造持久α的记录 筹资 / AUm增长 费用主要基于长期、合同承诺资本 具有粘性的LP基础,回购率高 加权平均剩余期限 > 7年 可预测的、稳定的收益增长 有吸引力的利润率特征 显著的现金流产生与资本配置选择性 建立在持久的基于费用的收益上的引人注目的商业模式 基于2024年第三季度的LTm 非GAAP财务数据的非GAAP对账可在第14页找到。过去的表现并不保证未来的结果。不能保证与P10的投资会成功。

资本可用性/机会失衡创造了有吸引力的竞争动态 专有数据的重要性持续引导严谨的投资流程 估值结构性偏低 财务杠杆使用显著减少 发现更多专有机会 创建价值和推动增长的机会 专注于投资于专业化和/或碎片化市场的策略,特别关注有吸引力的中小型市场领域 专注投资策略在有吸引力的MM/LMm投资策略中拥有领导地位 关注 人员与文化 数据驱动的差异化洞察 投资能力 LP的首选合作伙伴 长期成功的历史

有吸引力的私人市场生态系统 坚实的基础,提供一系列杠杆以推动有机和无机增长 在有吸引力的MM/LMm中处于领先地位,依靠数据和洞察力 大型多元化的全球客户基础 世界级的私人市场策略,拥有长期的α生成记录 建立在持久的FRE上的引人注目的商业模式 良好的定位,能够利用多种杠杆推动增长

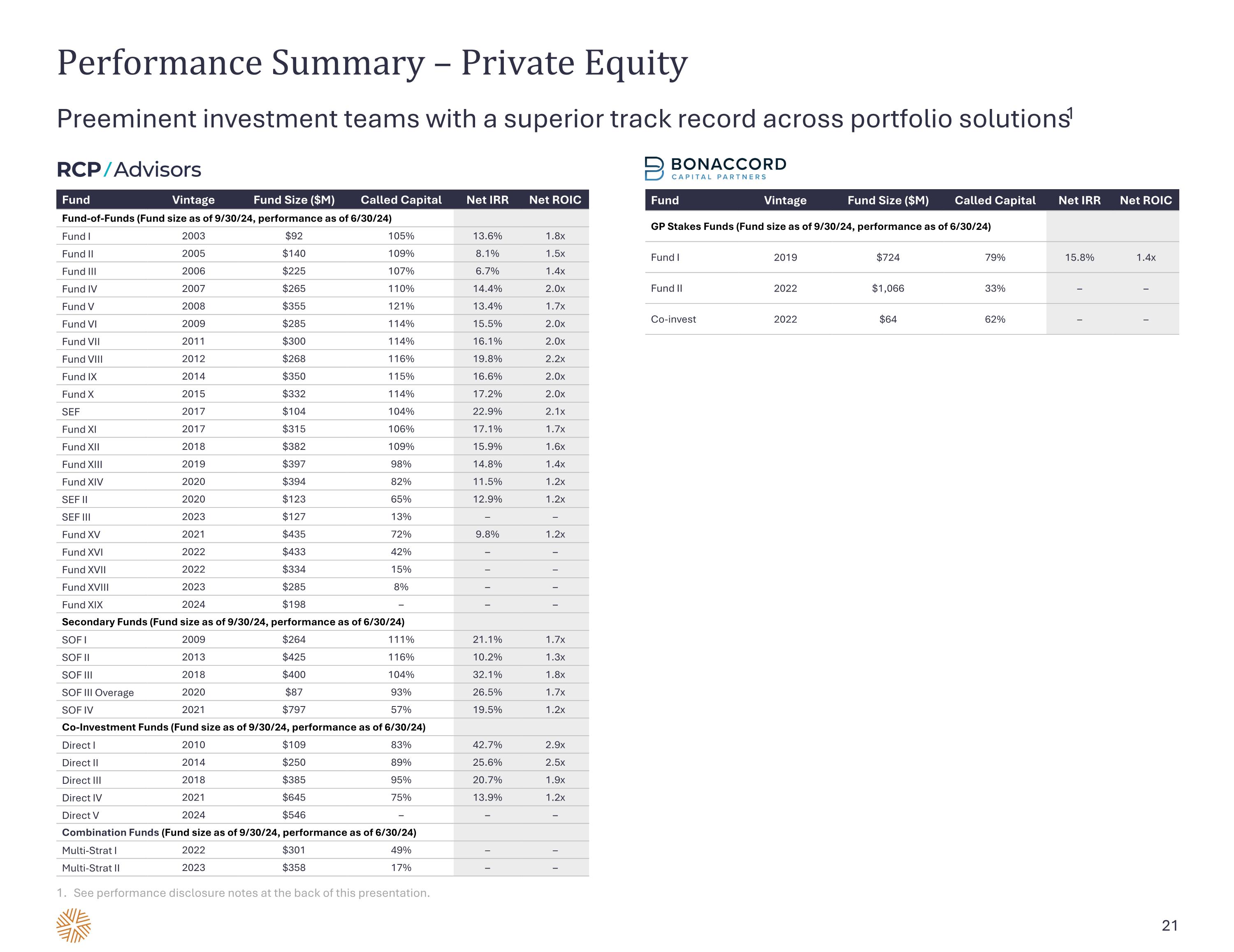

业绩总结 – 股权投资卓越的投资团队在投资组合解决方案中拥有卓越的业绩记录1请查看本演示文稿后面的业绩披露说明。 基金年份 基金规模(百万美元) 已调用资本 净内部回报率 净资本回报率 基金中的基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 基金 I 2003 $92 105% 13.6% 1.8x 基金 II 2005 $140 109% 8.1% 1.5x 基金 III 2006 $225 107% 6.7% 1.4x 基金 IV 2007 $265 110% 14.4% 2.0x 基金 V 2008 $355 121% 13.4% 1.7x 基金 VI 2009 $285 114% 15.5% 2.0x 基金 VII 2011 $300 114% 16.1% 2.0x 基金 VIII 2012 $268 116% 19.8% 2.2x 基金 IX 2014 $350 115% 16.6% 2.0x 基金 X 2015 $332 114% 17.2% 2.0x SEF 2017 $104 104% 22.9% 2.1x 基金 XI 2017 $315 106% 17.1% 1.7x 基金 XII 2018 $382 109% 15.9% 1.6x 基金 XIII 2019 $397 98% 14.8% 1.4x 基金 XIV 2020 $394 82% 11.5% 1.2x SEF II 2020 $123 65% 12.9% 1.2x SEF III 2023 $127 13% – – 基金 XV 2021 $435 72% 9.8% 1.2x 基金 XVI 2022 $433 42% – – 基金 XVII 2022 $334 15% – – 基金 XVIII 2023 $285 8% – – 基金 XIX 2024 $198 – – – 二级基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) SOF I 2009 $264 111% 21.1% 1.7x SOF II 2013 $425 116% 10.2% 1.3x SOF III 2018 $400 104% 32.1% 1.8x SOF III 超额 2020 $87 93% 26.5% 1.7x SOF IV 2021 $797 57% 19.5% 1.2x 联合投资基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 直接 I 2010 $109 83% 42.7% 2.9x 直接 II 2014 $250 89% 25.6% 2.5x 直接 III 2018 $385 95% 20.7% 1.9x 直接 IV 2021 $645 75% 13.9% 1.2x 直接 V 2024 $546 – – – 组合基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 多策略 I 2022 $301 49% – – 多策略 II 2023 $358 17% – – 基金年份 基金规模(百万美元) 已调用资本 净内部回报率 净资本回报率 GP 股权基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 基金 I 2019 $724 79% 15.8% 1.4x 基金 II 2022 $1,066 33% – – 共同投资 2022 $64 62% – –

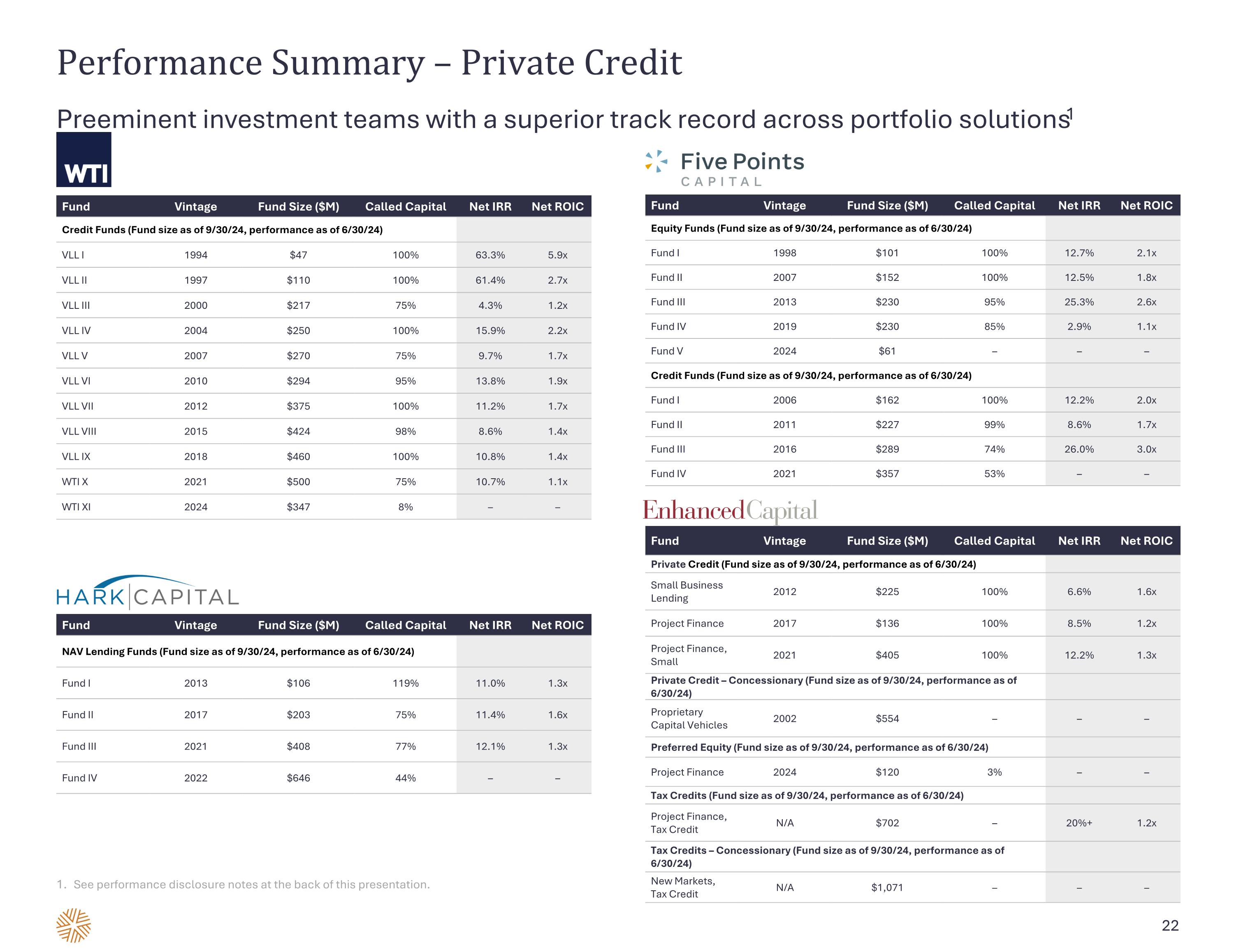

业绩总结 – 私人信贷卓越的投资团队在投资组合解决方案中拥有卓越的业绩记录1请查看本演示文稿后面的业绩披露说明。 基金年份 基金规模(百万美元) 已调用资本 净内部回报率 净资本回报率 净资产值借贷基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 基金 I 2013 $106 119% 11.0% 1.3x 基金 II 2017 $203 75% 11.4% 1.6x 基金 III 2021 $408 77% 12.1% 1.3x 基金 IV 2022 $646 44% – – 基金年份 基金规模(百万美元) 已调用资本 净内部回报率 净资本回报率 信贷基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) VLL I 1994 $47 100% 63.3% 5.9x VLL II 1997 $110 100% 61.4% 2.7x VLL III 2000 $217 75% 4.3% 1.2x VLL IV 2004 $250 100% 15.9% 2.2x VLL V 2007 $270 75% 9.7% 1.7x VLL VI 2010 $294 95% 13.8% 1.9x VLL VII 2012 $375 100% 11.2% 1.7x VLL VIII 2015 $424 98% 8.6% 1.4x VLL IX 2018 $460 100% 10.8% 1.4x WTI X 2021 $500 75% 10.7% 1.1x WTI XI 2024 $347 8% – – 基金年份 基金规模(百万美元) 已调用资本 净内部回报率 净资本回报率 股权基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 基金 I 1998 $101 100% 12.7% 2.1x 基金 II 2007 $152 100% 12.5% 1.8x 基金 III 2013 $230 95% 25.3% 2.6x 基金 IV 2019 $230 85% 2.9% 1.1x 基金 V 2024 $61 – – – 信贷基金(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 基金 I 2006 $162 100% 12.2% 2.0x 基金 II 2011 $227 99% 8.6% 1.7x 基金 III 2016 $289 74% 26.0% 3.0x 基金 IV 2021 $357 53% – – 基金年份 基金规模(百万美元) 已调用资本 净内部回报率 净资本回报率 私人信贷(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 小微企业贷款 2012 $225 100% 6.6% 1.6x 项目融资 2017 $136 100% 8.5% 1.2x 项目融资,小型 2021 $405 100% 12.2% 1.3x 私人信贷 – 特许(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 专属资本工具 2002 $554 – – – 优先股(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 项目融资 2024 $120 3% – – 税收抵免(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 项目融资,税收抵免 N/A $702 – 20%+ 1.2x 税收抵免 – 特许(截至2024年9月30日的基金规模,截至2024年6月30日的业绩) 新市场,税收抵免 N/A $1,071 – – –

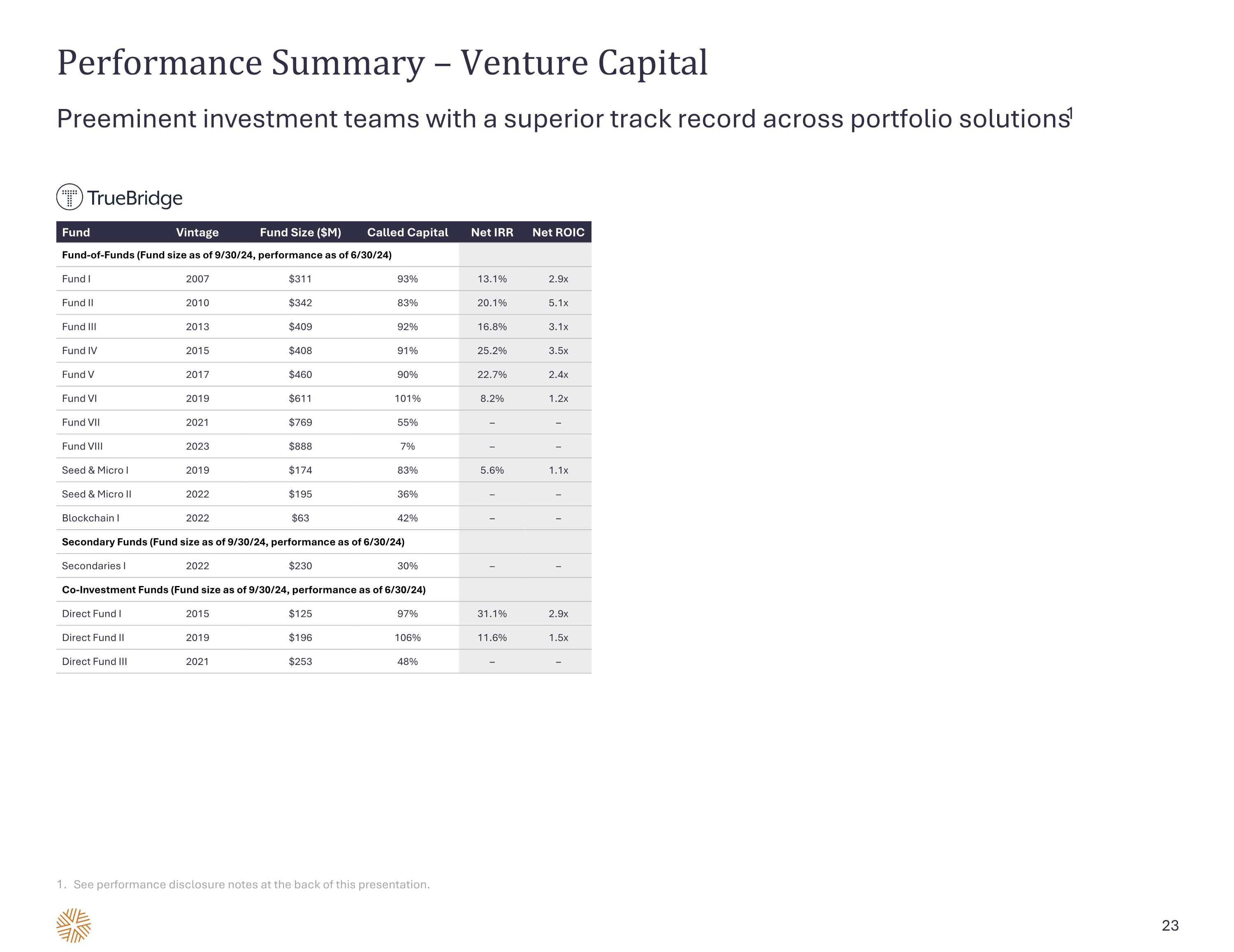

业绩摘要 – 创投 卓越的投资团队在投资组合解决方案中的优异业绩 1 请参见本演示文稿背面的业绩披露说明。 基金年份 基金规模(百万美元) 已调用资本 净内部收益率 净投资回报率 基金-of-基金(基金规模截至 2024年9月30日,业绩截至 2024年6月30日) 基金 I 2007 $311 93% 13.1% 2.9x 基金 II 2010 $342 83% 20.1% 5.1x 基金 III 2013 $409 92% 16.8% 3.1x 基金 IV 2015 $408 91% 25.2% 3.5x 基金 V 2017 $460 90% 22.7% 2.4x 基金 VI 2019 $611 101% 8.2% 1.2x 基金 VII 2021 $769 55% – – 基金 VIII 2023 $888 7% – – 种子与微型 I 2019 $174 83% 5.6% 1.1x 种子与微型 II 2022 $195 36% – – 区块链 I 2022 $63 42% – – 二级基金(基金规模截至 2024年9月30日,业绩截至 2024年6月30日) 二级基金 I 2022 $230 30% – – 共同投资基金(基金规模截至 2024年9月30日,业绩截至 2024年6月30日) 直接基金 I 2015 $125 97% 31.1% 2.9x 直接基金 II 2019 $196 106% 11.6% 1.5x 直接基金 III 2021 $253 48% – –

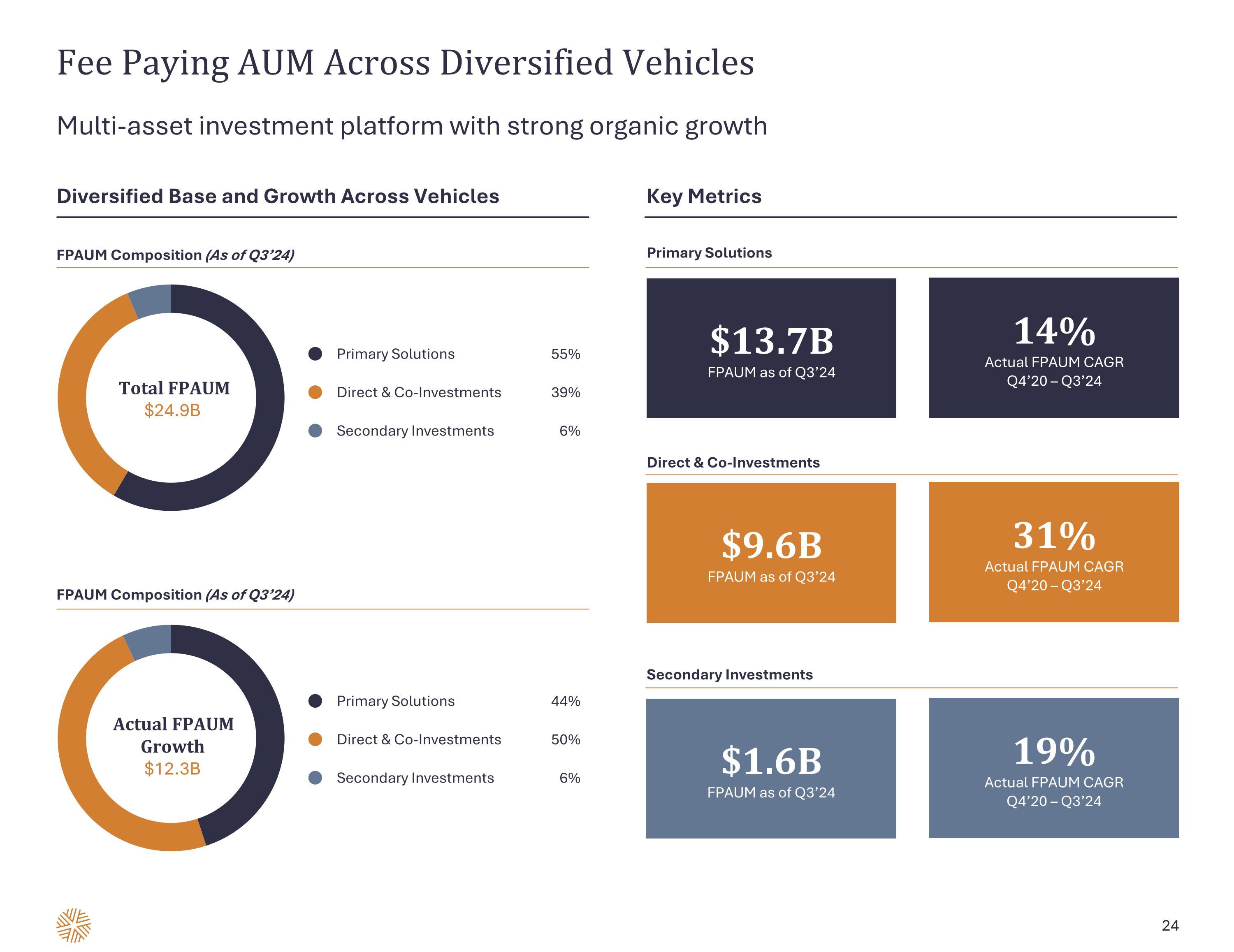

收费资产管理规模在多元化工具中 多资产投资平台,具有强劲的有机增长 各工具的多样化基础和增长 关键指标 收费资产管理规模组成(截至2024年第三季度) 收费资产管理规模组成(截至2024年第三季度) ● 主要解决方案 44% ● 直接与共同投资 50% ● 二级投资 6% ● 主要解决方案 55% ● 直接与共同投资 39% ● 二级投资 6% 主要解决方案 直接与共同投资 二级投资 $137亿 截至2024年第三季度的收费资产管理规模 14% 实际收费资产管理规模年复合增长率 2020年第四季度 – 2024年第三季度 $96亿 截至2024年第三季度的收费资产管理规模 31% 实际收费资产管理规模年复合增长率 2020年第四季度 – 2024年第三季度 $16亿 截至2024年第三季度的收费资产管理规模 19% 实际收费资产管理规模年复合增长率 2020年第四季度 – 2024年第三季度 总收费资产管理规模 $249亿 实际收费资产管理规模增长 $12.3B

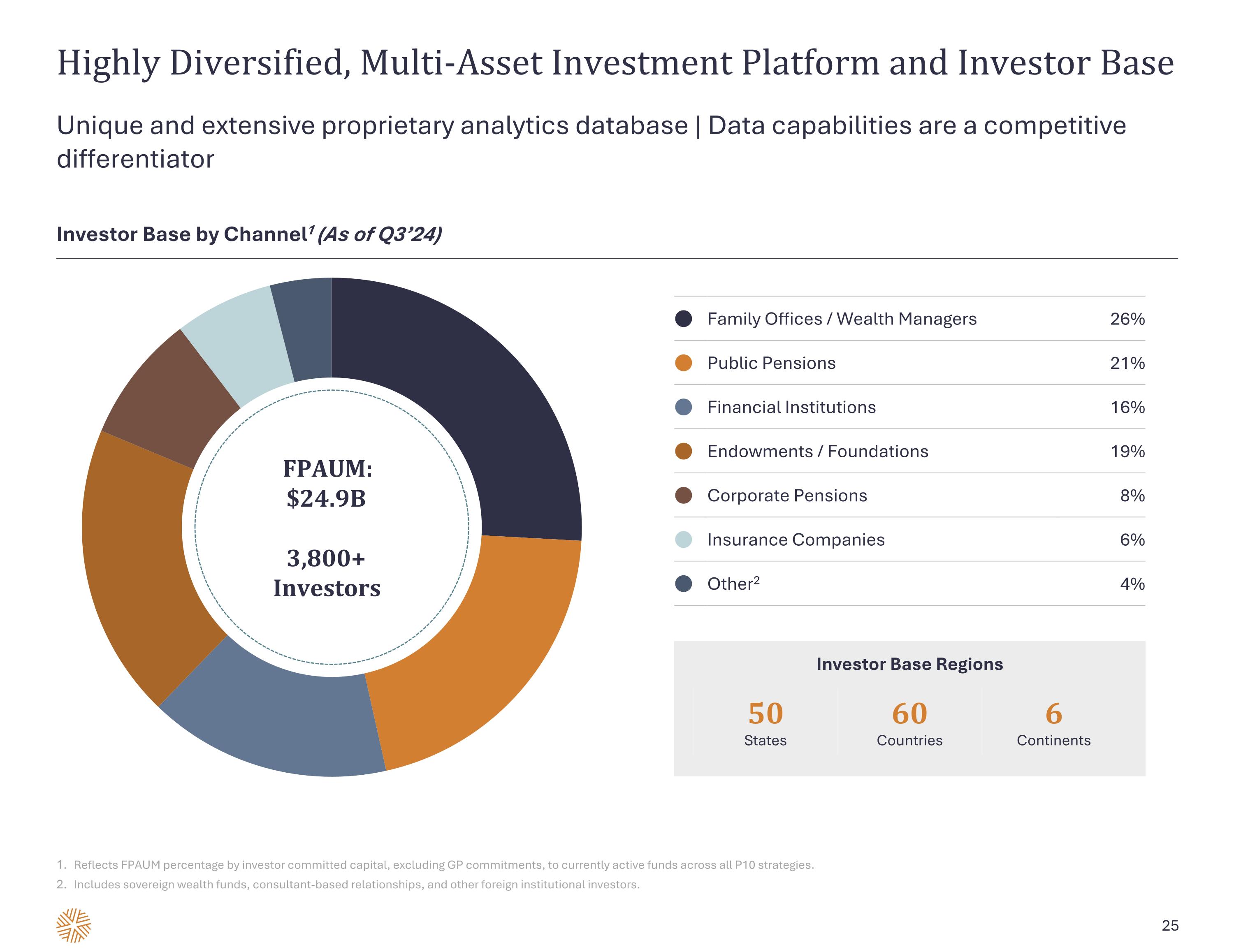

高度多元化的多资产投资平台和投资者基础 反映收费资产管理规模百分比按投资者认缴资本,不包括GP承诺,针对目前所有P10策略的活跃基金。 包括主权财富基金、基于咨询的关系和其他外国机构投资者。 独特且广泛的专有分析数据库 | 数据能力是竞争差异化因素 投资者基础按渠道(截至2024年第三季度) ● 家族办公室 / 财富管理者 26% ● 公共养老金 21% ● 金融机构 16% ● 基金会 / 基金 19% ● 企业养老金 8% ● 保险公司 6% ● 其他 4% 投资者基础地区 50个州 60个国家 6大洲 收费资产管理规模: $249亿 3,800+ 投资者

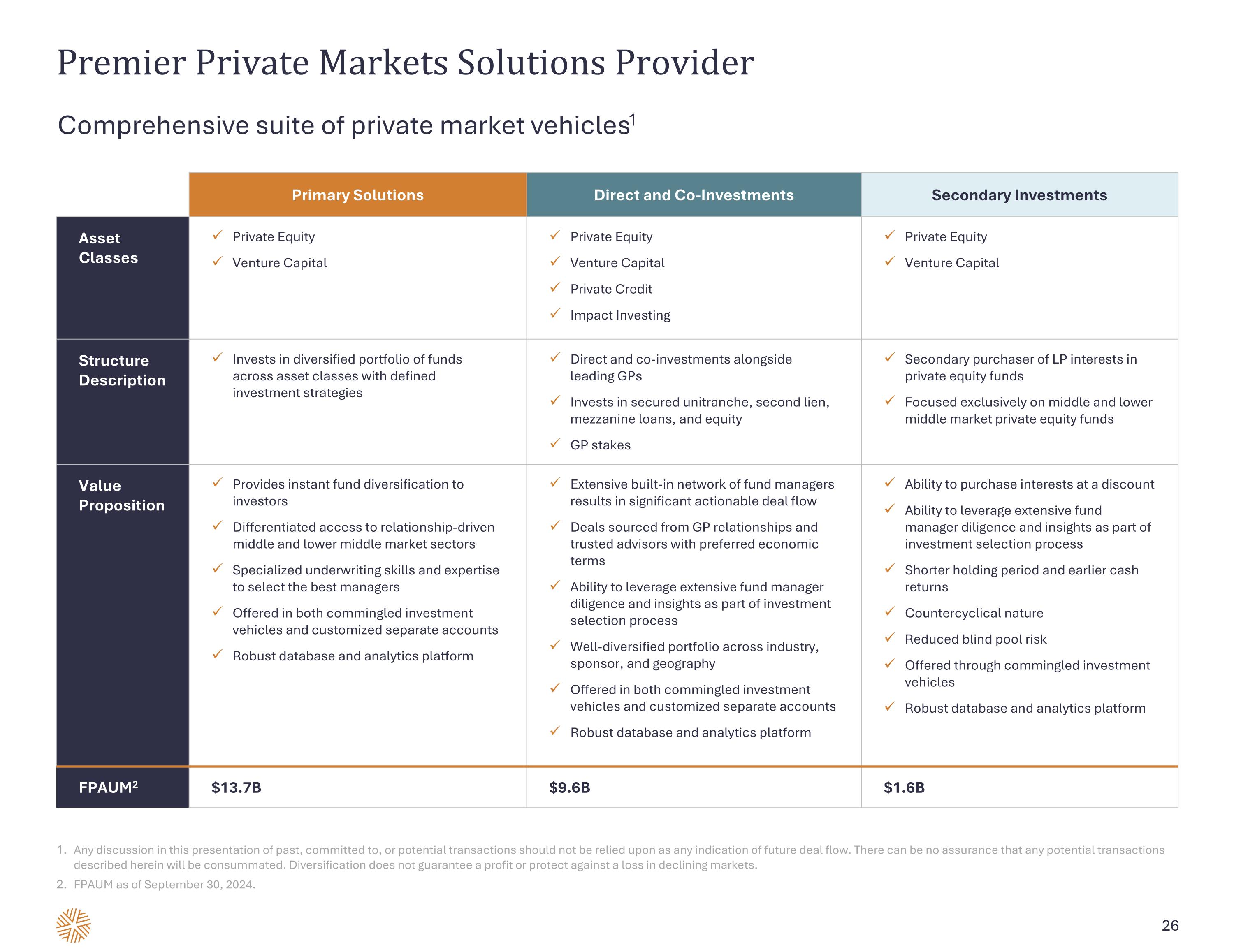

顶级定向增发市场解决方案提供商 全面的私募市场工具套件 任何关于过去、承诺的或潜在交易的讨论均不应被视为未来交易量的任何指示。无法保证此处描述的任何潜在交易能够完成。多样化不能保证利润,也不能保护在下行市场中的损失。FPAUm截至2024年9月30日。 主要解决方案 直接投资和共同投资 二级投资 资产类型 股权投资 创投 股权投资 创投 私人信贷 影响投资 结构描述 投资于跨资产类别的多元化基金组合,具有明确的投资策略 与领先的GP一起进行直接投资和共同投资 投资于担保的单一债务、次级债务、夹层贷款和股权GP股份 私募股权基金的LP权益的二级购买者 专注于中型和下中型市场的私募股权基金 价值主张 为投资者提供即时资金多样化 差异化的进入中型和下中型市场的关系驱动型部门 专业的承销技能和选择最佳管理者的专业知识 提供共同投资工具和定制独立账户 强大的数据库和分析平台 广泛的内置基金管理人网络导致显著的可操作性交易流 交易源自GP关系和受信赖的顾问,拥有优先经济条件 能够利用广泛的基金管理人尽职调查和洞察作为投资选择过程的一部分 在行业、赞助人和地理位置上具有良好的多样化组合 提供共同投资工具和定制独立账户 强大的数据库和分析平台 能够以折扣购买权益 能够利用广泛的基金管理人尽职调查和洞察作为投资选择过程的一部分 较短的持有期和较早的现金回报 逆周期性质 减少盲池风险 通过共同投资工具提供 强大的数据库和分析平台 FPAUM2 $137亿 $96亿 $1.6B

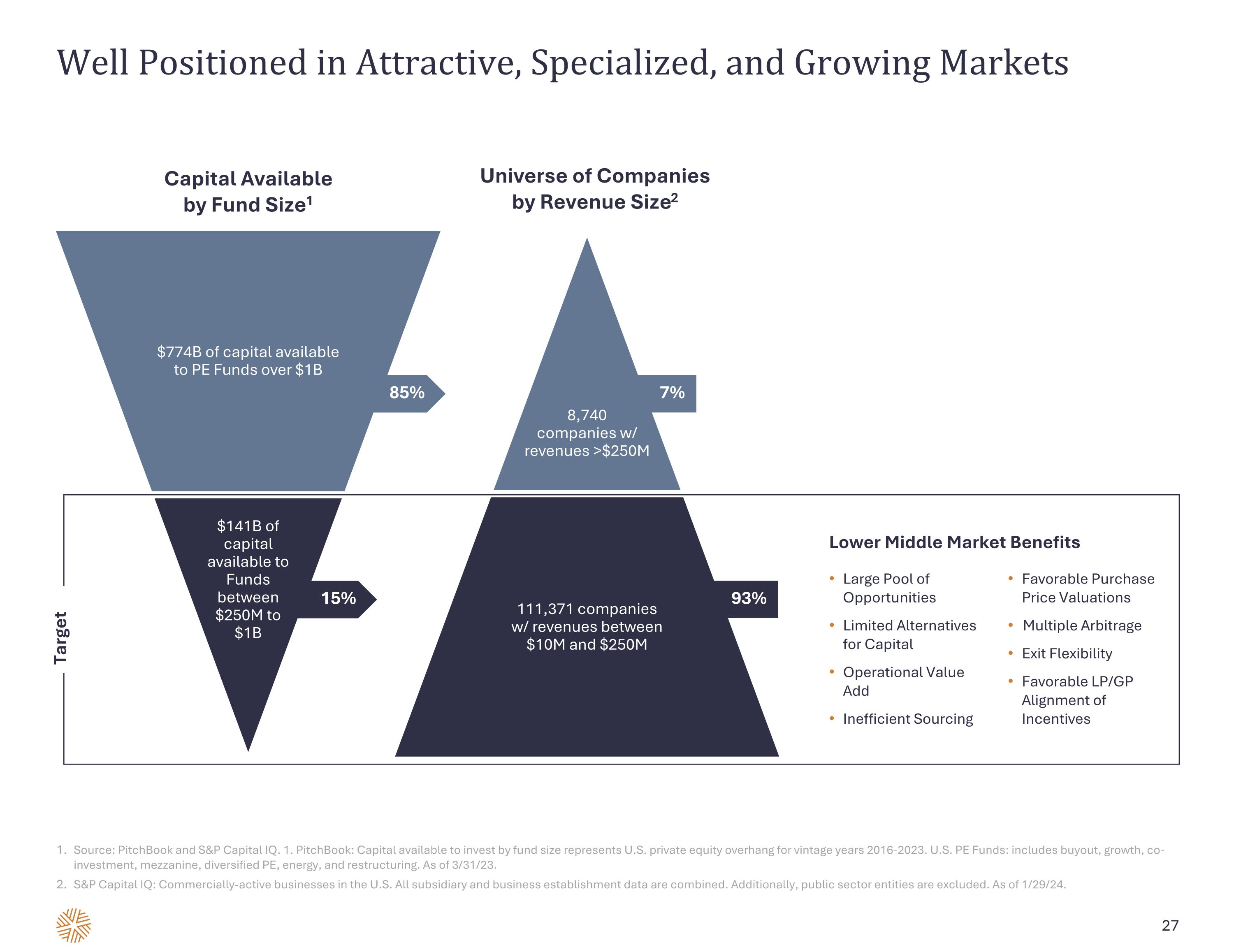

Well Positioned in Attractive, Specialized, and Growing Markets Source: PitchBook and S&P Capital IQ. 1. PitchBook: Capital available to invest by fund size represents U.S. private equity overhang for vintage years 2016-2023. U.S. PE Funds: includes buyout, growth, co-investment, mezzanine, diversified PE, energy, and restructuring. As of 3/31/23. S&P Capital IQ: Commercially-active businesses in the U.S. All subsidiary and business establishment data are combined. Additionally, public sector entities are excluded. As of 1/29/24. Capital Available by Fund Size1 Universe of Companies by Revenue Size2 8,740 companies w/ revenues >$25000万 111,371 companies w/ revenues between $1000万 and $25000万 $7740亿 of capital available to PE Funds over $10亿 $1410亿 of capital available to Funds between $25000万 to $10亿 7% 93% 85% 15% Large Pool of Opportunities Limited Alternatives for Capital Operational Value Add Inefficient Sourcing Favorable Purchase Price Valuations Multiple Arbitrage Exit Flexibility Favorable LP/GP Alignment of Incentives Lower Middle Market Benefits Target

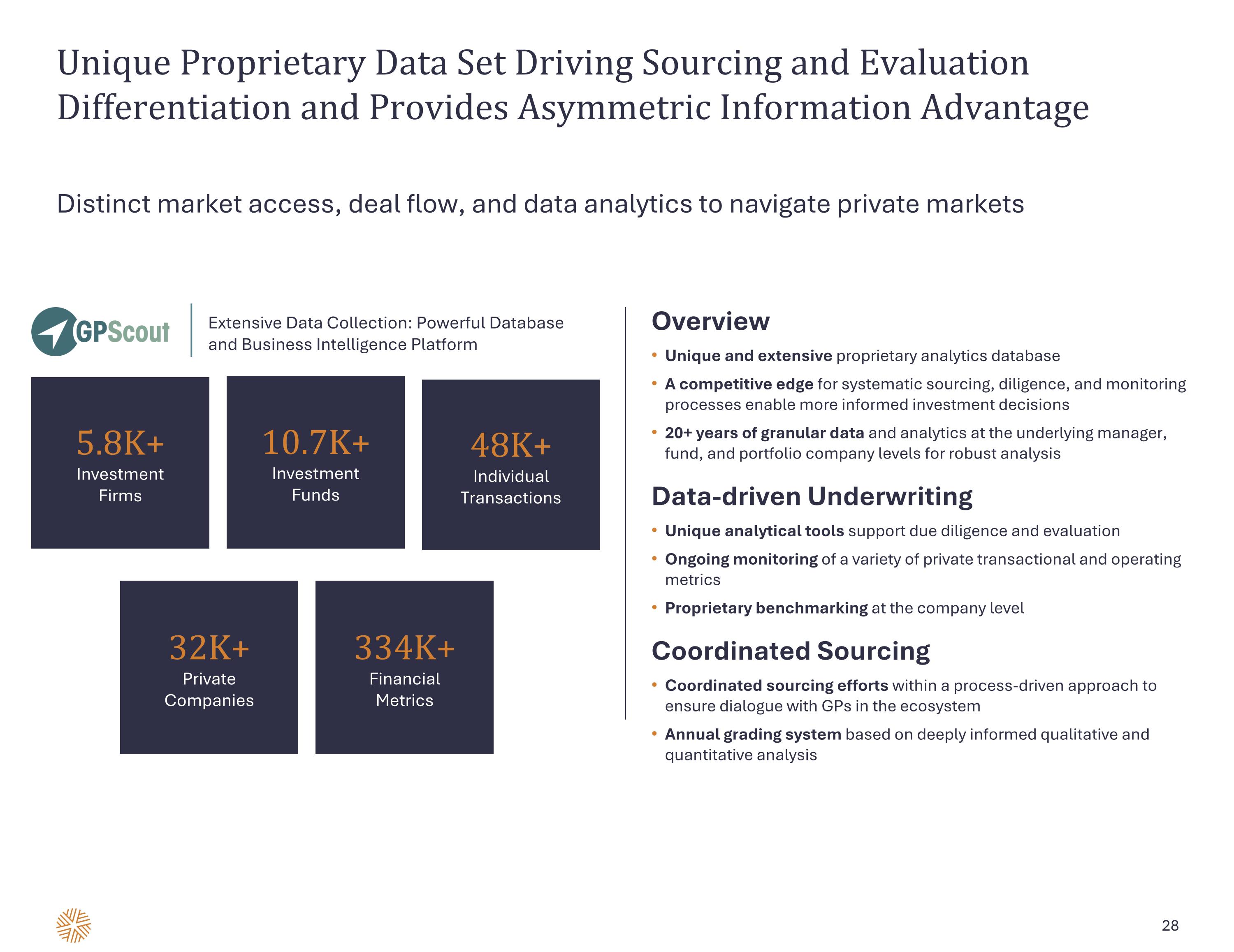

Unique Proprietary Data Set Driving Sourcing and Evaluation Differentiation and Provides Asymmetric Information Advantage Distinct market access, deal flow, and data analytics to navigate private markets Overview Unique and extensive proprietary analytics database A competitive edge for systematic sourcing, diligence, and monitoring processes enable more informed investment decisions 20+ years of granular data and analytics at the underlying manager, fund, and portfolio company levels for robust analysis Data-driven Underwriting Unique analytical tools support due diligence and evaluation Ongoing monitoring of a variety of private transactional and operating metrics Proprietary benchmarking at the company level Coordinated Sourcing Coordinated sourcing efforts within a process-driven approach to ensure dialogue with GPs in the ecosystem Annual grading system based on deeply informed qualitative and quantitative analysis Extensive Data Collection: Powerful Database and Business Intelligence Platform 5.8K+ Investment Firms 10.7K+ Investment Funds 48K+ Individual Transactions 32K+ Private Companies 334K+ Financial Metrics

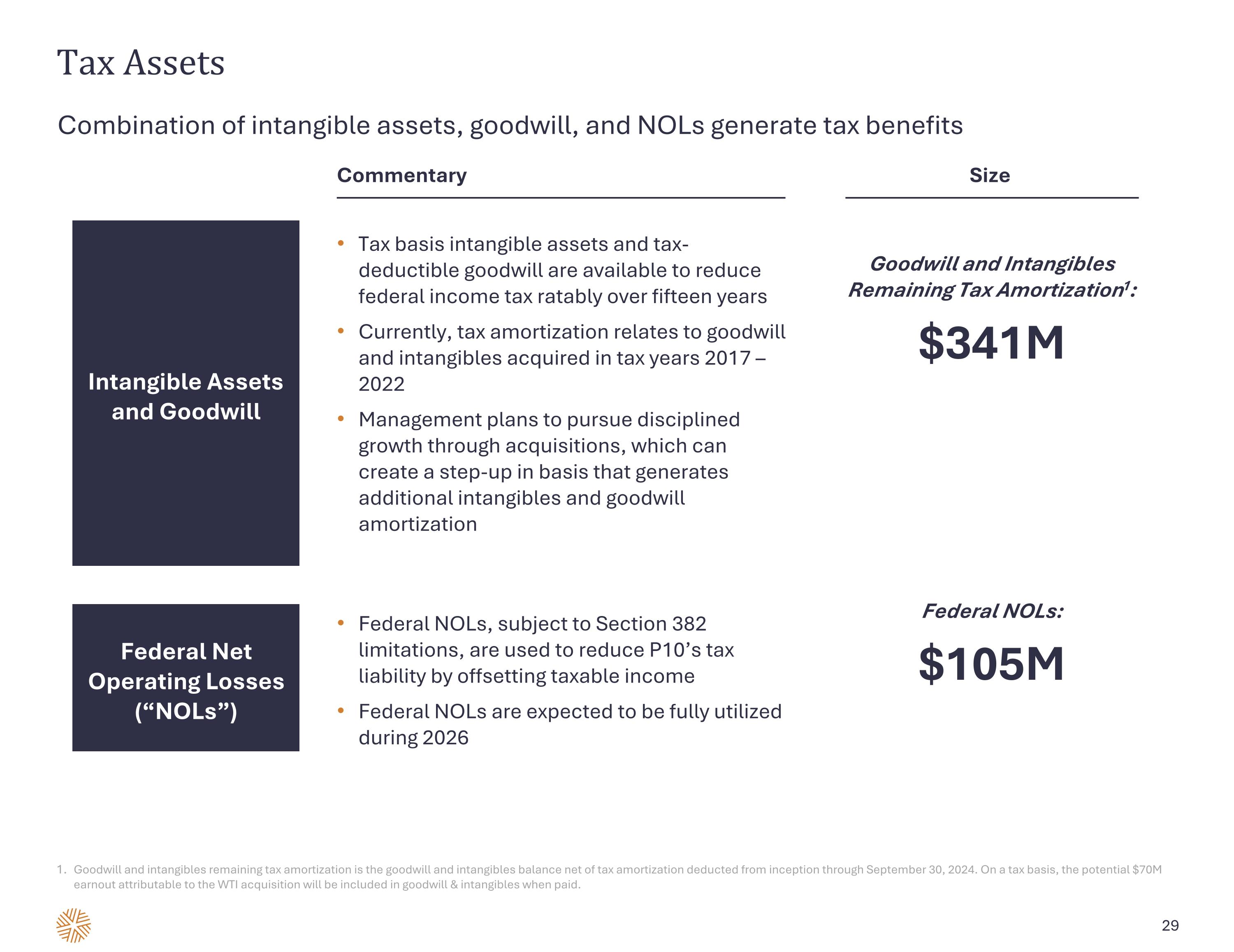

税收资产 无形资产、商誉和净经营损失(NOLs)组合可产生税收利益 无形资产与商誉的税基无形资产和可税前扣除的商誉可用来在十五年内逐步抵减联邦所得税 目前,税收摊销与2017 - 2022年获得的商誉和无形资产相关 管理层计划通过收购实现量化增长,这可以导致基础的提升,从而产生额外的无形资产和商誉摊销 评论 商誉和无形资产剩余税收摊销1: $34100万 规模 联邦净经营损失(“NOLs”) 联邦NOLs,根据第382条款限制,将用于通过抵消应纳税收入来减少P10的税负 联邦NOLs预计将在2026年完全利用 商誉和无形资产的剩余税收摊销是指持有至2024年9月30日所得税摊销已从成立时起扣除的商誉和无形资产余额 在税收基础上,归因于WTI收购的潜在$7000万的收益将在支付时被纳入商誉和无形资产 联邦NOLs: $105M

票据

关键术语与补充信息 以下是我们未经审计的非GAAP财务措施的描述。这些不是GAAP下的财务表现指标,不应被解释为最直接可比GAAP指标的替代品。这些措施在分析工具上存在局限性,在评估我们的运作表现时,不应孤立考虑这些措施,或将其作为GAAP指标的替代品。其他公司可能会根据不同的方法计算这些措施,限制了它们作为比较指标的有效性。 收取管理下的资产(FPAUM) FPAUM反映了我们赚取管理和咨询费用的资产。我们的工具通常根据承诺资本赚取管理和咨询费用,在某些情况下,根据净投资资本赚取费用,具体取决于费用条款。基于承诺资本的管理和咨询费用不受市场升值或贬值的影响。 调整后的EBITDA 为计算调整后的EBITDA,我们对GAAP净收入进行以下项目的调整:通常不需要我们在当前期间用现金支付的费用(如折旧、摊销和基于股票的补偿);融资我们业务的成本;与管理团队重组相关的一次性费用,包括安置/搜索费用;与收购相关的费用,反映了在期间内为收购新业务所发生的实际费用,主要包括法律、会计和咨询等专业服务费用,以及直接与收购相关的员工奖金;注册相关的费用包括在期间内发生的与我们的招股说明书过程相关的专业服务费用,并不反映预期的法规、合规和其他费用,这些费用可能在我们的首次公开募股之后发生;以及所得税的影响。 调整后的EBITDA利润率 调整后的EBITDA利润率是将调整后的EBITDA除以总GAAP收入计算的。我们使用调整后的EBITDA利润率提供额外的盈利能力度量。 调整后净收入(ANI) 我们使用调整后净收入或ANI,以及调整后的EBITDA(在利息、税收、折旧和摊销之前的收益)来提供额外的盈利能力度量。我们使用这些指标评估我们的表现相对于我们预期的策略、盈利模式和预算,并根据评估结果调整我们的未来活动,以认为必要的程度。ANI反映了我们核心业务产生现金流的估计。ANI计算为调整后的EBITDA,减去实际支付的利息和联邦及州所得税。 全面摊薄的ANI每股收益 全面摊薄的调整后净收入每股收益的计算假设公司所有证券被转换为股票,而不仅仅是当前流通的股票。 与费用相关的收入 与费用相关的收入的计算为总收入减去任何激励费。 与费用相关的收益 与费用相关的收益是一个非GAAP表现指标,用于监控我们的基准收益减去任何激励费收入,并排除任何与激励费相关的费用。 与费用相关的收益率 与费用相关的收益率的计算公式为与费用相关的收益除以与费用相关的收入。 净内部收益率(IRR) 指去除费用、管理费用和由基础基金管理人及我们所有方案收取的费用后的内部收益率。 净资本回报率(ROIC) 指去除费用和由基础基金管理人及我们所有方案收取的费用后的投资资本回报率。 基金规模 指投资者所承诺的总资本,以及在适用时,美国小型企业管理局对每个披露基金的承诺。 已调用资本 指来自投资者所提供的资本金额,以总基金规模的百分比表示。 A 指“实际”的数字,表示未调整的数字。 补充股份信息 A类股份(CUSIP # 69376K106)在纽交所以PX进行交易,每股一票。 B类股份(CUSIP # 69376K205)不在公开市场交易,每股有十票。B类股份可以随时在持有者的选择下按一对一的方式转换为A类股份,无论持有者是否计划在此时出售股份。请参阅我们修订后的公司章程,以获取有关A类和B类股份的完整说明。

附加免责声明 业绩免责声明 我们投资的历史业绩不应视为我们投资或运营的未来结果或对我们A类普通股投资期待的任何回报的指示。在考虑本招股说明书中包含的业绩信息时,未来的A类普通股股东应知道,过去我们专门投资工具的业绩或我们推荐给投资者的投资未必能代表未来的结果,也不能代表我们A类普通股的表现。对我们的A类普通股的投资并不是对我们任何专门投资工具的投资。此外,我们管理的专门投资工具的历史和潜在未来回报与我们A类普通股的回报并不直接相关。因此,您不应得出结论,认为我们专门投资工具的持续良好表现或我们推荐给投资者的投资必然会导致对我们A类普通股投资产生正回报。然而,我们专门投资工具的糟糕表现可能会导致我们在募集更多资金的能力下降,因此可能对我们A类普通股投资的表现和回报产生负面影响。我们基金的历史表现不应视为这些基金未来表现或我们可能募集的任何未来基金的指示,部分原因是:过去市场条件和投资机会在产生正业绩方面可能比我们未来可能经历的条件要好得多;我们基金的表现通常是基于基金投资的净资产值计算的,包括未实现的收益,这些收益可能永远无法实现;我们的历史回报主要来源于我们早期基金的表现,而未来基金的回报将越来越依赖于我们新成立基金的表现或尚未成立的基金;新成立的基金在最初部署资本期间通常产生较低的回报;全球税收和监管环境的变化可能会影响我们投资者的投资偏好以及特定基金投资的企业所采用的融资策略,这可能会减少可用于投资的总体资本以及合适投资的可用性,从而降低我们未来的投资回报;近年来,来自私募市场替代投资投入的资本增加和债券市场的高度流动性导致对投资机会的竞争加剧,这可能会导致成本增加和合适投资可用性的减少,从而降低我们未来的投资回报;特定基金的表现还将受到其所投资行业及企业风险的影响。 增强资本业绩披露:过去的业绩不能保证未来的结果。所有投资均面临损失风险。风险包括借款人未能还款及因未遵循项目合规规则而导致的税收抵免追回。税收抵免投资不是证券投资,所示回报并不反映投资证券所获得的回报。小型企业借贷净额反映在分配管理费、一般基金费用、投资费用、现金及现金等价物产生的收入、支付给普通合伙人的任何利息以及其他费用和支出后的有限合伙人回报。有限合伙人的内部收益率可能根据其加入基金的日期而有所不同。不能保证未实现的投资会在计算此处内部收益率时所用的估值下实现,基金其余期限内将产生的额外基金费用和与投资相关的费用仍未知,因此不计入计算。任何预期的利息收入都会降低未实现投资的净回报。此处使用的计算法包含对剩余投资的净未实现价值的估算,代表普通合伙人使用投资组合公司提供的最新估值数据进行的估值估算。这些估算受多种变量影响,随着时间变化,因此未来实际实现的金额将与在此引用的计算中使用的估计净未实现价值不同(在某些情况下相差甚远)。过去的业绩不能保证未来结果,且不能保证任何基金能取得类似的结果。请注意,该基金利用基于订阅的信贷设施来桥接资本召集。因此,基金的许多基础投资可能最初是通过订阅的信用额度提供资金的。就此处包含的基金级净内部收益率的计算而言,使用订阅的信用额度会提高内部收益率(在内部收益率为正的情况下),因为内部收益率计算考虑了资本未清偿的时间,且基于资本召集到期日,而不是基金用借入资金进行基础投资的日期。因此,资本召集的相关延迟会提高此处反映的基金级净内部收益率(在某些情况下,相差较大)。所有投资均面临损失风险。风险包括借款人未能还款。过去的业绩不代表未来结果。项目融资净额在扣除费用和利润分成后的回报。费用结构包括来源费50%的分成和超过7%门槛的12.5%利润分成,并有100%利润分成追赶。排除了基金级专业费用,因为这些贷款和参与不在有专业费用以抵消总体回报的基金结构内。投资者的回报将因其账户或其投资的私募基金产生的费用和支出而减少。业绩的范围仅包括增强自2018年10月19日起为其与两家实体的关系所来源的贷款和参与。这包括的来源和参与关系并未涉及增强提供投资建议或任何投资顾问服务,因此在完成交易时并不是增强注册投资顾问业务的一部分。这些关系被包括在记录中,然而,因为相关交易代表了增强将推荐给投资顾问客户的交易。实际回报可能会有显著差异。所有投资均面临损失风险。风险包括借款人未能还款。过去的业绩不代表未来结果。

附加免责声明增强资本业绩披露(继续):项目融资,小企业贷款净反映了客户在管理费用、利息支出和任何激励费用分配后的回报。客户股权所有者的内部收益率将根据他们在客户处购买股份的日期以及客户在此投资顾问关系中未包含的独立业务运营结果而有所不同。回报包括于2024年6月的0.14倍杠杆(6500万美元),杠杆成本为BSBY + 3%(截至6/30/24为8.33%),根据季度的平均债务余额计算,已支付1.5%的管理费于已部署资本,7%的障碍以上15%的超额利息,并有100%的激励费用追赶。回报的未实现部分基于2024年6月30日投资的公允价值,并假设于2024年7月1日按该公允市场价值清算。不能保证未实现的投资将以用于计算上述内部收益率的估值实现,投资顾问关系剩余期间将产生的额外投资相关费用仍未知,因此不计入计算。任何预期的激励费用都会减少未实现投资的净回报。本文件中所用的计算方法包含对剩余投资的净未实现价值的估算,代表投资经理使用投资组合投资提供的最新估值数据进行的估值估计。这些估计受多种变化因素影响,因此将来实际实现的金额可能与与本文件所提及的计算相关的估算净未实现价值(在某些情况下可能有实质性差异)。一年的投资回报假设投资者在2023年6月30日以净资产价值投资于该工具,并在2024年6月30日实现投资,使用上述相同的计算方法。过去的表现不能保证未来的结果,也不能保证任何投资账户将实现可比的结果。排除了基金层面的专业费用,因为这些投资不在具有专业费用以抵消毛回报的基金结构内。投资者的回报将被其账户或其投资的私募基金所产生的费用和支出所减少。业绩包括在投资开始时全额实现的关闭费用,导致早期投资回报指标超过预期的到期收益。这些回报在整个投资期间逐渐回归到预期的到期收益。实际回报可能会有实质性差异。贷款表现仅包括自2021年9月项目融资、小企业贷款工具开始以来增强所引入的影响投资。所有投资都有损失的风险。风险包括借款人不支付贷款。过去的表现并不代表未来结果。专有资本工具代表增强的专有资产投资组合,且不对第三方投资者开放。因此,任何投资者都未实现任何业绩结果。有关单个专有资产池表现的详细信息可应要求提供。项目融资优先股绩效信息不包含在本文件的绩效表中;增强认为,由于客户生命周期的早期阶段,其结果尚不具意义。增强资本业绩披露(继续):项目融资——税收抵免投资回报包括历史税收抵免和可再生能源税收抵免交易的汇总。具有1年抵免的历史税收抵免交易假定管理费用为0%,利润分享为30%。具有5年抵免的历史税收抵免交易假定管理费用为0.5%,利润分享为20%。历史税收抵免交易的内部收益率未记录,因为这些抵免以折扣价交易。反映的内部收益率仅代表可再生能源税收抵免交易,并且是非常短的持有期的产物。税收抵免投资不是证券投资,所示回报不反映在投资证券中实现的回报。所有投资都有损失的风险。风险包括因未遵循程序合规规则而被收回。排除了基金层面的专业费用,因为这些税收抵免交易不在具有专业费用以抵消毛回报的基金结构内。投资者的回报将被其账户或其投资的私募基金产生的费用和支出所减少。过去的表现不代表未来结果。实际回报可能会有实质性差异。此处所示的税收抵免代表低收入住房税收抵免和增强不对非银行投资者的新的市场税收抵免。税收抵免购买者通常出于非经济原因参与这些程序,如社区再投资法案的信贷,因此不针对投资者回报。有关单个税收抵免交易的详细信息可应要求提供。税收抵免投资不是证券投资,所示回报不反映在投资证券中实现的回报。所有投资都有损失的风险。风险包括因未遵循程序合规规则而被收回的税收抵免。

免责声明 RCP Advisors 绩效披露:过去的业绩不能预测未来的结果,也不是未来结果的保证。RCP Advisors 的历史回报并不一定能代表基金的未来表现,并且不能保证任何基金将实现此处描述的回报或可比回报。RCP 的投资策略面临重大风险,并且无法保证任何 RCP 基金将实现与 RCP 之前的投资或投资基金可比的结果。所呈现的业绩信息反映了截至 2024 年 6 月 30 日的现金流和截至 2024 年 6 月 30 日的基础投资估值,除非另有说明。业绩指标为初步估算,并可能会有所变化。RCP 后期年份基金的业绩信息未包含在此处的业绩表中;RCP 认为结果尚不具意义,并且后期年份基金数据的分析可能不相关。完全清算的基金(基金 I、基金 II、基金 III、基金 IV、基金 V 和 SOF I)。当前正在投资的基金(SEF III、Multi-Strategy Fund II、基金 XIX、SOF IV 和 Direct IV)。净业绩指标(最高费用率)。净 ROIC、净 D/PI 和净 IRR 反映了特定基金中“代表性投资者”的回报,该投资者: (i) 信誉良好; (ii) 为满足拥有不同税务和/或监管要求的投资者而设立了多个投资工具,通过特拉华州的“在岸”工具投资于该基金; (iii) 在没有关联 LP 支付最高费用和支出(包括管理费、收益分成及在某些早期 RCP 基金中适用的“尽职调查费用”)的情况下,于最早的闭幕上申购; (iv) 未与基金的一般合伙人关联; (v) 未被豁免或排除任何由该基金进行的基础投资。某些符合特定要求的有限合伙人可能拥有不同的优先回报以及不同的收益分成百分比。此外,每个基金的一般合伙人可以根据适用基金的合伙协议同意降低某些有限合伙人的管理费。每位投资者的实际业绩回报可能会有所不同,并且取决于特定的优先回报门槛、管理费和收取给该投资者的收益分成费用,以及该投资者的资本交易时机。RCP 基金业绩数据 - 选择标准。此处的业绩表旨在说明 RCP 的共同投资 (i) 基金组合和专用次级基金,已在基础投资层面至少筹集 50% 的资金,(ii) 专用共同投资基金在 RCP 基金层面至少调用 50% 的资本承诺;因此,某些其他投资工具(包括自主管理和非自主管理的单独账户)未被包括在内,这些投资工具由 RCP 赞助、建议或协助。然而,截至 2024 年 6 月 30 日,Multi-Strategy Fund I 在基础投资层面至少调用了 49% 的资金,但在本季度超过了 50%,我们认为这是重要的;因此其指标被列入表格。与共同投资的 RCP 基金不同,单独账户 (a) 根据单独账户客户的特定需求定制其投资目标(如投资顾问协议或其他管理文件中所述),和/或 (b) 受单独协商的与共同投资 RCP 基金不同的条款和费用的限制。每位投资者的实际业绩回报可能会有所不同(在某些情况下可能会有重大不同),并且依赖于多种因素,包括但不限于(a)投资者的资本投入时机,包括由于订阅日期较晚和较低的优先回报所致,(b)由于税务或其他考虑导致分配给某些投资者的费用或开支的差异,(c)某些投资者可能与基金的一般合伙人协商了降低、放弃或以其他方式调整的管理费和/或收益分成率,(d)投资者被豁免或排除于该基金的一个或多个投资。因此,单个投资者的实际业绩可能与此处呈现的回报不同。此外,由于 RCP 通常利用基于认购的信用设施来弥补其共同投资基金的资本调用,许多投资最初都是使用认购信贷资金的。为了计算基金层面的净 IRR,使用认购信贷会增加 IRR(在 IRR 为正的情况下),因为 IRR 计算考虑了资本未使用的时间,并基于资本调用到期日,而不是相关基金使用借款资金进行基础投资的日期。因此,资本调用的相关延迟将增加此处反映的基金层面的净 IRR(在某些情况下可能是显著的)。此外,此处使用的基金层面的净 IRR 和净 ROIC 计算衡量的是已实现投资的实际价值和未实现投资的估计公允价值(由每个基础投资的一般合伙人报告给 RCP)。无法保证未实现的投资将按照用于计算此处的净 IRR 和净 ROIC 的估值实现,并且在特定基金的其余期限内将产生的其他基金费用和投资相关费用仍然未知,因此未考虑在净 IRR 和净 ROIC 计算中。任何预期的收益分成都会减少未实现投资的净回报。此处所用的计算,包括对剩余投资的净“未实现价值”的估算,代表了 RCP 使用基础投资的一般合伙人提供的最近估值数据所做的估值估算。这些估算受制于许多随着时间变化而变化的变量,因此未来实际实现的金额(在某些情况下会有重大变化)将与所涉及的计算所使用的估计净“未实现价值”不同。

免责声明 RCP Advisors 绩效披露(续):RCP 小型和新兴基金。由于 RCP 的首个“小型和新兴经理”基金(该基金是通过两个独立的平行投资工具结构化的——RCP 小型和新兴基金,LP(“SEF (Main)”)和 RCP 小型和新兴平行基金,LP(“RCP SEF 平行”)——仅接受了来自两个无关联(锚定)投资者的承诺,因此此处所包含的 SEF (Main) 和 RCP SEF 平行的业绩回报反映了通常与 RCP 的混合基金不相关的费用/收益率(具体而言,此类工具中的无关联投资者支付 0% 的管理费和 10% 的收益权)。SEF (Main) 和 RCP SEF 平行的回报将因 RCP 的混合基金中向投资者收取的典型管理费的影响而减少。新兴经理被定义为年轻且小型的股权投资经理,为其首个或第二个专注于北美小型收购的基金募集机构资本,包括早期成立的公司;从大型公司分拆出来的过渡组;无基金赞助商;以及对于 SEF (Main) & SEF II,管理者募集25000万或以下规模的资金。RCP SEF 平行的绩效信息未包含在此处的绩效表中。截至 6/30/24,RCP SEF 平行的净 IRR 为 22.7%,净 ROIC 为 2.1 倍,净 DPI 为 0.8 倍。直接基金绩效。除有限例外,直接基金通常不支付第一方管理费用,因为直接基金直接(或通过特殊目的工具间接)投资于股权投资,而不投资于其他私人股权基金。直接基金的回报将因 RCP 的混合主要和次级基金向投资者收取的典型第三方管理费的影响而减少。就直接 IV 而言,同时向一个或多个 RCP 主要基金(例如,Fund XVI)或次级基金(例如,SOF IV)做出(或同意做出)总资本承诺的投资者,承诺金额不低于其对直接 IV 的承诺金额的两倍,可以被指定为“平台有限合伙人”,因此可以在其对直接 IV 的投资中支付折扣管理费和收益权。非平台有限合伙人的直接 IV 回报将低于平台有限合伙人的回报,因为后者需支付的费用/收益率较高。已实现与未实现投资。此处使用的基金级净 IRR 和净 ROIC 计算衡量实际实现投资的价值和未实现投资的估计公允价值(根据投资底层的普通合伙人向 RCP 报告),这涉及到显著的主观判断和分析的成分。无法保证未实现投资将以用于计算此处净 IRR 和净 ROIC 的估值实现,且在特定基金的剩余期限内需发生的其他基金费用和投资相关费用仍未知,因此未计入净 IRR 和净 ROIC 计算中。任何预期的收益权都会减少未实现投资的净回报。此处使用的计算中包含对剩余投资的净“未实现价值”的估计,代表 RCP 使用投资底层的普通合伙人提供的最新估值数据所做的估值。此类估计受许多随时间变化的变量影响,因此未来实际实现的金额将在某些情况下(在某些情况下大幅)与此处相关计算所使用的估计净“未实现值”有所不同。RCP Advisors 绩效披露(续):杠杆对 IRR 的影响。由于 RCP 通常利用基于订阅的信贷便利来弥补其混合基金的资本召集,因此许多投资最初是使用订阅信用额度资金的。在基金级净 IRR 计算中,订阅信用额度的使用会增加 IRR(在 IRR 为正的情况下),因为 IRR 计算考虑了资本未偿还的时间量,基于资本召集的到期日,而非相关基金使用借款进行底层投资的日期。因此,相关的资本召集延迟将增加此处反映的基金级净 IRR(在某些情况下,显著增加)。

免责声明 Hark 表现披露:ROIC:代表投资资本回报率。ROIC的计算方法是将分配总和加上合伙人资本的总和除以所投入的资本。合伙人资本总额是书面资产(未实现投资的公允价值加上手头现金及其他资产)减去在计量日的负债。IRR:代表基金的内部收益率。IRR是按时间加权计算的平均值,以百分比表示。投资的IRR是使投资的成本(负现金流)的净现值等于投资的收益(正现金流)的净现值的贴现率,包括未实现投资的当前价值。杠杆对 IRR 的影响。请注意,基金利用基于订阅的信贷设施来弥补资本调用。因此,基金的许多基础投资可能最初是通过订阅信贷额度融资的。为了本文中包含的基金层面的净 IRR 计算,使用订阅信贷额度在 IRR 为正的情况下会提高 IRR,因为 IRR 计算考虑了资本尚未到期的时间,并且基于资本调用到期日,而不是基金使用借入资金进行基础投资的日期。因此,相关的资本调用延迟将增加此处反映的基金层面的净 IRR(在某些情况下,可能显著)。净 ROIC,净 D/PI 和净 IRR:在分配管理费、一般基金费用、投资费用、现金及现金等价物上赚取的收入、支付给一般合伙人的任何带息利益和任何其他费用和支出的分配后,反映有限合伙人的回报。根据截至 2024 年 3 月 31 日适用的最高管理费率和支付给一般合伙人的带息利益,Hark II 将产生 11.38% 的净 IRR,而 Hark III 将产生 12.26% 的净 IRR。并非所有有限合伙人支付相同的管理费或带息利益。此外,有限合伙人的 IRR 可能因加入基金的日期而有所不同。不能保证未实现投资将按照计算 ROIC 和 IRR 所用的估值实现,并且在基金的剩余期限内要承担的额外基金费用和投资相关费用仍然未知,因此未计入计算中。任何预期的带息收益将减少未实现投资的净回报。本文中使用的与未实现投资的剩余投资净“未实现价值”估算相结合的计算,代表 RCP 使用的最近由基础基金的一般合伙人提供的估值数据进行的估值估算。这些估计受到许多随时间变化的变量的影响,因此未来实际实现的金额将与本文中参考的估算的净“未实现价值”不同(在某些情况下,可能显著)。过去的表现不能保证未来的结果,不能保证任何基金将实现可比的结果。Bonaccord 表现披露:BCP II 的净表现(不包括 BCP II-C 的表现)是在假定有限合伙人在投资期内需支付 2.0% 的管理费,投资期结束后需支付 1.5% 的管理费,17.5% 的带息利益和 8.0% 的优先回报的情况下确定的。某些投资者的管理费率和/或带息利益较低,因此会获得更高的净回报。BCP 联合投资的全费净表现是在假定有限合伙人在投资期内需支付 1.0% 的管理费,投资期结束后需支付 0.75% 的管理费,10.0% 的带息利益和 8.0% 的优先回报的情况下确定的。某些投资者的管理费率和/或带息利益较低,因此获得了更高的净回报。杠杆对 IRR 的影响。请注意,基金利用基于订阅的信贷设施来弥补资本调用。因此,基金的许多基础投资可能最初是通过订阅线信贷额度融资的。为了本文中包含的基金层面的净 IRR 计算,使用订阅线信贷额度在 IRR 为正的情况下会提高 IRR,因为 IRR 计算考虑了资本尚未到期的时间,并且基于资本调用到期日,而不是基金使用借入资金进行基础投资的日期。因此,相关的资本调用延迟将增加此处反映的基金层面的净 IRR(在某些情况下,可能显著)。Bonaccord 将其投资按公允价值的估计进行估值,由 Bonaccord 本着诚意确定。估值涉及大量的判断。由于所持证券通常具有不流动的性质,因此 Bonaccord 确定的公允价值可能不反映实际实现此类投资时的价格。未实现投资的实际回报将取决于多个因素,包括未来的经营结果和现金流、未来的融资、当前或随后由相关赞助方推出的投资基金的表现、任何相关交易费用、处置时的市场条件以及投资的处置方式,所有这些可能与用于计算本文中所包含的表现数据中的估值的假设不同。因此,每项此类投资在完全实现后的回报最有可能与该投资在本演示中所示的回报不同。类似地,BCP I 在所有投资完全实现后的回报最有可能与该投资在此处所示的总回报不同。

免责声明 WTI 业绩披露:本演示中的业绩数据仅代表过去的业绩,并不能保证未来的结果。所有投资都涉及风险,包括本金损失。基金的价值和投资回报会波动,因此投资者的每份会员权益的价值可能会高于或低于其原始成本。目前的业绩可能低于或高于所引述的业绩数据。内部收益率("IRR")是根据现金贡献、分配和剩余账面价值确定的。出于本演示的目的,除非另有说明:净 IRR 是扣除业绩提成后的 IRR。保密性;不构成出售要约。这一重要法律信息是 Western Technology Investment, LLC("WTI")演示的重要组成部分。本材料仅供参考,仅面向指定接收人,接收人接收后同意对其保密。本文档不构成出售要约或对任何由 WTI 赞助的基金("基金")的购买权益("权益")的邀约,该邀请仅在合格的报价人收到描述此项发售及相关认购协议的保密私募备忘录时成立。本文件中没有任何内容构成投资、法律、税务或其他建议,亦不应依赖于此作出投资或其他决策。 材料由保密私募备忘录所限制。本文所含所有信息均以相关基金的保密私募备忘录的内容为准。投资者在投资前应仔细考虑基金的投资目标、风险、费用和支出。本基金的重要信息以及其他信息可在基金的保密私募备忘录中找到。请在投资前仔细阅读保密私募备忘录。 本材料中的信息仅在所示日期的时点上有效,并可能因后续市场事件或其他原因而被替代。关于金融市场趋势的陈述基于当前市场条件,市场条件将会波动。本演示中的信息可能包含针对未来事件、目标或对基金或市场的期望的预测或其他前瞻性陈述。无法保证此类事件或目标将会实现,且可能与这里显示的情况有显著不同。 本材料中的信息未经审计。监管状态。本次提及的基金并未依据1940年投资公司法的修订条款进行注册,在此条款的例外情况下。对基金的权益尚未也不会根据1933年证券法的修订条款进行注册,或根据任何州的证券法进行注册,并且依赖于对上述法案和法律的注册要求的豁免进行发行和销售。这些证券不得在任何法律禁止兑换或销售的司法管辖区提供或出售,直到该司法管辖区的法律要求被满足。未经WTI的明确书面许可,本材料不得复制或分发。某些提及的基金不再提供权益,并且已关闭以接受新投资者。 私募基金存在风险。私募基金是投机性投资,并不适合所有投资者,也不代表完整的投资方案。这些基金仅向愿意承受与投资私募基金相关的重大风险的合格投资者开放。投资私募基金包括投资于证券所固有的风险,以及使用杠杆、卖空、期权、期货衍生工具、非美国证券投资、垃圾债券和流动性差的投资所涉及的特定风险。无法保证任何投资策略会取得成功。有限的可转让性。基金的投资者无权赎回或转让其在基金中的权益。此外,权益不会在交易所上市,也不预期会有对权益的二级市场。 税务信息。投资者在基金中的投资通常受通过税务处理的影响。这可能导致投资者在未从基金中收到任何现金分配的年度内产生税务负担。 业绩指标。本演示中的业绩数据仅代表过去的业绩,并不能保证未来的结果。所有投资都涉及风险,包括本金损失。基金的价值和投资回报会波动,因此投资者的每份会员权益的价值可能会高于或低于其原始成本。目前的业绩可能低于或高于所引述的业绩数据。 内部收益率("IRR")是根据现金贡献、分配和剩余账面价值确定的。出于本演示的目的,除非另有说明: 净 IRR 是扣除业绩提成和管理费用后的 IRR。净分配是分配给投资者的金额,扣除费用和业绩提成后的金额。净分配倍数是分配给投资者的金额与已调用资本承诺的比率。净 ROIC 计算为当前净资产加分配除以已调用资本。"违约时的未偿金额"指在贷款被判定为违约(非计息状态)时未偿还的本金金额。"回收"指在全额或部分偿还违约贷款时收到的现金和非现金对价的公允价值,可能包括本金和利息支付。"迄今回收百分比"计算为回收日期除以违约时的未偿金额。"损失"指任何被认定为永久不可收回的违约时的未偿金额。"准备金"指按照 GAAP 确定的、记录为未偿余额抵消的任何金额。

免责声明 WTI 业绩披露(续):特定证券的参考。根据具体证券的参考,这些证券是由 WTI 基于客观标准选择的,以说明在演示中表达的观点。这些参考并不包括关于这些证券的所有重要信息,包括风险,并且不旨在推荐采取任何与这些证券相关的行动。所识别的持股并不代表在相关期间 WTI 客户购买、出售或推荐的所有证券。这些参考并不包括关于这些证券的所有重要信息,包括风险,并且不旨在推荐采取任何与这些证券相关的行动。由于投资决策基于众多因素,因此无法依赖这些参考作为 WTI 未来投资意图的指示。显示为“每个基金的前十大头寸”的公司是根据公允价值前十名公司的基础进行选择的。列表中的公司截至2023年12月31日为止是最新的。附加披露。演示文稿是根据被认为可靠的来源准备的,但我们不保证其及时性或准确性,并且不是所有可用数据的完整摘要或陈述。此处包含的信息可能会根据市场或其他条件随时更改,WTI 对更新本演示文稿不承担任何责任。该信息并不意图作为未来事件的预测、未来结果的保证或投资建议。本演示文稿不能被依赖作为投资建议,也不能被依赖作为公司的投资意图的指示。