2024年11月25日に証券取引委員会に提出された通り

登録声明書番号 333-

アメリカ合衆国

証券取引委員会

ワシントンDC20549

フォームS-3

1933証券法に基づく

1933年証券法に基づく。

シンジン・インク.

(登記簿に記載された正式な登録名)

| デラウェア | 46-2007094 | |

|

(設立または組織の州またはその他の管轄区域) (I.R.S.雇用者識別番号) |

(I.R.S. 雇用者 レキシントン、マサチューセッツ州02421 |

1015 O'Brien Dr.

Menlo Park, CA 94025

(650) 924-5905

登録者の主要な事業所の郵便番号を含む住所、電話番号 (地域コードを含む)

Lior Tal

最高経営責任者

シンジン・インク

1015 O'Brien Dr.

Menlo Park, CA 94025

(650) 924-9505

サービス担当者の名前、住所(郵便番号を含む)及び電話番号(地域コードを含む)

コピー先:

|

グレゴリー・シチェンジャ弁護士 マーセル・S・バルコム弁護士 シチェンツィア・ロス・フェレンス・カーメル法律事務所 アベニュー・オブ・ジ・アメリカズ 1185、31st フロア ニューヨーク、NY 10036

|

アンソニー・W・バッシュ弁護士 アレクサンダー・W・パウェル弁護士 ベンミング・チャン弁護士 Kaufman&Canoles、P.C。 1021 E. Cary St. リッチモンド、バージニア23219 電話: (804) 771-5700 |

提案された公開販売の開始予定日 この登録声明の発効日以降、時々

このフォームで登録される唯一の証券が配当または利息再投資計画に基づいて提供される場合は、次のボックスをチェックしてください。 ☐

この書類に登録される証券のうち、証券法1933年に基づくルール415の規定に従って遅延または継続的に提供されるものがある場合、配当または利息再投資計画とは無関係の証券についてはチェックボックスを選択してください。 ☒

もしこのフォームが有価証券法第462(b)条に基づく募集に追加の証券を登録するために提出されたものである場合は、次のボックスをチェックし、同じ募集の先行効力のある登録声明の有価証券法登録番号をリストに記載してください。 ☐

このフォームが証券法の規則462(c)に基づいて提出される有効な修正である場合は、以下のボックスをチェックし、同じオファリングの以前の有効な登録声明の証券法登録声明番号を記載してください。 ☐

この書類が証券法に基づく登録声明書であるか、またはそれに関連する投稿効力修正文であり、証券法462(e)規則に基づき委員会への提出により効力を発揮するものである場合は、次のボックスをチェックしてください。 ☐

もしこのフォームが有効な修正書であり、一般指示I.D.に基づいて提出された登録声明の投稿である場合、追加証券または追加証券のクラスを登録するために証券法の規則413(b)に基づき、以下のボックスをチェックしてください。 ☐

申請人が大型加速指定株式、加速指定株式、非加速指定株式、報告書製作用大幅緩和型企業または新興企業であるかどうかを確認してください。 「大型加速指定株式」「加速指定株式」「報告書製作用小型企業」「新興企業」の定義については、取引所法のルール120億2を見てください。

| 大口加速フィラー☐ | 加速ファイラー ☐ |

| 非加速ファイラー☒ | 中小企業☒ |

| 新興成長企業 ☒ |

新興成長企業の場合、証券法のセクション7(a)(2)(B)に基づく新しいまたは改定された財務会計基準の遵守に関して、延長移行期間を使用しないことを選択した場合には、チェックマークで示してください。 ☐

登録人は、この登録声明を適用日または必要に応じて修正し、さらなる修正を提出するまで、この登録声明はセキュリティ法(Securities Act)の修正8(a)に従ってその有効日を遅らせることが必要です。または、証券取引委員会が同第8(a)条に基づき行使するまで有効となります。

この下書き目論見書に含まれる情報は完全ではなく変更される可能性があります。ここにリストされている売出株主は、証券取引委員会に提出された登録声明が有効となるまでこれらの証券を販売することはできません。この下書き目論見書はこれらの証券を売るためのオファーではなく、これらの証券の購入オファーを禁止された司法管轄区域で行うこともありません。

完成次第2024年11月25日日付

仮の目論見書

普通株式の405,125株

本目論見書に基づき、ここで特定された売出株主が、Cyngn Inc.の1株当たり$0.00001の普通株式(1株当たり$0.00001)を合計405,125株(以下「株」という)を転売することを提供しています。

この目論見書の下で私たちは自社の普通株式を売却しておらず、売出株主による株式の売却からの収益は一切得られません。

売出株主は、さまざまな方法や異なる価格で株を売却または処分する場合があります。本目論見書で取り上げられている株に関する売出株主が株を売却または処分する方法についての詳細は、13ページの「流通計画」に記載しています。株の販売に伴う割引、優遇、手数料および類似の販売経費は売出株主が負担します。証券取引委員会(SEC)への株式の登録に関連するすべての費用(割引、優遇、手数料および類似の販売経費を除く)は私たちが負担します。

当社の普通株式は、シンボル「CYN」でナスダック・キャピタル市場に上場しています。2024年11月22日時点でのナスダック・キャピタル市場における当社の普通株式の最終取引価格は1株当たり$6.10でした。

当社の証券に投資することは高度なリスクを伴います。本目論見書の8ページ以降の「リスク要因」および本目論見書に組み込まれた書類の類似見出しを参照してください。

証券取引委員会や各州の証券委員会はこれらの証券を承認または否認しておらず、この目論見書の適切性や正確性について見解を述べたわけではありません。これに反する表明は犯罪行為です。

本目論見書の日付は2024年

目次

| ページ | |

| 本目論見書について | ii |

| 目論見書要約 | 1 |

| 公開 | 7 |

| リスク要因 | 8 |

| 将来予測に関する特別注記 | 9 |

| 資金運用の用途 | 10 |

| 配当ポリシー | 10 |

| 普通株式の非公募発行 | 10 |

| 売り手株主 | 11 |

| 配布計画 | 13 |

| 資本株式の説明 | 15 |

| 法的事項 | 19 |

| EXPERTS | 19 |

| 参照による合併 | 19 |

| 詳細情報の取得先 | 20 |

i

この目論見書は、私たちがSECに提出した登録声明書の一部です。ここで名称が記載されている売出株主は、この目論見書で取り扱われている当社の普通株式の株式を、時折、提供、販売またはその他で処分することができます。この目論見書に含まれる情報が、この目論見書表紙に記載された日付以降の任意の日付について正確であると仮定してはなりません。また、参照として取り入れた情報が、参照が取り入れた文書の日付以降の任意の日付について正しいと仮定してはなりません。たとえこの目論見書が後日に配布されたり、普通株式が後日に売却されたりまたは処分されたりした場合であってもです。投資の決定をする際には、この目論見書に含まれているすべての情報、それに参照された文書を読んで検討することが重要です。また、「詳細情報の入手先」および「参照で取り入れられた情報」の項にある指定文書に記載されている情報も読んで考慮するべきです。

当社は、この目論見書に含まれるものと参照されるものを除き、誰にも情報を提供したり、代理である旨を表明したりすることを許可していません。この目論見書に含まれるものや参照されるもの以外の情報や表明には依拠してはなりません。この目論見書は、ここでカバーされている当社の普通株式の株式以外の当社の株式の販売オファーまたは買いオファーの勧誘を構成するものではありません。また、この目論見書は、米国外の管轄区域において、その管轄区域においてそのようなオファーまたは勧誘を行うことが違法である個人に対するいかなる証券の販売またはそのようなオファーの勧誘を構成するものでもありません。米国外の管轄区域でこの目論見書を取得した者は、その管轄区域に適用されるこの目論見書の勧誘および配布に関する制限について自ら調査し、遵守する必要があります。

ii

この概要は、この目論見書の他の箇所に詳細に記載されている情報を強調しています。この概要は完全ではなく、投資判断に必要なすべての情報を含んでおらず、証券に投資する前にこの目論見書全体を注意深くお読みいただく必要があります。 財務諸表、関連ノート、および「リスクファクター」と「財務状態および業績に関する経営陣による議論」という部分を、または参照先に含まれる他の箇所を、注意して検討する必要があります。

当社がCyngn Inc.およびその子会社を指す場合、「Cyngn」、「Company」、「私たち」、「私たち」、「我々」という用語を使用します。

概要

当社は、産業用自動車(AV)テクノロジー企業であり、自律型自動車の産業用途に焦点を当てています。我々は、現在存在する重大な業界の課題に対応するため、自律型産業用車両の普及を可能にするために技術革新が必要だと考えています。これらの課題には人手不足、高い人件費、労働安全などが含まれます。

私たちは、自前開発の自動運転ソフトウェアであるDriveModを、自動車メーカー(OEM)が製造した車両に取り付けることで、既存車両の改装または車両組立に直接統合することで車両に統合しています。企業向け自律運転スイート(EAS)を設計し、ハードウェア技術の主要プロバイダーからのセンサーや部品と互換性があり、独自のAVソフトウェアを統合して差別化された自律車両を製造しています。

自動運転には車両やアプリケーション間で類似した共通の技術的要素が存在します。これらの基幹技術を活用することで、DriveModはハードウェア/ソフトウェアのシームレスな統合により新しい車両に自律性を提供するよう設計されています。この車両に依存しないアプローチにより、DriveModは新しい車両や新しい運用設計領域(ODD)に展開することができます。要するに、用途に関係なくほぼすべての産業用車両が、当社のテクノロジーを使用して自律移動することができます。

私たちの手法は、いくつかの主要な価値提案を達成します。

| 1. | 既存の製造業者が構築した産業用車両に自律機能を提供し、すでに顧客に信頼されていることを活用します。 | |

| 2. | 自律車両とデータの相乗効果を活用して、持続的な顧客価値を生み出します。 | |

| 3. | 多様な車両フリート向けの一貫した自律車両の運用とユーザーインターフェースを開発します。 | |

| 4. | 主要なAI(人工知能)やML(機械学習)、クラウド/コネクティビティ、センサーフュージョン、高精細マッピング、リアルタイムの動的経路計画と意思決定などの先端技術を導入することで、既存業界プレーヤーのコアコンピテンスを補完します。 |

私たちの市場立ち位置は、車両メーカーとのテクノロジーパートナーとしての地位を築き、すでに確立された販売、流通、サービス/保守チャネルを持つ既存のサプライヤーとのシナジーを生み出します。産業用ケースに焦点を当て、これらの市場で既存OEMと提携することで、売上を生む機会をより迅速に発見し、実行できると考えています。

私たちの長期ビジョンは、EASが新しい車両の採用および新しい展開先で企業が自律フリートを拡大するための最小限の余分なコストである普遍的な自律運転ソリューションとなることです。私たちはすでに、株式調査やスタンドオンフロアスクラバー、14座席シャトル、電動フォークリフトなどが含まれるさまざまな形態の試作および概念実証プロジェクトの一環として、10以上の異なる車両形状にDriveModソフトウェアを展開済みであり、私たちのAV構築ブロックの拡張性を示しています。

1

私たちの最近の進展は、OEmパートナーやエンドユーザーとのEASの検証に貢献しています。また、製品の拡張と革新的な技術開発能力をさらに高める作業を続けています。 DriveMod Stockchaser は2023年初めに商業化され、カリフォルニアに拠点を置く高品質の革製品や生地のお手入れ製品を製造する米国の主要メーカーであるパートナー顧客US Continentalからの展開を皮切りに提供が開始されました。さらに、BYDおよびMotrecとのOEm提携を通じて、車両タイプのポートフォリオフリートを拡大しています。 DriveMod Forklift と DriveMod Tugger も展開され、2024年初めに商業リリースされ、John Deereおよびまだ公開されていない追加の支払いを行っている顧客と共に展開されました。

私たちは、Araucoなどの世界トップのグローバル顧客との有料プロジェクトを獲得し、さらにGlobal 500およびFortune 100の大手ブランドから追加のプロジェクトを手に入れました。2023年には新たに16件の米国特許が認定され、2024年には2件が認定され、総認定件数は21件に増加しました。

私たちは、重要な物流車両の利用に大きく依存する企業との追加のライセンス契約を継続して追求し、これらの機会を獲得するアプローチは、i)今日の経済に競争するため、ii)大幅な労働力不足や高騰するコストに対抗するため、iii)安全性を向上させる必要があると認識する全ての企業を勝ち取ることです。これらの機会を確保する私たちのアプローチは、直接営業の努力を続けつつ、すでに重要な量の産業用車両を販売している産業用車両販売代理店のネットワークを拡大することです。

私たちの製品

EASは、DriveMod、Cyngn Insight、Cyngn Evolveの3つの補完的なカテゴリで構成されたテクノロジーおよびツールスイートです。

DriveMod:産業用自律型車両システム

我々はDriveModをモジュラーソフトウェア製品として開発しました。これは、自律運転車両業界全体で広く使用されているさまざまなセンサーやコンピューターハードウェア部品と互換性があります。業界をリードする技術プロバイダーからのソフトウェアとセンサーおよび部品が組み合わさることで、最先端のテクノロジーを用いて車両が自律的に動作する要件を全てカバーしています。 DriveModのモジュラリティにより、AV技術を車両プラットフォーム全体、屋内外の環境にわたり互換性を持たせることができます。 DriveModは既存の車両資産に後付けできるだけでなく、組み立て時に製造パートナーの車両に統合することもでき、顧客がAV採用戦略が進化的であろうと革命的であろうと、先進テクノロジーを統合するオプションを提供しています。

2

コアとなる車両に依存しないDriveModソフトウェアスタックは、異なる車両に対してターゲットと展開されます DriveModキットそれはAVハードウェアシステムで、特定の目標車両でDriveModソフトウェアを運用するための特定のニーズを考慮したものです。その後、プロトタイプ化および製品化が行われ、DriveModキットはスケールでの車両へのAVハードウェアとソフトウェアの統合を合理化します。我々は、電動フォークリフトやその他の産業車両など、EASプラットフォーム上で新しい車両の商業リリースをサポートするためのDriveModキットのさまざまなインスタンスを作成する予定です。

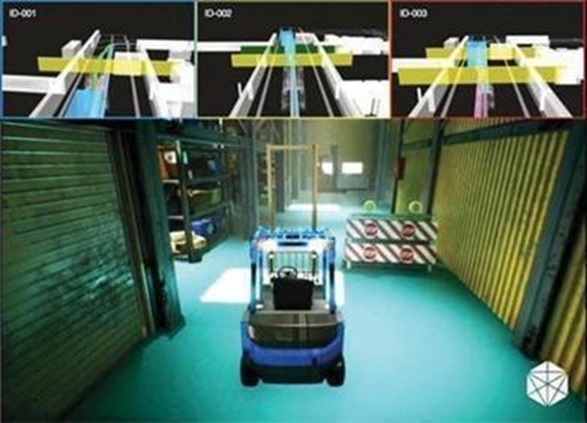

図1:Cyngnの自律車両テクノロジー(DriveMod)の概要

DriveModの柔軟性は、製造およびサービスパートナーのネットワークと組み合わさり、異なる段階の自動運転技術統合をサポートします。これにより、顧客は工業用自律システムの展開の複雑さと範囲を拡大することができ、ビジネスが変革するにつれて完全な自律性への移行を継続しつつ収益を上げることができます。EASは、顧客にOTAソフトウェアアップグレード、その場の顧客サポート、および使用状況と業務規模に応じた柔軟な消費を提供します。従来の車両自動化と産業用ロボット投資の商業的および技術的な負担を軽減することにより、工業用自律車両は市場全体に普及し、Industry 4.0および5.0テクノロジーの採用に苦労するかもしれない中小企業にも普及する可能性があります。

Cyngn Insight:インテリジェントコントロールセンター

Cyngn Insightは、AVフリートを管理しビジネスの洞察を抽出するためのカスタマーフェイシングツールスイートです。分析ダッシュボードでは、システムの状態、車両のテレメトリーデータ、パフォーマンスメトリクスに関するデータが表示されます。Cyngn Insightは必要に応じて自律、マニュアル、リモート操作間を切り替えるツールも提供します。この柔軟性により、顧客はシステムの自律機能を、それぞれの運用環境に合わせて使用することが可能です。顧客は自らのビジネスニーズに基づいて、DriveModを搭載した車両を自律運転で運転するタイミングと、ヒューマンオペレーターにより手動またはリモートで運転させるタイミングを選択することができます。これらの機能とツールの組み合わせにより、どこからでも柔軟なフリート管理が可能となるCyngn Insightインテリジェントコントロールセンターが構築されます。

Cyngn Insightのツールスイートには、構成可能なクラウドダッシュボードが含まれており、さまざまなレベル(サイト、フリート、車両、モジュール、部品)でデータを集約します。“オープンループ”車両運行中にデータを収集できます。つまり、車両は手動で操作されながら、車載センサーやコンピューターによる高度なデータ収集も可能です。データは予防保守、業務改善、従業員のデジタルトランスフォーメーション教育などに利用できます。

3

Cyngn Evolve: データ最適化ツール

Cyngn Evolveは、AVとデータの関係を支える当社の内部ツールスイートです。統合されたクラウドベースのデータインフラを介して、当社の独自のデータツールは、AVによって生成された貴重な新しいデータから得られるポジティブなネットワーク効果を強化します。Cyngn Evolveとそのデータパイプラインは、AI/MLのトレーニングと展開を容易にし、データセットを管理し、ドライブシミュレーションとグレーディングをサポートして、実世界とシミュレートされたデータの両方を使用して、新しいDriveModリリースのテストと検証を行います。

図2:Cyngnの「AnyDrive」シミュレーションは、Cyngn Evolveツールチェーンの一部です。シミュレーション環境は、物理世界のデジタルバージョンを作成します。これにより、顧客のデータセットを活用してテストおよび検証を実施し、新しいAV機能をリリースする前に拡張できます。

AVテクノロジーの専門知識が世界的に成熟するにつれて、Cyngn Evolveの洗練されたAV中心のツールをビジネス化する機会があるかもしれません。現在、AVの開発は専門家の少数のグループに限定されていると考えています。そのため、Cyngn Evolveは現在、DriveModと当社の顧客向けEAS製品であるCyngn Insightを前進させるために使用している内部EASツールです。

知的財産ポートフォリオ 当社が自律型産業用車両市場での影響と成長を推進する能力は、当社の製品および技術に関連する知的財産権およびその他の財産権を取得、維持、および保護する能力に大きく依存しています。これを実現するために、特許、商標、著作権、および取引秘密と、従業員および第三者の非開示契約、ライセンス、およびその他の契約上の義務を組み合わせて使用しています。知的財産およびその他の資産の保護に加えて、当社の成功は、第三者、顧客、およびパートナーの知的財産および財産権を侵害、横領、またはその他違反することなく、当社の技術を開発し、運用することにも依存します。

自律型産業車両市場での影響力と成長を実現する当社の能力は、知的所有権と製品およびテクノロジーに関連する他の財産権を取得し、維持し、保護する能力に大きく依存しています。これを達成するために、特許、商標、著作権、および取引秘密の組み合わせ、従業員および第三者との機密保持契約、ライセンス、および他の契約義務を利用しています。知的財産権およびその他の資産を保護するだけでなく、当社の成功は、第三者、顧客、パートナーの知的所有権および財産権を侵害し、不正使用し、またはその他違反することなく技術を開発し、運用する能力にも依存しています。

当社のソフトウェアスタックには、知覚、マッピング&位置特定、意思決定、計画、制御などを目的とした30以上のサブシステムが含まれています。 本目論見書の日付現在、21件の米国特許を取得し、4件の出願中の米国特許を提出し、将来も技術に関する追加特許出願を継続的に行う予定です。

4

Recent Developments

Ottawa、オンタリオ州、2024年4月9日 - KWESST Micro Systems Inc.(Nasdaq: KWE、KWESW; TSXV: KWE、KWE.WT.U)(「KWESST」または「会社」)は、本日、発行済み普通株式735,000株と行使価格が$0.001の803,500件の事前資金提供ワラント(「事前資金提供ワラント」)が、公開価格が1株あたりUS $0.65、事前資金提供ワラント1件あたりUS $0.649、アンダーライティングディスカウントを差し引いた価格で米国において事前に定められた株式の公開買い戻しを完了したことを発表しました。証券の公開価格の7.5%にあたる75,002米ドルのアンダーライティングディスカウントを除いた募集からの総収益は、同社が支払う見込みの募集費用を控除する前に、約1,000,000米ドルでした。また、同社は、米国0.8125米ドルの行使価格を持つ76,925株の普通株式購入ワラントを、サービスの報酬としてアンダライターに発行しました。すべての普通株式と事前資金提供ワラントは、同社が提供したものです。

2024年4月23日、当社はAegis Capital Corp.(「Aegis」)との株式公開に関するアンダーライティング契約を締結しました。この契約に基づき、Aegisは当社の主幹事として契約をし、当社が公開で共に50万株の普通株式を含む償却保証のもとで売却する会社との関係で主催します。売却されたのは、(i)198,000株の普通株式および(ii)302,000株の普通株式を購入するための予約済みワラントが含まれており、予約済みワラントの正味行使価格は0.00001ドルでした。 1株の普通株式は0.10ドル、予約済みワラント1つは0.09999ドルの価格で販売されました。 5月3日、会社は主幹事によるオーバーアロットメントオプションの行使に基づき、追加で20,400株の普通株式を売却しました。 会社はトランザクション関連費用を差し引く前に約520万ドルの総収益を受け取りました。

Amended Bylaws

2024年5月7日に、当社は改定された定款(以下、「改定定款」という)を改正し、会社の株主総会を開催するための議決権要件を緩和しました。改定定款により、議決権要件が発行済みで投票権を有し、会議で投票できる株式の3分の1(1/3)に軽減されました。改定定款は2024年5月7日に会社の取締役会によって承認されました。

株式逆分割

2024年6月25日に開催された当社の株主総会で、当社の株主は当社の取締役会に裁量権を付与し、一定の比率内で一株あたり5株から最大100株までの範囲で当社の発行済み普通株式の逆分割を実施することを承認しました。2024年7月3日に、当社は当社の普通株式に関する1株に対して100株の逆分割(以下、「逆分割」という)を実施しました。逆分割の結果、逆分割前の当社の100株の普通株式が1株の普通株式に結合され再分類されました。未行使のオプションとワラントが権利対象である普通株式の株数も100分の1に減少し、効行日である2024年7月3日からそのような有価証券の行使価格は100分の1に増加しました。当社の普通株式は2024年7月5日から逆分割後の基準で取引が開始されました。

ナスダックコンプライアンス

2024年7月19日、当社はNASDAQから、同社がリスト規則5550(a)(2)に規定された入札価格要件としてのコンプライアンスを回復し、したがって同社はNASDAQキャピタルマーケットのリスト要件に適合し、NASDAQにリストされ続ける旨の通知を受けました。

非公募発行

2024年11月12日、会社は売り主株主と関連して証券購入契約(SPA)を締結し、非公募発行で4,375,000ドルの総元本額のノート(「ノート」)を売却し、売却前の収益が3,500,000ドルを受け取りました。SPAの締結に対する対価として、2024年11月13日に売り主株主に会社の普通株式405,125株を合計して発行しました。

購入契約に関連して、会社は購入者(「登録権利契約」)と登録権利契約を締結しました。登録権利契約に基づき、我々は、SECに再販売登録声明書、または登録声明書を提出する義務があり、当該登録声明書を2024年11月28日までに提出し、提出後30日以内に有効とする必要があります(SECによる登録声明書の審査がある場合は60日)。我々は、再販売登録声明書を提出する義務があり、再度審査されるかさらなる審査対象とならないよう通知された後の5営業日以内に有効性を要求しない場合、登録声明書に関するコメントに10カレンダー日以内に回答しない場合、SECにより登録声明書の有効性を要求された場合、登録声明書が有効となり続けない場合には、売り主株主に対して違約金を支払う義務があります。会社は、登録権利契約に基づく登録声明書の提出義務を果たすために、この登録声明書を提出しています。

これらの株を売る株主によるこれらの株の再販は、この目論見書に一部として掲載されている登録声明書に登録されています。

コスト削減

2024年11月12日、同社は1カ月平均の現金消費額を約$180万から約$100万まで90日間で削減するためのコスト削減計画を実施することを発表しました。これには、スタッフを約80人から約60人に減らすこと、一部の非必須の業務の一時停止、およびすべての裁量的な経費の削減または廃止が含まれます。

5

当社の企業情報

会社はもともと2013年2月1日にデラウェア州で設立され、Cyanogen, Inc.またはCyanogenの名前で設立されました。同社はシアノゲングループを商業化することを目指し、シアノゲンModをモバイルデバイス用のAndroidモバイルプラットフォームに基づいて直接消費者および携帯電話メーカーとの協力を通じて実現するために、シアトルとパロアルトにオフィスを持つベンチャー資金を調達した企業として始まりました。 CyanogenModは、オープンソースのモバイルデバイス用オペレーティングシステムであり、Cyanogenは2013年から2015年まで、携帯電話OEM、コンテンツプロバイダー、主要なテクノロジーパートナーとのエコシステムと連携して、複数のバージョンのモバイルオペレーティングシステムをリリースしました。

2016年、会社の経営陣と取締役会は、2016年6月にLior Talを会社の最高執行責任者として起用し、製品焦点と商業方向をモバイルデバイスと通信分野から産業および商業の自律運転に転換することを決定しました。Mr. Talは、会社に参加する前に、後にFacebook(現在はMeta Platforms、Inc.として知られている)が買収したSnaptuの共同創業者であり、Actimize、DiskSites、Odigoでさまざまなリーダーシップの役割を果たしたスタートアップ企業の経験豊富な幹部でした。これらの会社はすべて後に買収されました。Mr. Talは2016年10月に最高経営責任者に昇進し、この役割と取締役会の議長を続けて務めています。2017年5月、会社はその名前をCYNGN Inc.に変更しました。

入手可能情報

当社の本社住所は、1015 O’Brien Dr.、Menlo Park、CA 94025で、電話番号は(650)924-5905です。当社の企業ウェブサイトはhttps://investors.cyngn.com/で公開されています。 https://cyngn.com (このウェブサイトのアドレスはハイパーリンクの機能を意図していません 当ウェブサイトに掲載されている情報は、この目論見書の一部ではないことに注意してください。 当社のウェブサイト上の情報は、この目論見書の一部を構成するものではなく、投資判断に関連して信頼してはなりません。当社はhttps://investors.cyngn.com/にて、当社がSECに電子提出または提供した後、できるだけ早く、当社の年次、四半期、そして現行の報告書、及びその修正を無償で提供しております。当社は投資家に重要な開示事項を定期的に当社のウェブサイトの投資家向け情報コーナーに掲載することがあります。

当社の普通株式は、ナスダックの「CYN」というシンボルで引用されています。年次報告書、四半期報告書、現行報告書、代理出席権の文書、その他の情報を米国証券取引委員会(「SEC」)に提出し、1934年証券取引法の要件に従っており、これらの申告書はSECのウェブサイトhttp://www.sec.govで一般に利用できます。

6

| 普通株式は売出し株主によって提供されます。 | 最大405,125株の普通株式。 | |

| 勧誘条件: | 本目論見書に記載された通り、「流通計画」に記載の通り、売出し株主がこの目論見書で提供される普通株式を売却するタイミングと方法を決定します。 | |

| 本公開前に発行済の普通株式 | 2024年11月22日現在、2,431,784株の普通株式 | |

| このプロスペクタスに基づいて売出される当社の普通株式による売却について、当社は一切受け取得しません。「売却代金の使途」および「売出し株式所有者」をご覧ください。 | 当社は、売出し株主によってここで提供される普通株式の売却に関していかなる収益も得ません。 | |

| リスクファクター | 有価証券投資には高度のリスクが伴います。 この目論見書の8ページから始まる「リスク要因」およびこの目論見書に取り込まれる同類のセクションをご覧ください。 | |

| ナスダックキャピタルマーケットのシンボル | 当社の普通株式はナスダック・キャピタル・マーケットに記号「CYN」で上場しています。 |

7

有価証券への投資は高度のリスクを伴います。 当社の有価証券に投資するかどうかを決定する前に、2023年12月31日に終了した財政年度の10-Kフォームおよび2024年9月30日に終了した四半期の10-Qフォームに記載された「リスク要因」セクションを注意深く検討する必要があります。さらに、SECに提出するその他の文書に記載された情報とともに、この目論見書に取り込まれる形で、ならびにここに取り込まれた文書とこの目論見書に含まれる情報、およびこの募集に関連して使用を認められた無料投資論文を慎重に調べるべきです。これらのリスクのいずれかが実際に発生した場合、当社の事業、財務状況、業績、現金フローが損なわれる可能性があります。そのような場合、当社の普通株式の取引価格が下落し、株主は当社の普通株式の株式投資の一部または全部を失うかもしれません。現在私たちには知られていない、または現在私たちが重要でないと考えている追加のリスクおよび不確実性が当社の業務にも悪影響を及ぼす可能性があります。 参照される報告書を含む、この目論見書に記載されているその他の情報に加えて、当社の有価証券に投資する前に以下の要素を考慮すべきです。

当社は債券の債務を返済できない可能性があり、任意の債務不履行が当社の財務状況を損なう可能性があり、知的財産資産を失う可能性があります。

2024年11月、有価証券購入契約に基づき、優先債(以下「ノート」という)を販売株主に発行しました。ノートは総元本額437万5000ドルの原額割引率20%であり、リキデーションの場合、ここで提供されている証券を含む当社の資本株式よりも先行するランクです。ノートの満期は、(a)2025年2月12日または(b)その後の1つ以上の株式、債務、その他の資本調達、または有形または無形資産の売却が、残高の全額を満たすかそれを上回る純利益となるまでの期間のいずれか早い段階となります。ノートが未清算の間、当社は特定の制限付き契約に同意しました。その中には、負債の新規取得、財産や資産に対する他の担保権の設定、他の負債の支払い、事業の変更、または知的財産のライセンス供与を包括する契約が含まれます。これらの制限により、業務に著しい悪影響を及ぼし、当社の業務計画、戦略的取引、または資本調達活動の実行を妨げたり遅らせたりする可能性があります。

ノートの債務を返済できない可能性があります。ノートにデフォルトが発生した場合、20%の利率が課され、ノートの支払義務を担保するために会社の知的財産に対して販売株主に担保権を付与する必要があります。販売株主が当社の知的財産に対する担保権を差し押さえしようとする場合、当社の資産の一部またはすべてを失う可能性があり、これにより業務プロセスに深刻な中断を引き起こすか、一時的または永続的に業務運営を停止させる可能性があります。ノートの返済に失敗し、その結果生じる影響は、当社の財務状況や業務運営に否定的な影響を与え、さらには投資にも影響を及ぼす可能性があります。

私たちの普通株式の売却、特に売出株主が一般市場で保有する普通株式の売却が大幅に影響する可能性があります当該普通株式の時価を不利にする可能性があります。

本目論見書は、売出株主が保有する当社の普通株式のうち405,125株の売却をカバーしています。一般市場で大量の普通株式が売却される、またはそのような売却が行われる可能性があるとの認識は、当社の普通株式の市場価格に不利な影響を及ぼす可能性があります。売出株主がいつ当該株式を一般市場で売却するかを予測することはできません。

8

本目論見書には、1934年の証券取引法第27A条および第21E条の意味での前向きな声明が含まれています。前向きな声明は、将来の出来事や当社の将来の財務または業績に関する現在の期待や予測を示します。場合によっては、「予測する」「信じる」「できる」「見積もる」「予想する」「意図する」「するかもしれません」「計画する」「可能性」「予測する」「プロジェクト」「するべきである」「将来」「ネガティブ」または不確実性を伴う同様の表現を使用して、将来の出来事や結果の不確実性を示すこれらの前向きな声明を特定します。

これらの前向きな声明は、私たちの経営陣の将来の出来事に対する信念と見解を反映しています。2024年3月7日にSECに提出された形式10-Kでファイルされた当社の年次報告書および2024年11月11日にSECに提出された形式10-Qでファイルされた当社の四半期報告書に掲載されている「リスクファクター」の下で、およびSECに提出されているその他の文書で記載されているように、これらの前向きな声明で述べたリスクをより詳しく議論しています。さらに、常に新たなリスクが生じています。私たちの経営陣がすべてのリスクを予測することは不可能であり、すべての要因が当社の事業に及ぼす影響や、どの要因、または要因の組み合わせが、実際の結果をこれらの前向きな声明と異なるようにもたらす可能性があるかを評価することもできません。このような不確実性を考慮すると、これらの前向きな声明に過度に依存すべきではありません。

当社は、適用法律や規制によって要求される場合を除き、新しい情報、将来の発展、その他の理由によるとして、将来の見通しに関する声明を公に更新する義務を負いません。

9

この目論見書でカバーされる普通株式の売却やその他の処分からの収益は、私たちは受け取りません。株式の売却から得られるすべての収益は、直接売り主株主に支払われます。

当社はこれまで普通株式に現金配当を宣言したり支払ったりしたことはありません。さらに、将来の予測可能な期間にわたり、当社は普通株式に現金配当を定期的に支払う予定はありません。現在、当社は利用可能な資金と将来の利益を全て運営サポートやビジネスの成長・開発のために保持する意向です。将来の配当支払いに関する決定は、当社の取締役会の裁量によってなされ、当社の収益、資本要件、運営および財務状況、およびその他の関連要因に依存します。

2024年11月12日に、私たちは売り主株主との証券購入契約(以下、「購入契約」とする)を締結し、合計4,375,000ドルの元本額のノートを非公開で売却し、経費を差し引いた後の収益は3,500,000ドルを受け取りました。購入契約の締結に対する見返りとして、私たちは2024年11月13日に売り主株主に合計405,125株の普通株式、または株式を発行しました。

購入契約に関連して、会社は購入者と登記権契約(以下「登記権契約」とする)を締結しました。登記権契約に基づき、私たちはSECによって2024年11月28日までに405,125株の普通株式を再販登録するための登録声明、または登録声明を提出することが求められ、SECによって有効とされるまでの30日以内に有効とされなければなりません(登録声明がSECによって審査される場合は60日)。再販登録声明を提出しない、提示がなされると5取引日以内に有効性を要請しない、登記声明へのコメントに対して10カレンダー日以内に反応しない、登記声明がSECによって指示された期限に再登録されない、登記声明の有効性を維持しない、または登記声明が有効でなくなる場合などには、会社は売り主株主に対して違約金を支払う義務があります。会社は、登記権契約に基づく登記声明の提出義務を満たすためにこの登記声明を提出しています。

10

普通株式のシェア 売り出される普通株式は、以前に売り手株主に発行されたものです。売り手株主との登録権協定の条件に従い、この目論見書は一般的に、上記で説明した「普通株式の非公募発行」に関連する売り手株主に発行された普通株式の再販売をカバーしています。売り手株主は、普通株式の所有以外の点で、過去3年間で私たちと重大な関係を持っていません。普通株式のシェアを登録するのは、売り手株主が時折普通株式を再販売することを可能にするためです。普通株式の所有以外の点で、売り手株主は過去3年間私たちと重大な関係を持っていません。

下の表には、売り手株主と各売り手株主が保有する普通株式の収益権に関するその他の情報がリストされています。第2列には、2024年11月22日現在、各売り手株主が保有する普通株式の収益権に基づく各売り手株主の保有する普通株式の数量がリストされています。第3列には、この目論見書に基づき売り手株主によって提供される普通株式がリストされています。第4列は、この目論見書に基づいて売り手株主によって提供される普通株式のすべての売却を想定しています。

売り手株主は、この募集において、自らの普通株式のすべて、一部、または一切を売却することができます。"販売計画"を参照してください。

| 売却株主の名前 | Number of シェア 普通株式 株式 所有 これより前に 提供 | 最大 Ordinary Sharesの数 シェア 普通株式 株式 販売される Pursuant について 目論見書 | Number of シェア 普通株式 株券 所有後 提供 | |||||||||

| Altium Growth Fund、LP(1) | 57,875 | 57,875 | - | |||||||||

| Bigger Capital Fund、LP(2) | 57,875 | 57,875 | - | |||||||||

| Efrat Investments(3) | 57,875 | 57,875 | - | |||||||||

| Empery Master Onshore、LLC(4) | 3,038 | 3,038 | - | |||||||||

| Empery Tax Efficient、LP(5) | 1,013 | 1,013 | - | |||||||||

| エンペリーデットオポチュニティファンドLP(6) | 36,462 | 36,462 | - | |||||||||

| L1キャピタルグローバルオポチュニティマスターファンド(7) | 57,875 | 57,875 | - | |||||||||

| S.H.Nファイナンシャルインベストメンツ株式会社(8) | 75,237 | 75,237 | - | |||||||||

| 3i LP(9) | 57,875 | 57,875 | - | |||||||||

| * | 1%未満です。 |

| (1) | Altium Capital Management LPはAltium Growth Fund LPの投資マネージャーであり、これらの有価証券に対する投票権と投資権を有しています。Jacob Gottliebは、Altium Growth Fund LPの一般パートナーであるAltium Capital Growth GP, LLCの経営メンバーです。Altium Growth Fund LPおよびJacob Gottliebは、これらの有価証券に対する恩恵権を否認します。Altium Capital Management LPの主たる住所は、152 West 57th Street, 20th Floor, New York, NY 10019です。 |

11

| (2) | マイケル・ビガー、Bigger Capital Fund LPの経営メンバーは、Bigger Capital Fund LPが保有する株式に関して独占的な投票権と裁定権を有していると見なされる可能性があります。Bigger Capital Fund LPの住所は11700 W Charleston Blvd 170-659、Las Vegas、NV 89135です。 |

| (3) | Efrat InvestorsのCIOであるピニー・ロッターは、Efrat Investmentsが保有する株式に関して独占的な投票権と裁定権を有していると見なされる可能性があります。Efrat Investmentsの住所は、54 Lenox Ave., Clifton、NJ 07012です。 |

| (4) | エンペリーアセットマネジメントLPは、エンペリーマスターオンショアLLCの認定代理人であり、EMOが保有する株式の投票および処分に対する裁量権を有しており、これらの株式の実質的所有者と見なされる可能性があります。エンペリーアセットマネジメントLPの投資マネージャーとしてのマーティン・ホー氏とライアン・レーン氏も、EMOが保有する株式に対する投資裁量権と投票権を有していると見なされるかもしれません。EMO、ホー氏、およびレーン氏は、それぞれこれらの株式の実質的所有権を否認しています。エンペリーマスターオンショアLLCの住所は、エンペリーアセットマネジメントLP、1 Rockefeller Plaza、Suite 1205、New York、NY 10020。 |

| (5) | エンペリーアセットマネジメントLPは、エンペリータックスエフィシエントLPの認定代理人であり、ETEが保有する株式の投票および処分に対する裁量権を有しており、これらの株式の実質的所有者と見なされる可能性があります。エンペリーアセットマネジメントLPの投資マネージャーとしてのマーティン・ホー氏とライアン・レーン氏も、ETEが保有する株式に対する投資裁量権と投票権を有していると見なされるかもしれません。ETE、ホー氏、およびレーン氏は、それぞれこれらの株式の実質的所有権を否認しています。エンペリータックスエフィシエントLPの住所は、エンペリーアセットマネジメント、LP、1 Rockefeller Plaza、Suite 1205、New York、NY 10020。 |

| (6) | Empery Asset Management LPは、Empery Debt Opportunity Fund, LP(EDOF)の承認された代理人であり、EDOFが保有する株式の議決権を行使し処分する権限を持ち、これらの株式の有益所有者とみなされる可能性があります。Empery Asset Management LPの投資マネージャーであるMartin HoeとRyan Laneも、EDOFが保有する株式について投資裁量権と議決権を持っているとみなされる可能性があります。EDOF、Hoe氏、およびLane氏は、それぞれこれらの株式の有益所有権を否定します。Empery Debt Opportunity Fund, LPの住所は、Empery Asset Management,LP、1 Rockefeller Plaza、Suite 1205、New York、NY 10020です。 |

| (7) | David FeldmanとJoel ArberはL1 Capital Global Opportunities Master Fund, Ltd.の取締役であり、これらの普通株式の有益所有者と見なされる可能性があります。L1 Capital Global Opportunities Master Fund., Ltd.の事業所は、161A Shedden Road、1 Artillery Court、PO Box 10085、Grand Cayman KY1-1001、Cayman Islandsです。 |

| (8) | Nir ShamirとHadar Shamirは、S.H.N Financial Investments Ltdが保有する証券の議決権行使と処分権限を共有し、これらの普通株式の有益所有者と見なされる可能性があります。S.H.N Financial Investments Ltdの住所は、IsraelのHerzliya、Arik Einstein 3です。 |

| (9) | 3i Management LLCは、3i, LPの一般パートナーであり、Maier Joshua Tarlowは3i Management LLCのマネージャーです。したがって、Tarlow氏は、3i, LPおよび3i Management LLCが直接または間接的に有益所有する証券について、単独の議決権と投資裁量権を行使しています。Tarlow氏は、3i, LPおよび3i Management LLCが直接的に所有または間接的に所有する証券の有益所有権を否認します。上記の各当事者の業務用住所は、New York、NY 10013の2 Wooster Street、2階です。私たちは、Tarlow氏、3i Management LLC、または3i, LPが、金融業界監督機構(FINRA)のメンバー、独立系仲介業者、またはFINRAメンバーまたは独立系仲介業者の関連会社や関係者ではないという情報をいただいております。 |

12

売り主である各売り主および彼らの質権者、譲渡人、および利害承継者は、随時、ここでカバーされている証券のすべてまたは一部を、主要取引市場またはその他の証券が取引されている株式取引所、市場、または取引施設、または非公開取引で売却することができます。これらの売却は定額または交渉し得る価格で行われる場合があります。売り主は、証券を売却する際、次のいずれか1つ以上の方法を使用することがあります:

| ● | 通常の仲介取引および販売代理店が購入者を取引に招待する取引; | |

| ● | ブロック売買(証券会社は代理人として証券を売却しようとしますが、トランザクションを容易にするためにブロックの一部をポジションとして提供することがあります)。 | |

| ● | ブローカー・ディーラーによる主要地位での購入および同社の口座での再販売; | |

| ● | 該当取引所の規則に従った取引所配布; | |

| ● | 非公開交渉取引; | |

| ● | 空売りの解消; | |

| ● | 売り手株主と合意した代理店を通じて、指定された証券数を、証券あたりの指定された価格で販売する取引。 | |

| ● | オプション取引所やその他の取引所を通じた、オプションや他のヘッジ取引の書換えまたは和解による売却がなされる場合もあります。 | |

| ● | これらの販売方法を組み合わせて行う場合があります。 | |

| ● | 適用法に基づき許可されたその他の方法によって売却されることがあります。 |

売り出し株主は、可能であれば証券法に基づく登録免除の規則144またはその他の例外の下で、この目論見書の代わりに証券を売却することがあります。

売り出し株主によって契約された仲介業者は、他のブローカーディーラーに売却を参加させることがあります。ブローカーディーラーは、販売株主から(または、もし証券の購入者の代理人として行動するブローカーディーラーがいる場合は、購入者から)ネゴシエートされる金額の手数料または割引を受け取るが、この場合、代理取引においてはFINRA規則2121に準拠した通常の仲介手数料を超えないように。そして、主事業においては、FINRA規則2121に従い、マークアップまたはマークダウンとする。

13

証券またはそれらの権益の売却に関連して、売り出し株主はブローカーディーラーまたはその他の金融機関とヘッジ取引を行うことがあり、これに伴いそのポジションのヘッジとして証券の空売りを行うことがあります。売り出し株主はまた、証券の空売りを行い、これらの証券を売却して空売りポジションを決済したり、これらの証券をブローカーディーラーに貸与または担保提供し、そのブローカーディーラーがこれらの証券を売却することがあります。売り出し株主はまた、ブローカーディーラーまたはその他の金融機関とオプション取引またはその他の取引を行うか、この目論見書に掲載されている証券を納入すべきデリバティブ証券を1つまたは複数作成し、そうしたブローカーディーラーや他の金融機関に対して提供する場合があります。また、そうしたブローカーディーラーやその他の金融機関は、この目論見書に示される証券をこの目論見書に従って再販売することができます(そのような取引を反映するために補足または修正された場合)。

売り出し株主および証券の売却に関与するブローカーディーラーまたはエージェントは、証券法の定義に基づいて、このような売却に関連して「アンダーライター」と見なされる場合があります。そのような場合には、そうしたブローカーディーラーやエージェントが受け取る手数料およびそれらによって購入された証券の再販売益は、証券法の下でアンダーライティング手数料または割引と見なされる可能性があります。各売り出し株主は、当該証券を配布するために、直接または間接に、いかなる人物とも書面または口頭で合意または理解合意があるわけではないことを会社に通知しています。

会社は、証券の登録に伴う会社の支出費用を支払う義務があります。会社は、証券法下の特定の損失、請求、損害および責任(証券法下の責任を含む)に対して、売り出し株主を保証することに同意しています。

私たちは、この目論見書が効力を持続することに同意しましたが(i)証券がRule 144に基づき登録せず、出来高または売買方法に関わらず売り出し株主によって再販売されることができる日、または証券法のRule 144の下で現行の公開情報の遵守を要しない場合、またはその他の同様の規則に従うことが要求されていない場合、または(ii)この目論見書または証券法のRule 144またはその他同様の規則に従ってすべての証券がこの目論見書またはその他の同様の規則に基づき売却されている場合のいずれか早い日までに。再販証券は、該当州証券法に基づき登録またはライセンス取得されたブローカーまたはディーラーを通じてのみ販売されます。さらに、特定の州では、ここでカバーされる再販証券は、対象州で登録または販売のために資格を取得しておらず、登録または取得要件の例外が利用可能でかつこれに準拠されている場合には販売することができない場合があります。

取引所法の適用規則に基づき、再販売証券の流通に従事する者は、販売期間の直前において普通株式に関する市場慣行活動には同時にかかわってはならないと規制mに定義されている。さらに、売り出し元株主は取引所法およびその下での規則に基づく、取引所法および規則mを含む該当する条項に従うことになり、その株主または他の者による普通株式の売買のタイミングを制限する可能性があることにご注意ください。この目論見書のコピーを売り出し元株主に提供し、売買時点(証券法に基づく規則172の遵守を含む)で各購入者にこの目論見書のコピーを配布する必要性について通知しました。

14

私たちの普通株式の条件の要約は、完全に当社の定款および規約に基づいており、これらは過去のSECへの提出資料の付属資料としてSECに提出されています。これらの文書を入手する方法については、「詳細情報の入手先」以下を参照してください。

一般

当社の承認資本株式は普通株式20億株(株当たり額$.00001)および優先株式1000万株(株当たり額$.00001)で構成されています。

この目論見書の日付現在、株主記名株主約64名が保有する普通株式の発行済株式総数は2,431,784株であり、発行済優先株式は一切ありません。

普通株式

当社の定款、修正および再編成(「定款」)により、最大200,000,000株の普通株式、0.00001ドルの1株当たりの割当て価額発行を認可しております。当社の普通株式保有者は、議決事項すべてについて1株を1票として投票権を持ちます。取締役の選任を含む当社の株主総会での投票に関して、保有する株式1株に記名された有権者が1票を投じることができます。普通株式保有者には、持分議決権または優先取得権、株式またはその他の証券の購入または申し込み権はありません。普通株式に関しては、転換権、償還または満足資金に関する規定はありません。当社の普通株式すべては、取締役会により宣言された場合、法的に利用可能な収入源からの配当を平等に分担する権利を有します。

取締役会は、普通株式の追加発行を、設立証明書で承認された金額を超えない範囲で、取締役会が適切と判断する条件や考慮事項に基づき、追加発行する権限を有しており、株主のさらなる承認なしに行使することができます。

清算または解散の場合、私たちの普通株式の全セクターは、株主に分配可能な資産に平等にシェアする権利を有しています。 しかしながら、私たちの普通株式の保有者の権利、優先権、特典は、当社の取締役会が発行した優先株式の保有者の権利や、今後発行する優先株式の権利に準拠し、影響を受ける可能性があります。

优先股

私たちの社証には、優先株式10,000,000株を発行する権限があります。1株当たり0.00001ドルの帳簿価値があります。株主の追加手続きなしに取締役会は優先株を発行し、その株式の称号、数量、権利、優先権、特典、制限、配当権、転換権、議決権、償還条件、清算優先権、償還ファンド条件などを定める権限が付与されています。取締役会が優先株の条件を設定し、私たちが優先株を発行する能力は、将来の財務取引や買収取引において柔軟性を提供すると考えています。ただし、優先株の発行は普通株主の議決権に悪影響を与え、当該株主への清算配当額を減少させる可能性があります。未払いの優先株が存在することは、当社の統制権の変更を遅らせ、妨げる、または防ぐ効果もあり得ます。

未決済ウォランツ

2024年11月22日時点で、私たちは$285.29の加重平均行使価格を持つ65,271件の未解決調達権を保有し、平均残存期間が5年です。

15

オプション権限

2024年11月22日時点で、$97.39の加重平均行使価格を持つ161,716件の未解決オプションを保有し、平均残存契約期間が6.4年です。

制限付き株式ユニット(RSU)

2024年11月22日現在、私たちは未収のRSUsが2,400あります。

反買収策。

公定書類やバイラウ等での規定および条項。

当社の修正された再編成された証明書と修正された再編成された社約には、次のような敵対的な買収を阻止したり、経営陣のコントロールの変更を遅らせたり防止する効果のある条項が含まれる可能性があります。

中立委員会。 私たちの第五改訂された定款および改訂された社内規則は、取締役会が三つのクラスに分類されることを定めており、各クラスの取締役は3年間の任期を務めます。さらに、取締役は有罪によりのみ取締役会から解任され、かつ当時発行済みの普通株式の2/3の賛成によりのみ解任されることができます。中立委員会の多数の取締役を交代させることは株主にとってより困難で時間がかかるため、第三者は当社を買収しようとするテンダーオファーを控えられる可能性があります。

スーパーマジョリティの承認。 当社の修正および再採択された社約は、当社の普通株式の総合投票の3分の2の承認を要求しており、当社の社約を修正するためにはこれをもう更に難しいものにします。当社の修正および再採択された社約から特定の条項を削除または修正するため。

株主提案や取締役候補者に関する予告義務 当社の修正された定款には、当社の株主総会にビジネスを持ち込もうとする株主や役員選任の候補者を指名する株主に対する予告手続きが規定されています。当社の修正された定款には、株主の通知の形式と内容についての特定の要件も明示されるでしょう。これらの規定により、当社の株主は株主総会での問題提起や株主総会での取締役候補者の指名を可能にしない場合があります。

未指定の优先股の発行。 当社の取締役会は、普通株式の株主の追加の行動なしにも、時折取締役会によって指定される権利や優先権を持つ、最大10,000,000株の未指定の优先股を発行する権限を持っています。議決権を含む権利や優先権を持つ未発行の优先股が存在することで、当社の取締役会は、合併、友好的買収提案、株主総会闘争その他の手段による当社の統制を困難にしたり、阻止することが可能となります。

未発行株の発行。未発行普通株式の株式は、我々の定款(修正および再発行を含む)に規定された優先株の保護措置の対象となり、株主の承認を得ることなく今後の発行の対象となります。これら追加株を未来の追加資本調達を行うための将来の公開募集、企業買収を促進するため、自己資本株式の配当として、または自己資産配分計画の下でサービス提供者に株式報酬として利用することができます。未発行かつ未割り当ての普通株式が存在することは、役員会が現経営陣に好意的な人々に株式を発行することを可能にし、我々の経営の連続性を保護することができます。また、当社が許可されているが未発行の普通株式を追加で発行する場合、これらの発行は既存の普通株株主の投票権と配当権を希釈するでしょう。

16

デラウェア法会社は、企業の株式取得を規制するDGCLのセクション203の規定の対象です。一般的に、セクション203は、関係する株主が関わる企業の買収を、関係する株主が関係株主になった日から3年間、株主が領有する株式について禁止します。以下のいずれかの場合を除いて:(i)株式取引の前に、企業の取締役会が企業の株主らに加盟すること、または利益を誘発する取引そのものを承認していた場合;(ii)取引開始時点で企業の発行済みの株式のうち、関係する株主が保有している投票株式の少なくとも85%が、(i)取締役を兼務する役員である人物が保有する株式、及び(ii)従業員の参加者が株式保有を機密性を維持する権利がない従業員株式計画で保有する株式を除外し、発行済みの投票株式に該当しないこと;或いは(iii)取引日またはその後の株主総会範囲内であるか、それ以外の規定により、株主総会が承認し、関係株主による事前の書面による同意ではなく、関係する株主が保有していない、発行済みの投票株式の少なくとも2/3の支持を得て承認された場合。

私たちはDGCLのセクション203の規定によって統治されています。一般的に、セクション203は、公開デラウェア法人が「ビジネスの結合」を「関係のある株主」と行うことを禁止しています。株主が関係を持つ人物が、関係を持った取引の日付から3年間、「ビジネスの結合」を行えない期間が、経過するまで。」

| ● | 株主が関係株主となった業務結合または取引は、株主が関係株主となる前に取締役会によって承認されていました。 |

| ● | 株主が関係株主となった取引が完了すると、関係株主は、取引が開始された時点で発行済みの株式のうち少なくとも85%を所有していました。専務取締役である取締役および従業員株プランが所有する株式は除外され、従業員参加者がプラン対象の株式が入札または交換オファーに提出されるかどうかを機密に決定する権利がない株式が除外されます。 |

| ● | 株主が関係株主となった時点またはそれ以降に、取締役会によって業務結合が承認され、株主総会で年次または臨時の会議で承認され、書面による同意ではなく、関係株主が所有していない発行済み株式の少なくとも3分の2が賛成票を投じました。 |

一般的に、第203条では、「ビジネスの結合」を合併、資産売却、その他の取引を含むものと定義し、株主に財務上の利益をもたらす取引を指します。また、「関係者株主」とは、関連会社や協力会社とともに、企業の発行済株式の15%以上を所有している、または直近3年以内に所有していた個人のことを指します。これらの規定は、当社の経営の支配権の変更を遅らせたり、先送りしたり、阻止する効果を持つ可能性があります。

管轄裁判所の選択

当社の修正された証明書及び改訂締結証によると、取引所が別のフォーラムの選択を書面で同意するまで、デラウェア州チャンスリー裁判所が当社の代理人として提起された訴訟または訴訟を独占的に管轄することになります。また、当社の取締役、役員、その他社員による信託義務違反を主張する訴え、当社または当社株主に対する訴え、DGCLの規定、当社の修正された証明書、改定された規約、その他の規定に基づく当社、当社取締役、役員または社員による訴え、内部事務条項によって規定される当社または当社取締役、役員または社員に対する訴えには、デラウェア州チャンスリー裁判所が排他的に管轄します。このフォーラムの選択規定は、取引所法によって作成された義務または責任の強制執行のために提起された訴訟や、連邦裁判所が排他的な管轄権を有するその他の請求には適用されません。

さらに、別のフォーラムの選択について書面で同意しない限り、米国連邦地方裁判所は有価証券法に基づく原因の主張を解決するための独占的なフォーラムとなります。私たちは、有価証券法に基づく主張をするすべての苦情にこの規定が適用されることを意図しており、有価証券法第22条にもかかわらず、有価証券法に基づく任務または責任を強制するために起こされるすべての訴訟に対する州裁判所と米国連邦地方裁判所による並行管轄権が創設される。他の会社の定款における同様のフォーラム選択の執行可能性については、法的手続きにおいて争われており、裁判所が当社の定款におけるこの種の規定を無効または強制不可能と判断する可能性があります。

17

責任制約と弁償の制限

私たちの設立証明書は、DGCLが許可する限りにおいて取締役の責任を制限します。DGCLによれば、法人の取締役は、取締役としての信託義務違反に対する金銭的損害賠償の責任を個人的に負わないことが規定されています。

私たちの規約は修正され、法律で認められる範囲内で取締役および役員を最大限に補償し、従業員やその他の代理人を補償することができます。 また、私たちの規約には、取締役や役員が将来の承認の前に負担した費用を前貸しする義務があることも規定されています。

改正された定款は、DGCLの規定に従って、会社がその他の経費や責任に対して何人でも補償できる規定を含んでおり、随意の法的問題の防衛または管理に関連してサービスを提供した結果として発生した場合、当該者が誠実に行動し、会社の最善の利益を信じて合理的に信じた方法ですべての人を補償することを認めています。改正された1933年証券法または証券法に基づく責任に関する補償については、当社の取締役、役員、および支配人に許可される場合があるとした場合、証券取引委員会の意見では、そのような補償は証券法で表明される公共政策に反するとして、実施不可能です。

役員の責任の制限 および規約の損害賠償規定は、株主が役員に対して違反の訴訟を起こすことを抑止する可能性があります。また、これらは、成功すれば私たちと株主に利益をもたらすかもしれない行動に対する、役員および取締役に対する代理訴訟の可能性を減らすかもしれません。これらの損害賠償規定に基づく、役員および取締役への和解費用および損害賠償金の支払いが行われた場合、私たちの業績および財務状況が損なわれる可能性があります。

現在、当社の取締役または役員に関与する未解決の訴訟または手続きがなく、必要または許可される損害賠償に関するものもなく、損害賠償の請求をもたらす可能性のある損害賠償に関する訴訟や手続きについて、当社は認識していません。

譲渡代理人および登録代行者。

当社の普通株式の譲渡代理店および登記代行業者はコンチネンタル株式移管信託会社です。

上場

当社の普通株式は、“CYN”というシンボルで ナスダック・キャピタルマーケットに上場しています。

18

本目論見書によって提供される有価証券の有効性に関する 特定の法的問題は、Sichenzia Ross Ference Carmel LLPによって審査されます。米国ニューヨーク州ニューヨークに拠点を置いています。

会社の2023年12月31日と2022年の連結貸借対照表、各期末の2023年12月31日までの2年間の関連連結損益計算書、株主資本、キャッシュ・フロー、および関連ノートは、会社の独立登録会計事務所であるMarcum LLPが監査を行いました。彼らの報告書によると、会社が営業継続能力について説明するパラグラフが含まれています。会計および監査の専門家としての彼らの権限に基づき、このような財務諸表は、その報告に依存してここに組み込まれました。

証券取引委員会(SEC)は、当目論見書に情報を「参照設けること」を許可しています。これにより、重要な情報を開示する際には、SECに別途提出された他の文書に言及することで情報を提供できます。参照設けられた情報は当目論見書の一部と見なされ、SECに提出する後続の情報は自動的にその情報を更新し、これを置き換えます。当目論見書や以前に参照設けられた文書に含まれる記述は、この目論見書の目的に合致するよう、当目論見書に含まれる記述または後に参照設けられた文書によって修正または置換されるものとみなされます。

この目論見書および添付の目論見書補足は、以下に規定された文書を参照設けています。これらの文書は以前にSECに提出されています。

| ● | 当社の年次報告書は フォーム 10-K2023年12月31日に終了した決算期に関する記録は、2024年3月7日にSECに提出されました。 |

| ● | である当社の当社の決定的な委任状書 フォーム10-Q 2024年3月31日までの四半期に関する報告書は、2024年5月9日にSECに提出されました。 |

| ● | である当社の当社の決定的な委任状書 フォーム10-Q 2024年6月30日までの四半期に関する報告書は、2024年8月8日にSECに提出されました。 |

| ● | である当社の当社の決定的な委任状書 フォーム10-Q 2024年9月30日に終了した四半期の報告書は、2024年11月7日にSECに提出されました。 |

| ● | 当社の現行報告書はForm 8-kに提出されました。 2024年2月21日, 2024年4月24日, 2024年5月10日, 2024年5月17日, 2024年6月25日, 2024年7月9日、および 2024年11月12日. |

| ● | 私たちの普通株式に関する説明は、当社の登録声明書に記載されています。 Form 8-A当社の普通株式を取引所法のセクション12(b)の下で登録し、2021年10月19日にSECに提出しました。 |

さらに、本目論見書には、私たちが取引所法のセクション13(a)、13(c)、14または15(d)に基づきSECに提出した、この目論見書が一部である初期登録声明の日付以降から有効となるまでの間に提出された、または本目論見書の日付以降から引受の終了までの間にSECに提出された、現在の報告書(Item 2.02またはItem 7.01のフォーム8-kで提供された通報を除く)に関連するその他のドキュメントすべてを参照設けるものです。これらの文書には、10-kフォームに記載された年次報告書、10-Qフォームに記載された四半期報告書、フォーム8-kに記載された最新情報通知書、および委任状が含まれます。

本文に含まれる任意の記載事項、または本文に取り込まれるか、本文に取り込まれたものとみなされる文書に記載される事項は、本文に記載された事項またはこの文書に取り込まれるか、この文書に取り込まれるとみなされる後日提出される文書に記載された事項により修正もしくは取って代わられるものとみなされます。

本文書への参照となっているすべての文書(Item 2.02またはItem 7.01のフォーム8-kで提供された通報を除く)は、当社がSECに提出するセクション13(a)、13(c)、14または15(d)に基づき登録声明の日付以降から本目論見書が有効となるまでの期間および本目論見書の日付以降から募集の終了までに提出されたすべての文書を含みます。これらの文書は、補足の請求に対して、口頭または書面でリクエストすることが可能です。これらの文書は無料で提供され、以下の連絡先に連絡することで入手できます:Cyngn Inc.、Attion:Corporate Secretary、1015 O’Brien Dr.、Menlo Park、CA 94025、電話番号(650)924-5905。さらに、本文書への参照となっているすべての文書のコピーは、www.cyngn.comのウェブサイトでアクセス可能です。当該ウェブサイトの情報は参照とはならず、本目論見書の一部ではありません。

19

私たちはこの目論見書で提供される証券に関して証券法に基づきSECに登録声明書を提出しました。この目論見書には登録声明書とその登録声明書と共に提出された見本やスケジュールのすべての情報が含まれているわけではありません。私たちや当社の証券に関するさらなる情報については、登録声明書および登録声明書と共に提出された見本やスケジュールを参照してください。本目論見書に含まれる声明は、登録声明書に添付された契約またはその他の文書の内容について完全ではない場合があります。このため、登録声明書に添付された契約またはその他の文書の全文について調査してください。SECは、SECと電子的に提出している登録者に関する報告書、委任状、情報文書などが含まれているウェブサイトを運営しています。該当ウェブサイトのアドレスはwww.sec.govです。

私たちは、取引所法に基づく定期報告書、年次、四半期、特別報告書、その他の情報をSECに提出しています。これらの定期報告書およびその他の情報は、SEC地域事務所、公開参照施設、および上記のSECのウェブサイトで検査およびコピーができます。

私たちは、自社のインターネットウェブサイト上で、Form 10-kの年次報告書、Form 10-Qの四半期報告書、Form 8-kの現行報告書、およびセクション13(a)または15(d)に従って提出または提供されたそれらの報告書への修正を、SECに電子ファイルしたり提出した後、できるだけ速やかに無料で提供しています。当社のウェブサイトwww.cyngn.comで見つかる情報は、本目論見書に明示的に取り込まれていない限り、本目論見書の一部ではありません。

20

普通株式の405,125株

目論見書

, 2024

第2部

目論見書で必要ではない情報

Item 14. 発行および配布のその他の費用。

以下の表は、本登録声明書に記載されている募集に係る費用を示しています。これらはすべて、私たちが負担する費用で、手数料などの引受割引を除きます。すべての金額は、SEC登録手数料を除き、見積もりです。

| 金額 | ||||

| SEC登録手数料 | $ | 400 | ||

| 会計士の手数料および費用 | 15,000 | |||

| 法律費用と経費 | 25,000 | |||

| 印刷や雑費 | 10,000 | |||

| 総費用 | $ | 50,400 | ||

アイテム15。取締役および役員の保護

デラウェア州法第102条 普通法人法("DGCL法人は、取締役や株主の個人の責任を著しく制限する一方で、取締役としての義務違反に対する金銭的損害賠償を除き、取締役が忠誠心を怠り、善意で行動しなかった、故意の不正行為を行った、または法律を故意に違反した、デラウェア州法に違反して配当の支払を認可した、または株買戻しを承認した、または不適切な個人的利益を得た場合を除き、取締役の金銭的損害賠償の責任を適用可能な法律の下で最大限まで免除するものです。弊社の定款は、取締役の金銭的損害賠償の責任を免除することを定めています。

DGCLのセクション145によると、法人は、取締役、役員、従業員、または代理人、および法人の要請で関連する地位で務める特定の他の者が、その地位や立場に基づいて提起された法的行為、訴訟、および訴訟関係で実際に合理的に発生した費用(弁護士費用を含む)、判決、罰金、および和解金を、その人が法人の最善の利益にかなうと合理的に信じた善意で行動し、および、違法でないと合理的に信じる理由がなかったか、または刑事訴訟や訴訟の場合には、自らの行為が違法であると合理的に信じる理由がなかった場合に、補償する権限を持つとされています。

弊社の定款は、取締役、役員、および代理人(および弊社が補償を提供できるとされるその他の個人)に対する補償および費用進増を、適用法が許可する範囲を超えて提供する権限を持っており、定款は、取締役や執行役員(取引所法に定義される)を補償することを定めています。

私たちは、役員や取締役の行為または怠慢に基づくクレームに基づく、一部の責任をカバーする一般責任保険に加入しています。

許容される規定の範囲内で、証券法に基づく責任に対する取締役、執行役員、または当社を支配する者のインデムニフィケーションを許可している限り、SECの意見では、そのようなインデムニフィケーションは証券法で示されている公共政策に反しており、したがって強制執行できないとの見解をいただいています。

II-1

アイテム16。 展示および財務諸表スケジュール。

(a) 展示

以下に記載されている展示品目録をご参照ください。これはここで言及されています。

II-2

II-3

項目17。約束。

以下を実行することをここに保証します。

(1)オファーまたは販売が行われている期間中に、この登録声明に後日効力を有する修正をファイルすること。

(i) 金融商品法第10(a)(3)条で要求される目論見書を含める

(ii) この登録声明の有効日(または最新の事後有効修正)の後に生じた事実や出来事を反映させるために、登録声明に重大な変更をもたらす個々または総合的な事項を記載することが必要です。ただし、証券の数量が登録されたものを超えない場合には、低価格または高価格からの逸脱や変化(証券の総額が20%未満の変更を表す)は、有効な登録声明に記載された「登録手数料の計算」表の最大総額オファリング価格に対する20%未満の変更を反映することができ、証券取引委員会(以下、「委員会」)に提出される目論見書の形で、Rule 424(b)に基づき提出することができます。

(iii) この登録声明書に事前に開示されていない、あるいはこの登録声明書におけるその情報の実質的な変更がある場合、配布計画に関する任意の重要事項を開示すること;

provided, しかし前述の(1)(i)、(1)(ii)および(1)(iii)項に該当しない場合は、発効後書類修正に含める情報が、その項によって要求された情報が、会社登記者によって提出された報告書またはフォームに含まれている場合には、取引所法1934年のセクション13またはセクション15(d)によって修正された証券取引法(以下「取引所法」という)に関連するコミッションへの提出された報告書に記載されている登録声明書に参照設計されているものであるか、もしくは登録声明書の一部であるRule 424(b) に従って提出された目論見書の形式に含まれている場合には。

(2) セキュリティ法の責任を決定する目的で、各修正をし登録された登録声明書は、それらの中で提供される証券に関連する新しい登録声明書と見なされ、その時点でのこれらの証券の提供は、事実上の初の提供と見なされる。

(3)提供終了時に未販売のまま残っている登録されている証券を、ポスト有料有効期間修正書によって登録から削除すること。

発行者の責任を決定する目的で、証券法に基づく発行者の責任を決定するために:

発行者がRule 424(b)(3) に基づいて提出した各目論見書は、提出された目論見書が登録声明書の一部として、提出された目論見書が登録声明書に含まれた日付と同様に登録声明書の一部であると推定されます。

Rule 4300億に基づき、発行者および当該日にアンダーライターであった者に対する責任の目的で、Rule 4300億の要求に基づいて提出されることが義務付けられている各目論見書は、1933年の証券法の10(a)条で要求される情報を提供するために、Rule 415(a)(1)(i)、(vii)または(x) に従って実施される募集に関連する登録声明書の一部として、効力発生後に初めて使用される日付または目論見書に記載の募集中の有価証券の最初の売買契約の日付を早い方の有効日とすべく、その形式の目論見書は、この効力発生日は、関連記録声明書の証券に関連する登録声明書の新しい有効日と見なされ、当時のそのような有価証券の公正な募集を、それらの時に行われたとみなされる。しかし、提出された目論見書または意思書若しくはその目論見書の一部である登録声明書の一部である証言、また、登録声明書に組み込まれた文書においても、該当する契約の時点が有効日より前である取引者に対して、有効日直前に行われた登録声明書または目論見書、またはそのようなドキュメントに記述されたいかなる声明をも置き換えたり変更したりしない。

本書に署名した者は、証券法(1933年)の責任を決定する目的で、登録申請書に参照される登録者の年次報告書(証券取引法(1934年)の第13(a)条または第15(d)条に基づくもの、および該当する場合は、証券取引法(1934年)の第15(d)条に基づく従業員福利計画の年次報告書の各提出書)は、そこで提供されている証券に関連する新しい登録申請書と見なされ、その時点での当該証券の売り出しは、その初めての善意ある売り出しと見なされるものとします。

証券法に基づく責任に起因する債務に対する保証として、登録者の取締役、役員、および支配人に対して前述の規定に基づき設けられたもの、その他の場合について、SECの意見では、そのような保証は法に定められた公共の政策に反し、したがって強制執行できないとの助言を受けてきたと登録者には通知されています。登録中の証券に関連してそのような債務に対する保証の請求(取締役、役員、または登録者の支配人が、任意の訴訟、訴訟、または手続きの成功した防衛について負担または支払った費用を除くこと)を主强明弁当てする場合、そのような保証が公共の政策に反するかどうかの問題を、証券被登録者の弁護士の見解が支配的な判例によって解決されていないとの場合を除き、適切な管轄裁判所に提出し、その問題についての最終的な判決に従うこととします。

II-4

1933年証券法の要件に基づき、登録者は、Form S-3の提出に必要な全ての要件を満たしていると合理的に信じていることを証明し、この登録声明書を適切にサインするよう指示し、2024年11月25日、カリフォルニア州メンロパーク市において、担当者によって正式に認証されたものです。

| シンジン・インク. | ||

| By: | /s/ Lior Tal | |

| Name: | Lior Tal | |

| タイトル: | 会長兼最高経営責任者 | |

委任状

PRESENTSによれば、下記署名者は、Lior TalとDonald Alvarezを自身の真実かつ合法的な代理人および代理人として任命し、またそれを構成する。代理人には、任意の修正(後日になる修正を含む)や証券法案のルール462(b)に基づく同じ勧誘のための他の登録声明書など、あらゆる能力で、あらゆる容量で、彼または彼の名前、場所または代理を指名し、同じものを提出し、展示物や関連文書など、それに関連する文書を証券取引委員会に提出する権利を与える。前記代理人および代理人に、ここで行う必要があるすべての行為を行う権限と権限を付与し、すべての意図と目的において、当事者として行われる必要がある全ての行為および事柄を完全に行うことができるようになっている、かつこれにより、ここに、全ての場合を含めて、ここに示した代理人及び代理、もしくはその代替者または代替者が適法に行うまたはこれによって行うことを全て承認および確認する、ことを承諾する。

証券法の要件に基づき、この登録声明書は、以下の人物によって指定の職務および日付に署名されました。

| 名称 | ポジション | 日付 | ||

| /s/ Lior Tal | 最高経営責任者、会長、および取締役 | 2024年11月25日 | ||

| Lior Tal | (主要経営責任者) | |||

| /s/ ドナルド・アルバレス | 最高財務責任者 | 2024年11月25日 | ||

| Donald Alvarez | (プリンシパルファイナンシャルおよび会計責任者) | |||

| /s/ カレン・マクリード | ディレクター | 2024年11月25日 | ||

| Karen Macleod | ||||

| Colleen Cunningham | ディレクター | 2024年11月25日 | ||

| Colleen Cunningham | ||||

| James McDonnell | ディレクター | 2024年11月25日 | ||

| James McDonnell |

II-5