3

美国

证券交易委员会

华盛顿特区20549

形式

(标记一)

根据1934年证券交易法第13或15(d)条提交的年度报告 |

截至本财政年度止

或

根据1934年《证券交易所法》第13或15(d)条提交的过渡报告 _______ 到 ________ |

委员会文件号:

(注册人的确切姓名载于其章程)

(述明或其他司法管辖权 公司或组织) |

(税务局雇主 识别号码) |

(主要行政办公室地址) |

(邮政编码) |

注册人的电话号码,包括区号:(

根据该法第12(B)条登记的证券:

每个班级的标题 |

|

交易 符号 |

|

注册的每个交易所的名称 |

|

|

根据该法第12(G)条登记的证券:没有一

如果注册人是证券法第405条规定的知名经验丰富的发行人,请用复选标记表示。是的 ☐

用复选标记表示注册人是否不需要根据该法第13或15(D)条提交报告。是的 ☐

用复选标记表示注册人是否:(1)在过去12个月内(或注册人需要提交此类报告的较短时间内)提交了1934年《证券交易法》第13或15(D)条要求提交的所有报告,以及(2)在过去90天内一直遵守此类提交要求。

通过勾选来验证注册人是否已在过去12个月内(或在注册人被要求提交此类文件的较短期限内)以电子方式提交了根据S-t法规第405条(本章第232.405条)要求提交的所有交互数据文件。

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司或新兴成长型公司。请参阅《交易法》第12b-2条规则中“大型加速申报公司”、“加速申报公司”、“较小申报公司”和“新兴成长型公司”的定义。

|

☒ |

|

加速文件管理器 |

|

☐ |

|

|

|

|

|

|||

非加速文件服务器 |

|

☐ |

|

规模较小的报告公司 |

|

|

|

|

|

|

|

|

|

新兴成长型公司 |

|

|

|

|

|

|

如果是一家新兴的成长型公司,用复选标记表示注册人是否已选择不使用延长的过渡期来遵守根据《交易所法》第13(A)节提供的任何新的或修订的财务会计准则。☐

用复选标记表示注册人是否提交了一份报告,证明其管理层根据《萨班斯-奥克斯利法案》(《美国联邦法典》第15编,第7262(B)节)第404(B)条对其财务报告的内部控制的有效性进行了评估,该评估是由编制或发布其审计报告的注册会计师事务所进行的。

如果证券是根据该法第12(B)条登记的,应用复选标记表示登记人的财务报表是否反映了对以前发布的财务报表的错误更正。

通过勾选标记来验证这些错误更正是否是需要根据§240.10D-1(b)对注册人的任何高管在相关恢复期内收到的激励性补偿进行恢复分析的重述。 ☐

通过勾选标记检查注册人是否是空壳公司(定义见该法案第120亿.2条规则)。 是的 ☐ 没有

A截至2024年3月31日,注册人非关联公司持有的注册人普通股的总市值约为美元

注册人普通股的股数g截至2024年11月13日为

以引用方式并入的文件

注册人将就注册人2025年股东年度会议向美国证券交易委员会提交的最终委托声明的部分内容通过引用并入本表格10-k的第三部分。该委托声明将在注册人截至2024年9月30日的财年后120天内提交。

目录

|

|

页面 |

|

|

|

项目1. |

5 |

|

第1A项。 |

15 |

|

项目1B。 |

33 |

|

项目1C。 |

33 |

|

项目2. |

33 |

|

项目3. |

33 |

|

项目4. |

35 |

|

|

|

|

|

|

|

第五项。 |

36 |

|

项目6 |

37 |

|

第7项。 |

38 |

|

第7A项。 |

61 |

|

第八项。 |

62 |

|

第九项。 |

103 |

|

第9A项。 |

103 |

|

项目9B。 |

103 |

|

项目9C |

104 |

|

|

|

|

|

|

|

第10项。 |

105 |

|

第11项。 |

105 |

|

第12项。 |

105 |

|

第13项。 |

105 |

|

第14项。 |

105 |

|

|

|

|

|

|

|

第15项。 |

106 |

|

项目16 |

109 |

|

|

|

|

110 |

||

i

预防性声明关注G前瞻性声明

本年度报告由Cerence Inc.及其合并子公司“Cerence”、“公司”、“我们”、“我们”或“我们”提交的Form 10-k或Form 10-k包含涉及风险和不确定因素的“前瞻性陈述”。这些陈述可以通过以下事实来识别:它们严格地与历史或当前事实无关,而是基于对我们的业务、运营、行业、财务结果、财务状况、战略、目标或前景的当前预期、估计、假设、计划和预测。前瞻性陈述中经常包括“预期”、“估计”、“预计”、“项目”、“预测”、“打算”、“计划”、“继续”、“相信”、“可能”、“将”、“目标”等词汇,以及与我们的业务和未来经营或财务业绩相关的类似词汇和术语。与任何预测或预测一样,前瞻性陈述本身就容易受到不确定性和环境变化的影响。我们的实际结果可能与我们的前瞻性陈述中明示或暗示的结果大不相同。因此,不应过分依赖我们或代表我们所作的任何前瞻性陈述。尽管我们认为本10-k表格中包含的前瞻性陈述是基于合理的假设,但您应该意识到,许多因素可能会影响我们的实际财务结果或经营结果,并可能导致实际结果与此类前瞻性陈述中的结果大不相同,包括但不限于:

1

这些和其他因素在“风险因素”和“管理层对财务状况和经营业绩的讨论和分析”部分以及本表格10-k的其他地方进行了更全面的讨论。这些风险可能会导致实际结果与本表格10-k中前瞻性陈述所暗示的结果存在重大差异。即使我们的经营业绩、财务状况和流动性以及我们经营所在行业的发展与本表格10-k中包含的前瞻性陈述一致,这些业绩或发展也可能不代表后续期间的业绩或发展。

我们在本表格10-k中做出的任何前瞻性陈述仅限于其发表之日。除非法律要求,否则我们没有义务更新或更改我们的前瞻性陈述,并且明确否认任何义务更新或更改我们的前瞻性陈述。

2

风险因素摘要

以下是本年度报告10-k表格第一部分第1A项“风险因素”中描述的主要风险总结。我们认为,“风险因素”部分描述的风险对投资者来说很重要,但我们目前不知道或我们目前认为不重要的其他因素也可能对我们产生不利影响。以下摘要不应被视为我们面临的重大风险的详尽摘要,而应与“风险因素”部分和本年度报告中包含的其他信息一起阅读,表格10-k。

与我们的业务相关的风险

与我们的知识产权和技术相关的风险

3

与分拆相关的风险

与我们的证券和债务相关的风险

一般风险因素

4

标准杆T I

项目1.B有用处。

概述

Cerence为移动/交通市场构建人工智能支持的虚拟助手。我们的主要目标是汽车市场,但我们的解决方案可以适用于所有形式的交通工具,包括但不限于两轮汽车、飞机、拖拉机、游轮和电梯。我们的解决方案支持车辆、司机和乘客之间的自然对话和直观交互,以及更广泛的数字世界。我们是互联和自动驾驶汽车的人工智能助手和创新的主要提供商,包括世界上最受欢迎的构建汽车虚拟助手的软件平台之一,例如嘿,宝马“和”你好,班玛“。”我们的客户包括全球几乎所有主要的汽车原始设备制造商或其一级供应商,包括宝马、戴姆勒、菲亚特克莱斯勒集团、福特、吉利、通用汽车、雷诺-日产、上汽、丰田、大众集团、阿普蒂夫、博世、大陆、登索腾、蔚来、小鹏汽车和哈曼。我们在白标的基础上提供我们的解决方案,使我们的客户能够提供具有独特品牌个性的定制虚拟助理,并最终加强他们的品牌和最终用户之间的联系。我们的愿景是让每个人都能有一个更愉快、更安全的旅程。

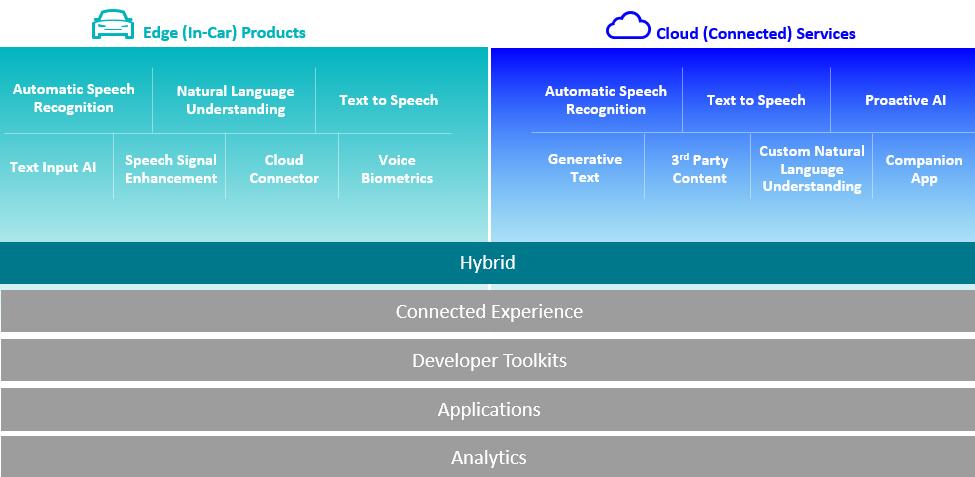

我们的平台利用行业领先的语音识别、自然语言理解、语音信号增强、文本到语音和声学建模技术来提供基于对话式人工智能的解决方案。使用我们的平台构建的虚拟助理可以实现多种人机交互模式,包括语音、触摸、手写、目光跟踪和手势识别,并可以支持将第三方虚拟助理集成到车载体验中。

我们的软件平台在构建集成化、品牌化和差异化的汽车虚拟助理方面处于市场领先地位。作为汽车认知辅助的统一平台和通用接口,我们的软件平台为原始设备制造商和供应商提供了一个重要的移动性体验和品牌价值控制点。我们的平台是完全可定制的,旨在支持我们的客户在汽车中创建自己的生态系统,并将车辆转变为众多互联设备和服务的枢纽。使用我们的软件平台构建的虚拟助理可以满足各种类别的用户请求,如导航、控制、媒体、通信和工具。我们的软件平台由边缘计算和云连接软件组件以及在公共编程接口下将这些组件连接在一起的软件框架组成。我们通过我们的专业服务组织为客户实施我们的软件平台,该组织与OEM和供应商合作,针对特定车型的要求、配置和声学特性优化我们的软件。

汽车认知辅助的市场正在迅速扩大。智能手机和智能扬声器的激增鼓励消费者依赖越来越多的虚拟助手和特殊用途的机器人来执行各种任务,如控制娱乐系统和查看新闻。汽车司机和乘客越来越期望免提访问虚拟助手作为移动体验的一部分,各种类别的常见用例包括移动领域,如导航、语音激活文本和电话通信,汽车领域,如汽车用户指南和点火开关,以及通用领域,如娱乐。为了满足日益增长的汽车认知辅助需求,并提供差异化的移动体验,OEM和供应商正在将专有虚拟助理构建到更高比例的车辆中。我们认为,这一趋势将继续下去,消费者对汽车认知辅助的需求将进一步增长,因为车辆变得更加自主,司机追求以前在车辆操作过程中不可行的人与车互动的新形式。

我们主要通过销售软件许可证和云连接服务产生收入。此外,我们在车辆模型生命周期的设计、开发和部署阶段以及维护和增强项目中通过与OEM和供应商的合作产生专业服务收入。通过我们在汽车行业的20多年,我们建立了长期的行业关系,并从在职中受益。我们与几乎所有主要OEM或其一级供应商都有现有关系,虽然我们的客户合同各不相同,但它们通常代表多年的合同,使我们能够了解未来的收入。我们与许多客户签订了主协议或类似的商业安排,支持长期保留客户。

截至2024年9月30日,我们有17270美元的五年期剩余履约义务万。截至2024年9月30日,我们有78000美元的可变五年万积压,其中包括与我们的嵌入式、互联和专业服务业务相关的可变预测版税的估计未来收入。我们对预计版税的估计是基于我们在计划期限内根据现有合同预期的汽车发货量对嵌入式和连接技术的版税费率。预计发货量基于历史发货经验、客户预测和其他信息,管理层认为,综合这些信息,可为估计截至本10-k表格日期的未来发货量提供合理的基础。我们的嵌入式和联网技术基本上都是以每辆车或设备为基础进行定价和销售的,在这种情况下,我们只需为嵌入式许可证和联网服务条款之一或两者收取一笔费用。然而,我们五年的剩余业绩义务和可变的五年积压可能不能表明我们未来的实际收入。我们实际确认的收入是不确定的,受到许多因素的影响,包括我们客户发货的车辆的数量和时间、潜在的终止或变化

5

客户合同的范围、货币波动以及下文IA项“风险因素”中讨论的其他风险。截至2024年9月30日,我们估计五年积压金额为95270万美元,其中包括17270万美元的五年剩余绩效义务和78000万美元的五年可变积压金额。截至2023年9月30日,预计五年积压金额为12亿美元。

迄今为止,我们的解决方案已安装在超过50000万辆汽车上,其中仅2024财年就超过4600万辆新车。根据客户提供的特许权使用费报告和全球汽车总产量的第三方报告,我们估计截至2024年9月30日的财年内,约有52%的汽车包含Cerence技术。截至2024年9月30日的财年,Cerence混合动力解决方案已交付约1300万辆汽车。全球共有超过80家OEM和一级供应商使用我们的解决方案,涵盖70多种语言和方言,包括英语、德语、西班牙语、法语、普通话、粤语、日语和印地语。

2024财年,我们实现收入33150万美元,比截至2023年9月30日财年的29450万美元增长12.6%。截至2024年9月30日的财年,我们录得净亏损58810万美元,与截至9月30日的财年录得的净亏损5630万美元相比,变化了945.4%。2023.此处包含的财务信息可能不一定反映我们未来的运营结果。

历史和公司信息

2019年10月1日,为全球企业和消费者提供语音和语言解决方案的领先提供商Nuance在免税分拆(“分拆”)中完成了将我们普通股及其合并子公司的所有已发行股份的法律和结构分离并向其股东分配。2019年10月2日,我们的普通股开始在纳斯达克全球精选市场进行常规交易,股票代码为CRNC。

我们的主要行政办公室位于25 Mall Road,Suite 416,Burlington,Massachusetts 01803,该地址的电话号码是(857)362-7300。我们的网站是 www.cerence.com.我们不会将我们网站中包含的信息作为本表格10-k的一部分,也不会通过引用将其纳入本表格10-k中。我们将这些材料以电子方式提交或以其他方式提供给美国证券交易委员会或美国证券交易委员会后,在合理可行的范围内尽快通过我们的网站免费提供我们的10-k表格年度报告、8-k表格当前报告以及这些报告的修订。美国证券交易委员会维护一个网站(www.sec.gov)包含报告、代理和信息声明以及有关以电子方式向SEC提交的发行人的其他信息。

我们在我们网站的投资者关系页面上网播我们的财报电话会议以及我们与投资界成员一起参与或主办的某些活动(www.cerence.com/investors/overview).此外,作为我们投资者关系网站的一部分,我们还提供有关我们财务业绩、投资者活动以及新闻和收益发布的新闻或公告通知。我们打算使用我们的投资者关系网站作为披露重要非公开信息并遵守FD法规规定的披露义务的手段。我们网站中包含的信息不作为本表格10-k或我们向SEC提交的任何其他文件的一部分或通过引用的方式纳入其中,并且对我们网站的任何引用均仅为非活动文本引用。

6

我们的能力

我们的使命是为交通生态系统提供互联和自动驾驶车辆的数字平台解决方案。我们提供对话式和直观的汽车认知辅助解决方案,使OEM能够通过独特、一致的品牌体验加强与最终用户的情感联系。我们继续将这些解决方案扩展到两轮车辆、卡车和其他交通工具。我们的主要产品是我们的软件平台,我们的客户使用它来构建虚拟助理,这些助理可以在不断扩大的各种类别(包括导航、控制、媒体、通信、信息和工具)中进行通信、查找信息和采取行动。我们的软件是与汽车行业深度合作开发的,可改善世界各地驾驶员和乘客的出行体验。

用户与使用我们的软件平台构建的虚拟助理的互动通常从语音请求开始。收到此类输入后,我们的软件平台会确定用户所说的内容,推断用户意图,并将请求映射到最适用的类别和域。根据适用的领域,我们的软件平台确定是直接响应还是访问外部数据源或第三方虚拟助理,在所有情况下都会导致包括口头或采取行动在内的响应。根据请求的复杂性和其他因素,参与可能包括与用户的多次快速语音交互,并且可能结合多个域中的协助。

我们的软件平台提供了一种混合架构,将嵌入在车辆主机中并与车载系统集成的EDGE软件组件与云连接组件结合在一起,这些组件访问外部网络上的数据和内容并支持空中更新。这种混合架构使我们的软件平台能够将嵌入式软件的性能、可靠性、效率、安全性和紧密的车载集成与云连接提供的灵活性结合在一起。响应框架通常可以定制,以便首先在边缘处理请求以控制云传输成本,或者在边缘和云中并行处理,以实现更高的置信度和低延迟的响应。通过边缘计算功能,该平台能够提供某些功能,如唤醒语音,同时避免与始终监听的云连接技术相关的隐私和延迟问题。我们的软件平台包括一个通用编程框架,其中包括用于其边缘组件和云连接组件的工具包和应用程序,我们的客户可以选择支持他们想要构建和提供的体验所需的软件组件。

7

Cerence平台框架-混合架构

我们通过我们的专业服务组织提供我们的软件平台,该组织与OEM和供应商合作,根据特定车型的所需要求、配置和声学特征进行定制。对于初始实施,我们的专业服务通常从将我们的关键技术移植到客户的特定硬件和软件平台以及开发特定对话和语法库开始。我们的专业服务团队还与OEM合作,对系统进行声学优化和音频信号处理技术的应用。初步实施后,我们的专业服务组织可能会继续通过维护和增强参与在主机计划和车辆模型生命周期中提供服务。

边缘软件组件

我们软件平台的边缘软件组件安装在车辆的主机上,可以在不访问外部网络和信息的情况下运行。我们根据客户所需的用例以及车型独特的系统、传感器和数据接口定制我们的边缘软件组件。

我们边缘软件组件的功能包括自动语音识别、自然语言理解、噪音消除、驾驶员和乘客语音隔离、语音生物识别、唤醒词和文本到语音合成,以及某些非语音技术,例如凝视、手势和触摸输入。我们的软件可以支持70多种语言和方言。边缘部署适合这些技术,因为它提供了以下功能和好处:

某些形式的辅助语音调用只能使用边缘软件实现。使用诸如“这样的唤醒词嘿,宝马“和”你好,班玛“需要持续监听和信号处理来识别虚拟助理何时应该激活和响应。同样的要求也适用于我们的JustTalk技术,该技术会不断监听语音对话、确定说话者意图并适当地调用帮助,而无需特定的调用阶段。将汽车内部的持续音频流发送到云进行处理的替代方案将需要大量的带宽,并且可能会产生隐私问题。

我们通常按照传统的单位永久软件许可模式销售边缘软件组件,其中对汽车主机上安装的每个软件实例收取单位费用。我们的客户通常会提供对

8

为特定计划发货的设备,我们会审查第三方市场研究并与客户合作来完善和理解这些预测。虽然这些预测为我们提供了对未来收入的一些合理可见性,但特定计划的发货单位数量并未预先承诺。

云连接组件

我们软件平台的云连接组件由某些语音和自然语言理解相关技术、支持人工智能的个性化和基于上下文的响应框架以及内容集成平台组成。我们的云连接语音相关技术执行许多与语音相关边缘组件相同的任务,同时通过增强计算能力和对外部内容的访问来提供增强的功能。云连接组件还支持多辆车辆之间复制个性化设置,例如语音配置文件和偏好。

我们以连接服务的形式向车辆最终用户提供云连接组件。初始订阅通常有多年期限,从车辆销售时起计算,并由OEM或供应商预付。续订选项各不相同,由我们的客户代表车辆最终用户管理。

虚拟助理共存

在消费者偏好不断变化的背景下,汽车认知辅助涵盖的用例多种多样,因此需要在车载环境中共存多个虚拟助理。例如,导航和控制等许多与车辆相关的类别最好通过紧密集成的、特定于车辆型号的虚拟助理来解决。与此同时,司机和乘客通常更喜欢使用熟悉的基于互联网的虚拟助理来处理娱乐等更通用的领域。

为了使驾驶员和乘客能够将数字生活从车外延伸到车内,我们的软件平台可以支持第三方虚拟助理的集成,为虚拟助理参与提供统一的界面。我们投资了我们的平台,以开发将第三方虚拟助理与车辆系统集成所需的技术和能力。

为了使集成尽可能无缝,我们构建了认知仲裁技术,该技术能够推断用户意图,确定一组虚拟助理中的哪一个最适合解决请求,并将请求发送到选定的助理,从而使用户能够将他们的数字生活扩展到汽车中。根据系统的配置及其连接的虚拟助理,可以通过车辆特定的个性或通过虚拟助理自己的界面将输出反馈给用户。认知仲裁代表了移动体验的重要控制点,也是OEM和供应商的重要品牌差异化机会。与我们软件平台的其他部分一样,认知仲裁是一种可以定制和品牌化的白标产品。

除了为OEM提供对其品牌身份的控制之外,我们的认知仲裁技术还是让OEM设计整体驾驶员和乘客体验的重要因素。这项技术允许OEM指令与车内第三方虚拟助理的交互,增强其差异化和控制整体车载体验的能力。

专业服务

我们拥有一支庞大的专业服务团队,在车辆车头装置计划和车辆模型生命周期的设计、开发和部署阶段以及维护和增强活动中与客户合作。我们的能力范围包括语法和自然语言理解开发的个性化、本地化、语言选择和系统覆盖、导航语音数据生成、系统提示记录、移植我们平台的框架和部署认知仲裁技术的能力以及用户体验审查和研究。我们的专业服务团队遍布全球,为主要设计和生产管辖区的客户提供服务。我们通常向制造商收取我们的设计和咨询工作费用,这些工作主要基于项目,符合习惯的非重复性工程行业实践。

9

我们的竞争优势

我们的主要竞争优势包括:

10

我们的增长战略

我们相信我们的增长机会有三个关键方面:持续投资扩大我们的核心技术、开发将我们的核心技术扩展到创新应用的新应用,以及将我们的目标市场扩展到汽车以外。这些关键目标的成功执行可能会导致我们的产品和关键使能技术在目标市场中获得更大的渗透率,从而增加我们每辆车能够获得的收入,并扩大我们相对于竞争对手的市场份额。

我们追求增长的主要策略包括以下内容:

11

竞争

汽车认知辅助市场竞争激烈。如今,我们面临着两组主要竞争对手:

虽然这些第三方虚拟助理与我们作为软件平台一部分提供的一些功能直接竞争,但它们也以两种方式增加了对我们软件平台的需求。首先,鉴于虚拟助理市场的分散性和竞争性,OEM和供应商让乘客能够使用各种虚拟助理非常重要。根据适当的第三方协议,我们软件平台的认知仲裁功能可以使OEM和供应商能够通过一致的品牌界面提供对多个第三方虚拟助理的访问权限。其次,车厢的嘈杂环境给不为特定车型设计的基于智能手机的第三方虚拟助理带来了巨大的语音处理挑战。我们的软件平台与第三方虚拟助理集成,并通过提高语音输入的质量来改进其功能。

我们的行业已经吸引了并可能继续吸引新进入者。尽管我们发现原始设备制造商通常更愿意与具有良好业绩记录的供应商保持关系,但他们也会根据产品质量、价格、交付的可靠性和及时性、产品设计能力、技术专业知识和开发能力、新产品创新、财务可行性、运营灵活性、客户服务和整体管理来严格重新评估供应商。

技术

我们软件平台的边缘和云连接软件组件基于多种专有技术。我们针对特定车型定制这些技术,并不断更新和改进我们的功能和功能。我们的关键技术包括但不限于以下:

12

研究与开发

我们在世界主要地区设有技术工程中心,帮助开发我们的软件平台及其底层组件,并为我们的客户提供本地工程能力和设计开发。

我们在世界各地雇用了约800名研发人员,其中包括科学家、工程师和技术人员。2024、2023和2022财年,我们的研发总费用分别约为12160万美元、12330万美元和10710万美元。

我们相信,对研发的持续投资对于我们继续提供市场领先的汽车认知辅助解决方案至关重要。因此,我们打算继续投资于我们的产品组合,并将可用资本和资源分配给我们的增长机会。

顾客

我们的客户包括全球几乎所有主要OEM或其一级供应商。我们的汽车制造商客户(通常称为OEM)包括BMW、XPeng、Stallantis、Ford、Daimler、吉利、雷诺-日产、SAIC、丰田、哈雷戴维森、大众集团等,约占我们2024财年销售额的57%。我们的一级供应商客户通常向OEM销售汽车零部件,包括Aptiv、博世、大陆集团、DENSO TON、NIO、哈曼等,约占我们2024财年业务的43%。

我们的收入基础地理位置多元化。2024财年,我们约42%、34%和24%的收入分别来自美洲、欧洲和亚洲。

销售和营销以及专业服务

我们使用高接触性的OEM解决方案模型来营销我们的产品。我们直接向客户销售产品,其中包括OEM和供应商,如上文“客户”中所述,我们为每个客户分配了一个由销售和营销组成的团队

13

以及专业服务人员。我们的客户合同是定制的,差异很大,但通常代表多年协议,提供未来收入的可见性并帮助支持长期保留客户关系。

我们的销售和营销团队包括约100名员工。该团队包括销售代表、客户经理、销售工程师、产品经理和营销专家。当我们今天向所有主要OEM或其一级供应商销售我们的产品时,我们的销售策略主要侧重于利用我们现有的客户关系。客户经理通常与特定客户有长期关系,并分布在世界各地,以提供当地客户服务。我们经常利用针对客户的演示日和概念验证(“SOC”),在其中我们单独向OEM和一级供应商展示我们的技术和能力。这些活动有助于保持我们的市场影响力和对我们平台产品的了解,同时还提供机会征求客户对我们的路线图和未来技术的反馈和意见。

我们的专业服务组织包括约300名员工。这些员工在车辆生命周期的设计阶段与我们的客户合作,根据品牌等特定要求定制我们的平台,并根据车型的特征调整软件。我们的专业服务团队还通过维护服务提供设计后阶段服务,特别是对于我们的云连接解决方案。我们的平台与客户的设计流程及其车辆紧密集成,支持我们赢得与这些客户的未来业务的能力。与我们的销售代表一样,我们的专业服务员工通常与特定客户建立长期关系,并分布在世界各地,以提供当地客户服务。

人力资本

摘要

2024年8月,我们宣布了一项重组计划,旨在减少运营费用并实现盈利增长,其中包括裁员。我们预计重组计划将在2025财年第一季度末基本完成实施。潜在的头寸消除须遵守因司法管辖区而异的法律要求,在某些情况下,这可能会将这一过程延长到2025财年第一季度之后。

截至2024年9月30日,我们拥有约1,400名全职员工,其中销售和营销约100名、行政职能约200名、专业服务约300名、研发约800名。我们大约90%的员工位于美国以外的地方。我们在美国的员工没有由工会代表;然而,我们在欧洲的许多员工由工人委员会或工会代表。到目前为止,我们没有经历过任何停工事件,并相信我们与员工的关系良好。

文化和工作环境

我们是一群积极主动的合作者,他们有着共同的热情,致力于在我们的行业中创造有意义的变革并塑造移动性的未来。我们致力于吸引和留住最优秀、最聪明的人才,并建立一种透明、尊重的文化。

我们正在通过投资于我们的人员、流程和专业发展来积极培育我们的文化。我们明白我们的员工对于我们的持续成功至关重要,并专注于帮助我们的员工在职业生涯的每个阶段成长。为了帮助各级员工发展专业技能以发展职业生涯,我们提供员工和经理发展培训。通过定期的研讨会和研讨会,我们的员工学习各种技能,包括领导力、谈判、沟通、目标设定等。我们提供世界一流的继续教育机会和资源,包括通过LinkedIn Learning按需、自学的学习机会。

我们的团队还通过当地社交活动不断联系,将团队聚集在一起,同时促进参与度、包容性和社区服务。我们的社会委员会组织了许多活动,包括午餐会、卡拉OK、射箭、瑜伽、徒步旅行、趣味跑步和社区清理日。我们还通过为员工提供带薪志愿者日来鼓励员工服务社区。2024财年,我们在全球贡献了超过600个社区服务小时。

薪酬、奖励和福利

除了有竞争力的基本工资外,我们还提供基于激励的薪酬计划,以奖励相对于关键指标的绩效。我们提供全面的福利选择,包括退休储蓄计划、医疗保险、牙科保险、视力保险、人寿和残疾保险、健康储蓄账户、灵活支出账户和带薪休假等。

多样性和包容性

我们是一支全球团队,致力于在员工不同的观点、信仰和背景的基础上建立一个多元化、包容的工作场所。我们拥抱我们每个人的独特之处。加强多样性使我们能够将我们的集体想法聚集在一起,为我们所服务的全球社会做出最佳决策。我们的领导层和我们的员工认识到,我们的努力必须包括并支持种族、民族、文化、年龄、经验、性别和LGBTQ+多样性。为了支持我们的努力,分解

14

为了消除偏见,并改善我们合作的方式,以实现更大的创新,我们制定了一项全公司范围的性别多样性计划,旨在提高我们团队中女性和代表性不足的声音。

我们致力于薪酬公平。为此,我们在2023财年对整个组织进行了薪酬分析。我们的分析证实了我们对健康、公平的薪酬体系的承诺。总体而言,在每个大到足以进行统计比较的国家中,在控制工作家庭、水平和服务年限等因素时,我们没有发现性别薪酬存在显着差异,在美国,我们也没有发现性别或种族存在差异。我们将继续监督薪酬公平性,并在必要时进行薪酬调整以确保公平性。

必须有意识地创建多元化的业务。虽然我们优先考虑吸引顶尖人才,但我们同样重视培养人才。我们的女性科技小组是一个由员工领导的员工资源小组(“ERG”),致力于促进Cerence女性的领导力发展和职业发展。大约30%的女性积极参与,超过20%的女性定期参加活动。

我们相信,在我们努力将我们的公司打造成一个理想的工作场所时,让每个员工都感到受欢迎和重视非常重要。

知识产权

截至2024年9月30日,我们拥有约869项专利、专利申请和其他知识产权。在从Nuance分拆之前,我们签订了一份知识产权协议,该协议为我们提供了与Nuance继续持有的专利有关的某些非排他性权利。虽然没有单个专利或一组专利单独被认为对我们的业务具有重要意义,但总体而言,我们相信这些专利和权利为我们的产品、技术和技术创新提供了有意义的保护。

第1A项。RISK因子。

您应仔细考虑本表格10-k中的所有信息以及下文描述的每种风险,我们认为这些风险是我们面临的重大风险。一些风险与我们的业务有关,其他风险与我们的知识产权和技术、分拆的后果、证券市场、我们的债务和证券的所有权有关。以下任何风险都可能对我们的业务、财务状况和运营业绩以及有关本表格10-k中做出哪些前瞻性陈述的事项的实际结果产生重大不利影响。

与我们的业务相关的风险

我们运营的市场竞争激烈且变化迅速,我们可能无法成功竞争。

有许多公司正在开发或可能开发在汽车语音辅助市场上竞争的产品。我们产品和服务的市场特征是激烈的竞争、不断发展的行业和法规标准、新兴的商业和分销模式、颠覆性的软件技术开发、产品和服务生命周期短、客户对价格敏感以及频繁推出新产品,包括我们某些产品的替代产品,这些产品以显著较低的成本提供有限的功能或免费。此外,我们的一些竞争对手有商业目标,这可能会促使他们在汽车语音助理市场上以比我们的产品低得多的价格销售他们的替代产品。现有和潜在的竞争对手已经或可能在他们之间或与第三方建立合作关系,以提高他们的技术能力,以满足我们潜在客户的需求。此外,现有的或潜在的客户可能决定开发竞争产品,或者已经或可能在未来与我们的竞争对手建立战略关系。在汽车认知辅助市场,我们还面临着基于云的解决方案的激烈竞争,现有和新的竞争对手可能已经或已经建立了相当大的市场份额和产品供应。

汽车认知辅助市场的竞争已经并可能通过减少我们许可或销售的产品和解决方案的数量或我们可以收取的价格,对我们的经营业绩产生不利影响。我们当前或潜在的一些竞争对手是拥有比我们大得多的财务、技术和营销资源的大型技术公司,还有一些是拥有汽车专业知识或专注于区域的较小专业公司,可能比我们拥有更大的价格灵活性。这些竞争对手可能会比我们更快地对新技术或新兴技术或客户需求的变化做出反应,或者可能决定以低成本或不可持续的成本提供产品来赢得新业务。他们还可能比我们投入更多的资源来开发、推广和销售他们的产品,在某些情况下,他们可能能够以更低的成本或在更大的产品中免费提供竞争功能的方式,将他们的竞争产品或技术与他们的其他产品或技术包括或结合在一起。如果他们这样做,我们产品的渗透率可能会受到不利影响,因此我们的收入可能会受到不利影响。我们的大型竞争对手也可能更多地获得数据,包括客户数据,这为他们在开发新产品和技术方面提供了竞争优势。我们的成功在很大程度上取决于我们是否有能力提高我们的产品和技术,及时和具有成本效益地开发和推出,

15

满足不断变化的客户要求并整合技术增强的新产品和功能,并保持我们与OEM、其技术和市场战略的一致性。如果我们无法开发新产品并增强功能或技术来适应这些变化并保持与OEM的一致,我们的业务将受到影响。

汽车行业或全球经济的不利状况可能会对我们的运营业绩产生不利影响。

我们的业务依赖于全球汽车业,并直接受到其影响。汽车生产和销售具有高度周期性,取决于总体经济状况和其他因素,包括消费者支出和偏好、利率水平和信贷供应的变化、消费者信心、燃料成本、燃料供应、环境影响、政府奖励和监管要求以及政治波动,特别是在能源生产国和增长市场。这些因素在过去和未来也可能对消费者对包括我们产品等功能的汽车的需求产生负面影响。此外,汽车生产和销售可能会受到我们的客户继续运营的能力的影响,以应对具有挑战性的经济状况,以及应对劳资关系问题、监管要求、贸易协议和其他因素。全球汽车产量年复一年起伏不定,有时波动很大,这种波动导致对我们产品的需求波动。此外,汽车行业最近经历了并可能继续经历半导体短缺,这对新车的生产产生了负面影响。任何这些因素的任何重大不利变化,包括但不限于一般经济状况和由此导致的客户破产、客户制造设施的关闭或客户制造设施获得供应以制造汽车以及发运或接收零部件、供应品或成品发货的能力,都可能导致我们客户的汽车销售和生产减少,并可能对我们的业务、运营结果和财务状况产生重大不利影响。

在过去的几年里,我们观察到美国和国外的经济不确定性增加。这种经济疲软的影响包括:

涉及流动性有限、违约、不履行或其他影响金融机构或金融服务行业的不利事态发展的事件过去并可能导致整个市场的流动性问题。如果我们持有存款的银行或金融机构未来因影响银行体系和金融市场的财务状况而进入破产管理或破产,那么我们获取现金和现金等值物的能力可能会受到威胁,并可能对我们的业务和财务状况产生重大不利影响。此外,如果我们的任何客户、供应商或与我们开展业务的其他各方无法根据此类工具或与此类金融机构的贷款安排获得资金,则此类各方向我们支付义务或达成需要向我们支付额外费用的新商业安排的能力可能会受到不利影响。

这些事态发展,加上新冠肺炎全球爆发对经济稳定性的持续不确定性,以及乌克兰和中东持续的冲突,已导致供应链中断、通胀、利率上升、货币汇率波动和业务连续性的不确定性,这可能对我们的业务和我们的运营结果产生不利影响。随着我们的客户对全球经济状况和全球经济衰退的可能性做出反应,我们可能会看到他们减少在我们产品上的支出,并采取额外的预防措施来限制或推迟支出,并保留资本和流动性。我们解决方案支出的减少、汽车生产或采购决策的延迟、缺乏续订或无法吸引新客户,以及延长计费期限或定价折扣的压力,都将限制我们增长业务的能力,并对我们的经营业绩和财务状况产生负面影响。

我们的流程优化和成本降低工作可能不会成功。

2024年8月,我们宣布了一项重组计划,旨在减少运营费用并实现盈利增长(“计划”)。该计划的实施可能会扰乱我们的运营,导致重组费用高于预期,包括遣散费、代通知金、员工福利和相关成本,并对我们的运营业绩和财务状况产生不利影响。与该计划的持续影响相关的其他风险包括员工流失、未来雇用新员工的能力、管理层注意力的转移以及对员工士气的不利影响。

16

此外,我们在预期时间范围内完成该计划并从该计划中实现预期收益的能力或根本取决于管理层的估计和假设,并且可能与我们的预期存在重大差异,包括由于超出我们控制范围的因素。如果我们没有及时或根本没有实现该计划的预期效益,我们的业务、经营业绩和财务状况可能会受到不利影响。此外,计划完成后,我们的业务可能不会比计划实施前更有效率或有效。

COVID-19等流行病或疾病爆发已经扰乱并可能继续扰乱我们的业务,这可能会对我们的财务表现产生不利影响。

我们的业务依赖于并直接受到全球汽车行业的产量和销售以及消费者对汽车的使用的影响。流行病或疾病爆发,如新冠肺炎,已经并可能继续扰乱全球汽车业客户的销售和生产量。最初受新冠肺炎影响的中国,汽车产量最初大幅下降,然后是欧洲,也是美国。随后发生的事件导致中国在欧洲和美国的制造业务停产,即使制造业务已经恢复,但此类全球制造业务的能力仍不确定。最近,我们已经看到,并预计我们将继续看到汽车行业与汽车中使用的半导体设备有关的供应链挑战。因此,我们已经并可能继续经历与我们的客户签订新合同的困难,我们的客户减少汽车生产和销售导致的收入下降,汽车的使用,向我们的客户收取付款义务的困难增加,以及客户可能会拖延或不再继续现有的项目。疫情导致的全球经济衰退可能会进一步加剧这些问题,这可能会进一步减少消费者对车辆的需求,或者导致我们的一个或多个客户陷入财务困境。

我们增加云连接服务的战略可能会对我们的近期收入增长和运营业绩产生不利影响。

我们的领导地位历来源于我们基于边缘软件技术的产品和服务。我们一直并正在继续开发包含云连接组件的新产品和服务。新的云连接组件的设计和开发将涉及巨额费用。近年来,我们的研发成本有所增加,再加上与提供互联服务相关的某些费用,在不久的将来可能会继续上升。我们在设计、开发和发布新的云连接组件以及将这些组件与现有的混合技术集成时可能会遇到困难。这些开发问题可能会进一步增加成本,并可能影响我们以市场要求的方式创新的能力。因此,我们整合更多云连接组件的策略可能会对我们的收入增长和运营业绩产生不利影响。

来自客户的定价压力可能会对我们的业务产生不利影响。

我们过去和未来可能会遇到来自客户的定价压力,包括来自主要原始设备制造商强大购买力的压力。作为一家汽车认知辅助部件的开发商,我们过去和未来可能会以固定价格报价,或被迫接受有年度降价承诺的价格,以达成长期销售安排或折扣报销我们的工作。我们过去和将来可能会遇到客户不愿意接受我们的软件许可或非经常性工程协议的条款。任何降价都可能影响我们的销售和利润率。我们未来的盈利能力将取决于我们持续降低零部件成本和维持成本结构的能力。我们的盈利能力也受到我们在设计和营销汽车认知辅助系统技术改进方面的成功的影响。如果我们不能抵消未来的任何降价,我们的业务、经营业绩和财务状况都将受到不利影响。

我们投入精力和金钱寻求OEM对我们技术的验证,但无法保证我们将赢得或能够续签服务合同,这可能会对我们未来的业务、运营结果和财务状况产生不利影响。

从OEM或一级供应商开始为即将到来的计划进行设计到客户选择将我们的技术直接或间接整合到客户生产的一个或多个特定车型之日,我们投入了精力和资金。这一评选过程被称为“设计胜利”。我们可能会花费我们的资源而不成功,而且在过去,尽管投入了精力和金钱,我们并不总是被选中。在设计获奖之后,没有获得设计获奖的产品或技术通常很难取代获胜者,直到客户开始新的选择过程,因为客户在车辆型号更新之前不太可能改变复杂的技术。此外,由于获奖公司与这样的客户之间已经建立了关系,因此拥有获奖设计的公司在未来可能对客户具有优势,这可能会使该公司的竞争对手更难赢得其他服务合同的设计。即使我们与客户建立了已建立的关系,任何未能履行服务合同或根据他们的反馈进行创新的行为都可能抵消我们与该客户的优势。如果我们无法在未来赢得大量客户设计竞赛或续签大量现有服务合同,我们的业务、

17

经营业绩和财务状况将受到不利影响。从赢得合同到实施的时间很长,我们面临合同取消、推迟或实施不成功的风险。如果我们无法续签现有服务合同,递延收入可能会受到负面影响。

我们的产品技术复杂,包含了许多技术创新。汽车软件的日益复杂给一些原始设备制造商带来了巨大的挑战,导致新项目的推出可能会推迟。此外,潜在客户通常必须投入大量资源来测试和验证我们的产品,然后才能将其应用于任何特定车型。我们的产品与新客户的开发周期约为设计获奖后六个月至两年,具体取决于客户和产品的复杂性。这些开发周期导致我们在从客户合同中实现任何收入之前投资我们的资源。此外,我们还面临客户取消或推迟实施我们的技术的风险,以及我们无法成功实施我们的技术的风险。此外,如果车型不成功,我们的销量可能会低于预期,包括与我们的技术无关的原因。较长的开发周期和产品取消或推迟可能会对我们的业务、运营结果和财务状况产生不利影响。

如果我们失去任何最大的客户,我们的业务可能会受到重大不利影响。

我们的任何主要客户的业务损失,包括由于车辆总体需求下降、现有合同取消或未能授予我们新业务的结果,在过去和未来都可能对我们的业务、运营结果和财务状况产生重大不利影响。或者,我们的一个或多个主要客户可能无法在发票到期时付款,或者客户因财务困难而干脆拒绝付款。如果大客户面临破产或类似的程序,合同承诺可能被搁置执行,并可能进行法律或其他修改,或者如果大客户以其他方式成功获得保护,使我们不能合法履行其义务,我们很可能会被迫记录重大损失。此外,我们的某些一级供应商客户只向某些原始设备制造商销售产品,包括我们的一些其他客户。任何这些原始设备制造商的破产或其他重大中断都可能加剧对我们的业务和运营结果的任何不利影响。

我们的经营业绩可能会在不同时期出现大幅波动,这可能会导致我们的股价下跌。

未来我们的收入和经营业绩可能会出现重大波动。这些波动可能会导致我们的运营业绩达不到证券分析师或投资者的预期,从而可能导致我们的股票价格下跌。可能导致经营业绩波动的因素包括:

18

由于上述因素等,我们的财务和经营业绩可能会在不同时期出现显着波动。我们的费用水平在很大程度上取决于我们对未来收入的预期,我们可能无法迅速减少费用来应对近期预计收入的短缺。因此,我们未能达到收入预期将严重损害我们的经营业绩、财务状况和现金流。

我们可能不会成功采用新产品。

我们增长战略的一部分包括成功推出新产品,这些产品将依赖于订阅或基于交易的收入产生。这些代表着新的应用,我们不能保证这些新产品的推出,这些新产品的采用水平,或者它们能以多快的速度产生有意义的收入。开发和推出新产品将需要保持足够的资源,例如开发这类产品的适当人员和技术。我们可能会遇到与开发和发布新产品相关的费用与产品产生的收入之间的延迟时间。此外,在我们花费时间和资源开发新产品后,对新产品的预期需求可能会减少,或者我们的努力可能无法成功推出具有竞争力的新产品,这将损害我们的业务、运营结果和财务状况。

首席执行官和其他高级管理职位的过渡对于我们的成功至关重要,如果我们不能成功管理这些过渡,我们的业务可能会受到负面影响。

2024年10月,Brian Krzanich接替Stefan Ortmanns担任我们公司首席执行官和董事会成员。我们公司最近还经历了首席财务官、首席技术官和某些其他高级管理职能的转变。关键领导人员的离职和过渡可能会从我们公司获得大量知识和经验。虽然这种知识和经验的损失可以通过成功的转型来减轻,但无法保证我们在这些努力中会取得成功。此外,如果我们的新任首席执行官提出不同或改变的观点,我们公司未来的战略和计划可能会与过去发生重大差异。如果我们不能成功管理高级领导层的过渡,我们的客户、员工或投资者可能会对其持负面看法,并可能对我们的业务和战略方向产生不利影响。

如果我们无法吸引和留住管理层和其他关键人员,我们的业务可能会受到损害。

如果我们的管理层或其他关键员工离职,我们可能会面临招聘合格继任者的巨大困难,并且在任何继任者获得必要的培训和经验的同时,可能会损失生产力。尽管我们与一些高管有旨在促进留住员工的安排,但我们的雇佣关系通常是随意的,我们过去曾让管理层和其他关键员工休假。我们不能向您保证一个或多个管理层或其他关键员工将来不会离开。特别是关键领导人员的离职,可以从公司获得重要的知识和经验。虽然这种知识和经验的丧失可以通过成功的过渡来减少,但不能保证我们将在这种努力中取得成功。如果我们不成功地管理管理职位的过渡,我们的客户、员工或投资者可能会对此持负面看法,并可能对我们的业务和战略方向产生不利影响。高级管理层的变动,如我们过去几年所经历的,也可能导致我们未来的战略和计划不同于过去。2024年8月,我们宣布了一项重组计划,包括裁减人员,旨在降低运营费用,为我们的盈利增长做好准备。这些削减和我们可能采取的任何额外措施来降低成本可能会产生意想不到的后果,例如使我们的员工变得紧张,转移管理层的注意力,导致超过我们预期的劳动力减少的自然减员,或者降低员工士气。此外,我们打算继续招聘更多高素质人员,包括研发和业务人员,但未来可能无法吸引、同化或留住合格人员。任何未能吸引、整合、激励和留住这些员工的行为都可能损害我们的业务。

19

我们依赖熟练的员工,可能会受到关键技能短缺的影响。

我们未来的成功在很大程度上取决于技术员工的持续服务和可用性,特别是在技术领域。我们竞争的领域对熟练且经验丰富的人员需求很高,对其人才的竞争也很激烈。我们预计我们的许多关键员工将获得包括股权奖励在内的总薪酬方案。我们根据股权激励计划的条款可能发放的股权奖励金额受到限制。此外,股市的新法规或波动可能会减少我们股权奖励的使用和价值。这些问题可能会使我们在吸引合格人员方面处于竞争劣势,或迫使我们提供更多现金补偿。

我们的一些员工由工人委员会或工会代表,或者受到当地法律的约束,这些法律对雇主不利,不如美国法律

我们在欧洲的大多数员工都由工人委员会或工会代表。尽管我们相信我们与员工及其法律代表有着良好的工作关系,但他们必须批准任何可能阻碍我们重组员工队伍的条款变更。

网络安全和数据隐私事件或违规行为可能会损害客户关系并抑制我们的增长。

我们以及第三方信息的机密性和安全性对我们的业务至关重要。特别是,我们的服务涉及客户及其客户信息的传输、使用和存储,这些信息可能是机密的或包含个人可识别信息。我们的内部计算机系统以及当前或未来的服务提供商、承包商和顾问的内部计算机系统很容易受到计算机病毒、未经授权的访问、自然灾害、恐怖主义、战争以及电信和电气故障的损害。对信息技术系统的攻击的频率、持续性、复杂性和强度都在增加,而且这些攻击是由越来越复杂和有组织的团体和个人实施的,他们的动机和专业知识范围广泛。移动设备的普遍使用也增加了数据安全事件的风险。

虽然我们维护着广泛的信息安全和隐私措施、政策和做法,但我们的网络可能会通过各种方式被攻破,导致有人未经授权访问我们的信息、我们客户或其客户的信息或我们的知识产权;使服务失效或降级;或破坏系统或信息。此外,我们开发或从第三方采购的硬件、软件、系统或应用程序可能包含设计或制造方面的缺陷,或可能意外危及信息安全的其他问题。未经授权的人还可能试图通过欺诈或其他形式欺骗我们的员工、承包商和供应商,访问我们的系统或设施,或与我们有业务往来的第三方的系统或设施。由于用于获取未经授权的访问或破坏系统的技术经常变化,而且通常在针对目标发动攻击之前不会被识别,因此我们可能无法预测这些技术或实施足够的预防措施。

虽然迄今为止我们尚未经历任何重大系统故障、事故或安全漏洞,但如果此类事件发生并导致我们或第三方服务提供商、承包商和顾问的运营中断,可能会导致重大声誉、财务、法律、监管、业务或运营损害。任何网络安全或数据隐私事件或违规行为都可能导致:

20

此外,我们的责任保险的类型或金额可能不足以为我们提供与安全漏洞、网络攻击和其他相关漏洞相关的索赔。虽然我们预计将继续承担巨额成本来不断加强我们的信息安全措施以抵御网络犯罪的威胁,但无法保证此类措施将成功防止服务中断、数据安全事件和其他安全漏洞。任何网络安全或数据隐私事件都可能对我们的业务、运营业绩和财务状况产生重大不利影响。

遵守全球隐私和数据安全要求可能会给我们带来额外的成本和责任,或抑制我们在全球范围内收集和处理数据的能力,而不遵守此类要求可能会对我们的业务、财务状况或运营结果产生重大不利影响。

隐私和数据安全已成为美国的重大问题,我们开展或未来可能开展业务的欧洲和许多其他司法管辖区。全球信息收集、使用、保护、共享和传输的监管框架正在迅速发展,并且在可预见的未来可能仍然不确定。在全球范围内,我们运营的几乎每个司法管辖区都建立了自己的数据安全和隐私框架,我们必须遵守这些框架。

值得注意的是,例如,2018年5月25日,欧洲通用数据保护条例2016/679,俗称GDPR万亿.OK生效。GDPR适用于在欧洲经济区(“EEA”)内设立的任何公司,以及在欧洲经济区以外收集或以其他方式处理与向欧洲经济区内的个人提供商品或服务或监控其行为相关的个人数据的任何公司。GDPR加强了个人数据处理者和控制人的数据保护义务,包括向个人提供有关数据处理活动的信息、实施保护个人数据安全和机密性的保障措施、提供数据泄露通知、要求进行数据保护影响评估,以及在聘用第三方处理者时采取某些措施。GDPR对我们的业务施加了额外的义务和风险,并大幅增加了我们在任何不遵守规定的情况下可能受到的惩罚。不遵守GDPR的要求可能会导致潜在的罚款。GDPR还授予对数据主体和非营利组织提起私人诉讼的权利,按照数据主体授予的授权行事,向监管当局提出投诉,寻求司法补救,并就违反GDPR造成的损害获得赔偿。

此外,欧洲数据保护法还禁止将个人数据从欧洲经济区和瑞士转移到被认为没有为个人数据提供足够保护的第三国,包括美国,除非采取了某些措施。欧盟委员会发布了标准合同条款,将数据从欧盟境内的管制员或处理机(或以其他方式受GDPR约束)传输到欧盟以外的管制员或处理机。新的标准合同条款要求出口商在个案的基础上评估数据转移的风险,包括对目的地国的法律进行分析。此外,欧盟和美国已经通过了其关于欧盟-美国数据隐私框架的充分性决定,该框架于2023年7月11日生效。该框架规定,对欧盟和美国之间转移的个人数据的保护与欧盟提供的保护相当。这为确保按照GDPR进行向美国的转移提供了另一条途径。该框架已得到扩展,以涵盖瑞士向美国的转移。该框架可能会像其前身框架一样受到挑战。这种复杂性和额外的合同

21

负担增加了我们的整体风险敞口。未来可能会出现进一步的分歧,包括行政负担方面的分歧。

此外,我们还遵守瑞士数据保护法,包括《联邦数据保护法》或FADP。虽然FADP为个人数据提供了广泛的保护,但瑞士联邦议会于2020年9月25日颁布了FADP的修订版本,该版本于2023年9月1日生效。新版FADP将瑞士数据保护法与GDPR保持一致。

此外,除了现有的欧洲数据保护法外,还在提出进一步的欧盟法规。拟议的法规被称为《隐私和电子通信法规》(ePrivacy Regulation),将取代当前的ePrivacy指令。与电子隐私法规相关的新规则可能包括使用通信内容和通信元数据的增强同意要求,以及对处理最终用户终端设备数据的义务和限制。新的电子隐私法规预计将具有与GDPR相同的处罚制度。截至本报告发布之日,电子隐私法规的谈判仍在进行中,目前尚无最终文本或生效日期。一旦达成一致,电子隐私法规将在发布后第二十天起两年内生效。

作为另一个突出的例子,我们也受到英国的数据保护法规的约束。随着英国于2020年1月31日退出欧盟,英国与欧盟之间达成的过渡期安排于2021年1月1日结束,GDPR已被纳入英国国内法。在欧洲联盟开展业务的联合王国组织将需要继续遵守GDPR。虽然英国被视为欧盟GDPR下的第三个国家,但欧盟委员会承认英国在欧盟GDPR下提供了足够的保护,因此,源自欧盟的个人数据转移到英国仍然不受限制。与欧盟GDPR一样,英国GDPR将个人数据转移到英国以外的国家,这些国家不被英国视为提供了足够的保护。英国政府已经证实,从英国到欧洲经济区的个人数据传输仍然是自由流动的。信息专员办公室(ICO)最近为源自英国的个人数据的国际转移引入了新的机制(国际数据转移协议或IDTA,以及欧盟SCC的单独附录)。该框架还进行了扩展,以涵盖英国向美国的转移。我们将被要求在进行受限制的跨境数据传输时实施这些新的保障措施,这样做将需要付出巨大的努力和成本。

除了欧洲的数据保护要求外,我们在美国还面临着越来越多的隐私和数据安全要求。在立法层面,2020年1月1日生效的CCPA对个人信息进行了广泛的定义,赋予加州居民扩大的隐私权和保护,并规定了对违规行为的民事处罚和对数据泄露的私人诉权。此外,2020年11月批准的投票倡议CPRA于2023年1月1日生效,它对CCPA进行了重大修改,包括扩大了消费者的权利,并建立了一个新的国家机构,有权实施和执行CCPA。许多其他州已经通过了类似的立法,许多其他州正在考虑制定类似的广泛的消费者隐私法的提案。此外,其他州也制定了范围更有限的隐私法,例如华盛顿州制定了专注于健康隐私的立法,少数州制定了针对生物识别隐私的法律。此外,美国联邦贸易委员会和许多州总检察长将现有的联邦和州消费者保护法解读为对数据的在线收集、使用、传播和安全实施标准。

管理某些信息(特别是财务和其他个人数据)的收集、处理、存储、使用和共享的监管框架正在迅速发展,并且可能会继续受到不确定性和不同解释的影响。除了美国新的和加强的法律法规外,欧盟和英国等许多外国司法管辖区已经通过了新法律、加强了现有法律,或者正在考虑制定监管个人数据的新法律。例如,我们在新加坡和日本等许多国家/地区都遵守严格的隐私和数据保护要求。其他拥有严格数据保护法的司法管辖区包括巴西和中国。我们还继续看到俄罗斯等司法管辖区实施数据本地化法,根据俄罗斯法律,该法律要求俄罗斯公民的个人信息(除其他数据处理操作外)最初在俄罗斯收集、存储和修改。

22

准备和遵守这些法律的不断变化的应用已经要求并将继续要求我们产生大量运营成本,并可能干扰我们预期的业务活动,抑制我们向某些市场扩张的能力,或禁止我们在没有重大额外成本的情况下继续在这些市场提供服务。这些法律可能会强加,或可能被解释和应用来强加与我们现有的数据管理实践或我们的服务和平台能力的特征不一致的要求。我们或与我们有业务往来的任何第三方未能或被认为未能遵守我们张贴的隐私政策、不断变化的消费者预期、不断变化的法律、规则和法规、行业标准或我们或该等第三方正在或可能受到的合同义务,可能导致政府实体或私人行为者对我们采取行动或提出其他索赔,大量成本、时间和其他资源的支出可能导致我们的客户对我们的解决方案失去信心,损害我们的声誉,使我们面临诉讼、监管调查和由此产生的责任,包括偿还客户成本、损害赔偿、罚款或监管机构施加的罚款;并要求我们为补救工作招致巨额费用。

人工智能或人工智能(AI)的开发和使用带来了可能影响我们业务的风险和挑战,包括对我们的机密信息、专有信息和个人数据构成安全风险,并可能引发法律和/或监管行动、损害我们的声誉或以其他方式对我们的业务造成重大损害。

我们在我们的某些产品和服务中开发和整合人工智能技术,并计划在未来的产品和服务中开发和整合更多的人工智能技术。人工智能开发和使用中的问题,包括生成性人工智能工具和大型语言模型,再加上不确定的监管环境,可能会对我们的业务运营造成声誉损害、责任或其他不利后果。人工智能带来的风险、挑战和意想不到的后果可能会影响我们和我们的客户采用和使用这项技术。人工智能算法和训练方法可能存在缺陷。此外,人工智能技术是复杂和快速发展的,我们在市场和来自其他公司的此类技术方面面临着激烈的竞争。我们的供应商可能会在不向我们披露这一使用的情况下将生成性AI工具整合到他们的产品中,这些生成性AI工具的提供商可能无法满足有关隐私和数据保护的现有或快速发展的法规或行业标准,并可能会抑制我们或我们的供应商维持足够水平的服务和体验的能力。如果我们、我们的供应商或我们的第三方合作伙伴因使用人工智能而经历实际或预期的隐私或安全事件,我们可能会丢失宝贵的知识产权和机密信息,我们的声誉和公众对我们安全措施有效性的看法可能会受到损害。此外,世界各地的不良行为者使用越来越复杂的方法,包括使用人工智能,从事涉及盗窃和滥用个人信息、机密信息和知识产权的非法活动。虽然我们的目标是负责任地开发和使用人工智能,并试图确定和缓解使用人工智能带来的伦理和法律问题,但我们可能无法在问题出现之前成功地识别或解决问题。与人工智能相关的问题、缺陷和/或失败可能(I)导致法律和/或监管行动,包括与EEA等司法管辖区监管人工智能的立法有关,以及由于现有数据保护、隐私、知识产权和其他法律的新应用;(Ii)损害我们的声誉;或(Iii)以其他方式对我们的业务造成实质性损害。

我们的很大一部分收入来自美国以外的地区,我们的很大一部分研发活动也来自美国以外的地区。我们的结果可能会受到与这些国际地区和外币波动相关的经济、政治和监管风险的损害。

由于我们的业务遍及全球,因此我们的业务面临与国际业务开展相关的风险。我们的大部分国际收入来自欧洲和亚洲,我们预计未来国际业务收入将增加。此外,我们的一些产品是在美国境外开发的。我们在加拿大和德国进行了语音识别和自然语言理解解决方案的开发工作。我们在比利时、中国、印度、意大利和英国还拥有大量的研发资源。我们面临外币汇率波动的风险,包括欧元、英镑、加元、人民币、日元、印度卢比和韩国圆。因此,我们未来的业绩可能会受到与国际销售和运营相关的各种因素的损害,包括:

23

我们在中国的业务面临激烈的竞争,并且对经济、市场和政治状况敏感。

我们在竞争激烈的中国汽车认知辅助市场运营,面临来自国际和国内规模较小的制造商的竞争。我们预计,更多的国内和国际竞争对手可能会寻求进入中国市场,导致竞争加剧。竞争加剧可能导致价格下降,利润减少,我们无法获得或保持市场份额。中国经历了市场波动加剧和经济增长水平放缓的时期,这导致中国的汽车产量增长率低于之前的水平。此外,中国与美国之间的政治紧张关系可能会对我们在中国开展业务的能力产生负面影响。如果我们无法增长或保持我们在中国市场的地位,增长速度放缓或中国的汽车销量下降,我们的业务、经营业绩和财务状况可能会受到重大不利影响。政府法规和商业考虑也可能要求我们通过与中国公司的合资企业在中国开展业务。我们参与合资企业将限制我们对中国业务的控制,并可能使我们的专有技术被合资伙伴挪用。上述风险一旦实现,可能会对我们的业务、经营业绩和财务状况产生实质性的不利影响。

我们的服务或数据中心托管设施或公共云的服务中断或延迟可能会损害我们服务的交付并损害我们的业务。

由于我们的服务很复杂,并且包含各种第三方硬件和软件,因此我们的服务可能存在错误或缺陷,可能导致我们的客户意外停机,并损害我们的声誉和业务。我们不时会发现我们的服务中存在缺陷,并且未来可能会检测到我们的服务中的新错误。此外,我们目前通过我们直接管理的数据中心托管设施或第三方公共云为客户提供服务。为我们的客户提供全部或部分服务的系统和设施的任何损坏或故障都可能导致我们的服务中断。我们的服务中断可能会减少我们的收入,导致我们发放积分或支付服务水平协议罚款,导致客户终止其按需服务,并对我们的续订费率和吸引新客户的能力产生不利影响。

24

如果我们的声誉或其他无形资产出现损害,我们的经营业绩可能会受到负面影响。

我们拥有大量无形资产,包括声誉和其他无形资产,这些资产很容易因各种因素或条件的变化而进行估值调整。最重要的无形资产是信誉、客户关系以及专利和核心技术。客户关系根据使用资产预期产生的经济利益模式在其估计经济寿命内摊销。技术和专利在其估计使用寿命内以直线法摊销。我们每年评估善意的潜在损害。每当事件或情况变化表明其公允价值可能无法收回时,我们将需要评估善意和其他无形资产的潜在损失。可能引发此类资产减损的因素包括以下因素:

在截至2024年9月30日和2022年9月30日的财年,我们在综合经营报表中分别记录了60920万美元和21370万美元的声誉损失。对于2023年9月30日财年,我们没有出现任何善意损失。

上述或其他不可预见因素的未来不利变化可能会导致额外的减损费用,从而影响我们在已确定的报告期内的经营业绩和财务状况。

与我们的知识产权和技术相关的风险

第三方已经声称并可能在未来声称我们侵犯了他们的知识产权,如果此类索赔成功,我们可能会面临巨额诉讼或许可费用,或者被阻止销售我们的产品。

有时,我们会受到索赔和法律诉讼的影响,指控我们或我们的客户可能侵犯或助长了对他人知识产权的侵犯。我们可能不知道其他人的知识产权可能涵盖我们的一些技术和产品。如果看起来有必要或可取,我们可能会为这些知识产权申请许可证。然而,我们可能无法从部分或所有索赔人那里获得许可证,我们可能无法接受任何提供的许可证的条款,并且我们可能无法在没有诉讼的情况下解决纠纷。任何与知识产权有关的诉讼都可能代价高昂且耗时,并可能分散我们管理层和关键人员对我们业务运营的注意力。知识产权纠纷可能会使我们承担重大责任,要求我们以不利的条款达成许可使用费和许可安排,阻止我们许可某些产品,对我们的运营或我们竞争的市场造成严重干扰,或要求我们履行与客户的赔偿承诺,包括各种安排下的合同条款。其中任何一项都可能严重损害我们的业务、财务状况或运营。

未经授权使用我们的专有技术和知识产权可能会对我们的业务和运营业绩产生不利影响。

我们的成功和竞争地位在很大程度上取决于我们获得和维护保护我们产品和服务的知识产权的能力。我们依靠专利、版权、商标、服务商标、商业秘密、保密条款和许可安排的组合来建立和保护我们的知识产权和专有权利。未经授权的各方可能试图复制或发现我们产品的某些方面,或获取、许可、销售或以其他方式使用我们认为是专有的信息。监管未经授权使用我们的产品是困难的,我们可能无法保护我们的技术免受未经授权的使用。此外,我们的竞争对手可以独立开发基本上与我们的技术相同或优于我们的技术,并且不侵犯我们的权利。在这些情况下,我们将无法阻止我们的竞争对手销售或许可这些类似或优越的技术。此外,一些外国的法律并没有像美国的法律那样保护我们的所有权。尽管我们专有软件的源代码作为商业秘密和受版权保护的作品受到保护,但为了执行我们的知识产权、保护我们的商业秘密、确定其他人的专有权利的有效性和范围,或者针对侵权或无效索赔进行抗辩,可能需要提起诉讼。无论结果如何,诉讼都可能非常昂贵,并可能分散管理层的精力。

25

我们的软件产品可能存在错误,这可能会导致收入延迟或损失、昂贵的更正、对客户的责任以及对我们的索赔。

像我们这样的复杂软件产品可能包含错误、缺陷或错误。我们开发并向客户销售的解决方案或产品中的缺陷可能需要昂贵的纠正,并导致收入延迟或损失、客户不良反应以及有关我们或我们的产品和服务的负面宣传。对我们的任何产品不满意的客户也可能会向我们提出损害赔偿索赔,即使不成功,辩护也可能很耗时,并且可能会导致昂贵的诉讼和赔偿金支付。此类说法可能会损害我们的声誉、财务业绩和竞争地位。

我们可能无法足够快地对技术变化和技术风险做出反应,并将我们的知识产权开发为商业上可行的产品。

立法、监管或行业要求或竞争技术的变化可能会使我们的某些产品过时或对我们的客户的吸引力下降,这可能会对我们的运营业绩产生不利影响。我们预测技术和监管标准变化以及及时成功开发和推出新产品和增强产品的能力将是我们竞争能力的重要因素。存在这样的风险:我们将无法实现我们保持竞争力所需的技术进步,或者我们的某些产品将过时。我们还面临与新产品引入和应用通常相关的风险,包括缺乏市场接受度、产品开发延迟以及产品无法正常运行。这些风险可能会对我们的业务、经营业绩和财务状况产生重大不利影响。

我们利用来自第三方的某些关键技术、内容和服务,并将我们的某些解决方案与第三方集成,如果这些技术、内容和服务过时、不可用或与我们的解决方案不兼容,我们可能无法替换这些技术、内容和服务。

我们利用来自第三方的某些关键技术和内容,和/或将我们的某些解决方案与第三方的硬件、软件、服务和内容集成。其中一些供应商在各个方面也是我们的竞争对手。这些第三方供应商未来可能寻求向我们收取此类使用或集成的高昂费用,或者可能设计或利用他们的解决方案,使我们更难继续以相同或根本不同的方式利用他们的解决方案,或将他们的技术与我们的解决方案集成。此类第三方硬件、软件、服务或内容供应或维护的任何重大中断都可能对我们提供解决方案的能力产生负面影响,除非且直到我们替换此第三方硬件、软件和/或内容所提供的功能。此外,我们依赖这些第三方的能力来改进其现有产品,及时且具有成本效益地开发新产品,并对新兴的行业标准和其他技术变化做出反应。不能保证,如果第三方供应商提供的功能或内容过时或与我们解决方案的未来版本不兼容,或者没有得到充分的维护或更新,我们是否能够替换这些功能或内容。任何此类功能的延迟或无法更换都可能对我们的业务、运营结果和财务状况产生重大不利影响。此外,延迟发布第三方软件应用程序的新版本和升级版本可能会对我们的业务、运营结果和财务状况产生重大不利影响。

与分拆相关的风险

作为分拆的一部分,Nuance和Cerence之间的知识产权和数据分配、分拆后某些知识产权和数据的共享使用以及对知识产权使用的限制,可能会对我们的声誉、我们执行某些对我们很重要的知识产权的能力以及我们的竞争地位。

关于剥离,我们与Nuance签订了协议,管理与我们业务相关的知识产权和数据的分配。这些协议包括对我们使用Nuance的知识产权和授权给我们的数据的限制,包括对我们可以行使许可权的使用领域的限制。因此,我们可能无法在汽车行业和某些辅助领域以外的行业中寻求需要使用这些许可权的机会。此外,根据Nuance的知识产权和数据授予我们的许可是非排他性的,因此Nuance可能能够将权利和数据许可给可能与我们竞争的第三方。这些协议可能会对我们在知识产权执法、许可谈判和货币化以及访问我们业务中使用的数据方面的地位和选择产生不利影响。我们也可能没有足够的权利授予在我们的业务中使用的知识产权或数据的再许可,并且我们可能受到与基础知识产权或数据相关的第三方权利的约束。这些情况可能会对我们保护我们在行业中的竞争地位的能力产生不利影响,或者对我们的业务、财务状况和运营结果产生不利影响。

26

与我们的证券和债务相关的风险

高级信贷安排的条款限制了我们当前和未来的运营,特别是我们承担债务的能力,我们可能需要为应对我们业务、我们经营的行业、经济和政府法规的变化的举措提供资金。

高级信贷融资的条款包括多项限制性契约,这些契约对我们施加了重大的运营和财务限制,并限制我们采取可能符合我们长期最大利益的行动的能力。这些限制了我们采取以下部分或所有行动的能力:

此外,高级信贷安排下的贷款人要求我们将我们的资产作为抵押品,作为我们还款义务的抵押品,并要求我们遵守某些财务或运营契约。我们遵守这些公约和限制的能力可能会受到非我们所能控制的事件的影响,包括当时的经济、金融和行业状况。如果市场或其他经济状况恶化,我们遵守这些公约的能力可能会受到损害。如果违反任何这些契约,如果适用,可能会导致高级信贷安排条款下的违约事件。如果发生违约事件,贷款人将有权加速偿还这类债务,而违约或加速事件可能导致交叉违约或交叉加速条款适用的任何其他债务的加速偿还。我们可能没有或无法获得足够的资金来支付这些加速付款,然后贷款人可以针对任何抵押品进行诉讼。任何随后更换管理高级信贷安排的协议或任何新的债务都可能有类似或更大的限制。违约事件的发生和后果可能会对我们的业务、财务状况和运营结果产生不利影响。此外,由于所有这些限制,我们在经营业务和实施战略方面可能会受到限制,无法筹集额外的债务融资以在一般经济或商业衰退期间运营,或无法有效竞争或利用新的商业机会。

我们可能会评估未来是否对普通股支付现金股息,而我们的高级信贷安排的条款限制了我们对普通股支付股息的能力。

自成立以来,我们没有支付任何股息。董事会关于支付股息的决定取决于对许多因素的考虑,例如我们的财务状况、盈利、可分配准备金的充足性、保留未来盈利用于业务运营以及为未来增长提供资金的机会、资本要求、偿债义务、法律要求、监管限制和董事会认为相关的其他因素。此外,高级信贷安排的条款限制了我们支付现金股息的能力。无法保证我们将来会支付股息,或者如果我们确实开始支付股息,也无法保证我们会继续支付任何股息。

27

偿还我们的债务可能需要大量现金。我们的业务可能没有足够的现金流来偿还债务,而且我们可能没有能力筹集必要的资金来结算未偿票据(“票据”)的现金转换或在根本性变化后回购票据以现金,这可能会对我们的业务和经营业绩产生不利影响。

2020年6月,我们发行了本金总额为17500万美元、于2025年6月1日到期的3.00%可转换优先票据,即“2025年票据”。利率固定为每年3.00%,从2020年12月1日开始,每年6月1日和12月1日每半年支付一次。2023年6月,我们发行了本金总额为21,000万美元、于2028年7月1日到期的1.50%可转换优先票据,称为“2028年票据”,并与2025年票据和2025年修改票据(定义见下文)一起称为“票据”。利率固定为每年1.50%,从2024年1月1日开始,每年1月1日和7月1日每半年支付一次。我们用出售2028年票据的部分收益回购了8750万美元的2025年票据。其余2025年票据将于2025年6月1日到期,除非提前转换、赎回或回购。2025年票据到期后以现金偿还可能会对我们的流动性产生不利影响。

我们还可能产生额外的债务,以满足未来的融资需求,包括我们的高级信贷安排中的有担保循环信贷安排部分。我们的负债可能会对我们的股东和我们的业务、经营结果和财务状况产生重大的负面影响,其中包括:(A)增加我们对不利经济和行业状况的脆弱性;(B)限制我们获得额外融资的能力;(C)要求我们将来自运营的现金流的很大一部分用于偿还债务,这将减少可用于其他目的的现金量;(D)限制我们计划或应对业务变化的灵活性;(E)由于在转换票据时发行我们的普通股,稀释了现有股东的利益;以及(F)与杠杆率低于我们或更容易获得资本的竞争对手相比,我们可能处于竞争劣势。

我们是否有能力按计划支付本金、支付利息或为我们的债务(包括债券)进行再融资,取决于我们未来的表现,而这受经济、金融、竞争和其他我们无法控制的因素的影响。我们的业务可能不会从未来的运营中产生足以偿还债务和进行必要资本支出的现金流。如果我们无法产生这样的现金流,我们可能被要求采用一个或多个替代方案,例如出售资产、重组债务,或者以可能繁琐或高度稀释的条款获得额外的债务融资或股权资本。我们对未来任何债务进行再融资的能力,将取决于当时的资本市场和我们的财务状况。我们可能无法从事这些活动中的任何一项,或以理想的条件从事这些活动,这可能导致我们的债务违约。此外,我们的高级信贷安排包含,我们未来的任何债务协议都可能包含限制性契约,这些契约可能会禁止我们采用任何这些替代方案。

债券持有人有权要求本行在债券发生重大变动(定义见债券契约)时,以相等于将购回的债券本金额的100%的回购价格,另加应计及未付利息(如有)。于转换时,除非吾等选择只交付普通股以结算该等转换(不包括支付现金以代替交付任何零碎股份),否则吾等将须就正在转换的票据支付现金。我们可能没有足够的可用现金或能够在我们被要求进行与此类转换相关的回购时获得融资,我们的支付能力可能另外受到法律、监管机构或管理我们现有和未来债务的协议的限制。吾等未能在管限票据的契约要求购回债券时购回票据,或未能按该契约的规定支付日后兑换时应付的任何现金,将构成该契约项下的违约。根据管理我们现有和未来债务的协议,契约违约或根本变化本身也可能导致违约。如果在任何适用的通知或宽限期之后加快偿还相关债务,我们可能没有足够的资金偿还债务和回购债券,或在转换债券时支付现金。

此外,我们的债务,加上我们的其他财务义务和合同承诺,可能会产生其他重要后果。例如,它可以:

任何这些因素都可能损害我们的业务、运营业绩和财务状况。此外,如果我们承担额外债务,与我们的业务以及我们偿还或偿还债务的能力相关的风险将会增加。

28

如果触发票据的有条件转换功能,可能会对我们的财务状况和经营业绩以及我们普通股的价值产生不利影响。

如果触发任何一系列票据的有条件转换功能,该系列票据的持有人将有权在指定期间随时选择转换该系列的票据。如果一名或多名持有人选择转换其票据,除非我们选择仅通过交付普通股股份(支付现金代替交付任何零碎股份除外)来履行我们的转换义务,否则我们将被要求通过支付现金来偿还部分或全部转换义务,这可能会对我们的流动性产生不利影响。此外,即使持有人不选择转换其票据,根据适用的会计规则,我们也可能被要求将票据的全部或部分未偿还本金重新分类为流动负债而不是长期负债,这将导致我们的净运营资本大幅减少。

部分或全部票据的转换将稀释现有股东的所有权利益,只要我们在此类票据的转换时交付普通股股份来满足我们的转换义务。在某些情况下,我们的票据可能会在未来根据持有人的选择进行兑换。如果我们的票据持有人选择转换其票据,我们可能会通过向他们交付大量普通股股份来解决我们的转换义务,这将导致我们现有股东的稀释。

可能以现金结算的可转换债务证券(例如票据)的会计方法可能会对我们报告的财务业绩产生重大影响。

根据FASb ASC子主题470-20, 具有转换和其他选择的债务, 或ASC 470-20,发行人必须单独核算可转换债务工具(例如票据)的负债和权益部分,这些工具在转换后可以以反映发行人经济利息成本的方式全部或部分以现金结算。ASC 470-20要求票据转换期权的价值(代表权益部分)在我们的综合资产负债表中记录为股东权益中的额外实缴资本,并记录为票据的折扣,这降低了其初始公允价值。从发行日期起至到期,票据的公允价值(扣除记录的适用折扣)计入票据本金额(视情况而定),这导致我们的综合经营报表中的利息费用产生非现金费用。

2020年8月,FASb发布了会计准则更新ASO 2020-06,或ASO 2020-06,旨在简化ASC 470-20和ASC子主题815-40, 实体自有权益合同, 或ASC 815-40。在这些变化中,ASO 2020-06删除了将可转换债务工具(例如票据)的负债和股权部分分开的要求,这些工具在转换后可以全部或部分以现金结算。消除负债和权益部分的分歧消除了与权益中记录的金额相对应的非现金利息费用。此外,对于转换后可能全部或部分以现金结算的可转换债务工具,ASO 2020-06在计算每股稀释收益时排除使用库存股票法。我们于2022年10月1日使用修改后的回顾性方法采用了ASO 2020-06。请参阅 注2(t) 供进一步讨论。

我们目前应用“如果转换”方法来计算票据中嵌入的转换期权对每股稀释净利润的任何潜在稀释影响,该方法假设所有票据在报告期开始时仅转换为普通股,除非结果具有反稀释性。如果转换法的应用可能会减少我们报告的每股稀释净利润,直至我们盈利,并且会计准则未来可能会发生变化,否则可能会对我们的每股稀释净利润产生不利影响。

我们修订和重述的公司注册证书以及修订和重述的章程以及特拉华州法律中的某些条款可能会阻止收购。

我们修订和重述的公司注册证书、修订和重述的章程以及特拉华州法律的多项条款可能会阻止、推迟或阻止合并或收购。除其他外,这些规定包括:

29

我们修订和重述的公司证书、修订和重述的章程以及特拉华州法律的这些和其他条款可能会阻止、推迟或阻止某些类型的涉及实际或威胁收购或Cerence控制权变更的交易,包括未经请求的收购尝试,即使该交易可能为我们的股东提供以高于现行市场价格的价格出售他们所持的我们普通股股份的机会。

我们的组织文件指定特拉华州法院或美国地区法院为我们的股东可能发起的某些类型行动和诉讼的唯一和独家论坛,这可能会限制我们的股东获得有利的司法论坛的能力,以解决与我们或我们的董事、官员或其他员工的纠纷。

我们经修订和重新修订的公司注册证书在法律允许的最大范围内规定,在所有情况下,除非我们以书面形式同意选择替代法院,否则特拉华州衡平法院是代表Cerence提起的任何派生诉讼或法律程序的唯一和独家论坛,任何声称Cerence的任何高管、高级管理人员或其他员工或股东违反对Cerence或Cerence股东的受信责任的诉讼,以及任何根据特拉华州通用公司法产生的索赔的诉讼,或DGCL赋予特拉华州衡平法院管辖权,或任何主张受内部事务原则管辖的索赔的诉讼,或任何其他主张该术语在DGCL第115条中定义的“内部公司索赔”的诉讼。但是,如果特拉华州内的衡平法院没有管辖权,可向特拉华州内的任何其他州或联邦法院提起诉讼。此外,这一排他性法院条款不适用于为执行1934年《证券交易法》(经修订)、《交易法》、《1933年证券法》(经修订)或《证券法》所规定的义务或责任而提出的索赔,除非它可适用于以Cerence的名义派生提出的此类索赔。我们的第二次修订和重新修订的附例进一步规定,除非我们以书面形式同意选择替代法院,否则美利坚合众国联邦地区法院是解决根据证券法、交易法或根据其颁布的相应规则和法规提出诉讼因由的任何投诉的唯一和独家论坛。

任何购买或以其他方式收购或持有我们股本股份的任何权益的个人或实体将被视为已通知并同意这些规定。这些条款可能会限制股东在其认为有利于与我们或我们的董事、高级管理人员或其他员工发生纠纷的司法论坛上提出索赔的能力,这可能会阻止此类诉讼。或者,如果法院发现其中任何条款不适用于一种或多种指定类型的诉讼或诉讼或不可执行,我们可能会产生与在其他司法管辖区解决此类问题相关的额外费用。

一般风险因素

税务问题可能会导致我们的财务业绩出现显着变化,并可能影响我们的整体财务状况。

我们的企业在美国以及世界各地许多税务管辖区缴纳所得税。这些司法管辖区的税率可能会发生重大变化。如果我们的有效税率提高,我们的经营业绩和现金流可能会受到不利影响。由于多种复杂因素,我们的有效所得税率在不同时期可能存在显着差异,包括:

我们定期评估递延所得税资产估值拨备的需要,同时考虑历史盈利能力、预计的未来应税收入、现有暂时差异逆转的预期时间和税务规划策略。该分析在很大程度上取决于我们当前和预计的经营结果。未来经营业绩的下降可能会提供大量证据证明有必要对递延所得税资产进行全额或部分估值拨备,这可能会对我们的经营业绩和财务状况产生重大不利影响。

30

商业和信贷环境可能会对我们获得资本的机会和成本产生不利影响。

如果对我们的产品的需求或我们的客户或供应商的偿付能力出现重大下降,或者如果经济状况出现其他重大不利变化,我们发行债务或以可接受的条款达成其他融资安排的能力可能会受到不利影响。世界金融市场的波动,包括最近利率和通胀率的上升,可能会增加借贷成本或影响我们进入资本市场的能力。这些条件可能会对我们获得有针对性信用评级的能力产生不利影响。

我们的股票价格可能会大幅波动。

我们普通股的市场价格可能会大幅波动,具体取决于许多因素,其中一些因素可能超出了我们的控制范围,包括:

31

我们股票的低交易量将放大上述因素对我们股价波动的影响。

如果我们的股票市场价格大幅下跌,股东可能会对我们提起证券集体诉讼。针对我们的诉讼,例如第一部分-第3项“法律诉讼”中描述的行动,可能会导致我们承担巨额成本,并可能转移我们管理层和其他资源的时间和注意力。

您在Cerence的所有权比例未来可能会被稀释。

您在Cerence的所有权比例未来可能会因收购、资本市场交易或其他方式而被稀释,包括我们向董事、高级职员、员工和其他服务提供商授予的股权奖励。我们的董事会已通过Cerence 2019年股权激励计划以及2024年诱导计划,以造福我们的某些现任和未来员工、服务提供商和非员工董事。此类奖励将对我们的每股收益产生稀释影响,这可能会对我们普通股的市场价格产生不利影响。

此外,我们的修订和重述的公司证书授权我们在未经股东批准的情况下发行一种或多种类别或系列的优先股,这些优先股具有指定、权力、优先权以及相对、参与权、选择权和其他特殊权利,包括在股息和分配方面对我们普通股的优先权,正如我们董事会一般确定的那样。一个或多个类别或系列优先股的条款可能会稀释投票权或降低我们普通股的价值。例如,我们可以授予优先股持有人在任何情况下或在发生特定事件时选举一定数量的董事会成员的权利,或者否决特定交易的权利。同样,我们可以分配给优先股持有人的回购或赎回权或清算优先权可能会影响我们普通股的剩余价值。

我们可能会不时地机会主义地评估和寻求收购机会,包括对价可能部分或全部由我们新发行的普通股股份组成的收购,因此,此类交易如果完成,将稀释投票权和/或降低我们普通股的价值。

如果我们未能维持适当有效的内部控制,我们编制准确及时财务报表的能力可能会受到损害,投资者对我们的看法也可能会受到损害。

《萨班斯-奥克斯利法案》要求我们对财务报告以及披露控制和程序保持有效的内部控制。特别是,我们必须按照《萨班斯-奥克斯利法案》第404条的要求,对我们的财务报告内部控制进行系统和流程评估和测试,以允许管理层和我们的独立注册会计师事务所报告我们对财务报告内部控制的有效性。如果我们无法及时遵守第404条的要求,或者如果我们或我们的独立注册会计师事务所发现我们对财务报告的内部控制存在被视为重大弱点的缺陷,我们普通股股票的市场价格可能会下跌,我们可能会受到美国证券交易委员会或其他监管机构的制裁或调查。这将需要额外的财务和管理资源。

我们要成功实施业务计划并遵守《萨班斯-奥克斯利法案》第404条,就要求我们能够编制及时准确的财务报表。实施新的或增强的系统、程序或控制的任何延迟或中断可能会导致我们的业务受到影响,我们可能无法得出我们对财务报告的内部控制有效的结论,并无法根据萨班斯-奥克斯利法案第404条的要求从我们的审计师那里获得关于内部控制的无保留报告。此外,我们不能肯定这些措施将确保我们在未来对我们的财务流程和报告实施和保持足够的控制。即使我们得出结论,我们对财务报告的内部控制为财务报告的可靠性提供了合理的保证,并根据美国公认会计原则或公认会计原则(GAAP)为外部目的编制财务报表提供了合理的保证,但由于其固有的局限性,财务报告内部控制可能无法防止或发现欺诈或错报。这反过来可能对我们普通股的交易价格产生不利影响,并可能对我们进入资本市场的能力产生不利影响。

32

项目10亿。未解决 工作人员评论。

没有。

项目1C.网络安全。

网络风险管理和策略

我们认识到评估、识别和管理来自网络安全威胁的风险的重要性。我们根据我们的风险概况实施了网络安全风险管理计划,该计划以公认的行业标准为依据,并纳入了这些要素。我们利用第三方信息技术和安全提供商的支持,包括网络安全审计和风险评估。我们实施技术控制,如多因素身份验证,并通过领先的第三方网络安全公司部署网络安全工具,以保护我们的系统免受网络安全相关风险的影响。我们有一个企业风险管理计划,我们维护书面的信息安全政策,包括事件响应计划,该计划旨在建立我们的识别、响应和恢复网络安全事件的流程。我们每年都会测试这一事件应对计划。最后,我们实施了评估和审查某些第三方供应商和服务供应商的网络安全做法的进程,包括通过使用供应商安全问卷。我们没有发现任何对我们有重大影响或合理地可能对我们有重大影响的网络安全事件或威胁,包括我们的业务战略、运营结果或财务状况。然而,与我们行业中的其他公司一样,我们和我们的第三方供应商可能会不时遇到威胁和安全事件,这些威胁和安全事件可能会影响我们的信息或系统。更多信息,请参见第1A项--风险因素。

与网络安全风险相关的治理

我们的网络安全风险管理计划由我们的信息安全管理委员会管理。信息安全管理委员会由我们的首席信息安全官(“CISO”)领导,由公司管理层的跨职能成员组成,与我们的第三方信息技术和安全提供商密切合作,制定和实施我们的网络安全战略。我们的CISO负责网络安全风险评估和管理的日常监督。目前担任这一职位的个人在信息安全方面拥有20多年的经验。我们的审计委员会对网络安全风险进行监督。审计委员会每季度审查企业风险管理计划,其中包括网络安全风险管理计划和任何已确定的网络安全风险。在资讯保安管理委员会和我们的资讯科技供应商的意见下,CISO定期向审计委员会报告我们的网络安全风险管理程序,包括有关安全测试、评估、网络风险和相关网络策略的最新情况(视情况而定)。此外,CISO每年向我们的董事会提交网络安全报告。

项目2.新闻歌剧。

我们的公司总部位于马萨诸塞州伯灵顿。其他大型租赁地点包括位于以下地区的物业:德国亚亨和乌尔姆;荷兰海伦;加拿大蒙特利尔;中国上海和成都;比利时梅雷尔贝克;意大利都灵;和印度浦那。

我们相信我们现有的设施和设备处于良好的运营状况,适合我们的业务开展。

项目3.法律法律程序。

迈阿密市消防员和警察退休信托行动

2022年2月25日,所谓的股东集体诉讼标题为迈阿密消防员和警察退休信托诉Cerence Inc.等人案。(“证券诉讼”)被提交给美国马萨诸塞州地区法院,将该公司及其两名前高管列为被告。在法院选择了一名首席原告和首席律师后,于2022年7月26日提交了一份修改后的起诉书。原告声称是代表在2020年11月16日至2022年2月4日期间购买该公司普通股的任何人提起诉讼。诉讼称,公司在2020年11月16日至2022年2月4日期间的公开披露中对公司的运营、财务业绩和前景做出了重大失实陈述和/或遗漏重大事实,违反了《交易法》第10(B)和20(A)条及其颁布的第100亿.5条。原告代表推定的类别要求未指明的金钱损害赔偿,并要求赔偿费用和费用,包括律师费。2022年9月9日,证券诉讼中的被告提出动议,要求全部驳回诉讼。2024年3月25日,法院部分批准和部分驳回了驳回动议,驳回了某些指控的失实陈述和遗漏,同时允许对某些其他指控的失实陈述和遗漏提出质疑的索赔继续进行。2024年4月15日,被告提交了对修改后的申诉的答复。2024年8月14日,双方进行了调解,此后双方同意以3,000万美元了结此事,但需经法院批准。2024年9月18日,法院初步批准了和解,并安排在2024年12月16日举行最终和解批准听证会。全部和解金额由保险收益提供资金。截至9月30日,

33

2024年,我们在预付款和其他流动资产中记录了与保险收益相关的3000万美元应收账款,以及与合并资产负债表中应计费用和其他流动负债中的结算相关的3000万美元负债。

派生诉讼

2022年5月10日和12日,原告William Shafer和Peter Morse分别代表Cerence Inc.向美国马萨诸塞州地区法院提起股东派生诉讼,起诉被告(和前高管)Sanjay Dwahan和Mark J.Gallenberger以及董事会成员Arun Sarin、Thomas Beaudoin、Marianne Budnik、Sanjay Jha、Kristi Ann Matus、Alfred Nietzel和前首席执行官兼董事会成员Stefan Ortmanns。这些诉讼以事实论据为前提,与证券诉讼中的论据大体相似,并包含基本相似的法律论据。因此,2022年6月13日,应当事人的要求,法院将这些派生诉讼合并为一起诉讼,并任命了该合并诉讼中原告的联席首席律师。2024年5月24日,被告根据公司章程中的论坛选择条款提出解散动议,2024年6月7日,原告反对解散动议。双方正在等待法院对驳回动议的裁决。

特拉华州法官法院也提交了三起股东衍生诉讼,其事实和法律论点与合并联邦衍生诉讼中提出的论点实质相似:原告梅琳达·希普(Melinda Hipp)于2022年10月19日针对综合联邦衍生诉讼中点名的被告和董事会成员道格拉斯·戴维斯(Douglas Davis)提起的第一份诉讼,第二份诉讼于8月17日提起,原告Catherine Fleming于2023年针对综合联邦衍生诉讼中指定的被告提起诉讼,以及原告Alberto Goncalves于2024年7月10日针对综合联邦衍生诉讼中指定的被告提起的第三起诉讼。2023年10月20日,希普女士带着偏见自愿驳回了她的诉讼。2024年6月26日,法院暂停对弗莱明的诉讼,等待调解结果。2024年8月12日,法院暂缓审理贡萨尔维斯诉讼,等待调解结果。

鉴于诉讼的不确定性、案件的初步阶段以及衍生地位和是非曲直成功必须满足的法律标准,我们无法估计这些衍生诉讼可能导致的合理可能损失或损失范围。

美联社,未成年人,由她的监护人卡洛斯·佩纳和卡洛斯·佩纳行动

2023年3月24日,原告A.P.,一名未成年人,通过她的监护人卡洛斯·佩纳和卡洛斯·佩纳,分别代表处境相似的个人,向伊利诺伊州库克县巡回法院,大法官分部(案件)提起了据称的集体诉讼。编号2023CH02866(循环CT库克市。2023))。案件被转移到联邦法院(案件编号1:23CV2667(N.D.伊利诺伊州)),然后被切断并部分发回,因此有两个悬而未决的案件。原告随后对联邦起诉书进行了两次修改,最近一次修改后的起诉书于2023年7月13日提交,增加了原告兰道夫·弗雷斯霍尔和文森佐·艾伦,两人也分别代表处境相似的个人提起诉讼。原告声称Cerence违反了伊利诺伊州生物特征信息隐私法(BIPA),740 ILCS 14/1及以后。通过Cerence的驱动平台技术,该技术集成在各种汽车中。被点名的原告据称驾驶或乘坐了一辆安装了Cerence的Drive Platform技术的车辆。在这两起案件中,原告指控Cerence违反了:(1)BIPA第15条(A)在没有任何关于保留或销毁这些生物特征的公共书面政策的情况下拥有这些生物特征;(2)BIPA第15条(B)在没有书面通知或同意的情况下收集、捕获或获取生物特征;(3)BIPA第15(C)条从从原告和假定班级成员那里获得的生物特征中获利;以及(4)BIPA第15条(D)未经同意向第三方公司披露生物特征。塞伦斯已经提出动议,要求驳回这两起案件。2024年2月27日,巡回法院发布命令,驳回塞伦斯的驳回动议。2024年4月16日,塞伦斯提交了答辩和肯定抗辩,提出了一项动议,以证明法院对塞伦斯驳回动议的命令,以及一项搁置动议。此后,为了换取Cerence撤回其认证和搁置的动议,原告向巡回法院和联邦法院提出了修改后的申诉。Cerence在联邦法院和巡回法院的答复分别于2024年7月15日和7月18日到期,该公司在这两个日期提交了文件。原告要求对每一次故意和/或鲁莽违反BIPA的行为要求5000美元的法定损害赔偿,或者对每一次疏忽违反BIPA要求1000美元的损害赔偿。鉴于诉讼的不确定性、案件的初步阶段,以及除其他事项外,等级认证和胜诉所必须满足的法律标准,我们无法估计这一行动可能造成的合理损失或损失范围。

三星电子有限公司和三星电子美国公司

2024年3月15日,Cerence对三星提起第二起专利侵权投诉,指控其侵犯Cerence的四项专利。在2024年7月10日的回应状中,三星提出反诉,指控侵犯了美国专利No. 10,395,657; 10,720,162; 11,823,682;以及9,583,103针对Cerence Assistant。三星寻求损害赔偿,包括三倍的损害赔偿,以及其成本和费用。Cerence于2024年9月4日提交了答复,否认了无效和不侵权的指控和反诉。审判定于2026年1月开始。鉴于诉讼的不确定性、案件的初步阶段以及胜诉必须满足的法律标准等,我们无法估计该行动可能导致的合理可能损失或损失范围。

34

其他法律程序

我们可能不时成为其他法律诉讼的一方,包括但不限于产品责任索赔、雇佣事宜、商业纠纷、政府询问和调查(在某些情况下可能涉及我们达成和解安排或同意令),以及我们正常业务过程中产生的其他事项。虽然任何法律诉讼的结果都无法确定地预测,但我们认为,目前预计这些其他悬而未决的事项都不会对我们的综合财务状况、流动性或经营业绩产生重大不利影响。

第四项:地雷安全TY披露。

不适用。

35

部分 II

项目5.注册人普通股、相关股票市场持有人事项和发行人购买股票证券。

我们的普通股自2019年10月2日起在纳斯达克全球精选市场上市,代码为“CRNC”。在此之前,我们的普通股没有公开交易市场。我们普通股的“发行时”交易市场于2019年9月17日至2019年10月1日期间存在,代码为“CRNCV”。

普通股持有者

截至2024年11月13日,有442名持有我们普通股的记录。该数字并不反映以街道名称持有股份的受益所有者。

股利政策

自成立以来,我们没有支付任何股息。我们可能会评估是否向股东支付现金股息。向股东支付未来股息的时间、宣布、金额和支付(如果有)将由董事会酌情决定。我们在制定股息政策时会考虑的项目包括我们业务的资本需求以及保留未来收益用于我们业务运营和为未来增长提供资金的机会。此外,高级信贷安排的条款限制了我们支付现金股息的能力。如果我们确实开始支付股息,我们无法保证我们将来会支付股息或继续支付任何股息。

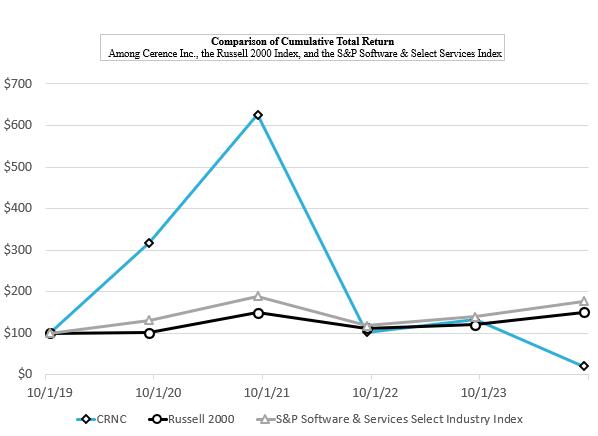

性能图表

下图将过去五年我们普通股的累计股东总回报与Russell 2000指数和S & P Software & Services精选指数进行了比较。所提供的信息假设初始投资为2019年10月2日100美元,即我们的普通股开始在纳斯达克全球精选市场进行常规交易的日期。该图表显示了每项投资在每个财年结束时的价值。

下图所示的比较基于历史数据。我们警告,下图中显示的股价表现不一定表明,也不打算预测我们普通股的潜在未来表现。

36

|

|

10/2/2019 |

|

|

9/30/2020 |

|

|

9/30/2021 |

|

|

9/30/2022 |

|

|

9/30/2023 |

|

|

9/30/2024 |

|

||||||

塞伦斯公司 |

|

$ |

100.00 |

|

|

$ |

318.37 |

|

|

$ |

626.12 |

|

|

$ |

102.61 |

|

|

$ |

132.70 |

|

|

$ |

20.52 |

|

罗素2000 |

|

$ |

100.00 |

|

|

$ |

101.90 |

|

|

$ |

148.98 |

|

|

$ |

112.51 |

|

|

$ |

120.65 |

|

|

$ |

150.71 |

|

标准普尔软件和服务选择 |

|

$ |

100.00 |

|

|

$ |

131.74 |

|

|

$ |

189.66 |

|

|

$ |

118.19 |

|

|

$ |

140.34 |

|

|

$ |

177.50 |

|

最近出售的未注册证券和收益的使用

没有。

发行人购买股票证券

不适用。

第六项。已保留.

不适用。

37

项目7.管理层的讨论与分析 财务状况和经营业绩。

管理层对财务状况和经营业绩的讨论和分析(“MD & A”)根据管理层的评估描述了对我们的经营业绩、财务状况和流动性以及我们的关键会计估计产生重大影响的主要因素。我们的MD & A通常包括对截至2024年9月30日和2023年财年以及截至2023年9月30日财年之间的同比比较相关的运营结果、财务状况、流动性和资本资源的讨论,2023年和2022年。

以下讨论和分析应与本表格10-k其他地方包含的合并财务报表和相应注释一起阅读。本节中提供的信息包括前瞻性陈述,这些陈述在标题为“有关前瞻性陈述的警示性陈述”的部分中进行了详细描述。这些前瞻性陈述中讨论的事项受到风险、不确定性和其他因素的影响,这些因素可能导致实际结果与前瞻性陈述中做出、预测或暗示的结果存在重大差异。参见第1A项。“风险因素”用于讨论与这些陈述相关的风险、不确定性和假设。

概述

Cerence为移动/交通市场构建人工智能驱动的虚拟助理。我们的主要目标是汽车市场,但我们的解决方案可以适用于所有形式的交通工具,包括但不限于两轮汽车、飞机、拖拉机、游轮和电梯。我们的解决方案为汽车、驾驶员和乘客以及更广泛的数字世界之间提供自然的对话和直观的互动。我们拥有世界上最受欢迎的用于构建汽车虚拟助理的软件平台之一。我们的客户包括全球几乎所有主要OEM或其一级供应商。我们以白标签为基础提供解决方案,使我们的客户能够提供具有独特品牌个性的定制虚拟助理,并最终加强汽车品牌和最终用户之间的联系。我们的愿景是为每个人提供更愉快、更安全的旅程。

我们的主要产品是我们的软件平台,我们的客户使用它来构建虚拟助理,可以在不断扩大的各种类别中进行通信、查找信息并采取行动。我们的软件平台具有混合架构,将边缘软件组件与云连接组件相结合。边缘软件组件安装在车辆的主机上,无需访问外部网络和信息即可运行。云连接组件由某些语音和自然语言理解相关技术、支持人工智能的个性化和基于上下文的响应框架以及内容集成平台组成。

我们主要通过销售软件许可证和云连接服务产生收入。我们的边缘软件组件通常按照传统的单位永久软件许可模式销售,其中对汽车主机上安装的每个软件实例收取单位费用。我们通常以向车辆最终用户提供服务的形式许可云连接软件组件,并提前付费。此外,我们还通过在车辆模型生命周期的设计、开发和部署阶段以及维护和增强项目与客户的合作产生专业服务收入。我们与几乎所有主要OEM或其一级供应商都有现有关系,虽然我们的客户合同各不相同,但它们通常代表多年的合同,使我们能够了解未来的收入。

商业趋势

2024财年,我们的总收入增长了12.6%。收入的增长是由关联服务收入推动的,这是由于Nuance通过2013年收购收购而提前终止的遗留合同,以及终止向另一名客户提供的服务,而另一名客户又向我们的遗留客户提供服务。这一增长被主要由于许可使用费减少而导致的许可收入减少部分抵消。我们的许可证收入高度依赖于汽车生产,其时间和产量继续受到全球汽车行业动态变化的影响。高利率和缺乏信贷供应等宏观经济条件导致了生产延迟和放缓。我们专业服务收入的减少主要是由于我们的安排和履行合同项下的履行义务的相关时间。

2024财年,收入总成本比2023财年下降了8.3%,主要是由于许可证和专业服务收入下降。2024财年的总运营费用增加了263.9%,主要是由于2024财年确认的60920万美元的善意减损费用。不包括声誉费用的总运营费用下降了5.1%,主要是由于旨在降低运营费用并使我们实现盈利增长的成本节约计划。重组和其他成本净增加520万美元,原因是与取消人员相关的遣散费和与我们转型计划相关的咨询成本。

呈列基准

38

随附的合并财务报表是根据GAAP以及SEC的规则和法规编制的。综合财务报表反映了公平列报所列财年综合经营业绩和财务状况所需的所有调整。所有此类调整都是正常的重复性。

合并财务报表包括公司及其全资子公司的账目。所有重大公司间交易和余额均在合并中消除。

关键指标

在评估我们的财务状况和经营业绩时,我们重点关注收入、营业利润率和经营现金流。

2024财年与2023财年相比:

2023财年与2022财年相比:

39

经营业绩

下表显示了2024、2023和2022财年的合并运营报表(单位:千美元):

|

|

|

||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|||

收入: |

|

|

|

|

|

|

|

|

|

|||

许可证 |

|

$ |

124,746 |

|

|

$ |

145,159 |

|

|

$ |

158,610 |

|

连接服务 |

|

|

133,444 |

|

|

|

75,071 |

|

|

|

85,571 |

|

专业服务 |

|

|

73,314 |

|

|

|

74,245 |

|

|

|

83,710 |

|

总收入 |

|

|

331,504 |

|

|

|

294,475 |

|

|

|

327,891 |

|

收入成本: |

|

|

|

|

|

|

|

|

|

|||

许可证 |

|

$ |

6,060 |

|

|

$ |

8,522 |

|

|

$ |

2,698 |

|

连接服务 |

|

|

24,787 |

|

|

|

22,995 |

|

|

|

22,722 |

|

专业服务 |

|

|

56,282 |

|

|

|

63,232 |

|

|

|

68,764 |

|

无形资产摊销 |

|

|

103 |

|

|

|

414 |

|

|

|

2,984 |

|

收入总成本 |

|

|

87,232 |

|

|

|

95,163 |

|

|

|

97,168 |

|

毛利 |

|

|

244,272 |

|

|

|

199,312 |

|

|

|

230,723 |

|

运营费用: |

|

|

|

|

|

|

|

|

|

|||

研发 |

|

$ |

121,563 |

|

|

$ |

123,333 |

|

|

$ |

107,116 |

|

销售和市场营销 |

|

|

21,725 |

|

|

|

27,504 |

|

|

|

31,098 |

|

一般及行政 |

|

|

52,468 |

|

|

|

57,903 |

|

|

|

42,653 |

|

无形资产摊销 |

|

|

2,203 |

|

|

|

5,854 |

|

|

|

11,516 |

|

重组和其他成本,净 |

|

|

17,077 |

|

|

|

11,917 |

|

|

|

8,965 |

|

商誉减值 |

|

|

609,172 |

|

|

|

— |

|

|

|

213,720 |

|

总运营支出 |

|

|

824,208 |

|

|

|

226,511 |

|

|

|

415,068 |

|

运营亏损 |

|

|

(579,936 |

) |

|

|

(27,199 |

) |

|

|

(184,345 |

) |

利息收入 |

|

|

5,353 |

|

|

|

4,471 |

|

|

|

1,007 |

|

利息开支 |

|

|

(12,553 |

) |

|

|

(14,769 |

) |

|

|

(14,394 |

) |

其他收入(费用),净额 |

|

|

2,526 |

|

|

|

1,108 |

|

|

|

(1,019 |

) |

所得税前亏损 |

|

|

(584,610 |

) |

|

|

(36,389 |

) |

|

|

(198,751 |

) |

所得税拨备 |

|

|

3,468 |

|

|

|

19,865 |

|

|

|

112,075 |

|

净亏损 |

|

$ |

(588,078 |

) |

|

$ |

(56,254 |

) |

|

$ |

(310,826 |

) |

我们的收入主要包括许可证收入、连接服务收入和专业服务收入。许可收入主要包括与我们的EDGE软件组件相关的许可使用费。我们的EDGE软件组件通常是在传统的按单位永久软件许可模式下销售的,在这种模式下,安装在汽车主机上的每个软件实例都要按单位收费。我们的合同包含可变、固定预付或固定最低购买承诺部分。在许可证分发期内,对可变合同确认收入并收取现金。固定合同通常为客户提供价格折扣,并可以包括将以前包含在我们估计的未来收入中的可变合同从可变预测版税转换为可变合同。固定合同的收入在向客户提供软件时确认,这通常发生在合同签署时。通常预计在合同开始时为固定预付交易收取现金。预计将在许可证分发期内为固定的最低承诺交易收取现金。在2023财年,我们减少了固定许可合同的贡献,这是因为我们决定在未来的基础上限制此类合同的水平,这导致了2023财年和2024财年报告的许可收入下降。展望未来,我们将继续评估固定许可合同的水平,并在必要时进行调整。有关我们的收入、递延收入履行义务和收入确认时间的进一步讨论,请参阅所附合并财务报表的附注3。许可收入的成本主要包括我们利用的某些外部技术的第三方版税费用。

互联服务收入是指提供对我们互联服务组件的访问权限的订阅费,包括定制和构建我们的互联服务解决方案。我们还通过使用合同在我们的互联服务业务中获得收入,有时客户购买允许他们拥有软件的软件许可证,以实现客户或第三方的托管。订阅和使用合同的期限通常为一到五年。认购收入在认购期内确认,预计在认购期开始时收取现金。确认基于使用情况的收入,并在使用服务时收取现金。如果客户拥有软件,并将其托管给客户或第三方,则收入将被确认,并在许可证交付时收取现金。2023年10月31日,我们就Nuance收购的一份遗留合同签订了提前终止协议

40

通过2013年的一次收购。此前,合同期限于2025年12月31日结束,而2023年10月31日签署的协议将终止日期更新为2023年12月31日。这一变化的影响是将6,780美元的万递延收入加速进入2024财年第一季度。没有与这份遗留合同相关的现金流。我们向单独的客户提供服务,而该客户又向我们的老客户提供服务。该独立客户于2023年10月31日终止服务。这份合同没有相关的现金流。这一终止的影响是将990万美元的万递延收入加速到2024财年第一季度。有关我们的收入、递延收入履行义务和收入确认时间的进一步讨论,请参阅所附合并财务报表的附注3。连接服务收入的成本主要包括支持我们的连接服务解决方案的软件交付服务、基础设施和通信费用的人力成本。在2024财年第一季度,我们与Nuance通过2013年的收购获得的旧合同终止相关的费用加速了200万万。

专业服务收入主要包括移植、集成和定制我们的嵌入式解决方案,成本主要包括服务人员、承包商和管理费用的报酬。

我们的运营费用包括研发、销售和营销以及一般和行政费用。研发费用主要包括与研究和工程人员相关的工资、福利和管理费用。销售和营销费用包括与我们的销售、产品营销、产品管理和业务部门管理团队相关的工资、福利和佣金。一般和行政费用主要包括行政、财务、人力资源、一般管理的人员成本、会计师和律师等外部专业顾问的费用以及信用损失准备金。

收购专利和核心技术的摊销计入收入成本,而收购客户关系、商标和商标等其他无形资产的摊销计入营业费用。客户关系根据使用资产预期产生的经济利益模式在其估计经济寿命内摊销。其他可识别无形资产按直线法在其估计使用寿命内摊销。

运营费用的其他组成部分包括重组和其他成本、净损失和声誉损失。重组和其他成本(净额)包括重组费用以及性质不寻常、由计划外事件造成的、在我们正常业务过程之外产生的其他费用。当我们报告单位的公允价值超过估计公允价值时,将非经常性地确认善意损失。

其他费用总额(净额)主要包括外汇收益(损失)、债务消除损失以及与票据和高级信贷融资相关的利息费用。

我们预计我们的收入将继续受到全球汽车行业不断变化的动态的影响,这些变化导致了生产延迟和放缓。高利率和缺乏信贷等宏观经济条件是造成生产延迟和放缓的原因之一。此外,汽车中的软件和技术系统变得越来越复杂,这给我们的一些客户带来了巨大的挑战和生产延误。我们在邻近市场的业务,如两轮汽车、卡车和AIot,由于在新市场引入不同技术的挑战,发展速度也慢于预期。鉴于这些挑战,我们打算专注于我们的成本结构,并已经并预计将继续采取降低成本的行动,这可能会导致额外的重组成本和减值费用。特别是,在2024年8月,我们宣布了一项重组计划,旨在降低运营费用,并使我们为未来的盈利增长做好准备(“计划”)。在2024财年第四季度,作为该计划的一部分,我们产生了约810美元的万重组费用,并预计在2025财年产生约440美元的万。该计划的执行工作将在2025财政年度第一季度末基本完成。潜在的头寸取消取决于不同司法管辖区的法律要求,在某些情况下,这一过程可能会延长到2025财年第一季度之后。我们预期产生的费用受多项假设影响,包括不同司法管辖区的法律要求,而实际开支及收费可能与上文披露的估计数字大相径庭。有关更多详细信息,请参阅第1A项。风险因素。

2024财年与2023财年相比以及2023财年与2022财年相比

总收入

下表按产品类型显示了总收入,包括相应的百分比变化(以千美元计):

41

|

|

截至九月三十日止年度, |

|

%变化 |

|

|

%变化 |

|

||||||||||||||||||

|

|

2024 |

|

|

占总数的% |

|

2023 |

|

|

占总数的% |

|

2022 |

|

|

占总数的% |

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

许可证 |

|

$ |

124,746 |

|

|

37.6% |

|

$ |

145,159 |

|

|

49.3% |

|

$ |

158,610 |

|

|

48.4% |

|

|

(14.1 |

)% |

|

|

(8.5 |

)% |

连接服务 |

|

|

133,444 |

|

|

40.3% |

|

|

75,071 |

|

|

25.5% |

|

|

85,571 |

|

|

26.1% |

|

|

77.8 |

% |

|

|

(12.3 |

)% |

专业服务 |

|

|

73,314 |

|

|

22.1% |

|

|

74,245 |

|

|

25.2% |

|

|

83,710 |

|

|

25.5% |

|

|

(1.3 |

)% |

|

|

(11.3 |

)% |

总收入 |

|

$ |

331,504 |

|

|

|

|

$ |

294,475 |

|

|

|

|

$ |

327,891 |

|

|

|

|

|

12.6 |

% |

|

|

(10.2 |

)% |

2024财年与2023财年相比

2024财年总收入为33150万美元,比2023财年的29450万美元增加3700万美元,即12.6%。收入的增长是由关联服务收入推动的,这是由于Nuance通过2013年收购收购而提前终止的遗留合同,以及终止向另一名客户提供的服务,而另一名客户又向我们的遗留客户提供服务。这一增长被主要由于许可使用费减少而导致的许可收入减少部分抵消。

许可证收入

2024财年的许可收入为12470万美元,比2023财年的14520万美元减少2050万美元,即14.1%。许可证收入减少的原因是可变许可证收入减少1460万美元,原因是许可费使用费减少以及固定合同减少610万美元。许可收入占总收入的比例下降了11.7个百分点,从2023财年的49.3%降至2024财年的37.6%。

互联服务收入

2024财年的互联服务收入为13340万美元,比2023财年的7510万美元增加了5830万美元,即77.8%。这一增长主要是由于Nuance通过2013年收购获得的遗留合同的提前终止以及向另一名客户提供的服务(该客户反过来向我们的遗留客户提供服务)的推动。这些变化的影响是,2024财年第一季度的递延收入分别加速增加6780万美元和990万美元。互联服务收入占总收入的比例增加了14.8个百分点,从2023财年的25.5%增至2024财年的40.3%。

专业服务收入

2024财年的专业服务收入为7330万美元,比2023财年的7420万美元减少90万美元,即1.3%。这一下降主要是由于我们的安排结构以及履行合同项下的履行义务的相关时间。专业服务收入占总收入的比例下降了3.1个百分点,从2023财年的25.2%降至2024财年的22.1%。

2023财年与2022财年相比

2023财年总收入为29450万美元,比2022财年的32790万美元减少3340万美元,即10.2%。所有产品类型的收入均出现下降。

许可证收入

2023财年的许可收入为14520万美元,比2022财年的15860万美元减少1340万美元,即8.5%。许可证收入下降的原因是最低购买承诺和预付费交易减少了3260万美元,以及非汽车市场收入减少了650万美元。由于许可使用费增加,可变许可收入增加了2560万美元,部分抵消了这一减少。许可收入占总收入的比例增加了0.9个百分点,从2022财年的48.4%上升到2023财年的49.3%。

互联服务收入

2023财年的互联服务收入为7510万美元,比2022财年的8560万美元减少1050万美元,即12.3%。这一下降主要是由于Nuance通过2013年收购收购获得的一份遗留合同的终止所致。互联服务收入占总收入的比例下降了0.6个百分点,从2022财年的26.1%降至2023财年的25.5%。互联服务收入占总收入的比例下降了0.6个百分点,从2022财年的26.1%降至2023财年的25.5%。

42

专业服务收入

2023财年的专业服务收入为7420万美元,比2022财年的8370万美元减少950万美元,即11.3%。这一下降主要是由于我们的安排和履行合同项下的绩效义务的相关时间。专业服务收入占总收入的比例下降了0.3个百分点,从2022财年的25.5%降至2023财年的25.2%。

43

收入总成本和毛利润

下表按产品类型显示了总收入成本以及相应的百分比变化(以千美元计):

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

许可证 |

|

$ |

6,060 |

|

|

$ |

8,522 |

|

|

$ |

2,698 |

|

|

|

(28.9 |

)% |

|

|

215.9 |

% |

连接服务 |

|

|

24,787 |

|

|

|

22,995 |

|

|

|

22,722 |

|

|

|

7.8 |

% |

|

|

1.2 |

% |

专业服务 |

|

|

56,282 |

|

|

|

63,232 |

|

|

|

68,764 |

|

|

|

(11.0 |

)% |

|

|

(8.0 |

)% |

无形资产摊销 |

|

|

103 |

|

|

|

414 |

|

|

|

2,984 |

|

|

|

(75.1 |

)% |

|

|

(86.1 |

)% |

收入总成本 |

|

$ |

87,232 |

|

|

$ |

95,163 |

|

|

$ |

97,168 |

|

|

|

(8.3 |

)% |

|

|

(2.1 |

)% |

下表显示了按产品类型划分的总毛利润以及相应的百分比变化(以千美元计):

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

许可证 |

|

$ |

118,686 |

|

|

$ |

136,637 |

|

|

$ |

155,912 |

|

|

|

(13.1 |

)% |

|

|

(12.4 |

)% |

连接服务 |

|

|

108,657 |

|

|

|

52,076 |

|

|

|

62,849 |

|

|

|

108.7 |

% |

|

|

(17.1 |

)% |

专业服务 |

|

|

17,032 |

|

|

|

11,013 |

|

|

|

14,946 |

|

|

|

54.7 |

% |

|

|

(26.3 |

)% |

无形资产摊销 |

|

|

(103 |

) |

|

|

(414 |

) |

|

|

(2,984 |

) |

|

|

(75.1 |

)% |

|

|

(86.1 |

)% |

毛利总额 |

|

$ |

244,272 |

|

|

$ |

199,312 |

|

|

$ |

230,723 |

|

|

|

22.6 |

% |

|

|

(13.6 |

)% |

2024财年与2023财年相比

2024财年的总收入成本为8720万美元,比2023财年的9520万美元减少800万美元,即8.3%。

我们的总毛利润从19930万美元增加到24430万美元,增长了4500万美元,即22.6%。的 增长主要是由于Nuance通过2013年收购获得的遗留合同提前终止,以及终止向另一名客户提供服务(该客户反过来向我们的遗留客户提供服务)而导致的关联服务收入增加。

许可证收入成本

2024财年的许可收入成本为610万美元,比2023财年的850万美元减少了240万美元,即28.9%。许可证收入成本下降主要是由于与我们的Cerence Link产品相关的成本。许可收入成本占总收入成本的百分比下降了2.1个百分点,从2023财年的9.0%降至2024财年的6.9%。

许可证毛利润减少1790万美元,即13.1%,主要是由于许可证收入下降。

互联服务收入成本

2024财年的互联服务收入成本为2480万美元,比2023财年的2300万美元增加了180万美元,即7.8%。互联服务收入成本增加主要是由于我们的云基础设施成本增加了160万美元,以及内部分配劳动力增加了100万美元。工资相关支出减少70万美元,部分抵消了这一增长。互联服务收入成本占总收入成本的百分比增加了4.2个百分点,从2023财年的24.2%增加到2024财年的28.4%。

互联服务毛利润增加5660万美元,增幅为108.7%,从5210万美元增至10870万美元,这主要是由于Nuance通过2013年收购获得的遗留合同提前终止以及终止向单独客户提供服务的服务,而单独客户又向我们的遗留客户提供服务。

44

专业服务收入成本

2024财年专业服务收入成本为5630万美元,比2023财年的6320万美元减少690万美元,即11.0%。专业服务收入成本下降主要是由于薪资相关支出减少390万美元、分配成本减少140万美元以及股票薪酬费用减少90万美元。专业服务收入成本占总收入成本的百分比下降了1.9个百分点,从2023财年的66.4%降至2024财年的64.5%。

专业服务毛利润增加600万美元,增幅54.7%,从1100万美元增至1700万美元,主要是由于2024财年薪酬相关支出减少。

2023财年与2022财年相比

我们2023财年的总收入成本为9520万美元,比2022财年的9720万美元减少了200万美元,即2.1%。

毛利润从23070万美元降至19930万美元,减少3140万美元,即13.6%。的 下降主要是由于所有产品类型的收入下降。

许可证收入成本

2023财年的许可收入成本为850万美元,比2022财年的270万美元增加了580万美元,即215.9%。许可证收入成本增加主要是由于与我们的Cerence Link产品相关的成本。许可收入成本占总收入成本的百分比增加了6.2个百分点,从2022财年的2.8%增加到2023财年的9.0%。

许可证毛利润减少1930万美元,即12.4%,从15590万美元降至13660万美元,主要是由于许可证收入减少。

互联服务收入成本

2023财年的互联服务收入成本为2300万美元,比2022财年的2270万美元增加了30万美元,即1.2%。互联服务收入成本增加主要是由于我们的云基础设施成本增加了3000万美元,以及内部分配劳动力增加了3000万美元。工资相关支出减少70万美元,部分抵消了这一增长。互联服务收入成本占总收入成本的百分比增加了0.8个百分点,从2022财年的23.4%增加到2023财年的24.2%。

互联服务毛利润下降1070万美元,降幅17.1%,从6280万美元降至5210万美元,主要原因是遗留合同终止导致互联服务收入下降。

专业服务收入成本

2023财年专业服务收入成本为6320万美元,比2022财年的6880万美元减少560万美元,即8.0%。专业服务收入成本下降,主要是由于薪资相关支出减少580万美元,第三方承包商成本减少200万美元。内部分配劳动力增加210万美元以及之前递延成本摊销增加90万美元部分抵消了这一减少。专业服务收入成本占总收入成本的百分比下降了4.4个百分点,从2022财年的70.8%降至2023财年的66.4%。

专业服务毛利润减少390万美元,即26.3%,从1490万美元降至1100万美元,这主要是由于我们的专业服务安排的构成。

运营费用

下表显示了运营费用的各个组成部分。其他收入(费用)、净额和所得税拨备均为非营业费用,并以类似的格式列报(单位:千美元)。

45

研发费用

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

研发 |

|

$ |

121,563 |

|

|

$ |

123,333 |

|

|

$ |

107,116 |

|

|

|

(1.4 |

)% |

|

|

15.1 |

% |

2024财年与2023财年相比

从历史上看,随着我们继续在现有软件平台上构建并开发新技术,研发费用是我们最大的运营费用。2024财年的研发费用为12160万美元,比2023财年的12330万美元减少170万美元,即1.4%。研发费用减少主要归因于股票补偿成本减少670万美元、分配成本减少1.100万美元、研发国际税收抵免退款110万美元以及内部分配劳动力减少1亿美元。薪资相关支出增加430万美元、第三方承包商成本增加230万美元以及与内部开发软件相关的资本化成本减少90万美元部分抵消了这一减少。研发费用占总运营费用的比例下降了39.7个百分点,从2023财年的54.4%降至2024财年的14.7%。

2023财年与2022财年相比

从历史上看,随着我们继续在现有软件平台上构建并开发新技术,研发费用是我们最大的运营费用。2023财年的研发费用为12330万美元,比2022财年的10710万美元增加1620万美元,即15.1%。研发费用增加主要是由于基于股票的补偿成本增加了7亿美元、与内部开发软件相关的资本化成本减少了5.5亿美元、第三方承包商成本增加了4亿美元以及折旧成本增加了1.4亿美元。内部分配劳动力减少2.3亿美元以及硬件和软件支出减少4000万美元部分抵消了这一增长。研发费用占总运营费用的比例上升了28.6个百分点,从2022财年的25.8%上升到2023财年的54.4%。

销售和营销费用

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

销售和市场营销 |

|

$ |

21,725 |

|

|

$ |

27,504 |

|

|

$ |

31,098 |

|

|

|

(21.0 |

)% |

|

|

(11.6 |

)% |

2024财年与2023财年相比

2024财年的销售和营销费用为2170万美元,比2023财年的2750万美元减少580万美元,即21.0%。销售和营销费用减少主要是由于薪资相关支出减少300万美元、股票薪酬成本减少130万美元、分配成本减少100万美元以及专业服务减少110万美元。佣金支出增加60万美元,部分抵消了这一减少。销售和营销费用占总运营费用的比例下降了9.5个百分点,从2023财年的12.1%降至2024财年的2.6%。

2023财年与2022财年相比

2023财年的销售和营销费用为2750万美元,比2022财年的3110万美元减少360万美元,即11.6%。销售和营销费用的减少主要是由于薪资相关支出减少了450万美元,部分被佣金支出增加100万美元和专业服务增加80万美元所抵消。销售和营销费用占总运营费用的比例增加了4.6个百分点,从2022财年的7.5%增加到2023财年的12.1%。

一般和行政费用

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

一般及行政 |

|

$ |

52,468 |

|

|

$ |

57,903 |

|

|

$ |

42,653 |

|

|

|

(9.4 |

)% |

|

|

35.8 |

% |

46

2024财年与2023财年相比

2024财年的一般和行政费用为5250万美元,比2023财年的5790万美元减少540万美元,即9.4%。一般和行政费用的减少主要是由于股票补偿成本减少810万美元、折旧费用减少190万美元、租金费用减少130万美元以及薪资相关支出减少70万美元。分配成本减少390万美元、专业服务增加200万美元以及硬件和软件支出增加60万美元部分抵消了这一减少。一般和行政费用占总运营费用的比例下降了19.2个百分点,从2023财年的25.6%降至2024财年的6.4%。

2023财年与2022财年相比

2023财年的一般和行政费用为5790万美元,比2022财年的4270万美元增加了1520万美元,即35.8%。一般和行政费用的增加主要是由于股票补偿成本增加了990万美元,信用损失拨备增加了400万美元,其中包括与一家国际电动汽车制造商相关的380万美元拨备,以及硬件和软件支出增加了70万美元。折旧费用减少90万美元,部分抵消了这一增加。一般和行政费用占总运营费用的比例增加了15.3个百分点,从2022财年的10.3%增至2023财年的25.6%。

无形资产摊销

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

收入成本 |

|

$ |

103 |

|

|

$ |

414 |

|

|

$ |

2,984 |

|

|

|

(75.1 |

)% |

|

|

(86.1 |

)% |

运营费用 |

|

|

2,203 |

|

|

|

5,854 |

|

|

|

11,516 |

|

|

|

(62.4 |

)% |

|

|

(49.2 |

)% |

全额摊销 |

|

$ |

2,306 |

|

|

$ |

6,268 |

|

|

$ |

14,500 |

|

|

|

(63.2 |

)% |

|

|

(56.8 |

)% |

2024财年与2023财年相比

2024财年的无形资产摊销为230万美元,比2023财年的630万美元减少了400万美元,即63.2%。减少主要与某些无形资产已在2024和2023财年全额摊销有关。

收入成本中的无形资产摊销占总收入成本的百分比下降了0.3个百分点,从2023财年的0.4%降至2024财年的0.1%。营业费用中的无形资产摊销费用占营业费用总额的比例下降了2.3个百分点,从2023财年的2.6%降至2024财年的0.3%。

2023财年与2022财年相比

2023财年的无形资产摊销为630万美元,比2022财年的1450万美元减少820万美元,即56.8%。减少主要与某些无形资产已于2023财年全额摊销有关。

收入成本中的无形资产摊销占总收入成本的百分比下降了2.7个百分点,从2022财年的3.1%降至2023财年的0.4%。营业费用中的无形资产摊销费用占营业费用总额的比例下降了0.2个百分点,从2022财年的2.8%降至2023财年的2.6%。

运营发票的其他组成部分

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

重组和其他成本,净 |

|

$ |

17,077 |

|

|

$ |

11,917 |

|

|

$ |

8,965 |

|

|

|

43.3 |

% |

|

|

32.9 |

% |

商誉减值 |

|

$ |

609,172 |

|

|

$ |

- |

|

|

$ |

213,720 |

|

|

|

100.0 |

% |

|

|

(100.0 |

)% |

47

2024财年与2023财年相比

2024财年

在截至2024年9月30日的财年,我们记录了重组和其他成本,扣除了1710万美元,其中包括与裁员相关的1340万美元遣散费,其中810万美元与该计划有关,以及与我们的转型计划相关的280万美元咨询费用,以及80万美元其他一次性费用。我们专注于采取行动,旨在使公司能够实现我们的生成性人工智能和大型语言模型产品路线图,并提供改进的财务业绩,包括流程优化工作和成本降低。

截至2024年9月30日的财年的善意损失为60920万美元。

截至2024年3月31日,我们得出的结论是,由于当前的宏观经济状况(包括我们的股价下跌),存在损害迹象。我们报告单位的公允价值是使用收入法和市场法组合确定的。我们对方法进行了适当加权,估计截至2024年3月31日的公允价值约为46340万美元。我们报告单位的公允价值超过了估计的公允价值。根据减损测试的结果,我们在截至2024年3月31日的三个月内记录了25210万美元的善意减损费用。

截至2024年6月30日,我们得出的结论是,由于当前的宏观经济状况(包括我们的股价下跌),存在损害迹象。我们报告单位的公允价值是使用收入法和市场法组合确定的。我们对方法进行了适当加权,估计截至2024年6月30日的公允价值约为15420万美元。我们报告单位的公允价值超过了估计的公允价值。根据减损测试的结果,我们在截至2024年6月30日的三个月内记录了35710万美元的善意减损费用。

每当事件或情况变化表明其公允价值可能无法收回时,我们将需要评估善意和其他无形资产的潜在损失。可能引发此类资产减损的因素的例子包括但不限于,我们的市值跌至低于净资产、我们的股价持续下跌以及行业或经济趋势负面。这些或其他不可预见因素的未来不利变化可能会导致额外的损失,从而影响我们在已确定的报告期内的运营业绩和财务状况。

2023财年

在截至2023年9月30日的财年,我们记录了重组和其他成本,扣除了1190万美元,其中包括与裁员相关的780万美元遣散费、与修改2025年票据相关的380万美元第三方费用,以及因关闭不再使用的设施而产生的50万美元费用。

净运营费用、重组和其他成本总额的百分比下降了3.2个百分点,从2023财年的5.3%降至2024财年的2.1%。

2023财年与2022财年相比

2023财年的重组和其他净成本为1190万美元,比2022财年的900万美元增加了290万美元。重组和其他成本净增加主要是由于与裁员相关的780万美元遣散费、与修改2025年票据相关的380万美元第三方费用以及因关闭不再使用的设施而产生的50万美元费用。净运营费用、重组和其他成本占总运营费用的比例增加了3.1个百分点,从2022财年的2.2%增至2023财年的5.3%。

截至2022年9月30日的财年的善意损失为21370万美元。截至2022年9月30日,我们得出的结论是,由于当前的宏观经济状况,包括我们的股价持续下跌,出现了损害迹象。我们报告单位的公允价值是使用收入法和市场法组合确定的。我们对方法进行了适当加权,以估计截至2022年9月30日的公允价值。我们报告单位的公允价值超过了估计的公允价值。根据减损测试的结果,我们记录了21370万美元的善意减损费用。

其他应收账款总额,净

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

利息收入 |

|

$ |

5,353 |

|

|

$ |

4,471 |

|

|

$ |

1,007 |

|

|

|

19.7 |

% |

|

|

344.0 |

% |

利息开支 |

|

|

(12,553 |

) |

|

|

(14,769 |

) |

|

|

(14,394 |

) |

|

|

(15.0 |

)% |

|

|

2.6 |

% |

其他收入(费用),净额 |

|

|

2,526 |

|

|

|

1,108 |

|

|

|

(1,019 |

) |

|

|

128.0 |

% |

|

|

(208.7 |

)% |

其他费用合计(净额) |

|

$ |

(4,674 |

) |

|

$ |

(9,190 |

) |

|

$ |

(14,406 |

) |

|

|

(49.1 |

)% |

|

|

(36.2 |

)% |

48

2024财年与2023财年相比

2024财年其他费用总额(净)为470万美元,与2023财年的920万美元费用相比变化了450万美元。利息收入的增加主要归因于投资回报。利息费用减少主要是由于票据的适用利率较低。其他收入(费用)净额的变化主要由外汇收益推动。

2023财年与2022财年相比

2023财年的其他费用总额(净)为920万美元,与2022财年的1,440万美元费用相比变化了520万美元。利息收入的增加主要归因于投资回报。利息支出增加主要归因于定期贷款融资的适用利率较高。其他收入(费用)净变化主要由外汇收益推动,但与我们的定期贷款机制相关的债务消除造成的130万美元损失部分抵消。

所得税拨备

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

所得税拨备 |

|

$ |

3,468 |

|

|

$ |

19,865 |

|

|

$ |

112,075 |

|

|

|

(82.5 |

)% |

|

|

(82.3 |

)% |

有效所得税率% |

|

|

(0.6 |

)% |

|

|

(54.6 |

)% |

|

|

(56.4 |

)% |

|

|

|

|

|

|

||

2024财年与2023财年相比

我们2024财年的有效所得税率为负0.6%,而2023财年的有效所得税率为负54.6%。因此,我们2024财年的所得税拨备为350万美元,与2023财年的所得税拨备1,990万美元相比净变化1,640万美元,即82.5%。2024财年的有效税率与美国联邦法定税率21.0%不同,主要是由于账簿善意的减损、股票补偿的税收影响、美国纳入的外国应税收入、外国损失结转的估值备抵以及我们的司法管辖区盈利构成。

2023财年与2022财年相比

我们2023财年的有效所得税率为负54.6%,而2022财年为56.4%。因此,我们2023财年的所得税拨备为1990万美元,与2022财年的所得税拨备11210万美元相比,净变化为9220万美元,即82.3%。2023财年的实际所得税率与美国联邦法定税率21.0%不同,主要是由于股票补偿的税收影响、美国纳入的外国应税收入、外国损失结转的估值备抵以及我们的司法管辖区收入构成。

流动性与资本资源

财务状况

截至2024年9月30日,我们拥有13040万美元现金、现金等值物和有价证券。现金等值物包括可随时转换为已知金额现金且原到期日为三个月或更短的高流动性投资。有价证券包括商业票据、公司债券和政府证券。截至2024年9月30日,我们的净运营资金(不包括递延收入和递延成本)为9620万美元。该余额代表基于当日流动资金的短期净现金流入。

来源和材料现金需求

我们的主要流动性来源是我们的现金、现金等值物和有价证券,以及我们从运营中产生的现金流。现金的主要用途包括收入成本、研发活动资金、资本支出和债务义务。

我们为未来运营需求提供资金的能力将取决于我们从运营中产生正现金流并根据需要在资本市场上筹集额外资金的能力。根据我们预计产生正现金流以及截至2024年9月30日的13040万美元现金、现金等值物和有价证券,我们相信我们将能够满足我们的流动性需求

49

未来12个月我们相信,我们将通过经营活动的现金流量、可用现金余额和循环贷款(如下所述)的可用信贷的组合来满足长期预期的未来现金需求和义务。

下表列出了我们未来期间的重大现金需求:

|

|

截至9月30日的年度到期的重大现金需求, |

|

|||||||||||||||||

|

|

2025 |

|

|

2026 - 2027 |

|

|

2028 - 2029 |

|

|

此后 |

|

|

总 |

|

|||||

2028年笔记 |

|

$ |

- |

|

|

$ |

- |

|

|

$ |

122,500 |

|

|

$ |

- |

|

|

$ |

122,500 |

|

2028年票据应付现金利息 (a) |

|

|

1,836 |

|

|

|

3,672 |

|

|

|

1,383 |

|

|

|

- |

|

|

|

6,891 |

|

2025年修改笔记 |

|

|

87,500 |

|

|

|

- |

|

|

|

87,500 |

|

|

|

- |

|

|

|

175,000 |

|

2025年修改票据的应付现金利息 (a) |

|

|

3,058 |

|

|

|

2,623 |

|

|

|

988 |

|

|

|

- |

|

|

|

6,669 |

|

经营租赁 |

|

|

5,282 |

|

|

|

6,031 |

|

|

|

3,535 |

|

|

|

429 |

|

|

|

15,277 |

|

融资租赁 |

|

|

401 |

|

|

|

53 |

|

|

|

- |

|

|

|

- |

|

|

|

454 |

|

材料现金需求总额 |

|

$ |

98,077 |

|

|

$ |

12,379 |

|

|

$ |

215,906 |

|

|

$ |

429 |

|

|

$ |

326,791 |

|

我们赞助主要由我们的某些外国子公司提供的某些固定福利计划。其中许多计划是当地监管要求所要求的。我们可能会将这些计划的资金存入保险公司、第三方受托人,或存入符合当地监管要求的政府管理账户(如适用)。截至2024年9月30日,我们的固定福利计划的净负债总额为620万美元。

如果我们需要获得额外的流动性来源,我们相信我们可以通过发行股票证券或债券发行来满足我们的需求。然而,我们不能保证我们将能够通过发行股票证券或债券发行获得融资,或者如果获得这种融资,我们不能保证它将以可接受的条件进行。如果对我们产品的需求或我们客户或供应商的偿付能力大幅下降,或者如果经济状况出现其他重大不利变化,我们以可接受的条件发行债务或达成其他融资安排的能力可能会受到不利影响。例如,通货膨胀和利率波动以及银行业的混乱和不稳定对全球经济产生了负面影响,并造成了金融市场的严重波动和混乱。长期的经济中断或市场波动可能会对我们的业务、运营结果、偿还债务契约的能力、获得流动性来源和财务状况产生重大影响。

2028年到期的1.50%高级可转换票据

2023年6月26日,我们发行了本金总额为19000万美元的2028年到期的1.50%可转换优先票据(“2028年票据”),由契约约束(“2028年契约”),我们与美国银行信托公司、全国协会之间作为受托人(“受托人”)根据经修订的1933年证券法第144 A条向合格机构买家进行私募发行。2023年7月3日,我们额外发行了本金总额为2000万美元的2028年票据。扣除交易成本后,发行2028年票据的净收益为19320万美元。

2028年票据是优先、无担保债务,每半年支付一次应计利息,于每年1月1日和7月1日支付,利率为每年1.50%。2028年票据将于2028年7月1日到期,除非提前转换、赎回或回购。根据我们的选择,2028年票据可转换为现金、普通股股份或现金和普通股股份的组合。

转换率为每1,000美元本金额的2028年票据兑换24.5586股普通股(相当于每股普通股约40.72美元的初始转换价)。在某些情况下,转换率可能会进行调整,但不会就任何应计和未付利息进行调整。

关于2028年债券的发售,我们在一项私下协商的交易中回购了2025年债券本金总额为8,750美元的万。我们特别与同时购买2028年债券的投资者就回购2025年债券进行了谈判。我们评估了这笔交易,以确定交换是否应根据ASC 470-50的规定被视为修改或终止,该条款允许同一债务人和债权人之间的债务工具交换被视为修改,只要该工具没有实质性不同的条款。由于2025年债券的同时赎回和2028年债券的部分发行是由相同的投资者执行的,我们将这笔交易评估为债务修改,以债权人为基础。回购2025年债券及发行2028年债券被视为并无重大不同条款,其依据是(1)新债务工具条款下的现金流量现值与原始票据条款下剩余现金流量的现值相差少于10%,及(2)转换功能的公允价值变动不超过2025年债券账面值的10%,因此,回购2025年债券计入债务修订。

50

因此,8750万美元的2028年票据被视为2025年票据的修改,并与剩余8750万美元的2025年票据(统称为“2025年修改票据”,与2028年票据一起统称为“票据”)一起计入2025年票据的余额,这些票据是交易的一部分未回购的。我们将直接支付给贷方的1430万美元费用记录为延期债务发行成本,并将支付给第三方的380万美元费用计入本期费用。截至2024年9月30日,2025年修改票据的公允价值为16120万美元,扣除未摊销成本1380万美元。

如果可转换债务工具在未计入破产的交易中被修改或交换,则嵌入式转换期权公允价值的增加将减少债务工具的公允价值,并相应增加额外缴入资本。我们将嵌入转换功能公允价值增加410万美元视为额外实缴资本和减少2025年修改票据公允价值的同等折扣。

我们将未与2025年票据投资者谈判的2028年票据中的12250万美元作为单一负债进行核算。我们因发行2028年票据而产生了240万美元的交易成本,该成本被记录为2028年票据面值的直接扣除,并在2028年票据期限内使用利息法摊销为利息费用。截至2024年9月30日,2028年票据的公允价值为12070万美元,未摊销发行成本为180万美元。截至2024年9月30日,2028年票据不可兑换。

2025年到期的3.00%高级可转换票据

2020年6月2日,我们发行了本金总额为17500万美元的2025年到期的3.00%可转换优先票据(“2025年票据”),包括初始购买者完全行使购买本金额为2500万美元的2025年票据的选择权,该票据受契约约束(“2025年契约”),我们与受托人之间根据经修订的1933年证券法第144 A条向合格机构买家进行私募发行。扣除交易成本后,发行2025年票据的净收益为16980万美元。

2025年票据是优先、无担保债务,每半年支付一次应计利息,于每年6月1日和12月1日支付,利率为每年3.00%。2025年票据将于2025年6月1日到期,除非提前转换、赎回或回购。2025年票据到期后以现金偿还可能会对我们的流动性产生不利影响。

根据我们的选择,2025年票据可转换为现金、普通股股份或现金和普通股股份的组合。转换率为每本金1,000美元的2025年票据兑换26.7271股普通股(相当于每股普通股约37.42美元的初始转换价)。在某些情况下,转换率可能会进行调整,但不会就任何应计和未付利息进行调整。此外,在到期日之前发生的某些公司事件后,或者如果我们发出赎回通知,在某些情况下,我们将提高选择兑换与此类公司事件相关的2025年票据或兑换与此类赎回通知相关的2025年票据的持有人的兑换率(视具体情况而定)。

有关作为2028年票据发行一部分的2025年票据修改的讨论,请参阅上文“2028年到期的1.50%高级可转换票据”部分。

截至2024年9月30日、2023年和2022年9月30日的财年,确认的与票据相关的利息费用如下(以千美元计):

|

|

止年度 |

|

|||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|||

合同利息支出 |

|

$ |

5,776 |

|

|

$ |

5,383 |

|

|

$ |

5,246 |

|

债务贴现摊销 |

|

|

1,019 |

|

|

|

258 |

|

|

|

3,755 |

|

发行成本摊销 |

|

|

4,936 |

|

|

|

2,119 |

|

|

|

944 |

|

与票据相关的利息支出总额 |

|

$ |

11,731 |

|

|

$ |

7,760 |

|

|

$ |

9,945 |

|

截至2024年9月30日的财年内,票据的有条件转换功能并未触发。截至2024年9月30日,票据不可兑换。截至本报告日期,持有人尚未兑换任何票据。未来季度是否会转换任何票据将取决于未来一个或多个转换条件的满足。如果一名或多名持有人选择在任何此类票据可兑换时兑换其票据,除非我们选择仅通过交付普通股股份(支付现金代替交付任何零碎股份除外)来履行我们的兑换义务,否则我们将被要求通过支付现金来偿还部分或全部兑换义务,这可能会对我们的流动性产生不利影响。

51

高级信贷安排

2020年6月12日(“融资截止日”),我们由借款人、贷方和发行银行以及富国银行,NA,作为行政代理人(“信贷协议”),包括本金总额为12500万美元的四年期高级有担保定期贷款融资(“定期贷款融资”)。发行定期贷款便利的净收益为12300万美元。我们还签订了本金总额为5000万美元的高级有担保第一优先权循环信贷融资(“循环融资”,以及定期贷款融资,统称为“高级信贷融资”),如果我们的流动资金和其他现金需求得不到我们的运营现金流的支持,我们可能会动用该融资。

与2028年票据的发行有关,在2023财年第三季度,我们在循环贷款机制下借入了2470万美元,并向定期贷款机制支付了10630万美元。因此,我们记录了10490万美元的债务消除和130万美元的债务消除损失。定期贷款便利的所有本金和利息已全额支付。截至2024年9月30日和2023年9月30日,Revolver融资项下无未偿款项。

2020年12月17日(“第1号修正案生效日期”),我们签订了信贷协议第1号修正案(“第1号修正案”)。第1号修正案将循环信贷和定期信贷的预定到期日从2024年6月12日延长至2025年4月1日。

第1号修正案修订了信贷协议中的某些利率。在第1号修正案生效日期后的第一个完整会计季度的合规证书交付后,循环信贷和定期融资的适用保证金取决于基于净总杠杆率的定价网格,如下(I)如果净总杠杆率大于3.00至1.00,适用保证金为LIBOR加3.00%或ABR加2.00%;(Ii)如果净总杠杆率小于或等于3.00比1.00但大于2.50比1.00,适用保证金为LIBOR加2.75%或ABR加1.75%;(Iii)如果净总杠杆率小于或等于2.50比1.00但大于2.00至1.00,适用保证金为LIBOR加2.50%或ABR加1.50%;(Iv)如果净总杠杆率小于或等于2.00比1.00,但大于1.50比1.00,适用保证金为LIBOR加2.25%或ABR加1.25%;及(V)如果净总杠杆率小于或等于1.50至1.00,适用保证金为LIBOR加2.20%或ABR加1.00%。根据第1号修订,适用的伦敦银行同业拆息下限由0.50%降至0.00%。

此外,根据循环贷款未使用部分需要支付的季度承诺费须遵守基于净总杠杆率的定价网格,具体如下:(i)如果净总杠杆率大于3.00至1.00,则未使用的线路费用为0.500%;(ii)如果净总杠杆率小于或等于3.00至1.00但大于2.50至1.00,则未使用的额度费用为0.450%;(iii)如果净总杠杆率小于或等于2.50至1.00但大于2.00至1.00,则未使用的额度费用为0.400%;(iv)如果净总杠杆率小于或等于2.00至1.00但大于1.50至1.00,未使用的额度费用为0.350%;(v)如果净总杠杆率小于或等于1.50至1.00,则未使用的额度费用为0.300%。

在截至2022年12月31日的财政季度,我们有义务每季度支付本金,总额相当于定期贷款便利原始本金的1.25%。从截至2023年3月31日的财政季度起以及此后的每个财政季度,我们有义务每季度支付本金,总额相当于定期贷款工具原始本金额的2.50%,余额在到期日支付。

信贷协议包含此类融资习惯的某些肯定和否定契约,除其他外,限制我们和我们的子公司承担额外债务或保留权、处置资产、做出某些根本性改变、指定子公司为无限制子公司、进行某些投资、预付某些债务和支付股息的能力,或就我们及其子公司的股权进行其他分配或赎回/回购。此外,信贷协议包含财务契约,每季度测试一次,(1)净担保杠杆率不超过3.25比1.00;(2)净总杠杆率不超过4.25比1.00;(3)最低流动性至少为7500万美元。信贷协议还包含此类融资常见的违约事件,包括某些常见的控制权变更事件。

2022年11月22日(“第2号修正案生效日期”),我们签订了信贷协议第2号修正案(“第2号修正案”)。第2号修正案修改了截至2023年3月31日的财政季度至截至2023年12月31日的财政季度(“契约调整期”)之间的某些财务契约。在契约调整期内,每季度进行一次测试,我们需要保持(1)净担保杠杆率不超过4.25比1.00;(2)最低流动性至少为12500万美元;(3)总资本支出低于750万美元。契约调整期内将免除净总杠杆率。契约调整期结束后,原始财务契约将恢复。截至2024年9月30日和2023年9月30日,我们遵守了所有信贷协议契约。

第2号修正案被计入债务修改,因此,直接向贷方支付的40万美元再融资费用被记录为递延债务发行成本,向第三方支付的10万美元再融资费用在本期内被记为费用。

第2号修正案修改了信贷协议中的某些利率。循环信贷和定期信贷的适用保证金取决于基于净总杠杆率的定价网格,如下(i)如果净总杠杆率更大

52

如果净总杠杆率小于或等于3.00至1.00,但大于2.50至1.00,适用保证金为SOFR加10个基点信贷利差调整加2.75%或ABR加1.75%;(Iii)如果净总杠杆率小于或等于2.50比1.00但大于2.00至1.00,适用保证金为SOFR加10个基点信贷利差调整加2.50%或ABR加1.50%;(Iv)如果净总杠杆率小于或等于2.00至1.00但大于1.50至1.00,适用保证金为SOFR加10个基点信贷利差调整加2.25%或ABR加1.25%;以及(V)如果净总杠杆率小于或等于1.50至1.00,适用的保证金为SOFR加10个基点的信贷利差调整加2.20%或ABR加1.00%。在契约调整期内,直至契约调整期后第一个完整会计季度的合规证书交付为止,适用的保证金将为SOFR加10个基点的信贷利差调整加3.00%或ABR加2.00%。

于2024年4月12日(“第3号修正案”生效日期),吾等订立信贷协议第3号修正案(“第3号修正案”)。第3号修正案修改了某些金融契约。每季度测试一次,我们将被要求维持(I)不高于3.00至1.00的净担保杠杆比率;(Ii)不少于(A)截至2024年6月30日的6个月期间的负500美元万,(B)截至2024年9月30日的9个月期间的750美元万,(C)截至2024年12月31日的连续4个财政季度的2,000美元万,(D)截至2025年3月31日的连续4个财政季度的3,000美元万,(E)截至2025年6月30日的连续4个财政季度和截至2025年9月30日的连续4个财政季度的3,500美元万,(F)2025年12月31日终了的连续四个财政季度的4 000美元万;和(G)2026年3月31日终了的连续四个财政季度的4 000美元万;(Iii)最低流动资金不少于5,000万;及。(Iv)资本开支总额不超过1,000万。

我们遵守这些公约的能力,可能会受到我们未来的财政表现,以及非我们所能控制的事件的影响,包括当时的经济、金融和工业情况。违反任何此类契约,可能会导致根据高级信贷安排的条款发生违约事件。如果发生违约事件,贷款人将有权加速偿还此类债务,在此类违约得到治愈之前,我们将无法获得额外资金。我们将与我们的贷款人合作,以获得豁免、修改或以其他方式解决违规问题。截至2024年9月30日,根据信贷协议,没有未偿还的贷款金额。违约事件的发生和后果可能会对我们的业务、财务状况和运营结果产生不利影响。任何随后更换管理高级信贷安排的协议,或任何新的债务,都可能有类似或更大的限制。我们可能无法筹集额外的债务融资,以便在一般经济或商业衰退期间运营,或者无法有效竞争或利用新的商业机会。

第3号修正案修改了信贷协议中的某些利率。SOFR贷款的适用保证金为SOFR加3.00%,以及以下三者中的最高者:(i)联邦基金有效利率、(ii)最优惠利率和(iii)一个月SOFR加1.00%(条款(i)至(iii)中的最高者,“DAB”)加2.00%。

第3号修正案还修改了循环贷款的到期日。循环融资将于2026年4月1日到期,前提是在自我们的2025年票据到期日前91天开始的期间内的任何日期以及为2026年7月1日或之前到期的该等票据再融资而产生的任何债务(该债务,“提前到期债务”),并且结束于2026年7月1日,该提前到期债务的到期日尚未延长至7月1日之后的日期,2026年,并且我们不在独立存款账户中持有足以偿还和偿还到期提前到期债务本金的现金,则循环贷款应于提前到期债务到期日前91天到期。

截至2024年9月30日、2023年和2022年9月30日的财年,与高级信贷融资相关的总利息费用分别为40万美元、670万美元、430万美元,反映了息票和折扣的增加。

现金流

截至2024年、2023年和2022年9月30日的财年运营、投资和融资活动产生的现金流量(如本表格10-k第8项中包含的经审计综合现金流量报表所反映)总结在下表中(以千美元计):

|

|

截至九月三十日止年度, |

|

|

%变化 |

|

|

%变化 |

|

|||||||||||

|

|

2024 |

|

|

2023 |

|

|

2022 |

|

|

2024年与2023年 |

|

|

2023年与2022年 |

|

|||||

经营活动提供(用于)的现金净额 |

|

$ |

17,196 |

|

|

$ |

7,498 |

|

|

$ |

(2,138 |

) |

|

|

129.4 |

% |

|

|

(450.7 |

)% |

投资活动提供(用于)的现金净额 |

|

|

4,379 |

|

|

|

5,820 |

|

|

|

(10,565 |

) |

|

|

(24.8 |

)% |

|

|

(155.1 |

)% |

融资活动提供(用于)的现金净额 |

|

|

225 |

|

|

|

(5,334 |

) |

|

|

(19,606 |

) |

|

|

(104.2 |

)% |

|

|

(72.8 |

)% |

外币汇率对现金和现金等值物的影响 |

|

|

(1,469 |

) |

|

|

(1,677 |

) |

|

|

(1,272 |

) |

|

|

(12.4 |

)% |

|

|

31.8 |

% |

现金和现金等价物净变动 |

|

$ |

20,331 |

|

|

$ |

6,307 |

|

|

$ |

(33,581 |

) |

|

|

222.4 |

% |

|

|

(118.8 |

)% |

53

经营活动提供(使用)的现金净额

2024财年与2023财年相比

2024财年运营活动提供的净现金为1720万美元,与2023财年运营活动提供的净现金750万美元相比,净变化为970万美元,即129.4%。现金流量变化主要是由于:

递延收入占我们经营活动提供的净现金的很大一部分,根据我们与客户合同的性质,该余额可能会在不同时期出现大幅波动。我们预计递延收入的任何变化不会影响我们履行义务的能力。

2023财年与2022财年相比

2023财年运营活动提供的净现金为750万美元,与2022财年运营活动使用的净现金210万美元相比,净变化为960万美元,即450.7%。现金流量变化主要是由于:

由投资活动提供(用于)的现金净额

2024财年与2023财年相比

2024财年投资活动提供的净现金为440万美元,与2023财年投资活动提供的净现金580万美元相比,净变化为140万美元,即24.8%。现金流变化是由出售有价证券净收益减少120万美元推动的。