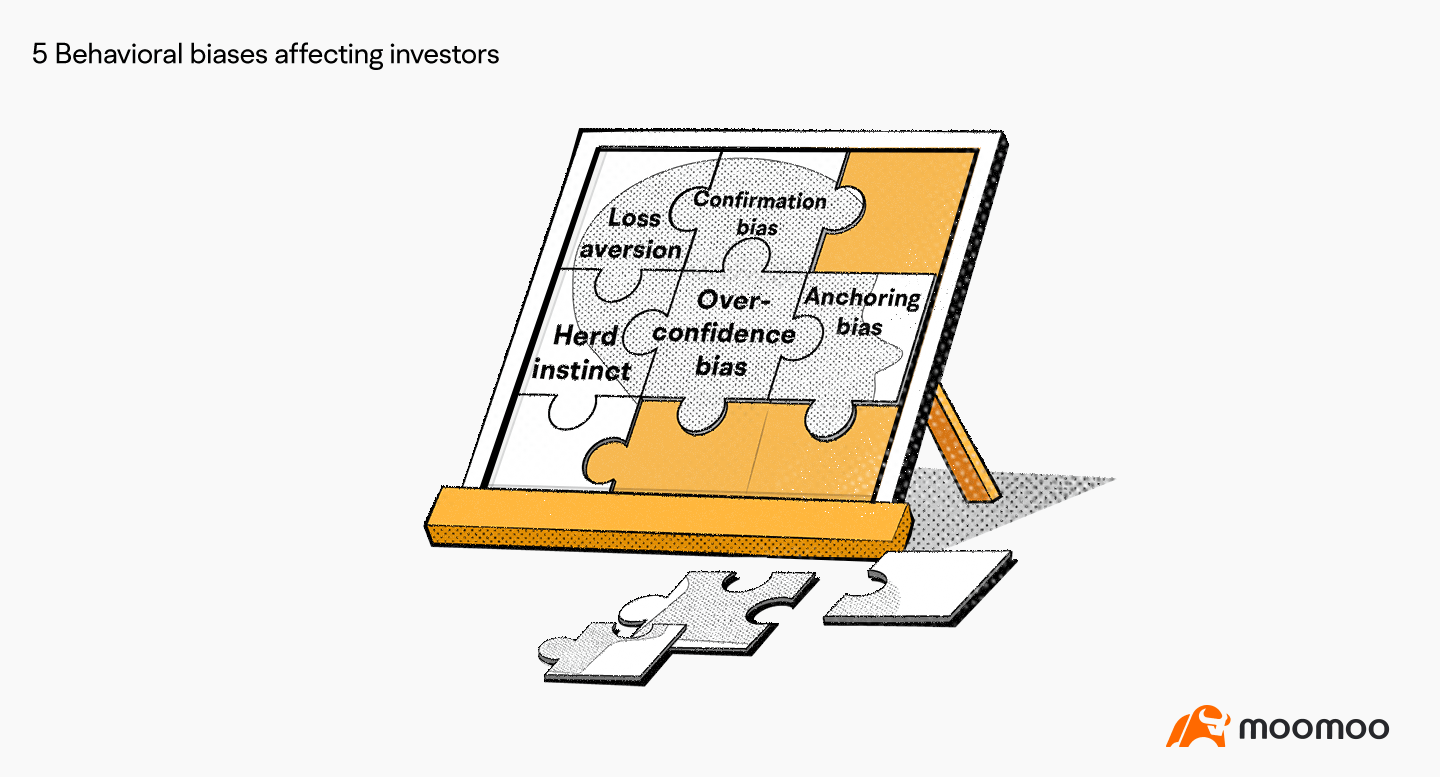

5 影响投资者的行为偏见

关键要点

行为金融学是对投资者行为的心理影响的研究

与传统金融理论不同,行为金融学强调心理学在个人行为中的作用

五种最常见的行为偏见:损失厌恶、锚定偏见、羊群本能、过度自信偏见和确认偏见

了解行为金融学

行为金融学研究对投资者行为的心理影响以及随后对市场的影响。 它基于一些事实,例如投资者并不总是理性的,他们的自我控制是有限的,他们的行为受他们自己的偏见的影响。

要理解行为金融学,我们首先需要了解传统的金融理论。传统金融理论由三个核心假设组成:

个人有完全的自我控制能力。

个人在做出决定之前要了解所有可用数据。

个人的决策始终如一。

简而言之,传统金融理论指出,个人总是仅根据现有的客观事实做出理性的决定。

但是,非理性是人性中固有的。实际上:

我们并不总是有自制力。

在做出决定之前,我们并不总是有时间了解所有数据。

我们在决策方面并不总是一致的。

行为金融学与传统金融理论的不同之处在于,它强调心理学在个人行为中所起的作用。

根据行为金融学,由于心理影响使我们的决策复杂化,投资者容易做出次优的决策。

通过了解对我们情绪的不同心理反应,我们试图限制情绪对我们投资决策的影响。

影响投资者的五种行为偏见

在这里,我们重点介绍投资者常见的五种突出的行为偏见。特别是,我们着眼于厌恶情绪、锚定偏见、羊群本能、过度自信偏见和确认偏见。

对损失的厌恶

当投资者更关心损失而不是收益时,就会出现亏损规避情绪。

因此,一些投资者可能希望获得更高的支付来补偿损失。如果不太可能获得高额回报,即使从理性投资者的角度来看,投资的风险是可以接受的,他们也可能会尝试完全避免损失。

在投资中,当投资者卖出赢家并抓住输家时,亏损规避情绪可能导致所谓的处置效应。投资者之所以这样做,是因为他们想要快速获利。但是,当一项投资亏损时,他们中的许多人会选择坚持下去,因为他们想恢复到初始价格。

锚定偏见

这意味着一些投资者往往过度依赖任意基准,例如买入价或标价。 有锚定偏见的市场参与者往往持有贬值的投资,因为他们将公允价值估计值固定在原始购买价格而不是基本面上。

牛群本能

羊群本能一词是指人们加入团体并关注他人行为的现象,因为他们认为其他人已经完成了研究。

羊群本能在社会的各个方面都很常见,包括金融业,在金融领域,投资者关注他们所看到的其他投资者的所作所为,而不是依赖自己的分析。资产泡沫或恐慌性买入和恐慌性抛售造成的市场崩盘被认为大规模表现出牛群本能。

过度自信偏见

过度自信偏见意味着对自己的能力过于自信,使我们承担过多的风险。 这种偏见在行为金融学中很常见,可以对资本市场产生巨大影响。

过度自信有两个组成部分:对信息的质量充满信心,以及对在正确的时间根据所述信息采取行动以获得最大收益的能力充满信心。

确认偏差

确认偏见是认知心理学中的一个术语,它描述了人们自然会偏爱证实其现有信念的信息。

行为金融学专家发现,这一基本原则尤其适用于市场参与者。投资者寻找能证实其现有观点的信息,而忽略与之矛盾的事实或数据。结果,他们自己的认知偏见可能会降低他们决策的价值。