沃伦·巴菲特的投资策略

许多初学者投资者对奥马哈甲骨文的投资策略如此简单感到吃惊。简而言之,巴菲特寻找售价低于其 “内在价值” 的杰出公司,然后只要这些公司仍然是伟大的企业,他就会继续投资这些公司。

这个故事还有更多内容也就不足为奇了。本文旨在更多地探讨巴菲特的投资策略,说明他是如何将自己的概念付诸实践的,并列出他投资(和没有)投资的具体公司。

沃伦·巴菲特的八种投资理念

我们无法获得巴菲特投资过程的很大一部分,这就是为什么我们不知道他究竟如何调查潜在投资的原因。以下是沃伦·巴菲特表示可以在自己的投资策略中实施的一些基本投资理念的清单:

1。分析并考虑一下

巴菲特经常在内布拉斯加州奥马哈的工作场所长时间工作。他安静而孤独的生活方式经常让他的投资者感到震惊,他们认为他总是在旅途中。根据他所说的话,“我坚持几乎每天都要花很多时间坐下来思考。”

巴菲特认为这些信息会随着年龄的增长而改善,他认为他的成就中有很大一部分可以归功于尽可能多的收集财务信息。

2。试着找到安全边界

巴菲特的投资策略的基础是优先考虑保持可观的安全边距。简而言之,安全利润率是指保护股东免受财务损失风险的投资品质。例如,如果一股股票的交易价格为每股10美元,但该公司的资产的实际价值为每股12美元,那么投资就有2美元的安全余地。可以合理地预计,公司资产的固有价值将防止股价过度下跌。

在每项投资中,巴菲特都力求支付低于公司标的价值的费用。他说:“一家优秀公司的股票过高的收购价格可能会抵消随后十年业务发展有利的影响。”

3.了解价值投资的基本原理

金融专家一致认为,沃伦·巴菲特是世界上最成功的价值投资者。价值投资是一种优先考虑以低于其固有价值的价格购买资产的投资。

价值投资者的主要目标是以低于100美元(最好低得多)的价格购买价值100美元的公司股票。价值投资者有兴趣寻找内在价值远高于此类企业股票交易价格所代表的企业价值的企业,然后将资金投资于这些企业。有价值的投资者预计,市场最终将实现一家目前被低估的公司的真正价值,这将导致公司股票价格上涨和价值投资的回报,例如巴菲特。

4。密切关注质量

著名投资人沃伦·巴菲特并没有把钱丢进垃圾桶。他通常不会投资倒闭的企业,不管它们有多便宜。沃伦·巴菲特向潜在投资者提供的最重要的建议之一是:“以合理的价格收购一家优秀的公司要比以优惠的价格收购一家公平的公司要好得多。”

5。不用担心市场低迷和暴跌

股票交易的明显目标是低价买入并高价卖出。但是,人的本性有时会促使我们以完全相反的方式行事。当我们注意到所有其他朋友都在赚钱时,我们开始觉得应该将一些自己的钱投资到这个合资企业中。此外,当市场崩溃时,我们倾向于在股票再次下跌之前卖出股票。

巴菲特喜欢下跌股价,因为股价为他提供了以较低利率购买股票的机会。如果你在那里发现商店里所有东西的价格突然下降了百分之二十,你会惊慌失措地离开你最喜欢的商店吗?显然不是。巴菲特喜欢降价他最喜欢的股票,他说:“机会很少出现。当黄金下雨时,把水桶拿出来,而不是顶针。”

6。永远不要随风而行

以下是来自沃伦·巴菲特的另一点信息,这些信息对初学者至关重要,尤其是在Reddit讨论板上:你不应该仅仅因为其他人都在买入特定股票。但是,你不应该把与牛群相反并卖出其他人正在购买的股票作为你的目标。正如巴菲特所表明的那样,理想的投资策略是完全无视传统观点,转而独立发现机会并据此采取行动。

此外,他解释说:“对于投资者来说,最重要的素质是气质,而不是智力。你需要一种既不能从与人群相处或与人群对抗中获得极大乐趣的气质。”

7。投资时要有长远的眼光

说到股票,你可以从沃伦·巴菲特那里得到的最有见地的建议之一是:“如果你不愿意在十年内拥有股票,甚至不要考虑持有十分钟。”

他仅仅相信自己投资的股票的价格将在本周、本月甚至今年上涨是不够的,他无法决定购买这些股票。巴菲特之所以投资股票,是因为他打算保留自己多年来投资的公司的所有权。尽管出于各种原因,他继续定期出售股票,但他在处理大部分资产时都抱着永久持有这些资产的心态。此外,巴菲特曾表示,如果大多数个人不能对持股采取 “永远” 的态度,那么一劳永逸的投资,例如标准普尔500指数基金,是他们能做出的最大投资。

8。如果情况发生变化,你不应该害怕出售任何你所拥有的东西

沃伦·巴菲特的一句名言来自于一次采访,他在采访中被问及他选择亏损出售的投资。巴菲特回应说,如果你发现自己陷入困境,最重要的是停止挖掘。

即使他打算在余生中持有购买的每只股票,但事实是,前景会随着时间的推移而变化。发现沃伦·巴菲特收购了抵押贷款提供商房地美的大量股份可能会令人惊讶(场外交易:FMCC)。他得出结论,在金融危机爆发前几年,该贷款机构的领导层已经开始用公司的资本承担不必要的风险,因此他决定出售。几年后,金融危机开始了,很明显,巴菲特做出了明智的决定。

沃伦·巴菲特买入和卖出哪些公司的股票?

巴菲特亲自选择了伯克希尔·哈撒韦公司(纽约证券交易所代码:BRK.A)和伯克希尔·哈撒韦公司(纽约证券交易所代码:BRK.B)的大部分股票,这两家公司为伯克希尔·哈撒韦公司(纽约证券交易所代码:BRK.A)和伯克希尔·哈撒韦公司(纽约证券交易所代码:BRK.B)的股票持股量贡献了伯克希尔·哈撒韦公司(纽约证券交易所代码:BRK.B)尽管伯克希尔·哈撒韦的投资组合有超过45种独立的股票投资,该公司大约70%的股权仅集中在四家公司中。有关这些顶级持股的更多详细信息如下:

苹果(AAPL):这家IT巨头的股票在很大程度上是伯克希尔·哈撒韦公司在其投资组合中最大的投资。截至2022年6月30日,伯克希尔拥有苹果5.57%的股份,市值超过1500亿美元。苹果拥有巴菲特所说的 “粘性” 客户,很难想象一家拥有更忠实客户群的公司。但是,苹果也有定价权,其领导地位在业内名列前茅。

美国银行 (纽约证券交易所:BAC):截至2022年6月30日,伯克希尔·哈撒韦公司拥有美国银行12.57%的已发行股份,使其成为该公司仅次于苹果的第二大股票。巴菲特非常尊重美国银行首席执行官布莱恩·莫伊尼汉和该银行管理团队的其他成员。该公司的股票一直以隐含估值进行交易,与其资产的账面价值相比,该估值一直低于该公司大银行竞争对手的估值。此外,美国银行公司是一只了不起的股息股票;该公司将回购自有股票作为重中之重;在过去的几年中,该公司的增长速度是竞争对手中最快的股票。

美国运通 (纽约证券交易所:AXP):截至2022年6月30日,伯克希尔·哈撒韦公司持有美国运通总股份的20.22%,按市价计算相当于近212.9亿美元。就所有权百分比而言,这项投资是伯克希尔最重要的持股之一。在过去的三十年中,伯克希尔·哈撒韦公司的投资组合包括美国运通的股票,这是由于巴菲特对该公司久负盛名的品牌的钦佩,以及该公司在业务往来中既是支付系统又是贷款机构。

可口可乐(纽约证券交易所:KO):本文发表时,伯克希尔持有这家饮料巨头9.25%的股份,价值255.7亿美元。(2022年6月30日)这使伯克希尔成为该公司最重要的股东之一。20世纪80年代末,巴菲特开始积累持有的可口可乐股票,这将成为他最赚钱的长期投资之一。巴菲特是可口可乐的忠实用户,但他也钦佩该公司的品牌实力和庞大的分销网络,这为其提供了相对于潜在竞争对手的比较优势。

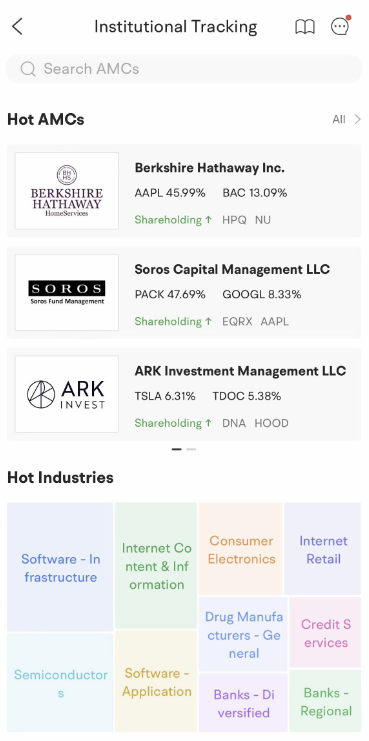

此外,如果你想进一步了解巴菲特买入和卖出的公司股票,你可以试试moomoo的机构跟踪功能。整合、更新和可视化的机构持股将帮助您发现投资机会。

沃伦·巴菲特不投资哪些公司?

巴菲特与投资保持的战略距离高于其专业水平。由于这一主要因素,伯克希尔·哈撒韦公司的股票投资组合不包括大量的高增长科技企业或生物技术股票。巴菲特意识到自己作为价值投资者的擅长领域。这并不意味着他投资的公司经营不佳或定价过高。

要记住的另一件事是,仅仅因为巴菲特远离某个市场或行业,并不意味着你必须这样做。你可以像巴菲特一样坚持自己所理解的东西进行投资。