12張圖輕鬆學會看財報

01 股票估值的四種常用方法

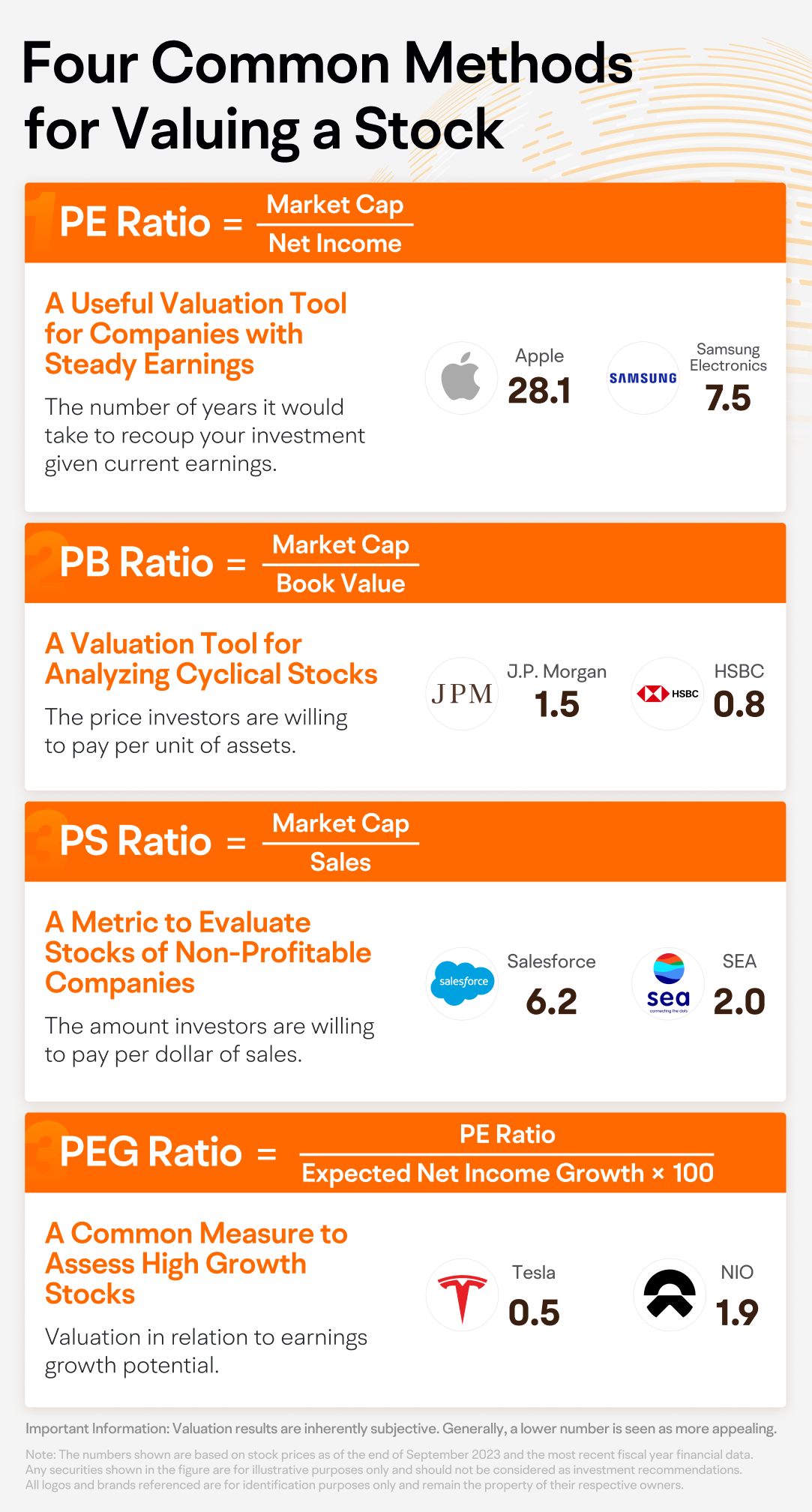

基本面投資者一般根據股票的內在價值作出投資決定。他們傾向於認為,當投資於被認為被低估的股票時,他們更有可能獲得潛在利潤。相反,他們認為購買「高估」的股票會帶來更高的虧損風險。該公司的盈利報告可以深入了解股票的價值,基本投資者通常會考慮以下四種方法。

1.聚乙烯比率

私募股權比率衡量公司的股票價格相對於其每股盈利(EPS)。每股盈利的計算方式是將公司的淨收入除以其普通股的流通股數目。它也可以通過將公司的市值除以其淨收入來計算。

私募股權比率是一個廣泛使用的財務指標,用以衡量盈利穩定的公司的估值。一些市場參與者認為,對於年增長率低於 10% 的公司而言,PE 比率低於 20 倍可能是合理的。同樣重要的是要將公司的 PE 比率與競爭對手進行比較。如果其 PE 比率遠低於行業平均水平,則可能會被低估。但是,行業內的領先公司可能會有溢價交易。

2.PB 比例

PB 比率衡量公司的股票價格相對於其每股賬面價值。該比率可以通過將公司的市值除以其帳面價值來計算。

該比率通常用於評估週期性股票。通常,低於 1 的 PB 比率可能被認為是合理的。在某些情況下,負債水平較高的公司可能需要更低的 PB 比率才能被認為是合理的,以考慮到額外的風險。

3.PS 比例

PS 比率衡量公司的股票價格相對於其每股收入。該比率可以通過將公司的市值除以其總收入來計算。

PS 比率用於評估具有高增長潛力且尚未盈利的公司。使用此指標時,將公司的 PS 比率與同行業中的其他公司進行比較,以了解其相對估值非常重要,因為不同行業可能具有不同程度的典型盈利能力和收入增長。

4.PEG比率

PEG 比率通過同時考慮其 PE 比率和盈利增長率來衡量公司的價值。它的計算方法是將公司的私募股權比率除以其在一段時間內的預期盈利增長率。

這種比率通常用於評估具有高增長率的公司,因為這些公司的 PE 比率可能會隨著時間的推移而下降,隨著盈利的不斷增長。一般認為低於 1 的 PEG 比率被低估。