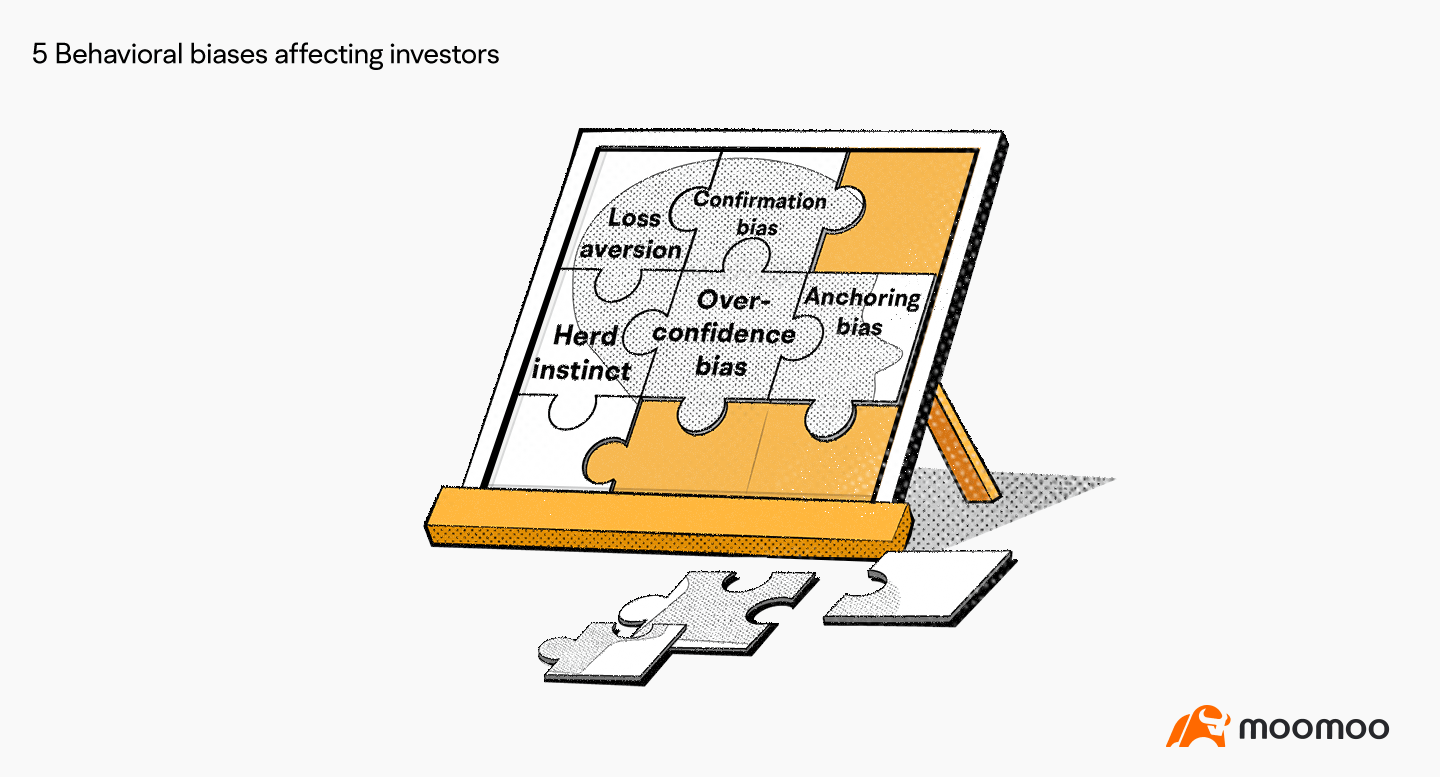

5 影響投資者的行為偏見

關鍵要點

行為金融是研究對投資者行為的心理影響

與傳統金融理論不同,行為金融強調心理學在個人行為中所扮演的角色

五個最常見的行為偏見:損失厭惡,錨定偏見,群體本能,過度信心偏見和確認偏差

了解行為金融

行為金融學研究對投資者行為的心理影響以及隨後對市場的影響。 它基於一些事實,例如投資者並不總是理性的,他們的自我控制是有限的,他們的行為方式受到自己的偏見。

要了解行為金融,我們首先需要了解傳統的金融理論。傳統金融理論由三個核心假設組成:

個人擁有完全的自我控制力。

個人在做出決策之前了解所有可用的數據。

個人總是在他們的決策是一致的。

簡而言之,傳統的金融理論指出,個人總是根據可用的客觀事實做出理性決定。

但是,非理性是建立在人性中的。在現實中:

我們並不總是有自我控制力。

在做出決定之前,我們並不總是有時間了解所有數據。

在決策方面,我們並不總是保持一致。

行為金融與傳統金融理論不同,因為它強調心理學在個人行為中所扮演的角色。

根據行為金融,由於心理影響使我們的決策複雜化,投資者很容易做出次優決策。

通過了解對我們情緒的不同心理反應,我們試圖限制情緒對投資決策的影響。

影響投資者的五個行為偏見

在這裡,我們重點介紹了投資者中常見的五個重要行為偏見。特別是,我們看看厭惡,錨定偏見,群體本能,過度自信偏見和確認偏差。

虧損厭惡

當投資者更關心損失而不是收益時,就會發生損失厭惡。

因此,一些投資者可能希望獲得更高的賠償金以補償損失。如果不太可能獲得高額支出,即使從理性投資者的角度來看,投資風險是可以接受的,他們也可能會嘗試完全避免損失。

在投資方面,當投資者出售其贏家並掛在輸家身上時,虧損厭惡可能導致所謂的處置效應。投資者之所以這樣做是因為他們希望獲得快但是,當投資虧損時,他們中的許多人會選擇堅持這筆投資,因為他們想回到最初的價格。

錨定偏差

這意味著一些投資者傾向於過度依賴任意基準,例如購買價格或貼紙價格。 市場參與者傾向於持有失去價值的投資,因為他們已將其公允價值估計固定為原始購買價格而非基本面。

牧群本能

術語牛群本能是指人們加入團體並遵循他人的行為的現象,因為他們認為其他人已經完成了他們的研究。

牧群本能在社會的各個方面(包括金融部門)都很常見,投資者遵循他們看到的其他投資者正在做的事情,而不是依靠自己的分析。由於恐慌購買和恐慌出售,資產泡沫或市場崩潰被認為可以大規模地體現牛群本能。

過度自信偏差

過度自信偏見意味著對我們的能力過於自信,使我們承擔過大的風險。 這種偏見在行為金融中很常見,可能會對資本市場產生巨大影響。

過度自信有兩個組成部分:對您的信息質量以及在正確的時間對所述信息採取行動以獲得最大收益的能力充滿信心。

確認偏差

確認偏見是認知心理學中的一個術語,描述了人們如何自然偏愛信息,以確認他們現有的信念。

行為金融專家發現,這項基本原則尤其適用於市場參與者。投資者搜索確認其現有意見的信息,並忽略與他們相矛盾的事實或數據。結果,他們自己的認知偏見可能會降低他們決定的價值。