實用期權交易策略

Short Call Butterfly 沽出蝴蝶式認購期權跨價組合

如果你預計股價將小幅波動,但不確定股價波動的方向,希望在這種情形下低成本且風險可控地實現收益,可以使用沽出蝴蝶式認購期權跨價組合。

構建方法

沽出蝴蝶式認購期權跨價組合由三個期權交易構成

● 沽出1份call1

● 買入2份call2

● 沽出1份call3

Call1、call2、call3的標的資產、到期日均相同,不同之處有:

行權價: call1

開倉數量: call1:call2:call3=1:2:1

策略簡介

沽出蝴蝶式認購期權跨價組合,一般情況下,開倉是沽出1份低行權價的實值期權call1,買入2份中間行權價的平值期權call2,沽出一份高行權價的虛值期權call3,三個執行價價差等距,到期日相同。

在該策略中,沽出call1、call3是主要交易部位,用來實現投資者“預計後市股價將小幅波動”的預期。

買入2份call2主要是用於來控制call1、call3的風險。

一般情況下,沽出蝴蝶式認購期權跨價組合在開倉時沽出call1、call3獲得的期權金收入將高於買入2份call2的期權金支出,所以在策略構建之初,該策略賬面上呈現淨流入,使用該策略的開倉成本相對較低。

由於沽出蝴蝶式認購期權跨價組合是一個盈利和虧損都有限的組合,所以可以在策略構建之初就計算出該策略的最大盈利與虧損。

當股價高於最高行權價或低於最低行權價時,策略發生最大收益,爲組合的淨期權金收入。

當股價等於中間行權價時,策略發生最大虧損,爲中間行權價減去低行權價再減去淨期權金收入。

需要特別注意的是,該策略完整的開倉平倉需要交易至少8份期權,交易成本相對較高,在運用時要計算好成本。

此外,還要注意策略的最大盈利爲淨期權金,所以開倉時期權的價格有效性很重要,避免開倉時期權價格與期權價值出現對自身不利的不匹配情況。

最後,四腿期權也意味着在開倉後,投資者可以靈活地根據市場變化調整和改變策略,如變爲三腿、兩腿甚至是單腿策略。

風險與收益

● 盈虧平衡點

低盈虧平衡點:股價=低行權價+淨期權金

高盈虧平衡點:股價=高行權價-淨期權金

● 最大收益

淨期權金收入

● 最大虧損

最大虧損=中間行權價-低行權價-淨期權金收入

計算舉例

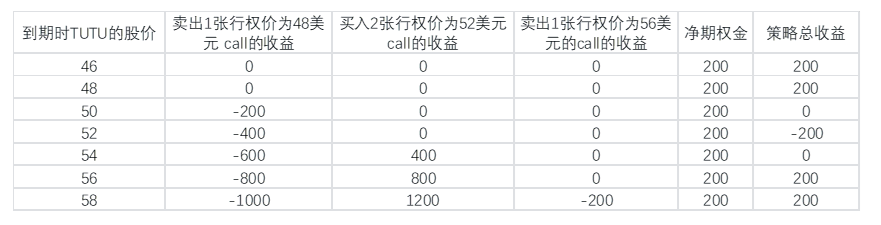

假設在美股市場中,TUTU公司當前股價爲52美元,你認爲接下來一個月,TUTU的股價將小幅波動,但不知道波動方向,想在這種預期下實現低成本且風險可控地盈利,可以使用沽出蝴蝶式認購期權跨價組合。

以6美元的價格沽出1張行權價爲48美元的call;

以3美元的價格買入2張行權價爲52美元的call;

以2美元的價格沽出1張行權價爲56美元的call;

到期時,你的收益情況如下:

說明:

1、文中採用了股票作爲期權標的來講解策略,實際投資中標的也可以是股指、期貨合約、債券、貨幣等;

2、如無特別說明,文中的期權均指場內期權;

3、文中的TUTU公司爲虛擬公司;

4、文中的相關計算均未考慮手續費,在實際的期權投資中,投資者需要考慮到交易費用。