沃倫·巴菲特的投資策略

許多初學者投資者對奧馬哈 Oracle 的投資策略有多簡單感到驚訝。簡而言之,巴菲特尋找出色的公司,這些公司以低於其「內在價值」的價格出售,然後他在這些公司繼續成為偉大的企業,他將繼續保持在這些公司的投資。

這個故事除此之外,應該沒有意外。本文旨在更深入了解巴菲特的投資策略,說明他如何將自己的概念實踐,並提供他投資(且不投資)的具體公司清單。

沃倫·巴菲特的 8 種投資理念

我們沒有訪問巴菲特的投資流程的重大部分,這就是為什麼我們不知道他如何調查潛在投資的原因。以下是沃倫·巴菲特所說的一些基本投資想法,您可以將其實施到自己的投資策略中:

1.分析並思考

巴菲特經常在內布拉斯加州奧馬哈的工作場所長時間度過。他安靜、孤獨的生活方式經常使他的投資者震驚,他們認為他總是在旅途中。根據他被引用的說法,「我堅持花很多時間,幾乎每天,只是坐下來思考。」

巴菲特認為這些信息是隨著年齡的增長而改善的東西,他認為他的成就的很大部分可能歸功於收集盡可能多的財務信息。

二.嘗試找到安全邊距

巴菲特的投資策略是以保持舒適的安全保證金。簡而言之,安全保證金是指投資的品質,可以保護股東免受財務損失的風險。例如,如果股票的價格為每股 10 美元,但該公司的資產真的價值每股 12 美元,那麼投資中有 2 美元的安全保證金。預期公司資產的固有價值將使股價不會過度下跌,是合理的。

在每個投資中,巴菲特都希望支付少於公司的基礎價值。他說:「一家優秀公司股票的購買價格太高,可以消除後續十年的有利業務發展的影響。」

三.了解價值投資的基礎知識

金融專家之間有一個協議,沃倫·巴菲特是世界上最成功的價值投資者。價值投資是一種投資,以低於其固有價值的價格購買資產的優惠。

價值投資者的主要目標是以低於 100 美元的價值購買公司價值 100 美元的股票,最好要低於多。價值投資者有興趣尋找具有內在價值高於這類企業股票交易價格所表示的企業價值,然後將資金投資於這些業務。值得投資者預計,市場最終將意識到目前被低估的公司的真正價值,這將導致該公司股票價格上漲,並獲得價值投資(例如巴菲特)的回報。

4.密切關注品質

著名投資者沃倫·巴菲特沒有把錢放在垃圾桶中。他投資於失敗的企業並不常見,無論它們價格多低。沃倫·巴菲特對潛在投資者提供的最重要建議之一是:「以公平的價格購買一家優秀的公司比以優秀的價格更好多。」

5.不用擔心市場衰退和崩潰

股票交易的明顯目標是便宜買並高出售。然而,人類的本質有時會推動我們以完全相反的行為。當我們注意到我們所有其他朋友都在賺錢時,我們開始覺得我們應該將一些自己的資金投入該企業中。此外,我們傾向於在市場崩潰後再下跌之前賣出我們的股票。

巴菲特喜歡下跌股價,因為它們為他提供了以較低的利率購買股票的機會。如果您在那裡發現商店中所有商品的價格突然降低了二十 %,那麼您會嚇到並離開自己喜歡的商店嗎?顯然不是巴菲特喜歡他最喜歡的股票的降價,並說:「機會很少會出現。當黃金下雨時,把水桶放出去,而不是指環。」

六.永遠不要跟著風

以下是來自沃倫·巴菲特的另一個信息,對初學者投資者來說非常重要,尤其是在 Reddit 討論區上:您不應該只是因為其他人都在這樣做,購買特定股票。但是,您不應該將與群體相反地出售其他人所購買的股票來做為目標。正如巴菲特所示的那樣,投資的理想策略是完全忽略傳統的智慧,以便獨立識別機會並採取行動。

此外,他解釋說:「對於投資者來說最重要的素質是氣質,而不是智力。你需要一種氣質,從與人群同在或與人群相反而不會獲得很高興的氣質。」

七.投資時擁有長遠的視野

在股票方面,您可以從沃倫·巴菲特那裡獲得最深刻的建議之一是:「如果您不願意持有股票十年,甚至不要考慮擁有它十分鐘。」

他相信他投資的股票價格將在本週、本月甚至今年上漲,而他決定購買這些股票價格還不夠。巴菲特投資股票,因為他打算保持投資多年來的公司的所有權。儘管他繼續定期出售股票,並且出於多種原因,但他的心態來對待他的大部分資產是他將永遠持有它們的心態。此外,巴菲特曾說,如標普 500 指數基金之類的設定和忘記投資,就是大多數個人可以做的最大投資,如果他們不能對自己的股票持有持有「永遠」態度採取的態度。

八.如果情況發生變化,你不應該害怕出售你擁有的東西

一個歸屬於沃倫·巴菲特的著名短語來自一次採訪,當中他對他選擇以虧損賣的投資質詢問。巴菲特回答說,如果你發現自己在洞裡,要做的重要事情就是停止挖掘。

即使他打算在其餘生中保留所購買的每一股票,事實是,觀點隨著時間的推移而改變。發現沃倫·巴菲特購買了抵押貸款提供商弗雷迪馬克的大量股份,可能會令人驚訝(交易代碼:FMCC)。他得出結論,在金融危機發生前幾年,貸款人的領導已開始對公司的資本承擔不必要的風險,並決定出售。幾年後,金融危機開始了,巴菲特做出了明智的決定變得非常明顯。

沃倫·巴菲特買賣哪些公司的股票?

巴菲特親自選擇伯克希夏威(紐約證券交易所:BRK.A)和伯克希夏威(NYSE:BRK.B)股份控股的大部分股份,這些股份為伯克希夏威(紐約證券交易所:BRK.A)和伯克希爾哈薩威(NYSE:BRK.B)投資組合有超過 45 個獨立的股票投資,大約 70%。公司的股權僅集中於四家公司。有關每個頂級持股的其他詳細信息可以找到如下:

蘋果 (阿普爾):IT 巨頭的股票,以大幅利潤,是伯克希爾哈瑟威在其投資組合中最大的投資。截至 2022 年 6 月 30 日,伯克希爾擁有蘋果 5.57% 的股票,市值超過 150 億美元。蘋果擁有巴菲特稱為「固定」客戶,很難想像一個擁有更忠誠的客戶群的公司。但是,蘋果也具有定價力,其領導地位是業界最好的之一。

美國銀行 (紐約證券交易所:巴克):截至 2022 年 6 月 30 日,伯克希爾哈瑟威擁有美國銀行 12.57% 的未償還股份,使其成為公司後蘋果的第二大股份。巴菲特對美國銀行行政總裁布萊恩·莫伊尼漢和銀行其他管理團隊非常尊重。該公司的股票以隱含估值持續進行交易,與其資產的帳本價值相比,該估值持續低於該公司的大銀行競爭對手。此外,美國銀行股份有限公司是一股驚人的股息股票;該公司重視回購自己的股份;而在過去的幾年中,該公司的增長是其競爭對手中最快的成長之一。

美國運通 (紐約證券交易所:AXP):截至 2022 年 6 月 30 日,伯克希爾哈瑟威持有美國運通總股份的 20.22%,相當於市場價格近 21.29 億美元。在擁有百分比方面,這項投資是伯克希爾最重要的持股之一。過去三十年來,伯克希爾哈瑟威的投資組合包括美國運通股票,由於巴菲特對該公司的著名品牌名稱的讚賞,以及它在其業務交易中以支付系統和貸款人身份運營的事實。

可口可樂 (紐約證券:KO):本文發布時,伯克希爾擁有該飲料巨頭的股票 9.25% 的股權,價值 25.57 億美元。(2022 年 6 月 30 日)這使伯克希爾成為該公司最重要的股東之一。1980 年代末,巴菲特開始積累了可口可樂股權,這將成為他最有利可圖的長期投資之一。巴菲特是一個專門的可口可口可樂的用戶,但他還欣賞該公司的品牌實力和龐大的配銷網絡,這為它提供了比可能的競爭對手的比較優勢。

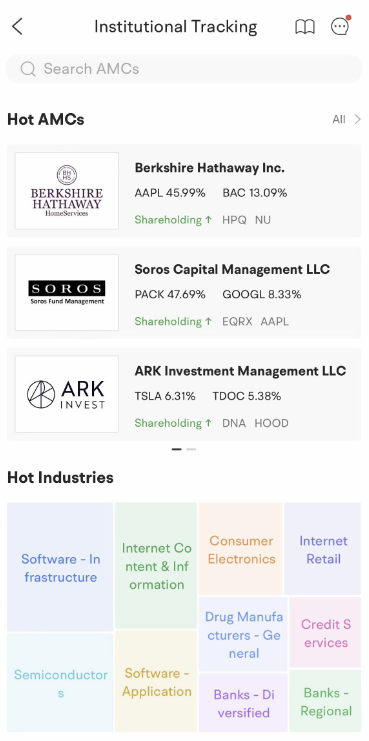

此外,如果您想了解更多有關巴菲特購買和出售的公司股票,則可以嘗試 moomoo 的機構跟踪功能。整合、更新和可視化的機構控股將幫助您發現投資機會。

沃倫·巴菲特不投資哪些公司?

巴菲特與投資保持在他專業水平以上的戰略距離。由於這一主要因素,伯克希爾哈瑟威的股票投資組合不包括大量高增長技術業務或生物科技股票。巴菲特意識到他作為價值投資者優異的領域。這並不意味著他投資的公司運作不佳或價格過高。

另一件需要記住的事情是,只是因為巴菲特遠離某個市場或行業,並不意味著您必須這樣做。你可以通過像巴菲特一樣堅持你所理解的東西來投資。