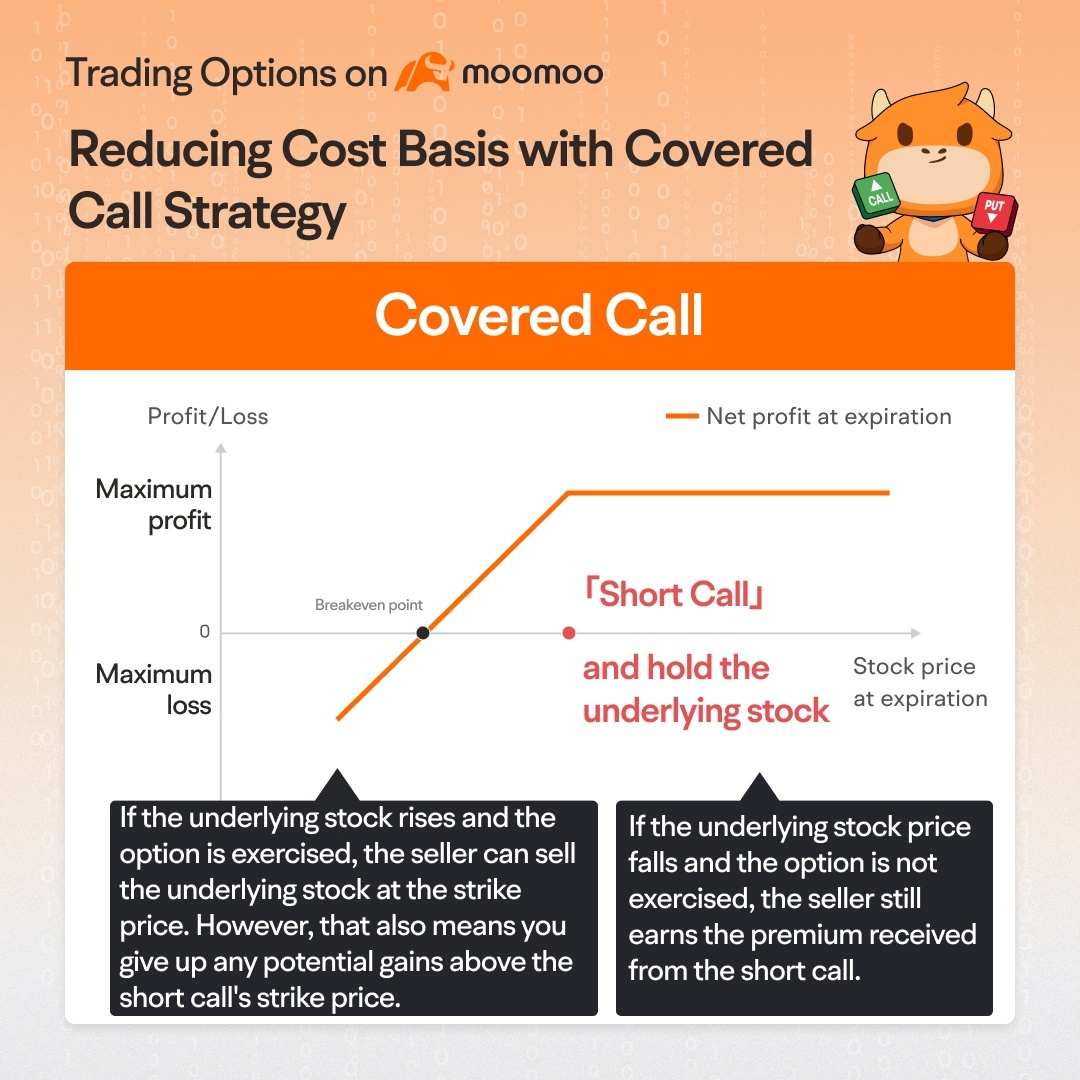

期权交易中的备兑看涨期权策略

期权交易为投资者提供了各种策略,这可以帮助管理风险并潜在地产生收益。其中一种策略是备兑认购,它涉及同时在基础资产中保持等价头寸的情况下销售认购期权。本指南详细探讨了备兑认购策略,包括其机制、优势、风险以及何时使用或避免它。

什么是 covered call?

备兑认购是一种期权交易策略,它包括两个主要元件:拥有基础资产并针对其销售认购期权。这种策略为投资者提供了通过出售认购期权所得到的保费产生收入的机会。通过持有基础资产,投资者在选择是否行权方面有保障。

为什么要考虑备兑认购策略?

备兑认购策略可以潜在地为投资者提供益处。投资者可以通过出售认购期权所得到的保费获得额外收入。这也提供了一种潜在获利于中立或稍微看好市场的方式。

理论最大利润和最大亏损

最大利润

当股票价格在到期时保持低于认购期权的行使价格时,最大利润将会实现。它被计算为行使价格与股票购买价格之间的差额加上所出售的认购期权的保费。

备兑认购的最大利润仅限于出售认购期权所得到的保费和股票上涨到认购期权的行使价格的收益之和。

例如

如果投资者以50美元每股的初始价格购买了100股一只股票,并以55美元的行使价格出售一张认购期权,每股保费为2美元。如果基础股票在到期时上涨到55美元,最大利润为

最大利润= (行使价格-当前股票价格)+保费收入*100股份

最大利润= (55-50)+(2*100)

最大利润= 500(100股份的5美元)+ 200

最大利润= 700

最大亏损

可能会产生重大亏损,如果股票价格降至零。然而,由于投资者已经拥有基础股票,他们的损失受到通过销售认购期权所得到的保费的一定缓冲。最大亏损稍微被保费收入减少。

例如,如果股票价格下跌至零,则最大损失将仅限于股票购买价格减去通过出售认购期权所得到的保费。

备兑认购的示例

假设投资者持有某家公司的200股股票,股价为45美元。他们决定以50美元的行使价格销售一张认购期权,每股保费为3美元。以下是几种情况。

如果XYZ的价格低于45美元的初始成本基础,则认购期权到期时将价值为零。但是,投资者从销售期权中获得的3美元保费(一个期权合同300美元)可以抵消股票市场价值下跌的部分损失。

如果XYZ的价格保持在50美元以下,则投资者将保留保费作为利润。

如果价格高于50美元,投资者可能不得不以50美元的价格卖出其股票,但仍然保持溢价。然而,作为期权写入人,他们不能参与超过行权价的任何价格增长,因此他们的上涨空间受到期权的限制。

何时考虑使用认购期权?

当投资者希望通过管理一定的下行风险从其股票中获取额外收入时,可以使用认购期权。这种策略在稳定或稍微看好的市场、低波动率、接近支撑位或寻求额外组合收入和多样化时表现良好。通过了解这些有利时机,投资者可以有效实施认购期权策略,以潜在地增强其投资回报。

行权价选择

在使用认购期权时,考虑以下行权价选择:

保守方法:选择虚值行权价以帮助最小化行权风险并保持股票所有权。

平衡策略:选择接近平值的行权价以与投资者的市场前景相一致,同时增加期权被行权的可能性。然而,选择虚值行权价(缺点是低保险费)将有助于降低行权的机会,从而使投资者以保险费为收入。

激进策略:探索实值期权以获得更高的保险费和有限的下行保护,但需要准备好可能出现的股票行权。

风险回报评估:评估市场条件、波动性和投资目标,优化行权价选择,以尝试最大化风险调整后的回报。

如何使用Moomoo使用认购期权

有关在moomoo上交易期权的详细步骤,请参见此处:

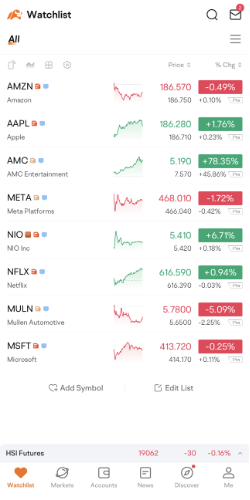

第1步:导航到您的自选列表,然后选择一只股票的“详细行情”页面。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

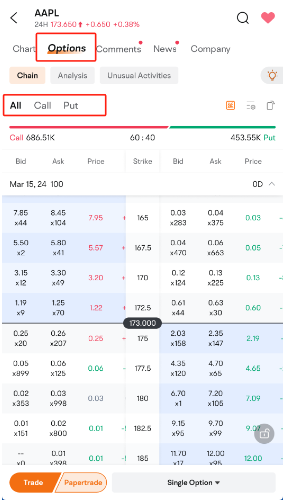

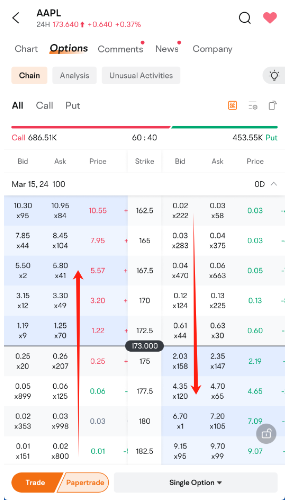

第2步:导航到页面顶部的期权>链。

第3步:默认情况下,显示具有特定到期日的所有期权。如需选择性查看认购或看跌期权,只需点击“认购/认沽”即可。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

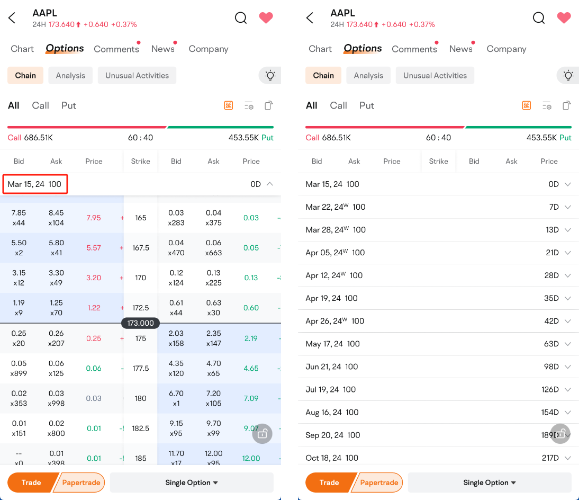

步骤4: 通过菜单选择您喜欢的截止日期来调整截止日期。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

步骤5: 易于区分期权: 白色表示虚值期权,蓝色表示实值期权。水平滑动即可查看其他期权详细信息。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

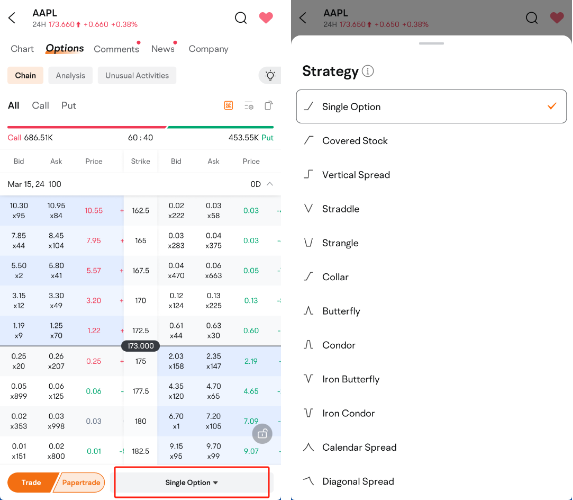

步骤6: 在屏幕底部探索各种交易策略,为您的投资方式提供灵活性。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

避免使用认购期权的时机

在高波动率、强势看多市场、业绩发布前、高成长股票或优先考虑组合保护的情况下,应避免使用认购期权。这些情况可能会增加行权风险、错过潜在收益和有限下行保护。相反,考虑与投资目标和风险容忍度相一致的替代策略。

认购期权的利弊

优点

收入产生:通过出售认购期权,投资者可以从其现有的股票持有中潜在地产生额外收入。从保险费中获得的收入可以补充任何派息,并有助于增强投资组合回报。

有限下行保护:通过对其股票持有进行认购期权出售,投资者获得保险费,可以在股票价格下跌时提供一定的缓冲。这种有限下行保护有助于减轻股票所有权带来的风险。

中性市场的盈利潜力:认购期权可以从中性或略微看多的市场变动中获利。即使股票价格保持相对不变,投资者仍可以从收到的保险费中获得收入。

缺点

有限上涨潜力:如果股票价格上涨到认购期权行权价以上,投资者可能会错过额外的收益,因为股票可能会被行权。

可能的行权风险:如果股票价格在到期前上涨到认购期权行权价以上,存在行权风险。在这种情况下,投资者可能需要以预定的行权价出售其股票,可能会错过进一步上涨的潜力。

机会成本:通过出售认购期权,投资者可能会限制自己充分参与股票价格的任何重大上涨,这种机会成本可能会导致错过投资机会。

市场波动性:市场波动性的增加可能会影响期权保费,这会影响认购期权的有效性。更高的波动性可能会导致更高的保费,但这也意味着投资者面临更大的不确定性和潜在风险。

关于认购期权的常见问题解答

认购期权看好还是看淡?

认购期权策略通常被认为是中立的或略为看好的。它允许投资者通过写入认购期权来从获得期权保费中产生收入。然而,如果股票价格上涨超过期权执行价格,投资者可能会失去潜在的股票收益。

认购期权有风险吗?

是的,认购期权存在风险。虽然该策略通过获得期权保费提供了有限的下行保护,但如果股票价格大幅下跌或者股票以低于其当前市场价值的价格被执行,仍然可能面临潜在的损失风险。

在认购期权策略中会遭受损失吗?

是的,在认购期权策略中可能会导致损失。虽然获得的保费可以提供一定的抵御损失的保障,但如果股票价格跌破保本点(购买价格减去收到的保费),投资者可能会遭受损失。此外,如果股票价格上涨超过认购期权执行价格,投资者可能会错过超过该点的潜在收益。

什么是穷人版认购期权策略?

穷人版认购期权策略是传统认购期权策略的替代品。投资者不持有基础股票,而是购买长期虚实内权(在我们的平台上又称为购股权)然后对其出售短期虚实外权(在我们的平台上又称为抛股权)。该策略需要更少的资本,但较传统认购期权策略还提供更高的潜在收益。

与传统认购期权策略相比,这种策略的一些缺点是缺乏潜在的分红派息和时间限制。这也意味着股票持仓没有到期日。

在经济衰退期认购期权策略是否划算?

通常情况下,认购期权策略在经济衰退环境中是适合的,尤其是对于希望从现有股票持仓中获得收入的投资者。然而,在实施该策略之前需要认真考虑市场条件和潜在风险。波动性可能会增加,影响期权保费并有可能影响认购期权策略的有效性。