如何分析收益报告?

债务权益比

之前,我们已经向你介绍了一些基本的财务比率,比如流动比率,它揭示了-我如何避免购买一家可能破产的公司的股票?

在本章中,我们将引导您了解我们还可以使用哪些其他因素来识别高风险投资。

为什么我们需要D/E比?

当投资者在投资前进行尽职调查时,许多业余玩家会简单地看一眼损益表上的顶线(收入)和底线(利润/收益)。

但有一个事实经常被忽视:如果大量债务被用来为增长提供资金,情况会怎样?

如果借款成本大于产生的收入,公司股票价值就会下降。

那么,我们如何知道目标公司的借款是恰到好处还是过多呢?这就是“债务与股本比率”(Debt-to-Equity Ratio)。

债务与权益(D/E)的比率是多少?

债务权益比率(D/E)用于衡量一家公司的财务杠杆,其计算方法是将一家公司的总负债除以其股东权益。

例如,如果A公司的总负债为50万美元,股东权益总额为25万美元,那么你的债务权益比是2,这意味着你每1美元的股本就需要2美元的债务。

什么是好的D/E比?

可接受的债务权益比因行业而异。

一般来说,高于行业平均水平的比率过高。如果行业平均水平为0.9,则A公司是负债权益比较高的公司之一。

高D/E比的缺点是什么?

-破产风险增加

高债务水平可能使公司负担过重,需要支付高额利息。如果公司不能产生足够的业务来偿还,债权人可以接管公司的资产并迫使其破产。

-减少股东持股

债务权益比的增加意味着所有者在企业中的股权价值在其资产中所占比例的降低。如果该公司出售进行清算,更多收益将分配给债券持有人。

-难以获得额外融资

比方说,如果银行下限为1.4,公司的D/E比率为2,公司将无法获得任何贷款。

哪些行业的D/E比往往较高?

-银行及金融服务业

-航空业

-大型制造业公司

--其他资本密集型产业

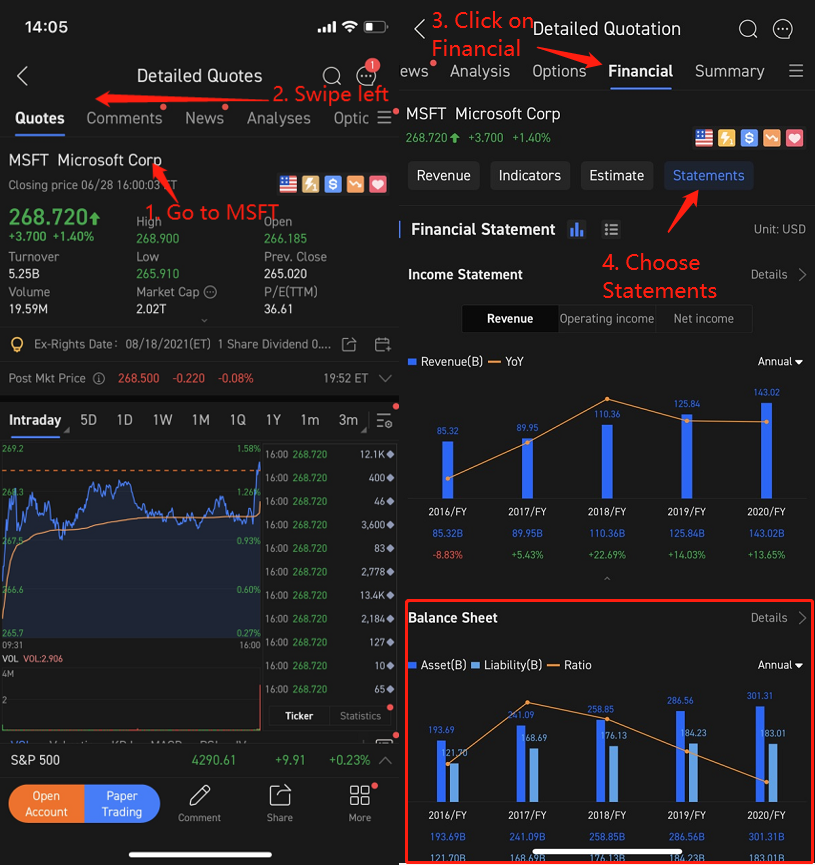

如何在moomoo中查找数据?

对于台式机用户:

对于移动应用用户: