期权策略理论

如何平衡期权策略的风险和回报?

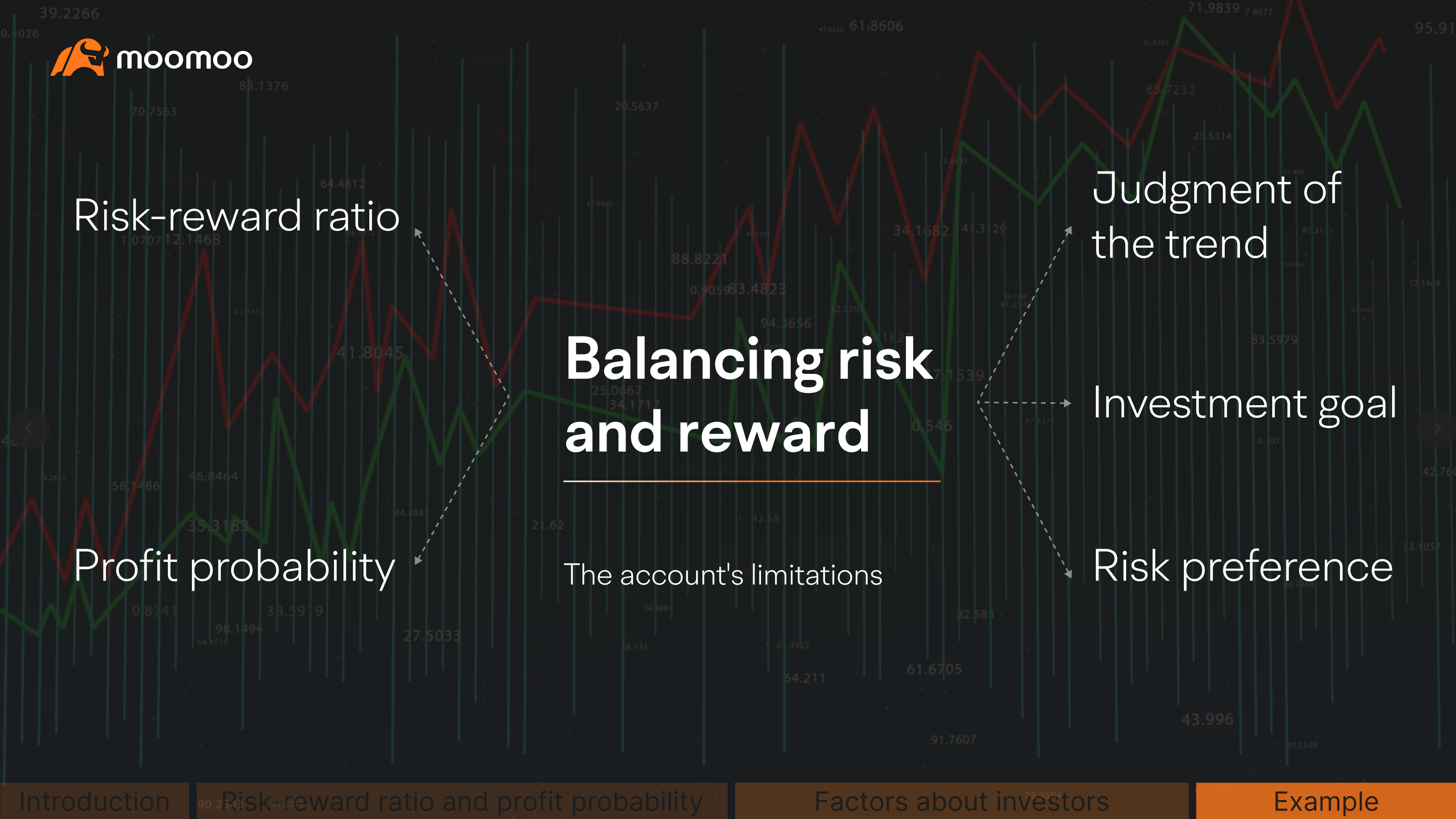

要成功交易期权,在风险和回报之间取得平衡至关重要。

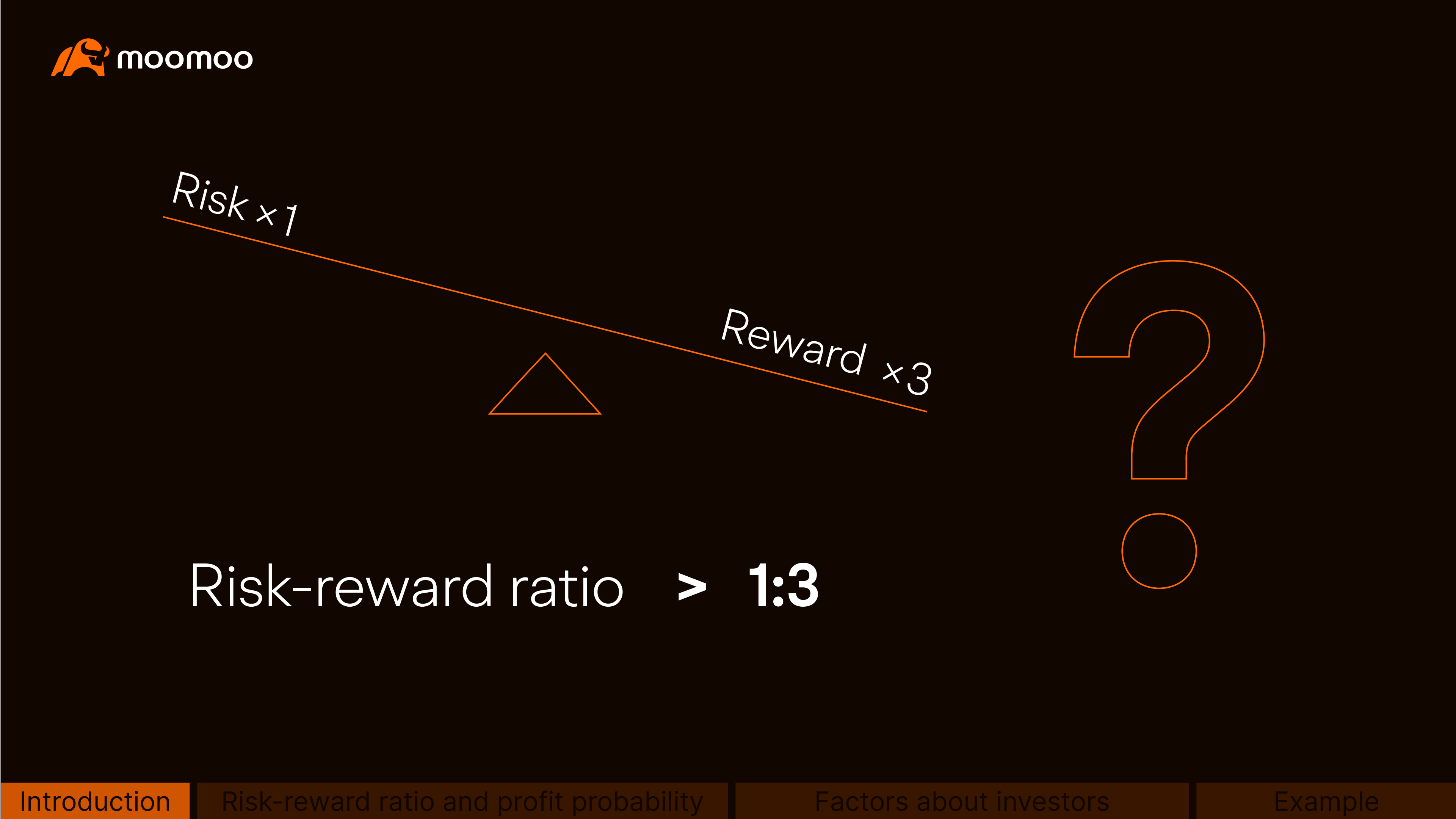

一个常用的指标是 “风险回报率”,有些人认为该比率应至少为 1:3。

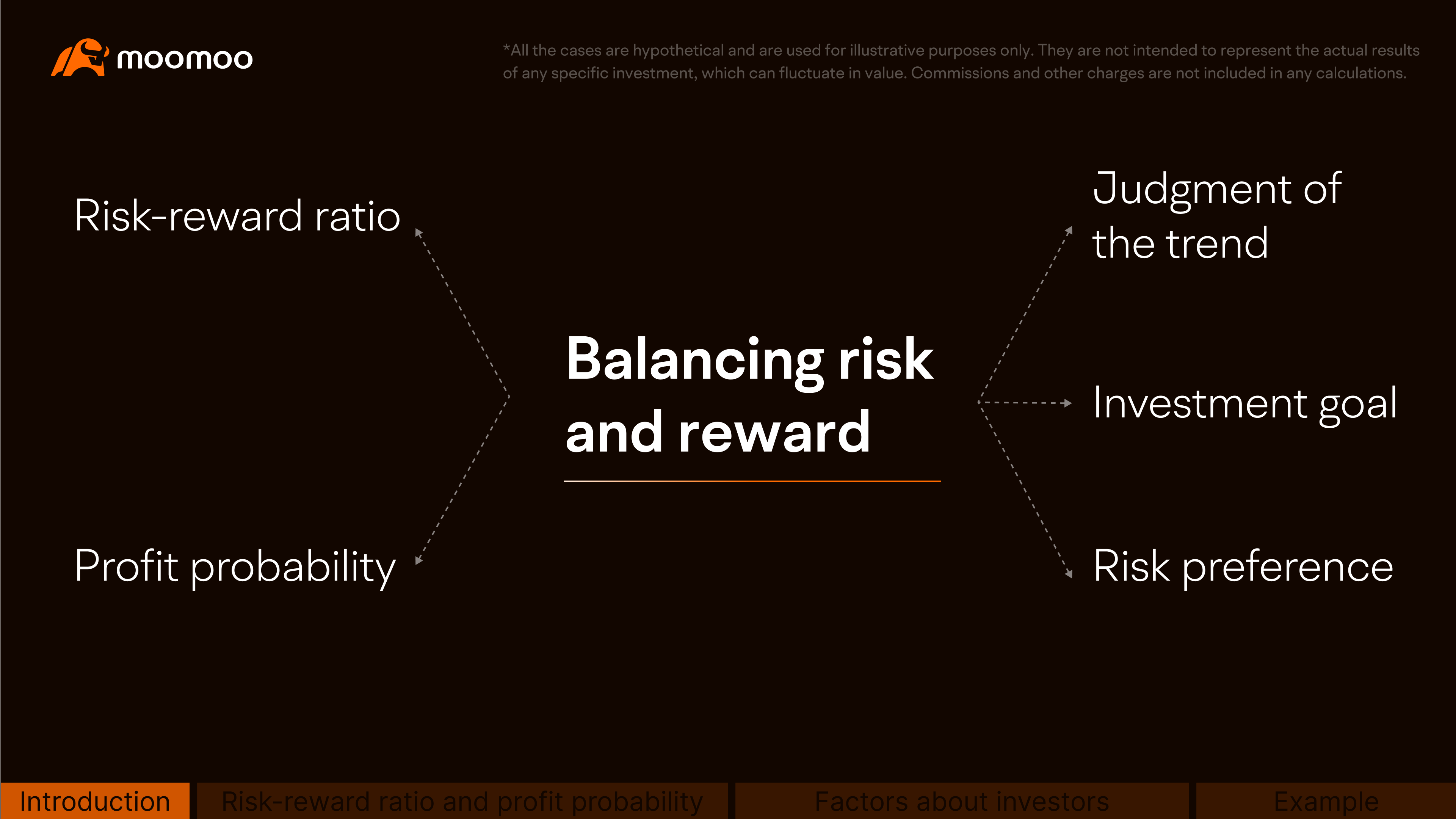

尽管风险回报率可能有所帮助,但还必须考虑其他因素,例如概率,例如对趋势的判断、投资目标、风险偏好和其他个人因素。

让我们仔细看看。

(注意:所有案例都是假设性的,仅用于说明目的。它们无意代表任何特定投资的实际结果,这些投资的价值可能会波动。佣金和其他费用不包括在任何计算中。)

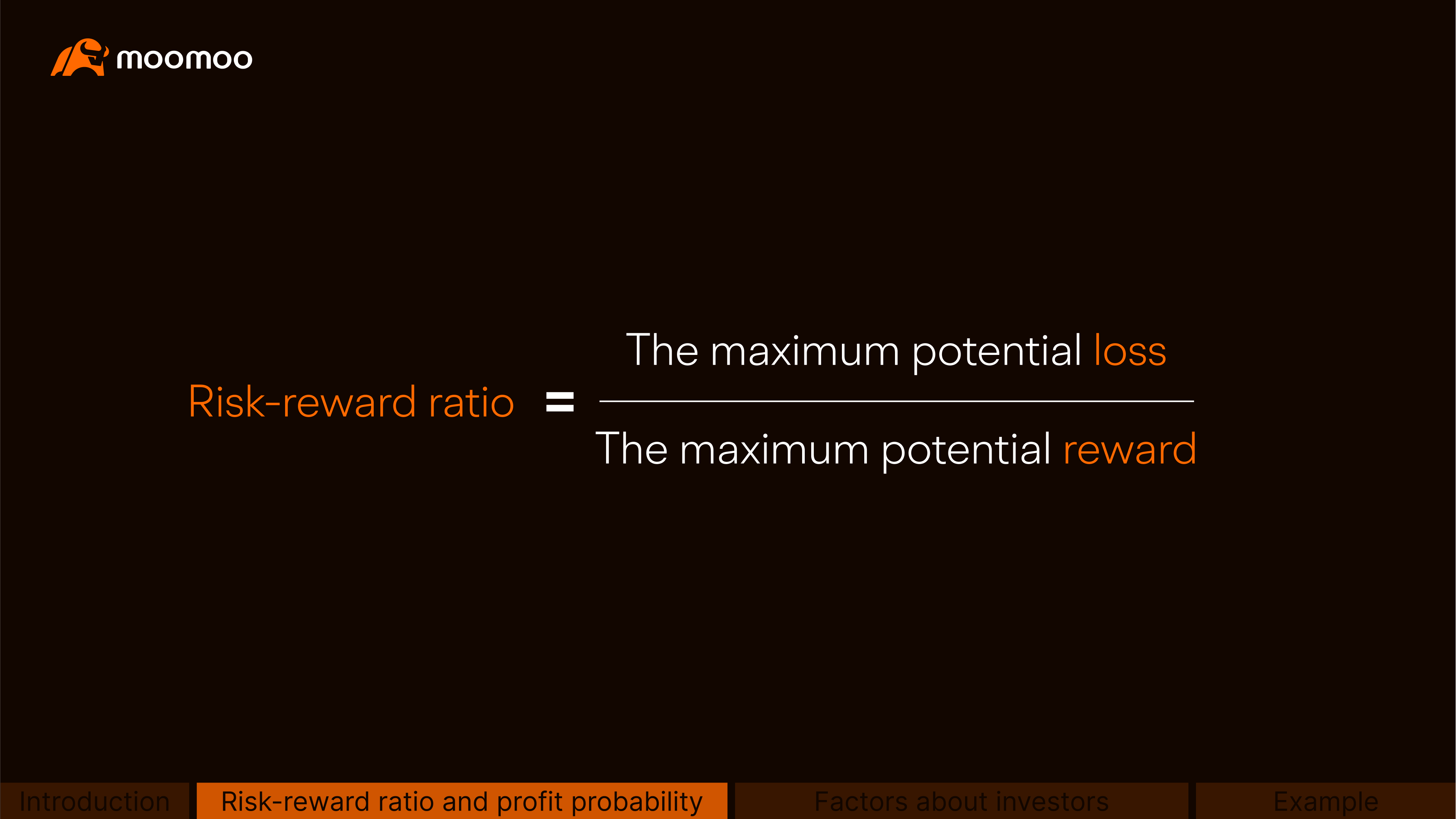

首先,风险回报率是多少?

在期权交易中,它通常是指最大潜在损失与最大潜在利润的比率。

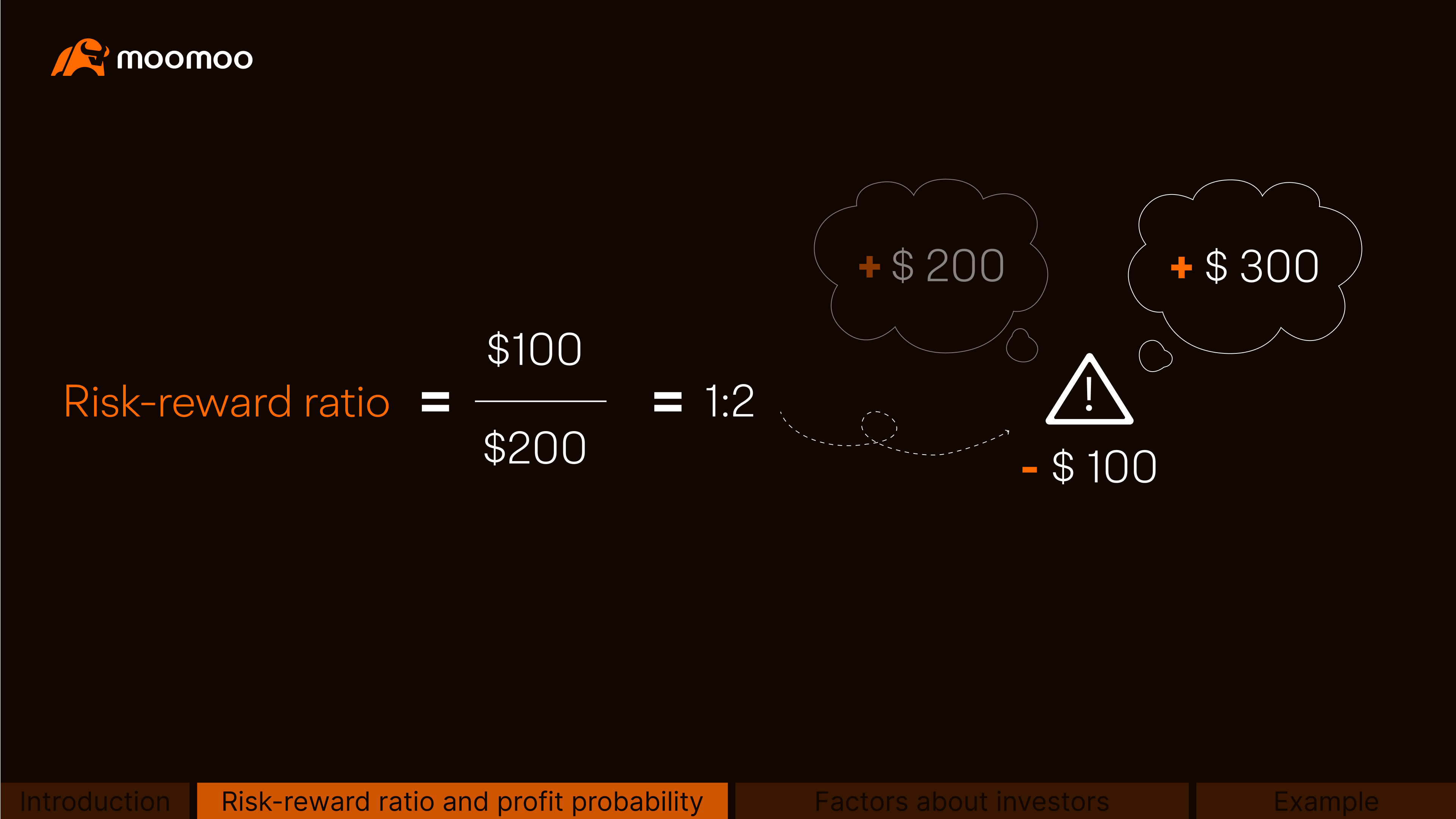

例如,如果期权策略到期时的最大潜在亏损为100美元,最大潜在利润为200美元,则其风险回报比率将为 1:2。

换句话说,使用这种策略的投资者愿意承担损失100美元的风险,从而可能获得200美元,而1:3的风险回报率意味着冒着100美元的风险可能赚到300美元。

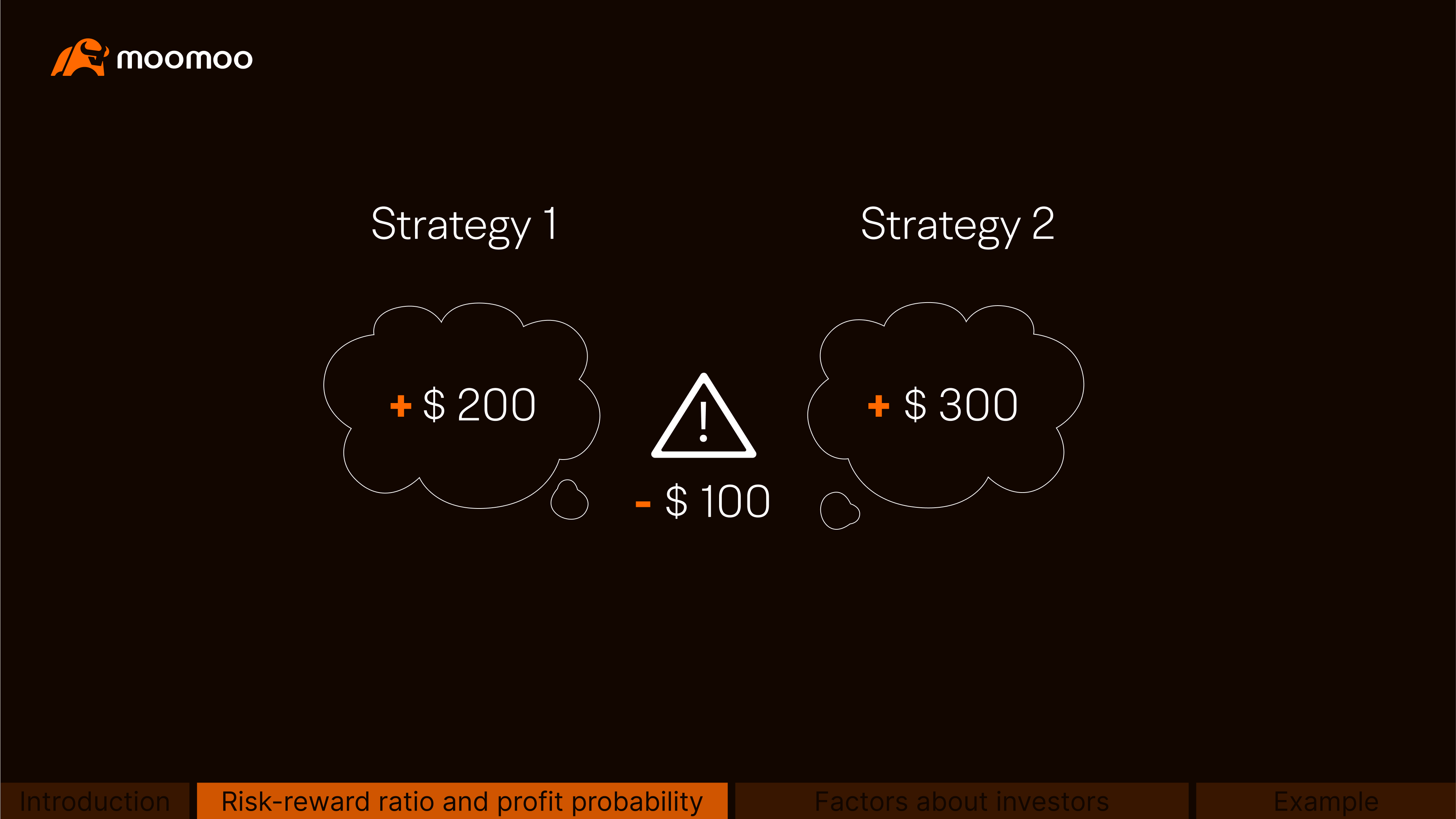

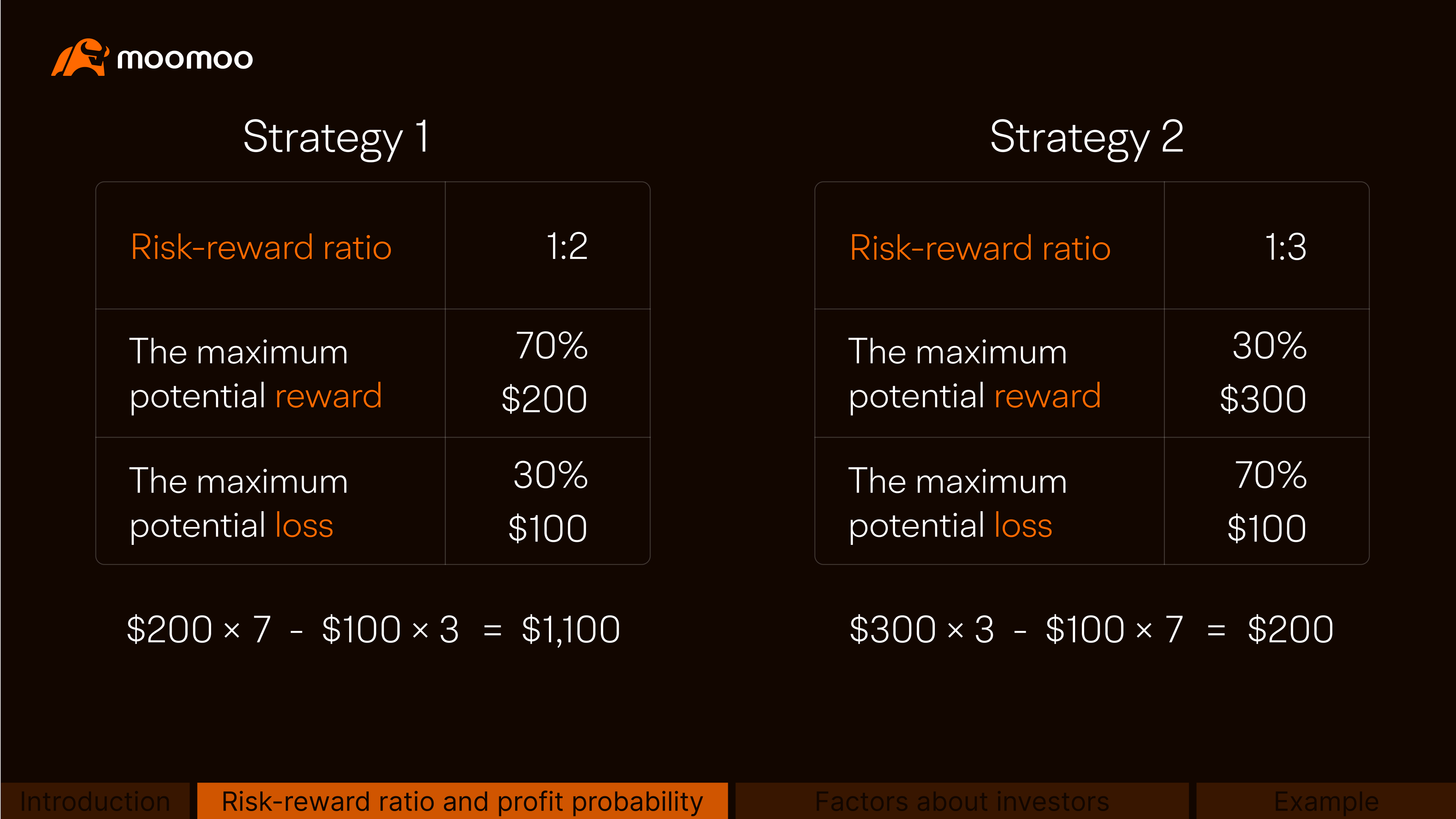

风险回报率是选择策略的唯一重要因素吗?让我们考虑两个场景:

假设策略1的风险回报率预计为1:2,实现200美元的最大利润的概率为70%,而100美元的最大亏损可能性为30%。

另一方面,策略2的风险回报比为1:3,实现300美元的最大利润的概率为30%,而100美元的最大亏损可能性为70%。

假设投资者使用每种策略进行十笔交易,结果完全符合概率定律。我们会得到:

使用策略 1 时,投资者赢了七次 200 美元,三次亏损 100 美元。净收益将为200*7美元-100*3美元=1,100美元。

同样,在策略2中,投资者三次赢了300美元,但损失了七次100美元。净收益将为300美元*3-100美元 *7 = 200美元。

这个例子告诉我们,最大损失和最大收益的概率对最终的投资回报也很重要。

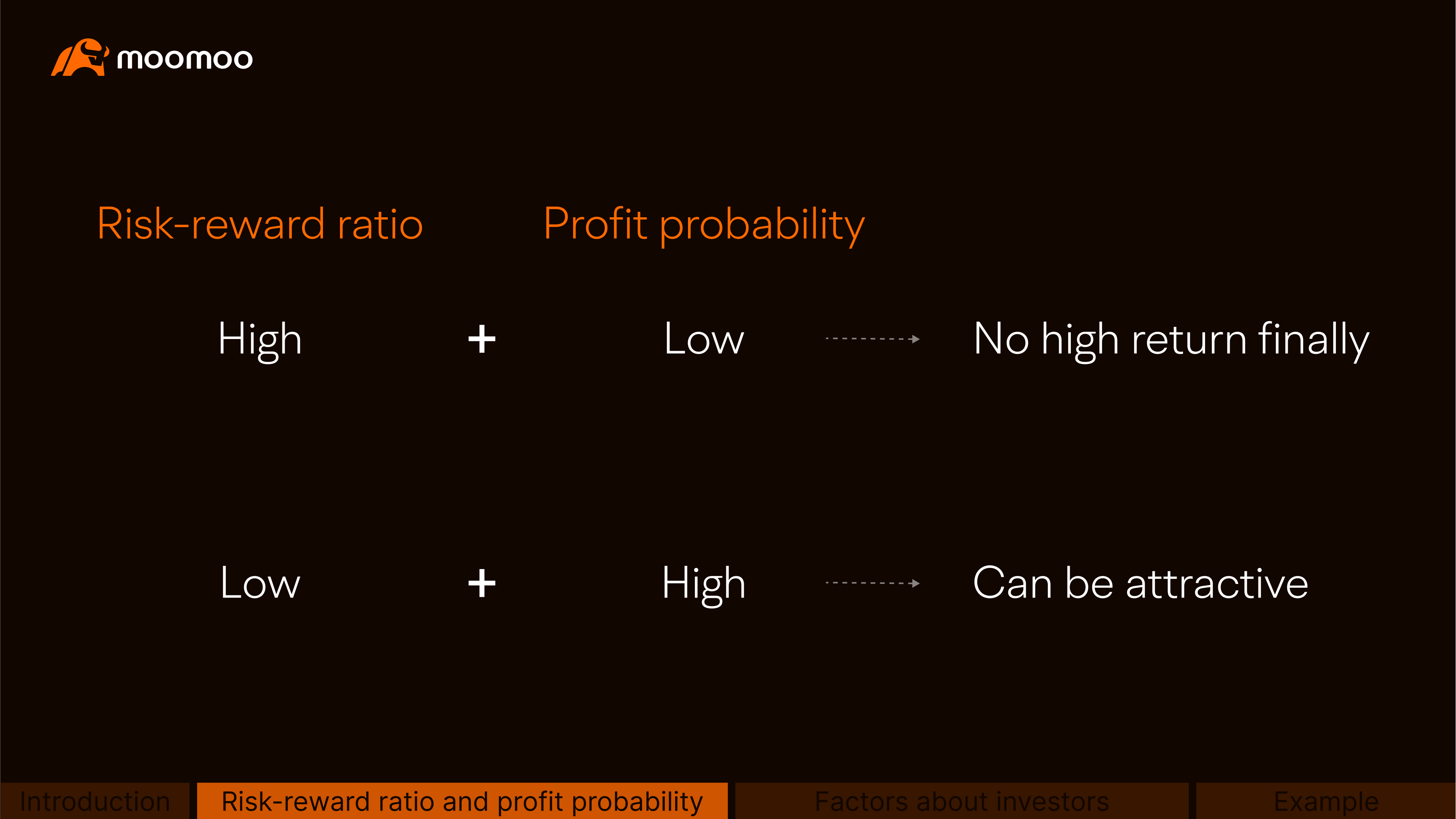

如果策略具有良好的风险回报率,但成功概率低,则预期的高回报可能无法实现。

相反,风险回报率较差但获利概率高的策略仍然具有潜在的吸引力。

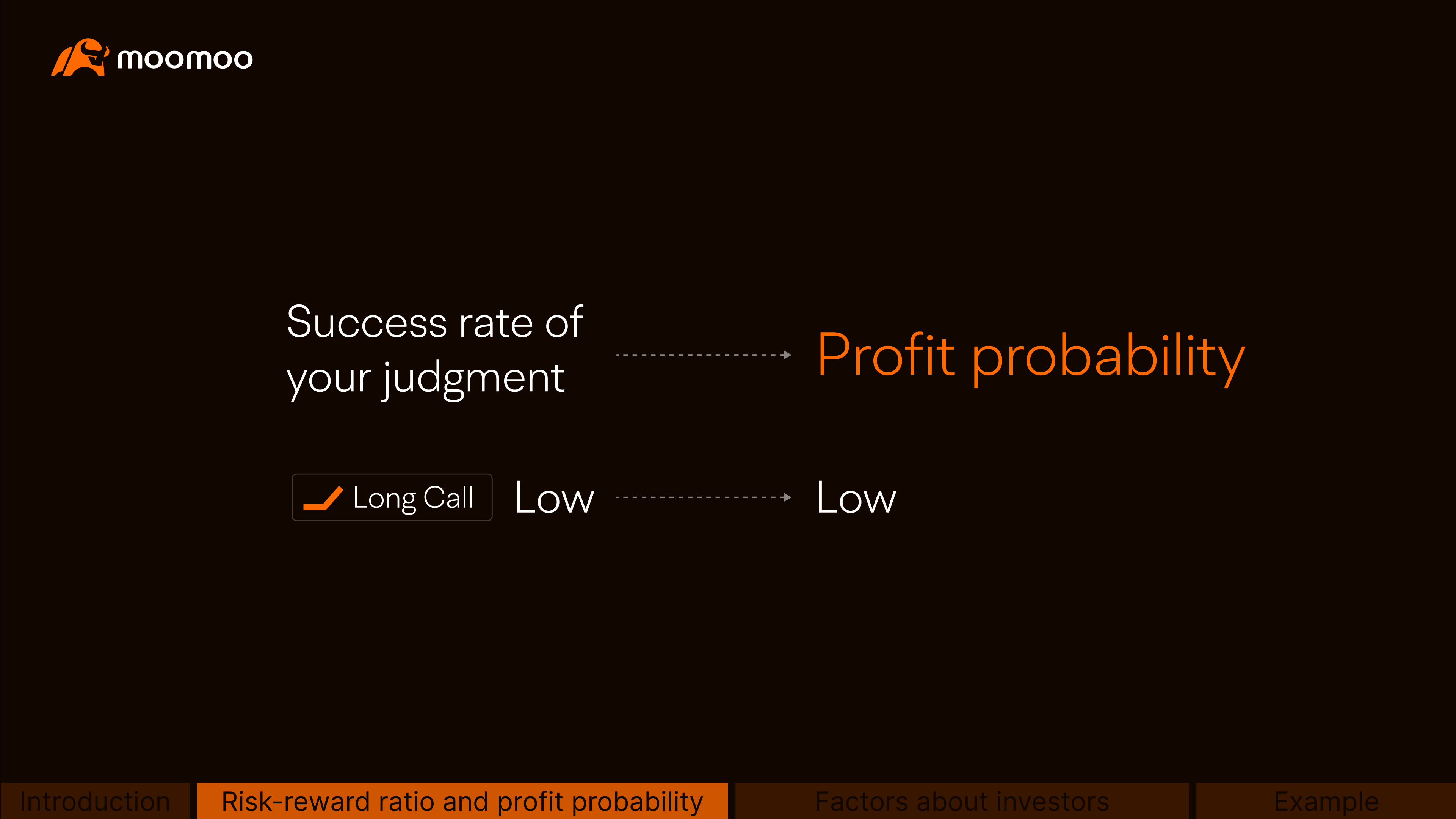

在期权交易中,获利概率归结为交易者的判断。

例如,买入看期权策略的获利概率基于预期标的股票到期时将升至行使价上涨至行使价之上的成功率。

如果你不擅长判断标的股价走势,那么实现收益的可能性将非常低。

现在让我们来看看其他影响回报的因素,这些因素与投资者本身有很大关系。

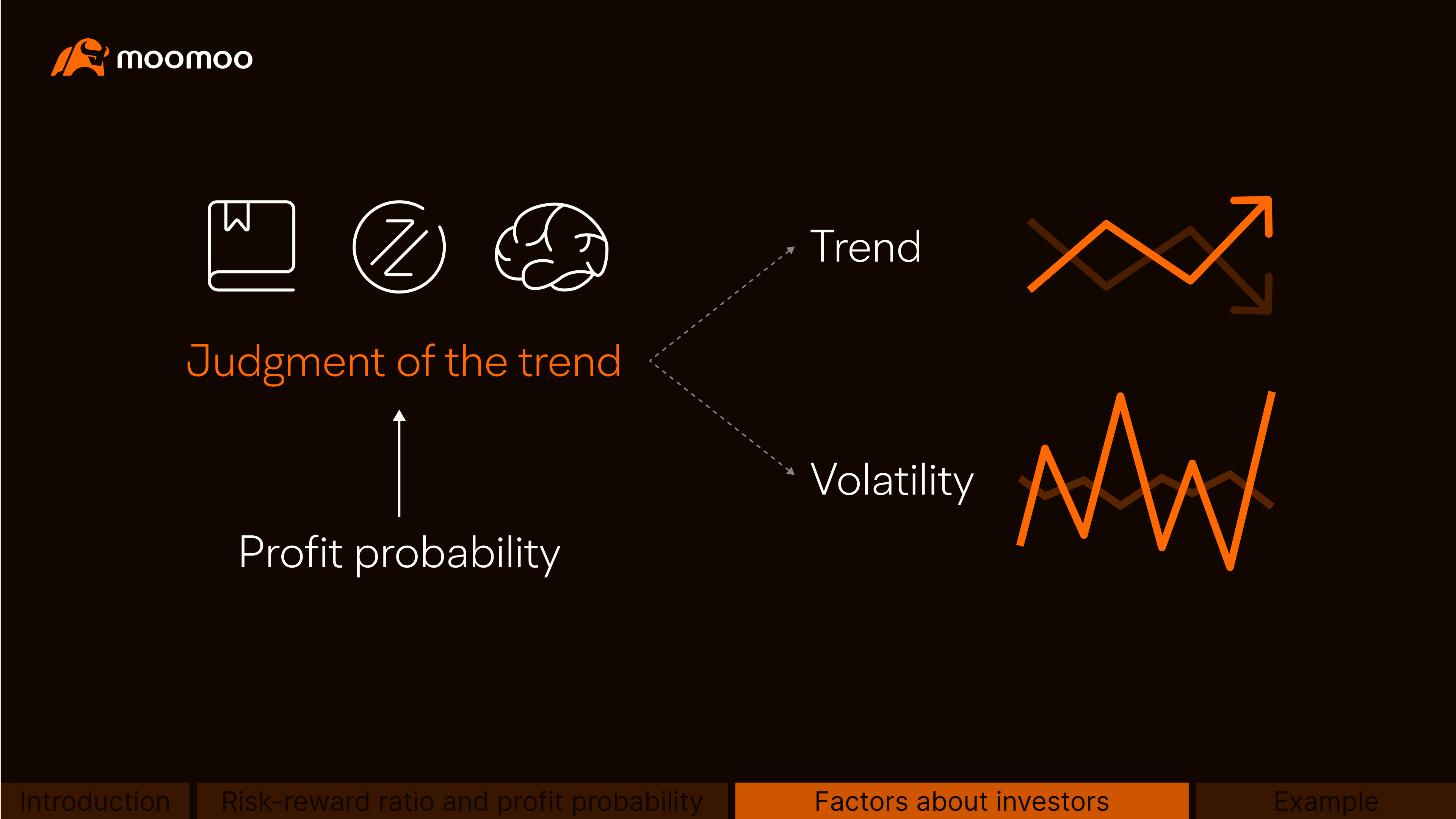

首先,投资者对市场趋势的判断。

这可能涉及预测标的资产何时和下跌幅度,或标的资产在特定时期内的波动性。

正如我们之前提到的,投资者判断的成功率实际上会影响其策略的获利概率。因此,投资者需要更敏锐地关注市场,这要求他们增强财务知识,磨练投资技能,并进行更深入的思考。

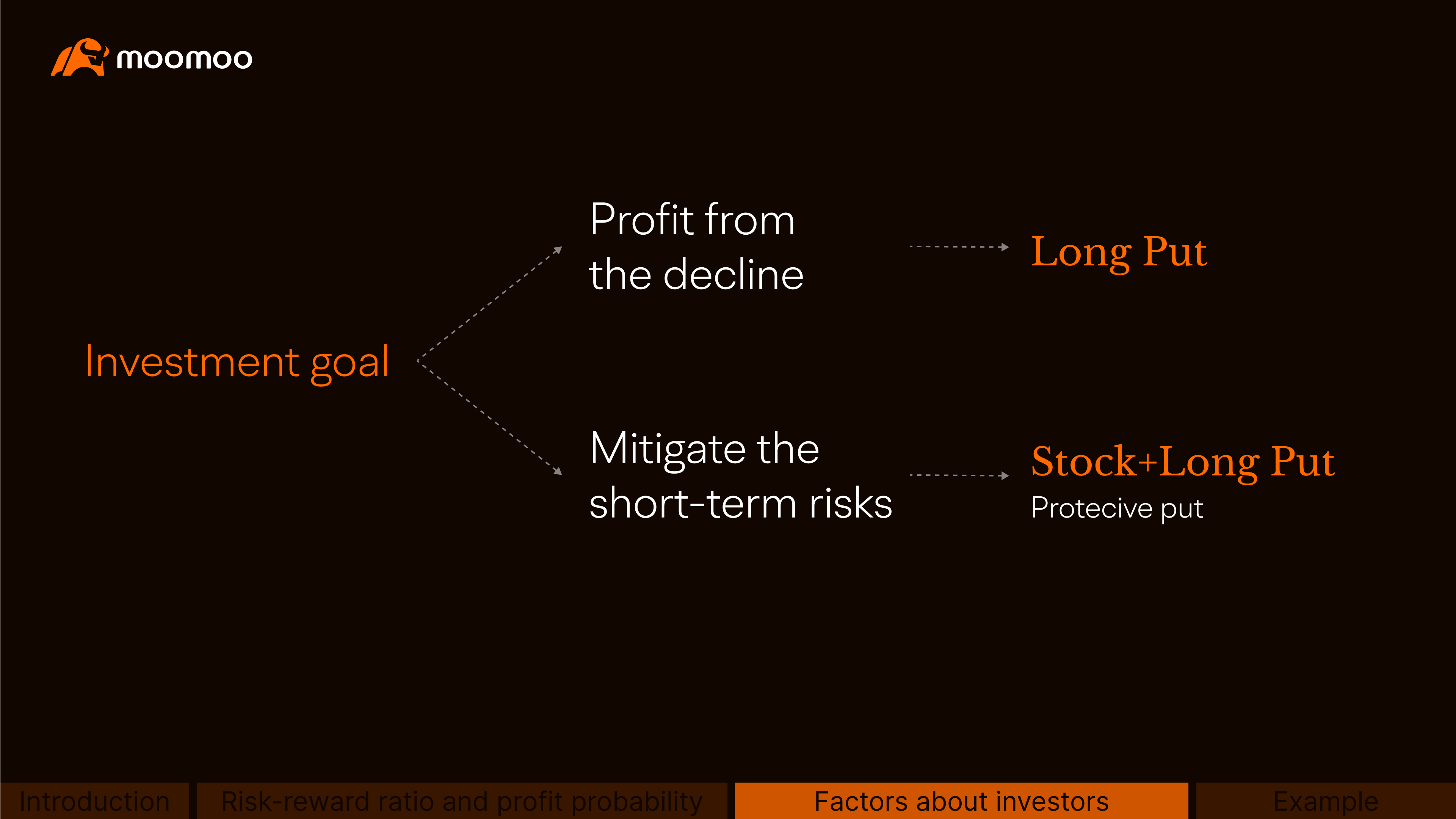

其次,投资目标也起着作用。

假设有两位投资者都认为Y股的价格将在短期内下跌。

一位投资者可能通过使用买入看期权(一种单边策略)来寻求从下跌中获利。另一位投资者可以选择使用保护性看跌期权来降低与下跌相关的短期风险,同时仍持有股票。

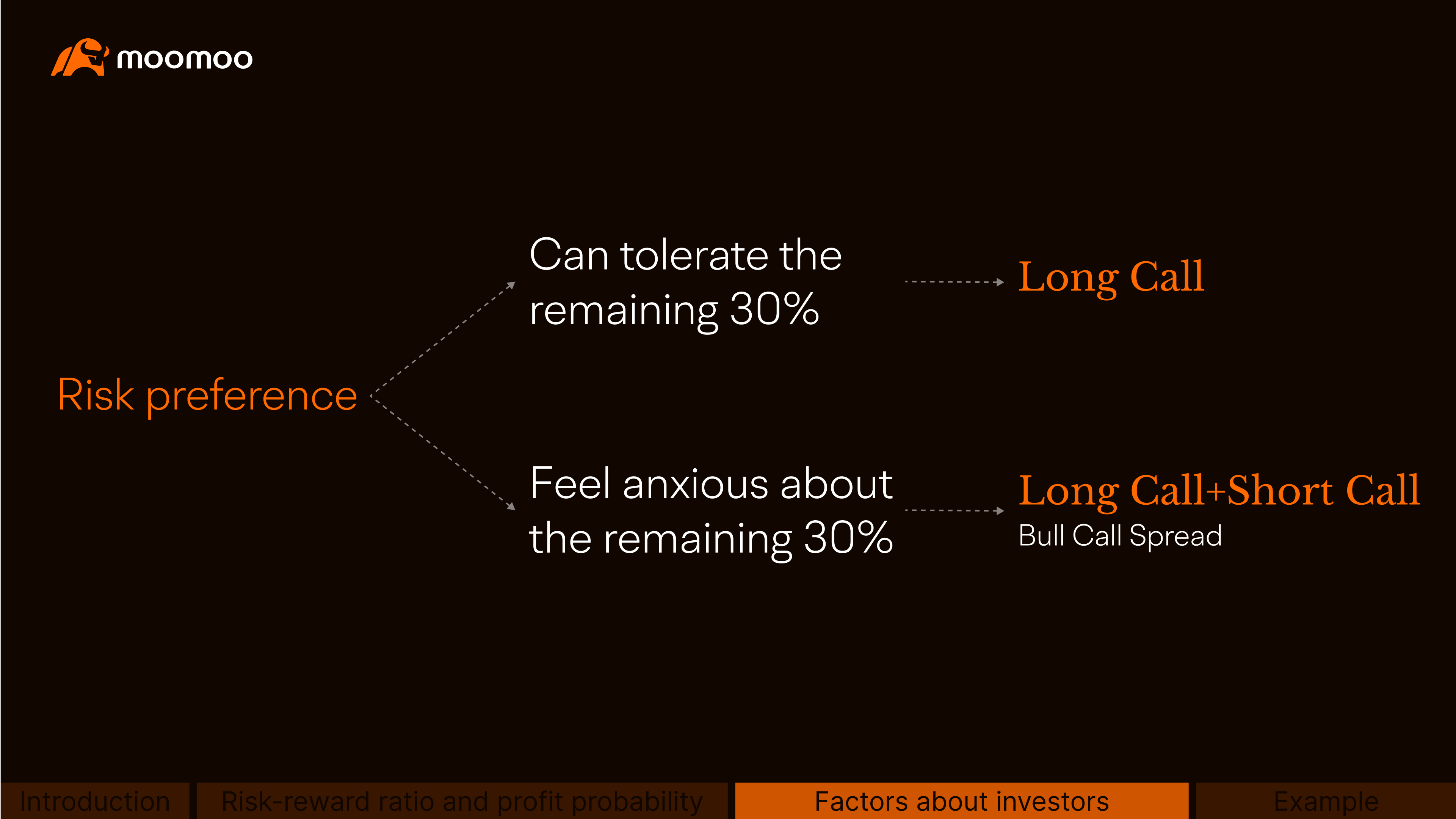

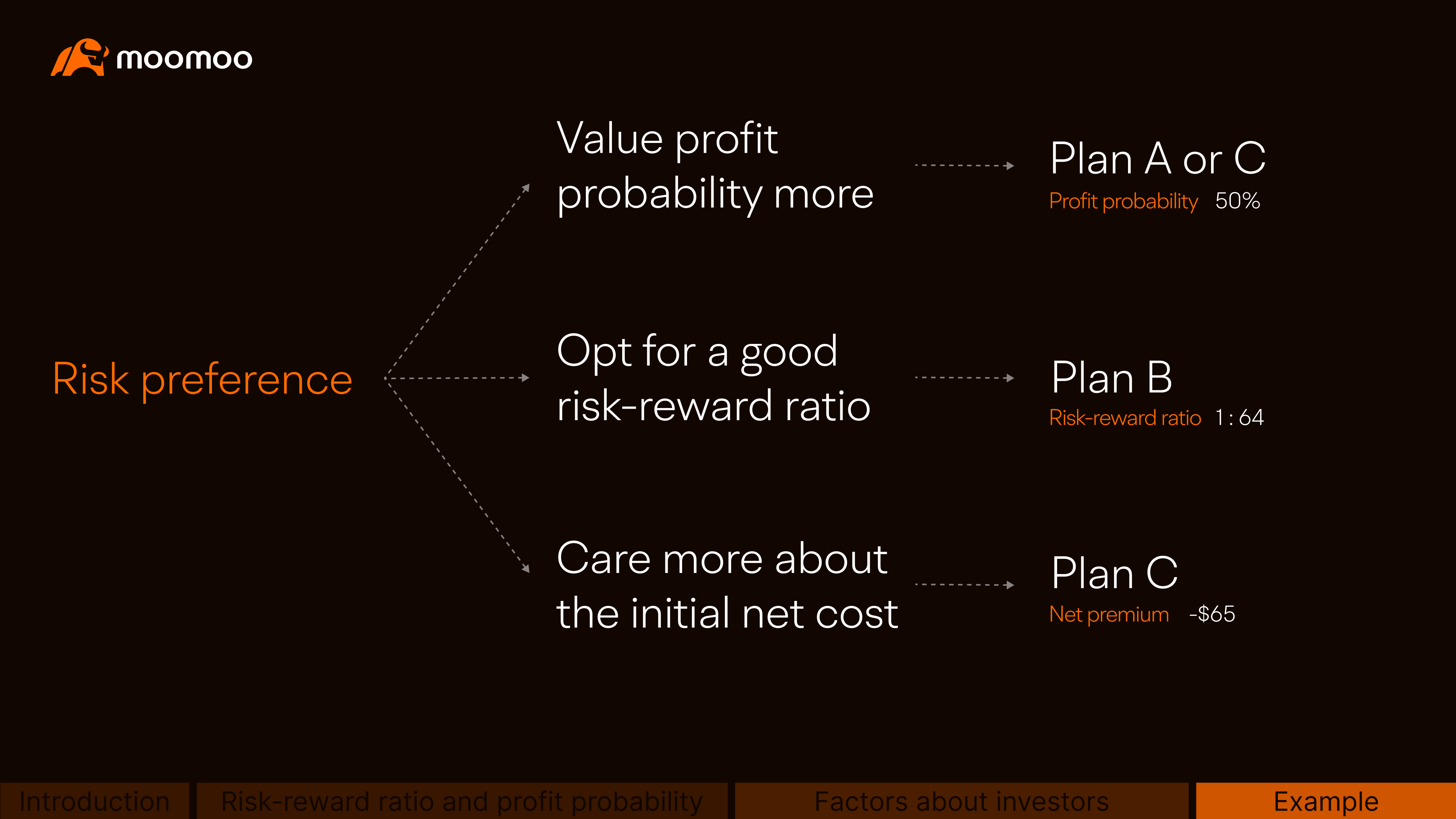

第三,投资者的风险偏好也可能影响他们的决策。

同样,假设投资者A和投资者B都认为股票Y的价格在短期内上涨至某个价格水平以上的概率为70%,并希望从中获利。

假设投资者A可以容忍股票Y在价格水平下交易的剩余30%的概率,而投资者B对此感到非常焦虑。

因此,投资者A可能只买入看涨期权,而投资人B除了买入与投资人A相同的看涨期权以降低总体成本(称为牛市看涨期权)外,还可以选择卖出另一个行使价更高的看涨期权。

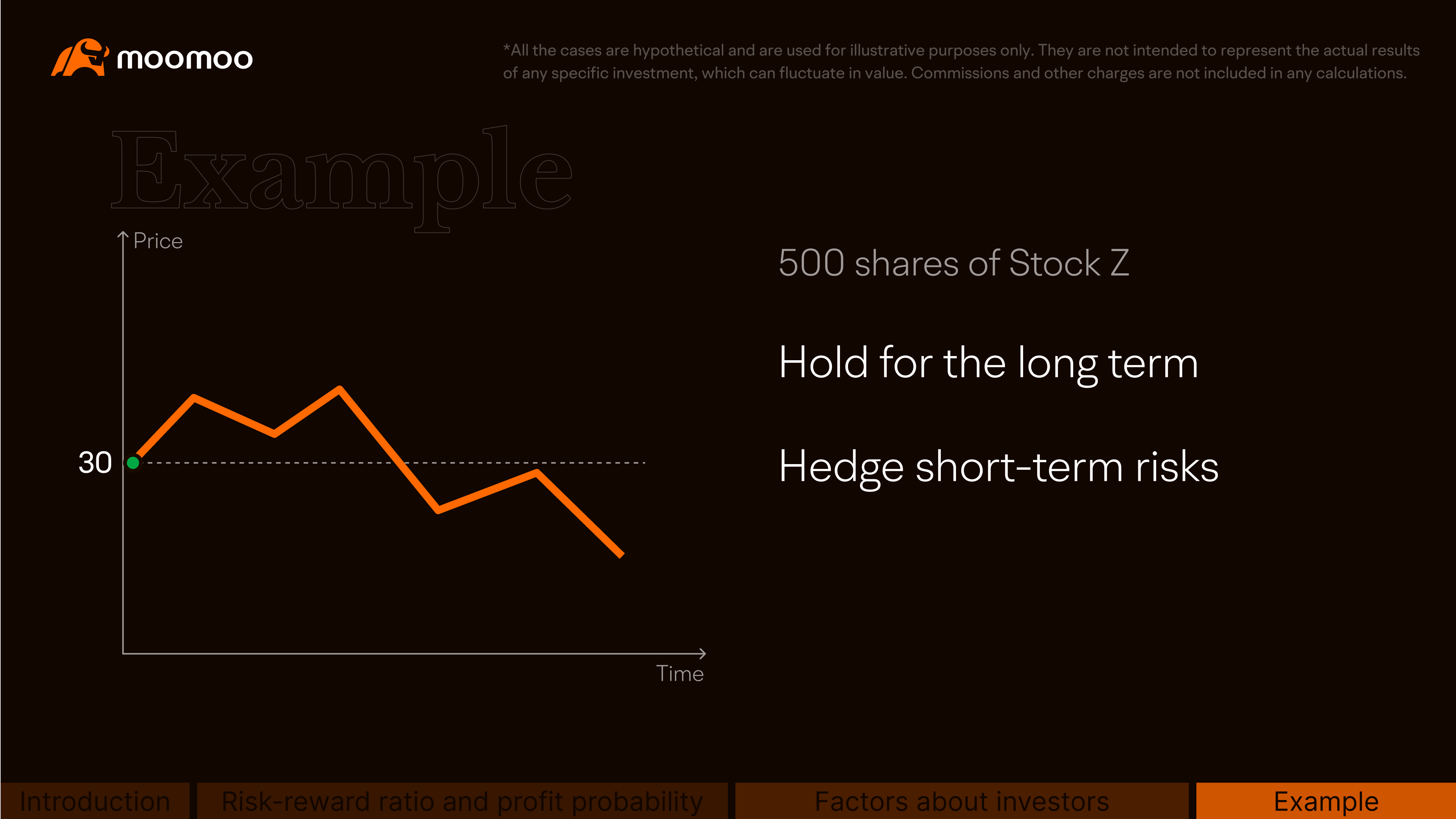

让我们来看一个例子,说明在平衡风险和回报时,上述因素是如何发挥作用的。

假设股票Z的交易价格为30美元,而杰克持有500股股票。

他想长期持有该股,但预计短期内股价可能会下跌。

他愿意支付溢价来对冲短期下行风险。

他可以用不同的方式来构建自己的期权策略,每种策略都有其独特的风险和回报特征。

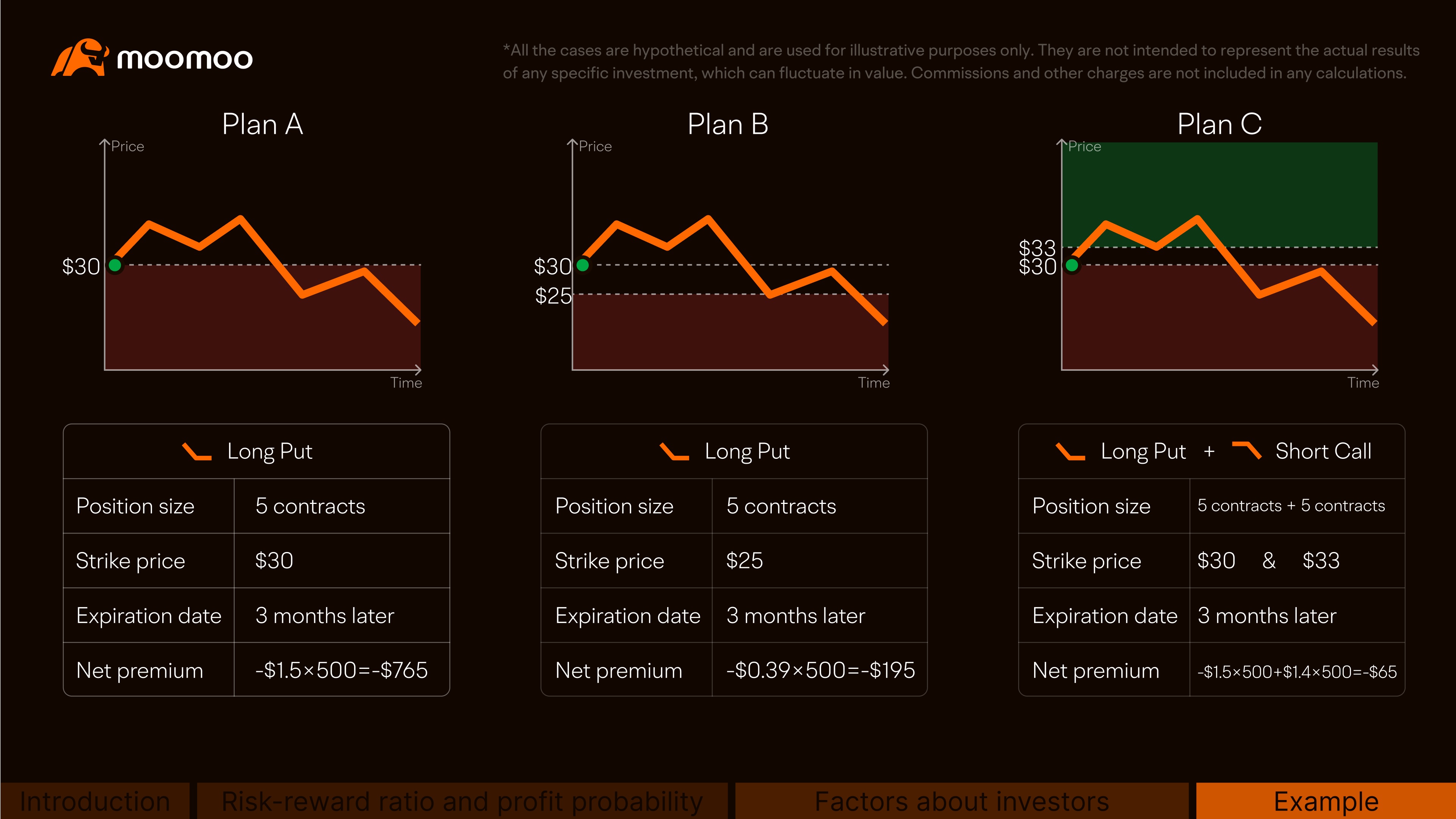

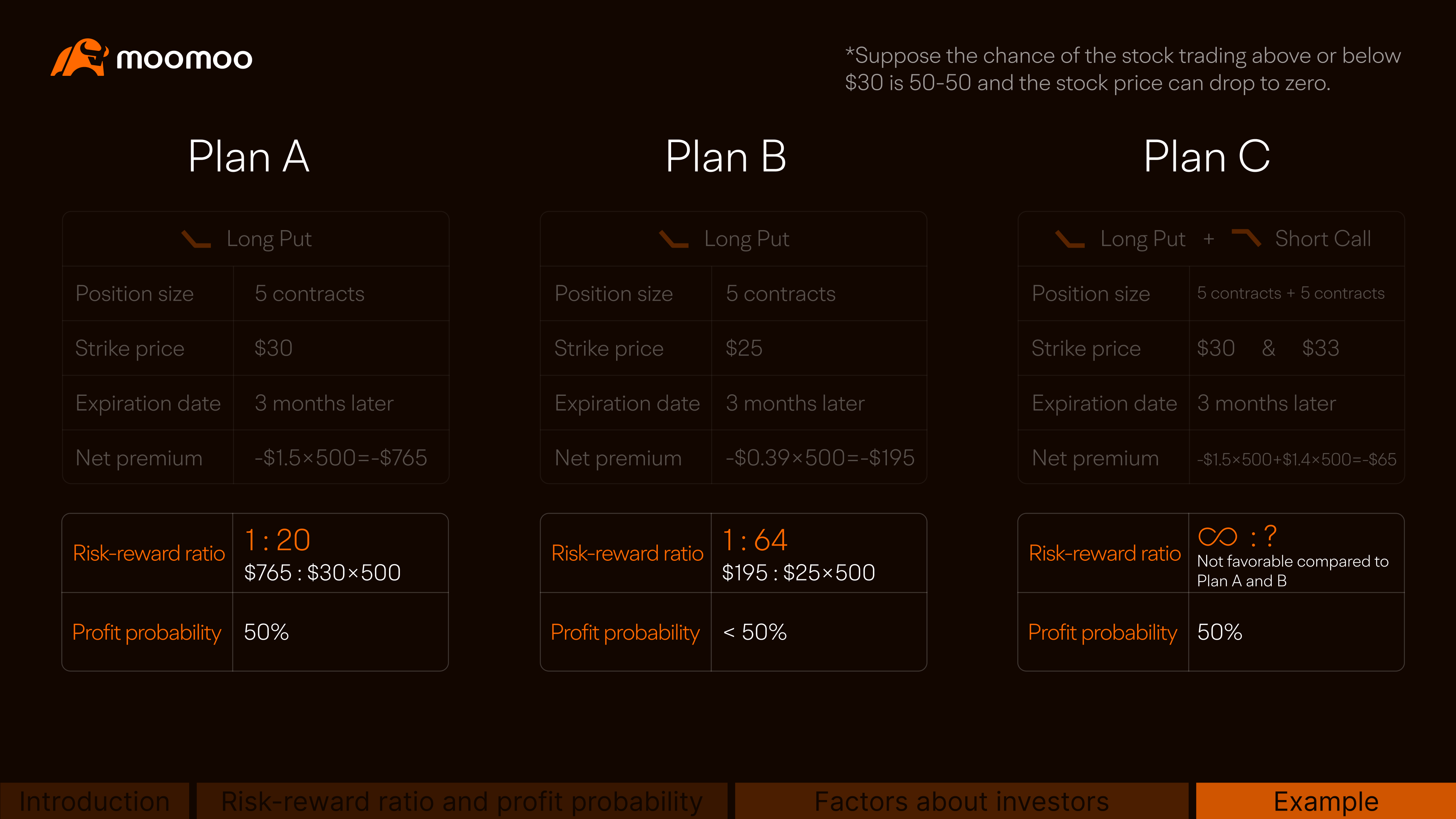

计划A将在到期之前涵盖所有下行风险。杰克考虑以每股1.5美元的价格购买五只美式看跌期权,行使价为30美元,三个月后到期,总成本为1.5*500美元=750美元。

计划B将在到期前部分弥补下行风险(当股票跌至25美元以下时)。他以每股0.39美元的价格购买了五只美式看跌期权,行使价为25美元,三个月后到期,总成本为0.39美元*500美元 = 195美元。

C计划将在到期之前涵盖所有下行风险并降低初始成本。

他以每股1.5美元的价格购买了五张美式看跌期权,行使价为30美元,将在三个月后到期,支付1.5*500美元=750美元。

其次,由于他认为在此期间股价上涨不会超过10%,因此他以每股1.4美元的价格出售了五张美式看涨期权,行使价为33美元,将于同日到期。他的总收入为1.4*500美元=700美元的保费。

他的初始净成本仅为50美元,但如果股价上涨超过10%,则可能牺牲更高的利润。

让我们比较一下这三个计划的风险回报率及其获利概率。

如果到期时股票交易价格高于或低于30美元的几率为50-50,则计划A和C的获利概率为50%,而计划B的获利概率小于50%。

至于风险回报率,让我们考虑股价可能跌至零的极端情况,该比率是在到期日计算的,因为这样更简单。

如果杰克执行A计划,他将花费750美元购买看跌期权,这是他的最大潜在损失,当股价跌至零时,他可以行使期权并以30美元的价格出售500股股票。但是,如果他不买入看跌期权,他的最大可能损失将为30*500美元=15,000美元。因此,我们将15,000-750美元视为计划A的最大潜在利润。

因此,计划A的风险回报比率为750:14,250,等于 1:19。

根据类似的计算,计划B的风险回报率为 195:25 *500-195,约为 1:63。

至于计划C,由于它限制了上行利润潜力,如果不执行该计划,上行利润潜力可能是无限的,因此从理论上讲,该策略牺牲的损失是无限的。

因此,与前两个计划相比,计划C的风险回报率并不理想。

说了这么多,我们还有一件事要考虑,那就是杰克的风险偏好。

如果他更看重获利概率,则可以选择计划A或C,如果他选择良好的风险回报率,则选择计划B。如果他更关心初始净成本,他可能更喜欢C计划

总之,在做出投资决策时,投资者应考虑策略的风险回报率、获利概率、他们自己的判断、目标和风险偏好。

请记住,除了我们今天介绍的风险和回报因素外,还有其他因素,例如账户的限制。

此外,在我们制定策略后,标的证券及其期权的价格一直在变化。

那么如何管理流程中的风险管理呢?我们可能会稍后再讨论。

我们已经在这里介绍了很多。你对平衡期权策略的风险和回报有什么想法吗?请在评论中与我们分享您的想法。