期权交易中的价内期权(ITM)

在期权交易中,理解"实值期权"(ITM)、"平价期权"(ATM)和"虚值期权"(OTM)等术语至关重要。这些术语描述了期权的行权价与标的资产当前市价之间的关系。在本文中,我们将深入探讨ITM概念,对保费、示例、交易策略等进行解读。

“实值期权”(ITM)是什么意思

ITM指的是标的资产当前市价对期权持有者有利的情况。对于看涨期权,这意味着标的资产价格高于行权价,而对于看跌期权,这意味着标的资产价格低于行权价。

相反,OTM期权则具有相反的关系。对于看涨期权,如果标的资产价格低于看涨期权的行权价,则属于OTM;如果看跌期权的标的资产价格高于看跌期权的行权价,则属于OTM。

对于“平价期权”,它们的行权价等于当前资产价格,暗示着没有内在价值。理解这些术语有助于交易员评估期权的收益性,对于做出明智决策至关重要。

实值期权对保费的影响

期权的内在价值直接影响其保费。实值期权本质上具有内在价值,因为它们允许持有人行使期权并具有盈利的潜力。这种内在价值是期权的当前市价与行权价之间的差异。

因此,与ATM或OTM期权相比,ITM期权通常具有更高的保费。交易员在评估潜在交易时应考虑这种保费差异。

实值期权看涨期权

ITM 看涨期权 当标的资产的当前价格高于期权的行权价时发生实值期权。例如,如果一支股票交易价格为60美元,您持有一份行权价为50美元的看涨期权,那么该期权为10美元实值。在这种情况下,期权持有人可以以低于当前市场价的价格购买该股票,使该期权有价值。

实值期权看跌期权

相反,实值期权 看跌期权 当标的资产的当前价格低于期权的行权价时会出现虚假期权。例如,如果一只股票的交易价格为$40,您持有一张行权价为$50的看跌期权,该期权为$10的虚值。在这种情况下,期权持有人可以行使该期权以高于当前市场价的价格出售该股票。

实值期权示例

让我们从买方和卖方两个角度来说明一笔实值看涨期权。

作为买方:

您以$50的行权价购买公司A的看涨期权。购买时,股票价格为$60每股。随着股价在期权到期前上涨至$70,您的看涨期权现在为$20的实值期权($70 - $50)。

如果您行使该期权,您可以以$50购买股票,并立即以$70的价格出售,每股获利$20,减去最初购买$50实值看涨期权时支付的金额。

作为卖方:

您已经卖出一种行权价为100美元的实值看涨期权,该期权对应您持有的股票。该股票当前市价为120美元,因为市价高于行权价,所以是实值期权。您出售这个看涨期权收取了一个保费。

此外,作为卖方,您有可能有义务在股票市价为120美元时以100美元的价格出售股票,如果期权买方决定行权。您可能会错失每股高于行权价的额外20美元上涨,但也许您想通过保费赚取收入。

此外,还有一些需要牢记的事情。卖出看涨期权会限制潜在的收益,这将是一个缺点,而卖出实值期权则增加了被行权的可能性。

潜在的利弊

这里是对于实值期权的潜在利弊以及购买和销售方案的对比。

潜在的利 购买方案 | 潜在的弊 买入方 |

实值期权可以提供内在价值和时间价值,为期权持有人提供一种“缓冲”。 | 由于其内在价值而进入的成本比虚值期权更高 |

由于更高的带权重数,盈利概率增加 到期时期权实值的机会更大 | 如果标的股票对交易者不利,由于更高的付出的权利金进入头寸,实值交易的损失可能更大。 |

由于内在价值,相较于虚值期权,时间衰减影响较小 | 与虚值期权相比,杠杆较低 |

潜在利好 卖出方 | 潜在风险 卖出方 |

从提前卖出实值期权收取权利金。 | 可能导致行权,要求卖方履行合约。 |

如果期权到期时为虚值,存在盈利潜力。 | 盈利潜力受收取的权利金限制。 |

利用实值期权作为对冲策略的一部分的机会。 | 如果期权到期实值,卖方需要以不太有利的价格履行合约,可能会导致无限的亏损。卖出看涨期权存在潜在的无限亏损。 |

如何使用moomoo进行期权交易

您可以参考这里的逐步指南来在moomoo上交易期权:

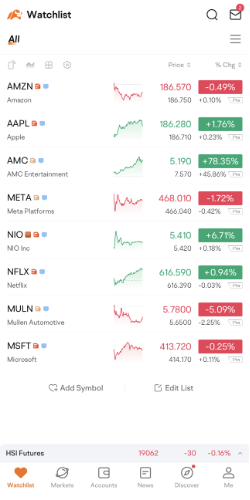

第1步:导航到您的自选列表,然后选择一只股票的“详细行情”页面。

免责声明:提供的图片并非实时信息,任何证券仅供说明目的,并非推荐。

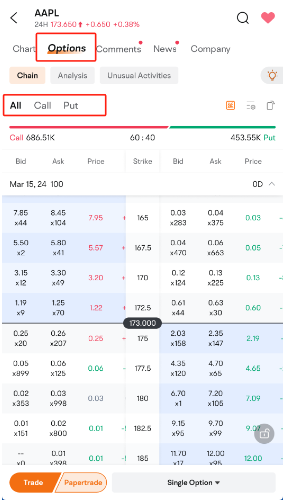

步骤2:导航至页面顶部的期权链。

第三步:默认情况下,显示具体到期日的所有期权。若要选择查看认购期权或认沽期权,只需轻点“看涨/看跌”按钮。

免责声明:提供的图片并非为最新内容,任何证券仅用于举例说明,不构成推荐。

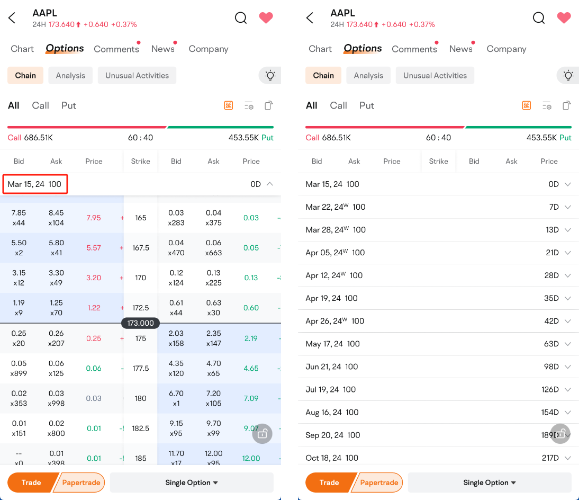

第四步:通过从菜单中选择您偏好的日期来调整到期日。

免责声明:提供的图片并非为最新内容,任何证券仅用于举例说明,不构成推荐。

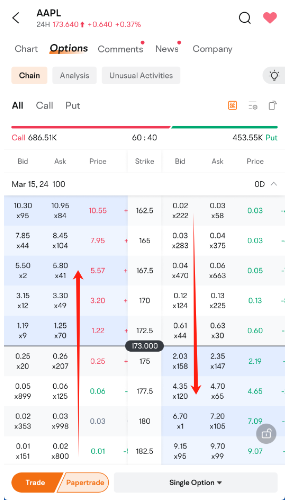

第五步:轻松区分期权:白色代表虚值期权,蓝色代表实值期权。水平滑动以查看更多期权详情。

免责声明:所提供的图片不是最新的,任何证券仅用于举例说明,并不构成推荐。

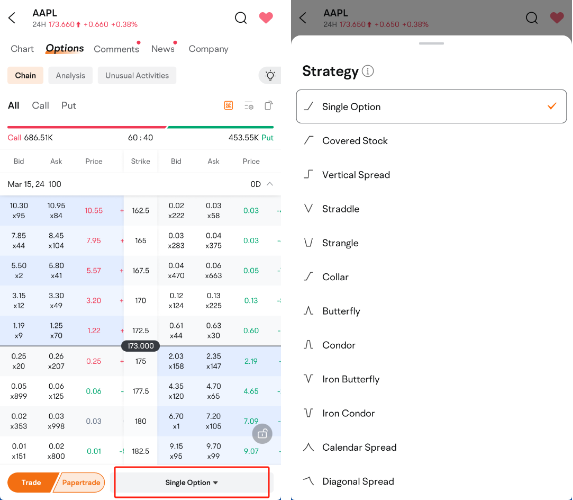

第6步:在屏幕底部探索各种交易策略,为您的投资方式提供灵活性。

免责声明:所提供的图片不是最新的,任何证券仅用于举例说明,并不构成推荐。

关于实值期权交易的常见问题

实值期权和虚值期权有什么区别?

In 期权交易在-实值期权(ITM)、平价期权(ATM)和虚值期权(OTM)这些术语中,指的是期权的行权价和标的资产当前市场价格之间的关系。

实值期权:标的资产当前市场价格对期权持有者有利。对于看涨期权来说,这意味着资产价格高于行权价,而对于看跌期权来说,这意味着资产价格低于行权价。实值期权具有内在价值。

平价期权:行权价等于标的资产当前市场价格的期权。这些期权通常没有内在价值,完全由时间价值组成。

虚值期权:当标的资产当前市场价格低于或高于期权持有者的行权价时,就发生虚值期权。对于看涨期权来说,这意味着标的资产价格低于行权价,而对于看跌期权来说,这意味着标的资产价格高于行权价。虚值期权没有内在价值,完全由时间(外在)价值组成。

什么情况下看涨或看跌期权是实值期权?

当标的资产的市场价格超过期权的行权价时,认为看涨期权是实值期权。这意味着期权持有者有潜力通过行权购买资产,以低于其当前市场价值的价格获利。

相反,当标的资产的市场价格低于期权的行权价时,认为看跌期权是实值期权。在这种情况下,期权持有者可以通过行权以高于其当前市场价值的价格出售资产从而获利。

实值期权到期时会发生什么?

当期权到期后实值,持有者通常会行使其权利以按预定的行权价买入或卖出标的资产。然而,如果未行使,期权可能会自动被经纪人分配,导致按约定价格买入或卖出标的资产。交易者应注意到期日期,并相应行使或平仓。

了解实值期权对有效地应对期权交易的复杂性至关重要。通过理解其对权利金、交易策略和风险管理的影响,投资者可以做出更明智的决策,从而可能增强其交易活动。