什么是指数期权交易:一份完整的指南

有兴趣交易期权的投资者可以选择从一系列期权产品中进行选择,包括权益期权、债券期权、指数期权等。

多年来,指数期权越来越受欢迎。投资者可能交易它们的原因之一是因为它们提供了根据市场方向性偏见交易的机会,无论他们是看淡、看好还是中立。但是关于指数期权,还有更多需要了解的信息,包括现金结算。请继续阅读了解更多信息。

什么是指数期权

指数期权是一种金融衍生品,授予持有人在特定行权价格上购买或出售一种特定基础指数价值(如标普500指数)的权利,但没有义务。指数期权通常是欧式期权,这意味着它们只在到期日结算,也是现金结算。

现金结算意味着不需要实际交割基础资产或证券。结算款项来自现金支付,而非以股票、债券或商品等标的证券来结算。

指数期权如何工作

指数期权提供投资者用于投机市场广泛指数或特定市场板块表现的能力,而不是单个股票。这些期权从包括标普500指数、纳斯达克100指数或道琼斯指数在内的基础指数中获得其价值。交易指数期权时,投资者可以以成本效益的方式获得对整体市场或特定板块的暴露,这有助于利用单笔交易实现资产组合的多样化。

指数期权可用于各种投资策略,包括对冲、投机或收入生成。通过购买看跌期权,投资者可以在组合投资组合遭受市场下跌的风险时减少风险。购买看涨期权可以用于投机预期的市场上涨,而撰写(销售)指数期权则可产生收入。

当期权卖方(写方)在合同上指定后,他们需要满足合同的义务。例如,如果基础资产的价格在到期日之前或之日交易低于行权价格,那么他们可能有义务以行权价格购买该资产。

指数期权交易示例

一位投资者以4020的行使价格购买标普500指数看涨期权,比当前交易价格4000高0.5%。合约的乘数为100,因此如果期权定价为10美元,则投资者需要支付1000美元。该看涨期权可能会在到期日上涨的情况下赚钱。

指数期权交易策略

交易指数期权时有许多不同的策略,包括初学者水平的看涨期权、看跌期权和更高级的策略,包括跨式和宽跨式。根据投资者的经验、投资目标和市场情绪,这可以帮助他们探索使用哪种策略。无论选择哪种策略,重要的是了解期权具有风险。

开多看涨期权

看涨指数期权交易是一种看涨策略,为买家提供了在期权到期之前参与基础指数潜在增长的权利。买方支付保费来获得这种权利。指数期权无法以股份结算;它们是现金结算的。

股票期权的基础都是一定数量的某个特定股票,通常为100股。现金结算的指数期权不对应特定数量的股票。指数期权的基础工具通常是股票指数的价值乘以一个倍数。这种倍数通常为100美元。

开多看跌期权

看跌指数期权交易是一种看跌策略,为买家提供了在期权到期前参与基础指数潜在下降的权利。买方(期权持有者)要支付保费获得该权利。投资者可以购买股票指数的看跌期权来替代购买每支股票的看跌期权。如果看跌期权头寸在股票指数下降时获利,则可以帮助抵消一些投资组合损失。

跨式策略和跨式平仓策略

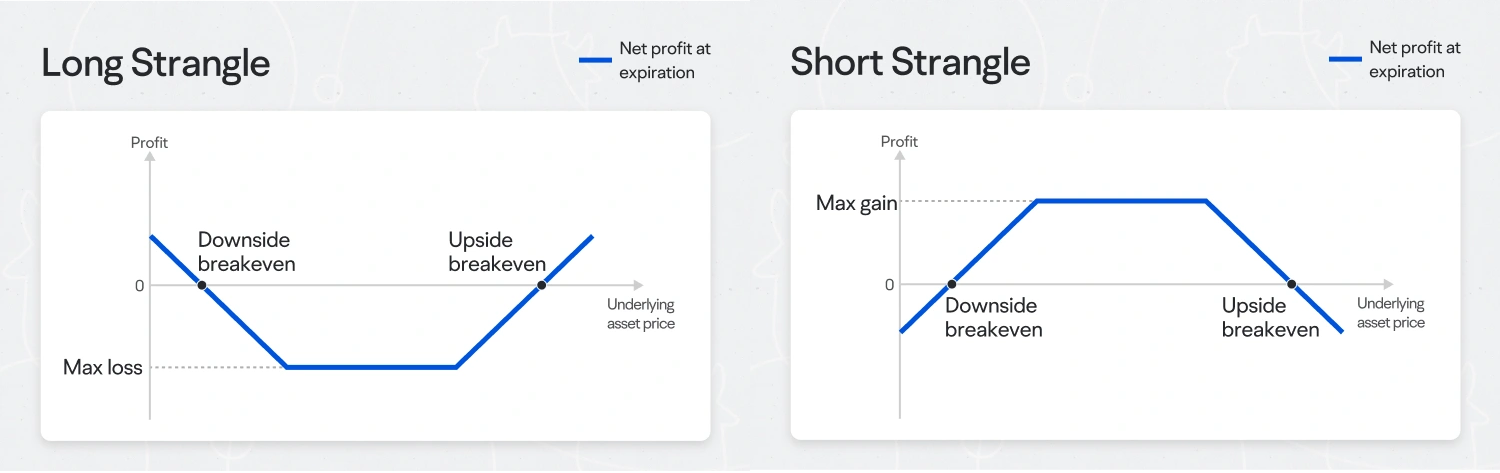

对于一个开空跨式策略,这涉及到同时卖出一个行权价较高的看涨期权和一个行权价较低的看跌期权。例如,当指数交易在7300时,投资者可能以77美元的价格卖出一个8月6700看跌期权和33美元的价格卖出一个8月7700看涨期权。如果在到期时指数在6700和7700之间交易,两个期权都将无价值,投资者将获得最大利润。

对于一个跨式策略,这种策略涉及同时购买或卖出相同行权价和到期日的看涨期权和看跌期权的开仓价格为特定基础指数。如果同时购买看涨期权和看跌期权,则相关交易结构称为"长跨式",如果同时卖出看涨期权和看跌期权,则发生"短跨式"。例如,在一个指数交易在7300的情况下,投资者可以购买一个8月7300的看涨期权和一个8月7300的看跌期权,价格为33美元。

备兑看涨是一种将持有的股票和同一份股票的看涨期权两者相结合的策略。虽然如果股票下跌会有下跌的风险,但你可以获得出售看涨期权的溢价。相应地,你的盈利将在行使价格上加上期权溢价后受到限制。

认购期权交易策略涉及在同一证券上配对持有多头头寸(拥有基础证券)和空头看涨期权头寸。对于多头看涨期权,您拥有特定数量的基础资产(指数),而对于空头看涨期权,您卖出同一指数的看涨期权。这两个头寸的组合可以带来更高的回报和更低的风险波动,相对于仅持有基础指数而言。

保护性认沽期权

保护性看跌指数期权策略包括持有指数或基于指数的组合的多头头寸,同时在同一指数上购买看跌期权。这种方法作为 form 提供,以提供对抗下跌市场的下行保护。该策略可以限制损失并建立底价,同时仍允许潜在的无限制上行。

实施保护性认沽策略时,投资者首先会获得反映整个市场的投资组合,例如标普500。为了对冲潜在的下跌风险,投资者随后在该指数上购买认沽期权。如果该指数的市场价值低于认沽期权的行使价格,投资者可以行使该期权,实际上是在更高的行使价格出售该指数头寸。这种策略有助于抵消投资组合中的亏损,因为认沽期权的价值会上涨,而指数价值下跌。

如何通过moomoo访问和交易美国指数期权

moomoo提供了一个用户友好的期权交易平台。以下是一个逐步指南:

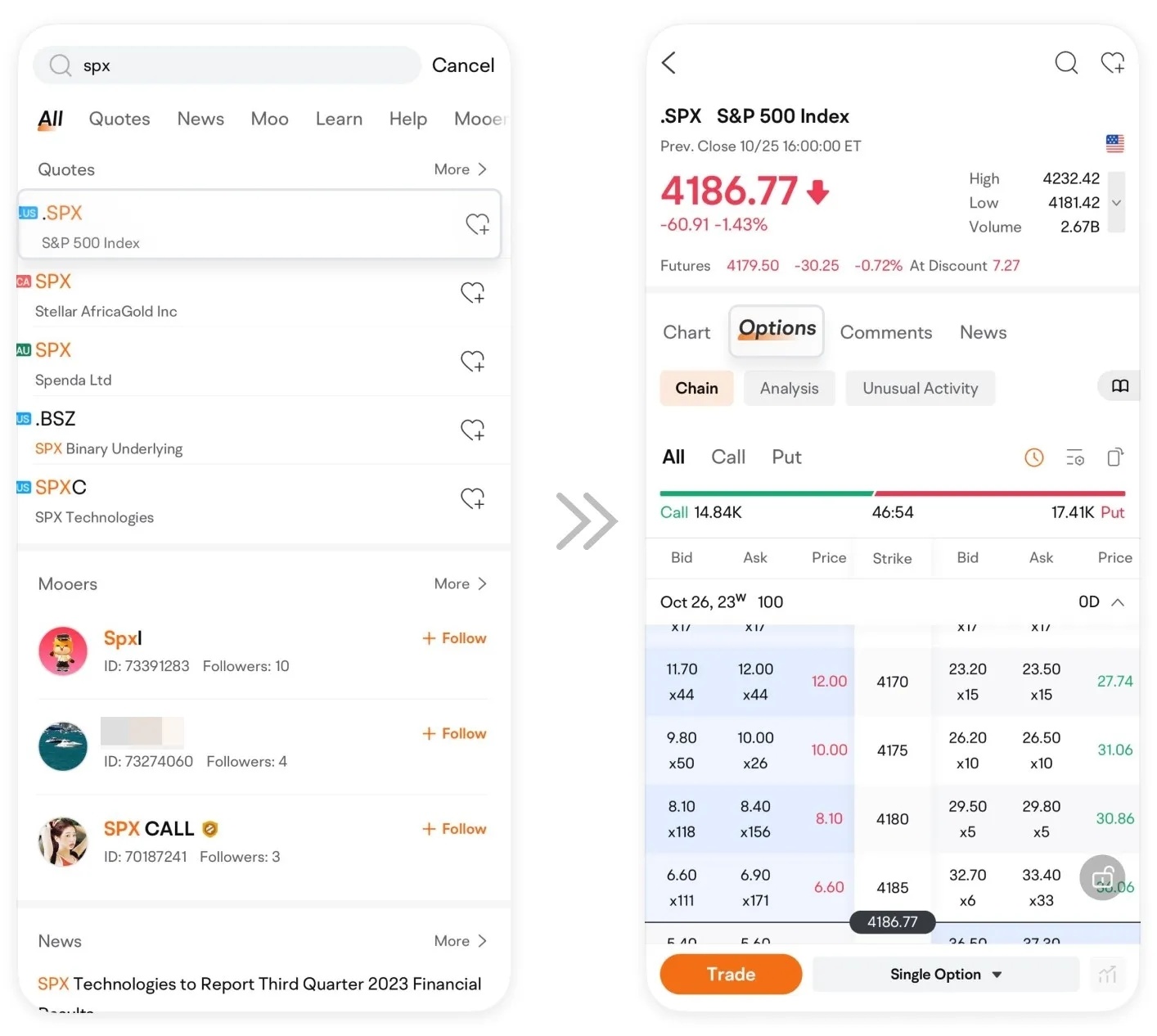

步骤1:打开moomoo应用程序,并搜索您感兴趣的指数。我们使用SPX作为说明目的的例子。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

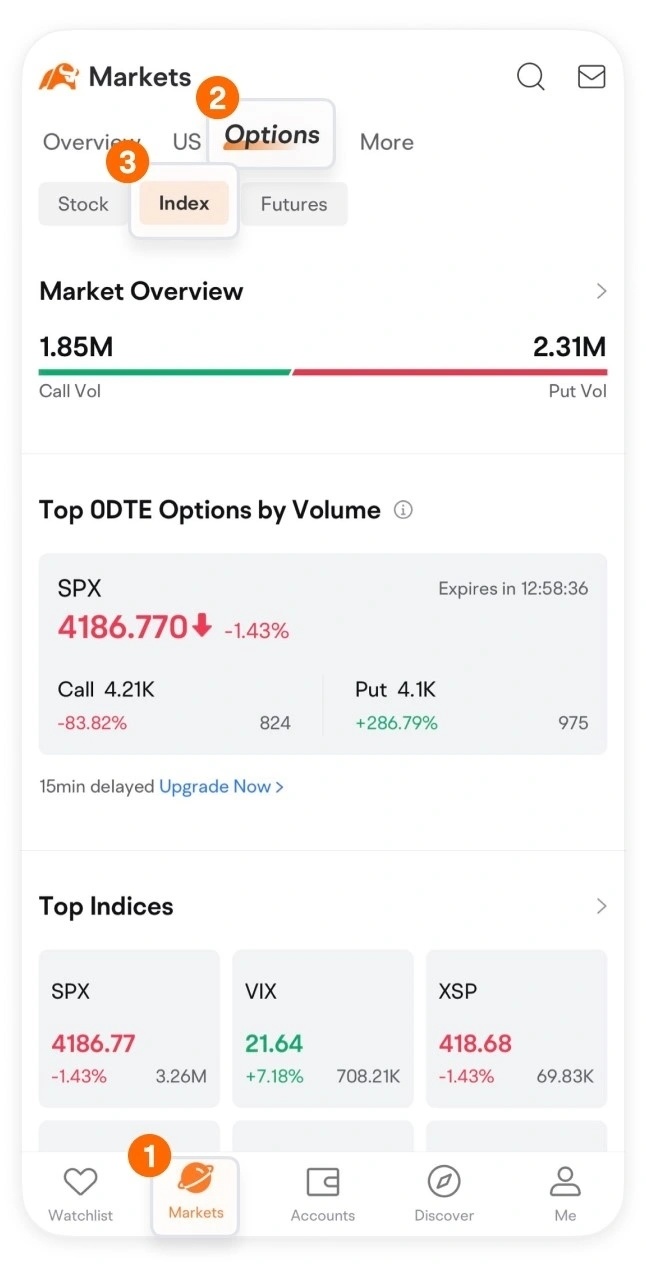

步骤2:转到市场页面(1),点击选项(2),选择指数,以查看指数期权的概述和流行指数、期权排名等信息(3)。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

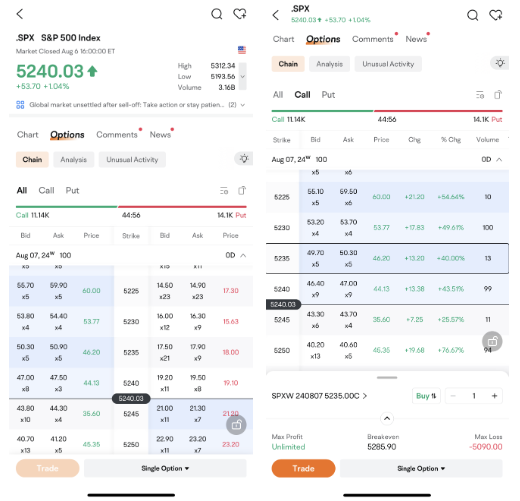

步骤3:点击您想要的指数期权,进入详细报价页面进行交易。然后,您可以使用分析和飞凡活动等功能来帮助您做出更明智的决策。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

输入指数期权交易与股票期权交易相同。在期权链页面上,选择看涨期权或看跌期权,选择交易策略,选择到期日和价格,然后点击交易按钮下订单。

指数期权交易的优势和风险

指数交易既有风险又有优势,投资者应该考虑这一点。

● 多元化:使投资者能够通过单一的交易决策获得市场范围或特定板块的暴露,通常只需进行一次交易即可。这可能有助于降低投资者的成本和复杂性。 ● 杠杆作用:(期权买方)支付相对较小的保险费,以获得相对于合约价值更广泛的市场暴露。这可能导致在基础指数出现小的、有利的百分比移动时获得更大的百分比收益。如果指数未按预期移动,买方的风险通常限于已支付的保险费。然而,由于牵涉到杠杆作用,即使是市场的轻微逆向运动也可能导致买方付出巨大或完全的保险费。指数期权的撰写者面临着相当大的风险,其潜在风险可能是无限的,这取决于市场波动。 ● 预定的最大亏损:买方的潜在最大理论亏损限制为期权买入价格(保险费)。 ● 市场波动:指数期权对市场波动非常敏感,这可能会同时提高潜在的收益和亏损。 ● 时间衰减(theta):指数期权合约具有预定的行权期限,当它们接近到期时,它们的价值会下降。如果指数的走势不如预期,持有多头头寸的期权持有人可能会亏损。

● 多元化:使投资者能够通过单一的交易决策获得市场范围或特定板块的暴露,通常只需进行一次交易即可。这可能有助于降低投资者的成本和复杂性。 ● 杠杆作用:(期权买方)支付相对较小的保险费,以获得相对于合约价值更广泛的市场暴露。这可能导致在基础指数出现小的、有利的百分比移动时获得更大的百分比收益。如果指数未按预期移动,买方的风险通常限于已支付的保险费。然而,由于牵涉到杠杆作用,即使是市场的轻微逆向运动也可能导致买方付出巨大或完全的保险费。指数期权的撰写者面临着相当大的风险,其潜在风险可能是无限的,这取决于市场波动。 ● 预定的最大亏损:买方的潜在最大理论亏损限制为期权买入价格(保险费)。 ● 市场波动:指数期权对市场波动非常敏感,这可能会同时提高潜在的收益和亏损。 ● 时间衰减(theta):指数期权合约具有预定的行权期限,当它们接近到期时,它们的价值会下降。如果指数的走势不如预期,持有多头头寸的期权持有人可能会亏损。

● 预定的最大亏损:买方的潜在最大理论亏损限制为期权买入价格(保险费)。

● 市场波动:指数期权对市场波动非常敏感,这可能会同时提高潜在的收益和亏损。

● 时间衰减(theta):指数期权合约具有预定的行权期限,当它们接近到期时,它们的价值会下降。如果指数的走势不如预期,持有多头头寸的期权持有人可能会亏损。

期权交易可以很复杂,并且需要在参与之前了解各种策略。

指数期权与股票期权有什么不同

除了其不同的基础资产外,指数期权和股票期权还有其他不同。要了解更多,请阅读这篇moomoo观点文章。指数期权与普通股权的5个关键差异.

股权期权行权(美式) (美国风格) | 指数期权行权 (欧式期权) |

到期前任何时间行权 | 不能在到期日之前行权 |

到期日为每月第三个星期五(变动) | 到期日为每月第三个星期四(变动) |

结算日为以下的周六(变动) | 结算日为以下的周五(变动) |

标的股票被转让 | 现金结算 |

指数期权常见问题解答

最受欢迎的指数期权是什么?

美国交易所上流行的指数期权包括以下:纳斯达克100指数($ NDX),标普500指数($ SPX),罗素2000指数($ RUT),道琼斯工业平均指数1/100指数($ DJX),标普100指数($ OEX),标普500波动率指数($ VIX)和标普100(欧洲)指数($ XEO)。

有多少指数期权?

至于美国市场,指数期权的范围很小,但随着交易所推出新的期权,它也在不断发展。最重要的指数期权包括标准普尔500指数(SPX)期权,它为美国股市提供了广泛的代表性,以及其他包括纳斯达克100指数(NDX)期权、罗素2000指数(RUT)期权和道琼斯指数(DJX)期权的指数期权。

为什么考虑使用指数期权?

考虑使用指数期权有很多原因。这可能包括帮助投资者猜测市场的走向、可能产生收入以及为股票投资组合提供一些潜在的下行保护。