开空蝴蝶式: 了解这种高级期权交易策略

对于寻求中立区间期权策略的投资者,一个值得考虑的高级策略是做空铁蝴蝶。这种策略是为了潜在受益于股票或期货价格在一个特定区间内波动而设计的。其目的是潜在地从价格保持相对稳定中获利,但需要密切规划和监测。

继续阅读以了解更多信息。

什么是做空铁蝴蝶

做空铁蝴蝶策略结合了一个看跌性股票期权价差(买入一份看跌期权和卖出一份看跌期权)和一个看涨性股票期权价差(买入一份看涨期权和卖出一份看涨期权)。这包括一个看跌期权和一个看涨期权,它们具有相同的执行价格,卖出价与或接近于基础证券的当前市场价格;所有四个期权具有相同的到期日,且执行价格相距相等。这种策略会产生一笔净收益,但其理论潜在利润和损失有限,需要仔细规划和监控。

为什么要考虑做空铁蝴蝶策略:它的工作原理

通过使用同样的执行价格和到期日对于看跌期权和看涨期权,下面介绍如何开设一个做空铁蝴蝶策略。

买入看跌期权卖出另一份执行价格更低的看跌期权。其目的是潜在地从基础证券价格保持接近已售出看跌期权的执行价格中获利。

卖出看涨期权买入另一份执行价格更高的看涨期权。其目的是潜在地从基础证券价格保持接近已售出看涨期权的执行价格中获利。

做空铁蝴蝶策略举例

以下是一个例子。

买入看跌期权:

买入1份执行价格为85美元的看跌期权,价格为1.20美元。

卖出1份执行价格为90美元的看跌期权,价格为3.20美元。

卖出看涨期权:

卖出1份执行价格为90美元的看涨期权,价格为3.30美元。

买入1份执行价格为95美元的看涨期权,价格为1.40美元。

净收益为3.90美元(3.20 + 3.30 - 1.20 - 1.4)。

做空铁蝴蝶策略的利润和损失

理论最大利润

做空铁蝴蝶策略的理论最大潜在利润为净收益减去任何佣金。如果股票价格在到期日时与短期期权的执行价格(中心执行价格)相匹配,则该利润被充分实现。在这种情况下,所有期权均会到期无价值,使交易者将净收益保留为收入。在这个例子中,如果基础证券价格为90美元,就会发生这种情况。

理论最大损失

理论上的最大亏损是最低价和中间价之差再减去实际获得的净头寸。就这个例子而言,如果这两个行权价格之间的差距是$5.00,实际获得的净头寸是$3.90(不包括佣金),那么理论上的最大亏损就是$1.10。

期权的最大潜在损失和盈利是基于单腿或整个多腿交易在到期时保持完好无损,没有进行期权合同的行权或分配计算的。这些数字不考虑在任何一个多腿策略中的一部分被更改或删除或交易者在到期之前或之后承担基础股票的多头或空头头寸。因此,可能会损失超过策略的理论最大损失。

打铁蝴蝶的盈亏平衡点

开空铁蝶式的盈亏平衡点包括两个盈亏平衡点。

下方盈亏平衡点:这等于中间行权价格减去建立交易后实际获得的净头寸。就这个例子而言,它是$90 - $3.90 = $86.10。

上方盈亏平衡点:这等于中间行权价格加上实际获得的净头寸。就这个例子而言,它是$90 + $3.90 = $93.90。

时间耗损

时间耗损(Theta)是期权交易的重要因素,包括开空铁蝶式策略。由于剩余时间的减少,期权通常会随着时间的过去而失去价值。

对于开空铁蝶式策略,只要股价保持在最低和最高行权价格之间,就保持净正Theta(时间耗损)。因此,这种策略通常受益于时间的流逝,可能会因期权失去其外在价值而产生利润。然而,如果股价超出行权价格范围,Theta就会变为负数,在到期日临近时会导致潜在的亏损。

如何使用moomoo设置开空铁蝴蝶策略

Moomoo提供一个用户友好的期权交易平台。以下是一个逐步指南,以帮助您开始交易:

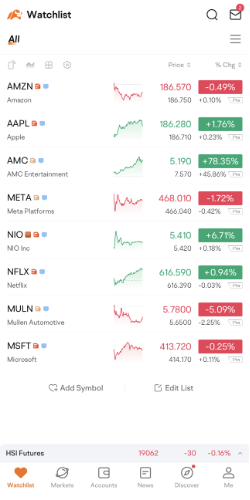

第1步:导航到您的自选列表,然后选择一只股票的“详细行情”页面。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

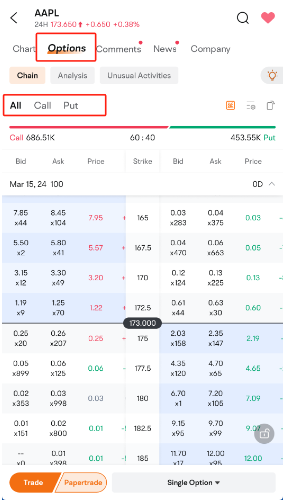

第2步:导航到页面顶部的期权>链。

第3步:默认情况下,显示具有特定到期日的所有期权。选择性查看看涨期权或看跌期权板块:默认情况下,显示具有特定执行价的所有期权。选择性地查看看涨期权或看跌期权,请点击“看涨/看跌”按钮。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

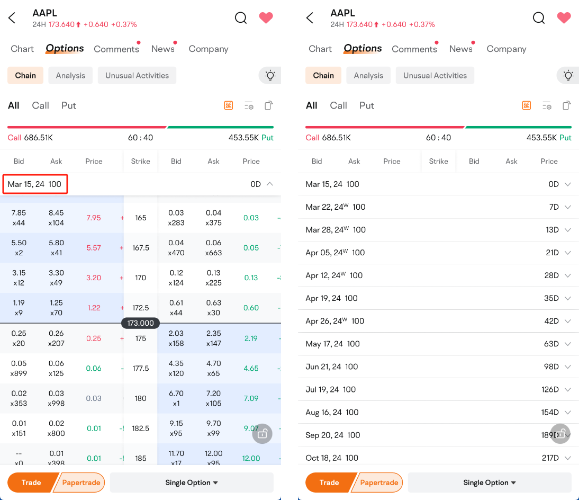

步骤4: 通过菜单选择您喜欢的截止日期来调整截止日期。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

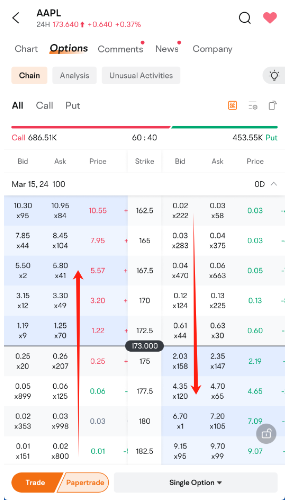

第5步:轻松区分期权:白色表示非实值,蓝色表示实值。左右滑动以获取更多期权详细信息。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

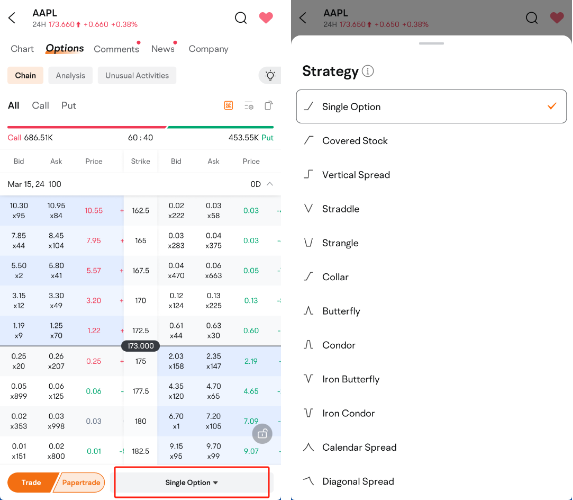

步骤6: 在屏幕底部探索各种交易策略,为您的投资方式提供灵活性。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

何时使用开空铁蝶式策略

交易员在以下情况下可能考虑使用开空铁蝶式策略:

低波动率:当基础资产的价格保持相对稳定并且波动不大时,开空铁蝶式通常具有更高的盈利潜力。预计基础资产在低波动率时期可能会使用这种策略。

中立市场前景:开空铁蝶式是一种中立期权交易策略,意味着如果基础资产的价格最终落在特定区间内,就可以获得利润。如果投资者没有明确的方向性看法,并认为基础资产将保持在特定价格范围内,他们可能会使用开空铁蝶式策略来从中获利。

有限的风险,有限的回报偏好:开空铁蝶式是一种有限风险,有限回报的策略,假设没有合同被行权或分配。交易员在交易之前就明确定义了最大的潜在亏损。

保费收集:通过同时销售期权和收取保费,投资者可以预先产生收入。

期权衰减:由于开空铁蝶式可以从期权衰减(时间耗损)中受益,因此在期望隐含波动率下降时使用此策略可能是有利的。

何时关闭开空铁蝶式策略

通常在管理风险或利用潜在利润的情况下才会关闭开空铁蝶式头寸。最终,关闭开空铁蝶式头寸的决定取决于投资者的个人交易目标、风险容忍度和市场状况的评估。这需要定期监视头寸并进行潜在的更改。

以下是投资者可能考虑关闭开空铁蝶式头寸的一些情况:

接近到期日:随着到期日的临近,特别是当基础资产的价格接近盈亏平衡点之一时,投资者可能希望关闭头寸以避免期权到期时实现盈利。关闭该头寸可使投资者限制潜在损失。

实现目标利润:如果基础资产的价格在期望的范围内移动,并且开空铁蝶式已经实现了其理论最大潜在利润的一部分,那么投资者可能会选择关闭头寸以锁定这些收益。

市场情况变化:如果市场情况发生变化,导致波动性增加或基础资产价格大幅波动,关闭开空铁蝶式头寸以限制潜在损失或利用可能的新交易机会可能是明智的。

避免行权:如果在期权到期时期权处于实值,投资者可能会面临行权风险,尤其是如果投资者不想买入或卖出该基础资产。在到期之前平仓可以帮助避免这种风险。

组合再平衡:如果短铁蝶是更广泛的期权交易策略或组合的一部分,平仓可能是更大的再平衡努力的一部分,以管理整体风险或敞口。

卖出开空蝶式期权的潜在利弊

卖出开空蝶式期权交易策略与任何交易策略一样,有其自身的优缺点。

优点

定义的亏损潜力 :卖出开空蝶式期权的主要优点是,它提供了定义的亏损潜力,因为在建立头寸时,理论上的最大潜在亏损是被定义的。

定义的盈利潜力 :与有限风险类似,卖出开空蝶式期权也提供了定义的盈利潜力。交易者在进入头寸时就知道他们可以实现的理论最大利润,因此他们有能力评估风险与回报之间的关系。

从低波动性中获利 :当基础资产的价格保持相对稳定且没有大幅波动时,卖出开空蝶式期权可以获利。

按保险费收取 :通过出售期权和收取保险费,交易者可以提前获取收入。

中立策略 :卖出开空蝶式期权是一种中立的期权交易策略,这意味着如果基础资产的价格保持在特定区间内,它就可以获利,并使交易者不必具有强烈的方向性偏好。

缺点

复杂性 :涉及具有不同行权价格的多只期权,这使得它比简单期权策略更加复杂。期权合约并含有不同的行权价格,这可能使它比简单的期权策略更加复杂。

佣金成本 :由于具有多个腿(买卖多个期权合约),交易成本如佣金可能会影响潜在利润。交易者在评估策略的可行性时需要考虑这些成本。

市场情况 :在基础资产的价格保持相对稳定的低波动性环境中,卖出开空蝶式期权是最有效的,而在高波动性环境或在大幅市场波动期间,这种策略可能会失效或导致亏损。

卖出开空蝴蝶式期权和卖出开空铁垒式期权:它们之间的区别是什么?

卖出开空铁垒式期权和卖出开空蝴蝶式期权都是中性期权交易策略,涉及多个期权合约;它们都适用于中性市场情况。然而,在结构、风险-回报概况和利润潜力方面,两者之间存在关键差异。以下是更详细的审查。

结构

卖出开空铁垒式期权(也称为卖空铁垒式期权)是一种中性的四部分期权交易策略,涉及同时买入和卖出具有相同到期日和基础工具的期权。共有四个期权分为两个部分:卖出看跌期权价差和买入看涨期权价差。卖出看跌期权价差的设置:出售基础资产价格高于行权价的认购期权,并购买一个更远离实值区的认购期权。买入看涨期权价差涉及出售一个基础资产价格低于行权价的认沽期权,并购买一个更远离实值区的认沽期权。

在卖出开空蝴蝶式期权中,交易者同时卖出平价认购期权和平价认沽期权,同时购买行权价格更高的认购期权和行权价格更低的认沽期权。出售的认购期权和认沽期权的行权价格相同,而购买的认购期权和认沽期权与卖出的认购期权和认沽期权的距离相等。

行权价格

卖出开空铁垒式期权使用行权价距离基础资产的当前市场价格较远的期权,从而使策略潜在盈利的范围更广。而卖出开空蝴蝶式期权使用行权价距离基础资产的当前市场价格较接近的期权,这使该策略的潜在盈利范围更窄。

盈利潜力

由于涉及出售距离当前市场价格更远的期权, 因此空铁蝶比铁蝴蝶拥有更宽的利润区间。然而,短铁蝶的理论最大潜在利润也会更低。

风险-报酬特点

空铁蝶和短铁蝶的风险-报酬特点是利润和损失可能性的双向限制。在期权到期前标的资产价格在一定区间内,空头铁蝶策略有可能盈利。短铁蝶的潜在利润区间比铁蝴蝶更窄,因为售出期权距离当前市场价格更近。

关于空头铁蝶期权策略的常见问题解答

如何从铁蝴蝶价差策略中获得潜在利润?

投资者如果准确预测标的资产价格变动并以旨在最大化潜在收益的方式实施策略,就有可能从空头铁蝶价差策略中获得潜在收益,以下是详细介绍:

准确的价格区间预测:准确判断标的资产价格是否会在到期前保持在一个特定区间内。该区间由价差中所涉及的期权的执行价格确定。

收取保费:投资者在构建空头铁蝶期权策略时从售出看跌和看涨期权中收取保费。这些期权保费为投资者带来即时收益,为了从价差中获利,投资者希望售出的期权在到期时自动作废,以便保留这些期权保费。

时间价值(现金流)的衰减:期权价值会因时间的推移而衰减。由于短铁蝶涉及售出执行日期相同的期权,如果标的资产价格保持在由执行价格定义的区间范围内,随着时间流逝,投资者会获利,因为他们售出的该期权将会因为时间价值的衰减而失去价值。

波动率降低:空头铁蝶从隐含波动率的降低中受益。随着期权价值的降低,可以使得投资者以更低的价格买回这些期权,或者让它们失效。

在潜在利润时收盘价差:如果标的资产价格保持在期望范围内且售出的看跌和看涨期权都在到期时作废,投资者可以通过买回他们售出的期权来收盘价差策略(如果没有自动作废)。这可以使投资者实现初始收益并避免将期权持有到期,而这会带来更多风险。

监视和管理:在空头铁蝶期权策略的持续期内,投资者应该监控市场条件、标的资产价格和隐含波动度的变化。根据这些因素,投资者可能会选择在期权到期之前调整或者退出该持仓以锁定潜在收益或者降低损失。

空头铁蝶是否比短铁蝶策略更好?

短铁蝶和铁蝴蝶中哪一个是“更好”的,取决于多种因素,包括投资者的市场前景、风险承受能力和交易目标。两种策略都有优缺点,选择哪种最终取决于投资者的特定情况和偏好。以下是一些考虑因素。

空头铁蝶的利润区间比短铁蝴蝶窄。它通常也提供更高的潜在利润,但这要求标的资产价格在期权到期时达到空头行权价。与铁蝴蝶相比,空头铁蝶的风险-报酬比更低。

一些投资者可能更喜欢空头铁蝶,因为其潜在利润更高,而且收盘时进入盈利的概率更大,因为期权的执行价格更接近当前股票价格,而另一些投资者可能更喜欢铁蝴蝶。它具有更宽的利润区间和可能更高的风险-报酬比。在选择这些策略之间之前,投资者必须仔细评估他们的目标和市场条件。

短铁蝶策略的成功率是多少?

短铁蝶策略的成功率可能因不同因素而异,包括市场情况、投资者准确预测价格变动的能力以及如何实施该策略等。总的来说,短铁蝶策略没有明确的“成功率”;然而,投资者可以通过仔细考虑以上因素来提高他们的潜在成功机会,并牢记期权交易存在风险;过往业绩不一定预示着未来结果。多腿组合策略非常复杂,不适合所有投资者。

空头铁蝶策略是个好策略吗?

空头铁蝶期权是一种流行的期权交易策略,它将看涨和看跌期权组合在一起以创建一个区间限定的仓位,可产生净收益。空头铁蝶的首要目标是利用低波动率和时间衰减,使它在稳定的市场条件下具有吸引力;对于一些中立的市场预期和对规定的风险和收益有偏好的交易者来说,它可以是一种不错的策略。不过,交易者必须意识到在波动市场中亏损的潜在风险,并努力有效地监控和管理其持仓。