买入看跌期权策略指南:你需要了解的基本知识

看跌期权是一种期权交易策略,适用于希望利用基础资产价格预期下跌赚取利润的交易者。它涉及到购买看跌期权,期望在到期之前基础资产的价值会低于期权的行权价。看跌期权可以用于可能通过杠杆放大获得利润或作为对现有多头头寸的保护性对冲,是期权交易员工具箱的常见组成部分。

继续阅读以了解更多信息。

什么是看跌期权

看跌期权是一种期权交易策略,它赋予投资者以在到期日或到期日之前以事先约定的价格卖空100股(每个期权合约)的基础资产的权力,而不是义务。期权的价格就是期权费。投资者可以考虑使用看跌期权,当他们认为证券价格将下降时;这被认为是看淡策略。 行权价 付出的期权费是期权的价格。 期权费当投资者认为一种安全性的价格将下跌时,他们可以考虑使用看跌期权;这被视为看淡策略。

看跌期权策略怎么运作

什么是看跌期权头寸?它涉及购买看跌期权,以便在股票或市场指数短期价格下跌时获利。买方向期权卖方支付期权费用以取得在行权价内将证券卖出的权利。期权持有人可在到期前选择要行权的时间点,期权费是看跌期权过期时的最大潜在损失。 基础资产 基础资产的价格。 这个策略帮助投资者可能从基础证券的方向性价格走势中获利。目标是尝试在市场价格走势中获得潜在收益,无论其中立、看好还是看淡,同时限制其潜在损失。期权到期日。

如果看跌期权的价格随着基础资产价格的下跌而上涨,则交易者可能获得利润。利润可以通过看跌期权卖出价(平仓卖出价)减去看跌期权购买价(开仓买入价)乘以等价股份数或单位来计算。

开多看跌期权策略的目标

看跌期权策略的目的是在特定的时间段(或预定的时间段)从基础资产的价格下跌中获利,如股票或市场指数;这可以是到期日。这适用于看淡的投资者,希望可能获得预期下降的利益,而不涉及卖空股票可能带来的风险和复杂性,这可能包括潜在的巨额资金损失、面临保证金调用和处理日益增加的借款成本。

该策略的时间范围受限于期权合约本身的期限。以下对买进看跌期权的持有进行更深入的解析。

理论最大利润

如果基础资产的价格(如股票)下跌,看跌期权就可以获利。看跌期权的理论最大利润潜力是巨大的。例如,如果购买行权价为100美元的看跌期权,价格为5美元,则最大利润潜力是巨大的;然而,在到期时,基础股票必须低于95美元,才能获得利润。

理论最大风险

如果到期时股票价格高于行权价,看跌期权便会失效,损失就是期权的购买价格。例如,如果购买行权价为100美元的看跌期权,价格为5美元,则理论上最大的损失为500美元(5美元x100)。

盈亏平衡点股票价格

看跌期权的保本点是通过行权价减去期权费计算得出的。如果股票当前交易价格为100美元,并且投资者以5美元的价格购买了行权价为90美元的看跌期权,那么保本价位是85美元。到期时,股票价格必须低于85美元,投资者才能可能获利。

看跌期权示例

假设一只股票交易价格为$55。一个投资者以$3($3x100=$300借款)的价格购买了一个行权价为$50的看跌期权。

理论最大利润为行权价x100(期权乘数)-支付的总借款。

对于这个例子,最大的理论利润是$5,000($50行权价x100)-$300=$4,700。

理论最大损失等于支付的欠款或$300,保本点等于行权价-购买价格或$50-$3=$47。

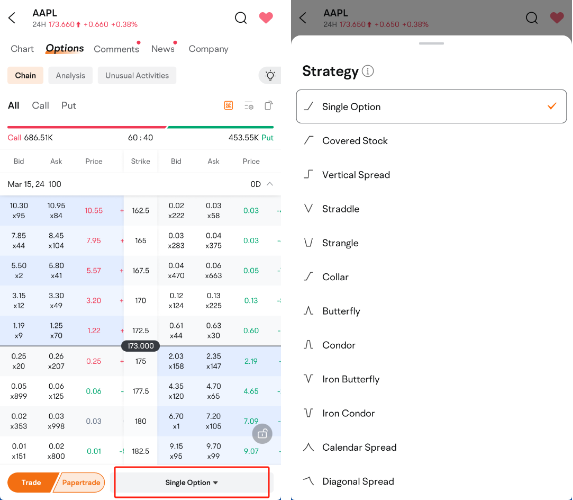

如何使用moomoo进行看跌期权交易

Moomoo提供了用户友好的期权交易平台。以下是一个逐步指南,可帮助您入门:

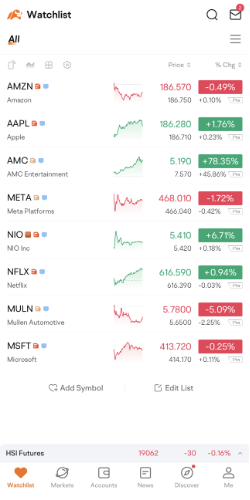

第1步:导航到您的自选列表,然后选择一只股票的“详细行情”页面。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

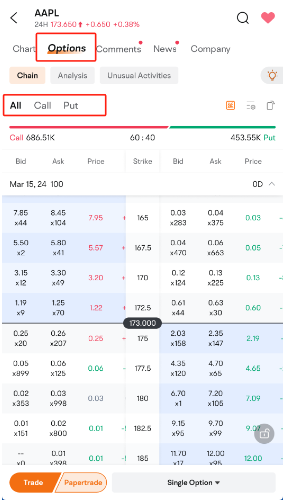

第2步:导航到页面顶部的期权>链。

第3步:默认情况下,显示具有特定到期日的所有期权。如需选择性查看认购或看跌期权,只需点击“认购/认沽”即可。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

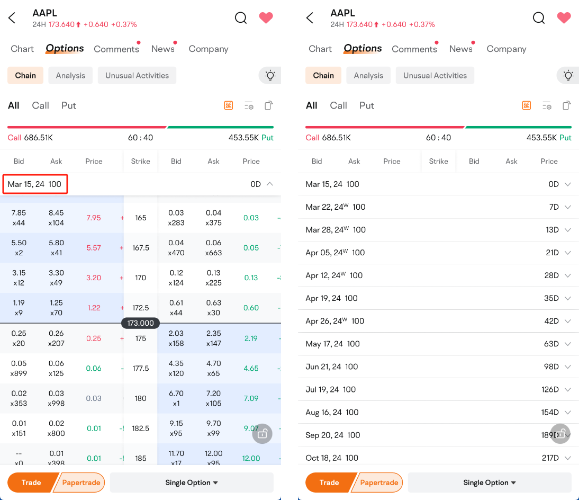

步骤4: 通过菜单选择您喜欢的截止日期来调整截止日期。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

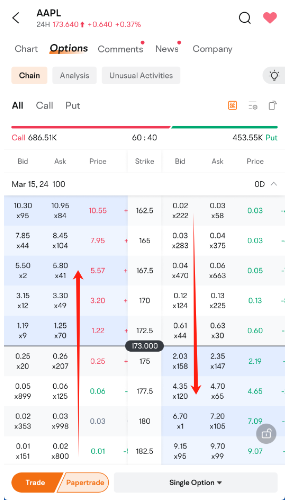

步骤5:轻松区分期权:白色表示虚值期权,蓝色表示实值期权。水平滑动以查看其他期权细节。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

步骤6: 在屏幕底部探索各种交易策略,为您的投资方式提供灵活性。

提供的图像不是当前的,任何证券仅用于说明目的,而不是建议。

影响开多看跌期权的因素

投资者购买看跌期权的原因通常是他们认为基础资产将会下跌。他们也可能购买看跌期权来帮助管理风险,因为他们认为基础资产可能会下跌,这会增加看跌期权的保值甚至套期保值。无论他们做此交易的原因是什么,不同的因素都会影响看跌期权。

标的价格变化

看跌期权的价值通常与基础股票价格相反移动。当股票价格上升时,看跌期权价格下降,可能会导致亏损。当股票价格下降时,看跌期权价格上升,可能会导致潜在的盈利。

然而,看跌期权价格通常不会像基础股票价格变动1美元那样每次变动1美元。相反,看跌期权价格是基于它们的“三角洲”变动的。例如,一只虽然还没有到期的看跌期权的三角洲通常约为-50%,因此股票价格每下降1美元,看跌期权价格会每股增加0.50美分。

波动率

看跌期权可以从上涨的波动性中受益,因为它可以增加它们的价值;它们也会受到下降波动性的影响,因为这会使它们的价值降低。当波动率上升时,该基础标的的所有期权价格通常都会上涨,包括看跌期权。这是因为波动率表示股票会在到期日前移动足够的程度,以给予期权内在价值。

时间衰减

时间衰减(也称为Theta)可能会对看跌期权产生负面影响。时间衰减是期权随着期权期限逼近而失去价值的过程。股票运动的时间变少,期权的价值就变得越来越不值钱。如果其他因素保持不变,这可能会影响看跌期权。

其他因素

考虑的其他因素还包括到期风险。在到期时,如果期权处于实现价格以下,券商可能会代表投资者行使期权。分红派息是另一个因素。在分红除权日,将从基础股票价值中扣除股息的金额。如果没有其他变化,看跌期权的价值将从较低的股票价值中获得提升。

看跌期权的潜在优缺点

优点

利润潜力:如果基础资产价格大幅下跌到行权价格以下,看跌期权的价值可能会显著增加。这可以让交易者从显著的价格下跌中获益。

有限风险:与其他一些交易策略不同,看跌期权的理论最大亏损仅限于所购期权的保费。这种预定的风险可以使看跌期权成为一个有用的对冲工具,用于对冲投资者所持股票可能遭受的价值下降风险。

杠杆作用:看跌期权提供了杠杆作用,因为期权的成本通常只占基础资产相应头寸成本的一小部分。这意味着交易者可以用相对较小的投资来控制更大的头寸,从而增强成功交易的回报率。

灵活性:看跌期权可以在各种市场条件下使用,提供了灵活性和多样化的策略应用。交易者可以利用看跌期权进行投机,预期资产价格下跌或用作保护措施以对冲看多头寸的潜在损失。

缺点

复杂性:与直接的股票交易相比,交易看跌期权可能更加复杂。成功执行可能需要对期权策略、希腊值和市场情况有很好的了解,这使得它不太适合没有适当教育或经验的新手交易者。

时间衰减(Theta):随着期权进入到期日,即使基础资产按预期方向移动,其价值也会下降。交易者需要注意期权的时间框架,以尝试减轻其价值的侵蚀。

前期保费成本:购买看跌期权需要支付前期保险费。如果基础资产的移动不如预期或保持相对稳定,实际支付的保险费可能导致全部损失。

波动性敏感度(Vega):Vega表征期权的价格预计将根据基础资产的隐含波动率的波动而改变多少。对于看跌期权,它有正vega:当波动率上升时,它通常会升值,但当波动率下降时,它也会跟着下降。

看跌期权与看涨期权的不同之处

当投资者预期某种基础资产的价格将下跌或在不久的将来变得波动时,他们可以购买看跌期权。这项策略对于看跌的投资者而言是有益的。如果期权的价值上涨并以高于购买价格的价格出售,或者期权在到期时处于实现价格,则投资者可以获利。

当投资者相信基础资产的价格将上涨时,可以使用看好看跌期权策略(也称裸卖看跌期权)。该策略可能从合同开始时买方支付的期权权利金中获利。但是,开空看跌期权可能存在风险,因为如果市场价格大幅下跌,投资者可能会被迫购买股票。

看跌期权和看涨期权的卖空期权相似,但不需要从他人处借股票。卖方因承担卖出看涨期权头寸而获得权利金,其潜在利润仅限于所获得的权利金。

什么是看跌期权?看跌期权赋予买方权利但不是义务,在期权到期之前或当期权到期时以预定价格(行权价)出售标的资产。其理论最大损失是支付的期权权利金。看跌期权是看淡策略,如果市场下跌可能很有利;通常需要的前期资本比卖空股票头寸要少。

看跌期权和看涨期权的卖空期权相似,但不需要从他人处借股票。卖方因承担卖出看涨期权头寸而获得权利金,其潜在利润仅限于所获得的权利金。

看涨期权和看跌期权的卖空期权相似,但是潜在的最大损失是无限的。因此与看跌期权相比,该策略可能带来很高的风险。

关于看跌期权策略的常见问题

如何计算看跌期权的潜在利润/损失?

潜在最大获利:行权价减去期权费

潜在最大亏损:等于期权费加佣金

到期时的盈亏平衡点:股票价格低于看跌期权的成本(期权费+佣金)

到期时价值:行权价减去标的股票价格

到期时的潜在利润:价值到期时减去期权成本,然后乘以合同数量和100

如何退出看跌期权?

通常可以通过输入平仓卖出委托来退出看跌期权头寸,从而提前结束。合同可以以市价或限价出售,收集的权利金将记入账户。如果合同的售价高于原始购买价,交易者将获得利润。如果售价低于原始购买价,他们将遭受损失。