实用期权交易策略

Short Iron Condor 卖出铁鹰式组合

当您预计标的资产将在一定的价格区间内波动并希望限制风险时,您可以考虑做空铁秃鹰。

战略的构建

空头铁秃鹰策略涉及交易相同标的资产的四个期权。

● 买一个看跌期权1

● 卖出看跌期权2

● 卖出看涨期权1

● 买入看涨期权2

Put1、put2、call1和call2的到期日相同,但行使价不同。

行使价:put1

简要描述

通常,空头铁秃鹰策略包括买入行使价最低的看跌期权,卖出另一个行使价第二低的看跌期权,卖出行使价第二高的看涨期权,以及买入另一个行使价最高的看涨期权。

看跌之间的距离等于看涨期权之间的距离。所有期权都有相同的到期日期。

空头Iron Condor也是两种策略的组合:看涨期权价差和看涨看跌期权价差,或者多头绞杀和空头绞杀。

在合约到期之前,这种策略的最大利润可能有限,风险也很有限。

如果资产价格区间介于第二低行权和第二高行权之间,则有可能获得最大利润。这两次打击之间的距离越大,有可能增加获得最大利润的可能性,但与此同时,最大损失会变得更高。

空头铁秃鹰的盈亏模式与空头看涨/看跌神鹰策略相似。主要区别在于,空头铁秃鹰是一种净信贷策略,而空头看涨/看跌神鹰策略是净借记策略。

使用此策略时,您应注意成本(包括佣金),因为它包括至少四笔期权交易。确保良好的风险/回报率很重要。

收益与损失

● 盈亏平衡

上行盈亏平衡=第二高看涨期权+收到的净溢价。

下行盈亏平衡=第二低看跌期权行使价——收到的净溢价。

● 最大增益

收到的净保费

● 最大损失

最大亏损 = 最高看涨期权行使价 — 第二高看涨期权行使价-已支付的净保费

示例

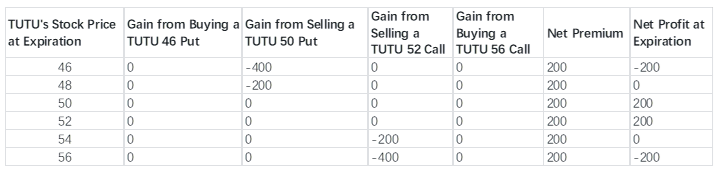

假设纳斯达克一只名为TUTU的理论股票目前的交易价格为52美元。

你预计它很可能会在50美元至54美元之间波动。所以你用一只短铁秃鹰:

● 买入行使价为46美元的1美元TUTU看跌期权

● 卖出行使价为50美元的2美元TUTU看跌期权

● 卖出行使价为52美元的2美元TUTU看涨期权

● 买入行使价为56美元的1美元TUTU看涨期权

(以下计算不包括交易成本。)