看涨期权:它们是什么,以及为什么使用它们

看涨期权为投资者提供了一种可能从股价波动中获益而无需直接拥有相关标的资产的方式。本指南深入探讨了看涨期权的基本知识——它们的运作原理、优缺点以及将其整合到您的交易工具中的战略方式。学习如何使用看涨期权可以帮助您识别出符合您投资风格的潜在机会。

什么是看涨期权

看涨期权是一种合约,赋予持有人在特定日期(到期日期)之前或之日有权力,但并非义务,按设定价格(行权价)购买股票的权利。如果股票价格上升超过行权价,看涨期权可能会增值,因为它可能允许您以低于当前市场价格的价格购买股票。您可以选择行使该期权购买股票,或者在其升值后出售该期权本身。但是,如果股票价格没有上升足够,该期权可能会贬值甚至变得无价值,这取决于其剩余时间和内在价值。这为交易者提供了一种灵活的工具,用于投机价格波动或对冲潜在损失。

看涨期权为何重要

看涨期权是一个有用的工具,因为它让交易者以较小的前期投资控制大量股票。一些投资者使用期权寻求潜在收益,同时管理风险,因为他们只需支付保险费。这种杠杆作用可以实施那些在其他情况下可能成本过高的策略。对于那些希望提高潜在回报或战略性管理风险的人来说,看涨期权为许多交易策略增加了灵活维度,但也可能增加潜在损失。

看涨期权是如何工作的

当您购买看涨期权时,您支付一定费用以获得权利(但非义务)在约定时间内以预定行使价格购买股票。如果在期权到期前股价上涨至超过行权价,您可以执行该期权并以折扣价购买股票。

然而,如果股价仍低于行权价,期权可能会变成废纸。在这种情况下,如果合约没有执行,您只会损失支付的期权费用。不过,这确实代表了在那笔交易上的100%亏损。

另一方面,认购期权的卖方需要承担在期权行权时按行权价出售股票的义务,无论股票的市场价格如何。因此,买方的潜在损失仅限于期权费用,而卖方的风险在理论上是无限的。

看涨期权的买入 vs 卖出

买入和卖出看涨期权代表了交易中的不同策略。买入看涨期权赋予买方以在固定价格购买资产的权利,当预测基础股票价格上涨时。相反,卖出看涨期权则要求卖方在行权时提供资产,可以从卖出期权获得的期权费中获利,同时预期价格保持平稳或下跌。

买入看涨期权策略

买入看涨期权主要是期权交易中的一种投机策略,允许投资者预测资产价格的上涨。理论上的最大利润是无限的,因为资产价格可以无限上涨。然而,理论上的最大损失是有限的,仅限于购买期权的保险费,假设期权未行使。要达到盈亏平衡点,到期时资产价格必须至少等于行权价加上已支付的保险费。例如,如果一个看涨期权的行权价为50美元,保险费为5美元,那么盈亏平衡点将是55美元。对于预期资产价格会大幅上涨且能够管理风险的投资者来说,这种策略可能是合适的。

卖出看涨期权:潜在报酬

卖出看涨期权是一种策略,卖方预测资产价格将下跌,旨在将收取的权利金保留为利润。理论上的最大利润仅限于出售期权收取的权利金,因为这是期权到期后最大的盈利。然而,理论上的最大亏损是无限的,因为资产价格可能无限上涨,如果行权,可能会导致无限亏损。盈亏平衡点发生在到期时资产价格等于行权价加上收到的权利金的时候。例如,如果以$60的行权价卖出看涨期权,权利金为$4,则盈亏平衡点为$64。

看涨期权策略示例

买入看涨期权

假设你认为ABC公司的股票,目前价格为$50,将会上涨。你决定购买一份行权价为$55的看涨期权,权利金为$2,期权乘数为100(意味着每份期权合约控制100股)。

期权情景:如果ABC的股票在到期时上涨至$60,你的期权允许你以$55的价格购买股票。每股收益为$60 - $55 = $5。减去$2的权利金,每股的净利润为$3。对于一份合约(100股),你的总利润为$300。

股票购买情景:如果你选择以$50的价格购买100股,你的总投资为$5,000。如果股票上涨至$60,你以$6,000出售,赚取$1,000。

比较:通过卖出看涨期权,你仅投资了$200(100股 x $2的权利金),相比于股票购买的$5,000。你在看涨期权上的回报率($200投资获得$300利润)在百分比上明显更高,但如果股票价格保持在$55以下,你将失去$200的权利金—这将是你的总亏损。

卖出看涨期权

卖出看涨期权通常作为备兑看涨期权策略的一部分,卖方拥有基础股票。例如,您拥有100股XYZ公司,当前股价为每股100美元,并认为其价格会保持稳定。您以110美元的行权价出售看涨期权,并每股收取5美元的权利金,总计收入为500美元。

如果XYZ的价格保持在110美元或以下,期权将会变得毫无价值,您将权利金作为收入。

如果XYZ的价格上涨至110美元以上,您必须以行权价出售股份,将上涨潜力限制在一定范围。例如,如果股价上涨至115美元,您以110美元出售,总计赚取1500美元(包括权利金)。然而,您将错过额外的500美元,如果股价以115美元出售的话。

这种策略使您能够在横盘或略有看涨的市场中赚取收入,但如果股票大幅上涨,则盈利将受到限制。

看涨期权的用途

看涨期权是交易者和投资者用于收入生成、投机和对冲策略的多功能工具。一种方法是备兑看涨期权,投资者拥有基础股票并出售看涨期权以获得权利金收入。例如,在100美元的股票上出售5美元的看涨期权,每份合同可获得500美元的收入。当股价保持稳定或略有上涨时,此策略效果最佳,因为如果股票低于行权价,则投资者将会保留权利金。然而,由于如果超出行权价,股票必须以行权价出售,上涨潜力受到限制。

另一种极端的策略是裸卖看涨期权,投资者在未拥有基础股票的情况下卖出看涨期权。虽然目标是在股价低于行权价时从权利金中获利,但如果股价大幅上涨,则该策略具有无限的损失潜力。裸卖看涨期权属于高风险策略,通常只适用于高级交易者。

如何计算看涨期权的潜在利润或损失

对于买入看涨期权,潜在利润取决于股价是否超过执行价格以及期权合约到期时支付的保费。例如,如果您购买执行价格为50美元、保费为5美元的看涨期权,股价上升至60美元,则您的利润为60美元 - 50美元 - 5美元 = 每股5美元。如果股价在到期时低于执行价格,期权将变得一文不值,您的最大亏损仅限于5美元的保费。

对于卖出看涨期权的卖家,最大利润为所收取的保费。如果股价在到期时保持在或低于执行价格,卖家将保留全部保费。然而,如果股价上涨超过执行价格,卖家有责任以约定的执行价格提供股票,可能以更高的市场价格购买以履行合约。这将造成潜在无限亏损的情况,因为股价的上升没有上限。卖家的最大利润仅限于所收到的保费,而他们的潜在下跌可能会很显著,这使得这种策略最适合那些深刻了解市场状况并且乐于管理风险的交易者。

影响看涨期权价格的因素

许多关键因素会影响看涨期权的价格,包括股票的当前价格、执行价格、到期时间、波动率、利率和分红。随着股价接近或超过执行价格,看涨期权的价值往往会增加。到期时间也起着作用:较长的时间框架提供更多价格变动的机会,通常表现为更高的保费。更高的波动率会提高期权价格,因为这表明盈利性变动的机会更大。此外,较高的利率可能会提高看涨期权的价格,而预期分红可能会降低期权价格,因为分红通常会导致在除权日股价下跌。

如何在moomoo上交易看涨期权

moomoo提供用户友好的 期权交易平台。以下是一份逐步指南,帮助您入门:

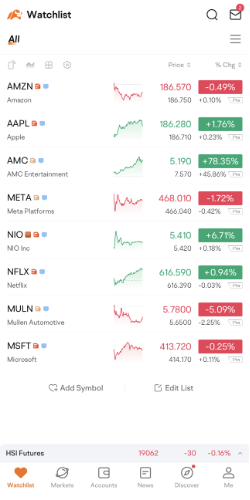

第1步:导航到您的自选列表,然后选择一只股票的“详细行情”页面。

提供的图片不是最新的,显示的任何安防-半导体仅供参考,并不构成推荐。

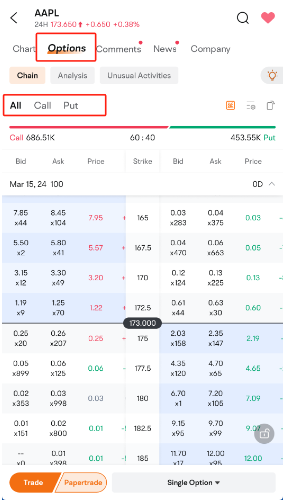

第二步:导航到顶部的期权>连锁。

第三步:默认情况下,显示特定到期日期的所有期权。要选择性地查看看涨或看跌,请简单点击“看涨/看跌”。

提供的图片不是最新的,显示的任何安防-半导体仅供参考,并不构成推荐。

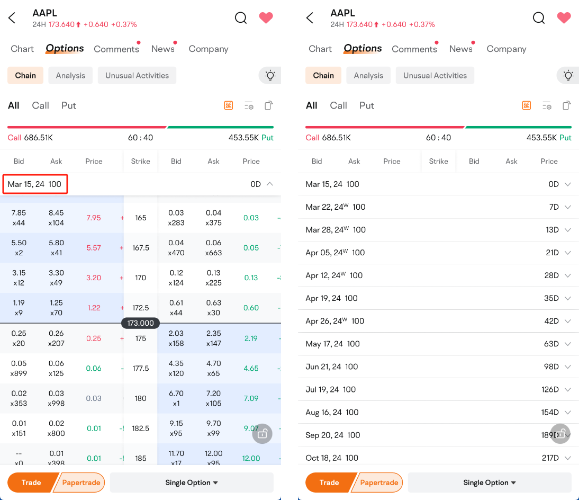

步骤4: 通过菜单选择您喜欢的截止日期来调整截止日期。

提供的图片不是最新的,显示的任何安防-半导体仅供参考,并不构成推荐。

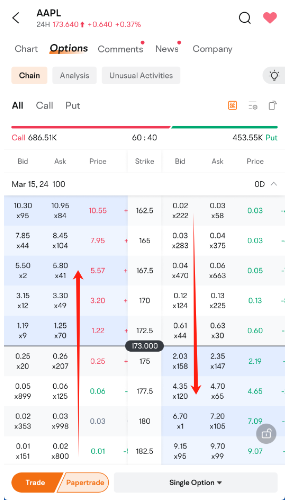

步骤5:轻松区分期权:白色表示虚值期权,蓝色表示实值期权。水平滑动以查看其他期权细节。

提供的图片不是最新的,显示的任何安防-半导体仅供参考,并不构成推荐。

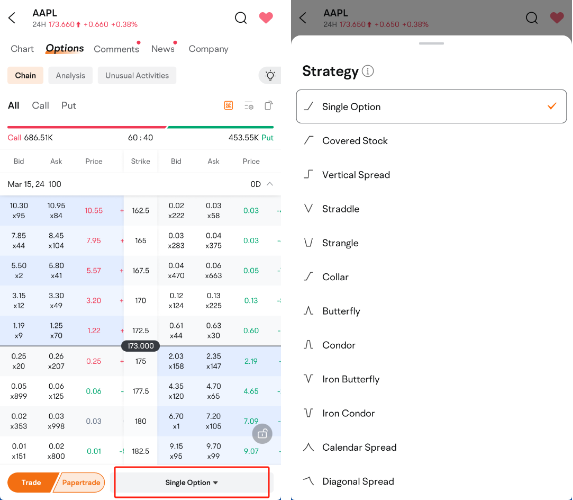

步骤6: 在屏幕底部探索各种交易策略,为您的投资方式提供灵活性。

提供的图片不是最新的,显示的任何安防-半导体仅供参考,并不构成推荐。

看涨期权的潜在优缺点

潜在的高回报性:为交易者提供了在不需要资产立即到达特定价格点的情况下从基础资产价格波动中获利的机会。

杠杆作用:期权让您用比直接购买基础资产更少的资本控制更大的头寸,有望获得放大的回报。

风险可定义:购买期权时,您的理论最大亏损被限制在您为合约支付的保费之内,提供了已知且可管理的下行风险。

灵活性:期权可用于各种策略,包括对价格走势的投机、对现有头寸进行对冲或通过备兑看涨期权或其他策略产生收入。

潜在的缺点

到期风险:如果标的资产在到期日未如预期般移动,期权可能会变成废纸,导致您损失支付的保费。杠杆也会放大损失,这意味着即使资产价格出现轻微不利波动,也可能导致与初始投资相比的显著损失。

复杂性:期权涉及众多变量,如行权价格和到期日,使其比传统的股票投资更加复杂。

有限时间:由于期权设有到期日,投资者面临时间压力来实现他们期望的结果,这与股票不同,股票可以持有无限期。

提前行权风险(适用于卖出看涨期权):如果您卖出看涨期权,可能会面临提前行权,即买方在到期日之前行使该期权。这通常发生在标的股票价格显著上涨或接近行权价格时,迫使您交付股票或以可能不利的条款平仓。

买入看涨期权与买入看跌期权

看涨期权和看跌期权是交易中使用的两种基本期权合约类型。看涨期权赋予持有人在合约到期前以预定价格购买标的资产的权利,但非义务。投资者通常在预期资产价格上涨时购买看涨期权。

另一方面,看跌期权授予持有人在特定时间内以设定价格出售标的资产的权利。一些交易者在预计资产价格下跌时购买看跌期权。

关于看涨期权的常见问题

如何通过买入看涨期权实现潜在利润?

如果股票价格超过行权价且超过您支付的期权费,您就可以通过卖出期权获利或行使期权以折价购入股票。

看涨期权是否比股票更好?

看涨期权提供了杠杆作用和较低的初始成本,但会到期,这会增加时间风险。另一方面,股票不会到期,可以持有时间无限。这取决于您的经验水平、目标和风险承受能力。

为什么一些人选择购买期权而不是股票?

一般而言,期权通常允许交易者以比直接购买股票更少的资金获得股票价格变动的暴露。它们还提供了灵活的策略,可用于投机、收入和套期保值。

买入或卖出期权的利润是多少?

您买入看涨期权的潜在利润在期权的整个生命周期中变化,并不仅限于到期。它取决于股票价格超过行权价的程度减去支付的期权费。随着股票价格上涨,您的期权价值可能增加,使您有机会在到期前卖出获利。

对于卖出看涨期权,您的潜在利润是所收取的权利金,但如果股价上涨超过行权价,任何盈利都会被回购期权的成本或股价超过行权价的损失减少。您可以在到期前关闭持仓以管理利润或限制潜在损失。您还可以选择通过到期保持您的卖出看涨期权头寸,但会承担被指定的风险。