了解牛市買權價差策略

如果你認為一支股票的價格可能會增加(但不會暴漲),你可以考慮看漲的期權交易。這種期權策略在你感到樂觀但仍想管理你的風險敞口時可能是有效的。

下面是它的運作方式:

你買入一份看漲期權,同時賣出一份比你買入期權的行使價高的看漲期權。兩者都共享相同的基礎資產和到期日。重要的是,你所買的期權價格比你所賣的期權更昂貴,這導致你賬戶上的淨額借方。這就是為什麼它通常被稱為借方看漲買入價差。

此策略利用期權,有潛力在不需要像直接購買股票那樣投入大量資本的情況下從上漲的市場中獲利。期權允許你用較小的初始投入控制一個更大的位置,如果市場朝著你的方向移動,可能提供更高的收益。但是,交易期權需要特定的資格和授權。請確保在進行交易之前具備適當的券商批准。

現在,讓我們深入探討看漲的期權交易如何運作,並探索為什麼一些交易員經常將此策略納入其期權交易計劃中。

什麼是看漲的期權交易策略?

看漲的期權交易是一種選擇權策略,其中投資者在較低的行使價格上買入看漲期權,同時在較高的行使價格上賣出看漲期權,並且兩者的到期日和基礎資產相同。

為什麼要考慮這種策略?當投資者預期基礎資產的價格適度上漲時,可以使用這種策略。儘管投資者需先支付淨借方,但隨著基礎資產價格上漲,價差逐漸上升。

然而,如果基礎資產的價格超過所賣出看漲期權的行使價格,則盈利潛力將被限制。如果基礎資產的價格低於你所購買看漲期權的行使價格,你的潛在損失也是有限的。損失限制為你購買看漲期權的成本和賣出期權收到的差額。

看漲的期權交易的運作方式示例:

假設你相信一支股票的價格會上漲。看漲的期權交易就像是做了兩個有計算的步驟:你買了一份看漲期權並以更高的行使價格賣出了另外一份看漲期權。這種策略旨在從預期的漲幅中獲利,同時還控制了一些費用。

首先,你以較低的價格買入一份股票看漲期權,這比你認為股票將達到的價格要低(假設為50美元)。這是你的“看漲期權”。接著,為了幫助支付這個頭寸的部分費用,你還要賣出一份相同的股票看漲期權,但是價格更高(可能是60美元)。這是你的“短期看漲期權”。

這兩種頭寸都有相同的到期日,那就是期權可以行使的最後一天。

執行這種策略和進入這種頭寸的淨成本是較低行使價格看漲期權的保費減去出售高行使價格看漲期權收到的保費。

例如,如果你以5美元買入行使價格為50美元的看漲期權並以2美元賣出行使價格為60美元的看漲期權,那麼你的淨保費是3美元(5-2)。你的理論最大損失是300美元,即每股3美元,而你的最大利潤是700美元,即每股7美元(題價之間的10美元差額-淨保費3美元)。

注意:每份期權的保費成本將取決於多個因素,包括行使價格、到期時間、波動率和基礎資產價格。

這種策略會讓你從那裡花費一些錢。但只要股票價格上漲,你就有潛力獲得利潤。如果股票超過55美元,你的利潤就會有所限制。這是因為你所賣出的短期看漲期權限制了你的潛在收益。

但是,也存在風險。如果股票跌至或仍然低於50美元,你的理論最大損失將限制在建立價差的成本。

因此,看漲的期權交易是一種可以用於期望股票上漲的期權交易,它限制了潛在收益但退款了部分交易的初始成本。

看漲的期權交易策略的目標

看好看漲期權策略的目標是從潛在資產價格的適度上漲中賺錢,同時盡量控制可能的損失。重要的是要管理風險和回報,通過降低整體成本與僅購買看漲期權相比,從潛在資產價格上漲中獲取潛在利潤,但在一定區間內。這可以是一種更具成本效益的方式,試圖從潛在資產價格上漲中獲益而不太冒險。

最大凈利潤

當潛在資產價格在到期時上漲到高端行使價格以上時,就可以實現最大凈利潤。此時,兩個期權都是實值期權,利潤是兩個行使價格之差減去建立期權價差的初始成本。利潤潛力在此差額上限制,提供一個明確的風險回報概况,可能適用於看漲市場預期。

使用上述示例:

您購買的看漲期權(50元行使價)價值等於股票價格與50元之間的差額到期時的價值。

如果到期時的股票價格高於60美元,您賣出的看漲期權(60美元行使價)價值等於股票價格與60美元之間的差額,此時可以抵消買進期權的收益。

您的潛在利潤的上限是行使價格之差(60 - 50)減去淨保費。

如果股票價格到期時為65美元,50美元的看漲期權價值為15美元,60美元的看漲期權價值為5美元。你的凈利潤是(15美元 - 5美元)- 3美元 = 7美元。

最大淨損失

看漲期權價差策略的理論最大淨損失僅限於建立期權價差的初始成本。如果到期時的潛在資產價格低於所購買的看漲期權的較低行使價格,則會發生這種情況。

在這種情況下,兩個期權都會無價值到期,導致淨損失等於建立期權價差的淨保費成本。風險在建立策略時就定義並明確,適用於適度看漲的市場情況。

使用上述示例:

兩個看漲期權均無價值到期,因為股票價格低於兩個期權的行使價。

您失去期權價差的淨保費成本。

例如:如果股票價格在到期時為45美元,兩個期權均無價值到期,您的淨損失為3美元(淨保費成本)。

盈虧平衡股票價格

當我們在談論看漲期權價差策略中的盈虧平衡股票價格時,我們正在看的是在這筆交易中您不賺也不虧的股票價格。

看漲期權價差策略中的盈虧平衡股票價格是所購買的看漲期權的較低行使價格和期權價差的初始保費之和。

使用我們的例子:

您以5美元的價格購買50美元行使價的期權。

你以60美元的行使價格以2美元的價格賣出看漲期權。

你的淨成本為5美元(支付)-2美元(收到)= 3美元。

盈虧平衡點:

50美元(下行行使價格)+ 3美元(淨成本)= 53美元

其含義:

如果股票價格為53美元:

你買入的看漲期權(50美元行使價)價值為3美元。

你賣出的看漲期權(60美元行使價)是沒有價值的。

你持有的期權價值(3美元)與你支付的成本(3美元)相同。

在53美元,你不賺錢,但也不會輸錢。那是你的盈虧平衡點。

了解盈虧平衡點幫助交易員評估策略的可行性並有效地管理風險。

如何管理看漲期權差價策略

管理看漲公牛垂直價差策略需要理解其施工並實施適當調整。

我們將從介紹策略的施工開始,其中包括在較低行使價格買入看漲期權,同時在較高行使價格出售看漲期權。重要的是要監控標的資產的價格走勢和到期日期以評估潛在的盈利和調整。

Moomoo提供了工具和資源,用於分析市場趨勢,執行交易和調整部位,以幫助最大化潛在收益並更有效地管理風險。

Moomoo還提供了一個用戶友好的期權交易平台。以下是一個步驟指南:

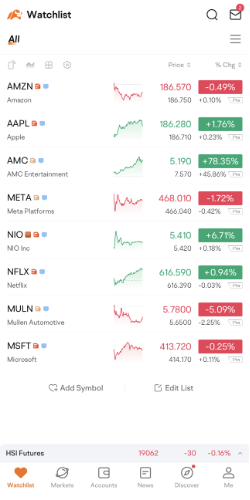

步驟1:進入您的自選列表,然後選擇股票的“詳細報價”頁面。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

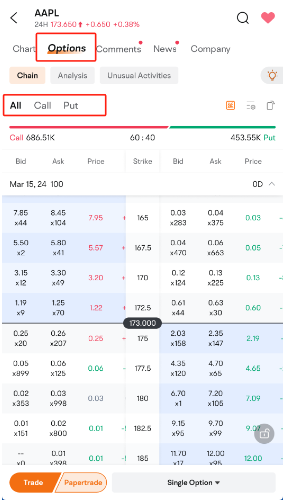

步驟2:前往頁面頂部的期權>鏈接。

步驟3:默認情況下,顯示某個到期日的所有期權。要選擇性查看看漲或看跌期權,只需點擊“看漲/看跌”即可。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

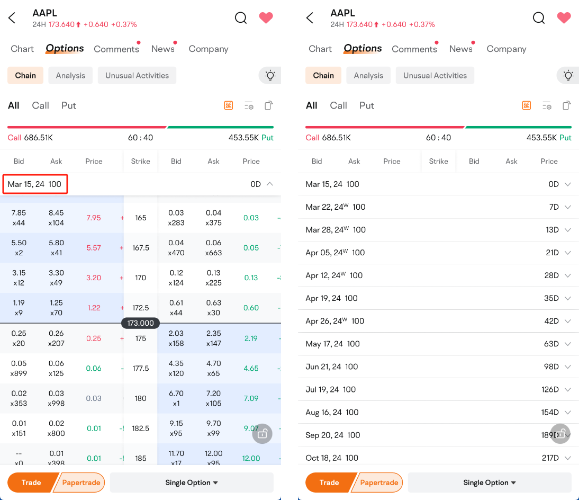

步驟4:從菜單中選擇您所選擇的到期日來調整到期日。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

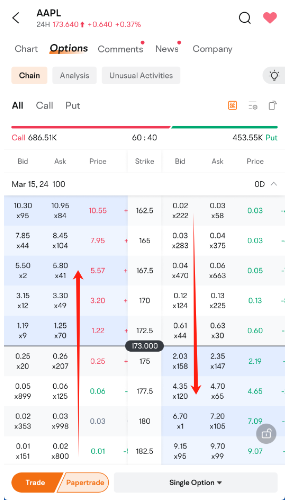

步驟五:輕鬆區分期權:白色表示價外期權,藍色表示價內期權。水平滑動以訪問其他期權詳細信息。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

步驟6:探索屏幕底部的各種交易策略,為您的投資方法提供靈活性。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

影響看漲期權差價的因素

影響看漲期權差價的因素包括標的資產價格的變化、隱含波動率、時間衰變和利率期貨。這些變量中任何一個的重大變化都可能影響差價策略的盈利能力和風險概況。

標的價格的變化

在看漲期權差價策略中,如果基礎資產價格上漲超過較低行使價格,你開始收回成本。突破盈虧平衡點後,你的潛在利潤開始積累,並且可以增加到最大利潤,最大利潤在標的資產價格達到或超過較高行使價格時到達。

如果價格超過較高行使價格,你的利潤會受到限制。

如果價格保持在或低於較低的行使價格以下,則兩個期權均過期沒有價值,您將失去支付的淨保費。

保本點是較低行使價格加上支付的淨保費。

波動性

在多頭看漲期權買入價差策略中,增加的波動率通常會提高買入和賣出看漲期權的保費。這可以初步提高支付的淨保費,但通常也會增強基礎資產移動到行使價格之間的有利區間的潛力。

更高的波動率可以提高達到最大利潤的機會,但由於兩腿受到類似的影響,差價交易的整體盈利能力可能不會發生很大的變化。相反,較低的波動率降低了保費,使得差價交易相對便宜,但也不太可能實現顯著的收益。

時間衰變

時間衰變或 theta 會對看漲價差交易產生負面影響,因為在到期日接近時,所購買和所售出看漲期權的價值均會下跌。您買入的期權(較低行使價)會更快地失去價值,特別是如果它處於未實現利潤狀態,從而減少了潛在的利潤。然而,您售出的期權(較高行使價)也會失去價值,這在一定程度上抵消了這種損失。

總的來說,如果基礎資產的價格無法迅速移動到有利的區間,時間衰變會損害這個順差策略。其凈影響是策略價值逐漸減少,強調了基礎資產價格及時上漲的必要性。

其他因素

在多頭看漲期權買入價差策略中,可能出現提前行使的風險,通常是賣出看漲期權的情況,這會對策略的盈利能力構成意外影響。分紅派息可能會降低看漲期權的價格,因為在除權息日,基礎股票價格下跌。交易成本會削減總體收益,因此在開立和平倉倉位時應予以考慮。到期日也是至關重要的;如果基礎價格沒有及時移動到有利的區間,則可能造成損失。

多頭看漲期權買入價差策略的潛在利弊

多頭看漲期權買入價差策略提供有限的風險,因為理論最大損失僅是支付的淨保費,這使它比買入單一看漲期權更具成本效益。它還提供了定義的利潤潛力,如果股票上升,可能提供更可預測的回報。然而,潛在的利潤受到限制,需要精確預測股票的走勢。此外,與單只期權相比,它的執行和管理更為複雜。

優點 | 缺點 |

有限的風險,因為保有損失的定義(假設期權不會行使) | 受到利潤潛力限制 |

與買入單一看漲期權相比,前期成本降低 | 如果股票價格下跌,有損失的風險 |

可以從適度的看漲趨勢中獲得潛在利益 | 調整倉位的靈活性有限 |

明確的潛在利潤和損失潛力 | 在高度波動的市場中,回報可能會下降。 |

波動的市場 |

看好看漲價差佈局與看淡看跌價差佈局相比

我們已經講解了如何實行看好看漲價差佈局:買入低行使價的看漲期權,同時賣出高行使價的看漲期權。這種策略讓您可以在擁有有限的獲利和損失時,潛在地從基礎資產價格的適度上漲中獲利。

現在,看淡看跌價差布局有什麼不同處?它使用看跌期權而非看漲期權。您要賣出高行使價的看跌期權,同時買入低行使價的看跌期權。兩種策略都旨在從上漲的資產價格中獲利,但看淡看跌價差佈局通常需要較少的預付資本,並使您立即獲得信用,因此在設定和財務動力學方面有所不同。

有關看好看漲價差策略的常見問題解答

為什麼我應該考慮看好看漲價差策略?

您可能會使用看好看漲價差策略,因為它具有明確的風險回報特徵,在中度看漲的市場條件下提供有限的風險暴露(假設不執行期權),同時仍然允許可能的利潤。它提供了一種在基礎資產上漲時可能獲利的途徑,同時限制了潛在的損失。對於希望減輕損失但保持看漲的投資者來說,此策略可能是適當的。

如何計算看好看漲價差佈局?

要計算看好看漲價差佈局,請從所購買看漲期權的保費中減去所賣出看漲期權的保費。這將得出價差的淨成本或借方。最大利潤是行使價之差減去淨成本,而理論最大損失是淨成本本身。當股票價格等於低行使價加上淨成本時,便可達到保本點。

看淡看跌價差佈局和看好看漲價差佈局有什麼區別?

看淡看跌價差布局涉及出售低行使價的看跌期權,並購買高行使價的看跌期權,對看漲市場變化獲利。相反,看好看漲價差佈局包括買入低行使價的看漲期權,並賣出高行使價的看漲期權。兩種策略都旨在實現上漲市場中的利潤,但它們在使用的期權類型和交易方向上有所不同。

縱向價差佈局和看好看漲價差佈局有什麼區別?

縱向價差佈局是一個通用術名,涵蓋了期權類型相同(無論是看跌期權還是看漲期權)但行使價不同的看漲和看跌策略,並具有相同到期日。看好看漲價差佈局是一種具體的縱向價差佈局,其中以較低行使價買入看漲期權,以較高行使價賣出看漲期權,旨在從上漲的價格變化中獲利。