短鐵蝶:理解這個愛文思控股的期權交易策略

尋求中立區間期權策略的投資者,可考慮一種先進的策略——短鐵蝴蝶式。此策略旨在從股票或期貨價格在特定區間內波動中獲取潛在利益。其目標是從價格趨於穩定中潛在獲利,但需要仔細的規劃和監測。

繼續閱讀瞭解更多。

什麼是短鐵蝴蝶式?

短鐵蝴蝶式策略結合了一個看漲買入利潤範圍(買入看跌選項和賣出看跌選項)和一個看跌賣出利潤範圍(買入看漲選項和賣出看漲選項)。它包括一個短期看漲和一個短期看跌,擁有相同的行使價格,在基礎股票的當前市場價格或更接近的價格出售;所有四個期權都在三個不同的行使價格且距離相等的情況下有相同的到期日。此策略結果是以淨信用額形式出現,具有有限的理論潛在利潤和損失。

何以考慮短鐵蝴蝶式:其運作原理。

使用短蝴蝶式的同一行使價格和同一到期日,透過以下方式開啟一個短鐵蝴蝶式。

看跌買入利潤範圍:出售一個買權期權,並購入一個行使價格更低的買權期權。其目標是潛在從基礎股票價格趨於接近所出售買權期權的行使價格獲利。

看漲賣出利潤範圍:出售一個看漲期權,並購入一個行使價格更高的看漲期權。其目標是潛在從基礎股票價格趨於接近所出售的看漲期權的行使價格獲利。

短鐵蝴蝶式範例。

以下是一個範例。

看跌買入利潤範圍:

買入1張履約價為85美元的看跌選項,價格為1.20美元。

賣出1張履約價為90美元的看跌選項,價格為3.20美元。

看漲賣出利潤範圍:

賣出1張履約價為90美元的看漲選項,價格為3.30美元。

買入1張履約價為95美元的看漲選項,價格為1.40美元。

淨信用額是3.9美元(3.2美元+3.3美元-1.2美元-1.4美元)。

短鐵蝴蝶式的盈虧。

理論最大盈利:

短鐵蝴蝶式的理論最大盈利潛力是淨信用額扣除任何佣金。如果股票價格在到期時與短期期權(導致中心行使價格)的行使價格匹配,則此利潤完全實現。在此情況下,所有期權都過期了,從而使交易者保留淨信用額作為收入。對於此範例,如果基礎股票在到期時為90美元,則會發生這種情況。

理論最大損失。

理論最大虧損等於最低與中等行使價的差額減去淨信用額。以這個例子為例,如果這些行使價的差額為5美元且扣除佣金的淨信用額為3.9美元,理論最大虧損為1.1美元。

期權的最大潛在損失和利潤是基於單腳還是整個多腳交易在到期之前仍保持不變並且沒有期權合同被行使或轉移的。這些數字不考慮多腳策略的一部分被更改或刪除或交易者在到期之前或之後承擔基礎股票的空頭或多頭頭寸的情況。因此,策略可能會產生比理論最大損失更大的損失。

鐵蝴蝶的保本點是在到期時策略的盈虧為零的價格水平。對於上層保本點,它是通過將淨保費加上短期看漲期權的行使價格來計算的,而下層保本點是通過從短期看跌期權的行使價格中減去淨保費來計算的。

短鐵蝴蝶的保本點包括兩個保本點。

較低的保本點:這等於將中心行使價減去建立交易所收到的淨信用額。對於這個例子而言,這是90-3.9 = 86.1美元。

較高的保本點:這等於中心行使價加上所收到的净信用額。對於這個例子而言,這是90 + 3.9 = 93.9美元。

時間衰變

時間衰變(希臘值)是期權交易的重要因素,包括短鐵蝴蝶策略。期權隨著時間流逝而失去價值,原因是直到期限僅剩下很少的時間。

對於短鐵蝴蝶策略,當股票價格保持在最低和最高行使價的區間內時,它會保持淨正的希臘值(時間衰變)。因此,該策略通常從時間的流逝中獲益,由於期權失去其時間價值而產生潛在的利潤。但是,如果股票價格超出行使價區間,希臘值將變成負值,導致在期限即將到期時產生潛在的損失。

如何使用moomoo建立短鐵蝴蝶策略

Moomoo提供了一個用於交易期權的用戶友好平台。以下是一個逐步指南,可幫助您入門:

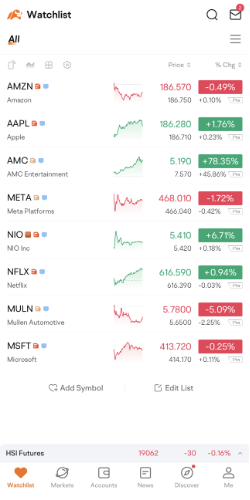

步驟1:找到您的自選清單,然後選擇一支股票的“詳細報價”頁面。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

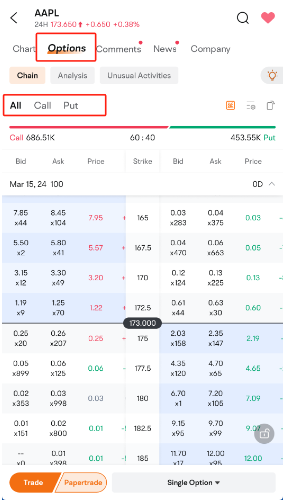

步驟2:前往頁面頂部的期權>鏈接。

第三步:默認情況下,顯示所有特定到期日的期權。選擇性地查看看漲或看跌,請點擊「Call/Put」。 看漲或看跌,請點擊「Call/Put」。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

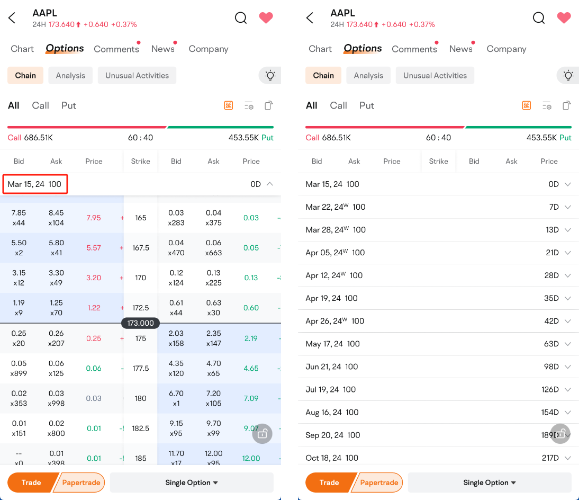

步驟4:從菜單中選擇您所選擇的到期日來調整到期日。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

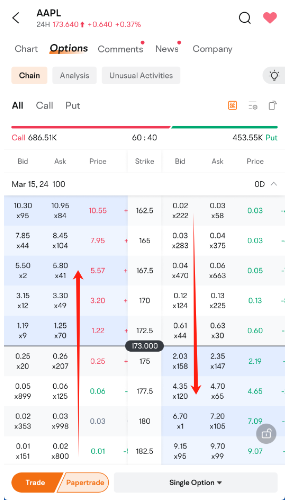

第五步:輕鬆分辨期權:白色代表處於價外,藍色代表處於價內。橫向滑動以訪問其他期權詳細信息。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

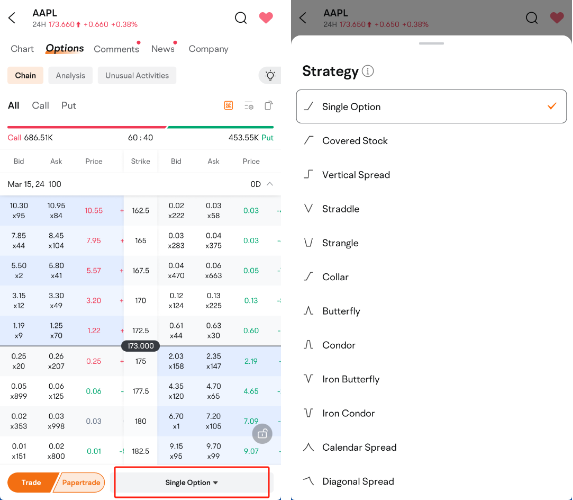

步驟6:探索屏幕底部的各種交易策略,為您的投資方法提供靈活性。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

何時使用短鐵蝴蝶

交易員可能會考慮在以下情況下使用短鐵蝴蝶策略:

低波動率:當基礎資產價格保持相對穩定且波動不大時,短鐵蝴蝶通常有更多利潤潛力。投資者預期基礎資產的波動性較低的時期可能會使用此策略。

市場中性的觀點:短鐵蝴蝶是一種中立的期權交易策略,這意味著如果基礎資產的價格最終落於某個特定範圍內,它就有潛在的盈利能力。如果投資者没有強烈的方向偏好,並認為該基礎資產價格將保持在特定價格範圍內,他們可能會使用短鐵蝴蝶策略以潛在地從這種情況中獲利。

帶有有限風險和有限回報的偏好:短鐵蝴蝶是一種有限風險有限回報的策略,假設沒有合約被行使或分配。 交易員可以事先定義最大潛在損失。

收取保費:通過同時銷售期權和收取保險費,投資者可以事先產生收益。

期權衰變:由於短鐵蝴蝶可從期權衰變的收益中受益,因此在預計隱含波動率降低時使用這種策略可能會產生優勢。

何時結束短鐵蝴蝶

通常會在管理風險或捕獲潛在利潤的情況下關閉短鐵蝴蝶持倉。最終,關閉短鐵蝴蝶位置的決定取決於投資者的個人交易目標,風險容忍度和市場狀況的評估。這需要定期監控持倉並進行潛在的更改。

以下是投資者可能考虑關閉短鐵蝴蝶持倉的情況:

接近到期:隨著到期日的到來,尤其是當基礎資產價格接近其中一個保本點時,投資者可能希望關閉此持倉以避免期權在到期時落於有價格內部。關閉持倉可以讓投資者限制潛在損失。

實現目標利潤:如果基礎資產價格在所期望的範圍內波動,而短鐵蝴蝶已經實現其理論最大潛在利潤的一部分,投資者可能會選擇關閉該持倉以鎖定收益。

市場條件變化:如果市場條件發生變化,引起波動性增加或基礎資產價格出現重大波動,關閉短鐵蝴蝶持倉以限制潛在損失或利用可能的新交易機會可能會是明智之舉。

避免行使權利:在期權到期時,如果買方不想買或賣方不想賣實質資產,而期權的內在價值已達到或超過行使價,就有被行使的風險,此時在期權到期之前平倉可以幫助避免此風險。

再平衡投資組合:如果短蝴蝶式期權是更廣泛的期權交易策略或投資組合的一部分,則平倉可能是更大型的再平衡努力的一部分,以管理整體風險或暴露。

短蝴蝶式期權策略的潛在優點和缺點

和任何交易策略一樣,短蝴蝶式期權策略都有其自己的優勢和劣勢。

優點

定義損失潛力:短蝴蝶式期權策略的主要優勢之一是它提供了定義的損失潛力,因為當建立持倉時,理論上的最大潛在損失已被定義。

定義了盈利潛力:和有限制的風險一樣,短蝴蝶式期權還提供了定義了的盈利潛力。交易員在進入持倉時就知道他們可以實現的理論最大利潤,因此他們有能力衡量風險與回報。

從低波動中獲利:當實質資產的價格保持相對穩定且無明顯波動時,短蝴蝶式期權策略可以非常有利可圖。

收取保費:通過賣出期權並收取保費,交易員可以事先產生收入。

中立策略:短蝴蝶式期權是一種中立的期權交易策略,意味著如果基礎資產的價格保持在特定的區間內,則可以實現盈利,並使交易員不具強烈的方向性偏見。

缺點

複雜度:牽涉多種不同行使價的期權,這可能使其比更簡單的期權策略更加複雜。期權合約與不同的行使價的期權有關,這可能使其比更簡單的期權策略更加複雜。

佣金成本:由於涉及多腿(購入和出售多個期權合約),交易成本(如佣金)可能會消耗潛在的利潤。交易員在評估策略的可行性時需要考慮這些成本。

市場條件:短蝴蝶式期權在低波動率環境中最有效,在那裏,實質資產的價格保持相對穩定,而在高波動率環境或在顯著的市場波動期間,這種策略可能不那麼有效或導致損失。

短蝴蝶式期權與短鐵鷹式期權的區別

短鐵鷹式期權和短蝴蝶式期權都是中性的期權交易策略,牽涉多種期權合約;它們都用於中性市場條件。但是,它們在結構、風險-回報概況和盈利潛力方面存在關鍵的差異。以下是更詳細的評估。

結構

短鐵鷹式期權(亦稱為短鷹式期權)是一種中性的四部分期權交易策略,涉及同時買入和賣出具有相同到期日和基礎資產的期權。其中有四個期權部分:鐵熊式買權散戶和鐵牛式賣權散戶。鐵熊式買權散戶的安排:以高於實質資產價格的行使價賣出買權,然後購入更遠外的買權。鐵牛式賣權散戶涉及以低於實質資產價格的行使價出售認售權,然後購入更遠外的認售權。

在短蝴蝶式期權中,交易員同時賣出虛值買權和虛值賣權,同時買入帶更高行使價的實值買權和更低行使價的實值賣權,所賣的買權和賣權的行使價相同,而所買的買權和賣權的行使價距所賣的期權等距。

行使價

短鐵鷹式期權使用距實質資產當前市場價格較遠的行使價的期權,從而增加了策略潛在盈利的範圍。而短蝴蝶式期權使用距實質資產當前市場價格較接近的行使價的期權,從而使策略潛在盈利的範圍更為狹窄。

盈利潛力

與鐵蝴蝶式相比,短鐵鷹式利潤區間更寬,因為它涉及銷售距離當前市場價格更遠的期權。然而,理論上的最大潛在利潤也比短鐵蝴蝶式低。

風險收益概況

短鐵鷹式和短鐵蝴蝶式的風險收益概況特點是:潛在利潤和潛在損失都有限。短鐵鷹式在到期時,如果基礎資產價格保持在某個區間內,就有可能獲利。短鐵蝴蝶式的潛在利潤區間比鐵鷹式更窄,因為賣出的期權距離當前市場價格更接近。

關於短鐵蝴蝶式期權交易策略的常見問題

如何從鐵蝴蝶式價差中潛在獲利?

投資者可以通過正確預測基礎資產價格的漲跌幅度,並以尋求最大潛在獲利為目標實施該策略,從短鐵蝴蝶式價差中潛在獲利。以下是一個例子:

正確的價格區間預測:準確評估基礎資產價格是否會在到期前保持在某個區間內。這個區間由價差中涉及的期權的行使價決定。

收取期權費用:當建立短鐵蝴蝶式時,投資者通過出售買權和賣權來收取期權費用。這些期權費用對投資者來說是即時收入。為了從價差中潛在獲利,投資者希望他們出售的期權到期時失去價值,從而保留期權費用。

時間衰減(影響期權價值的項目):期權價值隨著時間的推移而下降,原因是時間衰減(theta)。由於短鐵蝴蝶式涉及銷售到期日相同的期權,如果基礎資產價格保持在由行使價定義的區間內,投資者收益於時間的推移,因為他們所出售的期權將因時間衰減而失去價值。

波動率降低:短鐵蝴蝶式從隱含波動率下降中受益。當期權價值下降時,這可以讓投資者以較低的價格買多期權或讓它們價值歸零。(期權選擇權有一個固定的到期日,在選擇權到期日之前預設為價值為零,其價值不會隨著股價的上漲和下跌而不斷變化。)

在潛在的獲利情況下關閉價差:如果基礎資產價格在到期日之前一直保持在預期的區間內,並且作為價差的買權和賣權在到期時價值歸零,投資者可以通過買回他們出售的期權(如果未被期權到期時自動執行)來關閉價差。這讓投資者實現了由最初收取的期權費用創造的利潤,避免承擔更多風險由期權交易所引起的期權到期,而打開更多的風險。

監控和管理:在短鐵蝴蝶式價差的銷售期間,投資者應該監控市場環境、基礎資產的價格以及隱含波動率的任何變化。根據這些因素,投資者可以選擇在到期之前進行調整或關閉價位,以鎖定潛在利潤或減少損失。

短鐵蝴蝶式是否優於短鐵鷹式?

短鐵蝴蝶式和鐵鷹式之間的"優勝劣敗"取決於各種因素,包括投資者對市場的展望、風險容忍度和交易目標。兩種策略都有自己的優點和缺點,它們之間的選擇最終取決於投資者的各種具體情況和偏好。以下是一些考慮因素。

與短鐵鷹式相比,短鐵蝴蝶式的利潤區間更窄。它通常提供較高的最大潛在利潤,但這需要基礎資產價格在到期時在短平價上。短鐵蝴蝶式的風險收益比與鐵鷹式相比較低。

一些投資者可能因為短鐵蝴蝶式的潛在利潤和更高的獲利機率,而更喜歡短鐵蝴蝶式,因為買權和賣權的行使價更接近當前股票價格。而其他投資者可能因為鐵鷹式的利潤區間更寬、潛在風險收益比更高等優點而更喜歡鐵鷹式。投資者在選擇這些策略之間,必須仔細評估他們的目標和市場環境。

短鐵蝴蝶式策略的成功率是多少?

短鐵蝴蝶式策略的成功率因不同因素而異,包括市場環境、投資者準確預測價格變化的能力以及該策略的實施方式。總的來說,短鐵蝴蝶式策略沒有明確的"成功率"。然而,投資者可以通過仔細考慮上述因素來提高其潛在的成功機會。需要注意的是:期權交易涉及風險。過去的表現不代表未來的結果。多腳交易策略復雜性高,並不適用於所有投資者。

短鐵蝴蝶式是否是一種好的策略?

短鐵蝴蝶式是一種流行的期權交易策略,它涉及結合買權和賣權以創建一個範圍限制的位置,並產生淨信用額度。短鐵蝴蝶式的主要目標是從低波動性和時間衰退中獲利,在穩定的市場條件下具有吸引力。對於一些對市場持中立態度並有明確風險收益偏好的交易者來說,這可能是一種不錯的策略。但交易者必須注意在波動性大的市場中可能存在損失的風險,並盡力監控和有效地管理其持倉。