買權:一本全面的指南

各個層級的投資者和交易者可能會發現多頭看漲期權是一種有用的期權交易策略。多頭買權可以用作槓桿資本的一種方式,因為與直接購買標的資產相比,購買選擇權通常需要較低的初始投資。

買入認購期權也是表達對股票或指數看好的一種方式,同時也可以管理風險;這種特性使得買入認購期權成為一種有用的替代方式,可以防止持有基本股票帶來的股價下跌,同時還能參與潛在的上漲收益。

繼續閱讀瞭解更多。

What is a long call

A long call strategy is the purchase of a call option that gives the buyer the right, but not the obligation, to purchase an 基礎資產, like a stock, at a predetermined price (the strike price買方按照期權交易合約規定的期限支付給賣方的費用,以換取這個權利。 貨款 買方按照期權交易合約規定的期限支付給賣方的費用,以換取這個權利。

買入認購期權的目標

使用買入認購期權的主要目標是尋求利用潛在的市場機會,同時嘗試管理風險。其他目標包括在不負擔擁有100股基礎股票的大量資金的情況下,利用基礎資產上升價格的價差獲利。

其他目標還包括利用短期市場波動,這樣交易員可以利用快速價格波動的機會,提供組合多樣化。買入認購期權可以讓投資者在維持有限風險的情況下,探索不同的板塊和資產。

買入認購期權策略的運作方式

買入認購期權的目標是在不需要直接擁有股票所需的同等水平的前期資本的情況下,從基礎股票價格上漲中獲利,同時也在嘗試管理風險。隨著基礎資產價格接近並超過行使價格,認購期權的價值往往會增加。買家可能通過尋求以比最初支付的溢價更高的價格出售認購期權來獲利。 到期日.

理論上的最大獲利

為了從買入認購期權中獲利,買家通常在股票價格上漲時在到期日之前出售認購期權。買家將他們購買認購期權的價格與出售價格進行比較,以判斷其利潤或損失。例如,如果買家以6美元的價格購買了認購期權並以9美元的價格出售,他們將獲得每股3美元的利潤。

然而,對於買入認購期權策略來說,時機很重要,因為所有價值必須在期權到期之前實現。如果股票價格增加得不夠多或不夠快,或者在買家能夠出售認購期權之前到期日已過去,他們可能會遭受損失。

理論最大損失

買家的理論上的最大損失是期權的溢價加上任何支付的佣金。如果期權到期時處於虧損狀態,即「虧本」,則損失會發生。但是,如果在到期前出售認購期權並且它仍具有一定時間價值,實現的損失可能會較小。

盈虧平衡股票價格

買入認購期權的盈虧平衡價等於行使價加上支付的期權費。舉例而言,如果投資者支付了4.50美元(期權費)買進一份100的認購期權,那麼盈虧平衡價會是104.50美元。盈虧平衡點是買方和賣方皆不盈虧的價位。 期權合約。 當一個長期看漲期權到期時,如果達到了盈虧平衡價,買方和賣方都不會有盈利或損失。

買入認購期權的例子

什麼是長期看漲期權?讓我們來看一個例子。

一位交易者以4.30美元的價格(此處以ABC為例)買入一個100的ABC股票認購期權。如果股票價格在期權到期時高於104.30美元,他們可能會獲利,但如果股票一直無限度上漲,潛在利潤是無限的。

理論上最大的損失僅限於支付的保費和佣金。如果買到期沒有價值則會實現這一金額的損失。對於本例來說,這是4.30美元加佣金,也就是4.30 x 100(選擇權乘數)= 430美元。

到期的保本點是指行使價加上支付的保費。在這裡,它是100 + 4.30美元 = 104.30美元。

如何使用moomoo買入買權

Moomoo提供了一個用於交易期權的用戶友好平台。以下是一個逐步指南,可幫助您入門:

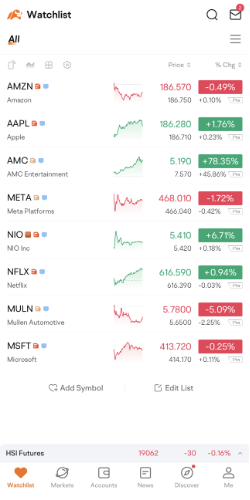

步驟1:找到您的自選清單,然後選擇一支股票的“詳細報價”頁面。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

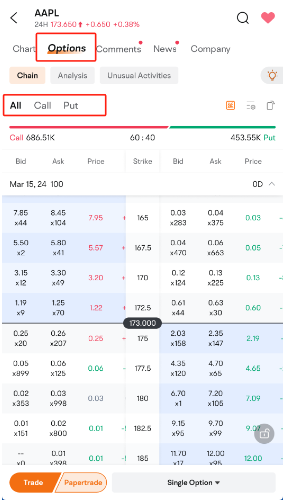

步驟2:前往頁面頂部的期權>鏈接。

第三步:默認情況下,顯示所有特定到期日的期權。選擇性地查看看漲或看跌,請點擊「Call/Put」。 只需點擊“認購/認沽”即可。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

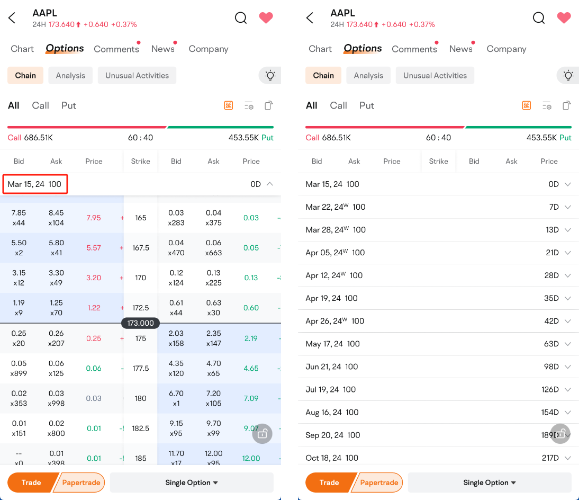

步驟4:從菜單中選擇您所選擇的到期日來調整到期日。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

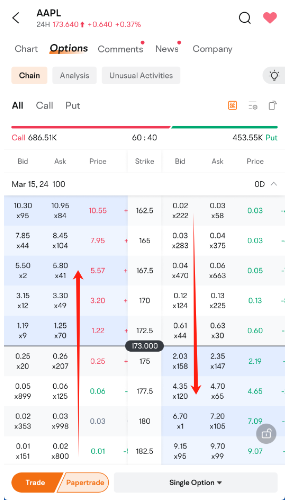

第五步:輕鬆分辨期權:白色代表處於價外,藍色代表處於價內。橫向滑動以訪問其他期權詳細信息。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

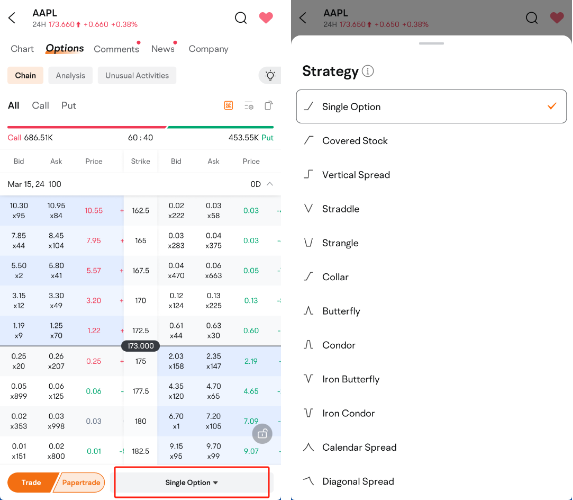

步驟6:探索屏幕底部的各種交易策略,為您的投資方法提供靈活性。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

影響買入認購期權的因素

標的價格的變化

買入認購期權可能會在期權到期前或期權到期日當天,若基礎資產價格超過認購期權行使價格,則有潛在獲利機會。如果基礎資產價格下跌,則認購期權的價值也會隨之下跌,假設其他因素保持恆定。

波動性

當波動性增加時,期權價格一般也會上升。買入認購期權的持位傾向於從上升的波動性中受益,並受到波動性下降的損害。

時間衰變

對於任何給定的期權,到期時間越長,期權有利於買方的概率越高。這通常會增加期權的時間價值和價格。然而,隨著到期時間的逼近,期權價格中的時間價值部分會下降(稱為時間侵蝕)。

其他因素

其他因素可能會影響買入認購期權,如利率。交易員可能會監控利率趨勢,因為它們可以改變期權價值和策略的效果。股息是另一個因素,因為它們在到期前的支付可以影響認購期權的溢價。股票價格預計會在除息日下跌,認購期權的溢價也會較低。股息支付也是認購期權買方提前行使其期權的原因之一。

買入認購期權的潛在利益和風險

优点

風險有限:理論上的最大損失僅限於支付的期權費用,通常低於持有100股基礎股票的成本。

槓桿效應:可以使用較小的投資金額控制更大的基礎資產。如果價格向其有利方向移動,這可以增加投資者的潛在收益。

潛在利潤:理論上無限,因為基礎資產的價格可以無限上漲。

潛在的風險

時間衰變:期權有限的壽命,如果基礎資產的價格在到期日之前未能上漲到行使價以上,則期權將變得毫無價值。

波動性:買入認購期權易受波動性影響,例如隱含波動率增加或減少。

資本損失:如果基礎股票在必要的時間範圍內無法按照預期表現,交易者可能會損失他們的全部投資。

市場走勢:交易者可能需要大幅的市場走勢才能實現潛在的盈利。

買入認購期權比賣出認沽期權

雖然買入認購期權和賣出認沽期權都是看好的策略,但它們之間還是有差異的。

買入認購期權是指交易員買入一份認購期權,賦予他們以特定價格購入標的股票的權利,但非義務。在期權到期前,如果股價上升,交易員可以獲益;理論上存在無限的上行潛力,但下行風險有限。買入認購期權的保本點為執行價格和已支付的保險費的總和。如果股價在到期時低於保本點,交易員將損失保險費。

沽出認沽期權是指交易員賣出一份認沽期權,並從標的資產價格達到或超過執行價格在到期日時獲利的可能性。這種策略可以讓交易員收取保險費,並可能以指定價格買入股票。如果股價跌破該價格,交易員可能面臨重大損失。

買入認購期權 vs 沽出認購期權

在期權交易中,買入認購期權和沽出認購期權是根據風險配置、利潤潛力和市場觀點而存在差異的策略。買入認購期權是看好策略,涉及買入一份認購期權並期待資產價格上漲。而沽出認購期權是看淡策略,涉及沽出一份認購期權並期待標的股票價格下跌或停滯。沽出認購期權也具有無限的風險潛力,而買入認購期權風險是可限定的。

關於買入認購期權策略的常見問題

如何計算買入認購期權在到期時的潛在利潤或損失?

要計算買入認購期權在到期時的潛在利潤或損失,交易員可在到期時使用以下公式:

要計算潛在利潤,您可以使用以下公式:利潤 =(到期時的股票價格 - 行使價)- 選擇權保費

交易員還可以使用損益狀況(payoff profile)和選擇權的價格來計算利潤。為了可能實現利潤,買入認購期權在到期時必須高於盈虧平衡價。可以通過將合約的保費加上該選擇權的行使價來計算盈虧平衡價。

要計算到期時的潛在損失,可以使用以下公式:

如果到期時的市價 - 行使價 = 負數,則將其替換為零。

買入認購期權是看好市場的策略還是看淡市場的策略?

買入認購期權通常被認為是一種看好市場的策略。這是因為買方通常只有在標的股票價格上漲時才能獲利。當標的安全性的價格上漲時,認購期權的價格通常也會上升,反之亦然。

如何行使認購期權?

甲權認購期權,交易員可聯繫其券商並指示其代為行使該認購期權。如果使用在線券商,則可以在交易平台上執行此操作。當行使認購期權時,交易員正在行使他們有權在到期日當天或之前以行使價買入基礎股票的權利。行使期權後,交易員可以選擇賣出基礎資產或持有。

如果交易員在到期前行使期權,則必須在接受行使指示的截止時間之前通知其券商,以確保該期權在當天行使。到期日到期的實行價平期權通常會由券商自動行使。

行使期權後,交易員可以選擇賣出基礎資產或持有。

如何才能從買入認購期權中潛在獲利?

買入認購期權是一種投機性的期權策略,允許交易員可能從股票價格的上升中獲利,而無需擁有基礎股票。他們支付一個保費來購買以特定價格(行使價)在合約到期之前買入股票的權利。

如果股價上升超過行使價,交易員可能獲利。他們還可能從增加的波動性中受益,導致較大的價格波動並增加期權的價值。

交易員也可能從價格上升中受益,因為他們可能綁住較少的資金,而不必像直接購買等量的基礎股票那樣。如果到期時有利確行使,他們仍需具備支持行使的資金或保證金。