無擔保承購選擇權策略:定義與運作原理

期權持有人有時會採用一種不持有標的資產的策略,稱為裸露買入期權策略(裸露 call 或未平倉 call)。 裸露 call 方法的高風險被認為只適用於具有看淡態度的老練交易員。 有些經驗豐富且風險承受能力較高的交易員在他們推測標的資產的價格要麼不變要麼下跌時,會選擇這種方法。

閱讀文章以了解更多關於這種期權策略的信息。

什麼是裸露買入期權

當期權 call 的賣方(作家)不擁有基礎標的資產時,就會使用裸露 call 策略,他們通常會向願意支付權利金的買家出售 call 選項,以購買特定價格(行使價)內到期日(到期日)期間的標的資產的權利,但不是義務。

如果買方決定行使購買標的資產的權利,作為 call 選項的賣方,你有義務按照行使價賣出,無論標的資產的當前市場價格如何。 利潤潛力只限於出售 call 選項時收到的權利金。

出售裸露 call 選項的潛在損失是無限制的,因為標的資產的價格理論上可無限上漲。 如果標的資產的市場價格大幅高於行使價,那麼因合同履行而產生的虧損可能會超過收到的權利金,從而產生重大的淨損失。

由於可能面臨無限損失的風險,因此此策略的保證金要求通常非常高。 如果超過保證金門檻,投資者可能被迫在期權到期之前在開放市場上買入股票。

裸露 call 如何運作

作為一個期權作家,您可以選擇要出售 call 選項的基礎標的資產。 這可以是股票、指數或其他金融工具。 然後,您將確定行使日期和要出售的 strike 價格。

當您售出裸露 call 時,您會從買家收取權利金,這是他們為潛在從您處購買標的資產的權利而支付的價格。貨款请注意,通过出售裸露 call,您承担了在選項買家選擇行使選項的情況下按行使價購買標的資產的义务。 该义务存在直到期权合约到期日或您提前通过买入平仓该头寸来清算该合约为止。

期权合同若行权日未到,则售出裸露 call 可、在偿还义务到期或者提前平仓后该义务即被解除完成。或者如果您通過買入來提前關閉合約來關閉該倉位。

裸售 call 实例.

以下为裸露 call 期权策略示例。

假设您认为某家公司的股票价格将在不久的将来下降,因此想执行裸售 call 的期权策略。 该公司的股票交易价格为每股50美元。 您选择出售一个行权价格为55美元,到期日为一个月后的裸售 call 期权合约。出售该期权合约所收到的价格为每股3美元。

到期可能出现的几种情况包括:

如果到期时股票价格低于55美元:您将获得每股3美元的权利金,因为该期权无人行权。

如果到期时股票价格上涨超过55美元:期权买方可以行使权利以55美元/股的价格从您那里购买股票,即使市场价格更高。 您将有义务以当前市场价格购买标的资产,以履行合同并以行使价格出售。

最大虧損/盈利

理論上的最大虧損:理論上無限制。在最壞的情況下,如果股票價格不斷上漲,投資者將被迫以市場價格購買該股票,而不論價格有多高,然後以行使價格售出。

理論上的最大利潤:有限。如果在期權到期時,股票價格仍低於行使價格,就可以取得有利的結果。在這種情況下,期權價值為零,投資者可以保留出售看漲期權所得到的保險費。

裸售期權與實質售期權:有何不同

裸售期權和實質售期權是兩種具有不同風險和盈利潛力的獨特交易策略。以下是它們之間的一些關鍵區別。

基礎資產的所有權

裸售期權:看淡或持有的人士賣出看漲期權,不擁有基礎資產。

實質售期權:看中或稍看好的人賣出看漲期權,已經擁有基礎資產,並在其組合中賣出看漲期權。看漲期權的賣方擁有基礎資產,在其投資組合中持有該資產,並出售看漲期權。

市場情緒

裸售期權:當看淡到中立時使用。

實質售期權:當中立到略看好時使用,投資者的情緒可能會影響所選擇的行使價格。

權利和風險

裸售期權:涉及重大風險,因為賣方如果期權被行使,就必須以行使價格出售基礎資產。由於賣方不擁有基礎資產,因此如果該資產的價格急劇上漲,他們會面臨潛在的無限損失。

實質售期權:相較裸售期權而言,涉及較少風險,因為賣方已經擁有基礎資產。如果期權被行使,他們可以通過以協議價格出售已經擁有的資產來履行其義務。賣出實質售期權時需要考慮的風險是,如果該資產的價格上漲超過行使價格,他們可能會賣出資產而錯失額外的利潤。另一個需要考慮的問題是,從出售期權所得到的保險費只能在基礎資產的股價顯著下跌的情況下提供一個小的緩衝區域。

盈虧潛力

裸售期權:盈虧潛力被限制在出售期權所得到的保險費之內。如果期權價值為零,賣方可以保留保險費作為利潤。然而,如果該資產的價格急劇上漲,潛在虧損可能會無限制增加。

實質售期權:盈虧潛力被限制在出售期權所得到的保險費以及基礎資產股票價值增長的任何潛在收益之內。如果期權被行使,賣方可以獲利於以行使價格出售購買股票的同時出售該期權,並且行使價格高於購買股票的價格。他們的潛在上行空間被限制在行使價格加上所收到的保險費。

市場前景

裸售期權:通常由有經驗的、風險承受能力強的期權交易商使用,他們對基礎資產持看淡的態度,預計其價格要麼保持穩定,要麼下跌。

Covered calls:通常由對基礎資產持中立或略為看好看法的投資者使用。他們願意以預定價格(行使價格)賣出資產,以換取出售期權所產生的保險費收入。

如何在moomoo上出售期權

Moomoo為期權交易提供了一個用戶友好的平台,以下是一個逐步指南:

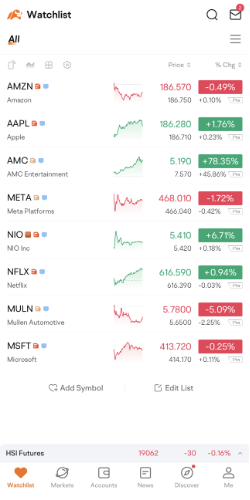

步驟1:找到您的自選清單,然後選擇一支股票的“詳細報價”頁面。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

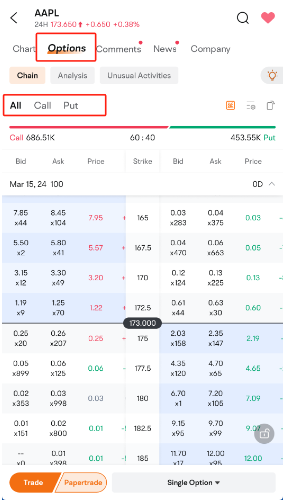

步驟2:前往頁面頂部的期權>鏈接。

步驟3:默認情況下,顯示某個到期日的所有期權。要選擇性查看看漲或看跌期權,只需點擊“看漲/看跌”即可。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

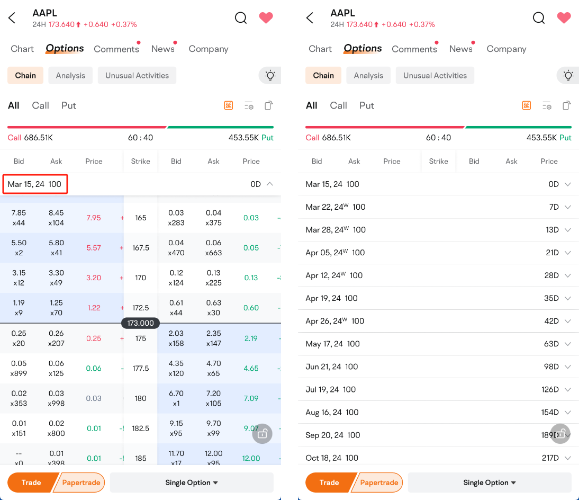

步驟4:從菜單中選擇您所選擇的到期日來調整到期日。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

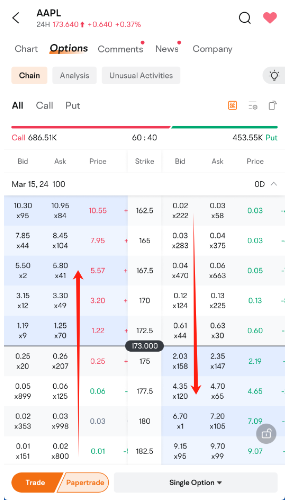

步驟五:輕鬆區分期權:白色表示價外期權,藍色表示價內期權。水平滑動以訪問其他期權詳細信息。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

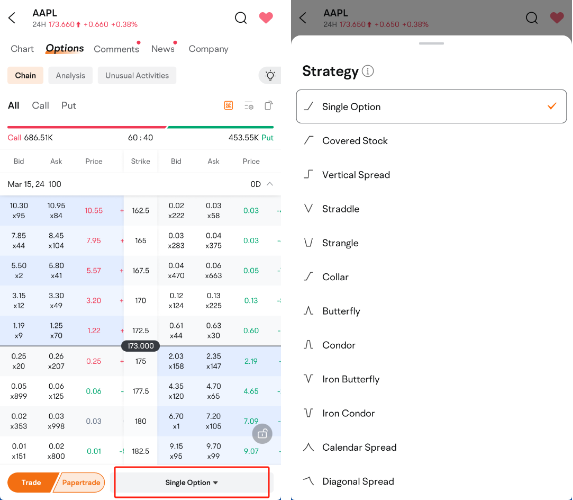

步驟6:探索屏幕底部的各種交易策略,為您的投資方法提供靈活性。

所提供的圖片並非最新的,任何證券僅為說明目的,並不代表推薦。

賣出裸出權益的優點和缺點

裸出買權可以在市場狀況、風險容忍度和交易目標取得潛在優勢和劣勢。以下是一些優點和缺點:

●無限風險:裸出買權期權有無限風險。如果基礎資產的價格大幅上升到達行使價格以上,銷售者面臨的潛在損失可能很大。

●保證金要求:出售裸出買權期權時通常需要交易者維持保證金帳戶以應對潛在損失,包括無限損失。

●如果銷售者沒有足夠的可用資金來支援行使的股份,那麼他們也可能發現自己無法支援股份的轉讓。如果超過了保證金閾值,投資者在期權到期之前可能被迫在開放市場上購買股份。

●有限的獲利潛力:裸出買權的獲利潜力限于預先獲得的保險費,通常會存入投資者的帳戶。

●計時和市場方向:必須確切計時和預設市場方向。如果資產的買進價格沒有保持在預期的水平或下降,反而上升,銷售者可能會遭受損失。

●行使風險:面臨行使風險,意味著買方可以在到期之前隨時行使期權。如果基礎資產的價格大幅上升,銷售者可能被迫以更高的市場價格買入該資產來履行他們的義務,從而招致損失。

裸出買權期權常問問題

裸出買權有風險嗎?

是的,裸出買權被認為是最具風險的期權交易策略之一。

“裸出買權”和“未配對買權期權”是同一個東西嗎?

“裸出買權”和“未配對買權期權”都是指無持有標的證券的人出售買權期權,潛在利潤有限,但損失是無限的。請注意,由於具有無限的下行潛力,這種策略極具風險性。

其他風險包括股息風險和保證金風險;這種策略不適合所有投資者。