您的交易組合中可考慮的10種期權策略

期權交易起初可能會顯得具有挑戰性,但學習關鍵的期權策略可能有助於實現您的投資目標並取得成果。無論您是追求穩定的創業板還是想要對冲市場波動,了解這些10個期權策略都可以派上用場。

繼續閱讀瞭解更多。

看漲和看跌

買權期權授予購買基礎資產的權利,但沒有責任,定義一個預定價格,而買權期權則提供了出售基礎資產的權利,但同樣沒有責任,以預定價格為價格。

這兩種策略都涉及定向猜測,提供潛在盈利的可能性。但是,在實施這些策略並試圖最大化其效果並減輕潛在損失時,考慮時間衰變和波動性等因素至關重要。

看漲期權

在買權期權中,您需要事先支付市場價格(稱為保險費)以購買基礎證券的權利,其價格固定不變(或行使價格)。如果基礎證券上漲並且您購買的期權的行使價格低於到期時的市場價格,則可以行使這份處於價內的選擇權,假設您有足夠的資金購買100股基礎證券。

如果買權期權在到期時不在價內,則股價沒有達到合約中指定的行使價格(當前股價低於行使價格)。看漲期權例如,投資者購買了一份行使價格為110美元的認購期權;到期時,股價為100美元。認購期權變得毫無價值,行使該期權沒有任何經濟效益。投資者損失了支付期權的保險費。

關閉買權期權部位的另一種方式是在到期前的任何時間以市價或限價出售它。如果投資者以比最初支付的保險費更高的保險費出售合約,他們將實現利潤(扣除任何佣金或費用)。

與任何策略一樣,買權期權存在風險。這可能包括保險費損失、市場波動、時間衰變、利率變化、基礎股票表現、流動性和買盤-賣盤價差以及擁有基礎股票的風險。

風險

買權期權 - 買入看漲 moomoo

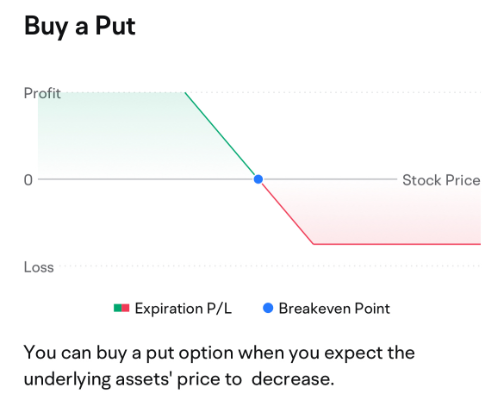

看跌期權

如果買入看跌期權在到期時跌出錢(當前市價高於行使價格),合約將變成無價值並實現全部損失。

風險可能包括付款的保險費用失去的風險、時間衰變對買入看跌部位不利,以及對價格運動及其時間錯誤的預測。

風險

買入看跌 - 買入看跌 moomoo

沽出看漲期權和沽出看跌期權

沽出看漲期權涉及出售合約,如果被分配,有義務以特定行使價格交付基礎資產,可能從中性市場條件中受益。沽出看跌期權涉及出售合約,有義務以特定行使價格購買基礎資產,可能從上漲的基礎資產價格或中性市場條件中獲利。

這些策略可通過收取保險費進行收益生成。但如果市場對賣方不利,短期買入期權可能損失巨大,而买入期权可能會損失无限大。因此,對於採用看跌和看漲策略的投資者來說,需要仔細的風險管理和監控。

看跌期權

看跌期权通常反映投資者的看淡情緒,因為他們出售期權,希望到期時基礎資產的價格低於相應的行使價格。

看跌期權

看跌期权通常反映了投資者的看漲情緒。

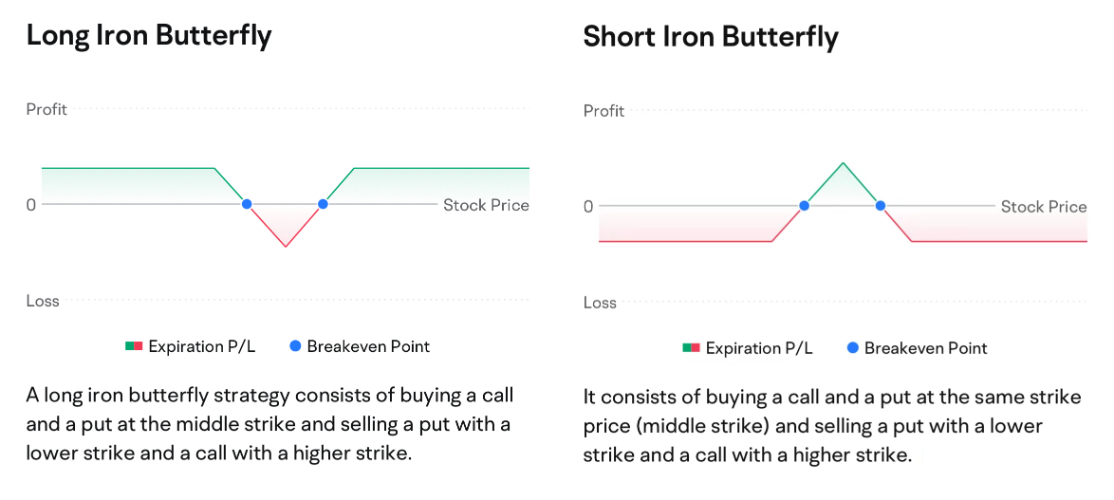

鐵蝴蝶策略

短鐵蝴蝶策略可以用於預期波動率下降的市場,因為投資者可能從售出兩個平價期權中受益。如果交易开启时波动率过低,可能的利润空间会很小。

短鐵蝴蝶策略合并了四種期權,這可以限制潜在的利润和风险,因为投資者认为基础资产将保持在一定区间内,这样他们就可以从期权到期时因值钱而无人行使而获利。

長鐵蝴蝶策略是指投資者同時購買相同行使價格的期权和平倉買入价格更低的看跌期权和賣出价格更高的看漲期权。

理論最大利潤是從平价期权出售中收到的净保费-购买虚值期权的成本,理论最大亏损为ATm行权价与看跌或看涨虚值行权价之差减去净保费。

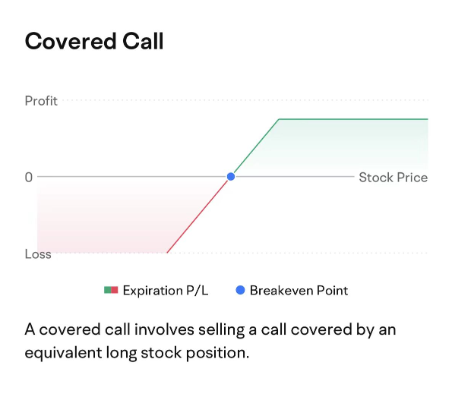

認購賣權組合策略

認購期權保護策略

以下是一些需要思考的情境。

一位投资者目前拥有100股股票,当前交易价格为每股50美元。他决定出售一份行使价为45美元的认购期权(因为他持有相应的资产)

认购期权被认为是实值期权,因为股票当前市价(50美元)高于期权行使价(45美元)。如果期权被行权,投资者将以每股45美元的价格出售股票,尽管在公开市场上其价值为50美元一股。

如果认购买家行使认购期权,则认购期权作者受到分派,因为认购买家已决定以行使价格购买基础资产。作者將被有義務出售基礎股票。潜在利润或損失将取決於股票購買價格以及所獲得的保險費。如果投資者以更低的價格购买股票,那么他们可以获得利润。但如果他们以更高的价格购买股票,则会蒙受损失,但出售認購期權时所取得的保險費可以抵消部分或全部亏损。

無論期權是否被行使,出售認購期權時作者都将獲得保險費。這可以提供一些收入,即使期權被行使並且他们必须出售股票。

認購期權保護策略展望

鐵蝴蝶

鐵蝴蝶是一種高級策略,讓投資者有可能從基礎資產的低波動率中獲利。它包括四個合約:兩個看漲期權(一個買進、一個賣出)和兩個看跌期權(一個買進、一個賣出)在四個行使價格和相同到期日。

目標是所有期權到期時都變成無價值,這在基礎資產在到期時處於兩個中間行使價格之間的情況下發生。如果成功,投資者需要支付費用才能關閉交易,但損失仍然有限。

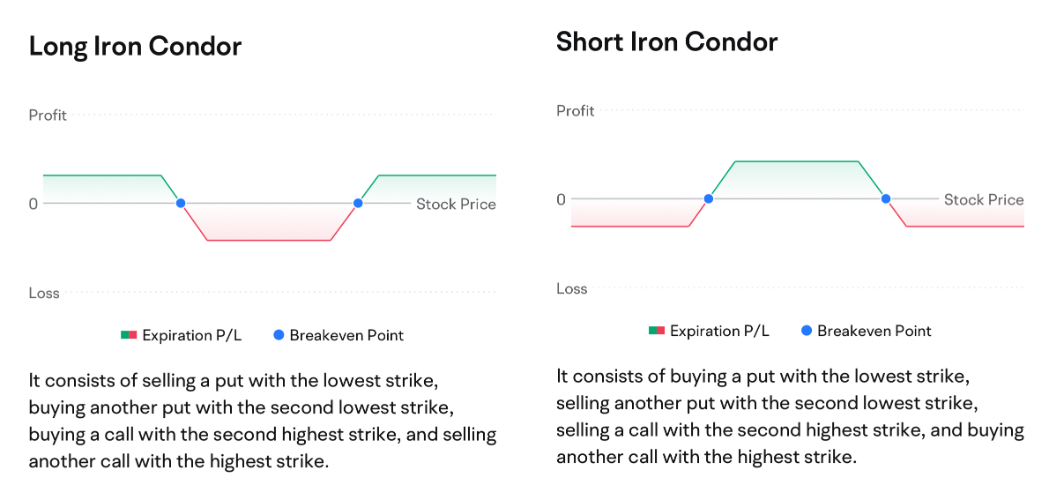

建立一個淨借款的長鷹式價差,涉及四個具有相同到期日的期權,同時購買和/或出售。當基礎價格在到期時在最高或最低行使價格之外時,理論最大利潤就會出現。理論最大損失是所支付的Condor保費的總和。

短翅膀鐵蝴蝶價差尋求基礎資產的低波動性。理論上的最大利潤發生在股票價格在到期時保持在兩個短行使價之間,而理論最大損失則是看跌牛價差(或看漲熊價差)的價差幅度減去淨保費的差額。

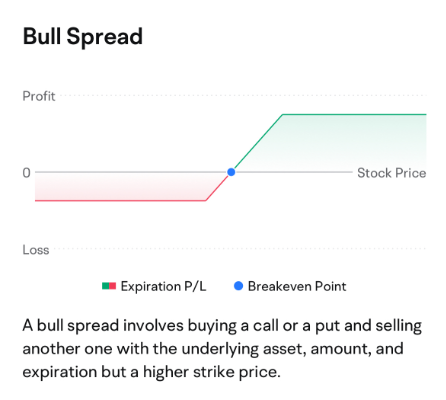

順勢看漲價差

對於看漲的牛市價差,投資者將同時以特定行使價格購買認股期權和銷售更高行使價格的相同數量的認股期權。這些期權具有相同的到期日和相同的基礎證券。當投資者看漲並且認為基礎資產的價格會適度上升時,可以使用此策略。

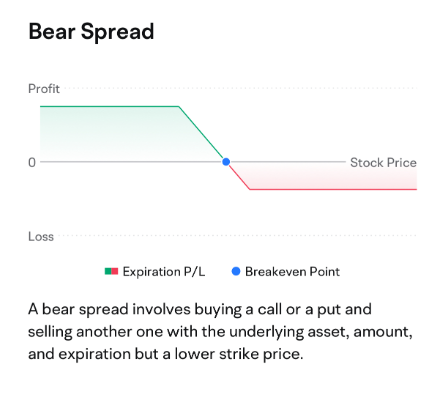

看跌買入價差

看跌的牛市價差與看漲的牛市價差類似,它是另一種垂直價差,它允許您在限制潛在損失的同時從下降的股票價格中獲利。在此策略中,投資者同時購買指定行使價格的看跌期權,同時按較低行使價格出售相同數量的看跌期權。看跌期權在此策略中,投資者同時購買指定行使價格的看跌期權,同時按較低行使價格出售相同數量的看跌期權。

保護性買進

保護性買進,也稱為保護買進,是通過支付買入買權的保險費來購買的。同時購買等值的基礎股票。買入的期權提供了在行使價格以下的保護,並且只有到期日前有效。如果股票價格下跌,期權就像保險一樣發揮作用,減少了您的風險。

對角線傳播

對於此策略,您可以購買和出售具有不同行使價格和到期日的期權,以使其擁有抵抗時間效應的靈活性。您可以在同一種類的兩個期權(兩個買進期權或兩個賣出期權)中同時進行多倉和空倉。然而,它們會有不同的行使價格和到期日。根據所使用的期權和結構,投資者的情緒可以是看漲或看跌。

破翼蝴蝶價差

從結構上看,這被認為是一種高級策略,由三個期權行使價格組成,可以是看漲或看跌情緒。

您可以結合買入一個實值期權、出售兩個虛值期權和以不同行使價格購買另一個虛值期權的策略,根據您的喜好調整風險和潛在回報,同時仍旨在從最小價格變動中獲利。

請注意,與傳統的蝴蝶式策略相比,破翼版本可能會使投資者面臨更大的損失潛力,如果基礎股票價格迅速逆轉,則可能會面臨更高的風險。

有關期權交易策略的常見問題

哪種是最佳的期權交易策略?

期權交易的最佳策略取決於您的風險容忍度、市場前景和投資目標。了解每種策略的優點和缺點,選擇與您的目標相符的策略至關重要。

如何有效地交易期權?

有效交易期權需要教育、實踐和紀律。從學習期權交易的基礎知識開始,包括術語和策略。在冒真金賭博之前練習紙上交易或使用虛擬帳戶。制定交易計劃,設定實際可行的目標,並堅持您的策略,根據市場條件和不斷變化的目標調整策略。

哪種因數對期權交易最好?

對於這個問題,沒有一種通用的答案,因為不同的因數適用於不同的目的和交易風格。期權交易中一些常用的因數包括移動平均線、波動率指標(例如VIX)和期權專用的因數,如未平倉量和隱含波動率。了解和實驗各種因數,找到最適合您的交易方式的因數。

結論

通過學習這些10種期權策略,您可以更有信心地在期權交易的複雜世界中穿梭。記住,用紙上交易練習,小規模開始,保持信息更新,並不斷完善自己的技能,以增加成為成功期權交易者的機會。