看跌期權:對沖您的投資組合

隨著股市變得越來越波動,投資者可以保護投資組合的一種方式。然而,由於選項的獨特特徵,交易權通常被誤解。

在本文中,我們將分析如何在經濟不確定時期使用投資權對沖投資組合。

什麼是買賣權?

買賣權是買方和賣家之間簽訂的合同。該合同賦予拍賣權的買方權 i) 以 a ii) 一定價格 iii) 在一定時間內出售某股票的權利。

讓我們使用假設情境來解釋放置權的運作方式:

● 投資者以 15.5 美元的價格購買 100 股 XYZ 股票。

● 投資者還以實行價為 15 美元購買 XYZ 股票的 1 份買賣期權合約。

● 1 份合同 = 100 股。

● 此買賣權的高價為 0.5 美元。

● 股價下降至 10 美元,期權合約到期。(這是一個假設的例子,可以幫助您更好地理解期權在某些特定情況下可以對沖風險。它不代表任何投資建議或策略。)

在這種情況下,以下是如何減輕投資者的投資組合損失。

● 相關股票最終盈利率:100 倍(10 至 15.5)= -5,50 美元

● 買賣權最終盈利率:100 x(15-10)-100 x 0.5 = 4,50 美元

● 投資組合的最終盈利率:-550+ 450 元 =-$1,00

通過購買一個買賣權,投資者只損失 1,00 美元而不是 5,50 美元。因此,投資期權可以限制投資者投資組合的下跌風險。正確使用,買賣權也可以產生利潤。

以下是一個假設情況,放置權可以產生良好的回報:

● XYZ 股票價格為 15.5 美元。

● 投資者以實行價為 15 美元購買 XYZ 股票的 1 個買賣期權。

● 1 份合同 = 100 股。

● 此買賣權的高價為 0.5 美元。

● 關於公司的一些壞消息後,股價下跌至 7 美元。

假設股價保持不變,買賣權到期,投資者可以獲得以下回報:

● 買賣期權面積:100 x(15-7)-50 = 7,50 美元

在期權市場中,投資者可以買入或出售買賣股權。讓我們談談兩者的優缺點。

購買賣股權

當股價有可能下跌時,可以使用投資期權。或者,購買賣股權可以作為保險,以防止股價突然下跌。

之後可能會發生三種情況:

● 如果相關股票價格下跌,售股權的價值將增加。買賣權的買家可以獲利。

● 但是,如果相關股票價格上漲,售股權的價值將下降。買賣期權的買家將承擔虧損。

● 最後,如果相關股票價格保持不變,買賣權的價值也將下降(由於時間下降,我們在下面解釋)。買賣期權的買家將承擔虧損。

出售買賣期權

但是,放置選項可以用另一種方式。如果有認為股票價格可能會上漲,則可以出售投資期權。通過這樣做,投資者可以收取保費而不是支付保費。

之後可能會發生三種情況:

● 如果相關股票價格下跌,售股權的價值將增加。買賣期權的賣家將損失。這是因為該選項必須以比出售價格更高的價格購回。在這種情況下,如果放售買家以指定的行使價行使期權,賣出買方可能會獲利。

● 如果相關股票價格上漲,售股權的價值將下降。買賣期權的賣方將獲利,因為該期權可以以低於出售的價格購回。

● 如果相關股票價格保持不變,售股權的價值將下降。買賣期權的賣家將因時間衰退而獲利。

買賣期權策略

由於買賣權的獨特特徵,投資者可以利用這些策略來降低投資組合風險,甚至從市場崩潰中獲利。

讓我們來介紹新投資者可以使用的五種基本到即時期權策略。

保護裝置

保護買賣權是指購買賣股權以保護現有股票頭寸的部分。讓我們使用一個簡單的例子:

● 投資者擁有 100 股 XYZ 股票。

● 投資者購買一股 XYZ 的買賣權。1 個期權 = 100 股。

保護配置確保您如果相關股票上漲,您可以獲利。但是,如果基礎股票下跌,您的下跌也受到保護。這是您可以使用的最基本的放置權策略。

已婚的權

結婚的句子是保護裝置的一種變體。購買相關股票後,便會購買保護權。然而,結婚股票與購買相關股票的同時購買。

因此,結婚者所投放的風險和獎勵與保護權相同。

現金安全放售

現金安全投放權是一種不同的策略,旨在從某種股票上漲中獲利。但是,投資者不需要擁有股票才能執行此策略。

相反,投資者只需在其投資組合中預留一定金額,以維持現金安全存放。

這是一個簡單的例子:

● 投資者出售 1 股 XYZ 的買賣權。1 個期權 = 100 股。

● 投資者必須保留足夠的資本,以買入期權的行使價購買 100 股。

公牛買賣權點差

投資期權也可以結合以執行中間到高級交易策略。中間策略包括牛賣盤和熊投點點差。

牛頭買賣盤點差涉及以較低的行使價購買一個放售期權,並以更高的行使價出售賣售賣盤期權。這會導致產生淨保費。

正如名稱所示,當交易者預期相關資產價值增加時,就會使用牛頭投注策略。

熊權點差

另一方面,如果相關資產價值下降,熊買賣點差可能會產生有利可圖的交易。

熊買賣權點差涉及以較高的行使價購買賣股權,並以較低的行使價出售賣售期權。這會導致初始時對頭寸進行淨扣賬。

買賣期權的風險

儘管它們對投資者有益,但投資者需要注意某些風險。

時間衰退

與股票不同,期權是具有固定時間持續時間的資產。隨著時間的流逝,選項的值將降低。這也被稱為時間衰減。重要的是要注意,無論股價如何走勢,時間衰退都會發生。

如果投資者在六個月到期前購買期權,則該期權在第一個月的價值將比第五個月更高。

時間衰減有助於期權賣家產生回報,但導致期權買家虧損。

隱含波動變化

當基礎股票的價格迅速移動時,售股權的隱含波動性會上漲。這可能會導致放置選項變得更昂貴。

隨著股票價格變得更穩定,售股權的隱含波動性會下降。即使基礎股票價格緩慢下跌,這可能導致買賣權的價值降低。

轉讓風險

當買賣權到期時,可能會發生兩種情況:

● 股票價格相同或高於售股權的行使價。在這種情況下,買賣權過期無價值。也沒有分配風險。

● 股價低於買賣期權的行使價。在這種情況下,買賣權值一定的價值。存在分配風險。

期權賣家會發生轉讓風險。當股價低於售股權的行使價時,售股期權買方可以選擇行使其以行使用價出售股票的權利。

這意味著期權賣方必須以期權的行使價購買相關股票。整個交易也稱為分配股份。在這種情況下,期權賣家可能會承受損失。

資本損失

當投資者購買賣股權時,期權有可能在到期後價值為零。因此,您的所有資本都可能會丟失的風險。我們建議投資者分配他們願意損失的資金,並僅使用其投資組合的一部分購買賣股權。

考慮買賣股權

總之,投資期權是對沖您的投資組合的多功能方式,尤其是在市場波動時。

有不同的方法可以將買賣期權和股票結合在一起,其中一些方法超出本文的範圍(垂直點差,結合購買和買賣或合成等價等值等價等等)。

但是,所有金融工具都帶有風險,買賣權也不例外。如果您正在出售期權,如果股價跌低於買賣期權的行使價,則必須注意轉讓風險。

但這是下一個問題。投資者如何實際使用放售權?

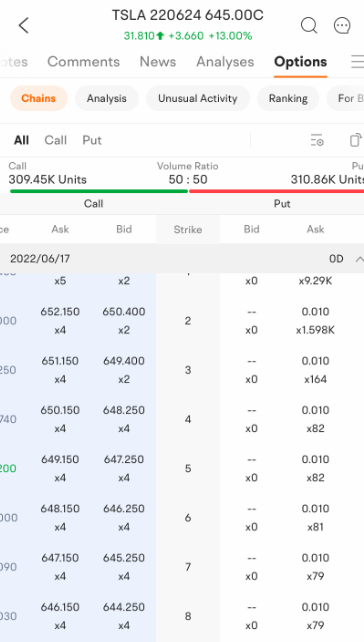

● 期權鏈

具有實時期權報價。投資者可以找到全國最佳出價、交易詳細資訊、即時期權以及先進的顯示模式設定和篩選功能。

提供的圖像不是最新的,並且顯示任何證券僅供說明目的。

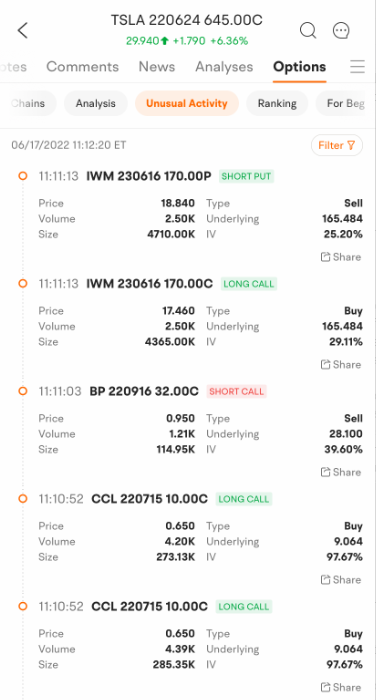

● 選項異常活動

數據是您在期權交易中的優勢。通過我們的平台,您可以獲得大量期權交易的實時數據列表。這通常是銀行或金融機構等巨大玩家正在購買或出售的跡象。

提供的圖像不是最新的,並且顯示任何證券僅供說明目的。

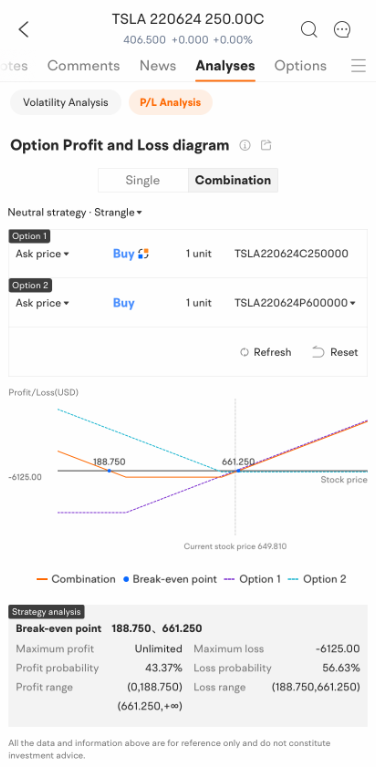

● 盈率分析

通過 P/L 分析,您將知道您可能會賺到或虧損的確切金額以及發生這種情況的價格範圍。這是一個有用的工具,可幫助您計劃交易。

提供的圖像不是最新的,並且顯示任何證券僅供說明目的。

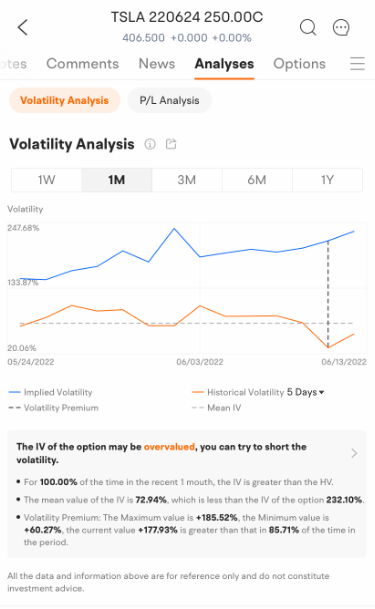

● 波動性分析

波動率分析工具可協助您檢視目前期權的隱含波動率與每個週期的歷史波動率之間的關係。

提供的圖像不是最新的,並且顯示任何證券僅供說明目的。