跨式與寬跨式選擇權策略

期權提供的潛在優勢和靈活性可以幫助一些交易人在管理風險的同時獲得更高的投資回報,即使市場趨於下行。但別以為一定是綁定的。儘管賣出覆蓋式調用期權和買權期權是一個不錯的入門方法,但您可能需要發掘更高級的策略,擴展自己的專業知識,才能實現自己的目標。

但不要盲目跳入认为这是一定的。儘管賣出覆蓋式調用期權和買權期權是一個不錯的入門方法,但您可能需要發掘更高級的策略,擴展自己的專業知識,才能實現自己的目標。

如果您想嘗試更高級的期權交易策略,您可以從跨式(Straddles)和跨式委託(Strangles)開始。

跨式和跨式委託是一些交易人在預期隱含波動性(IV)上升或價格波動劇烈時使用的散佈組合。

讓我們看看這些策略以及您如何使用它們來幫助建立您的投資組合!

跨式和跨式委託期權方案

考慮一家等待FDA批准新藥的制藥公司。其股票價格可能在公告後大幅波動。

跨式涉及以相同的行使價格和到期日購買看漲期權和看跌期權。例如,您以4月9日為到期日以50美元的行使價格和3美元的費用買入叫買期權和買權期權。這種策略預計無論股票價格往哪個方向劇烈波動,都會出現明顯的波動性。跨式的成本是看漲和看跌期權的結合價格,即6美元。考慮到所支付的保費(6美元),股票需要上漲或下跌約12%才能從中獲利。為了確定獲利的必要運動,通常考慮所支付的保費相對於當前股票價格,而不是行使價格。

或者,跨式委託將涉及在兩個不同的行使價格上買入看漲期權和看跌期權。使用上述情景,例如投資者以2美元的費用分別買入面額為55美元和45美元的期權。要在到期時獲利,股票價格將需要上漲或下跌超過4美元。跟跨式一樣,它們被認為是方向中立,但是,願意認為一個股票將朝著特定方向移動的投資者可以為他們的跨式委託添加方向偏差。

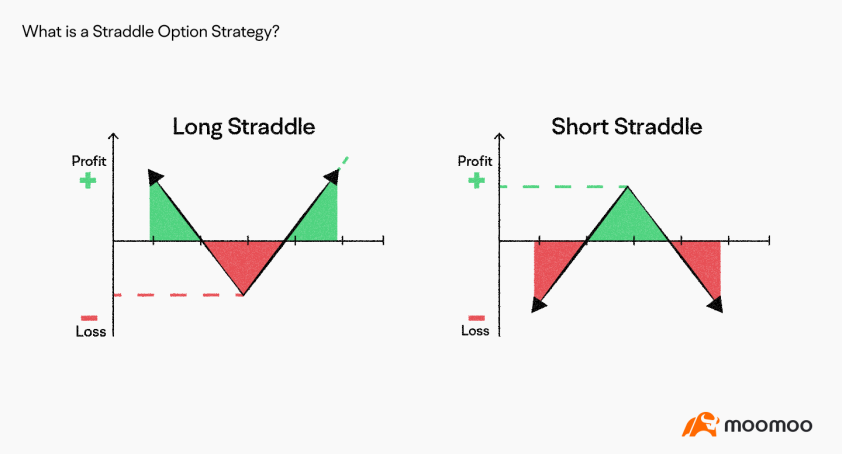

什麼是跨式期權策略?

跨式期權策略的操作方式與其名稱類似。交易人使用具有相同行使價格和到期日的調用期權和賣權期權,在縱向上跨越行使價格,預期價格出現明顯波動。例如,如果X公司的目前價格為50美元,交易人將以相同的到期日在50美元以內購買日調用期權和賣權期權。

當出售跨式委託時,它被稱為短期距氣球,具有明確的理論最大損失/最大收益。

跨式委託涉及出售兩個不同行使價格的調用期權和賣權期權,通常處於虛價外。當出售跨式委託時,它確實被稱為短距離氣球。在這種情況下,由於從銷售期權中獲得了保費,潛在收益受到限制。然而,由於出售調用期權而出現的潛在損失是理論上無限的,如果股票價格大幅上漲,可能會導致巨大損失。

長跨式委託與短跨式委託:

長跨式委託是指交易人在相同行使價格和到期日購買買權期權和賣權期權。

短跨式委託是指交易人在相同行使價格和到期日出售調用期權和賣權期權。

長跨式委託與短跨式委託

長跨式委託

理論損失潛力:僅限於買入買權和賣出沽權的權利金總和。

潛在利潤:對於買進權,如果股票繼續上漲,直至到期日,潛在利潤就無限制。賣出權則利潤局限在穩損平衡點的價格差,並且不能低於0元。

成本:通常比長通道買進策略更貴,如果股價上漲(因為買權)或下跌(因為沽權),則成本可能會上升。

空頭跨式

當交易員預期基礎股票價格不會上下波動時,可能會使用空頭跨式。

空頭跨式非常高級,使用空頭跨式的交易員面臨更高的風險。

風險:如果合約所有人行使權利,則賣合約的交易員將被要求購買 / 賣出基礎資產,造成損失可能無限制。

潛在利潤:最大利潤是交易員從銷售合約中獲得的收益。由於交易成本和價格波動等因素,這種利潤會減少。

什麼是跨式期權策略?

跨式期權策略是指交易員購買到期日相同但行使價不同的虛僞買權和沽權。

跨式和跨式期權策略都是中立策略,對基礎股票的運動方向毫不關心。有些交易員在預期價格大幅波動但方向不確定時採用這些策略。他們也可以利用預期的價格變化,同時對抗不利波動風險。

例如,如果X公司當前價格為50美元,則交易員可能會買進到期日為一個月的45美元買權和55美元沽權,預期價格會大幅波動,但不致於指定方向。

長跨式 vs. 空頭跨式:

長跨式是指交易員買進相同到期日但行使價不同的買權和沽權。

空頭跨式是指交易員同時賣出行使價不同的買權和沽權,到期日相同。

長跨式

理論損失潛力:僅限於交易員支付的兩個權利金之和。

潛在收益:對於買權,如果股票價格大幅上漲,則潛在收益就無限制。對於沽權,如果股票下跌,潛在利潤可能會增加;但利潤的上限是基礎股價跌至0元。

看跌看漲期權策略

當交易員預期標的股票價格波動不大時,便可能使用看跌看漲期權策略。

這種策略非常高級,使用該策略的交易員面臨更高的風險。

風險:當交易員寫出合約時,如果該合約的擁有者行使選擇權,交易員必須買入/賣出標的資產,損失可能是無限的。

潛在利潤:最大的利潤是交易員從所售出合約的權限中獲取的金額。如果價格超出盈虧平衡行使價格或產生任何交易成本,該利潤將會減少。

了解Straddles和Strangles之間的區別

Strangles和Straddles期權策略都旨在幫助交易員對波動率進行投機,同時對抗意外市場波動的風險。

使用這兩種策略,交易員不需要知道市場的波動方向,因為Straddles和Strangles都是旨在賺取不論是向上還是向下波動的機會。

當標的資產價格保持穩定或變化很少時,長Straddles和Strangles收益更多,而短Straddles和Strangles更容易獲利。

但這就是兩者的相似之處。

Straddles | Strangles |

買進和賣出期權的行權價格和到期日均相同。 | 到期日相同,而行權價格不同:

|

潛在利潤和合約價值通常隨著標的資產價格的任何變化而變化。 | 期權合約價值的增加和潛在獲利需要標的資產價格的大幅上漲。 |

買方需支付更多費用。賣方則獲得更高的保險費。 | 買家成本降低。賣家收到的保費減少。 |

可用於未知價格變化方向。 | 可用於未知和預期的價格變化方向。 |

Strangles提示:

交易員通常購買到期日相同但履約價不同的虛價外(OTM)看漲期權和看跌期權。

這種設置需要標的資產價格有大幅變化,期權合約的價值才會升值,並可能產生利潤。像這樣的OTM期權通常在交易員預期重大價格波動但不確定方向時使用。

Straddle vs. Strangle:哪個更適合您?

在選擇這兩種策略時,應考慮多個因素,包括您願意投入多少資源、風險承受能力以及您對標的資產價格變動的預期。

如果:

您願意投入更多資源,以支付更高的保費。

您預期標的資產有顯著的價格波動,並想從任何一個方向獲利。

您能容忍更高的風險,因為Straddle通常更加波動。

與其他可用策略相比,具有相同履約價的期權合約的成本相對平衡。

如果:

您更願意投入較少的資源,因為其初始成本通常較低。

您預期標的資產有顯著的價格波動,但不確定方向。

您的風險承受能力較低,因為Strangle傾向於較少波動。

不同履約價的期權合約的成本相對較為有利,提供潛在的成本優勢。

最終,確定正確的策略需要基於您特定的財務狀況、風險承受能力以及對標的資產價格變動的預期進行個別的成本效益分析。

讓我們以下面的兩種策略之間的潛在成本為例。

行使價 | 到期日 | 看跌期權保費 | 看漲期權保費 | 總成本 | 實現盈虧平衡點 | |

買進跨式 | 50美元 | 30天 | 2美元 x 100股 | 2美元 x 100股 | 400美元 | +/- 4美元 |

買進跨式價差 | 45美元 / 55美元 | 30天 | 1美元 x 100股 | 1美元 x 100股 | 200美元 | +/- 7美元 |

記住:售出跨式和售出跨式價差應僅由經驗豐富的期權交易者使用。由於可能存在無限的損失,兩種策略都涉及更高的風險。

評估跨式和跨式平價波動率交易的風險

跨式平價波動率交易的風險因所選策略類型而異,也因策略是買多或賣空而有所不同。

許多交易員可能會想直接採用跨式平價波動率交易策略,因為在價格變動較小時也可以獲得利潤。然而,跨式平價波動率交易策略通常被視為更加風險,因為成本更高且更加波動。

相比之下,跨式平價波動率交易策略的投資成本較低,波動率產生影響之前具有較寬的區間。因為這些考慮,跨式平價波動率交易策略對於初學者交易員而言風險較低,因為他們缺少經驗和資本。

選擇買多以減少風險

進階期權策略(如跨式和跨式平價波動率交易)中風險最大的因素是賣空。

當你沽出任何期權合約時,你的收益是有限的,因為你僅能從期權合約支付的溢價獲得收益。然而,你可能面臨無限損失,因為你需要按照規定買入/沽出基礎資產,無論價格變化多少。

切勿忘記,空頭跨式平價波動率交易和空頭跨式交易最大的盈利僅有限的,而損失則是無限的!

如何使用moomoo創建跨式和跨式平價波動率交易策略

Moomoo提供一個用戶友好的平台進行期權交易。以下是一個逐步指南:

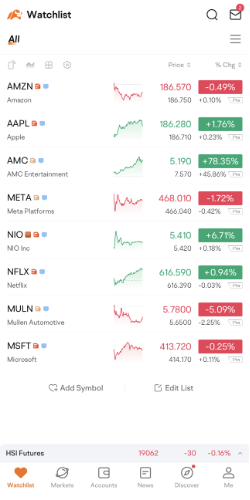

步驟1:進入您的自選列表,然後選擇股票的“詳細報價”頁面。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

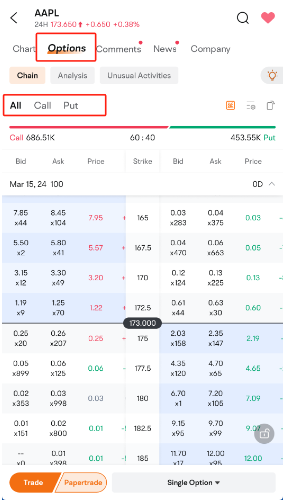

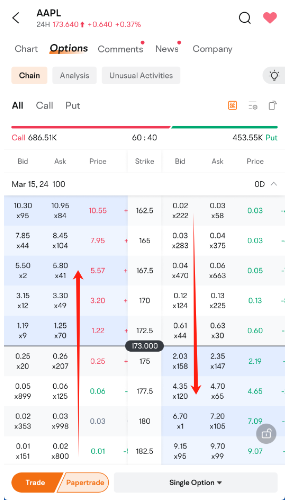

步驟2:前往頁面頂部的期權>鏈接。

步驟3:默認情況下,顯示某個到期日的所有期權。要選擇性查看看漲或看跌期權,只需點擊“看漲/看跌”即可。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

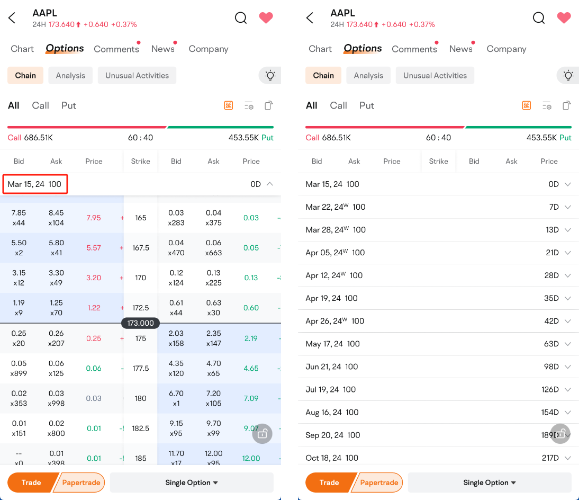

步驟4:從菜單中選擇您所選擇的到期日來調整到期日。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

步驟5:輕鬆區分期權:白色表示虧損期權,藍色表示盈利期權。向水平方向滑動以獲取其他期權詳情。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

步驟6:探索屏幕底部的各種交易策略,為您的投資方法提供靈活性。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

有關跨式和跨式平價波動率交易策略的常見問題解答

為什麼跨式平價波動率交易策略比跨式交易策略便宜?

跨式平價波動率交易策略比跨式交易策略便宜,是因為它們的建構方式不同。在跨式平價波動率交易中,看漲和看跌期權的行使價格通常比跨式交易更遠離當前市場價格。行使價格之間的較大範圍降低了購買期權的成本,從而降低了跨式平價波動率交易的溢價。

此外,由於跨式平價波動率交易中的行使價格更遠離當前市場價格,所以與跨式交易相比,基礎資產到達任一行使價格的概率較低。期權被行使或被指派的概率降低,從而減少跨式平價波動率交易的整體成本。

總體而言,相對跨式交易策略,跨式平價波動率交易策略的較低成本反映出期權被處於虧損狀態的概率降低以及可能的價格波動範圍更寬。

為什麼人們更傾向於跨式交易策略而非跨式平價波動率交易策略?

買家可能更傾向於跨式交易策略而非跨式平價波動率交易策略,因為前者可以在價格朝漲和降的情況下獲得利潤,而不需要價格大幅上漲或下跌。

相反地,賣方可能更傾向於跨式交易策略而非跨式平價波動率交易策略,因為前者可以通過同一行使價格和到期日出售看漲和看跌期權來獲得更高的初始溢價。相較於賣方出售期權行使價格不同的跨式平價波動率交易,前者的初始溢價更高。然而,需要注意的是,售出跨式交易仍無法避免可能的無限損失。儘管賣方獲得買入期權的溢價,但如果股票價格朝任一方向大幅波動,賣方仍會面臨損失風險。

何時應該平倉跨式平價波動率交易策略?

一些交易員會在預期價格波動發生後平倉跨式平價波動率交易策略。此外,交易員通常希望在到期前關閉交易,以避免時間衰減。在到期前平倉時,交易的盈虧將取決於溢價支付的金額與當前價值的差異。

空頭跨式平價波動率交易是否存在風險?

可以。短跨式空头的潛在利潤有限,但損失無限。當您進行短跨式空头時,您賣出期權合約,並且如果合約的擁有者行使該合約,您將需要買入/賣出。如果價格上漲超過保本點,您可能面臨無限損失。如果價格下跌到保本點以下,您的損失將限於股票價值降至0美元。