垂直點差策略:它的工作方式以及何時可以使用

探索不同的交易策略可以為交易者提供有效地應對不斷變化的金融格局的工具包。這個工具包中的一個關鍵策略是垂直價差。

垂直價差為某些交易者提供了一種有結構的方法來處理期權市場上的風險和潛在回報。了解垂直價差的工作原理可以幫助交易者做出更加明智的決策,提供了利用市場趨勢運動的機會,同時更加控制投資。

繼續閱讀,了解更多關於垂直價差的信息。

什麼是垂直價差策略

期權交易中的垂直價差策略是同時買進和賣出擁有不同行使價格的看漲期權或看跌期權的基礎資產。行使價格區間內到期日.

這個策略可以幫助投資者從基礎證券的方向性價格動向上有潛在的獲利。目標是在看漲、看跌或中立的市場價格方向上,試圖獲得潛在的利潤同時將其可能的損失限制在一定的範圍內。

通過了解垂直價差的基礎知識,期權交易者可以戰略性地定位自己,從趨勢市場中的方向性市場偏見中獲取潛在的利潤。

垂直價差如何運作

當交易者運用垂直價差策略時,他們會首先選擇在同一基礎資產上到期日不同的期權,並且行使價格不同。以下是它是如何逐步操作的:基礎資產在相同到期日以不同行使價。以下是它的步驟詳解:

選擇您的期權合同:選擇同一資產的兩種期權--同時買入一個期權和賣出另一個期權。

決定行使價格:選擇不同的行使價格來確定預期的資產價格區間。

採取措施來管理風險:目標是從這些期權之間的價格差異中有潛在的利潤,同時限制潛在的損失。

考慮市場前景:預測看漲和看跌情況。

實施您的策略:實施垂直價差策略並監控表現。

通過遵循這些步驟,交易者可以利用垂直價差,做出更好的根據市場前景和風險容忍度的決策。

垂直價差的種類

有幾種不同的垂直價差。這些價差——例如順勢看漲價差、順勢看跌價差、逆勢看跌價差和逆勢看漲價差——為交易員在應對市場變化方面提供了多種靈活的方式。

每種垂直價差都有其獨特的特點和盈利潛力,讓交易員可以根據特定的市場條件和觀點自定義其策略。讓我們來探索一些垂直價差。

順勢看漲價差

當交易員預期市場看漲時,可以使用順勢看漲價差。這種策略涉及在同一基礎資產和到期日期上同時買入實內(ITM)看漲期權和賣出實外(OTM)看漲期權。

然而,這些策略不要求有一個實內期權和一個實外期權合約;兩個都可以是實內期權或實外期權。

關鍵因素是:

實內看漲期權:以較低的行使價買入。

實外看漲期權:以較高的行使價賣出。

盈利計算:最大盈利是行使價之間的差額減去净保費(實內期權的保費-實外期權收到的保費)。

理論最大損失:限制於所支付的淨保費以下。

例如:如果您買入行使價為50美元的看漲期權,同時賣出行使價為55美元的看漲期權,您的潛在盈利就是每股5美元減去净保費。

順勢看跌價差

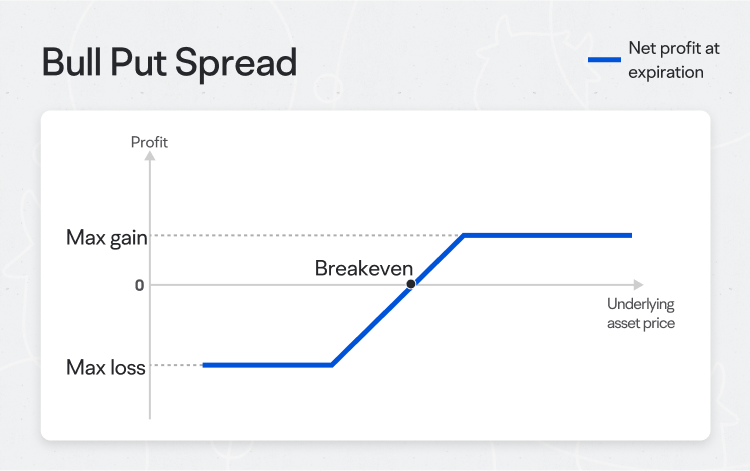

當交易員有順勢看漲市場的預期時,可以使用順勢看跌價差,它涉及賣出一個較高的行使價跌期權和買入一個較低的行使價跌期權。這種方法旨在獲取净信用額,因為賣出看跌期權的保費高于買入看跌期權的保費。

關鍵因素是:

實內看跌期權:以較高的行使價賣出。

實外看跌期權:以較低的行使價買入。

盈利計算:最大盈利是净保費。

理論最大損失:限制於行使價之差減去所收到的淨保費。

例如:如果您賣出行使價為45美元的看跌期權,同時買入行使價為40美元的看跌期權,您的最大盈利是净保費,潛在損失被限制在每股5美元減去净保費。

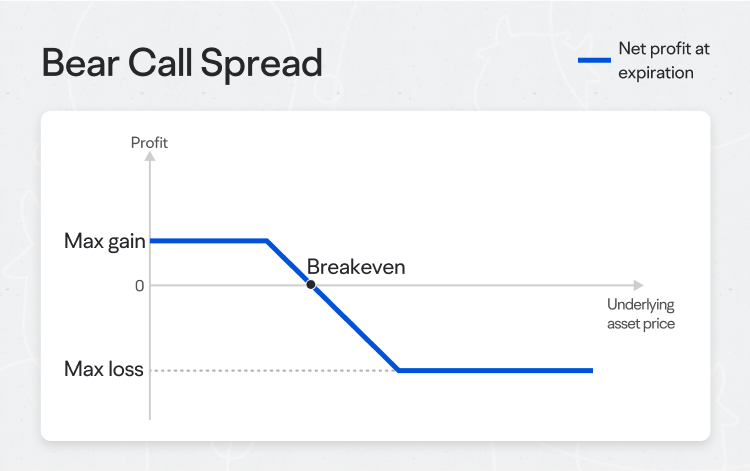

看跌買入價差

在看淡市場條件下可以使用看跌買入價差策略。它包括出售虛值期權和買入實值期權。此策略旨在獲得淨收益,並有可能從實值期權銷售中獲得貨款。

關鍵因素是:

實值期權:以較低行使價出售。

虛值期權:以較高行使價購買。

盈利計算:最大盈利為淨收益,有可能從實值期權出售中獲得貨款。貨款所收到的。

理論最大損失:限制於行使價之差減去所收到的淨保費。

例如:如果您出售一份行使價為60美元的認購期權並購買一份行使價為65美元的認購期權,您的最大盈利為所收到的淨保費,潛在損失被限制在每股5美元減去所收到的淨保費以下。

看跌買入價差

當交易員預期市場看淡時,可以使用看跌買入價差策略。該策略包括購買實值認沽期權和出售虛值認沽期權。它旨在從基礎資產價格下跌中獲利。

關鍵因素是:

實值認沽期權:以較高行使價購買。

虛值認沽期權:以較低行使價出售。

盈利計算:最大盈利為行使價之差減去所支付的淨保費。

理論最大損失:限制於所支付的淨保費以下。

例如:如果您以50美元的行使價購買一份認沽期權並出售45美元的認沽期權,您的最大盈利被限制在每股5美元減去所支付的淨保費以下。

何時使用垂直價差策略:需要考慮的因素

在考慮垂直價差策略的戰略實施時,有幾個關鍵因素需要考慮,以有效優化交易決策。

看好看漲買入價差:

市場情況:此策略可用於中度看好的市場展望。

期權Delta:當您需要淨正Delta時使用,表示對向上價格波動的敏感性。

Gamma:監視Gamma以測量隨著基礎價格變化Delta的變化。

Theta:考慮時間價值的影響,看好看漲買入價差可能會受到Theta的負面影響。

Vega:評估波動率變化如何影響您的價差;更高的波動率可能會在兌現日前初始時受益於價差,但卻會傷害價差。

風險因素:風險有限,最大理論損失限制在淨保費。

看淡看跌買入價差:

市場情況:此策略可用於處於側向或上漲價格的中立看好市場。

期權Delta:尋求淨正Delta,但低於看好看漲買入價差。

Gamma:較低的Gamma暴露度,提供更多的Delta變化穩定性。

Theta:可以受益於正Theta,因為時間價值對策略有利。

vega:可能從波動率下跌中受益。

風險因素:風險有限,如果基礎價格低於較低的行使價格,則最大理論損失會發生。

看淡看跌賣出價差:

市場情況:此策略可用於中等看空的市場預期。

期權Delta:當您需要淨負Delta時使用,表示對向下價格波動的敏感性。

Gamma:相對較低的Gamma曝露度,可能提供更多的穩定性。

theta:可以從正theta中受益,因為時間衰減對價差是有利的。

vega:可能從波動率下跌中受益。

風險因素:風險受限,最大理論損失發生在基礎價格上漲超過更高的行使價的情況下。

看跌塔吉特:

市場狀況:此策略可用於中立看淡的市場,價格水平或下跌的市場。

期權Delta:尋求淨負Delta,表明對下行價格變動的敏感度。

伽瑪:更高的伽瑪可以增加風險,如果市場意外走動。

theta:受時間衰減的負面影響;到期前更靠近可以侵蝕價值。

vega:對波動率變化更敏感;波動率上升可以潛在地有利於價差。

風險因素:風險受限,理論最大損失限制在凈保費支付。

切記:期權的最大潛在損失和盈利是基於單腳或整個多腳交易保持不變直到到期,且沒有期權合約被行使或指定計算的。這些數字不考慮多腳策略的部分被更改或刪除,或者交易者在到期之前或之後假定基礎股票的短期或長期持倉。因此,可能會損失超過策略的理論最大損失。

通過深思熟慮這些因素,交易者可以以更大的信心和更高的準確性來應對市場動態,利用垂直價差策略有策略地潛在地從各種市場狀況中獲得利益。

如何使用moomoo管理垂直價差

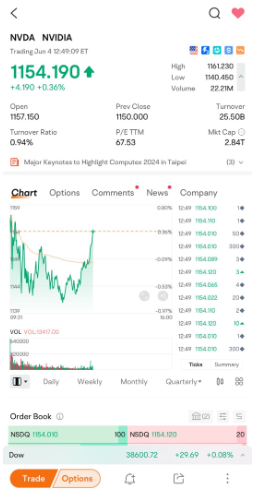

Moomoo提供了一種直觀方式來管理垂直價差。以下是如何在moomoo應用程序上訪問此功能的說明:

步驟1:打開應用程序,導航到您要分析的股票。單擊“選擇期權”。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

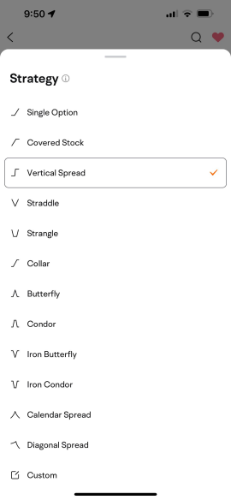

步驟2:單擊“期權策略”,然後單擊“垂直價差”。

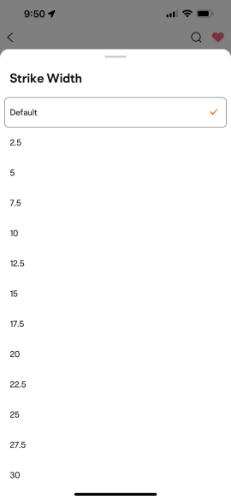

步驟3:設置您的行使寬度,管理您的交易。

垂直價差的潛在優缺點

垂直價差的優點:

風險管理:提供明確的風險管理策略,可能對風險承受能力較低的期權交易者有吸引力。

方法論的方法:提供方法論的方法來進行市場暴露,使交易者能夠將策略用於不同的市場條件。

更清晰的盈利損失參數:從一開始就定義潛在的盈利和損失參數,可能使交易更好地管理風險。